Что делать, если у банка отозвали лицензию ЦБ РФ

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Банк России, являясь главным регулятором банковской деятельности, наделен полномочиями по выдаче и аннулированию лицензий. Наиболее уязвимым звеном в этом процессе являются клиенты кредитных организаций — физические и юридические лица. Сервис Brobank.ru расскажет, что делать заемщику, если у банка отозвана лицензия ЦБ РФ.

- Основания отзыва лицензии у кредитной организации

- Что происходит после отзыва лицензии

- Что входит в обязанности временной администрации

- Как платить по кредиту, если у банка отозвали лицензию

- Погашение через Агентство по страхованию вкладов

- Оплата кредита через платежный портал payasv.ru

- Может ли банк продать долг по кредиту третьим лицам

Основания отзыва лицензии у кредитной организации

Исчерпывающий перечень оснований отзыва банковской лицензии указан в ст. 20 ФЗ «О банках и банковской деятельности». Банк России лишает кредитную организацию лицензии в следующих случаях:

- Установлены подложные и недостоверные сведения, на основании которых лицензия была выдана организации.

- Кредитная организация не начала осуществлять банковские операции в течение одного года после получения лицензии.

- Недостоверность отчетных данных, либо задержка представления отчетности более чем на 15 рабочих дней.

- Проведение банковских операций, не предусмотренных выданной лицензией.

- Неоднократное нарушение федерального законодательства, а также предписаний ЦБ РФ.

- Неоднократное неисполнение решений судов о взыскании денежных средств со счетов клиентов в рамках исполнительного производства.

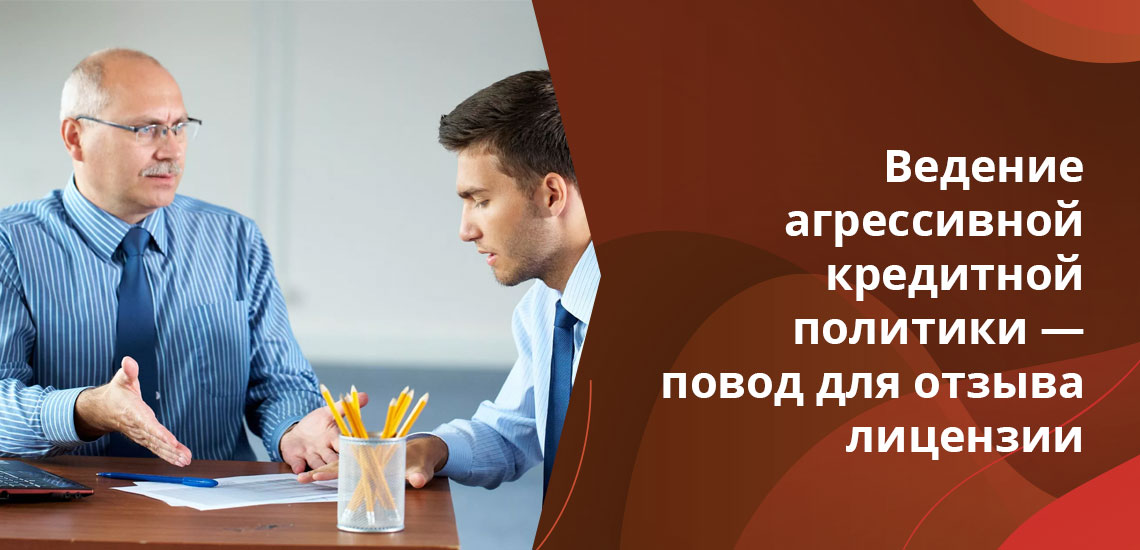

- Ведение агрессивной кредитной политики.

- Нарушение законодательства о противодействии легализации доходов полученных преступным путем, и финансированию терроризма.

Указаны выдержки из перечня оснований. Помимо этого, Банк России отзывает лицензию, если кредитная организация не соблюдает правила о размере уставного капитала. Невозможность исполнения требований кредиторов — одно из законных оснований для аннулирования банковской лицензии.

Что происходит после отзыва лицензии

Приняв соответствующее решение, Банк России назначает в кредитной организации временную администрацию. Именно в обязанности временной администрации входит работа с действующими клиентами банка — заемщиками, вкладчиками, инвесторами, держателями банковских карт, а также с клиентами прочих категорий.

Проблема выражается в том, что клиенты (преимущественно физические лица) после подписания кредитного договора не занимаются мониторингом положения дел в своем банке. По этой причине клиенты узнают о ликвидации банка спустя какое-то время. Для получения информации необходимо периодически посещать официальный сайт кредитной организации. Данные об отзыве лицензии, как правило, вывешиваются на титульной странице ресурса.

Что входит в обязанности временной администрации

- Разместить на официальном сайте информацию об отзыве лицензии у банка, а также указать реквизиты для оплаты кредитной задолженности.

- Обеспечить наличие справочной информации в каждом отделении банка.

- Запустить работу горячей линии, по номеру которой клиенты банка смогут получить всю необходимую информацию.

Следовательно, заемщику следует контактировать непосредственно со временной администрацией, которую назначает Банк России. В некоторых случаях клиенты банка получают персональные уведомления с реквизитами для оплаты кредитной задолженности.

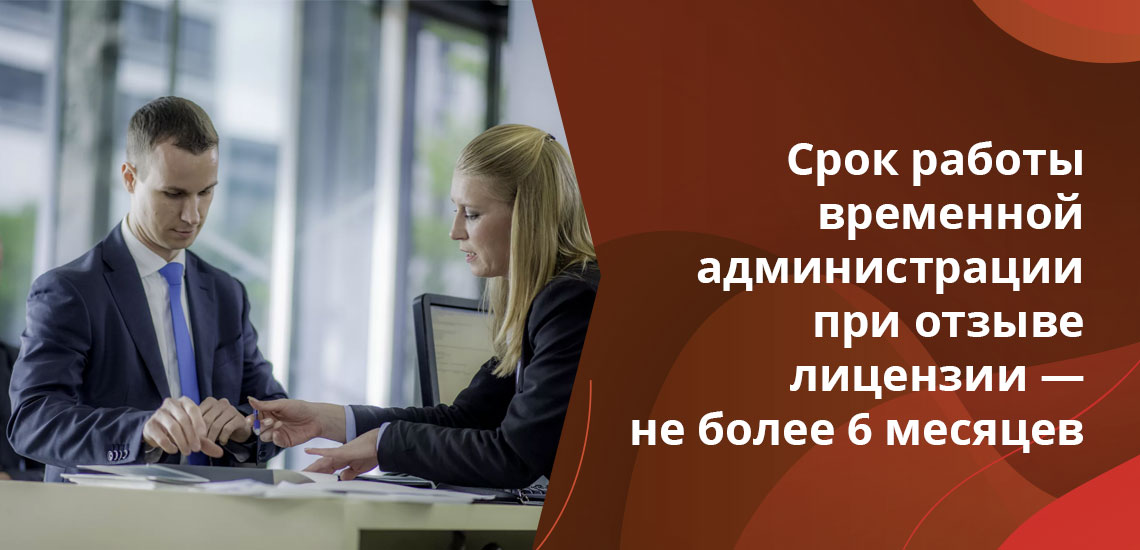

Временная администрация исполняет свои обязанности до вынесения арбитражным судом решения об открытии конкурсного производства. Предельный срок работы временной администрации при отзыве лицензии у банка составляет не более 6 месяцев.

Как платить по кредиту, если у банка отозвали лицензию

Отзыв лицензии у кредитной организации не прекращает обязанности заемщиков исполнять условия по кредитному договору. Платить по кредиту придется в любом случае, и попытки неисполнения обязательств заканчиваются применением к заемщику штрафных санкций. Банки не заинтересованы в том, чтобы выданные ими кредиты оставались неоплаченными, поэтому от обязательств заемщики не освобождаются.

Информация о реквизитах и вариантах погашения задолженности размещается на официальном сайте кредитной организации. Несмотря на отзыв лицензии, официальные (главные) ресурсы банков продолжают работать для информирования клиентов. Также информацию можно уточнить в любом офисе банка — временная администрация обязана предоставить полные данные о погашении кредитной задолженности.

Погашение через Агентство по страхованию вкладов

Агентство по страхованию вкладов (АСВ) — государственная корпорация, в полномочия которой входит обеспечение технической стороны процесса ликвидации кредитных организаций, МФО, негосударственных пенсионных фондов. В некоторых случаях АСВ выступает в роли ликвидатора.

О банках, у которых отозвана лицензия, на сайте АСВ вывешивается подробная информация. Уточнить подробности можно в разделе «Ликвидация банков». Через вкладку «Погашение кредитов» клиент уточняет реквизиты для оплаты задолженности по своему кредиту.

АСВ указывает по одному банку несколько вариантов реквизитов, когда это возможно. Делается это для того, чтобы минимизировать вероятность ошибки со стороны клиентов при оплате задолженности по кредиту.

Оплата кредита через платежный портал payasv.ru

- Банковские карты.

- Электронные кошельки.

- Сервис денежных переводов «Золотая Корона».

Оплатить задолженность получится при наличии БИК банка. Идентификационный код уточняется в кредитном договоре, либо на официальном сайте кредитной организации. На портале указаны также и варианты оплаты задолженности без комиссии. Из электронных кошельков доступен к использованию только Яндекс.Деньги. Для оплаты подходят банковские карты систем платежных систем VISA, Mastercard, МИР.

Может ли банк продать долг по кредиту третьим лицам

После отзыва лицензии у банка заемщики оплачивают задолженность по реквизитам, которые указаны временной администрацией. После открытия конкурсного производства задолженность оплачивается по реквизитам, которые размещены на официальном сайте АСВ.

Реализовать (переуступить права требования) долг по кредиту на стадии ликвидации банк не может, так как организация отстраняется от управления активами. Права требования — составная часть конкурсной массы, поэтому они могут быть проданы ликвидатором на открытых торгах. Вырученная сумма уходит на удовлетворение требований кредиторов.

- Официальный сайт Агентства по страхованию вкладов — ссылка.

- Федеральный закон «О банках и банковской деятельности» — ссылка.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Здравствуйте. Узнала, что на мне висит долг по карте Связаной банк за 2012 год. Как и кому его заплатить на сегодняшний день. Март 2022 года. Для улучшения кредитной истории.

Уважаемая Светлана, скорее всего ваш долг передали коллекторскому агентству. Скорее всего они сами свяжутся с вами. Однако может быть и такое, что по этому долгу с вами никто не свяжется, поскольку срок исковой давности по нему давно истек.

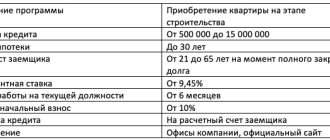

Если у банка отозвали лицензию, что будет с кредитом?

Ежегодно в России лишаются лицензии на осуществление банковской деятельности десятки банков. В СМИ периодически появляется информация, что тот или иной банк закрыли, учреждение банкрот или у него отзывают лицензию. Что в такой ситуации делать клиентам банка, которые разместили деньги на депозит или оформили в нем кредит? Как платить кредит, если у банка отозвали лицензию и остаются ли обязательства перед таким банком у клиентов? Рассмотрим это.

Клиенты банка часто задаются вопросом, если у банка отозвана лицензия, куда платить кредит, и меняются ли сумма выплат и график их внесения? В случае, если банк лишился лицензии, обязательства перед клиентами по размещенным вкладам и оформленным кредитам, все равно остаются, только переходят третьему лицу:

- компании, выступающей в роли правопреемника (другой банк);

- государству;

- АСВ.

Нужно ли платить кредит, если банк обанкротился?

Платить нужно, суммы выплат ни в коем случае меняться не должны, т.к. условия кредитного договора самостоятельно правопреемник менять не имеет права. График погашения тоже редко меняется. Итак, мы выяснили, что кредит придется погашать в любом случае и в полном объеме. Осталось только выяснить, как это делать.

Когда начинать платить и кому? Действия кредитополучателя

Информирование клиентов банка, который лишен лицензии, может производиться несколькими способами:

- размещение информации в СМИ;

- смс –оповещение клиентов или рассылка на электронную почту;

- почтовое извещение;

- личный звонок;

- размещение информации на сайте Центробанка РФ;

- размещение информации на сайте самого банка.

Клиенты банка узнают информацию, когда банк уже закрыт, но процедура банкротства длится несколько месяцев. Банку дается время на приведение в порядок всех дел, устранение нарушений и оповещение клиентов о сложившейся ситуации. Даже, если не пришло сообщение на телефон или на электронную почту, после того, как банк лишили лицензии, платить ли кредит сомнений не должно быть.

Начинать волноваться нужно, если отделение банка закрыто длительное время, а внести очередной платеж не получается. Лучше всего периодически просматривать информацию о банках, находящихся в «черном списке» Центробанка. Ведь ответственность за погашение кредита лежит именно на том, кто его взял.

Просрочки по выплатам чреваты штрафами и испорченной кредитной историей. Действия клиентов «лопнувшего» банка в переходный период представим в виде таблицы.

Ввод временной администрации в банке

-поиск новых реквизитов временной администрации для внесения очередного платежа на сайте Центробанка;

-проверка реквизитов получателя перед каждым платежом.

Официальное объявление правопреемника

-изучение информации на сайте Центробанка;

-личное посещение отделения правопреемника.

Банк лишен лицензии, правопреемник не назван, а срок очередного платежа наступил

-совершать платежи по ранее заключенному договору на указанные в нем реквизиты с сохранением квитанций.

-написать заявление с прописанными обязательствами по кредитному договору (сумма кредита, график погашения, сумма ежемесячного платежа) и с указанием причины невозможности погашения кредита и передать нотариусу. Нотариус обязан отыскать и уведомить кредитора.

Правопреемником названо АСВ

-на сайте АСВ изучить или скачать инструкцию по заполнению реквизитов для оплаты.

Могут ли измениться условия по кредитному договору?

Платежи совершаются по договору кредитополучателя, поэтому, сумма задолженности, ставка по кредиту и размер ежемесячного взноса, остаются на прежнем уровне. В свою очередь, банк, выступающий в роли правопреемника, может предложить досрочное погашение кредита. Может поступить предложение перезаключить кредитный договор на новых условиях. Выбор остается за кредитополучателем и если банк настаивает или обязывает перезаключить договор, условия по которому существенно отличаются от исходного договора, то это основание для жалобы.

Должен ли я выплачивать ипотеку, если банк обанкротился или у него отозвали лицензию?

Если я положила деньги на вклад и у банка отзывают лицензию, то приблизительно понятно, чего ждать. Так, если вклад меньше 1,4 млн рублей, то агентство по страхованию вкладов вернет деньги полностью. Если же сумма больше, то вернется только застрахованная часть — 1,4 млн рублей.

А что произойдет с ипотекой, если банк, например, обанкротится? Кому придется платить ежемесячные взносы? Или я буду свободна от обязательств? Как это скажется на условиях договора?

Если банк обанкротился, клиенты все равно должны выплачивать кредиты. Расскажу подробнее, как и по каким причинам банк может обанкротиться, что в этом случае происходит с ипотечными кредитами, которые он выдал людям, и что делать заемщикам.

Причины, по которым банк может прекратить работу

Банк — это кредитная организация, которая может обанкротиться или ликвидироваться только по решению надзорного органа — Центрального банка, или Банка России.

Ликвидация может быть добровольной или принудительной. Банк вправе сам принять решение о ликвидации, но ее в любом случае должен зарегистрировать ЦБ. Это не всегда влечет полное прекращение деятельности — банк может присоединиться к другой кредитной организации, стать ее частью.

Банкротство ведет к принудительной ликвидации. Это случается, когда у банка не хватает собственных активов, чтобы погасить все обязательства. Для заемщиков принципиальных отличий нет. В любом случае кредит нужно погасить — изменятся только реквизиты кредитора, которому нужно переводить деньги.

Сколько кредитных организаций находится в стадии ликвидации на 1 марта 2022 года

| Причина ликвидации | Количество кредитных организаций |

|---|---|

| Банкротство | 333 |

| Принудительная ликвидация | 30 |

| Добровольная ликвидация | 8 |

| Общее количество ликвидируемых банков | 371 |

Главные новости — в нашем Телеграме

Расскажу подробнее про каждую причину.

Банк реорганизуется и присоединяется к другой кредитной организации. В этом случае банк заранее предупредит клиентов. Либо заемщики будут выплачивать кредиты по новым реквизитам, либо для них ничего не изменится. Например, в 2021 году банк «Восточный» подал ходатайство в ЦБ РФ о присоединении к «Совкомбанку».

Банк ликвидируется добровольно. Это происходит, если совет директоров решает закрыть банк, например, из-за высокой конкуренции.

Совет директоров подает заявление о прекращении деятельности в Центральный банк. ЦБ проверяет финансовую отчетность и смотрит, достаточно ли собственного капитала банка, чтобы закрыть текущие обязательства.

Если Банк России выявит нарушения, например, по закону о противодействии отмыванию доходов, то может отказать в добровольной ликвидации и сам отзовет лицензию.

Если нарушений не будет, ЦБ зарегистрирует закрытие банка. Но перед этим банк должен погасить обязательства — рассчитаться с кредиторами и вкладчиками. Для этого, помимо прочего, он за плату уступит требования по выданным кредитам другим банкам или банку. Соответственно, когда банк ликвидируется, для заемщиков меняются только реквизиты для выплаты ипотеки.

ЦБ отзывает лицензию. Если ЦБ выявляет нарушения — например, банк выдавал кредиты без формирования резервов или подделывал финансовую отчетность, чтобы скрыть убытки, — он отзывает лицензию банка. После этого Центробанк подает заявление в арбитражный суд о ликвидации банка и назначает временную администрацию, которая управляет банком до решения суда.

После того как у банка отозвали лицензию, любые заинтересованные лица могут обратиться в суд с заявлением о признании его банкротом. Это могут сделать работники, кредиторы или налоговая.

Почему банк может обанкротиться или лишиться лицензии

Банк России строго следит за работой всех банков на территории страны. Например, если банк представил финансовую отчетность на 15 дней позже срока, то это дает регулятору право отозвать лицензию.

Полный список причин, по которым ЦБ может отозвать лицензию у банка, указан в законе, а самые частые такие:

- банк нарушил закон о противодействии отмыванию доходов;

- банк скрывал свое реальное финансовое положение или создавал искусственные показатели, например завышал показатель достаточности собственного капитала;

- банк нарушил законодательство о банковской деятельности.

Как заемщику узнать, что у банка отозвали лицензию

Чем быстрее клиент узнает, что банк потерял лицензию, тем быстрее выяснит, по каким реквизитам платить. Это убережет заемщика от просрочек и судебных разбирательств.

Информация об отзыве лицензии появляется в тот же день. Вот где ее можно найти.

На сайте Банка России. Например, 11 февраля 2022 года ЦБ отозвал лицензию у «Консервативного коммерческого банка». В тот же день информацию опубликовали на сайте Центрального банка.

В выпуске «Вестника Банка России» — специального еженедельного издания для сообщений об отзыве лицензий у банков. Сообщение попадает в выпуск в течение 7 рабочих дней после того, как ЦБ отзывает лицензию.

На сайте банка будет сообщение о том, что у него отозвали лицензию, и инструкция для клиентов. Либо клиента автоматически перенаправят на сайт агентства по страхованию вкладов — АСВ.

Если сайт банка не открывается, а мобильное приложение не работает, то клиент может написать запрос в онлайн-приемную Центробанка. Оператор ответит в течение нескольких минут и подскажет план дальнейших действий.

Например, у КБ «Спутник» отозвали лицензию в ноябре 2021 года — и на сайте указана информация для клиентов

А при попытке зайти на сайт банка «ККБ» происходит переадресация на карточку банка на сайте АСВ. В карточке каждого ликвидируемого банка есть возможность подписаться на новости банка, чтобы ничего не пропустить

В государственном реестре. Существует единый федеральный реестр сведений о банкротстве — это сервис, где указана информация о начале процедуры банкротства и введении временной администрации. В карточке банка на ЕФРСБ можно подписаться на новости о нужном банке.

Чтобы найти информацию по банку, нужно ввести его название в поисковую строку на главной странице ЕФРСБ

Как оплачивать ипотеку, если банк закрылся

Ликвидация банка не списывает долги клиента и не освобождает его от выплат по кредиту. Клиент выплачивает долг до тех пор, пока полностью не исполнит обязательства по договору.

Реквизиты для оплаты кредита зависят от того, на какой стадии находится процесс ликвидации банка. Расскажу подробнее про каждую стадию.

ЦБ отозвал лицензию. С этого момента и до решения арбитражного суда банк вправе продолжать взыскивать задолженности через суд или получать выплаты по всем выданным кредитам.

На этой стадии узнать точные реквизиты для оплаты кредита можно на сайте Банка России, в разделе «Объявления временных администраций». В нем перечислены все банки, у которых отозвали лицензию.

На сайте ЦБ есть список всех банков с отозванной лицензией. В начале списка — файл с реквизитами для погашения задолженности по кредитам банков, у которых недавно отозвали лицензию

Арбитражный суд принял решение. Если у банка достаточно собственного капитала и резервов, чтобы рассчитаться со всеми кредиторами, то его ликвидируют. Если капитала не хватает, суд объявляет банк банкротом.

Если суд усмотрел признаки банкротства банка, он назначает конкурсного управляющего. В случае с банками это всегда АСВ, которое ведет конкурсное производство. Цель этой процедуры — погасить максимальное количество обязательств перед кредиторами за счет продажи имущества банкрота.

Чтобы оплатить ипотеку, заемщику нужно зайти в раздел «Ликвидация и конкурсное производство», выбрать нужный банк и перейти на страницу «Информация для заемщиков».

При оплате внимательно проверяйте данные: ФИО заемщика, название банка, в котором оформлен кредит, номер кредитного договора. При оплате через кассу сохраняйте бумажные квитанции, чтобы было подтверждение оплаты.

В информации для заемщиков «ККБ» указано, что кредит можно оплатить разными способами: онлайн на сайте АСВ, переводом через «Золотую корону» или лично в кассе АСВ

Имущество банка продано или передано. При принудительной ликвидации банка его имущество продается на специальных электронных торговых площадках. На торги выставляются и кредитные обязательства заемщиков, так как это активы банка. Их может купить любой участник аукциона, например другой банк или инвестор.

Такая сделка оформляется договором уступки требования по кредитному договору. То есть у заемщика вместо банка появляется новый кредитор — и далее выплачивать кредит придется по новым реквизитам. О них заемщика уведомляет АСВ или новый банк.

При этом условия кредитного договора остаются прежними. При уступке права по ипотеке новый кредитор не может менять ставку и срок кредита в одностороннем порядке. Вносить изменения в действующий кредитный договор можно только по соглашению сторон.

До продажи имущества банка доходит не сразу. Например, у банка «Жилкредит» отозвали лицензию в июле 2019 года, а аукцион по продаже долга назначили на апрель 2022 года.

Так выглядит карточка лота с долгом по ипотечному кредиту на аукционе. В ней указаны сведения о заемщике, сумма долга, тип займа, срок, ставка и наличие просрочек

Что делать, если банк обанкротился

Кредиты нужно выплачивать, даже если банк обанкротился: это требование закона. Обязанность заемщика — своевременно вносить платежи.

Если наступит просрочка по ипотеке, кредитор сообщит об этом в бюро кредитных историй. Просрочки по платежам — это нарушение кредитного договора. То есть кредитор вправе обратиться в суд, чтобы получить разрешение на реализацию ипотечного имущества, — заемщик может лишиться квартиры.

Если просрочка возникла из-за того, что заемщик не знал, как и кому платить, то это не считается смягчающим обстоятельством в суде. Поэтому платить нужно по графику.

Если банк лишился лицензии, план такой:

- Проверить информацию на сайте банка или ЦБ — там должны быть указания для заемщиков.

- Подписаться на новости на карточке банка на сайте АСВ или ЕФРСБ, чтобы не пропустить ничего важного.

- Перед каждым очередным платежом проверять информацию: реквизиты для оплаты кредита зависят от того, на какой стадии находится процесс ликвидации банка.

Что делать? Читатели спрашивают — эксперты отвечают

Тэги: банки, АСВ, право, ипотека, недвижимость Вопрос был задан 09.03.2022 и дополнен ответом эксперта 30.03.2022

Великолепная и очень удобная схема: если банк потеряет деньги клиента, то банк ничего никому не должен, если банк по какой-либо причине со своей деятельностью не справляется и исчезает, то уже какой-нибудь другой банк сыщет с вас долги

Если вы должны, передадут в другой банк, если вам должны- банка нет, ничего никто вам не должен.

Виктор, ну и зачем дезинформировать человека?

Свободны точно не будете. Обычно при отзыве банку назначают правопреемника — другой банк, вот в него платежи и переводят

А можно выкупить родственнику или самому себе свой ипотечный кредит? За какую стоимость он обычно выкупается?

Мария, добавлю к комментарию Михаила. Сначала торги начинаются с суммы задолженности, а там как пойдёт: многое зависит от суммы долга и стоимости залога, какой залог и тп, если кредит на 500000, а залог стоит 3 млн, то могут и сразу выкупить, а могут и мимо такого лота пройти. Плюс если после 2 аукционов и публичных торгов лот никто не выкупит его предлагают кредиторам в счет долгов. А на публичке цена и падает до минимума — до 30% и ниже.

Мария, обычно ниже остатка долга, иногда до 30%. Просто нужно быть МФО или коллекторским агенством)

как правило, все условия договора сохраняются, а долг выкупает другой банк, куда вы будете продлжать вносить платежи

А если все банки закроются?

А если идёт процесс отзыва лицензии, то счёт наверняка закроется. Что будет с деньгами, поступившими на этот счет!?

Глупый вопрос от «особо умных», для подведения итога.

В одном банке одновременно открыты:

1) вклад-копилка, с процентами

2) кредитный счёт, с которого списываются платежи по ипотеке

Сумма вклада и кредитного счёта вместе меньше 1 400 000

3) эскроу-счёт (сумма больше 1 400 000, но меньше 10 000 000)

В случае банкротства банка:

1) деньги со вклада и кредитного счёта будут возвращены полностью, т.к. меньше 1 400 000

2) эскроу-счёт переедет в другой банк вместе с ипотекой (переедет как сумма, отданная при покупке, так и все ежемесячные выплаты вместе с процентами банку)

В случае банкротства застройщика: с эскроу-счёта будет возвращена сумма, отданная при покупке квартиры, и все ежемесячные выплаты (без процентов банку).

Есть ли в этих выводах ошибка?

Аноним, а вопросы у Вас очень даже умные и интересные)

1) Если говорим про вклад — верно, все вернут в пределах 1400. Если есть кредитный счет с деньгами, которые списываются в счет погашения задолженности и не относятся к вкладу, то тут сложнее. При отзыве лицензии временный управляющий не имеет права распоряжаться деньгами, хранящимися на счетах клиентов, в том числе не может сделать взаимозачет — списать хранящиеся деньги на кредитном счете в счет погашения задолженности. Насколько я поняла из анализа законов и т.п. Платить придется по новым реквизитам, указанным на сайте ЦБ и после определения дальнейшей судьбы банка — банкротство или ликвидация — на сайте АСВ. А потом писать конкурсному управляющему или АСВ, чтобы они сделали зачет тех денег или перерасчет. Надеюсь с Вашим банком такого не случится) А при отзыве лицензии сразу выяснять все интересующие вопросы у ЦБ или АСВ.

2)да, здесь верно, сумма до 10 млн, как Вы написали.

Источник https://brobank.ru/chto-delat-esli-u-banka-otozvali-licenziyu/

Источник https://bankiros.ru/wiki/term/kak-platit-kredit-esli-u-banka-otozvali-licenziu

Источник https://journal.tinkoff.ru/if-no-bank/