Как банки проверяют заемщиков

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

При анализе заявки на получение кредитных средств банки всегда рассматривают заявку и определяют, возможна ли выдача ссуды конкретному гражданину. Проверка заемщика проходит в несколько этапов, человек или специальная программа делают полный анализ и выносят решение.

- Первый этап — визуальная оценка

- Второй этап — скоринговая оценка

- Как банки проверяют платежеспособность клиента

- Третий этап — ручная проверка

- Проверяет ли банк место работы

- Проверяют ли банки наличие других кредитов

Если рассматривать, как банки проверяют заемщиков, то нет единого утвержденного алгоритма. Каждый кредитор правомочен создавать собственные системы и схемы проверки. Поэтому бывает так, что один банк отказал, а другой этому же заемщику дал положительный ответ. На Бробанк.ру представлены разные банки, в том числе и максимально лояльные.

Первый этап — визуальная оценка

Когда человек приходит в банк за кредитом, его уже с порога начинают оценивать. Менеджер, который принимает заявку, проставляет в ней и свое мнение о потенциальном заемщике. И если оно будет отрицательным, шансы на получение кредита стремятся к нулю.

На что обращает внимание менеджер:

- внешний вид заявителя. Он должен соответствовать данным, внесенным в анкету. Если клиент говорит, что он — крупный менеджер с хорошим доходом, но при этом одет в лохмотья, это может смутить менеджера;

- его поведение. Если он неадекватный, грубит, ведет себя странно. Это также станет поводом для отрицательной отметки в анкете;

- документы. Если есть какие-то повреждения, подозрения в подделке, в том, что предоставлены чужие документы, — это тоже негативный фактор.

При этом визуально менеджер принимает заявку, просто через несколько минут после ее отправки на рассмотрение может сразу поступить отрицательный ответ. Специалист сообщает об этом клиенту, при этом причины отказов кредиторы правомочны не указывать.

В системе любого банка есть коды отказа, которые может проставлять специалист, принимающий заявку. Они всегда ставятся при подозрении в мошенничестве, при нахождении клиента в алкогольном или наркотическом опьянении, при неадекватном поведении.

Так что, банк проверяет заемщика даже в тот момент, когда тот получает предварительную консультацию или заполняет анкету. Учитывайте это и готовьтесь к визиту заранее. Чем лучше выглядит заявитель, чем лучше себя ведет, тем большую оценку получит от менеджера. А это может кардинально поменять ход дела.

Второй этап — скоринговая оценка

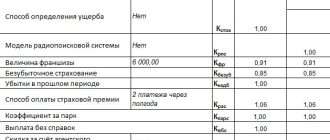

Каждый банк и каждая микрофинансовая организация разрабатывают собственные скоринговые модели оценки потенциальных заемщиков. Это программы, созданные на основе статистических данных конкретной компании. Они анализируют все ранее взятые и выплаченные ссуды, сопоставляют их с данными заемщиков. Анализ позволяет понять, какие клиенты несут больше рисков, какие у них общие черты.

Создается скоринговая программа, которая автоматически рассматривает присланную на рассмотрение анкету. То есть сразу после того, как человек подал заявку, она уходит на скоринг, это и есть второй этап проверки в любом банке.

За каждый пункт анкеты система дает определенную оценку. За какие-то данные выше, за какие-то ниже. Суть — нужно набрать необходимое число баллов в сумме. Только в этом случае банк вынесет окончательное или предварительное одобрение или отправит запрос на следующий, ручной этап проверки.

- пол. Вы удивитесь, но женщины получают оценки выше, так как по статистике реже мужчин совершают просрочки;

- возраст. Самые низкие баллы получают молодые и пожилые клиенты, более высокие — граждане среднего возраста 30-45 лет;

- семейное положение. Замужние или состоящие в гражданском браке получают больше;

- стаж. Чем он выше, чем больше балл;

- наличие машины и иной собственной недвижимости. Если есть, это — плюс в “карму” заявителя;

- образование. Чем ниже, тем скромнее оценка за этот пункт;

- профессия. Чем выше занимаемая должность, тем лучше. Меньший балл получают пенсионеры;

- сфера деятельности. В приоритете — государственные служащие. Но если профессия предполагает риск, баллы снижаются;

- наличие счетов в этом же банке, был ли человек раньше клиентом этой организации. Эти факты — положительные;

- размер дохода. Чем выше, тем больше балл, но при этом учитывается уровень платежеспособности.

И так далее. Программа выносит балл за каждый пункт анкеты. Более того, она умеет сопоставлять данные и выявлять подлог данных. Часто идет автоматическая сверка с другими источниками информации о клиенте. Идеальный источник — социальные сети, различные “следы” человека в интернете.

Как банки проверяют платежеспособность клиента

На этапе скоринга система параллельно делает и другие важные анализы. Она проверяет кредитную историю, делает запрос в базу ОУФМС для проверки актуальности предоставленного паспорта и оценивает уровень платежеспособности заявителя.

Скоринг делает запросы и в базу должников судебных приставов. Если за вами числятся непогашенные долги любого вида, это будет учтено.

Платежеспособность — один из самых важных показателей для банка. Кредит будет выдан только в том случае, если клиент в состоянии выплачивать ссуду без нареканий. Для этого и проводится соотношение его доходов и расходов.

При заполнении заявки на получение кредита вас обязательно спросят о наличии дополнительных доходов, обязательно их указывайте. Но если оформляете ссуду со справками, вас попросят документально подтвердить все источники, только тогда они будут приняты к сведению.

В расходы идут все долговые обязательства человека, алименты, платежи по другим кредитам. Учитывается наличие детей на иждивении, расходы на коммунальные услуги, аренду жилья. Все сопоставляется с прожиточным минимум в регионе. Если определяется, что заявитель потянет выплату, заявка может быть одобрена. Если нет — поступает отказ.

Автоматически проверяется кредитная история клиента. При слишком плохой сразу дается отказ. При средней идет сопоставление с другими данными.

Третий этап — ручная проверка

- прозвон клиента. Они могут задавать те же вопросы, что и были в анкете, но при этом параллельно делают проверку на подлог данных, анализируют клиента по заданной схеме. Порой могут звучать неожиданные вопросы, например о том, как клиент добирается на работу;

- прозвон указанных в анкете контактных лиц. Сказанное ими тоже сопоставляют со сказанным клиентом и тем, что указано в заявке. Банки проверяют номера телефонов, звонят на них. предупредите указанных в анкете людей о возможных прозвонах;

- звонки на рабочий номер. Практикуются редко, но исключать нельзя. Если в анкете попросили указать телефон непосредственного руководителя, скорее всего, ему прозвучит звонок;

- ручное изучение страниц в социальных сетях заявителя. Также могут вбивать в поиск его телефон или ФИО, смотреть, что вылазит по этим данным;

- визуальная оценка предоставленных копий документов, они всегда снимаются при принятии заявки на получение кредита.

Если заявка подается на срочный кредит, займ или моментальную кредитную карту, ручной проверки обычно не бывает. Решение принимает скоринг, поэтому оно и дается быстро, порой за несколько минут.

Проверяет ли банк место работы

Вопрос, как банки проверяют место работы, интересует многих заемщиков. И порой это люди, которые каким-то образом желают скрыть какой-то факт. Например, на самом деле не работают в заявленном месте, имеют меньший стаж или иную должность.

Если кредит выдается со справкой, вся необходимая информация будет отражаться в 2-НДФЛ. Многие кредиторы принимают электронную выписку со счета в ПФР на портале Госуслуг, там тоже отражается вся необходимая кредитору информация. Так банки проверяют и официальное трудоустройство, параллельно могут попросить предоставить копию трудовой.

Если же кредит оформляется без справок, могут проводиться дополнительные проверки. Проверяется реальность указанной организации, сопоставляются все предоставленные о ней данные: номера телефонов, адреса. В крайнем случае совершается прозвон по рабочему номеру или по указанному клиентом номеру руководителя.

В этом случае банки проверяют место работы заемщика, но все же больше верят ему на слово, так как такие проверки не дают гарантированного честного результата как в случае с наличием справки и копии трудовой книжки. Банкиры прекрасно понимают, что клиенты могут все обставить как надо, поэтому просто повышают ставки по программам без справок — закладывают в них риски.

Какие банки не проверяют место работы, сразу верят заявителю на слово — это не узнать, потому что каждая кредитная организация держит точные алгоритмы своей проверки в тайне.

Проверяют ли банки наличие других кредитов

Это делается обязательно при оценивании уровня платежеспособности заявителя. Информацию о действующих кредитах банк получает из кредитной истории, которая запрашивается всегда.

Если есть текущие кредиты, учитываются ежемесячные платежи по ним. И обратите внимание, что если у человека есть кредитная карта, рассматривается ситуация, что лимит по ней израсходован полностью. Даже если по факту он не тронут или тронут частично.

Банки всегда пристально проверяют заемщиков. И помните, что если вам прислали предварительное одобрение по онлайн-заявке, то дальше будет еще ручная и визуальная проверка. По итогу решение может смениться.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 21

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Могу ли я взять кредит если стою на бирже труда, работаю не официально

Здравствуйте. Попробуйте подать заявки в банки, представленные на этой страничке. Для получения кредитов в этих финучреждениях достаточно паспорта. Однако будьте готовы к тому, что вам одобрят небольшую сумму под достаточно высокий процент.

Здравствуйте . Скажи Административоное слушание по делу Ст. 14.25 КоАП РФ. Нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей. Может повлиять на одобрение кредита . Слушания 1 ктября а я хочу податься 20 сентября. Официальный доход отношения к этому слушанию по фирме не имеет .

Уважаемый Фарид, однозначно ответить а ваш вопрос нет, суд может принять во внимание наличие административного слушания. Но если все остальные факторы не будут вызывать рисков, то положительное решение максимально вероятно.

А ничего что банки не имеют права собирать, хранить и использовать персональные данные третьих лиц без их письменного согласия? На каком основании они запрашивают контактные данные родственников, знакомых, а потом им звонят (то есть используют эти данные)? Это нарушение закона о персональных данных.

Здравствуйте! Скажите пожалуйста видят ли сотрудники магазинов выдающие кредит на продукцию магазина, видеть всю историю как сотрудники банка. Что была кредитная карта и взят кредит на её погашение?

Мария, добрый день. Ни работники торговой точки, ни представители банка в магазине не видят действующие кредиты заемщика. Они лишь передают сведения о покупателе в банк для принятия решения. Вся информация о текущих обязательствах клиента отображается в кредитной истории. На ее основании банк принимает решение о выдаче кредита.

Скажите, пожалуйста, такая ситуация: я подал заявку на кредит в государственный банк. Предоставил 2-НДФЛ и копию трудовой. Но в Госуслугах указана одна информация, а в моих справках другая. Какова вероятность того, что банк будет сверять эти данные? И не попаду ли я за это в чёрные списки банков?

Уважаемый Артур, все зависит от самого банка.

Если у меня есть кредитная карта, банки увидят что она у меня есть, и как я ей распоряжаюсь?

Уважаемый Алекандр, информация о наличии кредитов отражается в кредитной истории клиента, подробностей о операциям там нет, но наличие просрочек или штрафных санкций будет отражено.

Здравствуйте, подскажите пожалуйста: При заявке на рефинансирование двух кредитов прохожу первые две проверки, на третьей отказ. Имеется три кредита, две кредитных карты. Просрочек не было. На госуслугах, в налоговой, в фссп долгов нет. По какой причине отказывают банки?

Наталья, здравствуйте. Кредиторы имеют право не сообщать о причинах отказа. Попробуйте подать заявку на рефинансирование в другие банки. Самые популярные программы рефинансирования представлены по этой ссылке.

Я только что оформил ип но при этом работаю официально на какие кредиты я могу рассчитывать

Артем, здравствуйте. При наличии официальной работы ваши шансы на получение кредита достаточно высоки. Вы можете рассмотреть кредитные продукты, представленные на этой странице.

Хочу взять кредит, работаю 7 месяцев зарплату платят на карту райфарзенг банк, вопрос в том что не хочу чтоб на работе знали что я взял кредит

Дмитрий, здравствуйте. Вы можете обратиться в свой зарплатный банк и получить кредит на максимально выгодных условиях. На работе никто не будет знать, что вы оформили займ, поскольку информацию, необходимую для принятия решения, Райффайзенбанк уже имеет. Подать заявку на кредит можно на этой страничке.

Мне 16 лет. Устроился на работу к своей маме, продавец одежды. Она частный предприниматель. Хочу взять кредит в сбербанке на 100000р. и купить компьютер.

Какие документы мне нужно будет предоставить? Какая сумма в моей зарплате будет соответствовать одобрению кредита на эту сумму? Дадут ли мне в мои 16лет кредит, если я пол года буду официально работать у мамы?

Будут ли проверять фирму мамы? ( У нее небольшая задолженность по налоговой?

Уважаемый Виктор, Сбербанк предоставляет кредиты лицам, в возрасте от 18 лет. Поэтому получить средства вы не сможете.

Подскажите пожалуйста, как банк может узнать, что заёмщик арендует квартиру?

Уважаемый Георгий, банк может запросить документы на принадлежащую вам собственность в качестве обеспечения долга, но информацию об арендуемом жилье кредитные организации не требуют и самостоятельно не ищут.

Как банк решает, давать ли вам кредит

Вы подали заявку на кредит, но не знаете, как банк рассматривает вашу заявку? В этом материале Bankiros.ru расскажет, как кредитор изучает ваши документы, и как повысить ваши шансы на одобрение ссуды.

Что такое кредитный скоринг?

С английского «score» переводится как счет. Чтобы получить кредит, вам нужно получить определенное количество баллов по правилам, установленным банком. Кредитный скоринг представляет собой систему оценки заемщика. С помощью нее банки и МФО пытаются спрогнозировать, сможете ли вы беспроблемно оплатить кредит.

Для этого банки сравнивают особенности заемщиков с примерно одинаковой ситуацией и схожими привычками, которые уже брали и выплачивали ссуды. Для этого банки используют специальные математические модели и компьютерные алгоритмы. Именно они предварительно оценивают вашу платежеспособность. Обычно банки используют сразу несколько таких программ: для разных категорий заемщиков и разных кредитов.

Каждый параметр поведения заемщика оценивается баллами. Например, как долго человек работает на одном месте работы. Постоянная работа оценивается очень позитивно. Так, человек, который проработал на одном месте несколько лет, получит баллов больше заемщика, который находится на последнем месте работы полгода и меньше.

После этого банк оценит все параметры и определит общий балл заемщика. Чем балл выше, тем больше вероятность, что клиенту одобрят кредит в принципе и сделают кредитное предложение на выгодных условиях.

Как банк решает, как оплачивать кредит будете именно вы?

Основные источники знаний для банка – это кредитная история заявителя, анкета заемщика и личная информация банка о вас, если вы уже являетесь его клиентом, например, его зарплатным клиентом. Кроме того, если вы дадите свое согласие, банк сможет искать информацию о вас даже в социальных сетях.

Банк также имеет статистику о том, как ведут себя заемщики в различных ситуациях. Поэтому во время скоринга смогут составить информацию о вас для любой ситуации. Банковские работники отмечают, что в большинстве случаев такие модели реализуются именно по предполагаемому сценарию при определенных условиях.

Что может рассказать о вас кредитная история

Из кредитной истории банк узнает, какая кредитная нагрузка на вас сейчас. Идеально если у вас будут кредиты, с которыми вы хорошо справляетесь.

Кредитору важно знать, допускали ли вы просрочки по платежам, как часто, и на какое время они затянулись. Лучше, если их не будет в принципе. Если они есть, желательно, чтобы они были недолгими.

Кроме того, банк постарается узнать, как часто вам отказывали другие кредиторы. Если это случается часто, будьте готовы к частым проверкам.

Зачем банку анкета заемщика?

При заявке на кредит заемщик заполняет анкету. Данные из нее также повлияют на вашу оценку. Например, хорошим показателем будет, если вы живете в престижном районе.

Важным является возраст заемщика. Для банков самыми рискованными заемщиками являются студенты и пенсионеры. Для остальных заявителей действует правило: чем старше клиент, тем более ответственно он вносит платежи.

Обращают внимание на семейное положение. Считается, что люди в браке больше заинтересованы в погашении кредита. Учитывается профессия и трудовой стаж. Разные профессии – разные доходы, разные риски для разорения предприятий. Поэтому, например строителю, по кредиту могут предложить более высокую ставку.

Важна также графа с информацией о заемщике. Чем выше заработок, тем выше балл.

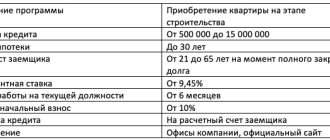

Банки также обращают внимание, какой кредит, и на какой срок вы хотите оформить. Если это не ипотеке, то просить большую сумму на длительный срок – значит иметь высокую вероятность отказа.

Повышают ли баллы клиентам банка?

Если вы уже оформляли кредит в этом банке или получаете зарплату на карточку организации, то имеете явное преимущество. Банку доступна важная информация о вас. Если человек берет кредит в своем зарплатном банке, его доход и регулярность поступления средств уже известны. При определении баллов также учтут, есть ли у заемщика вклады, дебетовая и кредитная карты.

Банк сможет посмотреть, что именно вы оплачиваете картой. Могут учесть даже модель телефона. Ее могут определить, если вы пользуетесь мобильным приложением банка или заходите на мобильную версию сайта учреждения.

Однако не все из этих параметров оказывают решающее значение на выдачу кредита. Важное место здесь занимает именно кредитная история. Если ее нет, банк примет решение только по вашей анкете, а значит шансы на кредит могут резко уменьшиться.

У банков есть несколько каналов получения сведений о вас. Иногда они могут даже перепроверить вашу информацию в госучреждениях.

Почему надо быть осторожнее в соцсетях

Иногда банки обращают внимание на профили клиентов в соцсетях. Обычно профили изучают не менеджеры, а специальные программы. Конечно, такая информация не играет главной роли: получить отказ только потому что банку не понравился ваш инстаграм пока нельзя. Но уменьшить балл за это кредитор может. Подписки на группы о банкротстве, фотографии о занятиях экстремальными видами спорта сделают вас не таким желанным заемщиком.

Хоть и смотреть ваши странички в соцсетях могут только с вашего согласия, отказать банку в этом будет сложно. Иначе легко нарваться на отказ по заявке.

Что такое персональный кредитный рейтинг

Для кредитора очень важна ваша кредитная история. Чтобы банки делали вам кредитные предложения самостоятельно, нужно иметь хороший персональный кредитный рейтинг. Для этого нужно дисциплинированно платить по кредитам.

Можно ли взять автокредит с плохой кредитной историей

Автокредит — привлекательное предложение для желающих купить авто, но не каждый заемщик похвастается идеальной кредитной историей. Поэтому вопрос: дают ли автокредит с плохой кредитной историей — волнует будущих заемщиков. Попробуем на него подробно ответить.

Как взять автокредит с плохой кредитной историей?

Взять автокредит с плохой историей можно, но на порядок сложнее, чем добросовестным заемщикам. Рассмотрим процедуру оценки заявки на ссуду:

- клиент подает анкету на получение кредита и документы. Как правило, это паспорт, копия трудовой и справка о доходах;

- банковский работник проверит правильность первоначального оформления анкеты и передаст на проверку андеррайтеру;

- андеррайтер запрашивает информацию о будущем заемщике в бюро кредитных историй (БКИ), в налоговой и пенсионном фонде. В России свыше 30 БКИ, и банки работают с большинством из них;

- из БКИ приходит отчет о кредитной истории заемщика, из которого андеррайтер получает информацию о добросовестности клиента: брал ли кредиты, выплачивал ли, имеются ли действующие ссуды и просрочки;

- на основании отчета из БКИ и принятой в конкретном банке стратегии оценки заемщика, андеррайтер принимает решение одобрить кредит или дать отказ.

Лидеры банковского рынка оценивают заемщиков скрупулезно, поэтому кредит на авто с плохой историей у них можно будет получить в том случае, если со времени просрочек по предыдущему кредитованию в жизни заемщика произошли кардинальные изменения к лучшему. Например:

- сильно продвинулись по карьерной лестнице;

- вырос доход;

- перешли на работу в стабильную или крупную компанию.

Если похвастаться такими изменениями не можете, то не стоит отчаиваться. Автокредит с плохой историей без отказа можно попробовать оформить в небольших или узкоспециализированных банках.

Конкурентная ситуация на банковском рынке высокая, клиенты достаются нелегко. Поэтому некоторые банки закрывают глаза на небольшие просрочки клиентов. При анализе заявки на автозаем также оцениваются доход, стабильность компании работодателя, стаж и другие параметры. Значит, есть шанс, что плюсы перевесят прошлые просрочки по кредитам.

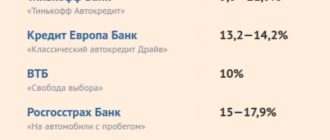

Где взять автокредит с плохой кредитной историей?

Для оформления автокредита с плохой кредитной историей и просрочками можно обратиться в банк, дилерский центр или к брокеру.

Банки

Банки, дающие автокредит с плохой кредитной историей — Сетелем Банк, Восточный Экспресс Банк, Совкомбанк, Русфинанс и ЮниКредит Банк. Этот список сформирован на основе отзывов заемщиков, получивших в учреждениях ссуды. Но, как мы писали выше, для каждой новой заявки на заем решения принимаются индивидуально.

Дилерские центры

Подать заявку на кредит можно и напрямую в дилерском автоцентре. Большинство автоцентров как раз работают либо с Сетелем Банком, либо с Русфинанс Банком, которые лояльны к заемщикам.

Брокеры

Оказывают помощь в автокредите с плохой кредитной историей. Но если в Европе через брокеров проходят до 80% от кредитных сделок, то в России эта доля ничтожна по двум причинам: из-за высоких комиссий на услуги и из-за риска мошенничества. До сих пор существует много компаний, которые зарабатывают на отчаявшихся получить кредит людях: просят внести предоплату, а затем исчезают. Хорошо, если в итоге получите хотя бы список банков, выдающих автокредиты. Поэтому рассматривать вариант посредников следует в крайнем случае. Выбирайте проверенных специалистов с отзывами и репутацией.

Требования к заемщикам

В предыдущих пунктах мы рассказали, как получить автокредит с плохой кредитной историей. Теперь коснемся вопроса о требованиях к будущим получателям займа. По сути, они ничем не отличаются от требований к добросовестным заемщикам. Возраст 21–65 лет, российское гражданство и прописка. Пакет документов тоже потребуется стандартный: паспорт, справка о доходах и копия трудовой. В некоторых банках, например в Сетелем или Русфинанс, действуют программы кредитования по двум документам.

Условия кредиторов

Каждый банк имеет несколько программ автокредитования, поэтому в таблице даны минимальные и максимальные значения показателей.

Источник https://brobank.ru/kak-banki-proveryayut-zaemshchikov/

Источник https://bankiros.ru/news/kak-bank-resaet-davat-li-vam-kredit-8381

Источник https://credits.ru/publications/avtokredity/mozhno-li-vzyat-avtokredit-s-plokhoy-kreditnoy-istoriey/