Отказ от страховки ЮниКредит Банка

Оформили кредит в ЮниКредит Банке с дорогой страховкой? Вы можете от неё отказаться и вернуть деньги, подробнее в статье.

Страховка по кредиту – это не только «финансовая защита заемщика», как уверяют сотрудники банков, но и основание для существенной переплаты по кредиту. Если при оформлении займа в ЮниКредит Банке вы по невнимательности или поддавшись на уговоры сотрудника заключили договор личного страхования, знайте – вы имеете право отказаться от страховки и вернуть деньги. О том, как оформить возврат страховки по кредиту в ЮниКредит Банке, читайте ниже.

Страховка в ЮниКредит Банке

Чтобы понять, можно ли отказаться от страховки, разберемся, какие страховые программы действуют в банке.

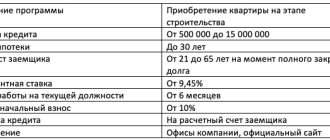

Прежде всего, различают обязательное и добровольное страхование. Обязательным является страхование предмета залога при ипотеке или автокредите. По этим видам кредитования недвижимость или автомобиль служат гарантом погашения задолженности, поэтому банки вправе требовать застраховать залоговое имущество от утраты и повреждения. Страхование жизни, здоровья и трудоспособности является добровольным, и отказ заемщика застраховать эти риски не может служить основанием для отказа в кредите.

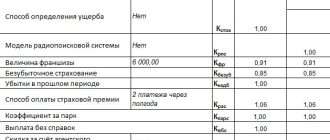

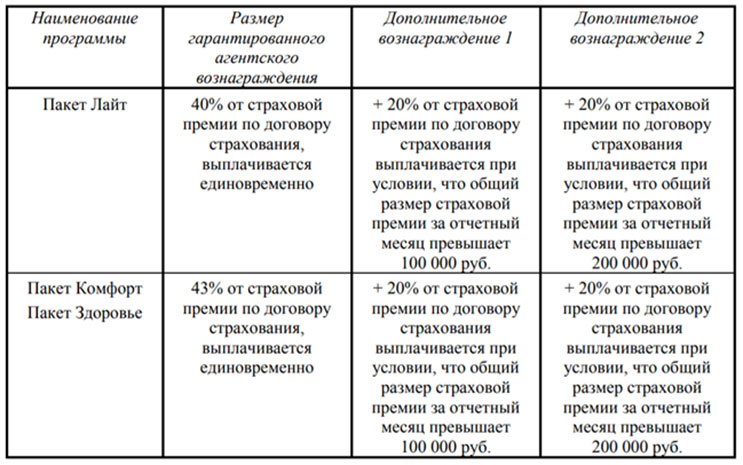

Тем не менее при оформлении кредитных заявок сотрудники банка активно стараются уговорить заемщика заключить договор добровольного страхования. В ход идут разные аргументы: от красочных описаний преимуществ страховки до откровенного запугивания отказом в выдаче денег. Делается это по вполне понятным причинам – за каждый проданный полис сотрудник получает определенный процент. Да и банку в целом сотрудничество со страховщиками приносит немалую прибыль. Так, по Условиям сотрудничества ЮниКредит Банка со страховой компанией «ЭРГО Жизнь» ( informaciya-o-sotrudnichestve-yunikredit-bank-i-ergo-zhizn.pdf [279,78 Kb] (cкачиваний: 77) ) за каждый заключенный договор страхования банк получает от 40% уплаченной премии.

А вот для заемщика подключение «финансовой защиты» далеко не так выгодно. Например, пакет «Лайт» от «ЭРГО Жизнь» к потребительскому кредиту обойдется в 0,2% от суммы займа за каждый месяц действия договора.

- сумма кредита – 300 000 руб.

- срок – 36 мес.

- страховая премия: 300 000 руб. × 0,2% × 36 мес. = 21 600 руб.

Эти деньги не выдаются на руки заемщику, а напрямую перечисляются страховщику. При этом, поскольку премия включается в сумму займа, на нее начисляются предусмотренные условиями кредитования проценты, увеличивая переплату.

К потребительским кредитам ЮниКредит Банка предлагаются три программы от компании «ЭРГО Жизнь»:

Страховая премия по этим программам рассчитывается одинаково:

сумма займа × страховой тариф × срок кредита в месяцах = премия.

Похожие программы действуют и для заемщиков по автокредитам. Основными партнерами банка здесь выступают компании «МетЛайф», «СК КАРДИФ» и «Ингосстрах Жизнь». Стоимость полиса этих страховщиков – 0,15% от суммы займа за каждый месяц действия договора.

На сайте банка содержится информация, что договор личного страхования заключается только по желанию клиента, и клиент вправе заключить аналогичный договор с другой компанией по своему выбору.

Выбирать предлагается из числа компаний, уже аккредитованных банком (перечень). Если вы хотите застраховаться в компании, еще не прошедшей аккредитацию, предварительно нужно направить в банк комплект документов для рассмотрения.

Нередко заключение договора с другим страховщиком позволяет сэкономить. В ЮниКредит Банке процентная ставка по потребительскому кредиту со страховкой на 4 пункта ниже, чем без страховки, и если оформить полис по цене меньшей, чем в «ЭРГО Жизнь», можно сохранить сниженную ставку и минимизировать затраты на страховку.

- срок договора страхования равен сроку кредитного договора;

- страховая сумма равна сумме кредита;

- полис должен быть оплачен сразу за весь срок кредита по рискам смерти и постоянной потери трудоспособности по любой причине.

Чтобы получить ссуду по сниженной ставке, нужно предварительно заключить договор личного страхования в компании, соответствующей требованиям банка, и приложить полис к кредитной документации. В случае, если банк откажет в выдаче кредита, деньги за страховку можно без проблем вернуть в течение 14 дней с момента ее оформления.

Возврат страховки ЮниКредит Банка в «период охлаждения»

Если вы все-таки взяли кредит со страховкой и решили от нее отказаться, постарайтесь успеть сделать это в «период охлаждения» – те самые 14 дней с даты оформления страховки. В этом случае можно рассчитывать на возврат денег в полном объеме или за вычетом незначительной суммы за несколько дней действия договора.

Порядок возврата страховки в «период охлаждения» подробно изложен тут . Вкратце напомним, что для расторжения договора нужно направить в страховую компанию соответствующее заявление, после чего в течение 10 рабочих дней страховщик обязан вернуть деньги по указанным в заявлении реквизитам.

Возврат страховки по истечении «периода охлаждения»

Если вы не успели отказаться от страховки в предусмотренные законом две недели, вернуть деньги будет гораздо сложнее. Страховщики не заинтересованы в потере полученной прибыли и стараются использовать все имеющиеся в рамках закона средства, чтобы отказать страхователю в возврате средств.

Обычно обоснованием отказа служит Статья 958 ГК РФ, в силу которой страхователь вправе в любой момент расторгнуть договор страхования по собственному желанию, при этом уплаченная премия не возвращается.

Страховые договоры составляются в соответствии с этим положением, закрепляя право страховщика отказать в возврате премии после окончания «периода охлаждения».

Для примера рассмотрим типовые договоры компаний партнеров ЮниКредит Банка –«ЭРГО Жизнь», «Ингосстрах-Жизнь», «МетЛайф» и «СК Кардиф».

Договор страхования по программе «Пакет «Лайт» «ЭРГО Жизнь» (скачать можно тут: dogovor-strahovaniya-po-programme-paket-layt-ergo-zhizn.pdf [280,85 Kb] (cкачиваний: 69) ):

Памятка страхователя «Ингосстрах-Жизнь»:

Полисные условия страхования по программе «Смарт»:

Согласно Главе 10 Условий действие договора прекращается, в том числе:

Правила добровольного страхования «СК Кардиф» (скачать можно тут: pravila_kardif.zip [619,63 Kb] (cкачиваний: 23) ):

Из приведенных пунктов следует, что по истечении оговоренных законом 14 дней расставаться с полученными деньгами страховщики не собираются. Вместе с тем, в судебной практике имеются примеры возврата страховой премии и после «периода охлаждения».

Возврат страховки: правовые обоснования

Если вы хотите вернуть потраченные на страховку средства, нужно постараться, чтобы договор признали недействительным. Основанием для этого могут служить, в том числе, следующие положения:

1) статья 166 ГК РФ «Оспоримая сделка может быть признана недействительной, если она нарушает права или охраняемые законом интересы лица, оспаривающего сделку, в том числе повлекла неблагоприятные для него последствия».

2) статья 16 Закона «О защите прав потребителей» «Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме».

Если удастся доказать, что страховка была навязана при оформлении кредита, суд может досрочно расторгнуть договор страхования и обязать страховщика вернуть премию. Вместе с тем, установить факт навязывания услуги очень сложно. Подписывая договорную документацию, вы автоматически подтверждаете, что ознакомлены и согласны с содержащимися в документах условиями, поэтому в этом случае закон будет на стороне страховой компании.

Чаще положительного решения о возврате страховой премии можно добиться при досрочном погашении кредита. Здесь на помощь заемщикам приходит все та же Статья 958 ГК РФ, согласно которой «Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай».

В таких ситуациях страховые компании обычно утверждают, что кредитный и страховой договоры не связаны между собой, и страховые риски (смерть, инвалидность застрахованного лица) после погашения кредита никуда не исчезают. Тут можно постараться доказать, что договор страхования был заключен только для обеспечения погашения кредита.

Так, из описания программ страхования на сайте ЮниКредит Банка следует их очевидная привязка к кредитному договору.

По потребительским кредитам:

Если удастся доказать, что услуга была оформлена в привязке к кредитному договору, можно рассчитывать на возврат части премии.

В любом случае, до обращения в суд следует попробовать решить вопрос со страховщиком полюбовно. Для этого нужно написать в страховую компанию заявление с просьбой расторгнуть договор страхования и вернуть деньги на основании того, что услуга была вам навязана при оформлении кредита, и вы не пользовались страховыми выплатами.

Важно отметить, что возможность возврата страховки во многом зависит от грамотно выстроенной стратегии. Наши эксперты бесплатно проконсультируют вас по вопросу возврата денег и помогут в спорах со страховщиками.

Также стоит разместить обращение к банку и страховой компании на популярных интернет-порталах (например, на сайте Банки.ру). Часто жалобы клиентов, размещенные в открытом доступе, заставляют компании пойти на уступки ради сохранения хорошей репутации.

Заключение

Гарантировано вернуть страховку по кредиту ЮниКредит Банка можно только в течение «периода охлаждения». В других случаях работу по возврату страховки лучше доверить профессионалам, которые уже имеют опыт успешного решения подобных вопросов.

Возврат страховки по кредиту в Юникредит банке

Все кредитно-финансовые организации при оформлении кредитов стараются оформить страховку. Юникредит банк – не исключение.

Однако не все клиенты понимают, что они, во-первых, не обязаны покупать полис, а во-вторых, могут легко выполнить возврат страховки по кредиту в Юникредит и вернуть деньги.

Что потребуется предпринять?

Многие заемщики во время оформления кредита, попадают под влияние опытных специалистов банка и, не особо того желая, оформляют сопутствующий страховой полис, оплачивают страховую премию.

После, уже проделав все манипуляции и выйдя из финансово-кредитного учреждения, жалеют о том, что согласились на оформление страховку.

В такой ситуации очень важно не терять времени – в течение 14 дней со дня подписания соглашения о страховании, клиент может прийти в офис банка и расторгнуть договор о страховании, вернуть себе сумму страховой премии в полном объеме.

Стоит отметить, что если заявление на отмену страхового полиса и возврат средств подано позднее, чем через 14 дней после заключения сделки, то вернуть всю внесенную сумму уже не получится.

Таким образом, можно ли вернуть страховку в Юникредит банке – прямо зависит от того, как быстро «одумается» заемщик.

Первым делом необходимо обратиться в офис и попросить у специалиста бланк заявления для возврата страховой премии.

К заполнению заявления нужно подойти ответственно и внимательно. Приложить к нему копии всех необходимых документов – кредитного договора, паспорта заемщика, взять в отделении справку, подтверждающую отсутствие задолженности – она может быть выдана как в день обращения, так и на следующий день.

Далее необходимо передать заполненный бланк заявления специалисту в комплекте с остальным пакетом документов, проконтролировать процесс его регистрации.

Документы, необходимые для возврата страховки

Помимо заявления на отмену договора, чтобы вернуть страховку в банке Юникредит, клиент обязан предоставить финансово-кредитной организации ряд сопутствующих документов:

- соглашение с компанией-страховщиком, полис;

- договор об оформлении займа;

- паспорт кредитополучателя;

- справку, подтверждающую отсутствие задолженности клиента перед банком.

На законодательном уровне форма заявления о возврате страховой премии и аннуляции страхового договора не регулируется. Однако для корректного составления официальной бумаги нужно соблюдать основные требования:

- заявление должно содержать полное название компании-страховщика, реквизиты кредитного и страхового договоров;

- для быстрейшего рассмотрения заявления, необходимо подробно объяснить причины расторжения страхового соглашения;

- обязательно указать в заявлении требование возврата страховой премии – в полном объеме или частично.

Куда подается заявление?

Чтобы вернуть страховку по кредиту в Юникредит банке, заявление передается в любой его офис.

В связи с тем, что страховую премию клиент передает непосредственно специалисту, который в данной ситуации представляет финансовую организацию в целом, либо же сотрудник финансово-кредитного учреждения направляет на оплату полиса кредитные средства (по просьбе кредитополучателя), именно банк выступает второй стороной договора.

Таким образом продажа страхового полиса – это сопутствующая договору кредитования услуга, которую банк предоставил (продал) клиенту.

Согласно ст. 13 Закона РФ «О защите прав потребителей», клиент может самостоятельно выбрать, к какому из контрагентов обращаться с заявлением об аннуляции страхового полиса и возврате внесенных денежных средств – в банк или страховую компанию.

Сроки и этапы возврата страховки

Вопрос как вернуть страховку в Юникредит банке и получить обратно денежные средства может возникнуть на любом этапе кредитования: сразу после заключения кредитного договора, при погашении займа досрочно или согласно графику.

После погашения кредита согласно графику выплат

Плановое погашение займа не предполагает возврата страховки.

Исключением может стать случай, когда клиент доказывает, что желание приобрести полис не было добровольным, страховка была навязана кредитным специалистом банка.

Например, если клиент, заключивший кредитный договор сроком на 3 года оформил на этот же срок и страховку жизни в страховой-партнере банка Юникредит.

Выплатил кредит вовремя, спустя обозначенные 3 года и после этого требует возврата страховки. Страховая компания или финансово-кредитная организация не обязаны возвращать заемщику страховую премию, поскольку договор страхования себя изжил и все свои обязательства компания выполнила.

В юридической практике было несколько случаев, когда адвокату удавалось доказать факт того, что полис был умышленно навязан или же одобрение выдачи кредита напрямую зависело от оформления страхового полиса.

Отказ от страховки сразу после оформления

Согласно Указанию ЦБ РФ № 3854-У, каждый клиент имеет право расторгнуть договор страхования в течение первых 14 дней его действия.

Согласно данному Указанию, клиенту должна быть возвращена внесенная страховая премия (в полном объеме или частично).

Расторжение договора страхования при досрочном погашении кредита

Если клиент погасил кредит досрочно, то он имеет право расторгнуть и договор страхования, отказавшись от страховки за ненадобностью.

Страховая компания обязана возместить лишь часть средств, поскольку частично страховка все же была использована, и страховщик выполнил свои обязательства.

Если же страховщик или банк отказываются возвращать внесенные в счет страховки средства клиенту при досрочном погашении им кредита, необходимо обратиться в суд.

Орган государственной власти принимает сторону истца. Мотивируется это тем, что, согласно договору и Правилам страхования, сумма страховых выплат, при наступлении страхового случая, будет равна остатку кредитного долга, т.е. 0. Таким образом, страховой полис для клиента больше не актуален.

Возврат и отказ страховки жизни по автокредиту

Согласно закону, обязательным страхованием является только страхование жилья при ипотеке и ОСАГО, страхование жизни и здоровья по автокредиту (как и любому другому кредиту) – строго добровольное. Но банкам откровенно выгодно навязывать покупку страхового полиса, и иногда заемщик понимает, что переплатил за ненужную услугу, уже после подписания договора и внесения денег. Кроме того, бывают более «честные» случаи, в которых заемщик хочет вернуть деньги за страховку – досрочное погашение автокредита, например. Ниже вы узнаете, можно ли отказаться от страхования жизни/здоровья и что делать, если страховку навязали.

Страхование жизни при автокредите

Преимущества и недостатки

Для начала посмотрим, какие страховые случаи покрывает добровольное страхование жизни и здоровья. Детали могут отличаться, но любая страховка покрывает 3 основные группы проблем:

- Смерть заемщика.

- Получение заемщиком инвалидности 1 или 2 группы (как результат несчастного случая или болезни).

- Длительная нетрудоспособность (больничный на 3+ месяца).

Собственно, в этих 3-х пунктах и заключается преимущество добровольного страхования жизни/здоровья. Если клиент уйдет из жизни – его долговые обязательства перейдут по наследству близким, и им придется расплачиваться по автокредиту. Если заемщик получит инвалидность или не сможет работать 3 месяца/полгода/год/… – кредит все равно нужно будет выплатить, при этом на работу он по понятным причинам ходить не сможет. Добровольное страхование жизни эти проблемы решает – если вы по объективным причинам (смерть, инвалидность, болезнь) не можете платить за машину, страховая сделает это за вас.

Недостаток – цена. В зависимости от величины кредита и марки авто, стоимость добровольного страхования жизни при автокредите может составлять 5-10% от стоимости машины. Далеко не все готовы переплачивать солидную сумму за безопасность.

Стоимость

Рассчитать стоимость сложно, потому что страховые очень неохотно делятся своими ценами – обычно они раскрывают полную стоимость уже не стадии оформления. Но рассчитать примерную стоимость для разных случаев все же можно.

При расчете стоимости вам нужно ориентироваться не на сумму кредита, а на страховую сумму – именно ее (или часть от нее) вам выплатят при наступлении страхового случая. Это – важно: если величина кредита на авто – 500 000 рублей, а страховая сумма – 1 000 000 рублей, вы вдвойне переплатите за страховку, поэтому обращайте внимание.

Далее при расчете нужно ориентировать на страхуемые риски – чем их больше, тем больший процент от страховой суммы вам придется платить ежегодно. Если вы страхуетесь только от смерти, придется платить примерно 1% от страховой суммы. Если в страховые случаи включить еще инвалидность и длительную болезнь, стоимость повысится до 2-5% от страховой суммы. Для премиум-пакетов (с полным обслуживанием в платных больницах и оплатой травм средней тяжести) стоимость может достигать 50% от страховой суммы.

Причины навязывания услуги банком

Есть 2 ответа: простой и сложный. Простой ответ: банкам это просто-напросто выгодно. Если вы, например, оформите только ОСАГО и КАСКО, в случае ДТП с серьезными травмами вы получите деньги на восстановление машины, но не сможете дальше выплачивать кредит, потому что из-за травм (речь о длительном больничном или инвалидности) лишитесь основного заработка. Банк в вашей машине не заинтересован, ему нужно вернуть свои деньги, и в данном случае это возможно только тогда, когда у вас есть полис страхования.

Сложный ответ: банк знает, что навязывание полиса страхования выгодно всем участникам сделки. Собственно, так нормальная рыночная экономика и работает – все получают выгоду, только распределяется она по-разному. Больше всего выгоды получает страховая компания – вы отдаете ей свои деньги, и в большинстве случаев ей не приходится вам ничего выплачивать, потому что страховые случаи наступают редко. Во вторую очередь получаете выгоду непосредственно вы – да, приходится отдать деньги на страхование жизни и здоровья, но взамен вы получаете подушку безопасности на случай непредвиденной ситуации, разборки с банком по поводу невыплаченного кредита – последнее, чем вам захочется заниматься, если вы будете лежать в больнице с несколькими переломами. Наконец, меньше всего выгоды получает банк – у него тысячи заемщиков, и невыплата одного кредита (с последующей конфискацией имущества) не будет такой уж большой проблемой, но на это нужно будет потратить время юристов, специалистов колл-центра и так далее, что приводит к потерям. Подумайте об этом перед тем, как твердо решите отказаться от страхования жизни при автокредите.

Можно ли отказаться от страховки

Есть 3 ситуации, в которых может оказаться заемщик: договор еще не подписан; договор уже подписан; кредит погашен досрочно. И есть 2 вида страхования: обычный полис страхования жизни и здоровья и полис комплексного страхования. Рассмотрим эти виды страхования в контексте возможных ситуаций.

При подписании кредитного договора

Если вам предлагают отдельный полис страхования жизни и здоровья еще на стадии подписания договора, отказаться от него проще простого – даже не нужно писать заявление по этому поводу, просто не подписываете договор – и все. Тут же видна и проблема – договор не подписан. У банка есть 2 варианта: либо отказать вам в кредите без объяснения причин, либо повысить процентную ставку и предложить новый договор, без страховки. У каждого банка – свои правила, поэтому не получится сказать, что произойдет с большей вероятностью.

Если вам предлагают полис комплексного страхования, то здесь все сложнее. В этот полис, помимо страховки на жизнь и здоровье, входит КАСКО и ОСАГО, и с последним есть проблема – ОСАГО нужно покупать обязательно. Вы все еще можете оказаться от полиса комплексного страхования, но придется искать аккредитованную банком страховую и покупать у нее отдельный ОСАГО. Кстати, здесь есть точка давления на банк – если вам будут отказывать в кредите на авто, ссылаясь на то, что вы отказываетесь от комплексного страхования, вы можете обратиться в Роспотребнадзор (или пригрозить банку обращением), потому что здесь присутствует явное агрессивное навязывание услуги.

При досрочном погашении кредита

Сразу оговоримся, что есть досрочное погашение в период охлаждения (14 дней), и в этом разделе мы о нем говорить не будем – для этого есть следующий раздел.

Итак, вы погасили кредит досрочно, у вас осталась страховка, и вы хотите осуществить по ней возврат денег. В этом случае возможность или невозможность возврата регулируется вашим договором страхования – если там написано, что страховка возврату не подлежит, сделать ничего не получится, потому что вы сами под этим договором поставили подпись. Заметим, что досрочный возврат кредита не означает обнуление страховки – пока полис действует, вы все еще можете претендовать на страховую сумму, если что-то случится.

Если возврат предусмотрен договором – вы пишете заявление, прикладываете к нему доказательство того, что кредит досрочно погашен (справка из банка), даете расчетный счет для перечисления и ждете. По условиям возврата – вам вернут либо все деньги за неиспользованный срок страховки, либо часть из этих денег. Бывает так, что доля возврата не прописана, и вам нужно договариваться со страховой. Чаще всего можно претендовать на 50-60% от неиспользованной суммы.

Что касается разницы между страхованием жизни и комплексным страхованием, по первому чаще всего можно вернуть часть денег, по второму почти всегда вернуть ничего не удается, потому что невозможность возврата прописана в договоре.

После подписания страхового договора

Если вы уже подписали страховой договор, прошел период охлаждения (14 дней), и вы вдруг решили получить свои деньги назад – смотрите договор на кредит и договор на страхование. Договор на кредит – потому что вас, скорее всего, ждут штрафы за отказ от страховки. Договор страхования – потому что если в нем не прописана возможность возврата, сделать ничего не получится.

Если же 14 дней с момента подписания договора еще не прошло, вы имеете право на возврат и кредита, и страховки с оплатой фактически использованного времени/денег.

В этом случае вам нужно написать заявление на досрочное расторжение договора и предоставить его в страховую. Обычно деньги возвращают в течение месяца. Хорошо подготовьтесь к подаче заявления – некоторые страховые «вставляют палки в колеса» дополнительными документами, чтобы потянуть время. Когда будете готовиться – внимательно изучите договор, там должна быть описана процедура досрочного расторжения в период охлаждения.

Что касается типа страхования, то отказаться от страхования жизни и здоровья проще, чем отказаться от комплексного полиса. Дело, опять же, в ОСАГО – вам нужно будет в этот же день заключить новый полис на страхование гражданской ответственности. Ну и, опять же, банки могут ввести штрафные санкции, если вы откажетесь от добровольного страхования, изучайте договор.

Случаи невозможности отказа от страховки

От страховки нельзя отказаться в том случае, если вы уже подписали договор, прошло 14 дней и в договоре написано, что расторжение не предусмотрено. Единственный способ отказаться в этом случае – доказать в суде, что страховку вам навязали, но сделать это будет непросто. Ваши шансы увеличатся в одном из трех случаев:

- Вы заключили дорогостоящий полис комплексного страхования.

- В страховке на жизнь и здоровье прописаны сомнительные риски (смерть от удара молнией, например).

- У вас есть письменное доказательство того, что вам очень нужны деньги (на лечение, после ЧП и так далее).

Как правильно составить заявление

При любом виде страхования заявление нужно подавать непосредственно в страховую.

По поводу самого заявления есть 2 варианта: либо у страховой/банка есть четкая форма заявления на ваш конкретный случай, либо такой формы нет. Поищите форму на сайте страховой (у страховой группы «Уралсиб», например, заявление на возврат в период охлаждения выглядит так), если ее нет – составляйте в свободной форме. В заявлении нужно указать:

- название страховой;

- ваши фамилию-имя-отчество;

- свой адрес;

- контактный телефон;

- номер договора страхования;

- вид страхования;

- причину, по которой вы отказываетесь от полиса;

- расчетный счет, на который нужно вернуть деньги;

- инициалы, дату и подпись (снизу).

Все, осталось подать его и дождаться решения. Если страховая согласится с вашим требованием, деньги вернут в течение 10 дней.

Последствия отказа

Последствия отказа для вас должны быть прописаны в договоре кредита – чаще всего банк наказывает отказавшихся от добровольного страхования заемщиков повышением процентной ставки. Если в договоре прописан штраф – можно обратиться в Роспотребнадзор, это очень похоже на давление.

Обращение в Роспотребнадзор

Сразу предупредим, что Роспотребнадзор вероятнее всего не решит вашу проблему. Роспотребнадзор занимается юридическими лицами, которые грубо нарушают законодательство, предлагают клиентам некачественные услуги или «переходят черту» в рекламе. МФО с Роспотребнадзором очень не дружат, а вот банки парируют претензии структуры довольно уверенно. Но у Роспотребнадзора есть другая полезная функция – вы можете попросить структуру дать оценку действий банка. Для этого нужно прийти и написать заявление, обычно – в вольной форме. Далее возможен один из 3-х вариантов:

- Роспотребнадзор скажет, что никаких нарушений здесь нет. Далее вы можете подать в суд, но шансы на выигрыш будут низкими.

- Структура сама подаст в суд на банк. Это случается при очень серьезных нарушениях, вряд ли этот сценарий возможен для крупного банка.

- Вам выдадут результаты проверки, по факту которой были выявлены нарушения, и посоветуют обратиться в суд. Ваши шансы на выигрыш дела будут большими, плюс у вас будет доказательная база.

Обращение в суд

Итак, последняя инстанция – суд. Отличие суда от всех остальных методов заключается в том, что решение будет принимать человек, который не представляет ничьих интересов. Поэтому у вас есть шанс добиться справедливости. Обращаться в суд нужно только тогда, когда вы хотя бы частично уверены в своей победе и имеете на руках некие доказательства – оценку правомерности действий банка или страховой, например (ее можно получить в Роспотребнадзоре). Если речь идет о большой сумме, можете задуматься по поводу адвоката.

Документы для обращения в суд

Как минимум вам понадобится:

- Паспорт.

- Договор на кредит.

- Договор на страхование.

В остальном – все, что сможете найти. Это может быть заключение от Роспотребнадзора, документы, подтверждающие ваше тяжелое финансовое положение, документы, доказывающие, что вам оформили страховку по завышенной цене и так далее. Ваша цель – убедить судью в том, что страховая должна вернуть вам деньги.

Источник https://tobanks.ru/articles/18504-otkaz-ot-strahovki-yunikredit-banka.html

Источник https://unicredithelp.ru/kredit/vozvrat-strahovki/

Источник https://www.sravni.ru/strahovanie-nedvizhimosti/info/vozvrat-otkaz-strahovki-avtokredit/