Возврат страховки по кредиту Русфинанс банк

Многие финансовые институты при заключении кредитного договора навязывают услуги по страхованию, и Русфинанс банк не исключение. Основная часть заемщиков недостаточно ознакомлена со своими правами и не знает, что банк не вправе обязывать клиентов покупать страховку. Поэтому они задаются вопросом о том, как вернуть страховку по кредиту уже после скрепления подписью договора на получение ссуды.

Банковские продукты Русфинанс банка, на которые предусмотрено страхование

Русфинанс банк предлагает следующие виды услуг:

- потребительское кредитование;

- автокредитование;

- заключение договоров на ипотеку;

- получение наличных денег;

- выдача кредитных карт.

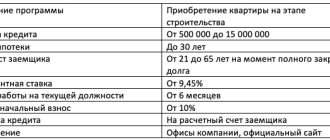

На все эти услуги распространено страхование, причем не всегда оно является обязательным. Так, при ипотеке или покупке автомобиля в кредит страховка оформляется в обязательном порядке. В этом случае страхуется залоговое имущество на весь период кредитования.

Во всех остальных случаях приобретение полиса является личным делом каждого заявителя. При этом можно приобрести такие услуги по страхованию как:

- страхование здоровья и жизни;

- защита от лишения работы;

- страховка от риска потери прав на недвижимость (актуально при ипотечном кредитовании) и прочее.

Русфинанс взаимодействует со многими крупными страховыми компаниями, поэтому заемщики, желающие обезопасить себя, могут быть уверены, что при заключении соответствующего договора окажутся в надежных руках.

Русфинанс банк: можно ли вернуть страховку

Если отказ от страховки, навязанной в принудительном порядке, ни к чему не привел, то вопрос «как вернуть страховку по кредиту» переходит в разряд первостепенных. Тем более что случаи, при которых страховой случай действительно наступает, единичны. Поэтому к лицам, заключившим договор на страхование по принуждению и пытающихся вернуть свои кровные присоединяются те, кто приобрел страховку добровольно.

Как правило, вернуть страховку можно по полису страхования жизни и защиты от лишения работы. По возврату остальных видов страхования в каждой компании существуют свои условия, среди которых выделяют следующие типовые моменты:

- При гашении займа раньше срока и отсутствии заявления на возврат страховки Русфинанс последний не производится.

- При аннулировании страхового соглашения по кредиту по соглашению сторон возврату подлежит только фактически уплаченные отчисления.

- При отказе клиентом от полиса в течение Свободного периода – временного промежутка, в ходе которого заемщик вправе отказаться от страховки при получении займа при условии не наступления страхового события, обычно составляет пять рабочих дней — возможно вернуть всю уплаченную сумму.

- При отказе от страховки после Свободного периода возврату подлежит только сумма, соразмерная остатку времени действия договора на страхование.

Чтобы возврат страховки Русфинанс банк осуществился с соблюдением интересов заемщика необходимо тщательно анализировать договор перед подписанием, так как в нем могут быть указаны дополнительные условия.

Порядок действий, образец заявления на возврат страховки

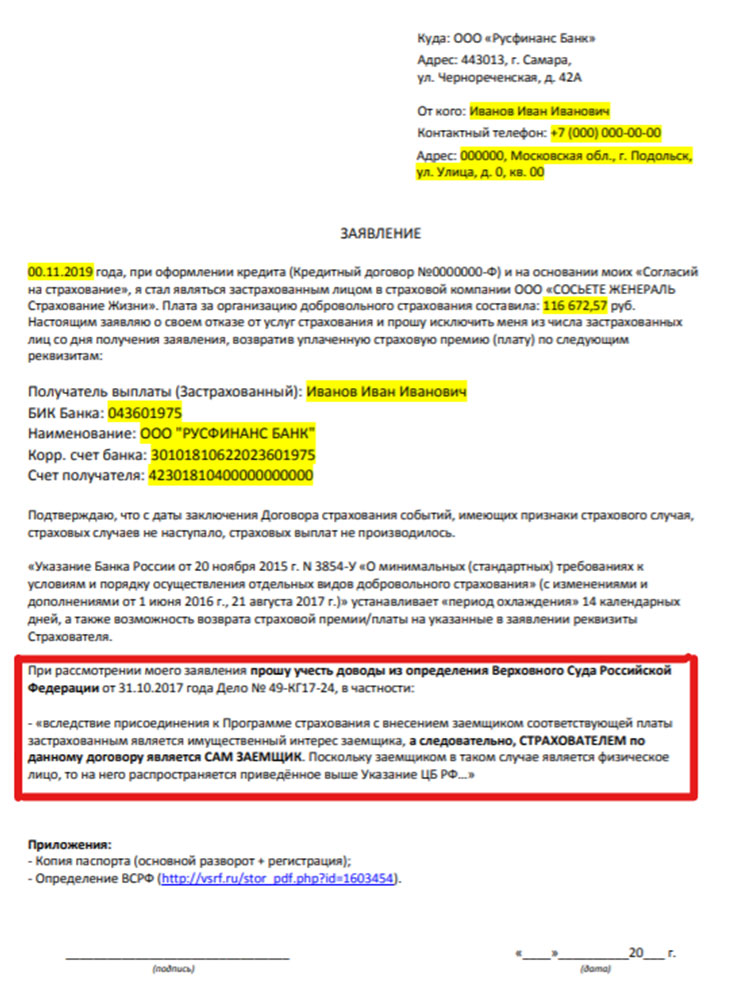

Первое что нужно сделать, это предоставить в Русфинанс банк заявление на возврат страховки, составленное на имя страховщика и содержащее требование о возврате денег. Образец заявления:

К заявлению необходимо приложить следующую документацию:

- копия паспорта заявителя;

- платежки, подтверждающие уплату по страховой премии;

- кредитный и страховой договора;

- справочные сведения о погашении задолженности (если речь идет о досрочном погашении).

Весь пакет документов нужно направить в страховую компанию. Причем сделать это можно как почтовым отправлением, так и личным посещением офиса компании. Предпочтительней будет второй вариант, т.к. в этом случае значительно ускорится время получения денег. Законодательно страховка становится недействительной после получения страховщиком соответствующего заявления. Еще десять рабочих дней понадобится, чтобы перечислить затребованную сумму на счет заявителя.

Советы в случае принуждения оформления страховки

По большей части страховка является добровольной операцией, поэтому если заемщик не планирует, к примеру, страховать жизнь, то при посещении Русфинанс банка отказ от страховки жизни должен сопровождаться следующими действиями:

- Четкое озвучивание своего желания еще до заключения кредитного договора.

- При отказе в заключении кредитного договора – вызов руководителя банка.

К чему может привести отказ от страховки

Отказ от полиса не влечет за собой никаких штрафов и взысканий. Заключать договор на страхование или нет – личное дело каждого заемщика. Однако следует помнить, что при отказе от страховки в случае возникновения страхового случая все затраты ложатся на плечи заемщика. И если, к примеру, при потере работы страховщик сам погасит задолженность по кредиту, то в случае отсутствия страховки заемщик должен будет самостоятельно изыскивать средства. С другой стороны, страховой случай может и не наступить: на все время и случай.

Возврат страховки по автокредиту в Русфинансбанке

Предлагаем ознакомиться с инструкцией по возврату страховки по автокредиту в Русфинансбанке. Рассмотрим, как можно отказаться от коллективной страховки и избежать повышения процентной ставки.

Современное кредитование уже сложно представить без добровольного страхования. Практически каждый банк старается убедить клиентов в необходимости опции. Бонусом к страховкам являются другие дополнительные услуги: сертификаты, правовая поддержка или информирование. Такая популярность опций обусловлена тем, что они не отвечают требованиям Центрального Банка РФ, а значит процесс отказа может быть усложнен для клиентов банковских учреждений. В данной статье на конкретном примере будет подробно рассмотрен возврат страховки по автокредиту в Русфинансбанке. Проанализируем ключевые моменты, возможность повышения процентной ставки, а также предоставим шаблон заявления на отказ.

Особенности автокредитования и страхования в Русфинансбанке

Русфинансбанк является одной из крупных кредитно-финансовых организаций нашей страны. Согласно информации на сайте, одной из специализаций банка является предоставление потребительских кредитов через розничные сети и автодилеров. Учитывая этот момент, автокредитование от этого учреждения часто используется для покупки машин.

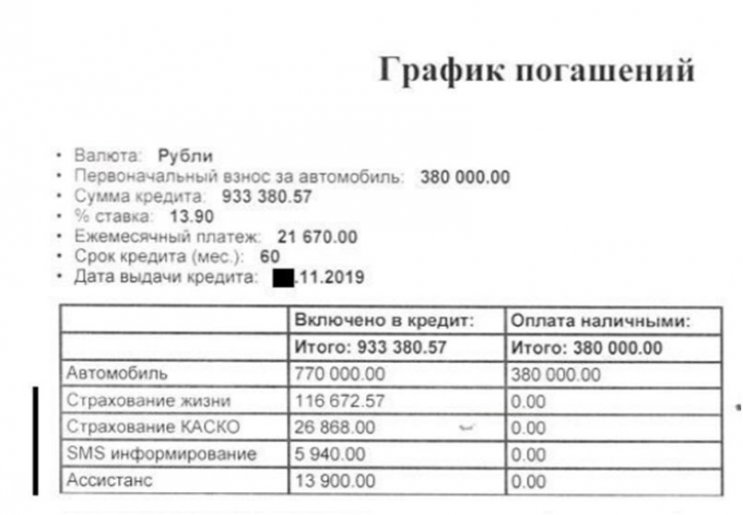

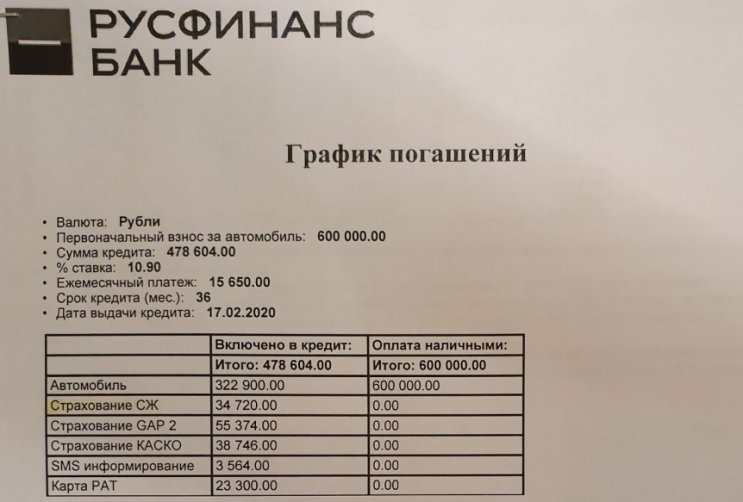

Рассматривать страхование будем на конкретном примере. Чтобы ознакомиться с полным перечнем подключенных услуг, необходимо ознакомиться со всем пакетом документов, которые были предоставлены клиенту при оформлении. В данном случае список опций представлен в графике погашений:

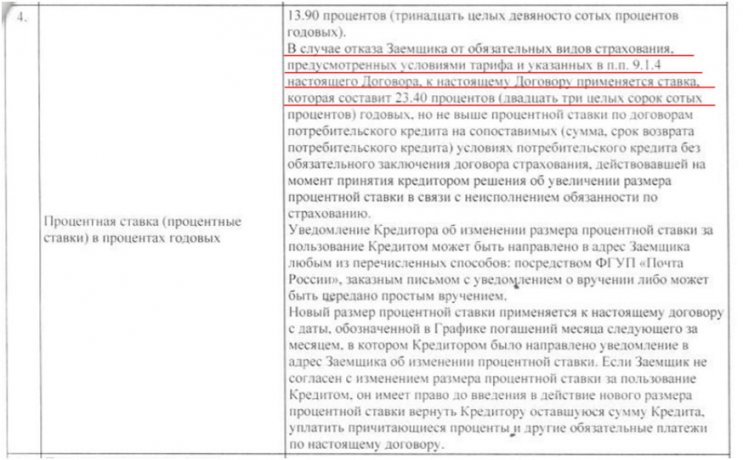

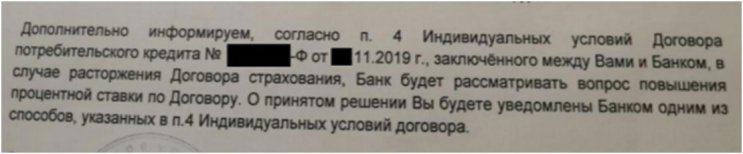

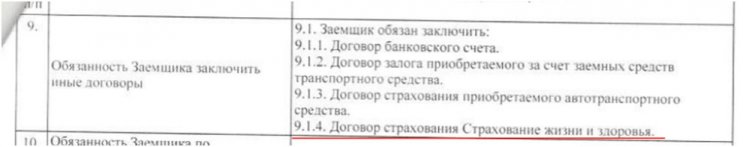

Итак, Страхование КАСКО является обязательным, также указана стоимость автомобиля. Таким образом, клиенту было оформлено три дополнительных услуги. Начнем рассмотрение вопроса со страхования жизни. Для этого необходимо ознакомиться с индивидуальными условиями, в частности нас интересует пункт 4 и 9.

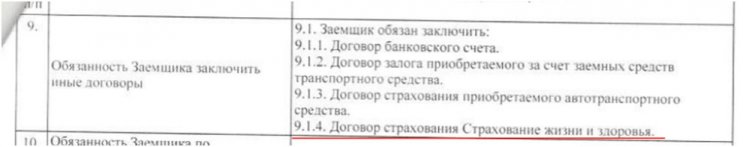

Договором предусмотрено повышение процента при отказе от страхования. Далее рассмотрим обязанность заемщика оформить иные соглашения в пункте 9:

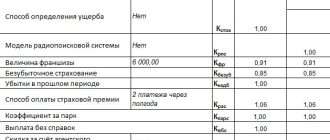

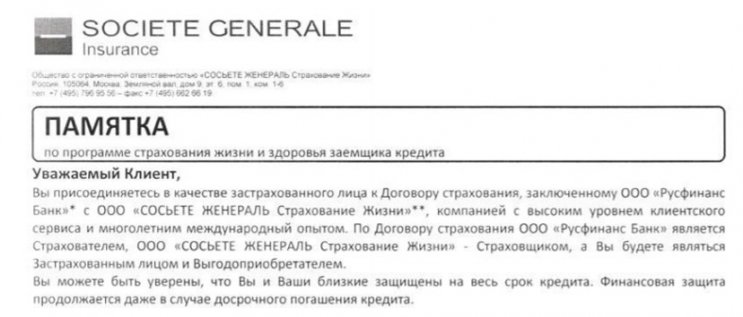

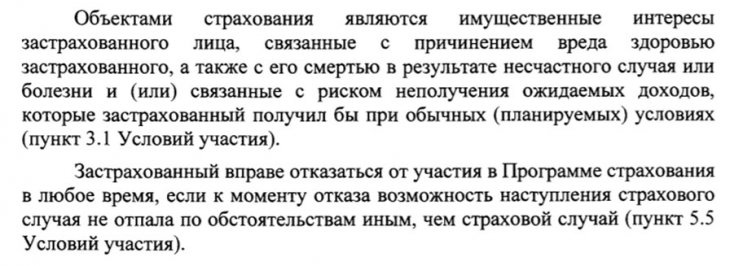

Далее необходимо изучить аспекты отказа от страховки. Русфинансбанк является дочерней структурой французской компании Société Générale, поэтому страхование осуществляется ООО «СОСЬЕТЕ ЖЕНЕРАЛЬ Страхование Жизни». Клиенту была предоставлена соответствующая памятка:

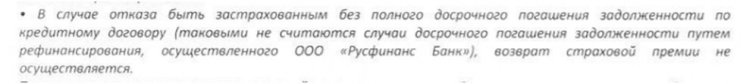

Обратите внимание, что это коллективная страховка. Главным отличием от индивидуальной является то, что договор страхования заключается между банком (Страхователь) и страховой компанией (Страховщик). Также в ней присутствует информация, что возврат страховой премии не осуществляется.

Таким образом, необходимо внимательно рассмотреть аспекты отказа от коллективной страховки.

Этапы отказа от коллективной страховки Русфинансбанка

Отказаться от коллективной страховки можно. Подробно с процессом вы можете ознакомиться в отдельной статье на нашем сайте. В данном случае необходимо основываться на Определение Верховного Суда РФ. С полным текстом документа можно ознакомиться по ссылке. Поэтому первым шагом является составление заявления.

В документе стоит обязательно указать обоснования своей позиции. На нашем сайте вы можете скачать образец, который поможет вам подготовить заявление: zayavlenie-v-rusfinans-kollektivnaya.doc [38 Kb] (cкачиваний: 375) .

Так как Страхователем является сам заемщик (*так сказал Верховный Суд РФ), то по договорам коллективного страхования действует общее правило, а значит заемщик может отказаться от услуги.

Как отказаться от дополнительных услуг Русфинансбанка

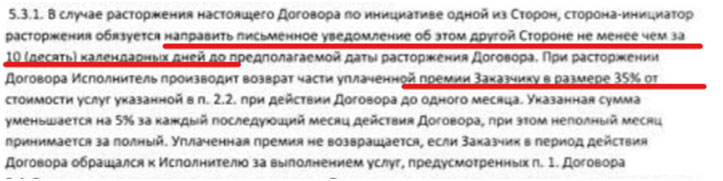

Рассмотрим процесс отказа от дополнительных услуг. Напоминаем, что помимо страхования жизни заемщику были оформлены программа Ассистанс и Инфо-банк. Необходимо внимательно проанализировать все документы по услугам. Итак, полис предусматривает возможность отказа.

Необходимо обратиться с письменным уведомлением в течение одного месяца, чтобы вернуть 35% от стоимости.

В памятке по Инфо-Банку нет информации об отказе, но можно попробовать обратиться в отделение банка с заявлением о желании отказаться от дополнительной услуги.

Что делать, если банк отказывает в возврате страховки

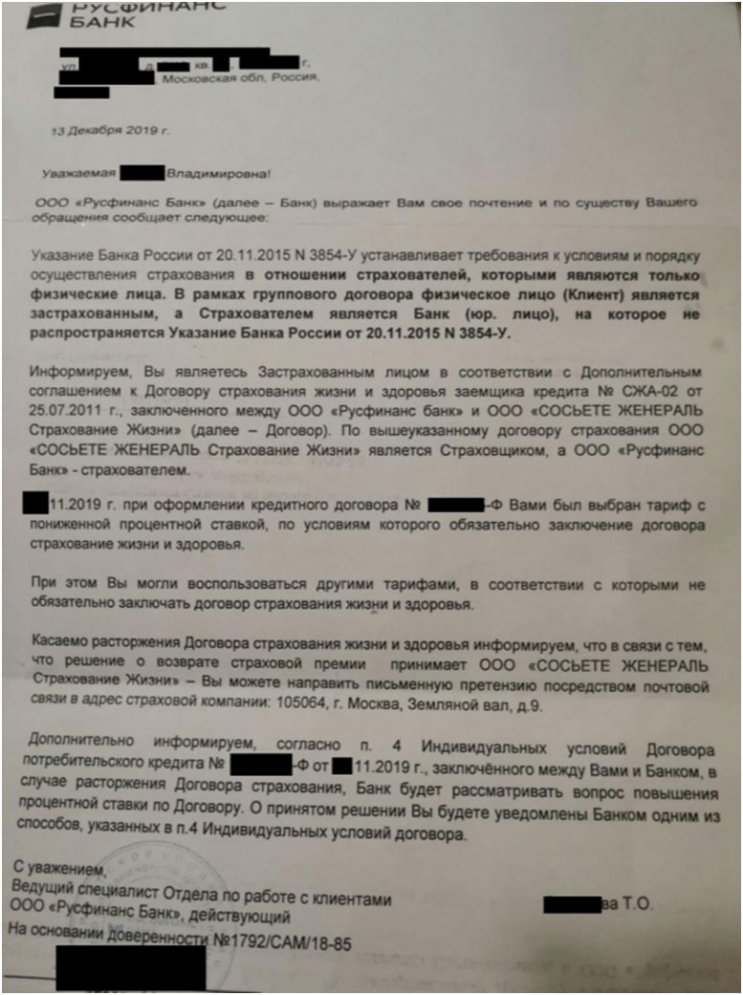

Заемщик направил заявление с просьбой вернуть средства. В свою очередь банк отправил следующее заявление:

Как мы видим, кредитно-финансовая организация решила просто проигнорировать Определение Верховного Суда РФ. Сотрудники не стали обращать внимание на законные основания, которые были указаны в заявлении. Заемщику было направлено стандартное уведомление о невозможности отказа. Также было указано, что заемщик может просто расторгнуть договор, но при этом будет повышена процентная ставка.

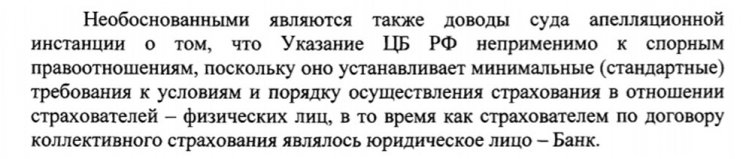

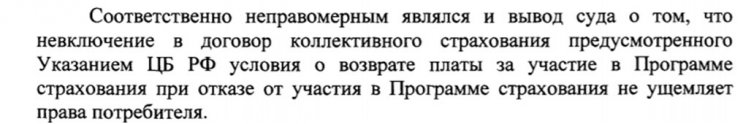

В таких ситуациях необходимо снова обратить внимание на Определение Верховного Суда РФ.

Учитывая приведенные выше фрагменты, можно сделать вывод, что ущемляются права заемщика. В этом случае можно решать вопрос в судебном порядке. Также необходимо направить досудебную претензию в банк и жалобу в онлайн-приемную Банка РФ.

При рассмотрении дела судебные инстанции должны принять во внимание Определение Верховного Суда РФ, поэтому существует высокая вероятность решения дела в пользу заемщика.

Помимо коллективной страховки в Русфинанс Банке заемщику могут быть оформлены индивидуальные договора страхования

Хотим предложить вашему вниманию разбор ситуации, при которой заемщику были оформлены индивидуальные договоры страхования и другие платные услуги.

- Сделать расширенную выписку по кредитному счету (в которой будут отражены все транзакции).

- Внимательно изучить график платежей.

Как видим, заемщику было оформлено пять платных услуг: Страхование Жизни, Страхование GAP, Страховние КАСКО, SMS Информирование, Карта РАТ (от Первой Гарантийной Компании).

Вопрос отказа от услуг ООО «Первая Гарантийная Компания» был нами рассмотрен в отдельном материале.

Ввиду того, что процесс отказа от индивидуальных страховок не предполагает особых сложностей, подробно останавливаться на данном вопросе не будем. Все что вам необходимо сделать, так это направить заявления об отказе от страховки в страховые компании в течении «периода охлаждения» — 14 дней.

Ознакомиться с материалом по составлению заявлений об отказе от страховок, с образцами и примерами заявлений, вы можете в статье на нашем сайте, тут.

Как избежать повышения процентной ставки при отказе от страховки

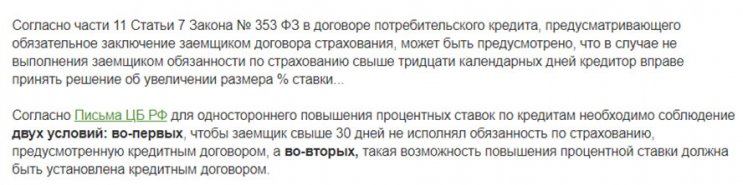

В ответе банка содержится информирование заемщика о повышении процентной ставки при отказе от добровольного страхования.

Стоит отметить, что даже указание возможности повышение процента в пункте 4 является неправомерным, так как не прописано то, что клиент может выполнить свои обязательства в течение 30 дней.

Таким образом, если в течение 30 дней с момента расторжения договора заемщик выполнил свои обязательства, то кредитно-финансовая организация не имеет право повышать ставку. Более подробно с вопросом вы можете ознакомиться в отдельном материале.

Можно снова рассмотреть пункт 9 Индивидуальных условий, то в нем указано, что заемщик обязан заключить договор страхования жизни и здоровья.

Обязанность по страхованию указана без конкретизации, параметры не определены. Также можно учитывать Закон о защите потребителей.

Важно! В соответствии с п.1 ст.16 Закона РФ «О защите прав потребителей» условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными. Если в результате исполнения договора, ущемляются права потребителя, у него возникают убытки, они подлежат возмещению изготовителем (исполнителем, продавцом) в полном объеме.

Если банк в одностороннем порядке повысит ставку, то вы можете обращаться в суд для решения вопроса. В индивидуальных условиях не прописано, что клиент может исполнить обязательства по страхованию в течение 30 календарных дней – таким образом, ущемляются ваши права как потребителя.

Возврат страховки по автокредиту в Русфинансбанке – довольно сложная процедура, если это обусловлено оформлением коллективного договора и игнорированием законодательных актов сотрудниками кредитно-финансовой организации. Но существуют законные основания для отказа от «добровольной услуги», поэтому заемщики могут отстаивать свои интересы в судебном порядке.

При возникновении сложностей вы можете обратиться за помощью квалифицированных специалистов. Сервис «Возврат страховки» — это профессиональная поддержка в подобных вопросах. Благодаря большому опыту мы поможем урегулировать ситуации с банками. Прямо сейчас вы можете воспользоваться бесплатной консультацией по телефону: 8 (977) 444-00-50. Также можно заполнить форму обратной связи.

Возврат и отказ страховки жизни по автокредиту

Согласно закону, обязательным страхованием является только страхование жилья при ипотеке и ОСАГО, страхование жизни и здоровья по автокредиту (как и любому другому кредиту) – строго добровольное. Но банкам откровенно выгодно навязывать покупку страхового полиса, и иногда заемщик понимает, что переплатил за ненужную услугу, уже после подписания договора и внесения денег. Кроме того, бывают более «честные» случаи, в которых заемщик хочет вернуть деньги за страховку – досрочное погашение автокредита, например. Ниже вы узнаете, можно ли отказаться от страхования жизни/здоровья и что делать, если страховку навязали.

Страхование жизни при автокредите

Преимущества и недостатки

Для начала посмотрим, какие страховые случаи покрывает добровольное страхование жизни и здоровья. Детали могут отличаться, но любая страховка покрывает 3 основные группы проблем:

- Смерть заемщика.

- Получение заемщиком инвалидности 1 или 2 группы (как результат несчастного случая или болезни).

- Длительная нетрудоспособность (больничный на 3+ месяца).

Собственно, в этих 3-х пунктах и заключается преимущество добровольного страхования жизни/здоровья. Если клиент уйдет из жизни – его долговые обязательства перейдут по наследству близким, и им придется расплачиваться по автокредиту. Если заемщик получит инвалидность или не сможет работать 3 месяца/полгода/год/… – кредит все равно нужно будет выплатить, при этом на работу он по понятным причинам ходить не сможет. Добровольное страхование жизни эти проблемы решает – если вы по объективным причинам (смерть, инвалидность, болезнь) не можете платить за машину, страховая сделает это за вас.

Недостаток – цена. В зависимости от величины кредита и марки авто, стоимость добровольного страхования жизни при автокредите может составлять 5-10% от стоимости машины. Далеко не все готовы переплачивать солидную сумму за безопасность.

Стоимость

Рассчитать стоимость сложно, потому что страховые очень неохотно делятся своими ценами – обычно они раскрывают полную стоимость уже не стадии оформления. Но рассчитать примерную стоимость для разных случаев все же можно.

При расчете стоимости вам нужно ориентироваться не на сумму кредита, а на страховую сумму – именно ее (или часть от нее) вам выплатят при наступлении страхового случая. Это – важно: если величина кредита на авто – 500 000 рублей, а страховая сумма – 1 000 000 рублей, вы вдвойне переплатите за страховку, поэтому обращайте внимание.

Далее при расчете нужно ориентировать на страхуемые риски – чем их больше, тем больший процент от страховой суммы вам придется платить ежегодно. Если вы страхуетесь только от смерти, придется платить примерно 1% от страховой суммы. Если в страховые случаи включить еще инвалидность и длительную болезнь, стоимость повысится до 2-5% от страховой суммы. Для премиум-пакетов (с полным обслуживанием в платных больницах и оплатой травм средней тяжести) стоимость может достигать 50% от страховой суммы.

Причины навязывания услуги банком

Есть 2 ответа: простой и сложный. Простой ответ: банкам это просто-напросто выгодно. Если вы, например, оформите только ОСАГО и КАСКО, в случае ДТП с серьезными травмами вы получите деньги на восстановление машины, но не сможете дальше выплачивать кредит, потому что из-за травм (речь о длительном больничном или инвалидности) лишитесь основного заработка. Банк в вашей машине не заинтересован, ему нужно вернуть свои деньги, и в данном случае это возможно только тогда, когда у вас есть полис страхования.

Сложный ответ: банк знает, что навязывание полиса страхования выгодно всем участникам сделки. Собственно, так нормальная рыночная экономика и работает – все получают выгоду, только распределяется она по-разному. Больше всего выгоды получает страховая компания – вы отдаете ей свои деньги, и в большинстве случаев ей не приходится вам ничего выплачивать, потому что страховые случаи наступают редко. Во вторую очередь получаете выгоду непосредственно вы – да, приходится отдать деньги на страхование жизни и здоровья, но взамен вы получаете подушку безопасности на случай непредвиденной ситуации, разборки с банком по поводу невыплаченного кредита – последнее, чем вам захочется заниматься, если вы будете лежать в больнице с несколькими переломами. Наконец, меньше всего выгоды получает банк – у него тысячи заемщиков, и невыплата одного кредита (с последующей конфискацией имущества) не будет такой уж большой проблемой, но на это нужно будет потратить время юристов, специалистов колл-центра и так далее, что приводит к потерям. Подумайте об этом перед тем, как твердо решите отказаться от страхования жизни при автокредите.

Можно ли отказаться от страховки

Есть 3 ситуации, в которых может оказаться заемщик: договор еще не подписан; договор уже подписан; кредит погашен досрочно. И есть 2 вида страхования: обычный полис страхования жизни и здоровья и полис комплексного страхования. Рассмотрим эти виды страхования в контексте возможных ситуаций.

При подписании кредитного договора

Если вам предлагают отдельный полис страхования жизни и здоровья еще на стадии подписания договора, отказаться от него проще простого – даже не нужно писать заявление по этому поводу, просто не подписываете договор – и все. Тут же видна и проблема – договор не подписан. У банка есть 2 варианта: либо отказать вам в кредите без объяснения причин, либо повысить процентную ставку и предложить новый договор, без страховки. У каждого банка – свои правила, поэтому не получится сказать, что произойдет с большей вероятностью.

Если вам предлагают полис комплексного страхования, то здесь все сложнее. В этот полис, помимо страховки на жизнь и здоровье, входит КАСКО и ОСАГО, и с последним есть проблема – ОСАГО нужно покупать обязательно. Вы все еще можете оказаться от полиса комплексного страхования, но придется искать аккредитованную банком страховую и покупать у нее отдельный ОСАГО. Кстати, здесь есть точка давления на банк – если вам будут отказывать в кредите на авто, ссылаясь на то, что вы отказываетесь от комплексного страхования, вы можете обратиться в Роспотребнадзор (или пригрозить банку обращением), потому что здесь присутствует явное агрессивное навязывание услуги.

При досрочном погашении кредита

Сразу оговоримся, что есть досрочное погашение в период охлаждения (14 дней), и в этом разделе мы о нем говорить не будем – для этого есть следующий раздел.

Итак, вы погасили кредит досрочно, у вас осталась страховка, и вы хотите осуществить по ней возврат денег. В этом случае возможность или невозможность возврата регулируется вашим договором страхования – если там написано, что страховка возврату не подлежит, сделать ничего не получится, потому что вы сами под этим договором поставили подпись. Заметим, что досрочный возврат кредита не означает обнуление страховки – пока полис действует, вы все еще можете претендовать на страховую сумму, если что-то случится.

Если возврат предусмотрен договором – вы пишете заявление, прикладываете к нему доказательство того, что кредит досрочно погашен (справка из банка), даете расчетный счет для перечисления и ждете. По условиям возврата – вам вернут либо все деньги за неиспользованный срок страховки, либо часть из этих денег. Бывает так, что доля возврата не прописана, и вам нужно договариваться со страховой. Чаще всего можно претендовать на 50-60% от неиспользованной суммы.

Что касается разницы между страхованием жизни и комплексным страхованием, по первому чаще всего можно вернуть часть денег, по второму почти всегда вернуть ничего не удается, потому что невозможность возврата прописана в договоре.

После подписания страхового договора

Если вы уже подписали страховой договор, прошел период охлаждения (14 дней), и вы вдруг решили получить свои деньги назад – смотрите договор на кредит и договор на страхование. Договор на кредит – потому что вас, скорее всего, ждут штрафы за отказ от страховки. Договор страхования – потому что если в нем не прописана возможность возврата, сделать ничего не получится.

Если же 14 дней с момента подписания договора еще не прошло, вы имеете право на возврат и кредита, и страховки с оплатой фактически использованного времени/денег.

В этом случае вам нужно написать заявление на досрочное расторжение договора и предоставить его в страховую. Обычно деньги возвращают в течение месяца. Хорошо подготовьтесь к подаче заявления – некоторые страховые «вставляют палки в колеса» дополнительными документами, чтобы потянуть время. Когда будете готовиться – внимательно изучите договор, там должна быть описана процедура досрочного расторжения в период охлаждения.

Что касается типа страхования, то отказаться от страхования жизни и здоровья проще, чем отказаться от комплексного полиса. Дело, опять же, в ОСАГО – вам нужно будет в этот же день заключить новый полис на страхование гражданской ответственности. Ну и, опять же, банки могут ввести штрафные санкции, если вы откажетесь от добровольного страхования, изучайте договор.

Случаи невозможности отказа от страховки

От страховки нельзя отказаться в том случае, если вы уже подписали договор, прошло 14 дней и в договоре написано, что расторжение не предусмотрено. Единственный способ отказаться в этом случае – доказать в суде, что страховку вам навязали, но сделать это будет непросто. Ваши шансы увеличатся в одном из трех случаев:

- Вы заключили дорогостоящий полис комплексного страхования.

- В страховке на жизнь и здоровье прописаны сомнительные риски (смерть от удара молнией, например).

- У вас есть письменное доказательство того, что вам очень нужны деньги (на лечение, после ЧП и так далее).

Как правильно составить заявление

При любом виде страхования заявление нужно подавать непосредственно в страховую.

По поводу самого заявления есть 2 варианта: либо у страховой/банка есть четкая форма заявления на ваш конкретный случай, либо такой формы нет. Поищите форму на сайте страховой (у страховой группы «Уралсиб», например, заявление на возврат в период охлаждения выглядит так), если ее нет – составляйте в свободной форме. В заявлении нужно указать:

- название страховой;

- ваши фамилию-имя-отчество;

- свой адрес;

- контактный телефон;

- номер договора страхования;

- вид страхования;

- причину, по которой вы отказываетесь от полиса;

- расчетный счет, на который нужно вернуть деньги;

- инициалы, дату и подпись (снизу).

Все, осталось подать его и дождаться решения. Если страховая согласится с вашим требованием, деньги вернут в течение 10 дней.

Последствия отказа

Последствия отказа для вас должны быть прописаны в договоре кредита – чаще всего банк наказывает отказавшихся от добровольного страхования заемщиков повышением процентной ставки. Если в договоре прописан штраф – можно обратиться в Роспотребнадзор, это очень похоже на давление.

Обращение в Роспотребнадзор

Сразу предупредим, что Роспотребнадзор вероятнее всего не решит вашу проблему. Роспотребнадзор занимается юридическими лицами, которые грубо нарушают законодательство, предлагают клиентам некачественные услуги или «переходят черту» в рекламе. МФО с Роспотребнадзором очень не дружат, а вот банки парируют претензии структуры довольно уверенно. Но у Роспотребнадзора есть другая полезная функция – вы можете попросить структуру дать оценку действий банка. Для этого нужно прийти и написать заявление, обычно – в вольной форме. Далее возможен один из 3-х вариантов:

- Роспотребнадзор скажет, что никаких нарушений здесь нет. Далее вы можете подать в суд, но шансы на выигрыш будут низкими.

- Структура сама подаст в суд на банк. Это случается при очень серьезных нарушениях, вряд ли этот сценарий возможен для крупного банка.

- Вам выдадут результаты проверки, по факту которой были выявлены нарушения, и посоветуют обратиться в суд. Ваши шансы на выигрыш дела будут большими, плюс у вас будет доказательная база.

Обращение в суд

Итак, последняя инстанция – суд. Отличие суда от всех остальных методов заключается в том, что решение будет принимать человек, который не представляет ничьих интересов. Поэтому у вас есть шанс добиться справедливости. Обращаться в суд нужно только тогда, когда вы хотя бы частично уверены в своей победе и имеете на руках некие доказательства – оценку правомерности действий банка или страховой, например (ее можно получить в Роспотребнадзоре). Если речь идет о большой сумме, можете задуматься по поводу адвоката.

Документы для обращения в суд

Как минимум вам понадобится:

- Паспорт.

- Договор на кредит.

- Договор на страхование.

В остальном – все, что сможете найти. Это может быть заключение от Роспотребнадзора, документы, подтверждающие ваше тяжелое финансовое положение, документы, доказывающие, что вам оформили страховку по завышенной цене и так далее. Ваша цель – убедить судью в том, что страховая должна вернуть вам деньги.

Источник https://orusfinancebank.ru/vozvrat-strahovki/

Источник https://tobanks.ru/articles/18755-vozvrat-strahovki-po-avtokreditu-v-rusfinansbanke.html

Источник https://www.sravni.ru/strahovanie-nedvizhimosti/info/vozvrat-otkaz-strahovki-avtokredit/