Типы банковских пластиковых карт и их особенности

Бурное развитие информационных технологий неизменно сказывается и на банковской сфере: расчеты наличными деньгами все больше замещаются операциями по пластиковым картам. При этом, по мнению специалистов, объем использования банковских карт будет только расти, ведь этот платежный инструмент имеет серьезные преимущества как для покупателей и предпринимателей, так и для банковских структур.

Что собой представляет пластиковая банковская карта и как она работает?

Пластиковая карта банка, или банковская платежная карта, — незаменимое средство безналичных расчетов, сочетающее в себе множество современных технологий. Каждая карта может быть привязана к одному или нескольким счетам в банке, использоваться для оплаты любых товаров и услуг (в том числе онлайн), а также для снятия наличных. Собственником пластиковой карты является кредитная организация, выпустившая ее (банк-эмитент), а держателем — клиент банка.

Пластиковые банковские карты начали активно выпускаться в США в 1950-е годы как новый инструмент безналичного расчета, постепенно заменяя морально устаревшие чековые книжки. Первый такой продукт был введен в «массовый» оборот нью-йоркским банком Long Island Bank в 1951 году, в Европе «первооткрывателем» пластиковых карт стала британская компания Finders Services. Магнитная полоса появилась на карточках в 1960-е, а чипы — в 1990-х.

Это интересно!

История банковских карт началась в США в далеком в 1914 году. Именно тогда были выпущены первые аналоги современных пластиковых карт, правда выполнены они были из картона и представляли собой не что иное, как удостоверение платежеспособности клиента. В 1928 году на смену целлюлозе пришел более надежный материал — металл, позволивший на примитивном уровне автоматизировать обработку данных. Но первая в мире по-настоящему массовая платежная карточная система появилась в 1949 году с созданием компании Diners Club. Хотя такая система была клубной, а не банковской, и имела ограниченное применение в рамках определенного круга предприятий торговли и услуг, она работала и работает по той же системе, как и все ее современные банковские последователи — American Express, Visa и MasterCard.

Как осуществляются расчеты банковскими картами?

Платежи пластиковой картой могут осуществляться в любой торговой точке, оборудованной торговым терминалом соответствующей платежной системы (POS-терминалом). И если для обычных держателей карт этот процесс заключается в считывании карты терминалом, то по факту процесс намного сложнее. Расчет происходит по следующей схеме:

- В момент оплаты товара или услуги терминал производит проверку подлинности карточки и наличия средств на счете через процессинговый центр.

- Затем происходит списание средств со счета банковской карты и формирование чека.

- В конце рабочего дня торговая точка передает все чеки в банк-эквайер. Эквайер перечисляет общую сумму по всем чекам на счет предприятия.

- Эквайер передает в процессинговый центр информацию о сделках с использованием банковских карт, эмитентом которых он не является.

- Процессинговый центр обеспечивает взаимодействие между всеми участниками расчетов. Он собирает информацию о всех транзакциях по пластиковым картам, формирует итоговые данные и доводит их до сведения банка-эмитента, эквайера и расчетного банка платежной системы, которая используется данной пластиковой картой.

- На основе предоставленной информации расчетный банк списывает необходимую сумму с корсчета эмитента и зачисляет ее на корсчет эквайера.

- Банк-эмитент списывает сумму операции со специального банковского счета владельца карты с учетом комиссионных (как видно из описанного нами процесса, обычно это происходит на следующий день после совершения покупки).

Словарь держателя кредитной карты

- Банк-эквайер — кредитная организация, которая обеспечивает расчеты по пластиковым картам какой-либо торговой точки (обслуживает ее).

- Банк-эмитент — кредитная организация, выпустившая кредитную карту, по которой производится оплата покупки.

- Процессинговый центр — подразделение банка, осуществляющее взаимодействие между участниками расчетов и обеспечивающее проведение внутрибанковской обработки операций с пластиковыми картами.

- Транзакция – любая операция с использованием банковского счета.

- Корсчет (корреспондентский счет) — счет, открываемый банком в подразделении Центрального банка или в иной кредитной организации.

Пластиковые карты в России

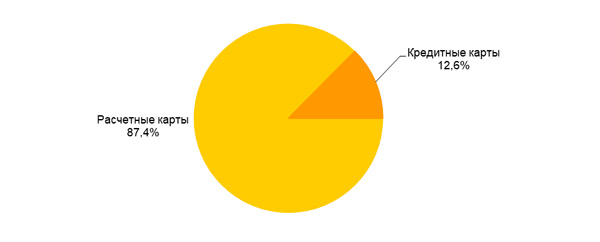

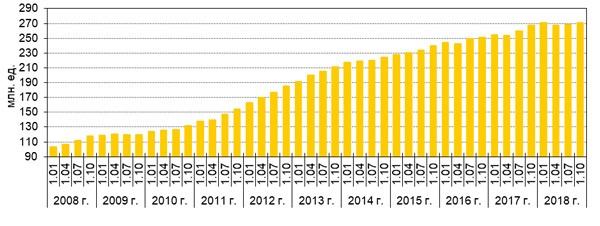

Несмотря на экономические особенности российского рынка и консерватизм отечественного потребителя, в нашей стране расчеты по пластиковым картам становятся все более популярными. С 2010 по 2018 гг. рынок пластиковых карт в России неуклонно рос (см. рис. 1): количество выпущенных карт за данный период выросло примерно на 80% и составило 270, 734 млн (236, 672 млн дебетовых и 34, 062 млн кредитных карт (рис.1)).

Рисунок 1. Количество банковских карт, выпущенных кредитными организациями на 01.10.2018 (источник: ЦБ РФ)

Рисунок 2. Количество расчетных и кредитных карт, выпущенных кредитными организациями на 01.10.2018 г. (источник: ЦБ РФ)

Начиная с 01.04.2013 г. включаются сведения о количестве дебетовых и кредитных карт (сведения о предоплаченных картах не включаются).

Статистика операций, совершаемых физическими лицами с помощью пластиковых карт на территории России и за ее пределами, показывает уверенный рост:

- объем операций в российских рублях и иностранной валюте вырос с 1 799,6 млрд руб. в I квартале 2008 г. до 12 136 млрд руб. в III квартале 2018г., то есть в 6,7 раза;

- количество операций в аналогичном периоде возросло с 457,7 млн ед. до 7 047 млн единиц, то есть почти в 15,4 раза.

Обратите внимание на динамику и пропорции (структуру) операций, совершенных нашими гражданами с I квартала 2008 по II квартал 2017 г. (см. рис. 2):

- снятие наличных денежных средств увеличилось с 1 663,1 млрд руб. (352 млн ед.) до 7 158,2 млрд руб. (795,7 млн ед.) — в 4,3 раза в объеме и только в 2,3 раза — в количестве операций;

- оплата товаров и услуг выросла с 136,5 млрд руб. (105,6 млн ед.) до 4 977,8 млрд руб. (6 251,3 млн ед.) — в 36,5 раза в объеме и в 59,2 раза в количестве операций!

Все эти цифры наглядно демонстрируют рост популярности банковских платежных карт в сфере безналичных расчетов и снижение их востребованности в целях получения наличных денег. Однако следует признать, что «наши люди» за последние 9 лет хотя и стали расплачиваться картами в 59 раз чаще, все же по-прежнему чрезмерно тяготеют к банкоматам как к оборудованию для снятия наличных.

Использование пластиковых карт становится все более удобным благодаря планомерному увеличению торговых сетей, магазинов и небольших торговых точек, оборудованных платежными терминалами. А также благодаря росту количества банкоматов — согласно данным ЦБ РФ, по состоянию на конец II квартала 2017 г. на территории России было расположено 203 684 устройства с функцией выдачи наличных денег, из них 123 089 банкоматов предоставляют возможность оплаты товаров и услуг.

К сведению

На сегодняшний день в мире выпущено более 1,5 млрд пластиковых карт. Каждый год мировой оборот составляет свыше 3 трлн долларов. Карты принимаются более чем в 20 млн торговых организаций.

Типы пластиковых карт

Рассмотрим различные виды пластиковых карт. Существует много признаков, по которым можно классифицировать банковские карты, мы приведем наиболее значимые из них.

По типу финансовых средств: «дебет-кредит»

По типу средств, размещенных на карте, выделяют дебетовые и кредитные карты. В России существует некоторая путаница в использовании термина «кредитная карта». Иногда им обозначают любые пластиковые карты, иногда – только карты с кредитными средствами. Причина этой путаницы в том, что исторически первые пластиковые карты были именно кредитными, а не дебетовыми. Поэтому за всеми картами сохранилось название «кредитных».

- Дебетовые. На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счете, привязанном к данной карте. Помимо этого, существуют овердрафтные карты, позволяющие производить платежи как за счет средств держателя карты, так и за счет кредита, предоставляемого банком в случае недостатка средств на счете. Дебетовые карты, которые оформляются предприятием для своих работников в целях перечисления зарплаты и других начислений, называются «зарплатными». Такие карты выдаются в рамках «зарплатного проекта», то есть договора, заключенного между банком и предприятием. Зарплатные пластиковые карты являются дебетовыми, иногда — овердрафтными.

- Кредитные. На кредитной карте, как было упомянуто выше, хранятся деньги, которые банк предоставляет в пользование держателю карты. Каждый банк устанавливает определенный кредитный лимит, в рамках которого клиент может совершать покупки и снимать наличные. При этом на кредитной карте могут храниться и собственные средства держателя. Кредитные карты различаются по схеме начисления процентов за пользование кредитом. Большинство кредитных пластиковых карт имеется так называемый грейс-период, или льготный беспроцентный период, в течение которого на использованные средства не начисляются проценты (обычно 50–60 дней), если задолженность будет погашена в течение этого срока. Существуют также кредитные карты, в которых проценты начисляются сразу после совершения покупки, то есть по ним отсутствует льготный беспроцентный период.

По категориям карты: от классики до «платины»

Чем выше категория карты, тем больше у нее возможностей, но и стоимость ее обслуживания возрастает пропорционально. Существуют карты классической категории, золотой, платиновой и более высокие «черные» карты, как например, MasterCard Black Edition или Visa Black. Кроме того, обладание золотой, платиновой или тем более «черной» картой подчеркивают статус ее держателя, что для многих немаловажно. С повышением категории карты растут кредитные лимиты на ней. Для сравнения кредитный лимит по классической карте «Альфа-Банка» — до 500 000 рублей, по платиновой — до 1 000 000 рублей. Следует также отметить, что чем выше статус карты, тем больше привилегий она предоставляет держателю. Так, международные платежные системы предоставляют скидки для держателей премиальных карт, а банки предусматривают особый сервис в виде приоритета обслуживания, консьерж-службы и многого другого, что зависит от конкретного банка-эмитента.

Существует также категория виртуальных, карт: они не имеют физического носителя и предназначены исключительно для совершения покупок через Интернет, без возможности снятия наличных.

По времени оформления: экспресс-карты vs классические

Классические кредитные и дебетовые карты обычно оформляются в течение 2–5 рабочих дней. При необходимости в некоторых банках можно воспользоваться услугой срочного оформления пластиковой карты. Услуга платная, однако позволяет получить заветную карту в этот же или на следующий рабочий день. Некоторые банки предлагают моментальный выпуск пластиковой карты. Данные карты выдаются сразу же клиенту на руки в течение от нескольких минут до одного часа. Обычно, мгновенные карты имеют все те же функции, что и остальные карты.

По типу платежной системы: Visa или MasterCard

Мировой рынок пластиковых карт сегодня «делят» три крупнейшие платежные системы: Visa International, MasterCard International и азиатская Union Pay. На платежную систему Visa приходится около 30%, на MasterCard примерно 15,35%, на Union Pay — чуть более 53%.

Платежные системы, в первую очередь, обеспечивают возможность проведения расчетов между различными банками. Например, MasterCard объединяет 22 тыс. финансовых учреждений в 210 странах мира, а VISA — 21 тыс. финансовых организаций. От MasterCard VISA отличается в основном тем, что ориентирована на операции в долларах, тогда как MasterCard — на операции в долларах и евро. Для рядового российского клиента существенной разницы в использовании той или другой платежной системы нет. Union Pay практически не используется в России.

По типам дополнительных сервисов: большие возможности

Кобрендинговые пластиковые карты выпускаются в партнерстве с различными крупными фирмами, как правило, сетями. Такие карты предоставляют их держателю какие-либо привилегии или бонусы от компании-партнера банка. Например, если партнером выступает авиакомпания или сервис продажи авиабилетов, то при совершении покупок клиент получает так называемые бонусные «мили», которые затем можно потратить на покупку авиабилета. Если партнером выступает «Аэрофлот», то мили тратятся на приобретение билетов этой авиакомпании. Кобрендинговую карту имеет смысл выбирать только в том случае, если вы уже являетесь активным пользователем услуг компании-партнера. Во всем остальном подобные карты ничем не отличаются от других пластиковых карт.

Еще одна привлекательная услуга, которую предоставляют некоторые банки в дополнение к пластиковой карте — это Cash Back. Смысл опции в том, что, совершая различные покупки по кредитной или дебетовой карте, в конце месяца клиент получает определенный процент от всей потраченной по карте сумме обратно на свой счет. Например, если Сash Back 3%, и вы за месяц совершили операций по карте на 100 000 руб., то банк вернет на нее до 3000 руб.

По типу защиты: технологии на службе безопасности

Пластиковые карты имеют два способа записи информации: магнитную полосу и микрочип. Первые карты с электронной магнитной полосой появились в 1971 г., а в конце 1990-х в кредитные карты стали интегрироваться чипы. Необходимость в чипах возникла, когда магнитная полоса перестала обеспечивать необходимый уровень защиты информации от мошенничества и подделок. Оплата картой, оснащенной чипом, в обычном магазине может быть произведена только после введения владельцем карты ПИН-кода, который «выдается» вместе с картой. Таким образом, уровень идентификации владельца повышается.

Наиболее современные карты оснащены новой технологией оплаты покупок в одно касание, получившей название Pay pass (от платежной системы MasterCard) и Pay wave (от Visa). Чтобы оплатить покупку, достаточно прикоснуться картой к считывающему терминалу на кассе. Если сумма покупки до 1 000 рублей, вам даже не придется вводить ПИН-код. Данная технология обеспечивает дополнительную защиту, так как во время оплаты карту не нужно передавать кассиру.

Существует также технология 3D Secure, которая обеспечивает безопасность проведения интернет-платежей с помощью пластиковых карт. Технология была разработана платежной системой VISA, аналогичную технологию под названием MasterCard SecureCode внедрила и компания MasterCard. Аутентификация 3D Secure позволяет торговым точкам и банкам убедиться, что платеж совершает именно держатель карты.

Какую банковскую карту выбрать?

Начнем с вопроса, в каких случаях в дополнение к дебетовой пластикой карте необходимо иметь еще и кредитную? В принципе, наличие «запасной» карты с кредитными средствами актуально всегда — в дальних поездках, при необходимости совершения срочных платежей или покупок, или просто при возникновении проблем с дебетовой картой кредитка может стать настоящей «палочкой-выручалочкой». На сегодняшний день кредитная пластиковая карта является крайне удобным и полезным средством для совершения платежей. Кредитная карта не подходит только для снятия наличных (за снятие наличных банк взимает относительно высокую комиссию). При желании можно найти кредитную карту с бесплатным обслуживанием (банки часто устраивают такие акции) и продолжительным грейс-периодом, то есть периодом, в течение которого можно пользоваться картой и не платить проценты, что делает ее особенно выгодной.

Виртуальная карта актуальна только для тех, кто совершает множество покупок через Интернет или ведет в нем свою профессиональную деятельность. Она необходима в том случае, если хотите обезопасить свою дебетовую карту от мошенничества и кражи личной информации, что иногда случается при покупках в Интернете. В этом случае перед совершением операции необходимо перевести необходимую сумму с дебетовой карты на виртуальную. Однако нужно помнить о том, что снятие наличных с виртуальной карты невозможно, так же, как и оплата в офлайн-магазинах.

Дебетовая карта является универсальным инструментом: если вам необходима пластиковая карта исключительно для пользования собственными средствами, то дебетовой карты будет достаточно. Она также является наиболее удобной с точки зрения снятия наличных.

*приведенные в статье данные по ставкам и условиям банков актуальны на декабрь 2018 года

Как называются карты банка

О банковских картах очень многое сказано и написано, однако до сих пор приходится видеть, как клиенты путают дебетовые карты с кредитками, с предубеждением относятся к предоплаченному «пластику» и абсолютно не представляют себе, зачем нужны виртуальные карточки. Наш сегодняшний материал адресован тем, кто хочет раз и навсегда разложить по полочкам виды банковских карт и уяснить, какая из них для чего предназначена.

Банковская карта – что это такое, и в чем суть ее работы

Для того чтобы говорить о видах банковских карт, вначале определимся, что они из себя представляют. Многие держатели «пластика» ошибочно полагают, что карточка и счет в банке – это одно и то же . Отсюда вытекают многие распространенные заблуждения – например, о том, что утеря карты ведет и к потере средств на ней. Однако это совсем не так.

По сути, банковская карта – это всего лишь платежный инструмент. Сама по себе она представляет кусочек пластика, и только «привязка» к имеющемуся у клиента банковскому счету дает возможность с помощью карточки распоряжаться своими деньгами. Разумеется, утеря, блокировка или порча карты никак не влияет на состояние счета (конечно, если она с другими данными не попала в руки к мошенникам, которые могут обналичить ваши деньги).

К одному и тому же счету можно привязать практически любой из существующих видов карт – все зависит только от тарифов и возможностей банка, а также желаний самого клиента. Поэтому поговорим о том, какие виды «пластика» можно выпустить на сегодняшний день, и чем они отличаются друг от друга.

Основные виды банковских карт

Несмотря на кажущееся многообразие банковских карт, которые сегодня предлагают своим клиентам финансовые учреждения, все они имеют в базе схожие характеристики и разновидности. Отличие идет только в тарифах, комиссиях, предлагаемых дополнительных услугах и бонусах – но до того как сравнивать финансовые выгоды от карт разных банков, нужно определиться с видом «пластика», который вам подходит наилучшим образом. Как правило, деление карт можно производить по нескольким параметрам:

- По владельцу средств на счете – дебетовые, кредитные, с овердрафтом, предоплаченные;

- По территории использования – локальные, международные, внутрибанковские, виртуальные;

- По платежной системе – Visa, MasterCard, Золотая корона, American Express и т.д.

- По уровню лояльности к клиенту и объему услуг – электронные, стандартные, золотые, платиновые и т.д.

- По методу хранения данных – чиповые, с магнитной лентой, комбинированные.

Сочетание разных параметров из этого списка и дает тот огромный ассортимент «пластика», который сегодня можно видеть в рекламных предложениях банков. Но именно это изобилие и приводит к растерянности будущих владельцев карт – как же выбрать нужный вид и не ошибиться. Расскажем подробнее о самых популярных категориях банковского «пластика».

Дебетовые карты

Дебетовые карты – это «пластик», привязанный к депозитному текущему счету. Это наиболее распространенный вид банковских карт – все зарплатные, «пенсионные», расчетные карты принадлежат именно к такому роду.

Главная особенность дебетовых карт состоит в том, что клиент имеет право распоряжаться исключительно деньгами, заранее размещенными им самим на банковском счете. Если же эта сумма уже потрачена, с карты снять средства невозможно до следующего пополнения. Перечислим другие характеристики карт с дебетовым лимитом:

- Такая карта может быть «привязана» к зарплатному счету, депозитному счету «до востребования», счету вклада с возможностью частичного снятия средств, счету начисленных процентов;

- Выпустить дебетовую карту можно для подростка от 14 до 18 лет (при согласии родителей); для детей от 6 до 14 лет есть возможность выпустить дополнительную к родительской карту с ограничением сделок по ней. Лица от 18 лет вправе оформлять дебетовые карты самостоятельно.

- Заявление на выпуск дебетовой карты рассматривается в максимально короткие сроки (несколько минут), так как не требует дополнительных разрешений и проверок. Выдача самой карты в зависимости от ее вида и региона может быть мгновенной или занять несколько недель.

- Для оформления дебетовой карты нужны только паспорт и личное присутствие клиента, никакие дополнительные документы не требуются;

- Как правило, по дебетовым картам нет верхних и нижних границ остатка – клиент может как обнулить счет, так и разместить на нем неограниченные суммы;

- Средства на карточных счетах защищены системой страхования вкладов (с максимальной суммой возмещения 1,4 млн рублей);

- На остаток средств может начисляться определенный небольшой процент (обычно рассматривается среднемесячная сумма на счете);

- Дебетовой картой можно рассчитываться наличным и безналичным путем: проводить платежи в интернете и через онлайн-кабинет, снимать деньги в банкоматах, оплачивать товары и услуги в терминалах.

Дебетовая карта – это удобный платежный инструмент, который выпускается к текущему банковскому счету. С ее помощью можно круглосуточно иметь доступ к своим средствам и не зависеть от графика работы отделений банка.

Кроме того, функционал дебетовых карт можно расширить – например, многие банки предлагают открыть к ним кредитный лимит (овердрафт).

Карты с овердрафтом

Один из самых невостребованных продуктов банков – это карты с овердрафтом. Многие держатели «пластика» попросту не понимают механизм работы такого кредитного лимита, а поэтому воздерживаются от его использования. Расскажем о таких картах подробнее.

Итак, овердрафт – это кредитование дебетового счета. По сути, клиент, заключивший договор овердрафта, получает право расплачиваться картой сверх имеющегося на счете остатка. Основные характеристики карты с открытым овердрафтом:

- Кредитный лимит открывается не всем – банки имеют определенный перечень требований к клиенту (возраст, кредитная история, финансовое положение, стаж работы и т.д.);

- Главное требование при открытии лимита – стабильные поступления на карточный счет. Именно поэтому чаще всего овердрафты предлагаются по зарплатным и пенсионным картам. Выполнение этого требования «перекрывает» нарушение других – например, клиент может не иметь требуемого стажа, но банк предложит ему овердрафт.

- Чтобы овердрафт был открыт, карта должна действовать несколько месяцев (обычно от полугода) – так банк сможет отследить периодичность поступлений;

- Лимит овердрафта разнится в зависимости от банка и вида карты. Он может составлять как 30-50% от уровня среднемесячных поступлений, так и составлять 5-6 зарплат;

- Для открытия овердрафта не требуется никаких документов – все необходимые предоставляются при первоначальном открытии счета. Как правило, достаточно подписать договор овердрафта на тех условиях, которые предлагает банк;

- Овердрафты трудно назвать выгодными – банки открывают их под достаточно большие проценты (25-30% годовых). Кроме того, во многих случаях уплачивается комиссия за пользование овердрафтом;

- Чтобы воспользоваться лимитом, достаточно снять сумму больше, чем остаток на счете – без дополнительных запросов в банк;

- Погашение овердрафта происходит автоматически – при поступлении на счет средств банк списывает их в счет кредита.

Овердрафт по дебетовой карте – это очень удобный вид кредита, который позволяет в любой момент получить доступ к заемным средствам . Однако у него есть несколько минусов – самый существенный состоит в том, что овердрафт вызывает привыкание к кредитам, и уже через некоторое время заемщик не может без них обходиться.

Специалисты рекомендуют не открывать овердрафты на значительные суммы – это может привести к тому, что вся ваша зарплата или пенсия будет уходить на погашение, а вы вновь и вновь будете использовать кредитные средства. Желательно разграничивать дебетовую карту и ссудный счет – например, оформить отдельную кредитную карту.

Кредитные карты

Кредитная карта – это особый вид потребительской ссуды, открываемой физическим лицам. Карта с кредитным лимитом – это возможность пользоваться средствами банка в любое время и в любом месте. Характеристики кредитных карт:

- Для выдачи пластика необходимо открытие ссудного счета, а значит – оформление банковского кредита;

- Лимит по кредитной карте – это сумма предоставленной банком ссуды;

- Оформление карты занимает от нескольких часов до недели в зависимости от скорости рассмотрения кредитной заявки и ее лимита;

- Для выдачи карты требуется паспорт клиента, подтверждение доходов, места работы – то есть все то, что нужно для выдачи обычного потребительского кредита;

- Кредитные карты выдаются только лицам старше 18 лет, имеющим постоянную занятость;

- Ставки по картам могут быть довольно высокими – до 40-50% годовых. Это плата за «револьверность» пластика – то есть возможность неоднократно пользоваться лимитом;

- Многие кредитные карты предполагают наличие и дебетового лимита – причем в случае отсутствия комиссий за снятие наличных они могут быть весьма выгодными для клиента. Как правило, на остаток собственных средств на кредитках банки начисляют проценты по типу вкладов, и ставка может быть неплохой.

Кредитная карта – это платежный инструмент, который предоставляет заемщику доступ к ссудному счету. Она может иметь только кредитный лимит, но может и исполнять функции дебетовой – все зависит от тарифов конкретного банка.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

- Оформляются как неименная дебетовая карта – то есть их выдача происходит мгновенно, в момент заключения договора

- Это карта на предъявителя, то есть ею может рассчитываться любой владелец, вне зависимости от того, кто карту приобретал;

- Имеет определенный ограниченный лимит, не предполагает открытия овердрафта либо пополнения счета (в последнем случае бывают исключения);

- Как правило, непригодна для расчетов в интернете;

- С карты можно снимать наличные либо рассчитываться ею в терминалах магазинов.

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Деление карт по территории использования

До сих пор речь шла только о делении карт по владельцам средств, которыми могут быть сам держатель пластика, банк либо третье лицо, купившее предоплаченную карточку. Однако выбором кредитной или дебетовой карты дело не ограничивается – вам нужно также определить, на какой территории необходимо использование пластика. По этому признаку карты делятся на:

- Внутрибанковские – то есть те, которые можно обналичивать только в банкоматах эмитента. Такими, например, являются карты, которые некоторые банки выдают для обналичивания потребительского кредита.

- Локальные – карты, которые возможно использовать лишь на ограниченной территории (например, в стране, где она оформлена). Так, в России действует несколько локальных платежных систем, с которыми сотрудничают исключительно местные банки.

- Международные карты принадлежат к крупным платежным системам, и их можно обналичить в любой стране мира. Эти карты пригодятся путешественникам – их можно привязать к мультивалютному счету и вести расчеты в одной из нескольких валют;

- Виртуальные карты нужны для расчетов в Интернет-пространстве. Они не существуют в физическом виде, их невозможно использовать в банкомате или офлайн-магазине. Вместе с тем виртуальная карта — отличный платежный инструмент для безналичных расчетов, покупок в онлайне.

Деление карт по платежным системам

Немаловажен и выбор платежной системы для будущей пластиковой карты. В данном случае все зависит от личных потребностей:

- Если вам важен максимально полный комплекс услуг, возможность расчетов в банкоматах большинства банков, в других странах – то лучше выбирать одну из крупнейших систем, Visa или MasterCard;

- Внутренние системы очень удобны, если вы не планируете выезжать за границу. По ним банки предлагают более привлекательные условия, но всегда стоит помнить об ограниченном числе банкоматов и терминалов, принимающих такие карты;

- Стоит выделить карты American Express – они могут оказаться очень выгодными для путешественников, так как за границей это одна из самых популярных систем. Однако в России она распространения не получила, так что на территории нашей страны снять деньги с карты может быть затруднительно.

Деление карт по уровню престижа

Стоит отдельно сказать и о делении пластиковых карт по лояльности к клиенту. Сегодня банки предлагают карты нескольких уровней:

- Электронные – самый простой, «начальный» уровень. Такие карты банки могут открыть любому клиенту, вне зависимости от его финансового положения и оборотов по счету. Спектр услуг по карточкам крайне ограниченный, зачастую не включает даже платежи онлайн, однако стоимость обслуживания и требования к клиенту минимальны;

- Стандартные карты – наиболее распространенный вид пластика, они предполагают широкий диапазон услуг и сервисов, в том числе кэшбеки, бонусы, партнерские программы, открытие кредитных лимитов. Стоимость обслуживания выше, чем по электронным;

- Карты премиум-уровня: золотые, платиновые, бриллиантовые и т.п. Карты с максимально комфортными для клиента условиями обслуживания, дополнительными сервисами. Стоимость оформления и ведения счета ощутимо выше, чем по стандартным картам, но при этом клиент лишен обязанности выплачивать некоторые комиссии – они входят в стоимость годового обслуживания.

Выводы

Итак, существует множество типологий пластиковых банковских карт, и деление происходит по разнообразным параметрам. Окончательный выбор нужно делать, исходя из собственных пожеланий и предложений банков вашего города. Наиболее популярными являются дебетовые и кредитные карты систем Visa или MasterCard, выданные на стандартных условиях – именно они обеспечивают большую часть потребностей клиентов за разумную плату. Однако не стоит забывать и о том, что есть множество других видов пластика, которые могут быть весьма привлекательны в определенных ситуациях.

Обычная банковская карта это какой вид

Полезная информация

Обычная банковская карта — что подразумевается под этим понятием? Сегодня существует большое количество банковских карта, среди которых есть как кредитные, так и дебетовые карты. Обычная кредитная банковская карта и дебетовая имеют одинаковый вид, но принцип их действия совершенно разный. Сегодня ы поговорим о том, как называется обычная банковская каточка Сбербанк и других популярных банков. Читайте следующую статью на страницах bankovskie-karty.ru, и вы узнаете, какой вид имеет обычная банковская карта.

Обычная банковская карта

Существует несколько видов банковских карт, они различаются по территории применения, по принадлежности средств и по назначению. Обычные пластиковые карты предназначены для безналичных платежей, в том числе и через Интернет, а также для снятия наличных или пополнения счета через банкомат или пункт выдачи наличных (ПВН).

Их также иногда называют кредитными картами или кредитками, но это обобщенное название не соответствует действительности, так как карты могут быть как кредитными, так и дебетовыми.

Карты могут быть как кредитными так и дебетовыми

Обычная дебетовая банковская карта

На дебетовой пластиковой карте хранятся исключительно личные денежные средства держателя. Оплата товаров и услуг, а также снятие наличных возможны только при наличии средств на счете, привязанном к данной карте.

Существуют дебетовые овердрафтные карты, позволяющие производить платежи как за счет средств держателя карты, так и за счет кредита, предоставляемого банком в случае недостатка средств на счете.

Дебетовые карты, которые оформляются предприятием для своих работников в целях перечисления зарплаты и других начислений, называются «зарплатными». Такие карты выдаются в рамках «зарплатного проекта», то есть договора, заключенного между банком и предприятием. Зарплатные пластиковые карты являются дебетовыми, иногда — овердрафтными.

Обычная кредитная банковская карта

На кредитной карте хранятся деньги которые банк предоставляет в пользование держателю карты

На кредитной карте хранятся деньги, которые банк предоставляет в пользование держателю карты. Каждый банк устанавливает определенный кредитный лимит, в рамках которого клиент может совершать покупки и снимать наличные. При этом на кредитной карте могут храниться и собственные средства держателя. Кредитные карты различаются по схеме начисления процентов за пользование кредитом.

Большинство кредитных пластиковых карт имеется льготный беспроцентный период, в течение которого на использованные средства не начисляются проценты (обычно 50–60 дней), если задолженность будет погашена в течение этого срока.

Существуют также кредитные карты, в которых проценты начисляются сразу после совершения покупки, то есть по ним отсутствует льготный беспроцентный период.

Цифровые банковские карты

Виртуальные карты, их еще называют цифровыми, являются полными аналогами обычных пластиковых карт. Их можно загрузить в смартфон, который поддерживает одну из систем бесконтактной оплаты, например ApplePay, GooglePay или MirPay, и использовать как обычные карты. Это позволит с помощью гаджета расплачиваться в точках продаж или снимать деньги в банкоматах, которые поддерживают функции оплаты и выдачи денег без карты.

Обычная банковская карта это какой вид

Банковская карта — инструмент, дающий возможность доступа к своему личному счету в банке. Обычные карты, кредитная или дебетовая, определяется счетом, к которому она прикреплена, или который является для карты основным.

Стандартная карта изготавливается из пластика (ширина — 86 мм, высота — 54 мм, толщина — 0,76 мм) и оснащается носителем информации — магнитной полосой. В настоящее время в России существуют также карты с микропроцессором, с бесконтактной технологией и с транспортным приложением.

Дебетовая (расчётная) обычная банковская карта позволяет совершать операции в пределах средств, имеющихся на счёте. Также в условиях банка может быть оговорено начисление процентов на остаток средств. Дебетовая карта служит в основном в качестве замены бумажных денег, а также позволяет совершать платежи в интернете. Большинство карт, выпускаемых в России, являются дебетовыми.

Дебетовая карта служит в основном в качестве замены бумажных денег а также позволяет совершать платежи в интернете

Кредитные карты являются многоразовыми, то есть после погашения взятой суммы можно снова использовать кредитные средства. При этом за периоды, когда кредитные средства не используются, и на счету отсутствует задолженность, комиссии не взимаются (за исключением оплаты дополнительных услуг, например мобильный-банк). Сумма кредита устанавливается индивидуально для каждого клиента и определяется по тем же принципам, что и при оформлении обычного кредита.

Обычная банковская карта как называется

Очень важным признаком классификации банковских платежных карт является разделение по категориям клиентов. По названному признаку карты делятся на платиновые, золотые, серебряные и простые.

Наиболее распространенными на сегодняшний день являются обычные (простые) банковские карты, предназначенные для рядового клиента. Они могут использовать держателями в качестве кредитных, личных, зарплатных, а также социальных карт. К ним относятся Visa Classic, EuroCard/MasterCard Mass (Standard) Мир.

Социальная обычная карта

Социальная карта — это персональная пластиковая карта, которая выдается льготным категориям граждан (пенсионерам, студентам, инвалидам и не только).

Она гарантирует им преференции социального, финансового, административного, организационного характера. Социальная банковская карта это карта с бесплатным обслуживанием. Такие карты выпускаются в платежной системе мир.

Зарплатная обычная карта

Зарплатные карты выдаются сотрудника компаний в рамках зарплатных проектов

Зарплатные карты выдаются сотрудника компаний в рамках зарплатных проектов (договор предприятия с банком о перечислении заработной платы на карты). Условия использования зарплатных карт обычно являются более выгодными, чем при использовании личных.

Кроме того, владельцам зараплатных карт банки обычно значительно упрощают процесс оформления кредита, и условия кредитования при этом могут быть льготными. В зависимости от конкретной организации может потребоваться вернуть карту после окончания работы в компании или продолжать пользоваться ею до истечения срока действия.

Личная обычная карта

Личная банковская карта оформляется клиентом самостоятельно и используется им в личных целях.

В связи с тем, что клиент заводит карту по собственной инициативе, он, как правило, делает это осознанно и стремится к тому, чтобы карта наиболее полно удовлетворяла его потребности и давала некоторые преимущества.

Кредитная обычная карта

Кредитная карта предназначена для совершения операций на заёмные средства. По своим свойствам кредитная карта – это почти тоже, что кредит. Основная разница заключается в том, что средствами можно пользоваться по мере необходимости, при этом проценты начисляются только на сумму, которая была фактически использована.

Обычная банковская карта Сбербанк

Сбербанк – самый крупный, самый надежный и самый популярный банк в России. Его отделения и банкоматы есть во многих населенных пунктах нашей страны. Стремление быть доступным всем жителям страны видно и в ассортименте банковских карт, как дебетовых, так и кредитных.

Все кредитные карты Сбербанка оформляются и выдаются в отделениях. Оставить заявку можно также в отделении, либо на сайте или через сервис «Сбербанк Онлайн». Почти для каждой кредитки возможно специальное предварительно одобренное предложение, которое отличается бесплатным обслуживанием и сниженными процентами. Такие предложения доступны только постоянным клиентам банка.

Классическая кредитная банковская карта сбербанк — Visa Classic, MasterCard Standard

Простая и доступная карта, которую могут оформить все желающие. Ее условия подойдут всем, кто часто пользуется кредиткой для оплаты покупок. Обслуживание карты полностью бесплатное – тогда она подойдет и как запасной платежный инструмент.

Цифровая кредитная банковская карта сбербанк — Visa Virtuon, MasterCard Virtual

Цифровая карта ничем не отличается от обычной карты кроме отсутствия пластикового носителя

Цифровая кредитная карта выпускается и управляется в личном кабинете или приложении Сбербанк Онлайн, Она ничем не отличается от обычной карты, кроме отсутствия пластикового носителя. Благодаря поддержке бесконтактных сервисов ей можно пользоваться как онлайн, так и офлайн.

Классический пластик МИР Сбербанка

Классический пластик МИР Сбербанка выдается бесплатно на 5 лет, затем возможен ее перевыпуск. Стоимость обслуживания составляет за первый год 750 рублей, далее – по 450 руб./год.

Социальная (пенсионная) карта МИР Сбербанка

Представляется гражданам, получающим выплаты из пенсионного фонда. По условиям обслуживания начисляется процент на остаток в размере 3,5% годовых. Проценты на остаток начисляются только с учетом использования тех средств, которые поступили на счет в Сбербанке пенсионеру в рамках социальной программы.

Источник https://www.kp.ru/guide/plastikovye-karty-bankov.html

Источник https://bankstoday.net/last-articles/bankovskie-karty-vidy-primenenie-vybor

Источник https://bankovskie-karty.ru/obychnaya-bankovskaya-karta/