Учет процентов по вкладам в банках и отражение в «1С:Бухгалтерии 8»

Размещение организацией свободных денег на депозите – один из распространенных и удобных способов не только сохранить средства, но и немного их приумножить, получив проценты по вкладу. Как в этом случае следует отражать эти операции в бухгалтерском учете, и какие особенности могут возникнуть при налогообложении процентов?

Отражение депозита в бухгалтерском учете

Существует два варианта отражения депозита в бухгалтерском счете, и организация, по сути, может выбрать любой из них. Если руководствоваться планом счетов, утв. приказом Минфина РФ от 31.10.2000 № 94н, то для отражения денежных средств на депозитных счетах следует использовать счет 55 «Специальные счета в банках».

На субсчете 55-3 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады. В комментариях к данному счету говорится, что перечисление денежных средств во вклады отражается организацией по дебету счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи. При этом аналитический учет по субсчету 55-3 «Депозитные счета» должен вестись по каждому вкладу.

Если же руководствоваться ПБУ 19/02 «Учет финансовых вложений», утв. приказом Минфина России от 10.12.2002 № 126н, то депозитные вклады в кредитных организациях относятся к финансовым вложениям организации, для отражения которых предусмотрен другой счет – 58 «Финансовые вложения».

Таким образом, выбор за компанией: какой счет она решит применять в данной ситуации, такой и должен использоваться в работе. Главное – закрепить выбранный счет в своем плане счетов, прилагаемом к учетной политике для целей бухгалтерского учета.

Доход в виде процентов в бухгалтерском учете

Доход в виде процентов по договорам банковского вклада образует в бухгалтерском учете прочий доход (п. 34 ПБУ 19/02 «Финансовые вложения», п. 7, 16 ПБУ 9/99 «Доходы организации»), а в налоговом учете – внереализационный доход организации (п. 6 ст. 250 НК РФ).

Теперь о том, в какой момент нужно показывать в доходах сумму процентов. Сначала разберем вопрос с позиции бухгалтерского учета. Итак, в п. 16 ПБУ 9/99 сказано, что для целей бухгалтерского учета проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора. Тут возникает вопрос: что считать отчетным периодом в этих целях?

Понятие отчетного периода применительно к ПБУ 9/99 не определено. Но есть общее определение отчетного периода как периода, за который составляется отчетность. Учитывая, что для большинства компаний нет обязанности по составлению промежуточной отчетности, отчетным периодом для многих является календарный год. Получается, что внутри календарного года начисление процентов можно отражать так, как это предусмотрено договором. Например, начисление процентов по договору может быть предусмотрено не на последнее число каждого месяца, а, например, 10-го числа следующего месяца. Выходит, организация может отражать проценты не на конец текущего месяца, а на 10-е число следующего месяца?

Если руководствоваться буквальной трактовкой п. 16 ПБУ 9/99, то да. Однако общепринятой практикой является равномерное ежемесячное отражение начисленных процентов в составе доходов – на конец каждого месяца.

В письме Минфина РФ от 24.01.2011 № 07-02-18/01 указано, что проценты по займам (а их учет схож с процентами по вкладам) нужно отражать в составе прочих доходов равномерно в течение срока действия договора. Логичным в такой ситуации выглядит начисление процентов ежемесячно, что позволит выполнить рекомендации Минфина в приведенном письме, которое адресовано аудиторским организациям, а, значит, на него должны ориентироваться все проверяющие инстанции. Также такой порядок позволит избежать возникновения разниц между бухгалтерским и налоговым учетом.

При этом данный порядок начисления процентов, согласно ПБУ 1/2008, следует закрепить в учетной политике. Таким образом, рекомендуется закрепить в учетной политике ежемесячное начисление процентов в бухучете и отражать их начисление ежемесячно – на конец каждого месяца.

И еще один момент: если начисленные проценты по условиям договора увеличивают сумму депозита (т.е. капитализируются), то их нужно присоединять к сумме вклада, и проценты каждый раз нужно рассчитывать с ежемесячно увеличивающейся суммы. При этом сами проценты следует отражать по дебету того же счета, на котором учтен депозит (п. 2 ПБУ 19/02). Если же в договоре такого условия нет, то проценты следует отражать по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» как дебиторскую задолженность банка по выплате процентов.

В налоговом учете порядок отнесения в состав внереализационных доходов процентов зависит от того, какой метод учета компания применяет. У компаний, определяющих доходы и расходы методом начисления, дата признания процентов по депозитному вкладу зависит от того, на какой срок заключен договор. А именно:

- по договорам, которые действуют дольше одного отчетного (налогового) периода, проценты отражают в последний день каждого месяца отчетного (налогового) периода, а в месяце, когда договор прекратил действие (в том числе при досрочном расторжении), – на дату прекращения договора;

- по договорам, срок действия которых меньше одного отчетного периода, проценты отражают в день прекращения договора банковского вклада.

Такой порядок следует из п. 1, 6 ст. 271, п. 3, 4 ст. 328 НК РФ и дополнительно пояснен в письме Минфина России от 20.09.2013 № 03-03-06/4/39056.

При этом совершенно не важно, как в договоре будет прописано условие о сроках выплаты процентов (даже если они капитализируются и выплачиваются единовременно при возврате вклада), признавать в налоговом учете их нужно ежемесячно, если договор действует дольше одного отчетного (налогового) периода.

А вот если компания применяет кассовый метод при исчислении налога на прибыль или «упрощенку», то проценты нужно включать в доход в день получения процентов или присоединения к сумме основного вклада в случае их капитализации.

Уменьшение ставки по вкладу в связи с досрочным расторжением договора

Иногда в договоре банковского вклада может быть предусмотрено, что в случае досрочного расторжения договора ставка для начисления процентов становится меньше. И если фирма, применяющая метод начисления, расторгает договор раньше срока, то получается, что в состав доходов она отнесет сумму процентов в большем размере, чем фактически получит.

Такая ситуация однозначно требует корректировки, но у вкладчиков параллельно может возникнуть вопрос: имеет ли право организация до отчетного периода, в котором истекает срок действия договора, признавать доход для целей исчисления налога на прибыль исходя из пониженной процентной ставки, а в указанном отчетном периоде признать оставшуюся часть дохода, рассчитанного по основной процентной ставке согласно договору?

Минфин России в письме от 19.12.2012 № 03-03-06/1/663 не разрешает так делать. Чиновники считают, что доходы подлежат отражению исходя из процентной ставки, применяемой ко всему сроку действия договора банковского вклада, а не из процентной ставки, применяемой в случае наступления дополнительных условий, например, досрочного расторжения такого договора.

Таким образом, проценты должны включаться в доход исходя из основной ставки. А что тогда делать с ранее начисленными процентами в случае досрочного расторжения, в результате которого ставка становится меньше? Очевидно, что следует провести корректировки.

Если начисление процентов и расторжение договора произошли в рамках одного налогового периода (т.е. календарного года), то откорректировать доходы труда не составит. Если же часть процентов была отражена в прошлом налоговом периоде, то в этом случае два варианта. Первый – подать уточненную декларацию по налогу на прибыль, уменьшив сумму налога (ст. 81 НК РФ). Второй – сделать корректировки в текущем году путем отражения в составе внереализационных расходов убытков прошлых налоговых периодов, выявленных в текущем отчетном (налоговом) периоде (п. 1 ст. 54 НК РФ, подп. 1 п. 2 ст. 265 НК РФ, письма Минфина РФ от 25.09.2009 № 03-03-06/2/179, от 20.01.2014 № 03-03-06/2/1393).

Учет депозитов и процентов по депозитам в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» редакции 3.0 для учета движения средств в валюте Российской Федерации и в иностранных валютах, вложенных организацией в банковские и другие вклады, предназначены счета 55.03 «Депозитные счета» и 55.23 «Депозитные счета (в валюте)».

При необходимости можно использовать и счет 58 «Финансовые вложения», создав для учета депозитов отдельный субсчет.

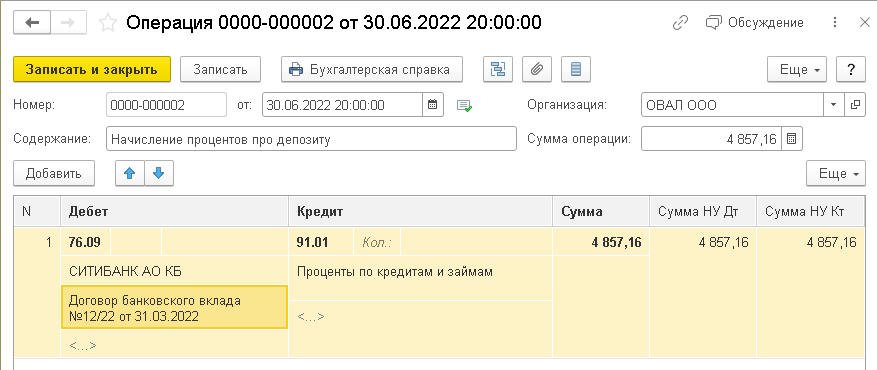

Начисление процентов по кредитам, займам и депозитам в программе не автоматизировано, такие операции следует отражать вручную документом Операция (рис. 1).

Рис. 1. Начисление процентов по депозиту (без капитализации)

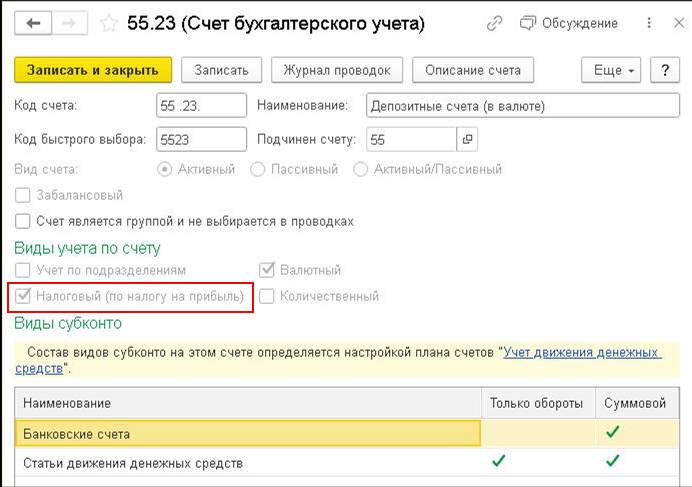

Начиная с версии 3.0.112 в «1С:Бухгалтерии 8» добавлен признак налогового учета для счета 55.23 (рис. 2).

Рис. 2. Депозитные счета (в валюте)

Это позволяет автоматически переоценивать счет 55.23 в соответствии с новыми правилами признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ).

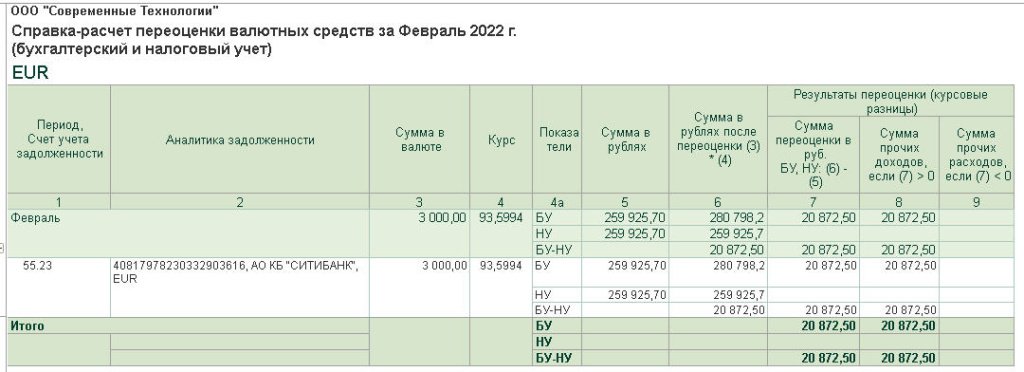

Результаты переоценки валютных депозитов учитываются в конце месяца при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца и отражаются в Справке-расчете переоценки валютных средств (рис. 3).

Рис. 3. Справка-расчет переоценки денежных средств, учтенных на валютном депозите

Бухгалтерские проводки по депозитам и процентам

Бухгалтерские проводки по депозитам и процентам, как и по всем другим учетным операциям, должны быть составлены корректно. Ведь от этих записей зависит достоверность бухгалтерской отчетности и даже правильность исчисления налогов. Поговорим в нашей статье о депозитных счетах и счетах бухучета, привязанных к ним, а также о том, какие в учете потребуются бухгалтерские проводки по размещению денег на депозите, их возврату и начислению процентов.

Размещение денег на депозите — что это такое

Если у организации образуются свободные денежные средства, то чтобы они не лежали мертвым грузом на расчетном счете, организация может заставить их работать. Таким образом, деньги, не задействованные в обороте, способны приносить дополнительный доход. Одним из способов получения такого дохода является размещение средств на депозите.

Депозитный счет — это счет в банковском учреждении, на котором лицо размещает свободные денежные средства, а банк согласно условиям подписанного договора начисляет на них проценты в установленном размере. Обычно депозитные договоры заключаются на определенный срок. По его истечении денежные средства возвращаются их владельцу. На данный счет могут зачисляться денежные средства только в качестве вклада.

ВАЖНО! Депозитный счет не предусмотрен для осуществления расчетов по нему с третьими лицами.

Какие счета задействуются в бухгалтерских проводках по учету депозитных операций

Депозитный счет относится к так называемым специальным счетам в банке, для учета которых в бухгалтерии предназначен счет 55. К указанному счету Планом счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н, в ред. от 08.11.2010) предусмотрено несколько субсчетов. Депозиты учитываются на субсчете 55.3 «Депозитные счета».

Поскольку депозитные вклады признают финансовыми вложениями согласно п. 3 ПБУ 19/02, то учитывать их можно и на счете 58 «Финансовые вложения» путем открытия соответствующего субсчета.

ОБРАТИТЕ ВНИМАНИЕ! Способ учета движения денег на депозите организация закрепляет в учетной политике.

Счета 55 и 58 являются активными, поэтому увеличение средств на депозите будет проходить по дебету, а их уменьшение на депозитном счете или возврат владельцу на расчетный счет — по кредиту.

Что касается проводок по поступлению процентов на расчетный счет и, соответственно, их начислению, то в них будет задействован счет 91 «Прочие доходы и расходы». Субсчет 1 к этому счету «Прочие доходы» предназначен для отражения различных поступлений, в том числе и полученных процентов, от деятельности, не связанной с основной.

Условия договора банковского вклада (депозита) могут влиять на налоги и бухучет у вкладчика. Как проверить формулировки договора узнайте из Путеводителя по сделкам от КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно изучите материал.

Как составляются бухгалтерские проводки при перечислении средств во вклад — депозит и при их возврате (поступлении на расчетный счет)

Итак, организация приняла решение разместить свободные денежные средства на депозитном счете в банке. Для этого заключается договор банковского вклада (ст. 834, 835 ГК РФ), где прописываются:

- вид вклада;

- сумма, зачисляемая на депозит;

- размер начисляемых банком процентов и периодичность их начисления;

- размер платы за обслуживание депозитного счета;

- срок хранения денежных средств на счете;

- ответственность, предусмотренная для каждой из сторон;

- условия расторжения договора;

- другие условия, согласованные сторонами.

После того как все формальности будут улажены, банк открывает депозитный счет, куда обычно с расчетного счета перечисляются денежные средства организации. При этом на основании первичных документов, в том числе и выписки банка, в учете должна быть сделана запись:

Дт 55.3, 58 «Депозиты» Кт 51.

Если перевод был осуществлен с валютного счета, то запись примет вид:

Дт 55.3 Кт 51, 58 «Депозиты».

По окончании срока хранения денежных средств на депозитном счете банк обязан вернуть их владельцу на расчетный счет. Проводки по возврату депозита будут следующими:

Дт 51, 52 Кт 55.3, 58 «Депозиты».

Начислены проценты по депозиту — проводка в бухгалтерском учете и ее значение для налогового учета

Как мы уже отметили, периодичность начисления процентов, так же как и их ставка, — одно из обязательных условий договора. При начислении процентов у организации — владельца средств на основании банковских документов должна быть сформирована следующая проводка:

Проценты по депозитам должны быть обязательно учтены в качестве внереализационных доходов при расчете налога на прибыль, если организация применяет основной режим, или единого налога при УСН по мере их начисления (либо поступления) — п. 6 ст. 250 НК РФ.

Проценты могут перечисляться на расчетный счет лица по мере их начисления, а могут накапливаться на депозитном счете и выплачиваться единовременно лишь по истечении срока договора. Перечисление процентов на расчетный счет отразится корреспонденцией:

Вы можете подтвердить сделанные нами выводы, в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

На депозите компания может разместить денежные средства, чтобы получить дополнительный доход. В учете появятся записи с использованием счета 55 или 58, где будут отражаться операции по перечислению денег на депозит и их возврату, и счета 91.1, где будут зафиксированы начисленные банком проценты в пользу владельца средств в составе прочих доходов.

В статье были приведены основные бухгалтерские проводки, которые должны появиться в учете при отражении операций по депозитным счетам.

- Приказ Минфина РФ от 31.10.2000 N 94н

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Депозитный счет организации

Депозит — это специальный банковский счет, на котором юридическое лицо размещает свои денежные средства под определенный процент с целью получить дополнительный доход.

Организация этого не замечает, но банк использует деньги на депозите: выдает займы, проводит операции с ценными бумагами и так далее. То есть для банка депозитные деньги — это инструмент заработка. А за пользование «чужими» деньгами банк начисляет на остаток по депозитному счету проценты, которые приносят компании дополнительный заработок.

Депозитный счет отличается от привычного всем расчетника. Вот основные различия:

- доступ к денежным ресурсам — с расчетного счета деньги можно списать «здесь и сейчас», а с депозитного — только в определенный момент времени в зависимости от договора с банком;

- проценты по вкладу — на расчетный счет проценты практически никогда не начисляются, а депозит открывается именно для получения процентного дохода;

- срок действия — расчетный счет открывают на бессрочный период, а срок депозита строго ограничен договором;

- платежи третьим лица — расчетный счет открывают именно для расчетов с контрагентами, депозит для платежей использовать нельзя.

Проценты по депозиту

При размещении депозита больше всего компанию волнует процентная ставка. Ведь чем она больше, тем больше доход. Процент по депозитам постоянно меняется и зависит от многих факторов:

- процентной ставки ЦБ РФ;

- сроков размещения средств на депозит;

- размещаемой суммы;

- политики банка и прочих факторов.

Например, в одном из крупных российских банков процент по депозиту — чуть более 6%. Ставка действует при следующих условиях: ставка ЦБ РФ — 7,5%, и срок размещения — 1 день. А при размещении депозита на 3 дня, ставка снижается до 5,5%.

Банки постоянно конкурируют и переманивают клиентов друг у друга. Для них депозитные деньги — это инструмент заработка. Поэтому каждый банк стремится улучшить свое предложение.

Доходность всегда связана с риском. Небольшие банки обычно предлагают ставки гораздо выше, чем у крупных федеральных банков. И это логично: для таких банков это единственный способ конкурировать с крупными игроками.

Но здесь спрятан существенный риск: если у банка отзовут лицензию в то время, когда у вас там будет открыт депозитный счет, вернуть свои деньги будет сложно. Поэтому перед размещением крупной суммы рекомендуем внимательно изучать банковские рейтинги. Надежность банка должна быть на первом месте при его выборе.

Договор на открытие депозитного счета

Положения договора об открытии депозитного счета регулируются главой 44 ГК РФ. При подписании обязательно обращайте внимание на следующие моменты:

- вид вклада — вклад до востребования (банк вернет денежные средства по требованию вкладчика) или срочный вклад (банк вернет денежные средства по истечению определенного срока);

- сумма размещаемого депозита;

- процентная ставка и размер начисляемых процентов;

- периодичность выплаты процентов — при краткосрочных вкладах проценты начисляются в момент возврата денег, при долгосрочных — проценты начисляются периодически, например, раз в месяц;

- сумма комиссии за обслуживание счета;

- срок, на который открывается депозит;

- ответственность сторон;

- условия расторжения договора и так далее.

Деньги на депозитный счет обычно перечисляются с расчетного счета организации, а затем вместе с процентами на него и возвращаются.

Бухгалтерский учет депозита

Организация обязана вести бухгалтерский учет денежных средств на депозитных счетах. Для этого можно использовать один из двух возможных вариантов:

- учет на счете 55.03 «Депозитные счета», так как депозитный счет относится к группе специальных счетов (План счетов, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н);

- учет на счете 58 «Финансовые вложения», так как депозит относится к финансовым вложениям (п. 3 ПБУ 19/02).

Выбранный способ учета организация закрепляет в своей учетной политике.

Счета 55 и 58 активные. Следовательно, зачисление средств на депозит происходит по дебету, а списание — по кредиту.

В бухгалтерском балансе депозиты, учитываемые на счете 55.03, попадают в строку 1250. А вот если учет ведется на счете 58, то деньги на депозитах отражаются:

- по строке 1170 в разделе «Внеоборотные активы» — для вкладов сроком больше 12 месяцев;

- по строке 1240 в разделе «Оборотные активы» — для вкладов сроком не более 12 месяцев.

Кроме денег, размещаемых на депозитный счет, нужно вести учет процентов. Так как это прочий доход организации, то они учитываются на субсчете 91.01 «Прочие доходы».

Проводки по депозитам юридических лиц

Пример 1. ООО «Альфа» размещает на депозитный счет 10 000 000 рублей. Срок размещения 60 дней. Процентная ставка по депозиту — 10 % годовых. Проценты начисляются и выплачиваются единоразово при закрытии депозита.

Рассчитаем доход в виде процентов по вкладу:

10 000 000 руб. * 10 % / 365 дней * 60 дней = 164 383,56 руб.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 164 383,56 | Банк начислил проценты по депозиту. |

| 51 | 55.03/58 | 10 000 000,00 | С депозита возвращены денежные средства на расчетный счет. |

| 51 | 79 | 164 383,56 | На расчетный счет поступили начисленные банком проценты. |

Иногда банки начисляют проценты не в конце срока, а с определенной периодичностью. Например, 1 раз в месяц. И выплата происходит не на расчетный счет, а на депозитный. В таком случае увеличивается доходность, так как начинает работать «сложный процент».

Пример 2. ООО «Альфа» размещает на депозит 10 000 000 рублей. Срок — 60 дней, процентная ставка — 10 % годовых. Проценты зачисляются на депозитный счет каждые 30 дней.

Рассчитаем доход в виде процентов по вкладу за первые 30 дней:

10 000 000 руб. * 10% / 365 дней * 30 дней = 82 191,78 руб.

А теперь рассчитаем доход в виде процентов за вторую часть сроков:

(10 000 000 руб. + 82 191,78 руб.) * 10% / 365 дней * 30 дней = 82 867,33 руб.

Итого начислено процентов за 60 дней:

82 191,78 руб. + 82 867,33 руб. = 165 059,11 руб.

Суть «сложного процента» в том, что проценты начинают начисляться на уже ранее начисленные, что обеспечивает более высокую доходность. Это называется капитализация. Например, во втором примере ООО «Альфа» заработала на 675,55 руб. больше, чем в первом.

Бухгалтер ООО «Альфа» построит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 55.03 / 58 | 51 | 10 000 000,00 | С расчетного счета перечислены деньги на депозитный счет. |

| 79 | 91.1 | 82 191,78 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 191,78 | Проценты за первые 30 дней зачислены на депозитный счет. |

| 79 | 91.1 | 82 867,33 | Банк начислил проценты по депозиту. |

| 55.03 / 58 | 79 | 82 867,33 | Проценты за вторые 30 дней зачислены на депозитный счет. |

| 51 | 55.03/58 | 10 165 059,11 | С депозита возвращены денежные средства и проценты на расчетный счет. |

Налогообложение процентов по депозиту

Полученные проценты — это доход организации, открывшей депозит. Поэтому их нужно учитывать при расчете налога на прибыль или налога по УСН. Возврат депозита на расчетный счет доходом организации не является.

Налоговый учет депозитов на ОСНО

На ОСНО проценты по депозитам включаются в состав внереализационных доходов (п. 6 ст. 250 НК РФ). В налоговом учете доход признается на конец каждого отчетного месяца или на дату прекращения депозитного договора (п. 6 ст. 271 НК РФ).

Несмотря на эти требования НК РФ, банк по депозитному договору может начислять проценты в любой момент времени, например, 15 или 20 числа каждого месяца. Сумма процентного дохода, признаваемого в налоговом учете, рассчитывается в бухгалтерской справке-расчете по формуле:

P(тек.мес) = D * r / 365 (366) дн. * Q(дн), где

P(тек.мес) — сумма процентов, учитываемых в доходах текущего месяца;

D — сумма депозита;

r — процентная ставка по депозиту;

Q(дн) — количество дней размещения на депозите в текущем месяце.

Помните, что если депозитным договором предусмотрены «сложные проценты» (капитализация), то сумму депозита нужно периодически увеличивать на сумму начисленных процентов.

Налоговый учет депозитов на УСН

На УСН учет процентов проще. Доход признается в день поступления начисленных процентов на расчетный счет организации (п. 1 ст. 346.17 НК РФ). Даже если проценты капитализируются, то есть зачисляются на депозитный счет, в базу при расчете налога по УСН они попадут только в день их зачисления на расчетный счет организации.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Планируйте суммы, размещаемые на депозит, и анализируйте свои доходы прямо в нашей программе. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Источник https://buh.ru/articles/documents/151097/

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/buhgalterskie-provodki-po-depozitam-i-procentam/

Источник https://www.b-kontur.ru/enquiry/1075-depozitnyy-schet-organizacii