Анализ инвестиционного проекта. Пример расчета NPV и IRR в Excel

Рассмотрим анализ инвестиционного проекта: рассчитаем основные ключевые показатели эффективности инвестиционного проекта. Среди ключевых показателей можно выделить два наиболее важных — NPV и IRR.

- NPV — чистый дисконтированный доход от инвестиционного проекта (ЧДД).

- IRR — внутренняя норма доходности (ВНД).

Рассмотрим данные показатели более детально и рассчитаем простой пример работы с ними в таблицах Excel.

Чистый дисконтированный доход (NPV )

NPV (Net Present Value, Чистый Дисконтированный Доход) – пожалуй, один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта. Рассчитывается он как разница между денежными поступлениями от проекта во времени и затратами на него с учетом дисконтирования.

Расчет чистого дисконтированного дохода (NPV):

- Определить текущие затраты на проект (сумма инвестиционных вложений в проект) — Io.

- Произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый отчетный период приводятся к текущей дате (дисконтируются) — PV.

- Вычесть из текущей стоимости доходов (PV) наши затраты на проект (Io). Разница между ними будет чистый дисконтированный доход – NPV.

PV что это такое и как рассчитать? Расчет дисконтированного дохода

Расчет чистого дисконтированного дохода (NPV)

NPV=PV-Io

CF – денежный поток от инвестиционного проекта;

Iо — первоначальные инвестиции в проект;

r – ставка дисконта.

Показатель NPV – показывает инвестору доход/убыток от инвестирования денежных средств в инвестиционный проект. Данный доход он может сравнить с доходом в наименее рискованный вид активов — банковский вклад и рассчитать эффективность и целесообразность вложения в инвестиционный проект. Если NPV больше 0, то проект эффективен. После этого можно сравнить значение NPV с доходов от вклада в банк. Если NPV > вклад в наименее рискованный проект, то инвестиции целесообразны.

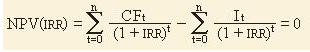

Формула чистого дисконтированного дохода (NPV) изменяется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов) и имеет следующий вид.

![]()

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

r — ставка дисконтирования;

n — количество этапов (периодов) инвестирования.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Внутренняя норма доходности (IRR). IRR что это за показатель

Внутренняя норма доходности (Internal Rate of Return, IRR) – второй наиболее популярный показатель оценки инвестиционных проектов. Он определяет ставку дисконтирования, при которой инвестиции в проект равны 0 (NPV=0). Другими словами затраты на проект равны доходам от инвестиционного проекта.

IRR = r, при которой NPV = 0, находим из формулы:

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

n — количество периодов.

Расчет IRR позволяет сравнить эффективность вложения в различные по протяженности инвестиционные проекты (по NPV это сделать нельзя). Данный показатель показывает норму доходности/возможные затраты при вложении денежных средств в проект (в процентах).

Пример определения NPV в Excel

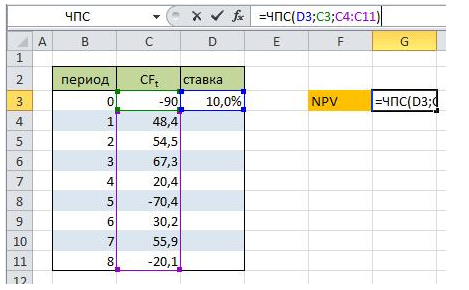

Для наглядности рассчитаем расчет NPV в MS Excel. Для расчета NPV используется функция =ЧПС().

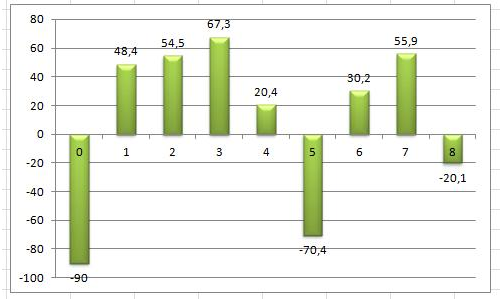

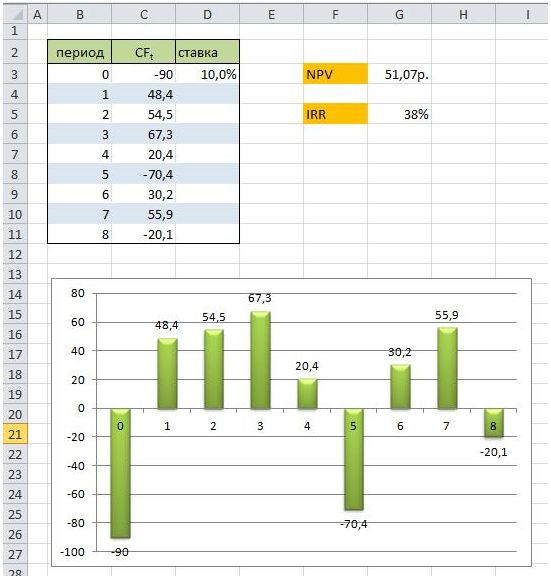

Найдем чистый дисконтированный доход (NPV) инвестиционного проекта. Необходимые инвестиции в него — 90 тыс. руб. Денежный поток, которого распределен по времени следующим образом (как на рисунке). Ставка дисконтирования равна 10%.

Анализ денежных поступлений от инвестиционного проекта

Произведем расчет чистого дисконтированного дохода по формуле excel:

Где:

D3 – ставка дисконта.

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект).

C4:C11 – денежный поток проекта за 8 периодов.

Расчет NPV в Excel. Пример расчета

В итоге, показатель чистого дисконтированного дохода равен NPV=51,07 >0, что говорит о том, что есть целесообразность вложения в инвестиционный проект. К примеру, если бы мы вложили 90 тыс. руб в банк со ставкой 10% годовых, то через год получили бы чуть меньше 9 тыс., что меньше чем 51,07 от вложения в инвестиционный проект.

Мастер-класс: «Как рассчитать NPV для бизнес плана»

Пример определения IRR в Excel

Для определения IRR в Excel воспользуемся встроенной функцией =ЧИСТВНДОХ().

У нас в примере доход от проекта поступал в разные интервалы времени. Для этого можно использовать функцию Excel =ВСД(C3:C11). В итоге доходность от вложения в инвестиционный проект равна 38%.

Расчет IRR в Excel

В завершение картинка финансового анализа проекта целиком.

Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

МСФО, Дипифр

Формула расчета NPV инвестиционного проекта. Это просто.

Инвестировать — это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Вкладываться можно в финансовые инструменты, или в новый бизнес, или в расширение уже существующего бизнеса. В любом случае, инвестирование — это вложение денег в какие-то активы на долгосрочную перспективу.

Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

Для этого можно воспользоваться одним из методов оценки эффективности инвестиционных проектов. NPV — это один из таких методов. Найти NPV инвестиционного проекта означает найти чистую приведенную стоимость всех денежных потоков, связанных с этим проектом.

Как это сделать, используя формулу для расчета NPV, и так ли это сложно, читайте ниже.

Что можно делать с деньгами?

Если у вас появилась некоторая сумма денег, то есть три возможности ими распорядиться:

- а) потратить — купить большую квартиру и жить в ней, купить автомобиль и ездить на нем на работу, съездить в отпуск на Гавайи. У каждого есть свои варианты, ведь, чтобы потратить деньги, советчики не нужны.

- б) спрятать в сейф на «черный день». И всё время трястись, что их украдут. И с грустью наблюдать, как они обесцениваются в результате инфляции

- в) «вложить» (инвестировать) куда-нибудь с целью получения дохода в будущем. А будет ли это выгодно?

Эта статья для тех, кто выбирает третий пункт из этого списка. И не важно, собираетесь ли вы инвестировать свои деньги или деньги компании, в которой вы будете работать финансовым специалистом.

Инвестировать можно в банк, положив деньги на депозит, а можно купить долговые обязательства или акции банков или компаний, которые свободно торгуются на финансовом рынке. Это самый простой путь, но не самый доходный. Для физических лиц, то есть нас с вами, чаще всего, это единственный способ вложения накоплений.

А можно инвестировать в бизнес, что означает купить долгосрочные активы (основные средства), используя которые в процессе производства, торговли или оказания услуг, вы будете получать в будущем притоки денежных средств. Для юридических лиц (компаний) это собственно говоря, и является целью их существования — делать деньги (прибыль) из инвестиций.

Чтобы определить, будет ли успешным тот или иной инвестиционный проект, финансовыми специалистами используются определенные методы оценки проектов. Два основных метода — это NPV и IRR.

NPV — что это такое? Какая логика в этом показателе?

NPV — это сокращение по первым буквам фразы «Net Present Value» и расшифровывается это как чистая приведенная (к сегодняшнему дню) стоимость. Это метод оценки инвестиционных проектов , основанный на методологии дисконтирования денежных потоков.

Если вы знаете перспективный бизнес-проект и хотите вложить в него деньги, то неплохо было бы для начала рассчитать NPV (=чистую приведенную стоимость) этого бизнес-проекта. Алгоритм расчета такой:

- 1) нужно оценить денежные потоки от проекта — первоначальное вложение (отток) денежных средств и ожидаемые поступления (притоки) денежных средств в будущем

- 2) определить стоимость капитала (cost of capital) для вас — это будет ставкой дисконтирования

- 3) продисконтировать все денежные потоки (притоки и оттоки) от проекта по ставке, которую вы оценили в п.2)

- 4) Сложить. Сумма всех дисконтированных потоков и будет равна NPV проекта

Правило: если NPV больше нуля, то проект можно принять, если NPV меньше нуля, то проект стоит отвергнуть.

Логическое обоснование метода NPV очень простое. Если NPV равно нулю, это означает, что денежные потоки от проекта достаточны, чтобы

- а) возместить инвестированный капитал и

- б) обеспечить необходимый доход на этот капитал.

Если NPV положительный, значит, проект принесет прибыль, и чем больше величина NPV, тем выгоднее/прибыльнее является данный проект. Поскольку доход кредиторов (у кого вы брали деньги в долг) фиксирован, весь доход выше этого уровня принадлежит акционерам. Если компания одобрит проект с нулевым NPV, позиция акционеров останется неизменной – компания станет больше, но цена акции не вырастет. Однако, если проект имеет положительную NPV, акционеры станут богаче.

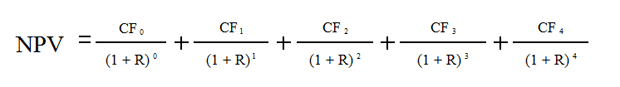

Формула NPV — пример расчета

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:

- n, t — количество временных периодов,

- CF — денежный поток (Cash Flow),

- R — стоимость капитала (ставка дисконтирования, Rate)

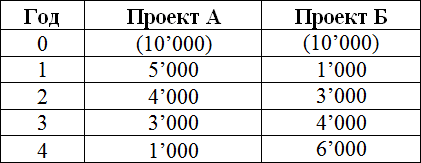

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта А и Б, которые имеют следующую структуру денежных потоков в ближайшие 4 года:

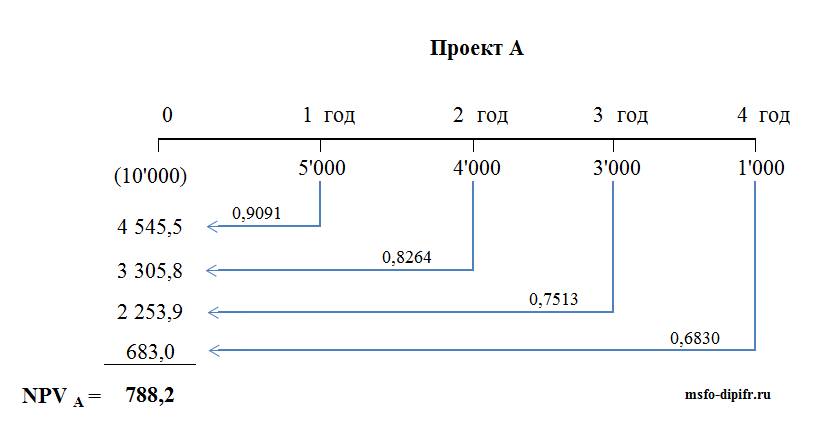

Оба проекта А и Б имеют одинаковые первоначальные инвестиции в 10,000, но денежные потоки в последующие годы сильно разнятся. Проект А предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект Б, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта А, но зато в последующие два года Проект Б принесет больше денежных средств, чем проект А.

Рассчитаем NPV инвестиционного проекта следующим образом:

Предположения для упрощения расчета:

- а) все денежные потоки случаются в конце каждого года,

- б) первоначальный денежный отток (вложение денег) произошел в момент времени «ноль», т.е. сейчас

- б) стоимость капитала (ставка дисконтирования) составляет 10%

Про дисконтирование денежных потоков на этом сайте есть отдельная статья. Если расчет, приведенный ниже, вам покажется совсем непонятным, то лучше будет сначала вспомнить основы дисконтирования, вернувшись к этой статье.

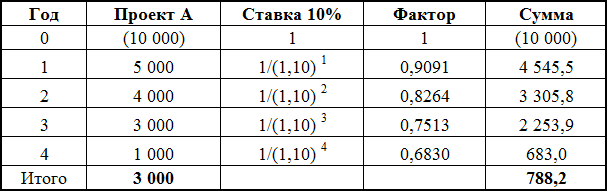

Коротко напомню: чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

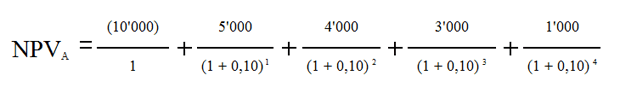

Применим формулу NPV для Проекта А. У нас четыре годовых периода и пять денежных потоков. Первый поток (10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

Если подставить в эту сумму данные из таблицы для Проекта А вместо CF и ставку 10% вместо R, то получим следующее выражение:

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока.

В результате приведенная стоимость денежных потоков (NPV) для проекта А равна 788,2 доллара. Расчет NPV для проекта А можно так же представить в виде таблицы и в виде шкалы времени:

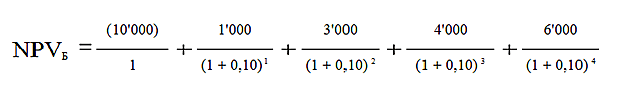

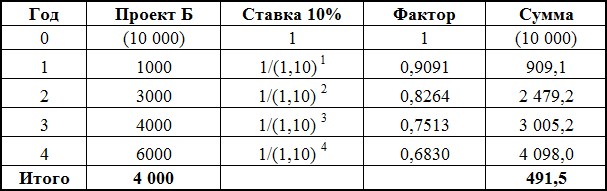

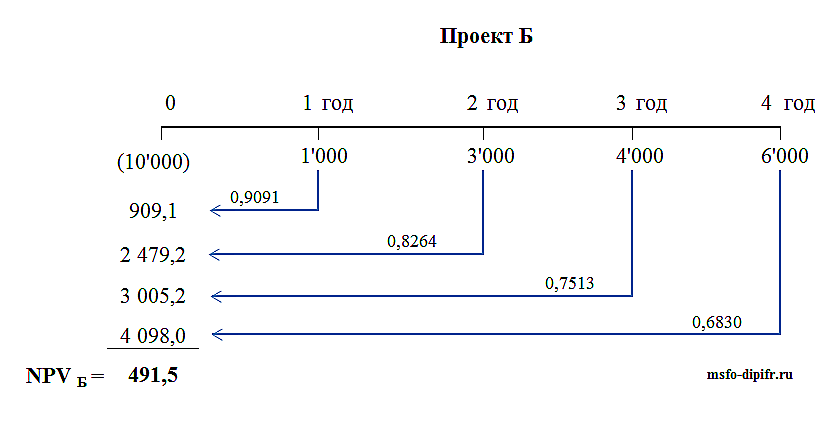

Точно таким же образом рассчитывается NPV для проекта Б.

Поскольку коэффициенты дисконтирования уменьшаются с течением времени, вклад в приведенную стоимость проекта больших (4,000 и 6,000), но отдалённых по времени (третий и четвертый годы) денежных потоков будет меньше, чем вклад от денежных поступлений в первые годы проекта. Поэтому ожидаемо, что для проекта Б чистая приведенная стоимость денежных потоков будет меньше, чем для Проекта А.

У меня получилось, что NPV Проекта Б — 491,5 доллара.

Расчет NPV для проекта Б можно посмотреть в таблице и на рисунке со шкалой времени.

Вывод: оба проекта можно принять, так как NPV обоих проектов больше нуля, а, значит, осуществление этих проектов приведет к увеличению стоимости компании-инвестора.

Если эти проекты взаимоисключающие, то есть необходимо выбрать один из них, то предпочтительнее выглядит Проект А, поскольку его NPV заметно больше 788,2, чем NPV Проекта Б 491,5.

Цифры для расчета NPV инвестиционного проекта — в чём сложность?

Применить математическую формулу несложно, если известны все переменные. Когда у вас есть все цифры — денежные потоки и стоимость капитала — то вы легко сможете подставить их в формулу и рассчитать NPV. Но не всё так просто. Реальная жизнь отличается от чистой математики тем, что невозможно точно определить величину переменных, которые входят в эту формулу. Собственно говоря, именно поэтому на практике примеров неудачных инвестиционных решений гораздо больше, чем удачных.

а) Денежные потоки

Самый важный и самый трудный шаг в анализе инвестиционных проектов — это оценка всех денежных потоков, связанных с проектом. Во-первых, это величина первоначальной инвестиции (оттока средств) сегодня. Во-вторых, это величины годовых притоков и оттоков денежных средств, которые ожидаются в последующие периоды.

Сделать точный прогноз всех расходов и доходов, связанных с большим комплексным проектом, невероятно трудно. Например, если инвестиционный проект связан с выпуском на рынок нового товара, то для расчета NPV необходимо будет сделать прогноз будущих продаж товара в штуках, и оценить цену продажи за единицу товара. Эти прогнозы основываются на оценке общего состояния экономики, эластичности спроса (зависимости уровня спроса от цены товара), потенциального эффекта от рекламы, предпочтений потребителей, а также реакции конкурентов на выход нового продукта.

Кроме того, необходимо будет сделать прогноз операционных расходов (платежей), а для этого оценить будущие цены на сырье, зарплату работников, коммунальные услуги, изменения ставок аренды, тенденции в изменении курсов валют, если какое-то сырье можно приобрести только за границей и так далее. И все эти оценки нужно сделать на несколько лет вперед.

б) Ставка дисконтирования

Ставка дисконтирования в формуле расчета NPV — это стоимость капитала (cost of capital) для инвестора. Другими словами, это ставка процента, по которой компания-инвестор может привлечь финансовые ресурсы.

В общем случае компания может получить финансирование из трех источников:

- взять в долг (обычно у банка)

- продать свои акции

- использовать внутренние ресурсы (нераспределенную прибыль)

Финансовые ресурсы, которые могут быть получены из этих трех источников, имеют свою стоимость. И она разная! Наиболее понятна стоимость долговых обязательств (пункт 1 списка). Это либо процент по долгосрочным кредитам, который требуют банки, либо процент по долгосрочным облигациям, если компания может выпустить свои долговые инструменты на финансовом рынке. Оценить стоимость финансирования из двух остальных источников сложнее. Финансистами давно разработаны несколько моделей для такой оценки, среди них небезызвестный CAPM (Capital Asset Pricing Model). Но есть и другие подходы.

Стоимость капитала для компании (и, следовательно, ставка дисконтирования в формуле NPV) будет средневзвешенная величина процентных ставок их этих трех источников. В англоязычной финансовой литературе это обозначается как WACC — сокращение по первым буквам английской фразы Weighted Average Cost of Capital, что переводится как средневзвешенная стоимость капитала.

Зависимость NPV проекта от ставки дисконтирования

Понятно, что получить абсолютно точные величины всех денежных потоков проекта и точно определить стоимость капитала, т.е. ставку дисконтирования невозможно. В этой связи интересно проанализировать зависимость NPV от этих величин. У каждого проекта она будет разная. Наиболее часто делается анализ чувствительности показателя NPV от стоимости капитала.

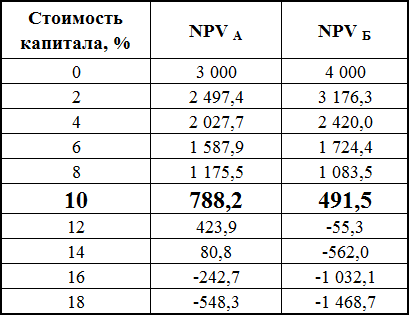

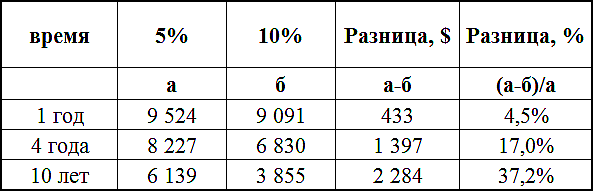

Давайте рассчитаем NPV по проектам А и Б для разных ставок дисконтирования. Я сделала этот расчет в Excele, результаты приведены в таблице ниже:

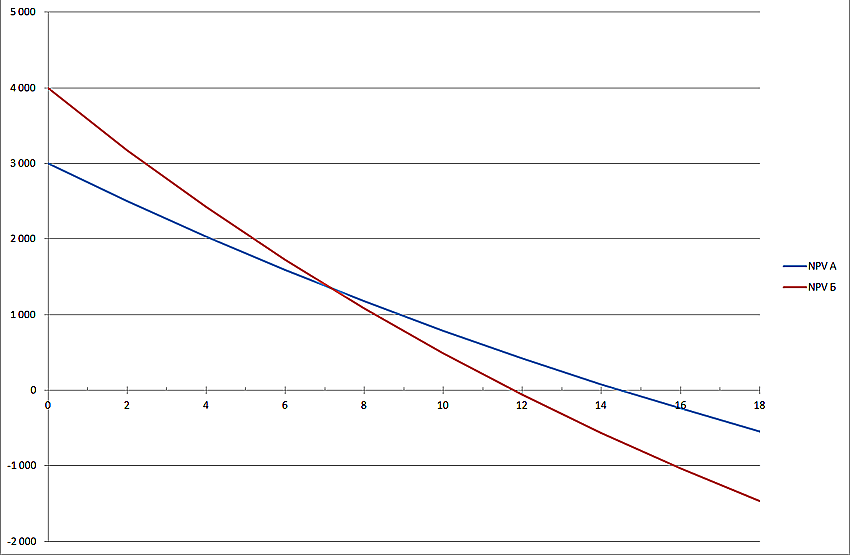

Табличная форма уступает графической по информативности, поэтому гораздо интереснее посмотреть результаты на графике (нажать, чтобы увеличить изображение):

Из графика видно, что NPV проекта А превышает NPV проекта Б при ставке дисконтирования более 7% (точнее 7,2%). Это означает, что ошибка в оценке стоимости капитала для компании-инвестора может привести к ошибочному решению в плане того, какой проект из двух следует выбрать.

Кроме того, из графика также видно, что Проект Б (красная линия) является более чувствительным в отношении ставки дисконтирования. То есть NPV проекта Б уменьшается ,быстрее по мере роста этой ставки (красный график более крутой). И это легко объяснимо. В проекте Б денежные поступления в первые годы проекта невелики, со временем они увеличиваются. Но коэффициенты дисконтирования для более отдаленных периодов времени уменьшаются очень значительно. Поэтому вклад больших денежных потоков в чистую приведенную стоимость так же резко падает.

Например, можно рассчитать, чему будут равны 10,000 долларов через 1 год, 4 года и 10 лет при ставках дисконтирования 5% и 10%, то наглядно можно увидеть, как сильно зависит приведенная стоимость денежного потока от времени его возникновения:

В последнем столбце таблицы видно, что один и тот же денежный поток (10,000) при разных ставках дисконтирования отличается через год всего на 4.5%. Тогда как тот же самый по величине денежный поток, только через 10 лет от сегодняшнего дня при дисконтировании по ставке 10% будет на 37,2% меньше, чем его же приведенная стоимость при ставке дисконтирования 5%. Высокая стоимость капитала (=ставка дисконтирования) «съедает» существенную часть дохода от инвестиционного проекта в отдаленные годовые периоды, и с этим ничего не поделать. Это математика.

Именно поэтому, при оценке инвестиционных проектов денежные потоки, отстоящие от сегодняшнего дня более, чем на 10 лет, обычно не используются. Помимо существенного влияния дисконтирования, еще и точность оценки отдаленных по времени денежных потоков существенно ниже.

История с выбором между двумя проектами А и Б будет продолжена в следующих публикациях на тему методов оценки инвестиционных проектов. К сожалению, большинство статей в Интернете на эту тему написано сухо и коротко, и многие из публикаций содержат ошибки, что недопустимо.

Расчет NPV — пример в Excel

В нашем компьютерном веке стало гораздо проще делать любые расчеты. В программе Excel есть функция, с помощью которой расчет NPV можно сделать быстрее, чем по таблицам. И не нужно дисконтировать каждый поток вручную. Проще зайти в раздел Excel Формулы —> Финансовые и выбрать функцию ЧПС.

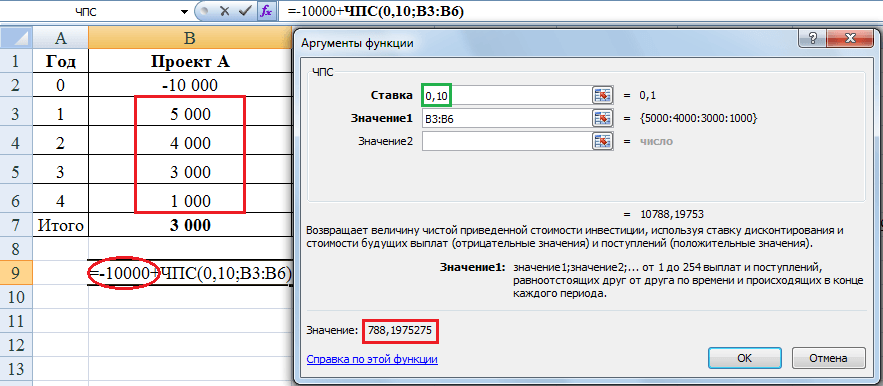

Пример расчета NPV для проекта А показан ниже:

Единственная сложность заключается в том, что эта функция дисконтирует все потоки, которые вы выберете. Если же первый поток, как в проектах А и Б рассмотренных выше, приходится на период времени ноль, то его не надо вводить в ячейку значения. Первоначальная инвестиция в сумме -10,000 нужно добавить к тому значению, которое рассчитает функцию ЧПС. В этом примере дисконтируются ячейки B3-B6 (обведено красным в таблице), по ставке 0,10 (зеленый квадратик), приведенная стоимость получается равной 10,788.2. Если вычесть из этой суммы инвестицию 10,000, то получится NPV, равная 788,2. При расчете вручную мы получили 788,4, разница 0,2 получилась в результате округлений.

Другая функция программы Excel, расположенная в том же разделе финансовых формул, ЧИСТНЗ тоже считает приведенную стоимость денежных потоков, но она может это делать для неравных промежутков времени между потоками. В ней есть дополнительная ячейка, куда можно ввести диапазон дат, соответствующих времени поступления денежных средств.

И будет вам счастье и приличный счёт в банке.

Финансовая грамотность необходима каждому человеку. Современная экономика — это сложный механизм перекачивания денег из одного кармана в другой. И нужно не только научиться зарабатывать деньги, но и вкладывать их.

Учиться быть инвесторами желательно еще до того, как у вас появятся деньги. Если в будущем вам повезет, и вы выиграете миллион долларов в лотерею, то вы должны быть готовы к этому. Если вам удастся заработать достаточные для инвестирования средства, то тем более захочется распорядиться ими так, чтобы приумножить.

Что такое mpv в инвестициях

Для предстоящих вложений в новый проект инвесторы всегда рассчитывают показатели его эффективности, сопоставляя сумму вложений с ожидаемым доходом. Эти величины чаще всего сильно разнесены во времени, поэтому для их оценки применяют понятие «чистый дисконтированный доход». Для сокращения обычно используют аббревиатуру ЧДД или NPV. Разберем подробнее этот показатель.

Что такое чистый дисконтированный доход

Чистый дисконтированный доход (NPV) – это показатель, с помощью которого инвестор может оценить вероятность и объем дохода от предполагаемых вложений. Для расчета используются несколько величин – прежде всего, сумма вложений и величина финансового потока от инвестиций. Кроме того, этот показатель учитывает изменение стоимости денег во времени – только так достигается относительная точная позиция рентабельности инвестиций.

Простыми словами, NPV – это оценочная характеристика возможности инвестирования и оценка предстоящей рентабельности, проводимая с учетом разной стоимости денег сейчас и к концу срока реализации проекта.

Чистым дисконтированным доходом называют разницу между объемом инвестиций и той денежной массой, которая в итоге вернется инвестору. Его альтернативные названия: «дисконтированная стоимость», «чистая приведенная стоимость», «чистая текущая стоимость», а англоязычный аналог – это Net Present Value, что и дает сокращенную аббревиатуру NPV.

Назначение показателя NPV

Показатель чистого дисконтированного дохода позволяет определить ценность инвестиций в момент времени, давая представление о том, сколько вложенные инвестиции будут стоить завтра. Изучая NPV, можно предположить целесообразность вложений и сравнивать проекты, выбрать самый оптимальный.

В основе показателя лежит тот факт, что стоимость денег меняется во времени в силу различных факторов:

- Один из самых простых и понятных – инфляция, из-за роста цен меняется покупательная способность денег.

- Доходность от альтернативных инвестиций – например, инвестор может на старте не вкладываться в проект, а купить государственные облигации. Тогда доходность по этим облигациям и будет базой для сравнения (нет смысла рисковать, если можно получить гарантированную отдачу от бумаги).

- Отдача от инвестиций у конкурентов – если проект будет приносить меньше прибыли, чем у других компаний этой отрасли, это поставит бизнес в менее выгодное положение.

Соответственно, NPV – суммарный доход от инвестиций, из которого вычтена определенная часть. И эта часть соответствует тому, сколько стоимости потеряли вложенные деньги за срок реализации проекта.

Благодаря проводимым расчетам инвестор получает более полную картину и возможность оценить рентабельность проекта в данный момент времени.

Как рассчитать чистый дисконтированный доход

Для расчета нужно знать сумму первоначальных инвестиций в проект, а также определить период времени, за который оценивается ЧДД. Рассмотрим подробнее, как рассчитать NPV.

Формула NPV

Так как ценность денег меняется каждый год, в формулу введен специальный коэффициент, рассчитываемый от ставки дисконтирования.

Сама формула NPV выглядит так:

- NPV – показатель чистого дисконтированного дохода;

- IC – первоначальная сумма инвестиций;

- CFt – чистый денежный поток за период времени t, в котором оценивают ЧДД (то есть, разница доходов и расходов);

- i – ставка дисконтирования.

Иногда показатель инвестиций включают в основной блок формулы – но тогда нужно учесть, что это 0-й год реализации проекта (и делиться инвестиции будут на 1).

Говоря проще, нужно просуммировать значения чистого денежного потока за каждый год реализации инвестиционного проекта. Например, для проекта с 3-летним сроком реализации формула чистого дисконтированного дохода будет такой:

Таким образом, в зависимости от полученных данных можно оценить инвестиционную привлекательность проекта.

Учет инфляции при расчете NPV

Так как в расчете учитывается изменение ценности денег, обычно в расчет берется инфляция. Ставка дисконтирования из формулы – это показатель стоимости капитала, безрисковая ставка доходности или просто инфляция. Безрисковая ставка дисконтирования актуальна для облигаций федерального займа или срочных рублевых депозитов. Кроме того, ставку можно посчитать, используя показатели рентабельности, объема капитала и инвестиционных возможностей имеющихся активов.

А чтобы учесть как безрисковую доходность, так и инфляцию, ставку дисконтирования рассчитывают по формуле:

- R = (1 + r) * j, где:

- R – ставка дисконтирования;

- r – дисконт или норма прибыли, которую закладывают в проект;

- j – показатель инфляции.

Рентабельность инвестиционного проекта с учетом инфляции может быть представлена меньшей цифрой – но она все равно должна быть достаточной, чтобы инвестор получал прибыль.

Как правило, многие краткосрочные инвестиционные проекты предлагают к сравнению уже подсчитанные показатели, сведенные в специальные таблицы. Например, можно найти нужные данные на сайте Росстата или профильных исследовательских агентств.

Пример расчета

Для примера рассмотрим инвестиционный проект сроком на 4 года. Вложения составят 150 тысяч рублей, ставку дисконтирования примем равной 12% (это сейчас – максимально возможная безрисковая доходность), а предполагаемый объем денежных потоков оценим в 30, 70, 70 и 45 тысяч рублей на первый, второй, третий и четвертый годы соответственно.

Используем приведенную выше формулу расчета NPV. Стартуя с отрицательной цифры в 150 тысяч, прибавляем данные за каждый год последовательно:

В итоге получим показатель ЧДД, равный 11 012 рублей. NPV инвестиционного проекта выше нуля, а значит, в него можно вкладываться.

Сложности при расчетах

Особых математических сложностей при расчете NPV не возникает. Однако, чтобы избежать вычислений вручную, используют программы, причем достаточно даже возможностей таблиц Excel. Для этого нужно заполнить ячейки показателями ставки дисконтирования и суммы денежного потока. Важно, что данные первоначальных вложений нужно вносить со знаком «минус». Результат расчетов покажет сумму приведенных к данному моменту платежей в итоговой ячейке.

Пример расчета (по данным выше) и формула выглядят так:

Разница с расчетом выше связана с тем, что Excel в расчете чистой приведенной стоимости (ЧПС) считает год инвестирования первым, тогда как обычно экономисты считают его нулевым. С другой стороны, в ряде источников встречается и такой подход, когда первый год в расчете уже считается вторым.

Вместе с тем, существуют сложности подсчета, с математикой никак не связанные. Дело в том, что на практике достоверно оценить показатели денежных потоков и ставки дисконтирования довольно сложно. Для первого из них проводят масштабный анализ, изучая эластичность спроса, конъюнктуру рынка, другие макро- и микроэкономические факторы.

Анализ результата расчета

Для анализа результата расчетов рассматривают показатели чистого денежного потока дисконта в границах изучаемого периода. Возможны 3 варианта результата:

- NPV меньше нуля – в этом случае вложения не принесут желаемого дохода в сравнении с аналогичными или подобными, рекомендуется искать другой проект.

- NPV равен нулю. Нулевой показатель ЧДД говорит о том, что денежные потоки будут поступать в объеме, не позволяющем нарастить капитал.

- NPV больше нуля. Этот тот вариант, при котором инвестиции окупаются и капитал нарастает.

Есть и обратный расчет – когда нужно рассчитать ставку дисконтирования, при которой чистая текущая стоимость будет нулевой. То есть, это та номинальная доходность, которую обеспечит проект с заданными параметрами инвестиций и чистого потока (это – внутренняя норма доходности).

Модификация чистого дисконтированного дохода

Классическая формула ЧДД предполагает, что бизнесмен сначала вкладывает деньги в проект, а потом получает от него отдачу. Но в реальности обычно часть получаемых средств реинвестируется обратно в проект.

Чтобы учесть это, используется модификация чистого дисконтированного дохода (MNPV):

- MNPV – модифицированный ЧДД;

- IC – сумма оттока за период t;

- d – показатель реинвестирования – это процент доходности от той суммы, которую получит и реинвестирует владелец бизнеса;

- n – количество периодов анализа.

В качестве доходности от реинвестирования можно взять, например, доходность по депозитам или облигациям. Эта формула позволит учесть дополнительные доходы от задействования полученной от проекта прибыли (которую инвестор и так куда-то бы направил).

Интерпретация полученного результата – такая же, как и у NPV: если он выше нуля, проект можно рассматривать, если ниже нуля – его стоит отклонить.

Чистая терминальная стоимость

Расчет показателей ЧДД по формуле всегда связан с допуском некоторых погрешностей. Чтобы их устранить, применяют показатель чистой терминальной стоимости (NTV). Для его расчета все составляющие денежного потока приводят к моменту окончания проекта, используя наращение (процесс, обратный дисконтированию).

Формула выглядит следующим образом:

- g – показатель темпа роста;

- WACC – средняя стоимость капитала с учетом удельного веса каждого источника поступлений.

Условия применения показателя NTV те же: проект может считаться успешным при уровне выше нуля.

Плюсы и минусы показателя

Главное преимущество показателя чистого дисконтированного дохода – это возможность оценки доходности инвестиционного проекта на протяжении всего срока реализации с учетом постепенного обесценения денег.

С помощью ЧДД инвестору проще анализировать график поступлений. Такой метод учитывает в том числе и процентную ставку, которая со временем может меняться. Суммируя чистый дисконтированный доход различных проектов, можно сформировать инвестиционный портфель с оптимальными показателями роста.

Недостаток показателя кроется в его абсолютности – NPV не учитывает возможные риски. Таким образом, картина рентабельности может сложиться неверной.

В целом, показатель чистого дисконтированного дохода является ключевым для анализа эффективности. Пусть его формула имеет некоторые допуски и погрешности, а также требует взвешенного всестороннего анализа различных составляющих, все же именно ЧДД определяет решение инвестора о возможности вложений.

Источник https://finzz.ru/analiz-investicionnogo-proekta-raschet-npv-irr-v-excel.html

Источник http://msfo-dipifr.ru/formula-rascheta-npv-investitsionnogo-proekta-eto-prosto/

Источник https://bankstoday.net/last-articles/chistyy-diskontirovannyy-dohod