Эксклюзив: Тренды рынка акций в 2020 году и ожидания на следующий год

В этом году на рынке наблюдались весьма драматические события: от падения акций стоимости до бешеной популярности тех, которые связаны с «зеленой трансформацией» и цифровой экономикой. Мы поговорим о всех значимых темах 2020 года и о том, продолжатся ли они в 2021-м, или вместо них возникнут новые.

Уходящий год удивил даже людей с богатым воображением: из-за глобальной пандемии по всему миру были введены такие ограничения, что подобного обвала экономической активности не видели со времен Второй мировой войны. Но, несмотря на столь ужасную обстановку, на мировых фондовых рынках произошли разнообразные события: среди компаний, отраслей и стран оказались как проигравшие, так и победители. Рассмотрим господствовавшие в этом году тренды и подумаем, продолжатся ли они в следующем.

Лидеры и аутсайдеры этого года

Если взглянуть на два крупнейших в мире фондовых рынка – США и Европу – то между лидерами и аутсайдерами среди отдельных акций есть явная разница. 20 лучших акций на этих двух рынках показывают (по данным на прошлую пятницу) среднюю доходность с начала года – 148% в местной валюте, и в первую очередь она обусловлена ростом таких акций, как Etsy (NASDAQ: ETSY ), Sinch (ST: SINCH ), HelloFresh (DE: HFGG ), Nel (OL: NEL ) и Adyen (AS: ADYEN ) – все они имеют отношение к цифровой и «зеленой» трансформации экономики. Пандемия COVID-19 вывела на первый план компании, связанные с цифровизацией, а правительства плотнее занялись инвестициями в «зеленую трансформацию»; в Евросоюзе недавно заключенное «Зеленое соглашение» благоприятствует экологичной энергетике.

В списке лидеров нет компании Tesla (NASDAQ: TSLA ), но это только потому, что она не входила в индекс S&P 500 . В этом году Tesla стала одной из самых дорогих компаний мира, поскольку спрос на электромобили, несмотря на экономические трудности, значительно вырос, укрепив шансы Tesla на господство в автопроме будущего и на значительное влияние на будущее энергетики. С недавнего времени Tesla участвует и в S&P 500.

20 акций США и Европы с лучшими результатами за 2020 год

Источник: Bloomberg, Saxo Group

20 акций США и Европы с худшими результатами за 2020 год

Источник: Bloomberg, Saxo Group

Среди 20 акций с худшими результатами средняя совокупная доходность за год составила -54% в местной валюте, и в основном это европейские акции. В этом списке мы видим европейские банки, по которым тяжко ударил спад экономической активности, круизных операторов и авиакомпании, пострадавшие от ограничений на поездки, и, конечно, компании, связанные с нефтегазовой отраслью, терпящие падение спроса на энергию. Именно на энергетическом рынке возникла из ряда вон выходящая ситуация – закончилось место для хранения нефти, и фьючерсные цены на марку WTI впервые в истории стали отрицательными. Правда, эта аномалия была недолгой, рынок быстро вернулся к норме.

Из учебников по фондовым рынкам мы знаем, что среднее поведение за последние 12 месяцев имеет склонность продлеваться – это называется моментум-эффектом. Поэтому можно было бы ожидать, что отмеченные тренды продолжатся, то есть цифровые и «зеленые» компании продолжат рост, а всё связанное с путешествиями будет и дальше отставать. Но мы полагаем, что нынешний год был настолько своеобразным, что указанное правило не будет выполняться, а может возникнуть выраженный откат к среднему уровню. Разумеется, для этого прежде всего нужно, чтобы внедрение вакцин прошло успешнее, чем ожидается.

Развивающиеся рынки показали укрепление

По данным о ценах закрытия на 18.12.2020, развивающиеся рынки показали за этот год самые лучшие результаты, опередив акции США. Это отражает более успешную борьбу с COVID-19 в Азии, позволившую этому региону быстрее восстановить производство и экспорт товаров в развитые страны, а также потребительскую уверенность и траты. Благодаря азиатскому отскоку акции развивающихся стран в совокупности достигли нового абсолютного максимума в USD; не остались в стороне и японские, которые с начала года поднялись на 13%.

Источник: Saxo Group

Европа, плохо справляющаяся с пандемией, опять оказалась слабым рынком; сыграли роль и трудности с Brexit, которые могут привести к очередной отсрочке (сейчас крайний срок – 31 декабря), если Великобритания и ЕС так и не договорятся о торговом соглашении. Европейский фондовый рынок стал одним из самых дешевых в мире. Теоретически это отличная возможность для инвестирования в стоимость, но эта дешевизна имеет свою причину. Европейским биржам не хватает развитого сектора информационных технологий, да и экономическая машина по сравнению с другими частями света сильно барахлит. Может быть, «зеленая трансформация» и сопряженные с ней стимулирующие меры развернут в 2021 году неприятные для Европы тенденции.

Источник: Bloomberg, Saxo Group

Обвал акций стоимости и недоверие к «квантам»

Самой заметной темой года на фондовых рынках стал обвал акций стоимости, состав которых сильно склоняется к финансам, горной добыче, энергетике, коммунальным сетям и промышленности – а всё это сильно пострадало от COVID-19. Коротко говоря, дешевые акции стали еще дешевле, а дорогие – дороже. Некоторые из крупнейших в мире фондов количественных инвестиций стали писать статьи, объясняющие обвал акций стоимости и утверждающие, что сейчас самое время их покупать. Может быть, и так, но для этого кое-что потребуется: повышение процентных ставок, инфляция и потеря розничными инвесторами интереса к фондовым рынкам. В последнее время многие инвесторы говорят о «большом перевороте стоимости», но мы, хотя и признаем здесь потенциал, пока не готовы в этом участвовать. Нужен прорыв процентных ставок вверх вместе с инфляцией, а реакция на новость о новой мутации COVID-19, обнаруженной в Великобритании, может отложить «переворот» еще на какое-то время.

Источник: Bloomberg, Saxo Group

Падение акций стоимости в этом году во многом напоминает времена раздувания ряда акций, особенно ИТ-сектора, в 1998-2000 гг. Доля розничных инвесторов снова высока (порядка 20% потока в США, по данным некоторых маркетмейкеров) и к тому же усилена за счет колл-опционов, что заставляет маркетмейкеров в опционах толкать вверх базовые акции через операции хеджирования. Розничные инвесторы руководствуются не столько сложными оценочными моделями, сколько новостями и простыми техническими индикаторами. Это усиливает моментум-эффект и поддерживает те акции, которые и так дороже, потому что именно они появляются на моментумных индикаторах. Работает сильная положительная обратная связь.

Еще одно заметное сходство с «пузырем доткомов» – это повышенный индекс волатильности VIX при сильной динамике. В 1998-2000 гг. VIX находился в среднем около 25. В это было бы трудно поверить многим из тех, кто торговал в 2013-2019 гг., когда этот индекс редко надолго поднимался выше 20. Зато в 2020 году он лишь редко был ниже этой отметки. Как в 1998-2000 гг. пострадали некоторые «количественные» фонды – по крайней мере те, которые опирались на фактор стоимости – так и в этом году некоторые из наиболее респектабельных фондов этого типа испытали тяжелые времена, заставив и инвесторов, и некоторых известных исследователей усомниться в самом принципе. Возможно, это означает, что мы приближаемся к какому-то переломному моменту, но кто знает? Безумие может продолжаться долго. Одно можно сказать с уверенностью: на рынке в этом году произошел структурный сдвиг. Хедж-фонды вроде Renaissance Technologies не отличаются глупостью, и если в этом году они промахнулись в анализе долгосрочных сигналов и факторов, то произошло нечто серьезное.

Онлайн против оффлайна

Прошедший год запомнится уверенным восстановлением и высокой доходностью акций, связанных с онлайн-миром и с «зеленой трансформацией». Как видно из приведенной ниже таблицы, лидируют акции чистой энергетики, выросшие за год на 123% – инвесторы рассчитывают, что администрация Джо Байдена радикально улучшит условия для таких компаний в США. Китай принял на себя обязательство достичь к 2060 году углеродной нейтральности и, соответственно, в ближайшие 10 лет должен будет переориентировать свои инвестиции. В Европе, которая и так была здесь лидером, принятое недавно «Зеленое соглашение» только ускорит стремление в этом направлении. Как мы писали в начале января, зеленая трансформация должна стать одной из главных тенденций на финансовых рынках в предстоящее десятилетие, и в число самых дорогих компаний мира войдут те, которые помогут решать проблемы окружающей среды и изменения климата.

Источник: Bloomberg, Saxo Group

Есть еще три области, наиболее выигравшие в этом году. Это здравоохранение, особенно связанное с анализами на COVID-19 и вакцинами от него; конечно, цифровые компании, занимающиеся доставкой, электронной торговлей и обеспечивающие работу из дома. Наконец, поддержку получила тема робототехники и автоматизации: роботы не подвержены вирусным заболеваниям, так что чем больше мы автоматизируем, тем устойчивее к будущим пандемиям наше производство и цепочки поставки.

На другом же конце спектра находится физический мир и привязанные к нему акции. Проигравшими в этом году стали энергетика, инфраструктура и частный капитал. Однако сейчас, когда наблюдается быстрый рост стоимости грузоперевозок и цен на сырье, для физического мира намечается переломная точка – он достиг временного предела способности поддерживать спрос, вызываемый цифровой экономикой. По последним данным, компания Apple (NASDAQ: AAPL ), планирующая повышение выпуска iPhone на 30%, испытывает трудности с размещением производства компонентов в достаточном объеме. Победное шествие цифровой экономики в последние десять лет привело к такому падению инвестиций в физическую, что последней потребуется повышение цен, чтобы инвесторы начали делать вложения и расширять предложение.

Чего ожидать в 2021 году?

Прогнозировать – неблагодарное занятие, но всё-таки попробуем сформулировать наиболее вероятные предположения. Основная идея в том, что регуляторы совершат ошибку перестимулирования экономики при более успешном, чем предполагается, внедрении вакцин. Из-за этого экономика в следующем году перегреется, поднимется реальная инфляция в физическом мире и доходности долгосрочных облигаций, крутизна кривой доходности увеличится. Это поможет компаниям, связанным с финансами и физическим миром, и акции стоимости покажут чуть ли не лучший в истории год. Но обрушит ли это акции ИТ-сектора? Если рост доходностей будет умеренным – не выше 2% для 10-летних казначейских облигаций США – то, полагаем, они продолжат подниматься, но медленнее, чем акции стоимости. Если же долгосрочные доходности уйдут выше 2%, то чувствительные к ним акции (чрезвычайно переоцененные акции роста) могут испытать крутой провал оценки. Это событие будет, скорее всего, связано с Европой, где фондовый рынок в кои-то веки покажет хороший год.

Напряженность между США и Китаем в следующем году продолжит обостряться, и цепочки поставок будут перестраиваться: всё больше компаний станут выводить из Китая производство. Это дополнительно повысит инфляцию, так как глобализация последних 40 лет, превратившая Китай во всемирную фабрику, ограничила цены на продукцию. Тем не менее акции развивающихся стран останутся, по нашему предположению, успешными и в следующем году. Зеленая энергетика, в которой оценки рассчитаны на идеальную ситуацию, вполне может разочаровать, но торговля на продолжение тренда может продолжаться гораздо дольше, чем кажется разумным.

Кроме того, инвесторы начинают опасаться склонности правительств вмешиваться в рынок ради восстановления конкуренции, особенно в цифровом секторе. Дело идет к усиленному регулированию, и в следующем году не исключены новости о разделении Facebook (NASDAQ: FB ) или о принуждении Google (NASDAQ: GOOGL ) к раскрытию поисковых и других технологий, чтобы конкуренция повысилась. Подобное происходило в 1960-х с IBM (NYSE: IBM ) и AT&T/Bell Labs, так что это может случиться снова. Компания Amazon (NASDAQ: AMZN ) тоже «созрела» для антимонопольной операции правительства США, но мы думаем, что она сделает упреждающий шаг – отделит от себя Amazon Web Services, учитывая оценку, недавно полученную компанией Snowflake (NYSE: SNOW ) на ее IPO, а также чтобы на время отвлечь внимание.

Одно можно сказать с уверенностью. Только половина вышеописанных предположений подтвердится, а в мире наверняка случится что-то настолько неожиданное, что в декабре 2021 года все эти прогнозы покажутся наивными. Мы уверены, что следующий год принесет инвесторам новые драматические события, разве что и это предсказание не сбудется, и рынки будут удивительно тихими и низковолатильными. Время покажет.

Питер Гарнри, глава отдела стратегии Saxo Bank на фондовом рынке

Российский рынок акций в 2020–2022 годах

Одним из ключевых факторов, влияющим на скорость велосипеда, является его вес – сложно разогнаться, крутя педали 300-килограммового велосипеда. А на рынке акций решающим фактором, влияющим на доходность, является способность компаний зарабатывать деньги для акционеров.

В течение следующих трех лет российские компании в наиболее вероятном сценарии смогут заработать 12% в год для своих акционеров[1]. Вероятнее всего, более половины этих денежных средств будут выплачены в качестве дивидендов, что делает ожидаемую дивидендную доходность российского рынка самой высокой среди крупных стран в мире.

[1] Доходность на основе ожидаемого устойчивого свободного денежного потока, деленного на текущую цену акций. Показатель рассчитан в среднем для индекса MSCI Russia 10/40 на период 2020-2022.

На основании индексов MSCI

Источник: Bloomberg, ТКБ Инвестмент Партнерс (АО)

Ожидаемая дивидендная доходность российского рынка является самой высокой среди крупных стран в мире

Последние восемь лет дивидендная доходность российского рынка ежегодно росла. Основных причин две:

- Крупные компании сокращали свои капитальные затраты, т.е. все меньше и меньше инвестировали

- Власти подталкивали госкомпании к увеличению дивидендных выплат. В 2012 году было издано распоряжение, по которому все госкомпании должны возвращать акционерам не менее 25% от чистой прибыли в виде дивидендов. С 2016 года минимальный размер рекомендованных выплат вырос до 50% от чистой прибыли. Компании постепенно выполняют эти рекомендации и меняют свою дивидендную политику. Так, общая сумма дивидендов на российском рынке акций в 2019 году достигла рекордных 3,1 трлн рублей.

П-прогноз

Источник: Bloomberg, ТКБ Инвестмент Партнерс (АО)

Еще один важный элемент потенциальной скорости велосипеда – это коробка передач. Чем выше передача, тем выше потенциальная скорость. Для рынка акций изменения процентных ставок Центрального банка Российской Федерации аналогичны изменениям передач. Чем больше сокращение ставки, тем больше потенциальная доходность от инвестиций в рынок акций.

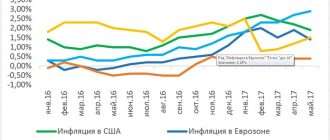

С начала 2019 года по февраль 2020 года Центральный банк России (ЦБ РФ) снизил ключевую ставку с 7,75% до 6,00%. ЦБ РФ пошел на эти меры из-за более быстрого замедления инфляции, чем первоначально ожидалось. На рубеже 2018–2019 годов регулятор опасался, что НДС может существенно оттолкнуть инфляцию от долгосрочной цели в 4%. Действительно, за первый квартал 2019 года инфляция ускорилась с 4,3% до 5,3%, но затем стала замедляться и к концу декабря достигла уровня 3,0%, а в январе 2020 года снизилась до 2,4%.

Чем больше сокращение ключевой ставки ЦБ РФ, тем больше потенциальная доходность от инвестиций в рынок акций

По нашему базовому сценарию, ЦБ РФ снизит ключевую ставку еще на 75–100 б.п. в течение следующих двух-трех лет, что может привести к дополнительному увеличению рыночной стоимости акций на 8–10%.

Возможность ускорения: +15–30%

Для более быстрой езды велосипеды иногда оборудуют электрическим приводом, что позволяет развить скорость до 30–40 км/ч. Российский рынок акций также имеет возможность включить «электродвигатель» для ускорения своего роста.

Одна из ключевых целей президента России – повысить рост ВВП как минимум до 3%. По прогнозам Международного валютного фонда, среднегодовой рост ВВП России в ближайшие пять лет составит около 2%. Если рост будет существенно лучше, это станет положительным сюрпризом для рынка акций.

«Инструментом» для достижения темпов роста ВВП сверх ожиданий является увеличение доли инвестиций в ВВП страны до 25% к 2024 году с нынешних 21,6%. Новое правительство намерено реализовать национальные проекты, которые потребуют инвестиций в инфраструктуру и модернизации экономики, и в ближайшие пять лет объем инвестиций составит около 26 трлн рублей. План предусматривает новое финансирование: 70% от государства и 30% из частных источников.

Новый премьер-министр Михаил Мишустин, ранее возглавлявший Федеральную налоговую службу, сделал Россию одним из мировых лидеров по эффективности налоговой службы за время своего пребывания в должности. Ему удалось решить проблему разрыва НДС в России, которая сократилась с 20% до 0,6% в период между 2014 и 2019 годами. В настоящее время это один из самых низких показателей в мире. По нашему мнению, экономический рост в России, вероятно, положительно удивит инвесторов, если достижения Мишустина в его новой роли будет сопоставимы с тем, чего он достиг за 10 лет работы в налоговой службе.

Крепкая рама

Основой велосипеда является его рама. Чем она сильнее, тем дольше велосипед прослужит, даже если ездить по ухабам. Основой рынка акций является экономика страны. Чем лучше экономика подготовлена к жестким глобальным макроэкономическим условиям, тем лучше динамика рынка акций на «ухабистой дороге» глобального рынка. Мы считаем, что российская экономика достаточно устойчива:

- И государственный, и корпоративный чистый долг близок к нулю

В сентябре 2019 года чистый госдолг России опустился ниже нуля. Это стало возможно благодаря резервам, которые выросли на 49% за последние пять лет и полностью покрыли долг государства. Россия является единственной крупной развивающейся страной с отрицательным чистым долгом.

Россия является единственной крупной развивающейся страной с отрицательным чистым долгом

На основании индексов MSCI

Источник: Bloomberg, ТКБ Инвестмент Партнерс (АО)

Корпоративный чистый долг также близок к нулю. За последние пять лет многие российские компании сокращали заемные средства. Например, чистый долг «Лукойла» за 4 года сократился на 94% с 10,4 млрд долл. США в 2014 году до 0,6 млрд долл. США в 2018 году.

Падение цен на нефть в 2014–2015 годах стало вызовом для многих нефтедобывающих стран. Сальдо бюджета Саудовской Аравии изменилось с профицита в 6,5% ВВП в 2013 году на дефицит в 14,8% в 2015 году. Российский бюджет тогда пострадал меньше, так как государство уже переживало подобный шок в 2008 году и вынесло уроки:

- ЦБ РФ постепенно переходил от политики таргетирования курса рубля к режиму инфляционного таргетирования. В 2014 году это помогло существенно ограничить негативное влияние на российский бюджет от снижения цен на нефть.

- Государство и компании сократили свой внешний долг. Баланс чистых международных инвестиций в России увеличился с -11% ВВП в 2007 году до 6% в 2013 году и 22% в 2018 году.

В 2018 и 2019 годах федеральный бюджет России вернулся к профициту. Твердый контроль над расходами в течение многих лет был одним из ключевых факторов относительно быстрой нормализации государственных финансов в России.

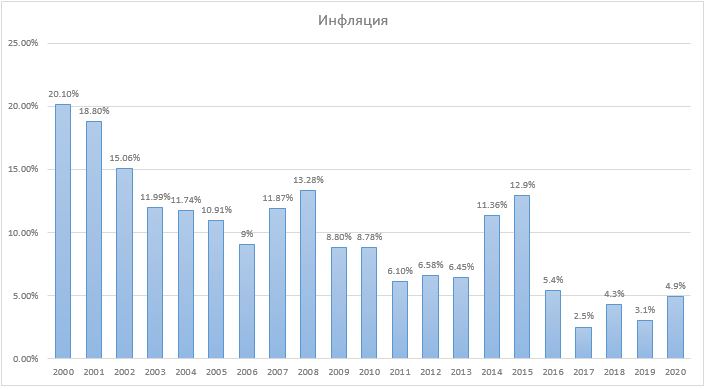

- Инфляция и ее волатильность на самом низком уровне с 1991 года

Современная Россия начала свою историю с четырехзначной инфляции. В 1992 году она составляла 2509%. К началу нулевых ее удалось замедлить до двухзначных значений, но все равно до 2016 года инфляция в стране оставалась высокой. С 2016 года началась новая эра, когда инфляция приблизилась к уровню США, а иногда даже совпадала с ним.

Источник: Bloomberg, Росстат, ТКБ Инвестмент Партнерс (АО)

Широкие покрышки

У российского рынка акций есть две широкие покрышки, которые помогают амортизировать кочки и ухабы мирового финансового рынка:

- Влияние колебаний цен нефти на самом низком уровне за последние 10 лет

Сложившийся стереотип о России подразумевает сильную зависимость экономики от нефти. Так оно и было в период с 2008 по 2011 годы, но с тех пор корреляция российского рынка с нефтью заметно уменьшилась.

Россия уже живет в реальности, где нефть стоит около 40 долл. США за баррель и меньше зависит от нефтяных колебаний

Источник: Bloomberg, ТКБ Инвестмент Партнерс (АО)

Рассчитано с конца января 2008 года по конец октября 2019 года.

В 2018 году было введено бюджетное правило, которое сильно снизило зависимость экономики от цен на нефть. Согласно правилу, доходы от нефтяных продуктов свыше 40 долл. США за баррель (в ценах 2017 года, индексируемых на 2% ежегодно) копятся в Фонде Национального Благосостояния. То есть Россия уже живет в реальности, где нефть стоит около 40 долл. США за баррель и меньше зависит от нефтяных колебаний.

- Низкая корреляция с остальными развивающимися странами

Торговые войны Китая и США не навредили российской экономике так сильно, как другим развивающимся странам. С января 2018 года, момента введения первых пошлин, до ноября 2019 года рынок развивающихся стран просел на 12%, в то время как российский рынок вырос на 26% (в долларовом выражении).

Источник: Bloomberg, ТКБ Инвестмент Партнерс (АО)

Рассчитано с конца января 2008 года по конец октября 2019 года.

Риск коррозии

Коррозия вредит велосипеду. Она может повлиять на систему переключения передач, раму, колеса и пр. Коронавирус для российского рынка акций, как коррозия для велосипеда. Коронавирус может затронуть ключевые факторы, влияющие на потенциал роста рынка акций и его устойчивость к шокам.

Основной механизм влияния коронавируса на российский рынок – падение цены на нефть. Сценарий, когда такая «коррозия» окажет значительный эффект на «велосипед» – падение цены на нефть марки Urals ниже 42 доллара США за баррель. Это уровень, после которого бюджетное правило уже не сможет нейтрализовать негативный эффект на экономику и рынки от снижения цены на нефть.

Вероятность того, что нефть упадет ниже 42 долларов за баррель и останется там надолго, низкая. Такая цена недостаточна для нефтедобывающих компаний США. При такой цене на нефть ее добыча в США будет падать. США добывает нефти больше чем Россия. Таким образом, снижение добычи в США окажет поддерживающий эффект для цены на нефть. 42 доллара за баррель для нефти марки Urals равносильно цене в 39 долларов за баррель для американской нефти марки WTI. 50 долларов за баррель WTI нужно в среднем для того, чтобы американские производители сланцевой нефти начинали бурить новые скважины. Новые скважины бурить важно даже для поддержания текущего уровня добычи. Пик добычи для скважины сланцевой нефти наступает в первый год и потом быстро идет на спад. Т.е. уже сейчас запуск многих новых проектов останавливается. 30-35 долларов за баррель WTI нужно в среднем для того, чтобы текущие скважины были безубыточными. Это средний уровень. Т.е. для многих скважин эта величина составляет 40-50 долларов за баррель.

Контакты

E-mail: info@tkbip.ru

Адрес: Российская Федерация, 191119, Санкт-Петербург, ул. Марата, д. 69-71, лит. А

ТКБ Инвестмент Партнерс

О компании

ТКБ Инвестмент Партнерс (АО) – одна из крупнейших управляющих компаний на российском рынке управления частным и корпоративным капиталом с рейтингом максимальной надежности от ведущего российского рейтингового агентства «Эксперт РА».

Финансовые итоги 2020 года

Это традиционная ежегодная статья с финансовыми итогами 2020 года. 2020 год для всего человечества выдался очень нервным и напряженным, в первую очередь из-за пандемии коронавируса. По российскому рынку и экономике дополнительный удар еще нанесли падение цен на нефть и конфликт с ОПЕК. Несмотря на страшные события, финансовые рынки закончили год вполне неплохо и дали возможность заработать предприимчивым и смелым инвесторам.

Доходность российских активов в 2020 году

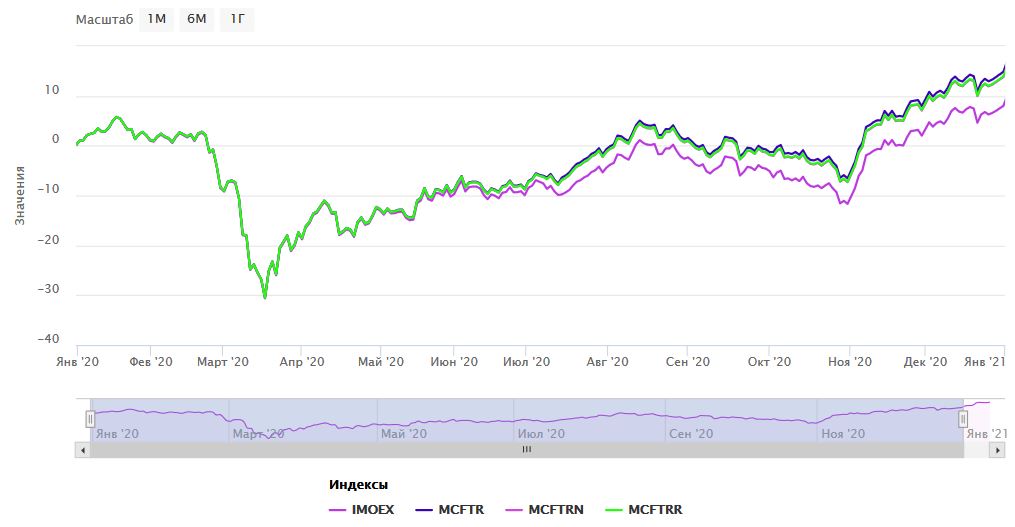

Индекс Московской биржи (IMOEX) в 2020 году вырос на 8%. Индекс полной доходности MCFTR, который учитывает дивиденды, вырос на 14%. При этом на фоне коронавирусной паники в марте индекс упал на целых 35%. Но довольно быстро отскочил и плавно продолжил рост.

Доходность индекса Московской биржи в 2020 году

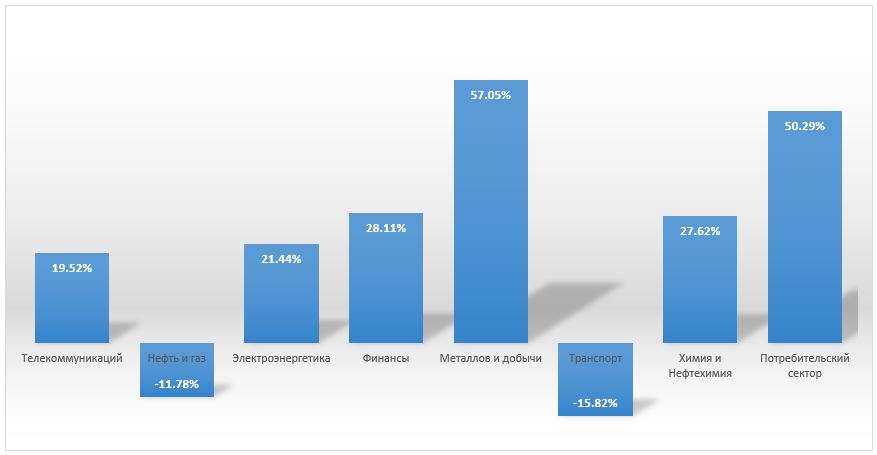

Среди секторов наилучшую динамику показали акции металлов и добычи — секторальный индекс этой отрасли вырос на 57%. Наихудшую динамику показали акции транспортного и нефтегазового сектора.

Доходность отраслевых индексов Московской биржи

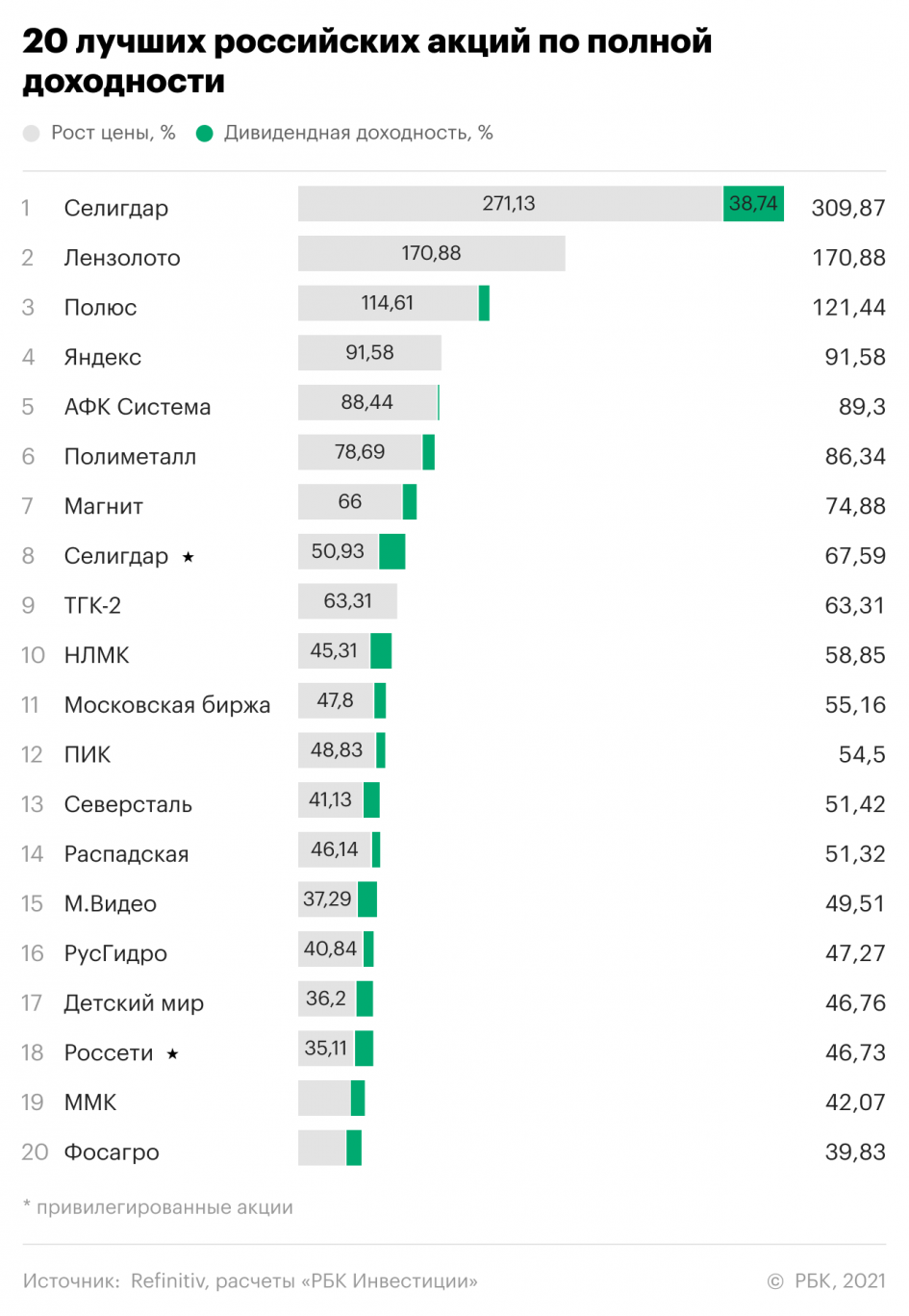

Среди самых прибыльных акций из индекса Мосбиржи по итогам 2020 года оказались акции золотодобывающих компаний — Селигдар, Лензолото, Полюс. Такой рост объясняется сильным ростом цен на золото в прошедшем году. Среди аутсайдеров — акции QIWI, Татнефти, Аэрофлота, Сургутнефтегаза — их котировки снизились более чем на 30%.

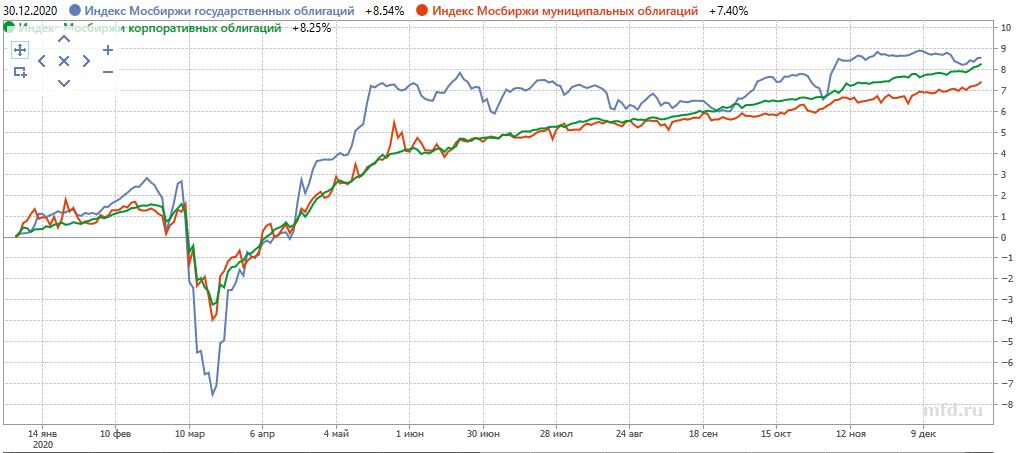

Российские облигации в 2020 году показали хороший рост. Индекс государственных облигаций вырос на 8,5%, корпоративных на 8,2%, муниципальных на 7,4%.

Индексы облигаций Московской биржи в 2020 году

Максимальные процентные ставки по банковским вкладам за год снизились с 6% до 4,5%. Ставки во вкладам в иностранной валюте снизились ниже 1%.

Процентные ставки по банковским вкладам в 2020 году, ЦБ РФ

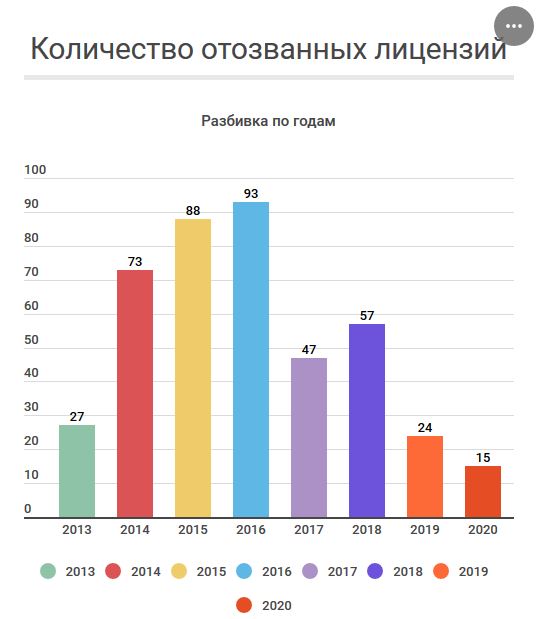

В 2020 году ЦБ РФ отозвал всего 15 банковских лицензий. Все банки региональные и за пределом ТОП-100. Сразу восемь банков самоликвидировались по решению акционеров (для сравнения в прошлом году их было три). К началу 2021 года в России работает 367 банков.

количество отозванных банковских лицензий в 2020 году

Вложения в иностранную валюту принесли в 2020 году хороший доход. Курс доллара США вырос на 19%, курс евро на 21%. Резкий рост курса иностранной валюты начался в марте на фоне падения цен на нефть.

Цена на нефть в начале 2020 года резко пошла на спад вслед за падением спроса. К апрелю нефтяные котировки упали к 20 долларам за баррель, упав более чем наполовину. После чего последовало плавное восстановление к 50 долларам к концу года.

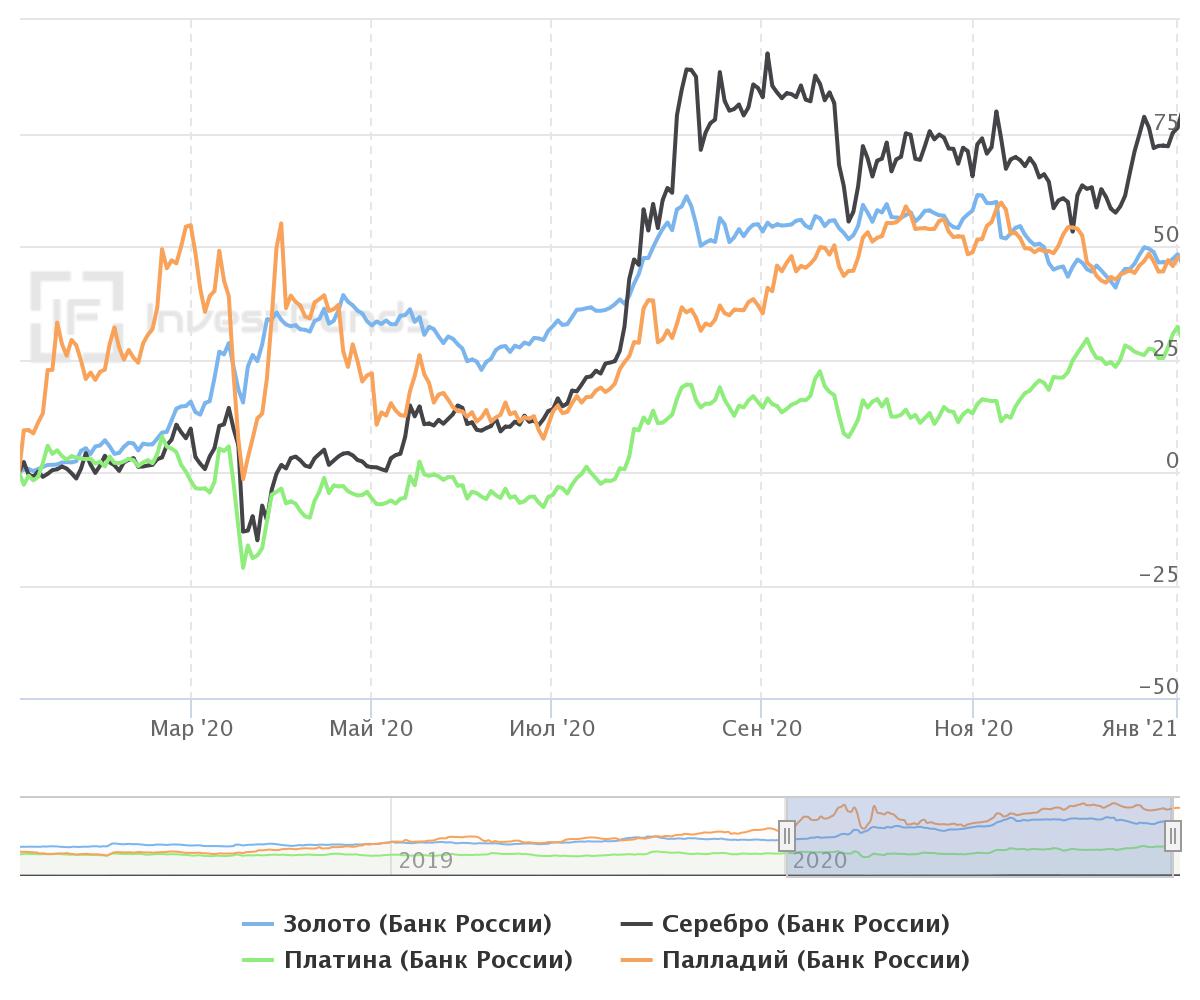

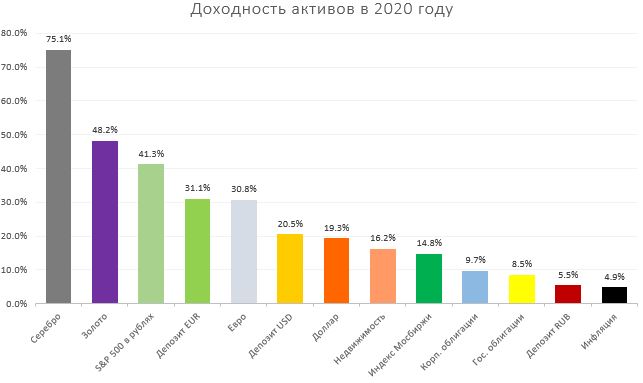

Среди драгметаллов наибольший рост цен показало серебро. С начала 2020 года его стоимость в рублях выросла на 75%. Цены на золото значительно отстали — их рост составил «всего» 50%.

Цены на драгметаллы в 2020 году

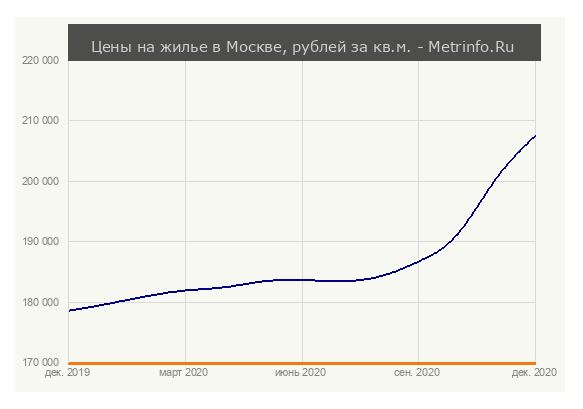

Цены на московскую недвижимость после нескольких лет стояния на месте заметно выросли на 16%. На декабрь 2020 года один квадратный метр в Москве стоит 207 тысяч рублей. Процентные ставки по ипотеке за год снизились с 8-9% до 8-7%.

В 2020 году Московская биржа начала расчет нового индекса недвижимости — Индекс московской недвижимости ДомКлик, отражающий среднюю стоимость одного квадратного метра общей площади жилой недвижимости в г. Москве на основе данных об ипотечных сделках, предоставляемых Домклик. Согласно этому индексу, в прошедшем году стоимость метра недвижимости в Москве выросла на 14,42%.

Индекс недвижимости Домклик

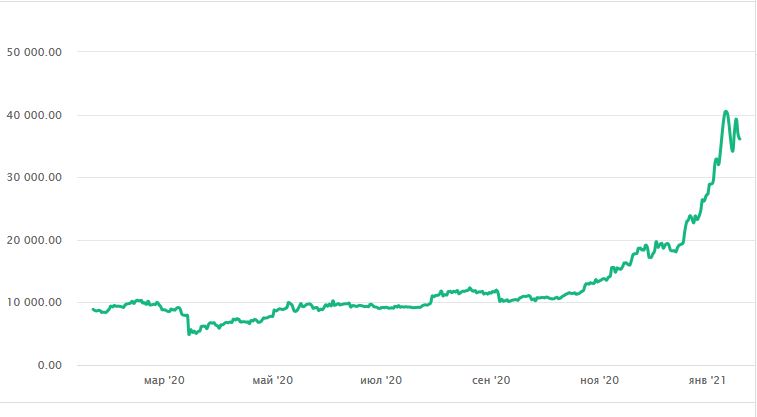

Цена на биткоин стремительно выросла к концу 2020 года. Если в начале года курс криптовалюты был в районе 10 000 долларов, то спустя 12 месяцев 1 биткоин стоил уже 36 000 долларов. Это не первый раз, когда цена на биткоин так стремительно растут. В 2017 году биткоин вырос еще больше, после чего упал на 70%. Криптовалюты по прежнему являются чисто спекулятивным активом с плохо предсказуемой динамикой.

Цена на Биткоин в 2020 году

Инфляция в России в 2020 году по данным Росстата составила 4,9%. В прошлом году она была 3,1%.

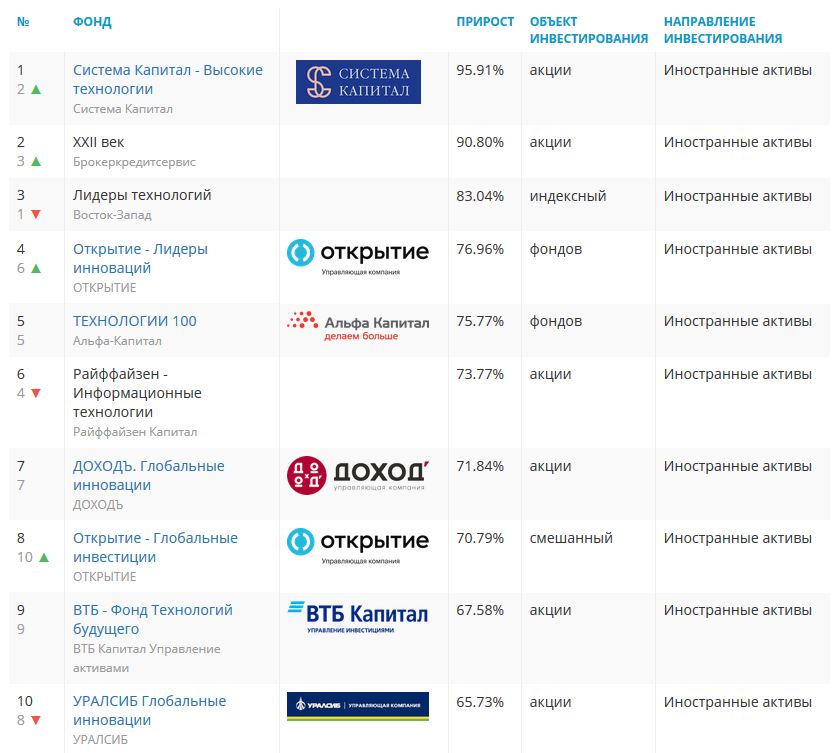

Рейтинг инвестиционных фондов в 2020 году

В лидерах рейтинга инвестиционных фондов по доходности за 2020 год — фонды, инвестирующие в иностранные активы высоких технологий. Самым доходным оказался фонд Система Капитал — Высокие технологии с результатом 95,91%.

Рейтинг инвестфондов за 2020 год

Подводя итоги, можно сказать, что несмотря на пандемию и падение экономик, для инвесторов год оказался неплохим. Финансовые активы показали положительную динамику и смогли опередить официальную инфляцию. Самими выгодными вложениями в 2020 году оказались золото и серебро. Что для них характерно — драгметаллы считаются защитными активами и растут в стрессовых ситуациях.

Те, у кого были валютные вложения, так же хорошо заработали. Иностранные активы хорошо защищают от негатива, происходящего в стране.

Рейтинг доходности активов в 2020 году

Доходность глобальных финансовых активов в 2020 году

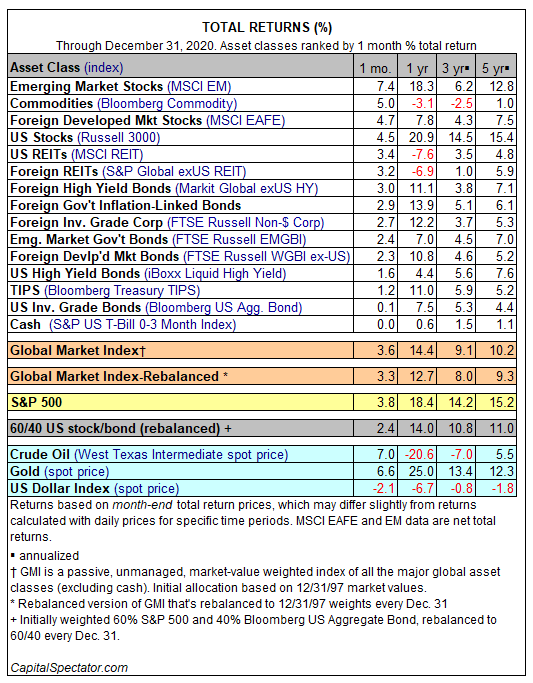

Большинство глобальных активов по итогам 2020 года выросли. Исключением являются компании из сектора недвижимости (REITs) и товарные активы. Самым доходным активов оказались драгметаллы, на втором месте американские акции.

Индекс S&P 500 вырос на 18,4%. Акции развиты стран на 7,8%, акции развивающихся стран на 18,3%. Глобальный индекс акций вырос на 14,4%. Агрегированный индекс американских облигаций вырос на 7,5%, индекс облигаций развитых стран вырос на 10,8%, индекс облигаций развивающихся стран на 7%

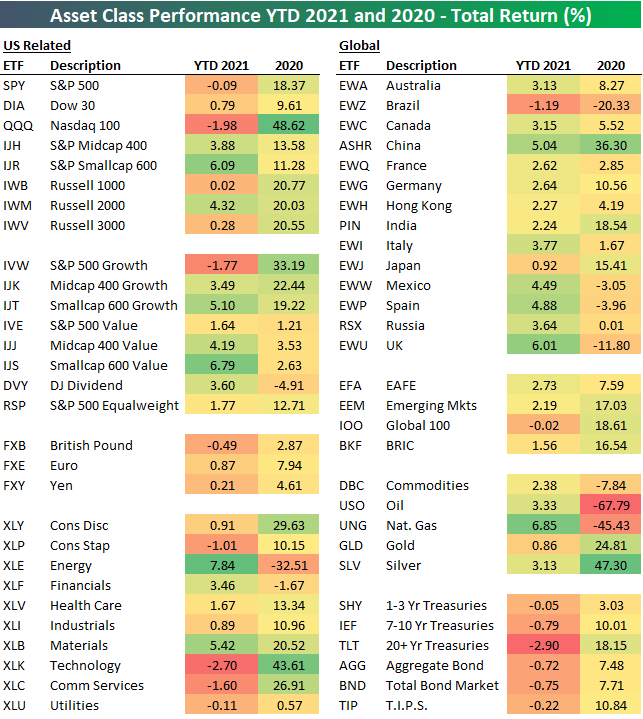

Рассмотрим доходность мировых активов посредством ETF более подробно. Таблица ниже показывает доходность отдельных ETF на различные классы активов за полный 2020 год (вторая колонка). По итогам 2020 года самым доходным оказался QQQ — фонд на индекс высокотехнологичных компаний NASDAQ 100 — он вырос на 48%. На втором месте SLV — фонд на серебро.

Среди стран лидеров в этом году стал фонд ASHR — на акции китайских компаний — он вырос на 36%. А вот фонд на акции Бразильских компаний упал на 20%. Фонд на российские акции остался при нуле.

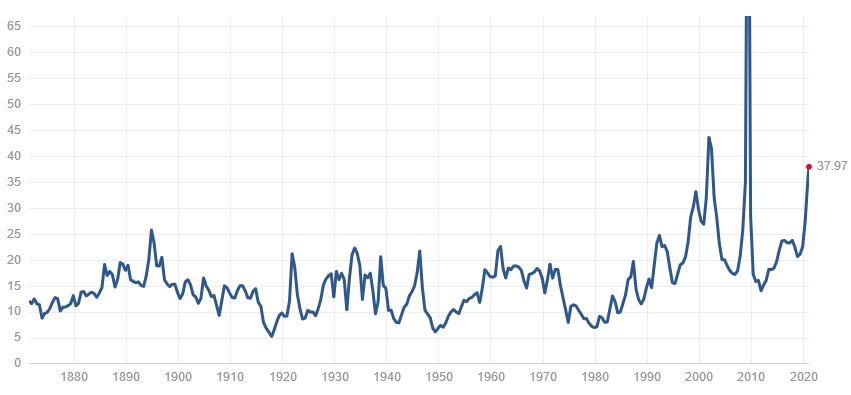

Коэффициент P/E вырос до высокого уровня 38. Всего год назад он был равен 25. Другой стоимостный индикатор CAPE Shiller вырос до 34.

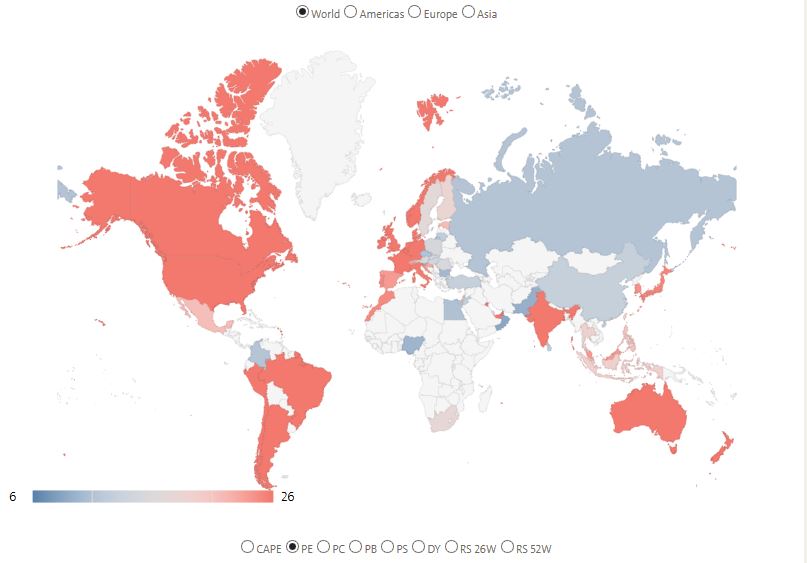

Мировая карта стоимости рынков на конец 2020 года сильно изменилась по сравнению ст прошлогодней. Многие страны окрасились в красный цвет по показателю P/E.

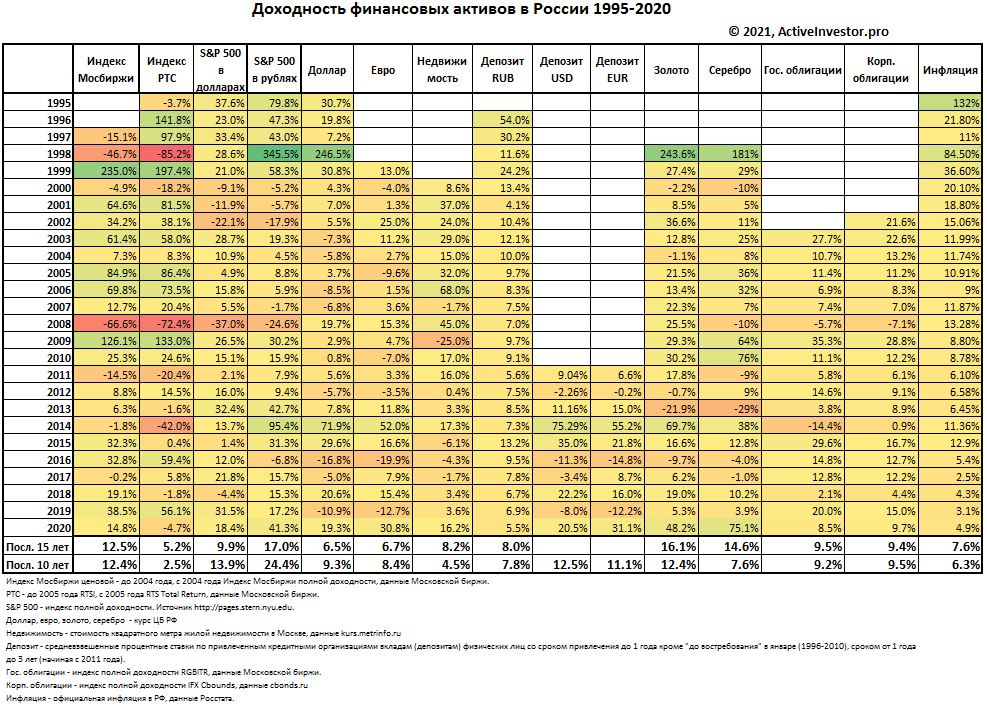

Доходность российских активов 1995-2020

Номинальные доходности российских финансовых активов, начиная с 1995 года. Внизу указана среднегодовая доходность за последние 15 и 10 лет. За последние 15 лет самыми выгодными вложениями были российские и американские акции, а так же драгметаллы. За последние 10 лет самую высокую доходность принесли американские акции.

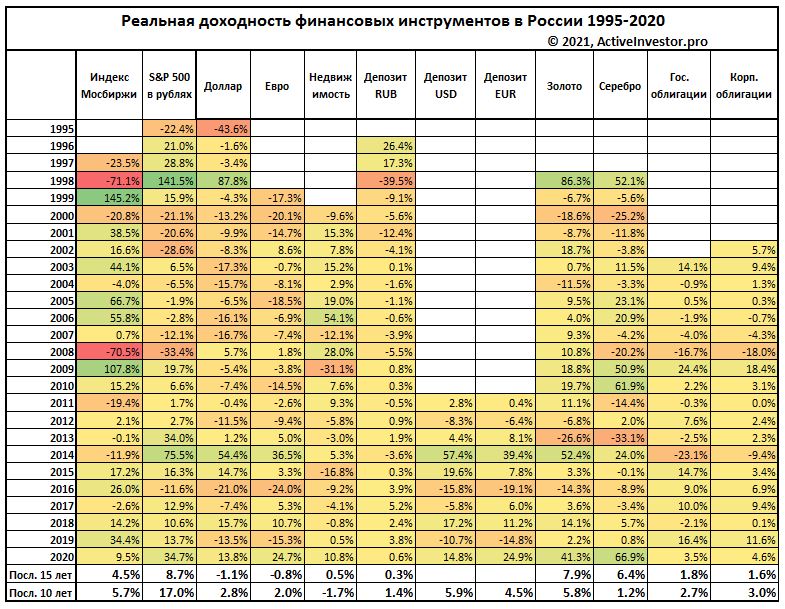

Реальная доходность активов, скорректированная на инфляцию.

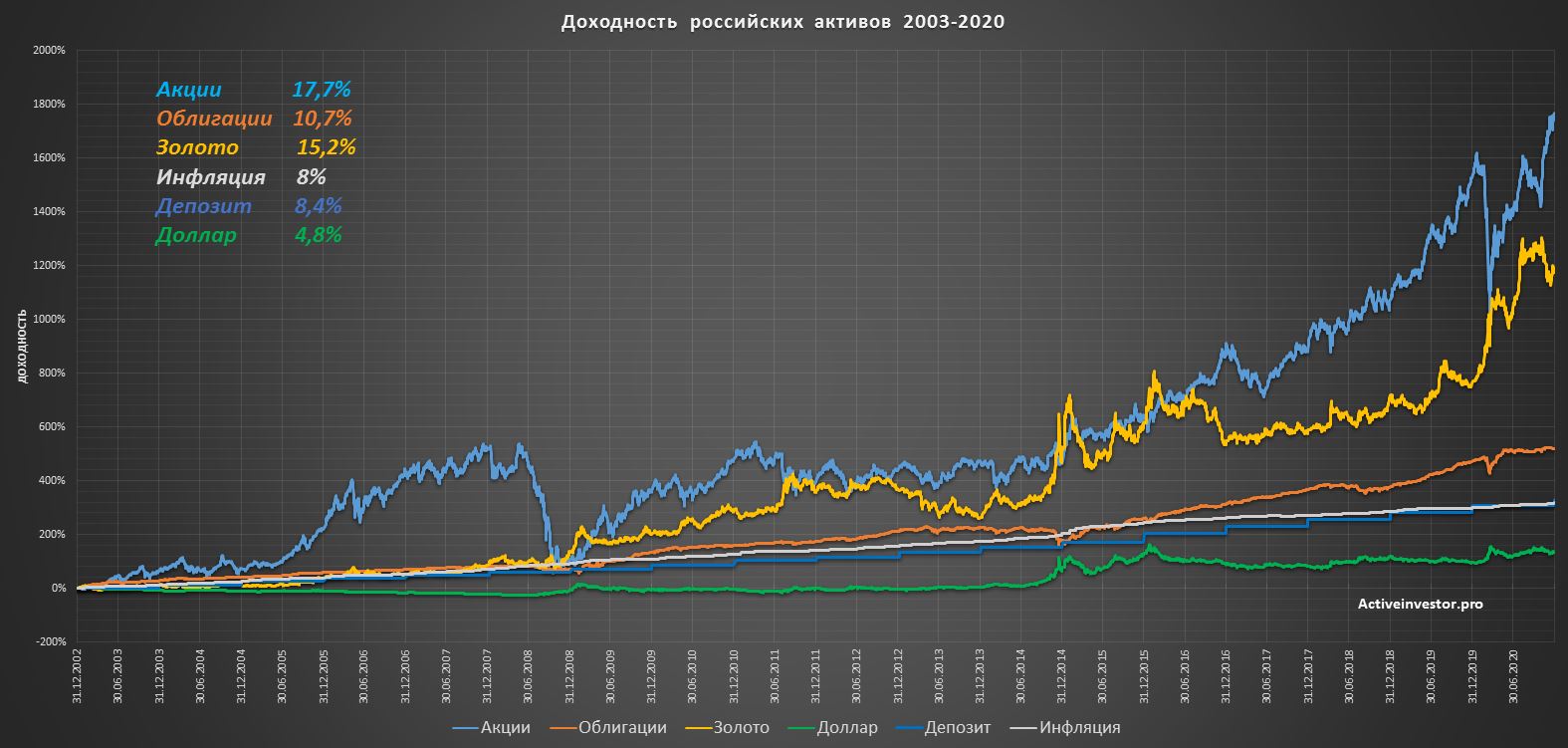

Графики доходности российских акций, государственных облигаций, золота, инфляции, наличного доллара и банковского вклада. В выноске указана среднегодовая номинальная доходность.

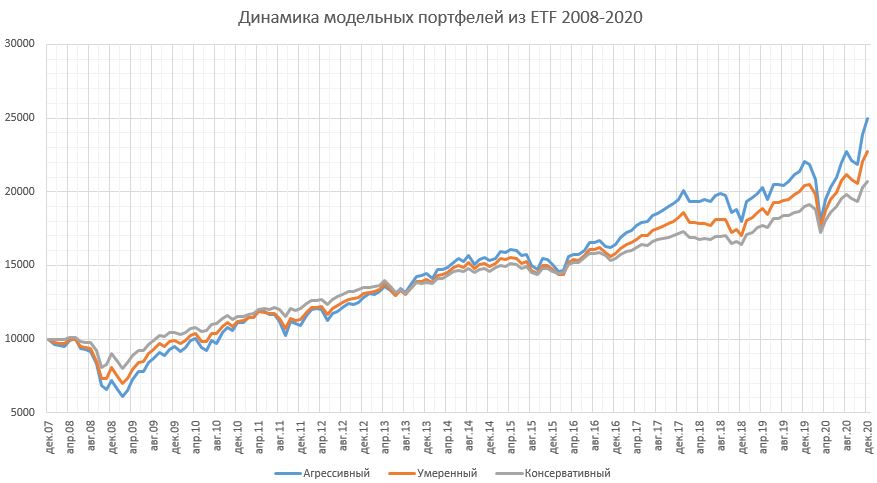

Доходность модельных портфелей

Инвестиционные портфели из зарубежных ETF за 2020 год показали следующую доходность в долларах:

- Агрессивный: 13,3%

- Умеренный: 11,08%

- Консервативный: 9,06%

Важные изменения в 2021 году

В новом году инвесторов коснутся несколько важных изменений, особенно в части налогового законодательства.

1. Вводится прогрессивная шакала налогообложения физических лиц. Ставка по НДФЛ повысится до 15%, но только для тех лиц, чей доход превысит 5 млн рублей за год. При этом налог по ставке 15% будет взиматься с суммы, превышающей 5 млн., на остальную сумму ставка налога будет прежней 13%. В расчете налогооблагаемой базы будут учитываться все доходы. Самому заниматься расчетами не придется, все должна учесть налоговая служба. Но в 2021-22 годах источники дохода суммироваться не будут, и 15% нужно будет заплатить только по тем источникам дохода, которые превысили 5 млн. Есть ряд исключений: доход от продажи имущества (кроме ценных бумаг), дарения или получения страховых выплат или выплат по пенсионным программам — по ним ставка останется 13%.

2. С 2021 года изменились правила налогообложения вкладов. До 2021 года налогом по ставке 35% облагался доход, полученный с превышения ключевой ставки минимум на 5%. Если ключевая ставка 4,25% (как сейчас), то налогом облагался бы вклад со ставкой выше 9,25%. Причем налогом облагалась бы не вся сумма, а только сумма превышения.

Теперь же налог будет взиматься по следующей схеме: берем 1 млн. рублей, умножаем его на ключевую ставку, действовавшую на начало года — и получаем сумму, которая не будет облагаться налогом. 1 000 000 * 4,25 = 42 500 рублей. Если в этом году вы заработаете на процентах по вкладам 100 000 рублей, налогооблагаемая сумма составит 100 000 — 42 500 = 57 500. С нее будет удержан налог по ставке 13%. Данный налог будет рассчитывать налоговая инспекция, которая будет получать информацию от банков.

3. Изменится налогообложение облигаций. Теперь налог по ставке 13% нужно будет платить по купонному доходу и по доходу от продажи/погашения всех видов облигаций. Если ранее для ОФЗ, муниципальных облигаций и корпоративных облигаций, выпущенных после 2017 года, действовали налоговые льготы, то теперь они отменяются.

4. Инвестиционный вычет по ИИС на доход теперь можно будет получить только с официальной заработной платы. Ранее вычет по взносу на ИИС можно было получить с любых доходов, облагаемых по ставке 13%. С 2021 года данный тип вычета применяется только к основной налоговой базе. Его нельзя будет применить к операциям с ценными бумагами. Таким образом вычет на взнос будет интересен только тем, кто получает официальную зарплату. Но налоговая льгота долгосрочного владения ЦБ и перенос убытков прошлых лет остаются.

Источник https://ru.investing.com/analysis/article-200276853

Источник https://journal.tkbip.ru/2019/12/27/equities-2020-2022/

Источник https://activeinvestor.pro/finansovye-itogi-2020-goda/