Описание греков опционов: дельта, гамма, вега, тета

Сегодня вы узнаете о том, что такое греки опционов, какими они бывают и как отслеживается изменение премии опциона с их помощью.

Коротко суть греков можно изложить так: они отражают мнение рынка на текущий момент о том, как цена опциона будет реагировать на изменение определенных факторов.

Важно помнить, что греки – это предположения, отражающие настроение участников рынка. Они не являются абсолютно точными показателями!

Ключевые факторы изменения цены

В прошлой статье мы разобрали характеристики, из которых складывается стоимость опциона. Напомним 3 ключевых фактора, влияющих на его цену:

- Цена базового актива (акции). Когда цена актива выше страйка Колл опциона (или ниже страйка Пута) появляется Внутренняя стоимость опциона (Intrinsic Value).

- Уменьшение срока действия опциона. Чем короче срок до экспирации, тем больше опцион теряет в стоимости, уменьшается Временная стоимость (Time Value).

- Волатильность акции. Чем выше подразумеваемая волатильность (прогнозируемая потенциальная амплитуда движения цены), тем дороже опционы.

Описание греков

Греки называются так, потому что для их обозначения используются греческие символы.

Греки — это индикаторы, которые описывают то, как изменяется цена опциона в зависимости от факторов, влияющих на его цену.

Дельта

Новички опционного трейдинга могут предположить, что если цена акции изменяется на 1$, то и цена опциона изменится так же на 1$. Опцион стоит куда меньше акции: почему же он должен приносить больше?

Правильный вопрос звучит так: насколько изменится цена опциона при изменении цены базового актива (акции)? Именно на этот вопрос и отвечает Дельта.

Пример: Дельта +0.50 на Call опцион со страйком 20$ и ценой опциона 2$ показывает, что если акция вырастет на 1$ с 20$ до 21$ – стоимость опциона вырастет на 0.5 и составит 2.5 $

А при падении акции на 1$ ( с 20$ до 19$ ) он будет стоить 1.5$

Но при дальнейшем росте цены акции с 21 до 22 долларов стоимость опциона увеличится больше, чем на 0.5 – темп ускорения дельты вырастет и этот показатель отражает следующий грек – Гамма.

Гамма

Отражает скорость изменения дельты опциона, если цена базового актива изменилась на единицу. Чем больше гамма, тем быстрее будет меняться дельта и премия опциона.

Отражает влияние подразумеваемой волатильности и показывает скорость изменения премии опциона в зависимости от изменения волатильности на единицу.

Показывает скорость изменения цены опциона в зависимости от времени, оставшегося до срока экспирации опциона. Тета показывает, какая сумма временной стоимости опциона сгорает ежедневно. Другими словами – это скорость временного распада (Time Decay) .

Пример: Опцион с тетой 0.05 будет ежедневно терять 0.05$ своей стоимости, и если сегодня опцион стоит 2.50$ то завтра он будет стоить 2.45$

Чем дольше срок опциона, тем меньше тета, но чем ближе опцион к дате экспирации, тем больше растет тета и быстрее сгорает временная стоимость.

Греки как основные свойства биржевых опционов

В этой статье мы рассмотрим самые важные характеристики опционов, которые называются опционные греки: дельту (Delta), гамму (Gamma), тэту (Theta) и вегу (Vega). Мы обсудим их роль в различных стратегиях торговли. Понимание этих опционных характеристик, безусловно, является необходимостью, если вы изучаете торговлю опционами и хотите детально разобраться в данном вопросе.

Содержание

Знакомство с опционными греками

Греки являются свойствами опционов и на первый взгляд могут показаться чем-то пугающим. На самом деле они достаточно просты для понимания, в качестве аналогии можно привести такие свойства физических объектов как скорость, ускорение или вес. Они меняются в зависимости от изменения окружающего пространства. Точно так же характеристики опционов, опционные греки, могут меняться с течением времени, или изменением настроений участников рынка. Повторюсь, дельта, гамма, тэта и вега – лишь вычурные названия достаточно простых свойств опционов.

Определение для каждого грека можно свести всего к нескольким словам.

Когда мы говорим о дельте, мы на самом деле смотрим на направление. Есть много других вещей, для которых можно использовать дельту, но в основном мы смотрим на направленность. Если у нас открыта позиция на покупку, на продажу, или если весь опционный портфель перекошен в сторону роста или снижения, эта направленность, перекос характеризуется дельтой. Дельта позволяет определить, сколько денег мы будем получать или терять, если рынок будет расти либо снижаться.

Гамма связана с дельтой. Она является скоростью изменения или ускорением величины дельты, и показывает, как быстро будет меняться дельта вместе с изменением цены базового актива.

Тэта — это время, скорость снижения цены опциона. При продаже опциона тэта положительна – мы получаем прибыль от временного распада, при покупке – наоборот. Это крайне важное свойство, поскольку торгуя опционами, мы думаем о том, насколько временная стоимость играет нам на руку или против нас, какие опционы лучше приобрести или продать с точки зрения временного распада.

Говоря о веге, мы фокусируемся на изменении волатильности, и на том, что это значит для покупателя и продавца опциона. Вега показывает, как изменение волатильности на 1% повлияет на стоимость опциона. Чем более долгосрочными опционами вы торгуете, тем важнее становится вега при выборе такой позиции.

Дельта опциона

Дельта показывает изменение цены опциона при изменении цены базового актива на 1$. У опционов колл положительная дельта – от 0 до 1, у опционов пут отрицательная дельта – от -1 до 0. Если цена акции растет, это хорошо для держателей колл-опционов, при этом это отрицательно влияет на путы и наоборот.

Давайте рассмотрим пример. Пусть акции Apple торгуются по цене 157,21$ (рисунок 1).

Рисунок 1. Опционная доска. Apple (торговая платформа thinkorswim).

Посмотрим на две разные опционные серии с экспирацией в октябре и декабре. До экспирации в октябре осталось 59 дней, а до экспирации в декабре – 115 дней. Возьмем два разных цикла, чтобы продемонстрировать изменения этих значений (рисунок 2).

Рисунок 2. Опционы колл. Изменение дельты. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Например, если у нас есть 160-й колл, который торгуется по $4.90 с дельтой равной 0.45, то если цена базового актива вырастет на $1 до $158.21, цена опциона колл увеличится на $0.45 до $5.35.

Если мы посмотрим на 160-й колл с экспирацией в декабре, то увидим большее влияние аналогичного ценового движения акции на цену опциона. Если цена базового актива вырастет на $1 до $158.21, цена опциона колл увеличится на $0.48. Хоть эти опционы стоят дороже, чем опционы с экспирацией в октябре, они могут принести больше, если цена пройдет то же расстояние.

Выше дельта – больше потенциал прибыли или риска при изменении цены базового актива.

Обратите внимание, в обеих опционных сериях на иллюстрациях выше – чем глубже опционы колл заходят в деньги, тем больше дельта будет приближаться к значению 1. Посмотрите на опционы вне денег – чем более дальние опционные серии мы будем рассматривать, тем ближе дельта будет к нулю.

Это вполне логично – для опционов в деньгах характерна более высокая вероятность экспирации в деньгах, для них же характерна более высокая дельта, и, наоборот, чем ниже вероятность экспирации в деньгах, тем ближе к нулю дельта.

Теперь давайте рассмотрим опционы пут. Как видно на скриншоте ниже, значение дельты отрицательно.

Рисунок 3. Опционы пут. Изменение дельты. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Возьмем одинаковые 160-ые страйки для октябрьской и декабрьской серий. То, что дельта отрицательна, не означает, что мы потеряем деньги. Она лишь показывает, сколько денег мы получим в случае изменения цены базового актива на $1.

Таким образом, если у нас есть 160-й пут с экспирацией в октябре, и цена акции вырастет на $1 до $158.21, стоимость опционного контракта уменьшится на $0.56 (соответствует значению дельты -0.56), а для декабрьского цикла это значение составит $0.52 (дельта равна -0.52). Но если цена акций Apple упадет на $1 до $156.21, вы заработаете деньги, в нашем случае сумма составит $0.56 и $0.52 соответственно.

Обычно термин дельта может использоваться взаимозаменяемо относительно опционов колл и пут при сравнении возможностей получения прибыли.

Мы также можем использовать ее как инструмент хеджирования. Если учесть, что опционы являются эквивалентом 100 акций, то если у нас есть 100 акций, это дает нам 100 дельт, потому что каждая акция дает 1 дельту.

Если у нас открыта позиция на покупку 100 акций, и мы хотим хеджировать эту позицию, мы можем создать покрытый колл, который даст возможность захеджировать нашу длинную позицию, продавая колл против нее. Тем самым, мы снизим общую дельту нашей позиции, а значит, снизим уровень риска при дальнейшем изменении цены базового актива.

Если у нас положительная дельта, указывающая на то, что мы находимся в бычьих позициях по базовому активу или по рынку в целом, или если у нас отрицательная дельта, указывающая на то, что мы являемся медведем на рынке, это говорит о тенденции движения рынка. Положительная дельта означает, что мы ожидаем, что рынок пойдёт вверх, а отрицательная дельта предполагает наши расчёты на снижение базового актива.

Гамма опциона

Гамма – это скорость изменения дельты при движении цены базового актива на $1. Опционы с более высокой гаммой наиболее чувствительны к изменениям цены акций базового актива. Ее можно рассматривать как дополнительную прибыль при движении цены еще на один доллар.

Рисунок 4. Опционы колл. Изменение гаммы. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Предположим, у нас есть 160-й колл с экспирацией в октябре. Его значение дельты равно 0.45. Это означает, что он, безусловно, вне денег, поскольку значение дельты менее 0.5. Значение гаммы для нашего колла равно 0.03. Этот показатель будет иметь для нас значение, если цена базового актива укрепится на один доллар (рисунок 4).

Это означает, что если цена акции Apple вырастет с текущих уровней на $1 до $158,21, мы получим $45 (согласно значению дельты 0.45). Но если цена акции укрепится еще на $1 до $159,21, мы получим еще $45 плюс дополнительные $3 благодаря значению гаммы 0.03, то есть всего $48.

Как видно, гамма “разгоняет” нашу прибыль, но она также может увеличить наши убытки в зависимости от того, на какой стороне рынка мы торгуем. Таким образом, если цена акции упадет на $1, стоимость опциона уменьшится на $45 (соответствует значению дельты 0.45), а уже в следующем снижении на доллар это значение составит $48 ($45+$3).

Давайте рассмотрим опционы пут, остановимся на 160-м путе (октябрьские и декабрьские циклы экспирации) (рисунок 5).

Рисунок 5. Опционы пут. Изменение гаммы. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Если цена акции Apple упадет с текущего уровня на $1 до $156,21, мы получим $55 в октябре и $52 в декабре (соответствует значениям дельты 0.55 и 0.52). Но если цена акции упадет еще на $1 до $155,21, мы получим также $55 плюс дополнительные $3 (за счет гаммы 0.03), то есть $58 при экспирации в октябре и $52 плюс $2 (за счет гаммы 0.02), то есть $54 при экспирации в декабре.

Если цена акций вырастет на столько же, мы потеряем эту сумму из-за значений дельты и гаммы.

Важно понять одну вещь – гамма увеличивается при экспирации. Если значение гаммы около 0,03, можно сказать, что это довольно низкое значение. Но если мы приближаемся ближе к дате экспирации, когда до нее остается только пять или шесть дней, то гамма может быть 0.1 или 0.15. И мы также можем увидеть, как быстро меняется дельта, что может стать для нас как плюсом, так и минусом в зависимости от того, в каких позициях мы находимся.

Гамма дает преимущество покупателям. Если бы мы купили непокрытый опцион, гамма играла бы за нас, потому что если цена базового актива идет в желаемом для нас направлении, она постоянно двигает наш страйк глубже “в деньги”, и мы можем извлечь большую выгоду от каждого дополнительного доллара, на который опцион двигается “в деньги”, или каждого дополнительного доллара, на который растет цена базового актива. Все это может увеличить наш потенциал прибыли.

По этой же причине такая ситуация негативно скажется на продавцах, поэтому они будут стремиться свернуть свои позиции. Итак, если у нас есть позиция, которая экспирируется на этой неделе, мы постараемся перенести ее на следующий цикл экспирации, поскольку чем больше у нас остается времени, тем ниже будет гамма.

Если мы продаем опционы на акции, нам невыгодно, чтобы цены опционов менялись.

Говоря о гамме, надо иметь в виду, что если нам придется купить непокрытые опционы или, например, диагональный спред, гамма станет для нас преимуществом при движении глубже и глубже в деньги. За счет этого опцион станет прибыльным.

Для продавцов все наоборот. Если они продают опционы, гамма – это то, что может навредить им со временем, потому что, если опцион движется в деньгах, что является нежелательным для продавца, то чем глубже он будет в деньгах, тем больше убытков он будет приносить.

Тэта опциона

Перейдем к следующему греку – тэте. Тэта показывает сумму, на которую цена опционов колл и пут будет уменьшаться по мере приближения этих контрактов к дате экспирации. Таким образом, тэта – лучший друг для продавцов опционов, поскольку она обеспечивает больший потенциал прибыли ближе к экспирации.

Когда мы смотрим на тэту с этой точки зрения, первое, что хотелось бы отметить, это то, что, если мы являемся продавцами опциона, нам выгодно, чтобы опцион потерял в цене. Если мы продаем опцион, нам выгодно, чтобы он распадался с каждым новым днем, чтобы мы могли выкупить его обратно по более низкой цене и получить прибыль.

Если мы являемся продавцами, тэта принесет нам прибыль, а если мы выступаем в качестве покупателя, то все будет наоборот, потому что если мы купили, например, опцион колл, для нас важно, чтобы цена базового актива росла. Это будет увеличивать стоимость нашего опциона, и последующая его продажа до экспирации принесет нам прибыль. Но если цена актива не растет, и на рынке ничего не происходит, а время идет, то наш опцион будет стоить меньше с течением времени. Таким образом, тэта будет иметь негативное влияние.

Интересно, что тэта на самом деле уменьшается для опционов вне денег при экспирации, потому что по мере приближения к ней они уже практически не имеют стоимости. Ведь уже почти нечему распадаться, если опцион стоит всего два или три цента, и осталось, например, пять дней до экспирации, в течение которых он действительно не может распасться дальше, пока его цена не достигнет нуля.

Опционы около денег однозначно сохраняют свою стоимость дольше всего. И если до экспирации осталось пять дней, опцион, вероятно, все еще может стоить двадцать или тридцать центов, так что он все еще будет иметь эту тэту, и она будет расти, потому что при экспирации он должен равняться нулю.

Предположим, у нас есть 160-й колл за $4,90 с экспирацией в октябре (осталось 59 дней) и 160-й колл за $7,65 с экспирацией в декабре (осталось 115 дней). Тэта отрицательна для всех опционов в каждом цикле, так как она означает распад опционов (рисунок 6).

Рисунок 6. Опционы колл. Изменение тэты. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Тэта невелика, потому что сам опцион имеет большую стоимость. По мере приближения к дате экспирации, тэта действительно увеличивается.

Как видно, 160-й колл с экспирацией в октябре имеет отрицательную тэту равную 0,05, и в то же время 160-й колл с экспирацией в декабре имеет отрицательную тэту равную 0,04, что означает, что благодаря временному распаду опцион теряет в цене $5 и $4 в день соответственно, независимо от того, что происходит с базовым активом.

Фактор временного распада очень важен, поскольку он помогает понять, можно ли заработать деньги, торгуя каким-либо конкретным опционом, или нет, и как это влияет на цену опциона при приближении к дате экспирации.

Вега опциона

Перейдем к последнему греку – веге. Вега – это просто скорость изменения цены опциона при каждом изменении подразумеваемой волатильности на 1%. Вега влияет только на временную стоимость опциона и не влияет на его внутреннюю стоимость.

Предположим, у нас есть 160-й колл опцион за $4,90, значение веги которого равно 0.25 (рисунок 7). Если подразумеваемая волатильность увеличится на 1% в этом базовом активе, то цена нашего колла увеличится на $0,25. Таким образом, цена нашего колла увеличится с $4,90 до $5,15.

Рисунок 7. Опционы колл. Изменение веги. Одинаковые страйки и разные опционные серии (торговая платформа thinkorswim).

Возьмем для примера акции компании Apple. Проанализируем график цены и подразумеваемую волатильность (рисунок 8).

Рисунок 8. Применение подразумеваемой волатильности при анализе графика цены акций (торговая платформа thinkorswim).

Как видно на графике, акции Apple торговались в районе $140 в довольно узком ценовом диапазоне, и подразумеваемая волатильность была слишком мала (около 0,1). Принимая во внимание этот факт, некоторые трейдеры ожидали, что акция станет более волатильной в ближайшее время, и у них был шанс войти в рынок в условиях низкой волатильности. Ценовое движение в течение следующих нескольких недель доказывает, что после большого скачка подразумеваемой волатильности (до 0,25) цена акции выросла на $17, что позволило получить прибыль как от изменения значения веги, так и от увеличения цены базового актива.

✏ Объяснение гамма-сжатия: базовая теория опционов и принцип ее работы

Объяснение гамма-сжатия: базовая теория опционов и принцип ее работы

ГАММА-СЖАТИЕ ТОЧКИ ДЛЯ РАЗГОВОРА

Некоторые считают гамма-сжатие загадочной концепцией. Эта статья призвана осветить тонкости гамма-сжатия, охватив следующие ключевые идеи:

Что такое гамма-сжатие?

Гамма-сжатие — это функция маркет-мейкеров, хеджирующих свою подверженность отрицательной (короткой) гамме и отрицательной (короткой) дельте после продажи колл-опционов на конкретную акцию.

Все это может показаться запутанным, поэтому давайте разберемся:

Дельта – это ожидаемое изменение цены опциона в ответ на изменение цены базовой акции на 1 доллар. Положительная дельта указывает на длинную позицию на рынке, потому что цена опциона будет расти вместе с ростом цены акции (дельта), в то время как отрицательная дельта указывает на короткую позицию на рынке.

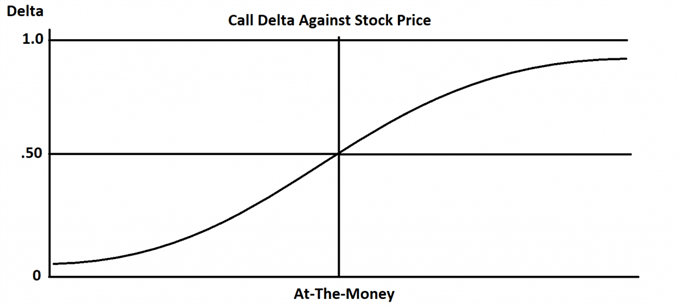

Гамма – Гамма является первой производной дельты и просто обозначает скорость изменения дельты. Значения гаммы самые высокие для опционов ATM (при деньгах) и самые низкие для опционов, далеких от OTM (вне денег) или ITM (в деньгах).

Длинная гамма – сигнализирует о том, что дельта опционной позиции будет расти при росте цены акций и наоборот.

Короткая гамма – сигнализирует о том, что дельта опционной позиции будет падать при росте цены акции и наоборот.

На приведенном выше графике показано, как значения дельты коллов изменяются в зависимости от цен акций. Наклон наиболее крутой для параметров ATM, которые представляют собой скорость изменения и, следовательно, саму гамму. Более плоская кривая для опционов глубокого OTM графически показывает, почему гамма самая низкая для опционов глубокого OTM и ITM.

Таблица греческих вызовов Delta и Gamma

Что вызывает гамма-сжатие и как его избежать?

Однако нет одного фактора, способствующего гамма-сжатию, есть несколько важных факторов, способствующих этому явлению:

Чтобы избежать негативных последствий гамма-сквиза, инвесторам следует помнить два простых правила:

Гамма-сжатие против короткого сжатия

Короткое сжатие включает в себя продажу или заимствование акций и выкуп их позже, но когда покупатели наводняют рынок и толкают цену акций вверх, короткие продавцы усиливают повышательное давление, присоединяясь к безумию покупок в попытке смягчить убытки и закрыть свои позиции. позиции.

Гамма-сжатие, с другой стороны, включает в себя опционы, и когда маркет-мейкеры продают опционы с глубоким OTM, они должны покупать все больше и больше акций, чтобы хеджировать свою подверженность риску роста цен на акции по мере роста гаммы опциона, поэтому это называется гамма-сжатие». Это может быть более ясно с примером ниже.

Пример сжатия гаммы

Совсем недавно спектакль GameStop (GME) попал в заголовки новостей после стремительного роста цены его акций за относительно короткий промежуток времени (см. график ниже). Когда инвесторы покупают опционы колл на GME, должен быть контрагент. В большинстве случаев маркет-мейкер (контрагент) занимает эту позицию на другой стороне сделки. Маркет-мейкеры, как правило, безразличны к основным движениям цен на акции и получают прибыль от самой сделки (спреда). Таким образом, принятие дополнительных длинных коллов сопряжено с риском для маркет-мейкера в случае роста базовых цен на акции. Чтобы застраховаться от таких неблагоприятных движений, маркет-мейкеры выходят на рынок и покупают соответствующую акцию.

В конечном итоге именно это и вызвало резкий рост стоимости акций GME. Теоретически это произошло из-за комбинации короткого сжатия и гамма-сжатия, при этом гамма-сжатие подлило масла в огонь.

Источник https://globalinvestmentacademy.ru/greki-opcionov-opisanie

Источник https://www.fxmag.ru/blog-QWrA.htm

Источник https://investinfo.pro/view?id=17267