Во что вкладывают деньги иностранцы?

Вряд ли кто поспорит, что уровень жизни в США выше, чем в России. Аналогичное можно сказать и про высокий уровень в Германии, Италии и некоторых других странах. Немалую роль в уровне жизни играет и доход от инвестиций. Тем, кто хочет достичь уровня жизни американцев, непременно приходит в голову вопрос – во что вкладывают деньги иностранцы, чтобы так безбедно жить.

При детальном рассмотрении оказывается, что в России существуют такие возможности, которым могут позавидовать любые иностранцы. Но и нам нужно приглядеться, ведь нам тоже есть чему поучиться.

Куда может вложить деньги частный инвестор

Частный инвестор в России и инвестор в Англии, США и других странах, по своей сути, ничем не отличаются. Деньги – вот главный инструмент. Благодаря этому инструменту совершаются инвестиции в большинстве стран. Даже набор возможностей схож:

- Банковские вклады;

- Акции/Облигации/Валюты;

- Фонды;

- Недвижимость;

- Бизнес;

Иностранцы не изобретали философский камень и у них нет волшебной палочки, которая удваивает их инвестиции каждые 365 дней. Главное отличие между иностранными и российскими инвесторами – в объемах инвестиции. Если мы сравним средний уровень зарплат или даже просто посмотрим на размер пенсий, то увидим, что иностранцы получают значительно больше.

Большие доходы связаны с большими расходами, но итоговая разница – свободные деньги, все равно выше у иностранцев, а не у россиян. Этим объясняется, что обычный заводской рабочий в Германии может накопить 10-20 тысяч евро быстрей, чем россиянин, работающий в России. Но не только этим отличается западный инвестор от нашего.

Западная культура инвестирования отличается более долгосрочными инвестициями. Жители США инвестируют в пенсионные фонды и умеют ждать отдачу в течение 10-20 лет. Европейцы недалеко от них ушли, а российский подход «быстрых процентов» для них чужд. В любой стране есть спекулянты, и инвесторы, кто желает заработать всё и сразу. Но западная школа инвестирования всегда отличалась большими временными рамками.

Банковские вклады за рубежом

Банковские вклады — очень популярный вид инвестиции в России, но в Европе и США банковские вклады совершенно не популярны для инвестиций. Депозит в банке рассматривается в качестве средства сохранения, а не как инвестиционный инструмент. Российские банки предлагают более 10% годовых на обычном рублевом банковском вкладе. В Европе и США таких процентов нет ни в одном банке. Для примера рассмотрим банковские ставки по вкладам в США:

| Банк | Годовая ставка |

|---|---|

| Everbank | 1,01% |

| Alley Bank | 0,90% |

Банки, приведенные в обзоре, входят в систему страхования вкладов (FDIC) и предлагают одни из лучших условий на рынке, но только с учетом вклада на срок более 5 лет. В крупных и стабильных банках ставка еще ниже. Например, в Citibank — 0,25% годовых. По данным анализа Market Rates Insight средняя ставка в США на краткосрочные вклады – 0,11% в год.

Есть банки, которые предлагают клиентам счета со ставкой 0,01%. Но в США есть особые виды вкладов – студенческие и пенсионные. Эти вклады отличаются максимально продолжительным сроком действия, а за это банки согласны намного доплатить. В этом случае можно рассчитывать на ставки 1,5-1,6% годовых. Такие ставки можно найти, например, в Washington Savings Bank или в банке Ultima Bank.

Европейские банки также не отличаются высокими ставками. Швейцарские банки даже ввели отрицательный процент (-0.05% в год) для очень больших вкладов. В Германии, Италии, Бельгии Франции и других странах, где в ходу евро, лучшими ставками являются ставки около 1 % годовых.

Такие низкие процентные ставки напрямую связаны со ставкой центрального банка, а также с устойчивостью экономики. Если вы обратите внимание, то ставки по вкладам выше в развивающихся странах с не самой стабильной экономикой. И если российские 10-11% для европейцев покажутся баснословным доходом, то россиян может шокировать ставка 20-24% по вкладам в Иране.

Высокие ставки касаются только вкладов в национальной валюте. Вклады в евро и в долларах в России также не отличаются высокой доходностью. Например, в Бинбанке одни из лучших условий по валютным вкладам, но даже там вы не сможете рассчитывать более чем на 2,45% годовых.

Куда инвестируют в США

Если не вклады, то что? Недвижимость в США и Европе приносит до 5% годовых на ренте, а если повезет, то будет дополнительный доход от разницы между ценой первоначальной покупки и последующей продажи недвижимости. Но это опять же касается лишь долгосрочных инвестиций.

На иностранцев оказывают влияние налоги и законы, а не только временной фактор. Например, продав квартиру в США вы обязаны потратить эти деньги на приобретение другой недвижимости. Если вы захотите «вывести» эти деньги из рынка недвижимости, то вам придется заплатить внушительные налоги. Сдача в аренду облагается дополнительными налогами, а связанные с этим процедуры бывают излишне трудны в бюрократическом плане.

Для получения прибыли иностранцы вкладывают в акции, облигации и фонды. Последние – фонды, наиболее распространены в США. Иностранцы предпочитают доверять свои деньги профессионалам. Наверняка вы все видели, как в американских фильмах брокер звонит клиентам и предлагает вложить деньги в акции какой-то компании. Это настоящая практика, а многие американцы имеют личного брокера, которому доверяют свои деньги.

Брокер – компания или один человек, управляет деньгами своих клиентов. В этом случае деньги инвестируются в акции, облигации и другие финансовые инструменты. За частным инвестором остается лишь выбрать, кому доверить свои деньги. Подобных компаний много, но они не могут гарантировать прибыль. Профессионализм и история – это не гарантия, но зато этот инструмент приносит доход намного выше, чем банковский вклад, и выше, чем недвижимость.

Пенсионные фонды в США — еще одна альтернатива для инвестирования. По своим функциям фонд напоминает частного брокера, и вкладывает накопления в различные инструменты. Отличие в том, что пенсионный фонд, как правило, обладает менее рискованной стратегией, а также включает в себя даже вклады в банках. Долгосрочные вклады в США не столь бесприбыльны, как их краткосрочные аналоги.

Инструменты пенсионного страхования в США пользуются повышенным интересом, так как это одна из немногих инвестиций, которая вовсе не облагается налогами. Любопытный факт, что в США частные пенсионные фонды выплачивают пенсий в сумме больше, чем государственная система.

Куда инвестируют в Европе

Рассмотрим на примере солнечной Италии. Не самая богатая страна Европы, где лишь 2% населения получают более 2000 евро на 1 члена семьи. С Россией сравнить сложно, но все же Италия – это не Швейцария.

Чуть больше половины (56%) итальянцев вкладывают в недвижимость. Но это не столько инструмент для быстрого заработка, сколько долгосрочная инвестиция. Есть и другая причина популярности недвижимости – в Италии действуют налоговые льготы, позволяющие вычесть часть денег, потраченных на новую недвижимость, со своего годового дохода. Получается, покупая квартиру, богатый итальянец получает инструмент с умеренной доходностью, но при этом еще и сокращает налоги.

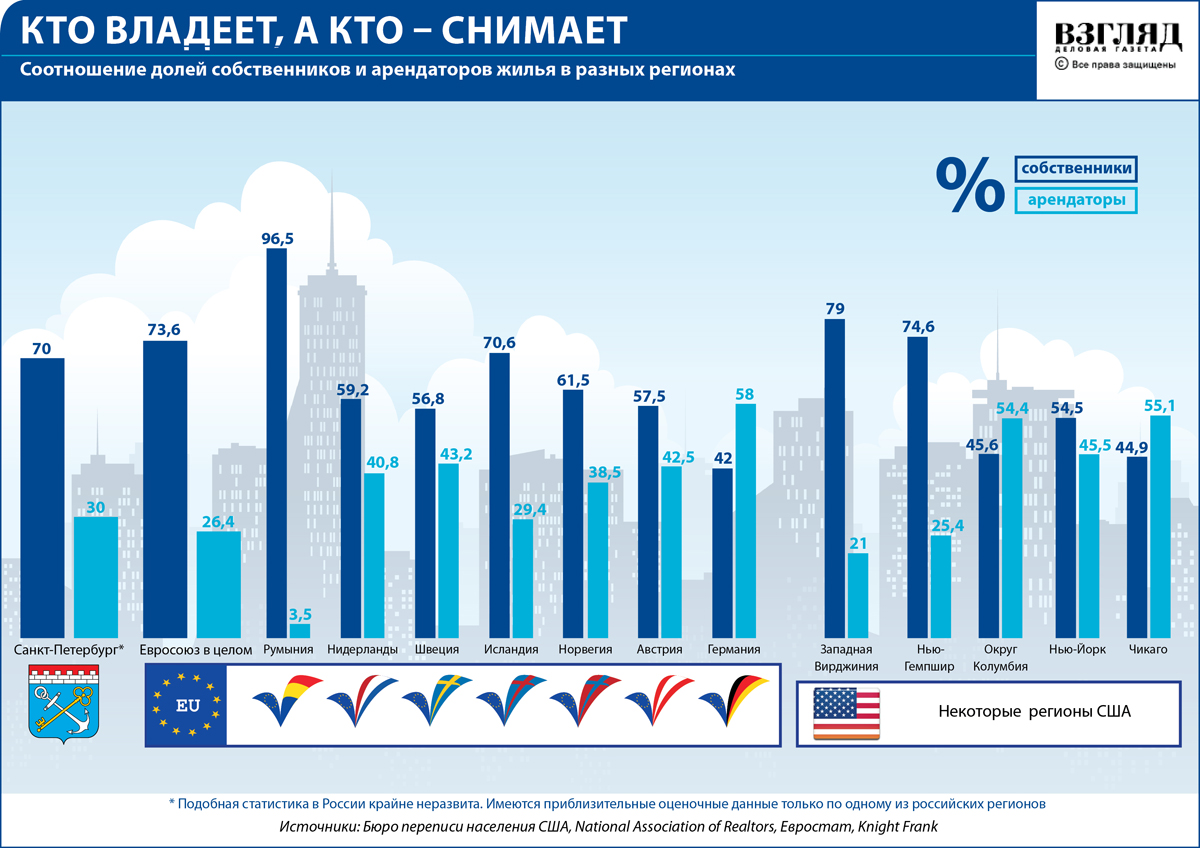

В Европе многие не владеют свои жильем, а снимают его. Это связано с особенностями работы — людям нужна мобильность. Для арендодателя это очень удобно, ведь спрос на аренду есть всегда. Таблица собственников и арендаторов в ЕС и мире:

24% населения вкладывает в финансовые инструменты. В большинстве случаев инвестируют через специальные фонды, нежели напрямую. Оставшиеся 20% приходятся на тех, кто предпочитает не инвестировать (17%) или же инвестирует в свою пенсию (3%).

Итальянцы, впрочем, как и немцы и другие европейцы, полагаются на государственную поддержку на пенсии. Этим объясняется столь малая популярность инвестирования в пенсионные фонды. 6 из 10 итальянцев выбирают фонд предприятия, где они работают.

Германия – одна из самых богатых стран Европы, имеет схожую структуру. Примерно аналогичная картина будет наблюдаться в большинстве стран Европы. Отличия можно найти в странах, которые так и не перешли на евро. Например, в Чехии, Польше или Норвегии.

Эти страны обладают собственными ЦБ, а ставки по вкладам могут быть несколько выше. Кроме того, в этих странах используют государственные облигации для привлечения средств. Государственные ценные бумаги – это один из самых стабильных финансовых инструментов. Недавняя эмиссия облигаций в Чехии сулит инвесторам до 3,25% годовых.

Деньги под подушкой

В США и Европе действительно очень надежная банковская система. Это подкрепляется системой страхования вкладов. В большинстве стран Европы вклады до 100 000 евро гарантировано застрахованы. Для сравнения рассмотрим ССВ в России. В нашей стране застрахованы вклады до 1,4 млн рублей, что по курсу 74 рубля за евро – 18920 евро.

Тем не менее, европейцы и американцы часто хранят деньги под подушкой. Но это связано не с опасениями за банковскую систему, а с фискальными органами и надзором. Финансовые преступления в американской и европейской системе очень строго караются. «Экономия» на налогах – это тоже своего рода доход.

Иностранцы также могут не смочь подтвердить происхождение денег или просто жить на пособие, когда нельзя показывать высокий доход. Все это заставляет людей оставлять деньги дома. Наличные деньги, спрятанные дома, пусть и не принесут доход, но в некоторых случаях они принесут меньше проблем.

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Индекс страха: в какую недвижимость стало выгодным инвестировать в Европе

Европейский рынок сейчас крайне скуден на привлекательные инвестиционные возможности, но не лишен их. Депозиты в евро предлагают отрицательные ставки, доходных еврооблигаций с хорошим кредитным качеством практически нет, акции многих европейских компаний уже отыграли свои средние уровни после просадки, пострадавшие же от пандемии отрасли оправятся, возможно, нескоро, а потому инвестиции в них будут очень рискованными. Стоимость акций может медленно отрастать в течение года, если ситуация с пандемией будет стабильно улучшаться. Но в целом акции способны оставаться в боковике достаточно долго, и отскок может затянуться.

В связи с тем что привлекательных инструментов инвестирования в евро практически не осталось, а для инвестиций в недвижимость созданы хорошие условия, да и длительный карантин заставил задуматься о более качественной жизни, спрос на недвижимость в Европе за последние несколько месяцев значительно вырос. Причем от инвесторов со всего мира.

Европейские банковские ставки сейчас максимально низкие — процент с небольшим. Благодаря дешевым деньгам можно получить и более высокую доходность от сдачи в аренду. Если, например, в России доходность коммерческой недвижимости составляет 10–14% годовых, а кредитная ставка варьируется в районе 9,5–11%, то в Европе стандартная доходность — 4–5%, но кредитная ставка — всего 1–2%, за счет чего доходность на собственные средства можно довести до 10% годовых и более. Кроме того, недвижимость в Монако, Франции или Германии — менее рисковое вложение, чем российская.

Во что имеет смысл вкладываться, чтобы заработать?

Низкие ставки, COVID-19, высокая волатильность в совокупности с локальными ситуациями, которые надо все время отслеживать, могут предоставить интересные возможности для инвесторов.

Стоимость хороших объектов недвижимости в обычное время не падает, в кризисные же ситуации такие объекты могут выйти на рынок с большой скидкой. Мы как фонд мало смотрим на российский рынок недвижимости из-за высоких рисков, но отслеживаем специальные ситуации, когда цена на качественные объекты гораздо ниже рыночной, и заходим в такие сделки. Так, например, в Москве можно было найти объекты в хороших местах в разгар пандемии, которые владельцы распродавали с большой скидкой (а порой и в два раза дешевле), чтобы направить деньги на закрытие своих финансовых проблем. В Великобритании после Brexit недвижимость довольно заметно упала в цене, а процентные ставки снизились. При этом Лондон — мировая финансовая столица, спрос на недвижимость в которой будет всегда. Хорошей инвестиционной возможностью выглядит и коммуна Босолей рядом с Монако, где разрабатывается программа по перестройке малоэтажного жилья в многоэтажные здания. Близость Монако, безусловно, повлияет на спрос и цены в этом регионе. Кроме того, наблюдается высокий спрос на виллы и апартаменты на Лазурном Берегу.

В каких объектах сейчас особенно заинтересованы инвесторы?

Коммерческая недвижимость. Объекты с хорошим трафиком в обычное время, такие как кинотеатры и торговые центры, сейчас продаются с особенно большим дисконтом по трем причинам. Во-первых, мы наблюдаем долгосрочный тренд перехода потребителей в онлайн (предпочтение отдается сервисам Netflix, Amazon, eBay и др.). Во-вторых, эти объекты были закрыты в пандемию и теряли выручку с аренды. В третьих, они зачастую еще и закредитованы, из-за чего у собственников возникают проблемы.

Загородная недвижимость. На нее вырос спрос, поскольку больше людей получили возможность работать удаленно, а значит, и жить в более комфортных условиях за городом. С учетом того, что удаленная работа в пандемию стала нормой, есть вероятность, что с окончанием всех карантинных мер спрос на загородную недвижимость не упадет.

Элитные качественные апартаменты. Еще один устойчивый актив, который пользуется спросом по всей Европе и в России. При этом жилье экономкласса в Европе также может представлять большой интерес для инвестора — например, недвижимость вблизи быстроразвивающихся медицинских и образовательных кластеров.

Куда инвестировать, чтобы переехать в Европу?

Инвесторы рассматривают европейскую недвижимость не всегда с точки зрения доходности. Часто это способ получения «золотой визы», а фактически — ВНЖ, за относительно небольшую сумму в €500 тыс. Такие программы есть, например, в Испании, Греции и Португалии. Это хорошие места для проживания семьи в сезонный период. Долго был востребован Кипр. За последние годы он из курортной деревни превратился в инфраструктурно развитое место, где открывают свои офисы международные компании. Но вместе с тем выросли цены на недвижимость, как и минимальная сумма инвестиций в нее для получения гражданства (теперь это от €2 млн).

Спрос на европейскую недвижимость среди россиян в последнее время вырос. Мы считаем, что тренд продолжится в том числе и потому, что проблемы вылетов и ограничений на передвижения владельцев недвижимости и «золотых виз» не касаются в отличие от владельцев загранпаспортов.

Во что стоит вкладываться более осторожно, чтобы не потерять деньги?

Офисные пространства, кажется, надолго потеряли свою инвестиционную привлекательность. Многие компании научились работать удаленно, и это общемировой тренд. Все чаще слышно, что бизнесы — от крупных корпораций до крошечных фирм — планируют продолжать практику удаленной работы и после пандемии. Рынок офисной недвижимости будет трансформироваться, но медленно, и угроза длительного простоя еще велика.

Этот тренд наблюдается и в России. Например, собственники в «Москва-Сити» часто переделывали апартаменты в офисы, поскольку комплекс расположен в центре деловой активности, а аренда квадратного метра офиса стоит дороже, чем квартиры. Но сейчас эти маленькие офисы пустуют, а апартаменты как сдавались, так и сдаются по хорошей цене.

Нести ли инвесторам все деньги в недвижимость?

Если мы говорим об инвестициях и получении стабильной доходности, а не о покупке жилья для проживания семьи, то какой бы привлекательной ни казалась инвестиция, вложения нужно диверсифицировать.

Консервативным инвесторам-новичкам можно поровну разделить свои инвестиции между европейской недвижимостью и еврооблигациями. Эти инструменты хорошо дополняют друг друга в плане ликвидности и защиты от инфляции:

- ликвидность. Недвижимость — не самый ликвидный актив, на его продажу могут потребоваться месяцы. Иметь ликвидность крайне важно, чтобы не пропустить периодические локальные коррекции, когда можно быстро продать и купить дешевле просевшие активы различных классов. А если вдруг владельцу понадобятся срочно деньги при негативном сценарии, он будет вынужден продать недвижимость с огромным дисконтом. Чтобы этого не случилось, лучше держать часть денег в гораздо более ликвидных, но сравнимых по доходности облигациях крупных компаний;

- защита от инфляции. После стимулирования экономики и печатания денег в Штатах последовало и печатание денег в Европе. Из-за инфляции подорожание недвижимости неизбежно в отличие от облигаций с фиксированным доходом. А у правильно подобранной недвижимости есть и преимущество в виде прироста стоимости.

Инвесторы, которые хотят инвестировать в европейскую недвижимость, но не знают, куда лучше вложить, или не обладают суммой, достаточной для покупки целого объекта, могут инвестировать через биржевые фонды REIT. Такие фонды управляют большим количеством различных объектов недвижимости и выплачивают ренту в виде дивидендов своим инвесторам. В этом случае инвесторы имеют возможность оперативно покупать в портфель ценную бумагу, при этом диверсифицировать вложения по географии и назначению. Сейчас спрос на такие фонды растет. Они предпочитают работать в развитых юрисдикциях, таких как США и другие страны G7, где законодательство в этой сфере наиболее развито, но при этом покупают недвижимость по всему миру.

Более рискованным инвесторам, нацеленным на доходность от 10% годовых, безусловно, нужно разбавлять портфель другими инструментами. Например, хотя бы на 10% приобрести акции американских публичных IТ-компаний или акции в непубличных компаниях на поздних стадиях инвестирования (венчурные инвестиции в SpaceX, Coursera, Duolingo). Это понятная рекомендация, так как наиболее перспективной отраслью сейчас видится высокотехнологичный бизнес. Так, индекс S&P обновляет максимум, а капитализация лидеров отрасли значительно выросла. Многие инвесторы рассматривают этот сектор, несмотря на его высокую стоимость и волатильность, поскольку другие сектора слабо масштабируемы, а энергоресурсные, металлургические и другие компании в наше время нестабильны и напрямую зависят от цен на сырье.

Безусловно, «индекс страха» в наше время есть ко всему. Но инвесторы не менее озадачены тем, чтобы надежно пристроить свои заработанные деньги и, возможно, приобрести такие активы, которые они бы не купили еще год назад.

Антон Аликов управляющий директор Arctic Finance Fund и генеральный партнер Arctic Ventures

Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2020 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

Жилая недвижимость

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы — ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Источник https://investor100.ru/vo_chto_vkladyvayut_dengi_inostrancy/

Источник https://realty.rbc.ru/news/5f43b7709a7947d041423d1b

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-chtoby-poluchat-ezhemesyachnyj-dohod