Как начать торговать на Московской бирже

Если вы когда-либо задумывались о возможных способах заработка, торговля на бирже наверняка была в вашем списке вариантов. Многих она отпугивает своей сложностью — и действительно, чтобы успешно работать с большими капиталами, нужно многое знать. Но и новичок сможет зарабатывать на бирже. Итак, с чего начинает свой путь трейдер?

Что такое Московская биржа

Московская биржа — это холдинг, слияние Московской межбанковской валютной биржи, биржи Российской торговой системы, Национального расчетного депозитария и Национального клирингового центра, но для трейдера эти частности не столь важны. Биржа — это место, где торгуются различные активы. Здесь можно купить и продать акции, облигации, фьючерсы, опционы и многое другое. Московская биржа является крупнейшей в России.

Биржа — это место не только для трейдеров, но и для инвесторов. Например, если вы захотите инвестировать свои деньги в акции «Газпрома», вам тоже нужно отправляться на Московскую биржу.

Московская биржа разделена на несколько рынков:

- фондовый рынок. Разделен на две части: в одной торгуются акции и паи, в другой — облигации (эту часть называют долговым рынком);

- срочный рынок. Здесь ведется торговля фьючерсами и опционами;

- валютный рынок — торгуется только иностранная валюта;

- денежный рынок. Здесь представлены РЕПО и депозитно-кредитные операции. Нас он не интересует;

- товарный рынок, он же рынок драгметаллов;

- рынок стандартизированных производных финансовых инструментов.

Начинающего трейдера обычно интересует только фондовый рынок, где можно купить и продать акции и облигации. Для прибыльной торговли также стоит научиться работать с активами срочного рынка, но о выборе инструментов мы поговорим подробнее чуть ниже.

Московская биржа работает не круглосуточно; познакомьтесь с ее графиком: «Режим работы Московской биржи«.

Как торговать на Московской бирже физическому лицу

В Российской Федерации торговать на бирже могут только юридические лица. Но даже если у вас есть собственное ИП, не спешите прямо от его лица регистрироваться на бирже — юрлицу также нужно обладать специальной лицензией, чтобы вести такую финансовую деятельность. Для этого существуют посредники — брокеры. Это специальные организации с лицензией от ЦентроБанка, которые могут совершать сделки на бирже. В их задачи входит:

- регистрация клиента на бирже;

- присвоение кода для совершения финансовых операций;

- учет активов и начисление дивидендов;

- совершение операций;

- налогообложение. Да, брокеры будут сами выплачивать ваш НДФЛ, удерживая его из вашей прибыли.

В упрощенном виде роль брокера — завершать ваши сделки, закупать для вас активы и передавать право на владение этими активами вам. Разумеется, за свою работу брокер будет взимать с вас комиссию — это нормальная практика, все трейдеры в России вынуждены платить ее. Чтобы сократить эту статью расходов, нужно выбрать подходящего брокера.

Поиск брокера

Сейчас в России около 30-40 брокерских организаций. Как среди них выбрать ту, которой можно доверять? Обращайте внимание:

- на рейтинг надежности. У разных экспертов, составляющих такие рейтинги, свои методики анализа, и результаты могут сильно отличаться. Но в десятке лучших вы будете видеть одни и те же компании — из них и выбирайте;

- работа с Московской биржей. Для торговли на конкретной площадке брокер должен стать ее членом. Сейчас нас интересует Московская биржа, поэтому нужно узнать, работает ли она с этим брокером. У некоторых брокеров есть возможность торговать на нескольких площадках с одного счета — это плюс, но не основополагающий;

- наличие лицензии. Даже если брокер несколько раз оказывался топ-1 в рейтингах надежности, не будет лишним проверить его лицензию. В России действует только лицензия, выданная ЦентроБанком! Никакие другие бумаги нас не интересуют, иностранные лицензии — тоже;

- срок работы. Брокеры с солидным стажем не скрывают его. Если компания пережила несколько экономических кризисов, это хороший показатель ее стабильности. А вот если вы нигде не можете найти информацию о годе основания организации, то лучше с ней не связываться;

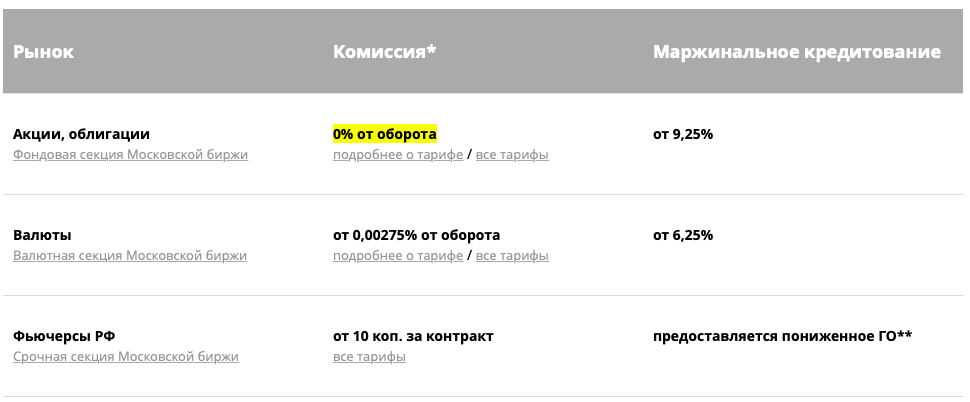

- тарифные планы. О них речь пойдет чуть ниже, но в среднем нужно искать брокера с гибкими тарифными планами. Независимо от того, как вы планируете торговать в ближайшее время, у вас должна быть возможность сменить тарифный план, если стиль вашей торговли на бирже изменится. Также важно, чтобы тариф был прозрачен — брокер должен подробно расписать, за какие услуги вы платите.

Выбор брокера — ответственный шаг. Вам следует понимать, что купленные на бирже и хранящиеся у брокера активы (то есть ценные бумаги) никак не застрахованы. Если брокер обанкротится, есть вероятность, что вы не получите никакой компенсации.

Выбор тарифа

У каждой брокерской организации свой подход к формированию тарифов. Но все выплаты трейдера брокеру можно разделить на четыре группы:

- обслуживание брокерского счета;

- услуги депозитария (информация о ценных бумагах хранится в депозитарии, и вы как бы арендуете у брокера ячейку — сравните это с арендой банковской ячейки, только здесь речь идет не о физическом хранилище);

- комиссия за совершенные сделки;

- комиссия за пополнение счета и вывод денег.

Размер первых двух типов комиссий необязательно зависит от объема ваших торгов, а вот последние две группы обычно обратно ему пропорциональны — то есть, чем больше вы торгуете, тем меньше комиссия за каждую отдельную операцию. Новичку следует искать тариф, лояльный к малым суммам торгов. У популярных брокеров есть специальные тарифные планы для начинающих трейдеров.

Открытие счета

Открыть счет у большинства брокеров можно бесплатно. Но пока он пустует, брокер может снимать дополнительную плату за его обслуживание, поэтому логичнее всего сразу же пополнить открытый счет.

Сейчас открытие счета практически в каждой брокерской компании доступно онлайн, но никто не запрещает вам приехать в офис компании и заполнить все бумаги там. При открытии счета брокер спросит у вас:

- серию и номер паспорта;

- СНИЛС;

- ИНН.

После открытия счета вы получите подтверждение. Пополнять счет можно только от своего имени — то есть пользоваться карточками родственников при пополнении брокерского счета нельзя.

Выбор инструмента для торговли

Итак, тариф выбран, деньги на счету есть… Какие же активы выбрать для первых операций?

Торговля акциями

Акции — лучший выбор для новичка. Во-первых, по ним очень много информации в свободном доступе. Во-вторых, они умеренно волатильны. В-третьих, даже купив акцию прямо перед ее падением, вы не обрекаете себя на большие потери — можно просто переждать падение и дождаться возврата котировок на исходную позицию, чтобы не уменьшать свой капитал.

Главный минус акций — достаточно высокий порог входа. Конечно, торговать можно и на 5-10 тысяч рублей, но чтобы получать ощутимый доход, вам нужен депозит не менее 50 тысяч. Зато они отлично подходят для обучения благодаря относительно низким рискам.

Торговля облигациями

Облигации — отличный инструмент для долгосрочных инвестиций, но в краткосрочной торговле он не так хорош. Купив облигации, вы становитесь кредитором компании, и она выплачивает вам процент. Чем больше сумма облигаций, тем выше ваш пассивный доход.

Торговля фьючерсами

Большинство трейдеров фьючерсы привлекают своей доходностью — с помощью этого инструмента можно значительно увеличить свой капитал. Но помните — где большая прибыль, там и высокий риск. Если вы пока не уверены в своих силах, отложите работу с фьючерсами до лучших времен.

Фьючерсы относятся к срочному рынку, и без опыта к ним соваться не стоит. Потерять крупные суммы здесь намного легче, чем на фондовом рынке — просто потому, что у фьючерсов есть «срок годности». Если вы купите акцию в неудачный момент, вы сможете просто переждать падение котировок, чтобы затем продать акцию с минимальными издержками (или даже выйти в плюс). С фьючерсом такой трюк не сработает — на Московской бирже торгуются фьючерсы сроком в три месяца. Поэтому новичку следует для начала научиться хорошо прогнозировать цены, а затем уже работать со фьючерсами.

У фьючерсов есть неоспоримый плюс — они дешевы. Торговать этим инструментом можно с минимальным депозитом. Они предлагают бесплатное кредитное плечо — за малую сумму гарантийного обеспечения вы можете получить право торговать активами, которых у вас еще нет. Фьючерсы — это хороший и доходный инструмент, поэтому любому трейдеру стоит научиться с ним работать.

Торговля валютой

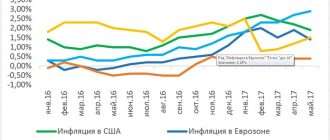

Валютные операции — тоже неплохой выбор для новичка. Но начинающим трейдерам стоит выбирать наиболее «спокойные» валюты, чтобы избежать лишних рисков. Поведение валюты прогнозируется сложнее, чем ценные бумаги, поэтому ищите валюты с низкой волатильностью. Большой прибыли здесь не стоит ждать, особенно если вы не обладаете большим депозитом. Зато низкая волатильность обеспечивает минимальные риски.

Заключение

Московская биржа предлагает новичкам много интересных инструментов для работы: акции, облигации, валюту, фьючерсы. Чтобы торговать на ней, вам нужно заключить договор с брокером и открыть у него счет. Начинающим трейдерам стоит для начала ознакомиться с акциями и облигациями, а затем переходить к инструментам срочного рынка, которые сопряжены с более высокими рисками.

Узнали ли вы что-то полезное и новое о работе с брокерами? Делитесь этой статьей в соцсетях с друзьями.

5 фактов о Московской бирже: которые помогут новичку начать зарабатывать

Биржа — это «рынок», где происходит торговля ценными бумагами, валютой, драгоценными металлами, фьючерсами и даже зерном с сахаром. А еще это «место работы» инвестора. Вернее, работают на бирже его деньги, а сам он тем временем либо занимается расчетами, либо… молится.

Мировых бирж, имеющих глобальное значение, несколько десятков. Как правило, путь к ним для начинающего инвестора лежит через Московскую биржу — крупнейшую по объему торгов российскую площадку.

1. Московская биржа состоит из нескольких сегментов

Чтобы понять структуру биржи, проще всего представить супермаркет с различными отделами — мясным, бакалейным, овощным. Так вот в состав биржи входят несколько рынков:

- торговый, где заключаются контракты по товарам (зерно, металлы, нефть);

- срочный (фьючерсы и опционы);

- валютный (покупка и продажа иностранной валюты);

- и денежный (сделки РЕПО между крупными банками и государственными структурами).

Однако для начинающего инвестора интерес представляет в основном только фондовый рынок, где идет торговля акциями, облигациями, а также другими видами финансовых инструментов. Суть его заключается в том, чтобы свести вместе покупателей и продавцов ценных бумаг. В результате первые предоставляют кредит вторым и спустя определенное время получают прибыль.

Общее количество торгуемых Московской биржей ценных бумаг на 1 января 2022 составляло 259 акций от 210 эмитентов и 2007 облигаций от 379 компаний. В общем есть, из чего выбрать.

2. Торговать самостоятельно на бирже нельзя

«Человек с улицы» не может явиться на биржу и начать там орудовать да хозяйничать. Всеми сделками занимается посредник между биржей и трейдерами (людьми, инвестирующими в ценные бумаги) — брокер. Как правило, основной критерий выбора брокера — это низкая комиссия, которую он берет за сделку. Однако при этом не стоит забывать и такие характеристики, как надежность с добропорядочностью. Обычно биржи выкладывают в общий доступ рейтинг надежных брокеров-операторов.

Далее инвестор оформляет специальный счет, с которого брокеру переводятся деньги на осуществление сделок (порог входа, обычно, варьируется в районе 30 тысяч рублей). Торговля проходит дистанционно с помощью специальных программ (например, QUIK — универсальный терминал для работы на фондовом рынке в России). Все решения о покупке или продаже тех или иных активов принимает инвестор.

3. На бирже зарабатывают двумя способами

Деление условное, но основных источников дохода инвестора (как начинающего, так и опытного) всего два: это краткосрочная и долгосрочная сделки. Первый вариант — это спекуляции ценными бумагами (трейдинг). Игрок рассчитывает получить быструю прибыль за счет падения рынка и образовавшейся разницы в цене на акции. То есть трейдер продает взятые в долг у брокера бумаги по текущей рыночной цене, а затем быстро выкупает их после падения котировки по меньшей цене. Долгосрочная же сделка — это инвестирование в ценные бумаги с расчетом на рост их стоимости в будущем.

В первом случае трейдерами применяется технический анализ для изучения изменения цен в течение определенного отрезка времени. Инвесторы же во главу угла своей стратегии ставят анализ финансовых показателей то или иной компании-эмитента. Более детально узнать о «шорт»- и «лонг»-сделках, а также других тонкостях инвестирования можно в статье «7 ошибок начинающего инвестора».

На этом, кстати, основные сведения о Московской бирже, которые обязательно нужно знать начинающему инвестору, заканчиваются. То есть «работать» на бирже можно и не зная «специфики», которая последует далее. Но никогда не знаешь, в какой момент подробности окажутся полезны.

Как зарабатывают на Московской бирже

4. На Московской бирже больше не кричат

Раньше успех того или иного инвестора напрямую зависел от выносливости голосовых связок брокера. Чтобы оставить заявку на покупку или продажу актива, он должен был перекричать не только остальных своих коллег, но и шум бесчисленных звонков (брокеры получали распоряжения инвесторов по телефону).

«Система выкриков» осталась в прошлом — к концу 80-х годов биржи начали переходить на электронные торги. Это значит, что брокер теперь просто оставляет в компьютерных системах заявки на куплю-продажу, которые видят остальные игроки рынка. Таким образом формируется спрос и предложение на активы, результатом становится рыночная цена.

Перед тем, как сделка будет заключена, компания-посредник на бирже — центральный контрагент, — покупает акции у продавца и продает их покупателю. Это защитная функция фондового рынка, снижающая риски для всех участников процесса. Кстати, на Московской бирже центральный контрагент — Национальный клиринговый центр.

Заявки, которые по воле инвестора, подает брокер бывают двух видов: рыночные и лимитные. Первый предполагает торг по текущей цене. В лимитной заявке инвестор сам назначает желаемую цену, при которой готов совершить сделку. Если в ходе торгов может она совпадает с рыночной, операция происходит. В противном случае заявка так и останется невостребованной до конца торгового дня.

Московская биржа

5. Сделки можно проводить без денег

Сделка на фондовом рынке заключаются по рыночной цене, то есть устраивающей продавца и покупателя в данный момент. Есть еще понятие order-driven market. По сути, это инструмент, который позволяет автоматически заключить сделку, если спрос и предложение на актив оказываются лучшими, то есть, когда пересекаются самая низкая продажная цена и самая высокая покупная среди всех представленных на торговой сессии.

При этом акции торгуются с «отложенным исполнением» по формуле Т+2 (где «Т» — это момент сделки, а «2» — количество дней). Это значит, что, купив акции, инвестор получает их только через два дня, в этот же срок продавцу поступают и деньги. Отложенное исполнение дает игрокам фондового рынка возможности для маневров. В принципе, можно участвовать в сделках, не обладая всеми средствами (но необходимо иметь определенное обеспечение – акции или часть заявленных денег). Кстати, сделки по облигациям осуществляются по формуле Т+1.

Торговая сессия фондового рынка на Московской бирже длится с 6:50 до 23:50 (для всех рынков, кроме срочного — он открывается ровно в 7 утра) по московскому времени и состоит из аукциона открытия, торговой сессии и аукциона закрытия.

Это главные факты о Московской бирже, зная которые, можно смело начинать самостоятельно торговать на фондовом рынке. Однако после первых сделок обычно появляются новые вопросы. За ответами вы всегда можете вернуться в наш блог.

Фондовая биржа: что нужно знать начинающему инвестору

В первую очередь это место проведения торгов, где изначально собирались те, кто хочет купить товар, и те, кто хочет его продать. Само слово «биржа» происходит от купеческой фамилии Börse, созвучной латинскому слову «кошелек».

Термин «фондовая биржа» родом из царской России, он означает «биржу акций» или «биржу финансовых активов». Последние годы все чаще его заменяют выражением «фондовый рынок», имея в виду любую торговую площадку для ценных бумаг.

Строго говоря, фондовая биржа — это оператор организованных торгов акциями и облигациями. В противовес неорганизованным торгам, когда бумаги покупают и продают на прямых переговорах, на бирже все сделки обезличены и автоматизированы.

Зачем нужны биржи

Финансовый рынок делится на тех, кто дает деньги в пользование другим (инвесторы), и тех, кто берет их на время для решения своих конкретных задач (компании, государство). В самом простом виде это работает, когда банки собирают вклады и выдают их в виде займов.

Для больших сроков (годы и десятилетия) или сложных проектов (новая компания, новый продукт, слияние или поглощение) займы не работают. Они либо обходятся дорого, либо сумма выдачи в банке оказывается невелика. И тогда включается рынок ценных бумаг.

Биржа — то место, где компании продают свои акции (доли в бизнесе), получая деньги на развитие, где государство или компании берут в долг сразу миллиардами рублей у многих тысяч людей (выпуская облигации). И где все это можно обменять на другую валюту или застраховать от потерь через фьючерсы и опционы.

Какими бывают биржи

Не все биржи являются фондовыми, то есть не все торгуют ценными бумагами (акциями, облигациями, паями фондов). В зависимости от того, какие активы там присутствуют, это могут быть:

— товарные (например, Санкт-Петербургская товарно-сырьевая биржа, торгующая нефтью, газом и лесом, или Лондонская биржа металлов);

— валютные (Сингапурская биржа);

— криптовалютные (крупнейшие — Binance, FTX, Coinbase, Kraken);

— производных инструментов (Чикагская биржа опционов).

В последние годы деление между ними все более условно — биржи становятся универсальными. Например, Московская биржа, как и Сингапурская, исторически называлась валютной, но сейчас основной объем сделок на ней происходит с облигациями на денежном рынке (за июнь 2022 года более 48 трлн рублей).

Эта тема для продвинутых инвесторов. Тем, кому мало купить ценную бумагу — они хотят выжать из нее максимум.

Торги товарами и валютой сегодня происходят преимущественно вне биржи, через форвардные контракты и свопы. Банки делают это напрямую друг с другом. Большая часть валютного обмена в мире совершается на межбанковском рынке Forex.

Криптовалютные биржи не признаются в большинстве стран мира частью финансовой системы, поскольку они не отчитываются перед регуляторами. По факту они считаются обычными онлайн-сервисами для обмена виртуальных денег на фиатные (выпущенные государством).

Биржи по виду и размеру

Ранее биржи можно было поделить по типу владения (государственные, частные, смешанные), но сегодня в мире есть лишь одна крупная площадка, которая не является частной — Tudawul (Саудовская Аравия). Также можно встретить деление бирж на открытые и закрытые (для сторонних участников), но это устаревшее явление.

Все крупнейшие биржи, включая российские, являются акционерными обществами. Так, Московская биржа — эмитент довольно популярной в России акции, по ней регулярно платят дивиденды.

В мире действует около 250 компаний, которые оказывают биржевые услуги или прямо называют себя биржами, но лишь 20 из них достаточно крупные, чтобы привлечь капитал на сумму 1 трлн долларов и более. По факту на топ-15 бирж приходится почти 90% всех сделок в мире, и около половины из них проходят на биржах США.

Ключевой показатель для любой биржи — ее капитализация (стоимость всех торгуемых на ней активов). Два бессменных мировых лидера по этому показателю: Нью-Йоркская фондовая (NYSE) и технологическая NASDAQ. За третье место борются Токийская биржа, панъевропейская Euronext, биржи Шанхая и Гонконга.

Кто торгует на бирже

Если проводить аналогии с рынком недвижимости, то на бирже есть первичные покупатели и продавцы, вторичные участники и их агенты. Эмитенты выпускают ценные бумаги (строят дом), инвесторы в них вкладывают (IPO — покупают на котловане) и перепродают другим участникам торгов, а брокеры (как риелторские агентства) оказывают посреднические услуги.

На фондовом рынке можно то… на фондовом рынке можно это. а он зарабатывает на фондовом рынке… Да что это такое — фондовый рынок?

В России более 20 миллионов инвесторов, не считая юридических лиц (компании тоже покупают ценные бумаги). Все они участвуют в торгах на бирже через своих брокеров, которые обязаны иметь лицензию и отчитываться перед Центробанком. Прямые сделки между покупателями и продавцами невозможны.

Схема работы биржи сводится к следующему: зарегистрированные на ней брокеры собирают и подают заявки от имени своих клиентов, клиринговая палата биржи рассчитывает, кто кому и сколько должен (денег, акций, облигаций, паев), брокеры получают новые списки владельцев и распределяют активы между клиентами.

Чем торгуют на бирже

Обобщенно все активы, доступные для покупки и продажи на бирже, называются финансовыми инструментами. Основные типы:

— ценные бумаги (акции и облигации);

— валютные пары (доллар/рубль, евро/доллар, юань/рубль и другие);

— паи фондов (доли в готовых портфелях ценных бумаг);

— производные контракты (фьючерсы, опционы, свопы).

Непрофессиональные инвесторы, в том числе новички, имеют право покупать и продавать любые из видов инструментов. Но могут быть ограничения по конкретным эмитентам. Например, неквалифицированному инвестору нужно сначала сдать типовой тест на знание рынка еврооблигаций, иностранных акций или производных инструментов, прежде чем он получит право проводить сделки с ними.

Типы сделок на бирже

Все участники торгов традиционно делятся на долгосрочных (инвесторов) и краткосрочных (спекулянтов). Для первых основной и единственный способ совершить сделку — купить актив и затем продать его, получив деньги, у вторых вариантов больше.

Спекулянты часто используют маржинальное кредитование и короткие сделки (так называемый шорт). В случае с маржинальной торговлей спекулянт берет в долг у брокера деньги, чтобы вложить большую сумму в торговую идею, доход от которой, как он считает, перекроет затраты на кредит.

В случае с короткими сделками (шорт) спекулянты также берут в долг у брокера, но не деньги, а ценные бумаги или валюту, чтобы выкупить их обратно, когда цена упадет. За такую операцию брокеры начисляют проценты, согласно их тарифам.

Как совершать сделки на бирже

Все сделки с ценными бумагами, валютами, паями или контрактами совершаются через брокера. В зависимости от желания самого клиента это могут быть следующие способы купли-продажи:

— через мобильное приложение;

— через торговый терминал (программу на ПК);

Два первых способа чаще всего выглядят следующим образом. Нужно открыть приложение или программу, вбить в поле поиска тикер (торговый код) инструмента, посмотреть на последние цены сделок или актуальные заявки, выбрать свою цену или согласиться с предложенной, подтвердить сделку паролем.

Большие заработки на рынке возможны только в кино? Вовсе нет. Доказательство этому — реальные истории людей. Миллионы из мусорного бака и капиталы, сделанные в кризис.

Ценные бумаги, контракты или деньги на счете, как правило, отображаются мгновенно, но фактически ими распоряжаться можно не сразу. Например, фьючерсы и опционы доступны после клиринга (проходит два раза в день), валюта — либо в тот же день, либо на следующий, акции и облигации — после 2 торговых дней.

Особенности российских бирж

В России действуют две основные торговые площадки: Московская биржа (до этого ММВБ) и СПБ Биржа. С брокерского счета обычно доступны обе, но между ними есть важные отличия.

Московская биржа специализируется на российских акциях (более 200 компаний) и торговых инструментах в рублях. На ней инвесторы ищут лучшие цены на иностранную валюту (доллары, евро, фунты, юани), а также на голубые фишки России («Газпром», Сбербанк, «Лукойл» и прочие), плюс здесь большой выбор облигаций.

СПБ Биржа занимается в основном иностранными акциями и фондами (около 2 000 инструментов). Сейчас запустила торги акциями с первичным листингом на Гонконгской бирже. Почти все инструменты на СПБ Бирже продаются за доллары, включая акции Китая, Европы, Индии, Бразилии и других стран. Но акции из Гонконга торгуются в гонконгских долларах.

Источник https://bayturin.ru/kak-nachat-torgovat-na-moskovskoj-birzhe/

Источник https://beststocks.ru/journal/start-trading-on-the-moscow-exchange/

Источник https://www.banki.ru/news/daytheme/?id=10969024