CFD: что означает и как приносит профит трейдерам Masterforex-V

CFD (Contract For Difference) — это»контракт на разницу цен», позволяющий торговать финансовыми активами (акциями, облигациями, фьючерсами золота, нефти и т.д.) фондовых, товарных и криптовалютных бирж, без владения ими, с использованием маржи и кредитного плеча, которые предоставляет брокер.

Суть CFD

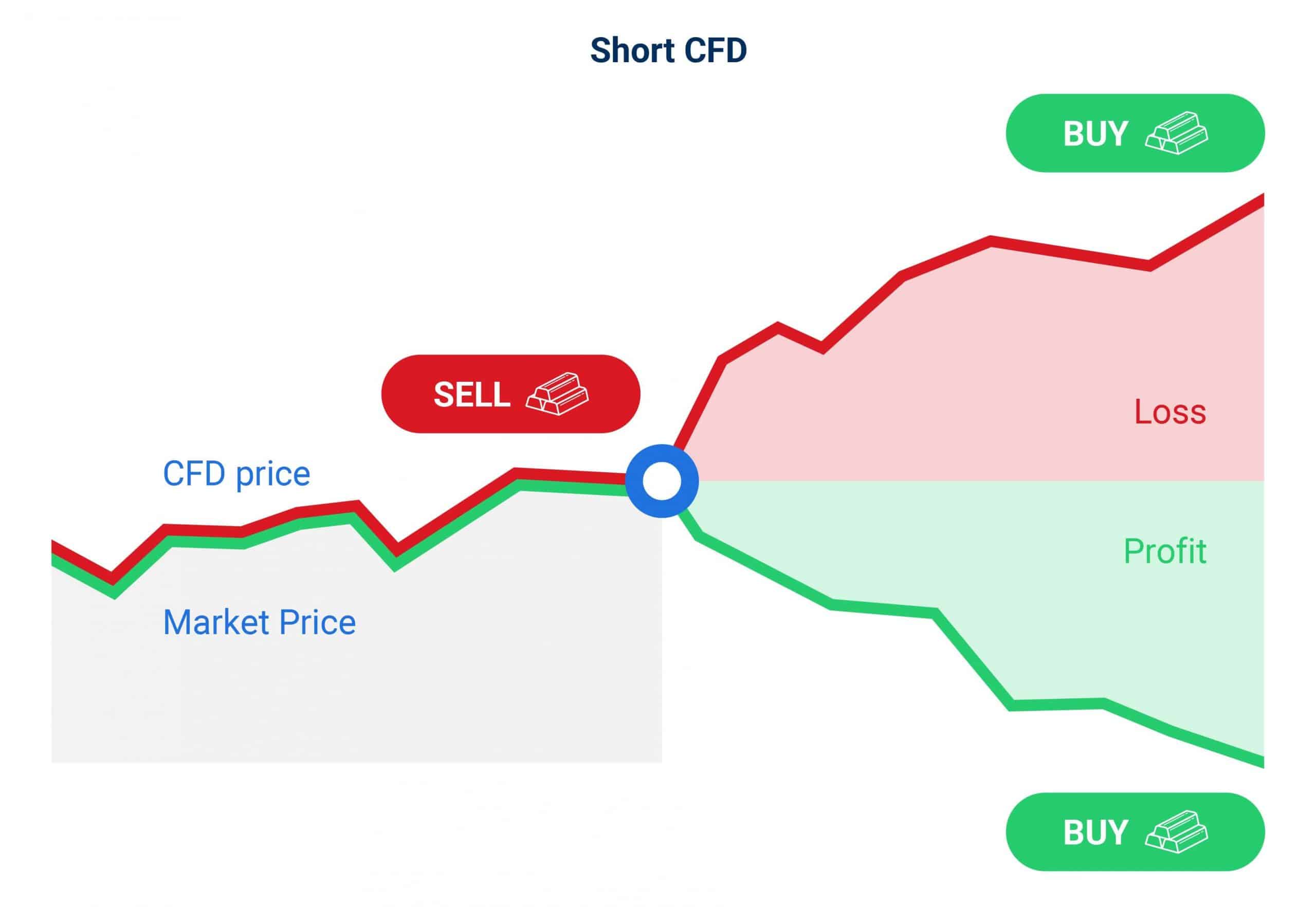

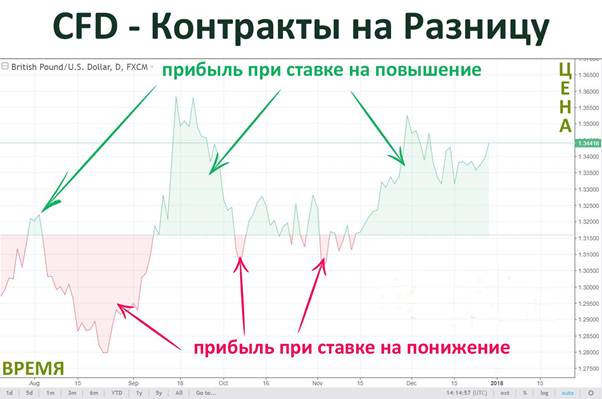

CFD — это производный финансовый инструмент на базовый актив популярных ценных бумаг, который позволяет получать прибыль инвестору как на повышении, так и на понижении цены базового актива.

В чем отличие CFD от реального финансового актива

Разница простая и касается юридических прав и дивидендов. Например,

если вы покупаете на Московской бирже MOEX обыкновенные акции Газпрома, юридически вы становитесь «совладельцем» компании с правом участия в собрании ее акционеров (разумеется, с символической долей участия), получаете дивиденды от Газпрома на каждую акцию, и в случае банкротства компании, вам даже может достаться часть ее активов после выплаты всех долгов;

если вы покупаете CFD акций Газпрома, вы не становитесь ее акционером и не получаете дивиденды. Ваш доход или убыток — это лишь изменение стоимости акций Газпрома на рынке. В этом суть «контракта на разницу» для трейдеров и инвесторов.

Получится весь финансовый мир по большому счету — это сплошной «суррогат». Поэтому, если вы встретитесь на форумах или социальных сетях с апломбом «трейдеров фондовых бирж», что они «торгуют на реальном рынке настоящими финансовыми активами», не тратьте время и силы на бесплодные диспуты с ними. Просто улыбнитесь, вспомнив, что вы только прочли в Wiki Masterforex-V.

В чем преимущество CFD от реального финансового актива

- Экономия затрат и времени. Первоначально CFD появились в Великобритании в начале 1990-х гг. на пакеты акций предприятий без права собственности на них для избежания уплаты гербового сбора. Услуга CFD постепенно стала привлекательной, особенно для приверженцев краткосрочной торговли (Скальпинг, Дейтрейдинг), т.к. позволяла трейдерам несколько раз за день открывать попеременно ордера Buy (бай) и Sell, экономя на гербовом сборе (зачем он им на краткосрочке?), при торговле группами этих акций.

- Отсутствие комиссий на CFD (как на бирже), т.к. вы не приобретаете реальный (базовый) актив и у вас нет никаких обязательств по этому активу. CFD – это просто контракт на разницу цен между вами и вашим брокером;

- Маржинальная торговля на CFD позволяет использовать малый лот от 0.01, кредитное плечо 1:100 — 1:1000, торговать суммами от нескольких сот USD, что абсолютно не реально для крупных фондовых и товарных бирж, чья капитализация достигает триллионов долларов, а трейдер с депозитом в $1 млн. считает «мелким игроком» из «толпы». Подробнее см. капитализацию 60 крупнейших бирж мира на 1.04.2019, достигшей 84.1 трлн. долларов США.

- Возможность хеджирования сделок CFD, в том числе через локк / «замок», что так же недопустимо на фондовых и товарных биржах;

- Форекс брокеры через CFD постепенно превращаются в институциональных брокеров, предлагая на одном торговом депозите работать на совершенно разных рынках — критовалютном, фондовом, фьючерсном , валютном и товарном, что пока не в силах предложить ни одна из крупнейших бирж мира.

- Абсолютно контролируемые риски CFD для трейдера форекс: срок «контрактов на разницу» неограниченный, он может длится от нескольких минут до неограниченного времени, с возможностью закрытия сделки в любой выгодный для трейдера момент.

Инструменты CFD для торговли трейдеров форекс

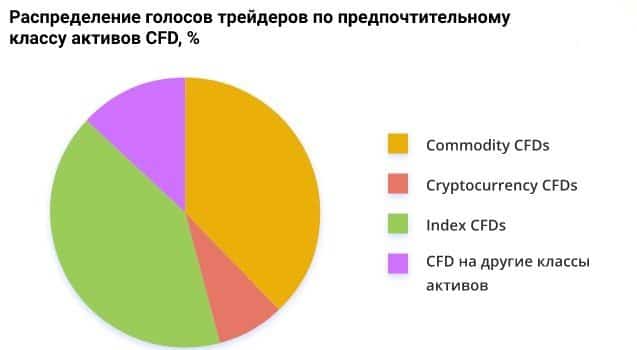

Традиционно CFD формируются на основе следующих популярных фондовых, товарных и криптовалютных активов:

1. CFD на фондовые индексы ведущих фондовых бирж — в т.ч. на

- Индексы Dow Jones 30 и S&P 500 (Нью-Йоркской фондовой биржи); (от Франкфуртской фондовой биржи); (индекс Лондонской фондовой биржи LSE); (от биржи Euronext в Париже); , соответственно, одноименно биржи в Нью-Йорке; (от Фондовой биржи Торонто); (Шанхайской фондовой биржи SSE) и SSE 50 (индекс «голубых фишек» той же Шанхайской биржи); (от Токийской фондовой биржи) и TOPIX Core 30 (индекс голубых фишек на той же Токийской бирже); — основной индекс Гонконгской фондовой биржи HKE; — основной фондовый индекс Шэньчжэньской фондовой биржи; — от Бомбейской фондовой биржи BSE, Индия; — основный индекс Национальная фондовая биржа Индии; — основной рублевый фондовый индекс МОЕХ и РТС — основной долларовый фондовый индекс Московской биржи; — основной фондовый индекс Швейцарской биржи; от Австралийской биржи ASXг; от Тайваньской биржи TWSE; – голубые фишки Йоханнесбургской фондовой биржи (ЮАР); — главный индекс Фондовой биржи Сан-Паулу (Бразилия); — основной индекс Сингапурской биржи и т.д.

Все перечисленные фондовые индексы очень ликвидные, что позволяет маркетмейкерам без проблем формировать и предлагать все новые и новые CFD.

- CFD на акции голубых фишек. Здесь выбор у маркет-мейкеров еще более широкий. Берется любой фондовый индекс (например, Dow Jones Industrial Average — DJIA) и даются по отдельности CFD всех его 30 акций — Apple Inc., Boeing Co., Coca-Cola Co., Exxon Mobil Corp., The Goldman Sachs Group, Inc., McDonald’s Corp. , Microsoft Corp., Visa, Inc. и т.д.

- CFD на товарные фьючерсы — нефть (CFD на WTI и Brent), газ, сахар, хлопок, пшеница, золото и др. (если инструмент указывается без пары, значит по умолчанию идут его котировки к доллару США), если к другой валюте, пишется — Silver/EUR, Gold/GBP, Silver/CAD, Gold/SEK, Gold/AUD, Gold/CHF и т.д.;

- CFD на фьючерсы криптовалют — аналогично, если CFD стоит к доллару США, пишется или Bitcoin (или BTC/USD), если к иной валюте форекс, обязательно указываются оба значения — BTC/RUB, BTC/NOK, BTC/JPY , BTC/CNY , BTC/UAH и т.д. Согласитесь, так же количество CFD может быть сформировано сотнями, только по одному крипто рынку.

- CFD на облигации (UK 10Y Gilt, US 10Y T-Note, US T-Bond, US 5Y T-Note и др.), в зависимости от все той же фондовой биржи. Государственные валютные облигации США, Германии, Великобритании или бонды крупнейших компаний, с наивысшим кредитным рейтингом, считаются практически безрисковыми ценными бумагами. Купонный доход по этим бумагам небольшой, от 2% до 6% в долларах США. Приобретая CFD с плечом 1:5, трейдер за 2000 долларов покупает облигации на $10.000. Соответственно, доход увеличивается в 5 раз. Напоминаю, вы не являетесь собственником облигаций (им является маркетмейкер), но получаете стабильный доход по CFD.

В чем секреты успешной торговли по CFD

По ТС Masterforex-V в нахождении долгосрочного бычьего тренда. Например, по ведущим фондовым индексам (DJIA, S&P 500, DAX 30 и т.д.) он продолжается примерно десятилетие после окончания мировые кризисы (2009-2019/20гг). Соответственно, у трейдера и инвестора есть лишь одна кнопка BUY по Бычьему рынку, который сам исправит ваши тактические ошибки при полном соблюдении вами принципов мани менеджмента. Подробнее Беспроигрышные счета трейдеров от Masterforex-V и их стратегии.

Пример на график бычьего тренда индекса Доу Джонса (The Dow Jones Industrial Average)

Пример №2 — CFD индекса DAX

В рамках долгосрочного тренда w1 CFD индексов двигаются от одного до следующего уровня Masterforex-V, как показано на графиках выше. Уровни даются при обучении в Академии Masterforex-V на закрытом форуме обучения.

Определите «союзников», выполняющих роль «подсказки» для вашего «рабочего» CFD индекса. Пример: Зачем трейдеры в торговом терминале устанавливают сразу два индекса Dow Jones-30 и Dow Jones-20?

Как обнаружить начало тренда CFD индекса? Покажу всего лишь 2 инструмента Masterforex-V (из 30, которые мы изучаем в Академии), которые подсказывают о пиках волн:

- наличие дивергенции на АО Зотика, перед новым циклом роста с января 2016 года;

- наличие дивергенция АО Зотик, перед мощным снижением индекса в июне 2014 года и в январе 2018 года.

- обратите внимание, как цена отскакивает от сильных уровней МФ, во время дивергенции;

CFD brokers или кто из дилеров предоставляет котировки «контрактов на разницу»

Все 135 ведущих брокеров рейтинга брокеров Форекс, имеющих русскоязычную поддержку, являются одновременно, и CFD brokers. К числу «рекомендованных» относится лишь 13 компаний — 1. Nord FX, 2.Dukascopy Bank SA, 3. FXPro, 4. Interactive Brokers, 5. Alpari (Альпари), 6. Swissquote Bank SA, 7. OANDA (Оанда), 8. FXCM, 9. Saxo Bank (Саксо Банк), 10. FOREX.com, 11. FIBO Group, 12. Fort Financial Services (FortFS) для центовых счетов, 13. Finam (Финам).

Лучших выбор CFD среди рекомендованных форекс брокеров

Самый широкий выбор финансовых инструментов для работы на РАЗНЫХ рынках представлен у английского форекс брокера FxPro, в торговом терминале которого присутствуют:

- CFD 141 акций «голубых фишек» США, Великобритании, Германии, Франции и т.д.;

- более 70 валютных пар форекса, включая EUR USD, GBP USD, USD CNY, EUR CHF, USD JPY, USD CHF, GBP JPY, EUR NOK, USD CAD, GBP CHF, NZD USD, EUR SEK, AUD USD, USD RUB, GBP SEK, EUR RUB, USD SEK, USD NOK и др;

- CFD 24 фондовых (биржевых) индексов.

- популярная торговая платформа для трейдеров Meta Trader 4 и Meta Trader 4 Mobile с широким выбором встроенных индикаторов и осцилляторов для технического анализа многочисленных графиков;

- минимальный торговый счет от $100 (учтите: минимально рекомендуемый торговый счет по мани менеджменту МФ от $500-$1000 при торговле 0.01 лотом) от 1:30 до 1:500;

- разрешены все виды торговых стратегий от автоматических советников до дейтрейдинга, свинг-трейдинга, скальпинга, среднесрочного и долгосрочного трейдинга и т.д.

Торговые счета брокера застрахованы до 20 000 евро из Investor Compensation Fund на случай банкротства компании (компенсация не торговых рисков).

При открытии реального торгового счета от $3000 в FxPro трейдер получает возможность бесплатного обучения в течение 1 года в Академии Masterforex-V.

Как торговать СFD – пробуем свои силы на акциях, металлах и товарах

Здравствуйте, уважаемые коллеги форекс трейдеры!

Валютный рынок Форекс вполне закономерно ассоциируется с торговлей валютными парами. Тем не менее, децентрализация рынка дает свободу в плане выбора торговых активов и, соответственно, возможностей заработка. Это существенное преимущество, которое позволяет зарабатывать на разнице цен инструментов крупнейших биржевых площадок, при этом сильно снижая минимальный порог входа в “крупную игру”. Подробнее – в нашем сегодняшнем материале.

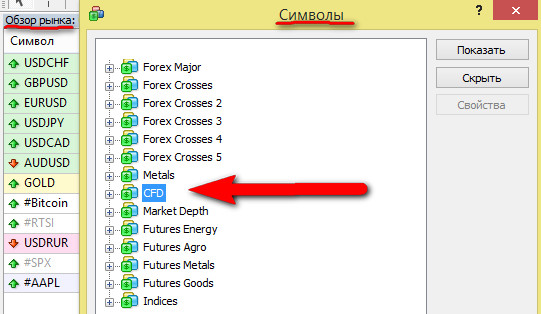

Где искать СFD?

Традиционно на рынке Форекс внимание трейдера обращено на валютные пары. Однако, добавляя очередную пару, в окне обзора рынка MetaTrader4 на глаза попадается раздел символов с контрактами на разницу CFD.

Опция открывает доступ к длинному списку активов, зашифрованных под странными значками, наподобие хештега Twitter. Это тикеры – условные обозначения инструментов на мировых биржевых площадках.

Что такое CFD?

Триста лет тому назад был заведен аукционный порядок определения цены на сельхозтовары, посредством заключения сделок при равенстве спроса и предложения, проводимых на специальной площадке – бирже. Теперь это правило распространено на все товары и сырье, ценные бумаги предприятий – акции и долговые обязательства (облигации).

Особняком стоит рынок Форекс, который, являясь децентрализованным по своей сути, исключает манипуляцию национальными валютами государств. Валюты торгуются на международном межбанковском рынке без привязки к площадке и не подлежат регулированию, когда курс определяется общемировым спросом и предложением.

Спекулянты XX века ввели новый класс инструментов – производные от биржевых активов. Фьючерсы и опционы на акции, финансовые инструменты и товары позволили снизить издержки на комиссионные выплаты биржам, уйти от налогов и воспользоваться плечом.

Плечо, или leverage, позволяет торговать пакетом актива (100 акций или 1000 облигаций и т.д.) за 10% процентов от стоимости. При этом прибыль или убыток начисляется в размере 100%.

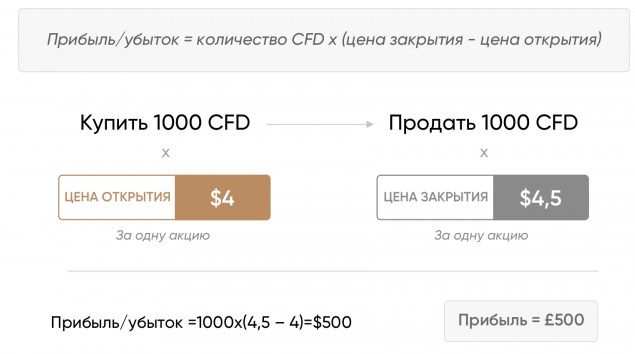

CFD ( Contract For Difference ) – это производный контракт, процент стоимости берется с пакета акций (или любого другого актива, называемым «базовый»), равного 1 лоту. В отличие от фьючерса, лот может дробиться подобно валютному до минимального значения 0,01 лот.

Подобное ценообразование – это объяснение возникновения контракта. Ценные бумаги предприятий США или Европы торгуются по стоимости от десятков до сотен долларов США. Цены фьючерсов и опционов достигают стоимости подержанного автомобиля. У мелкого инвестора есть только один выход – покупка одной акции по цене 5% от ее стоимости.

Контракты CFD – это внебиржевая оферта между брокером и трейдером, в которой цена покупки или продажи актива (из списка брокера) принимается за ноль. Трейдер, заключивший контракт, вносит залог (2 или 5% от рыночной стоимости актива), осознавая, что при закрытии позиции он либо получит прибыль при положительном результате торговли, либо со счета спишется убыток.

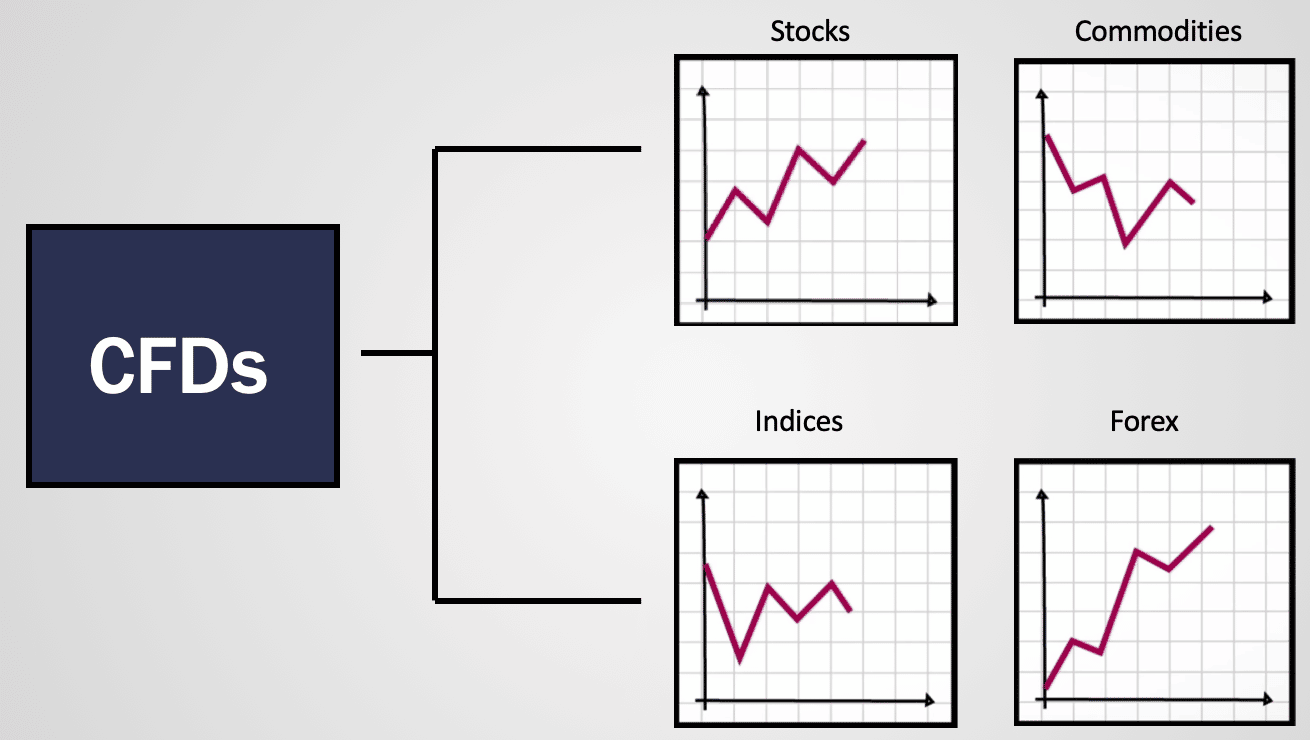

Типы инструментов CFD

Внебиржевые активы, к которым относятся CFD, выписываются на любой тип базового актива, если условия ценообразования и расчетов будут понятны обеим сторонам (продавцу и покупателю).

Как правило, востребованы CFD на акции известных брендов. Котировки и коды инструментов (тикеры) совпадают в торговых терминалах Форекс-брокеров и биржах, на которых обращаются эти бумаги, размещенные в ходе IPO.

Каждая биржа имеет свой индекс, куда входят ценные бумаги «флагманов» экономики страны («голубые фишки»), рассчитанный по методике площадки. Покупка или продажа индекса возможна посредством CFD контрактов. Значение индекса – относительное, измеряется в процессе постоянного пересчета курсов акций. Поэтому, базовым активом, определяющим стоимость и расчет разницы для CFD, служит фьючерс на индекс.

Фьючерсы энергоносителей, а также облигации и валюту можно приобрести как контракт CFD. Ширина предложения типа базовых инструментов, определяющих контракты на разницу, ограничена предложениями мировых бирж и фантазией брокера.

Дивиденды на акции

Если ранее на фондовом рынке акции приобретались в расчете на будущий рост, выплата дивидендов не бралась в расчет. Успехи и бизнес-достижения отдельных компаний позволили обеспечить выплаты акционерам в виде дивидендов, превышающих доходность банковских депозитов, что вызвало спекулятивный рост голубых фишек, покупаемых в «охоте за дивидендами».

По итогам каждого квартала (периодичность устанавливает собрание акционеров), подводя итоги финансовой деятельности, акционерное общество принимает решение о выплате дивидендов.

Процент чистой прибыли, определенный к выплате, суммарно делится на количество акций, после чего выносится решение о сроках выплаты.

До начала собрания акционеров производится «отсечка», сроки которой известны заранее. Специальная компания-регистратор учитывает владельцев ценных бумаг на момент отсечки, чтобы в случае положительного решения направить сумму дивидендов на их счет.

Любой приобретатель акции до момента отсечки вправе рассчитывать на сумму квартальных (годовых) выплат дивидендов.

CFD, как и любые производные контракты на акции (фьючерсы и опционы), не имеют права на выплату по закону. Брокер сам решает, как поступить в этом случае, поэтому внимательно читайте на сайте и текстах Договора условия выплат и начислений дивидендов.

Общая практика таких выплат со стороны Форекс-дилера такова: если на момент отсечки клиент находился в продажах CFD на акции, сумма дивидендов будет удержана со счета, и начислена – если CFD на акции куплены.

Сумма умножается на количество акций в спецификации CFD. 1 полный лот равен 100 акциям. Дивиденд рассчитывается на одну акцию.

После отсечки через какое-то время пройдет голосование акционеров и финансовые выплаты. В торговом терминале, на сайте брокера и в СМИ даты отсечек, собраний, размеры дивидендов, известные заранее результаты публикуются по факту.

Размер дивидендов – ожидание и реальность имеют сильное влияние на стоимость ценных бумаг, вызывая рост или падение («дивидендный гэп»). Инвесторы и спекулянты внимательно отслеживают информацию, корпоративные новости в поисках краткосрочного гарантированного заработка.

Акции, как правило, растут перед отсечкой и падают на факте выплаты дивидендов. Слухи о высоких выплатах вызывают тренды, но начинающему инвестору следует учитывать «внешний фон» – общий подъем экономики, который может проигнорировать негативные новости.

Плюсы и минусы CFD

- Идеально подходят «мелкому инвестору».

Стоимость «входа» на мировые биржи – от 5 000 долларов США. Минимальная покупка составляет от 10 акций, максимальное плечо 1 к 3, среднее изменение курса акций около 30% в год. Форекс брокер дает инвестору доступ к рынку акций с депозитом от 100 долларов и плечом, доходящим до 1 к 500.

- Низкие трансакционные издержки.

Биржевой брокер при торговле акциями берет средства за ведение счета, за депозитарий (хранение и учет акций, закрепленных за трейдером), процент за ведение трейдерского счета, комиссию за каждую сделку. Если трейдер надумает продать акции, брокер выставит счет за пользование кредитом.

- Единый счет и терминал.

Акции торгуются на различных площадках. Биржевой брокер делит счета по биржам и инструментам. Сложность доступа на площадки из-за требований Регуляторов не позволяет предоставить клиенту все интересующие биржи. Как следствие, трейдеру приходится делить средства, перечисляя их на разные счета для покупки валюты, акций или опционов, либо же открывать счета у разных брокеров.

Торговые платформы у разных брокеров могут различаться, единого охвата, как у Metatrader, на фондовых рынках нет.

Отрицательные стороны CFD

- Присутствуют как риски проблем с разрешительной документацией (лицензиями) Форекс брокера, так и вероятность «скама»;

- Инвестор, неправильно учитывающий «эффект плеча», подвержен риску потери всего размера депозита;

- CFD не дает право собственности, поэтому механизм и факт выплаты дивидендов зависит от решения брокера;

Секретные возможности торговли CFD, о которых все знают, но не обращают внимание

Если надоело сливать средства на валютных парах, стоит попробовать использовать фондовый рынок акций с предсказуемой дивидендной доходностью. Откройте график S&P и оцените тренд, в основном идущий в одну сторону:

Рост акций предопределен механизмом рынка. Приняв за константу направление тренда, инвестору остается правильно подобрать портфель акций и диверсифицировать вложения («разложить яйца в разные корзины»).

Все брокеры Форекс предоставляют доступ к CFD контрактам. Поэтому выбор компании сводится к изучению рейтингов форумов и сайтов, лицензий и отзывов, что позволит обеспечить защиту портфеля.

Внимание стоит обратить на Roboforex Stocks, брокер входит в топ-10 любых рейтингов Форекс. Отличие состоит в том, что это подразделение Roboforex специально занимается акциями. Если трейдер решил стать инвестором и получать доход с рынка, научиться отбору ценных бумаг и правильной работе на фондовом рынке с помощью CFD, сделать это удобно в этой фирме.

Какие стратегии применять для инвестиционного портфеля CFD?

Работа с CFD на акции происходит в основном «от покупок», растущие тренды определяются с помощью скользящих средних с настройкой периода 50, 100 или 200.

Осцилляторы (в основном MACD) используются в роли фильтра, чтобы не совершать сделки на перекупленности, добавляя позицию, когда рынок перепродан.

Надежность покупки CFD определяют по тактике Александра Элдера –«Три экрана». Широко применяется торговля от уровней Мюррея или ДеМарка.

Заключение

Если вы до этого не торговали CFD, как минимум, не стоит игнорировать такой возможности. Биржевые контракты предоставляют гораздо больше разнообразия нежели валютные пары, при этом обладая уникальными закономерностями. Возможно, как раз таки из инструментов CFD вы сможете собрать свой идеальный трейдерский портфель.

Что нужно знать про финансовый инструмент контракт на разницу цен (CFD)

Контракт на разницу цен (CFD) – производный финансовый инструмент, полностью соответствует стоимости реального актива, но при этом у покупателя не возникают права владения, только право на получение прибыли (или убытка) от изменения котировок.

По сути CFD это договор между брокером и клиентом, суть в обмене разницей между ценой покупки и продажи базового актива. Для участия в торгах не нужно покупать сам актив, можно купить на одном счёте акции, валюты, криптоактивы.

Можно торговать контрактами cfd на самые разнообразные активы

- нет владения активом;

- есть контракты на разные активы (акции, валюта, индексы, металлы, криптовалюта);

- можно открыть сделку как в лонг, так и в шорт;

- использование маржинального кредитования – для покупки брокер требует не всю сумму актива, а определенный процент (обычно 5-10%);

- контракт бессрочный.

Особенности трейдинга по CFD

Брокер предоставляет кредитное плечо при торговле CFD контрактом. На счёте блокируется только небольшая часть от цены актива, это позволяет участвовать в торгах трейдерам с небольшим капиталом.

Торговать CFD контрактами можно как в лонг (ставка на рост котировок), так и в шорт (ставка на снижение котировок).

При торговле CFD контрактами нужно быть осторожным, при неверном прогнозе брокер может ликвидировать позиции. При торговле реальным активом брокер даёт плечо обычно не более 3-5.

Например, трейдер имеет депозит 100 000 руб, он может приобрести 500 акций Сбербанка по 200 р за шт. Это его имущество, он имеет право на получение дивидендов, под залог акций он может взять кредит, использовать при расчете с кредиторами. Ликвидировать позицию не могут даже если цена упадет до 1 руб.

Если трейдер возьмёт плечо 3 и купит 1500 акций, он по прежнему может распоряжаться акциями. Но риск ликвидации позиции выше, ведь он взял кредит у брокера – при цене 166 руб позиция будет ликвидирована принудительно.

На CFD предоставляется плечо до 30, это означает что позицию ликвидируют уже при падении цены до 197 руб. При этом при торговле CFD трейдер не имеет имущества, он не может использовать находящиеся на счёте контракты для расчета с кредиторами.

Риск при торговле CFD можно снизить, если искусственно не брать маржинальный кредит предлагаемый брокером. При цене CFD на акции Сбербанка 8.9$ брокер требует 0.3$ гарантийного обеспечения. Трейдер может купить на каждые 9$ счета 30 акций, но покупать он будет только 1.

Какой нужен депозит при торговле на контракт на разницу цен

Преимущество контрактов на разницу цен – отсутствие необходимости покупать актив за полную цену. Например, для покупки 1 лота (1000 баррелей) нефти марки wti по курсу 95$ за баррель требуется 95000 $. Но брокер требует только 950$ гарантийного обеспечения.

Минимальный лот у популярных брокеров CFD на нефть wti 0.01, значит потребуется маржа 9.5$. Далее трейдер должен посмотреть по стилистике торговой системы, сколько длилась самая длинная убыточная серия и какой средний размер стопа.

Например, средний стоп 40 п, убыточная серия 10 сделок=40*0,1*10+9.5= 49.5$. Значит, чтобы торговать по такой системе 0.01 лот нужно 50$. Если требуется торговать несколько инструментов или брать большие объемы, нужно провести подобный анализ для каждого актива.

В среднем для начала торговли достаточно 50-200$.

Наиболее популярные CFD

Можно торговать контрактами cfd на самые разнообразные активы:

- индексы (UK100, GER40, FRA40, ESP35);

- акции (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- валюта (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- товары (нефть wti, золото, серебро, медь).

Особенности торговли контрактами на разницу цен

Трейдер может совершать сделки с контрактами CFD как в лонг, так и в шорт в зависимости от прогноза рыночной динамики актива. Для совершения сделки нужно:

- Составить прогноз на падение или рост цены.

- Следить на активом, определить уровень входа, условия выхода из сделки и число контрактов.

- Купить cfd при прогнозе на рост актива и продать при прогнозе на падение.

- Закрыть сделку по тейк профиту или стоп лоссу.

Трейдер может совершать сделки внутри дня, так и удерживать позиции несколько дней, месяцев или лет. CFD контракт – производный финансовый инструмент, и в отличие от фьючерсов, у которых есть срок исполнения и он бессрочен.

По контрактам cfd ни при каких обстоятельствах не происходит поставка товара. Чтобы закрыть сделку, нужно совершить обратную операцию (при покупке – продать контракты).

За перенос позиции на другой день брокер обычно взимает своп. Он различается для сделок в шорт или в лонг и взимается с общего объема позиции. Некоторые брокеры взимают только с объема, купленного за кредитные деньги.

Риск-менеджмент при торговле CFD

Использование кредитного плеча может как существенно увеличить прибыль, так и привести к полной потере счета.

При торговле CFD нужно ответственно подходить к риск-менеджменту. При торговле большим капиталом рекомендуется не рисковать в одной сделке более чем 2% счета. Трейдер должен посчитать риск самостоятельно или воспользоваться калькулятором размер убытков.

С осторожностью следует торговать волатильные активы, сильные движения могут привести, как к большой прибыли, так и убыткам.

Если счёт небольшой, не более 10% от общего капитала, трейдер может допустить потерю счета при неблагоприятной рыночной обстановки.

В таком случае риск-менеджмент – это регулярное снятие прибыли, одинаковый лот, минимальная требуемая прибыль 500-1000%. Не следует держать на счёте больше, чем требуется для торговли, при высокой волатильности растет риск отрицательного баланса при гэпе.

Если на счёте будет больше денег, чем требуется для удержания позиции – вырастет размер рассчитанного убытка.

Следует осознавать, что все сделки CFD спекулятивные, а значит нацелены на получение прибыли в краткосрочной и среднесрочной перспективе. Трейдер должен закрыть убыточные сделки на CFD. В то время как инвестор, который вкладывается в потенциальный рост бизнеса, не должен закрывать позиции даже при больших убытках. Только если изменилась фундаментальная картина.

Трейдер, который уверен в верном прогнозе, при получении критического убытка, для защиты счета может открыть хедширующую позицию. Тот же инструмент, но в противоположную сторону. При изменении ситуации противоположная сделка закрывается и остаётся только первоначальная.

Что такое CFD (контракт на разницу) и как им торговать:

Где торговать CFD

В 2022 году многие брокеры предлагают своим клиентам торговать CFD контрактами. Ниже представлен список 10 наиболее популярных брокеров:

- – одна из наиболее регулируемых брокерских компаний. Клиентам предлагают быстрое открытие счета, требуется минимум документов. Не берут комиссию за пополнение и вывод средств. Минусы – комиссия за отсутствие сделок, доступны CFD только на валюты и крипту.

Стоит отметить, что у каждого брокера в тарифах счета прописан размер маржи, при котором происходит ликвидация позиции. Она может составлять 50-20% или 0% (позиции будут закрыты только если клиент потерял все средства).

Это нужно учитывать при выборе брокера среди прочих факторов. Также брокеры предлагают разный размер плеча, некоторые брокеры не взимают своп за перенос позиции на другой день. Нужно оценить много факторов.

Например, брокер Fibogroup требует 10$ маржи для открытия 0.01 лота cfd на индекс Nasdaq 100, комиссии и своп отсутствуют, уровень маржинкол 50%.

Брокер Roboforex требует 30$, уровень маржинкол 20%, своп 5 п в сутки.

У первого брокера меньше требуемый депозит, но вместе с тем и меньше требуется движение актива для наступления стопаута. Подходит для торговли на дневных и недельных графиках. Roboforex – из-за наличия свопа подходит только для краткосрочной торговли.

Иногда движения на рынке происходит стремительно, часто с большими гэпами. Например, нефть wti после решения ОПЕК в 2020 году открылась с гэпом более 10%. В этом случае брокер не сможет закрыть позиции так, чтобы на счету клиента остались деньги.

Бывают случаи, что после закрытия сделки счёт клиента, он оказывается в минусе, так что клиент оказывается должным брокеру. Многие брокеры, предлагающие торговлю CFD контрактами, имеют на такой случай страховой фонд, предлагают клиентам защиту от отрицательного баланса.

В такой ситуации они не требуют внесения денег для погашения задолженности, минусовой счёт автоматически списывается до нуля. Перед началом торговли следует уточнить имеет ли брокер страховой депозит.

Преимущества и недостатки торговли CFD.

Рассмотрим подробнее плюсы и минусы торговли контрактами на разницу цен.

- можно начать торговлю с минимальным депозитом;

- единый счёт – можно держать в одном портфеле акции, индексы, товары, валюту и криптоактивы.

- предоставление маржинального кредитования.

- Cfd training не подходит для инвестирования из-за начисления свопа многими брокерами;

- CFD – не является имуществом, под залог нельзя взять кредит или использовать для расчетов;

- многие брокеры взимают на CDF высокие комиссии;

- у многих CFD на акции спреды выше чем у акций. Они не подойдут для скальпинга и торговли внутри дня;

- необходимо четко рассчитать объем сделок, чтобы позиции не были принудительно ликвидированы брокером.

CFD или контракты на разницу: что это, терминология трейдинга:

Можно ли иметь одновременно сделки по одному инструменту и в лонг и в шорт?

Зависит от типа счета. На хедширующих счетах есть такая возможность.

При покупке CFD на акции имею ли я право на дивиденды?

Нет, но многие брокеры выплачивают “поправку на дивиденды”.

Можно ли не платить комиссию при торговле CFD?

Доход брокера это или расширенный спред или комиссии. Клиент может выбрать брокера с подходящими условиями, при скальпинге выгоднее заплатить повышенную комиссию.

Что происходит с cfd при сплите акций?

При сплите все открытие ордера будут удалены, открытые сделки принудительно закрыты с комментарием “Split”.

Имеют ли CFD дату истечения?

Клиент может удерживать позиции как угодно долго. Брокер использует склейку и в день истечения соответствующего фьючерса

Источник https://www.masterforex-v.org/wiki/cfd.html

Источник https://tlap.com/kak-torgovat-cfd/

Источник https://articles.opexflow.com/trading-training/contract-for-difference-cfd.htm