Десять мифов об инвестициях, которые не дают вам богатеть

Зависит от того, с какой целью вы туда приходите. На бирже и правда есть возможность заработать деньги быстро. Но высокая доходность означает высокий риск, а значит, такие заработки непостоянны. Победители соревнований биржевых трейдеров никогда не повторяются из года в год. Такой подход к инвестированию действительно сродни игре в казино. Есть способы снизить риски и превратить «казино» в процесс планомерного создания капитала, который со временем станет основой финансовой независимости.

Ставки за игровым столом уже не принадлежат игрокам: весь выигрыш достанется лишь немногим счастливчикам. Когда инвестор покупает акции, он получает долю в реальном бизнесе. Этот бизнес может расти, дорожать и приносить доход в виде прибыли, которую выплачивает акционерам в качестве дивидендов.

Конечно, стоимость ценных бумаг может упасть. Но биржа всегда восстанавливается вслед за экономикой. Например, индекс S&P 500, отражающий стоимость крупнейших американских компаний, в течение последних 30 лет вырос на 849%, а с учетом реинвестирования — на 1 680%. Несмотря на все кризисы.

Биржа — безопасное место для вложения денег, если знать, как она функционирует, и вкладываться в понятные и прозрачные инструменты.

Миф № 2: инвестиции — это слишком сложно

Зависит от того, насколько сильно вы готовы погружаться в процесс.

Трейдеры и финансовые консультанты производят на новичков неизгладимое впечатление, бравируя терминами вроде «скользящий стоп», «экспирация» и «осциллятор».

Не верьте людям, которые говорят, что торговать на бирже легко. Придется потратить время, чтобы понять, как работает рынок и как на нем зарабатывать. Ответы на самые важные вопросы мы собрали в нашем обучающем разделе. Сегодня разобраться в биржевых инструментах не сложнее, чем научиться водить машину, и не менее важно. И конечно, как и в случае с вождением, на фондовом рынке, помимо теоретических знаний, нужны время и практика.

К тому же сейчас у новичков есть все возможности для быстрого старта в инвестировании:

- Брокерский счет можно открыть онлайн.

- Робот-советник поможет собрать портфель с учетом ваших предпочтений.

- Биржевые инвестиционные фонды позволяют инвестировать в крупнейшие компании мира даже с небольшими деньгами.

Трейдеры проводят дни напролет, изучая ситуацию на рынке, статистику компаний, но новичку заниматься этим самому необязательно. Можно вложить деньги в ПИФ или биржевой фонд либо передать деньги в доверительное управление, пожертвовав частью прибыли.

Если есть желание получать больший доход, то придется более основательно погружаться в тему инвестиций. Но и здесь можно найти комфортный для себя режим работы: например, покупать активы раз в месяц, раз в квартал анализировать свой портфель, чтобы докупить одни инструменты и продать другие.

Миф № 3: инвестиции — это легкие деньги, этим занимаются бездельники

Если бы это было правдой, миллионы людей по всему миру оставили бы работу и отправились бы на фондовый рынок. В действительности, чтобы получить хорошие результаты в инвестировании и особенно в трейдинге, нужны опыт, знания и определенное количество потерянных денег.

Рынок жестоко наказывает бездельников. Ситуация на нем зависит от множества факторов — состояния экономики, политических решений, научных изобретений, потребительских предпочтений. За активами приходится следить: распределять по разным направлениям, менять их долю в портфеле, постоянно искать перспективные идеи. Легко заработать на рынке можно либо случайно, либо незаконно. Есть вариант доверить деньги управляющему, который за комиссионные возьмет всю эту работу на себя, но и он не гарантирует положительный результат.

Все, что нужно для первых шагов на биржу, — разобраться со стереотипами и собрать побольше информации. Как определиться со стратегией и уровнем риска, собрать свой портфель и начать зарабатывать, читайте в нашем разделе «Обучение инвестициям».

Миф № 4: биржа доступна только жителям Москвы и Санкт-Петербурга

Лет 20—25 назад трейдеры действительно совершали сделки, находясь в одном здании. Тогда, чтобы приобрести акции и облигации, нужно было лично приходить на биржу или в офис к брокеру, также распоряжения на сделки инвесторы отдавали по телефонному звонку своему персональному брокеру.

Сейчас все гораздо проще. В Москве или Санкт-Петербурге находиться не обязательно. Сделки можно совершать онлайн из любого уголка земли, где есть Интернет. Ваше рабочее пространство — в мобильном приложении, а также на сайте или в операционной системе торговой платформы в ноутбуке. Аналитика, данные по активам и сделкам доступны благодаря Сети.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

Миф № 5: инвестировать в акции невыгодно, потому что брокеры забирают всю прибыль

Брокер в самом деле берет комиссию за сделки. Но хитрость тут в другом.

У каждого свои тарифы, в среднем комиссия составляет сотые доли от суммы сделки — примерно 50 копеек с тысячи рублей. Для акций это незаметная величина, особенно если покупать их надолго: стоимость бумаг может расти на десятки процентов в год. А вот совершать сделки часто и наобум невыгодно: комиссию брокеру вы заплатите в любом случае, а прибыль от сделки не гарантирована.

Миф № 6: биржа — это нагромождение сомнительных механизмов типа Forex, памм-счетов, бинарных опционов

Это неправда. Памм-счета, бинарные опционы — это внебиржевые инструменты, а Forex — вообще отдельный валютный рынок. Часто за вывесками компаний, дающих доступ к этим инструментам, скрываются мошенники.

Начинающим инвесторам стоит вкладываться только в прозрачные ценные бумаги, суть которых они понимают: акции, облигации, биржевые фонды.

Миф № 7: лучшая инвестиция — недвижимость

У недвижимости как инвестиции есть плюсы, но это точно не идеальный инструмент.

Плюсы: это надежное вложение с более-менее предсказуемым потоком платежей в виде арендной платы. При этом стоимость квартиры также может меняться, на длительном горизонте компенсируя инфляцию.

Минусы: квартиру трудно продать быстро по выгодной цене, а доходность от аренды не велика. Например, покупаем однокомнатную квартиру в Московской области за 4 млн рублей, тратим 1 млн на ремонт и сдаем ее за 30 тыс. рублей в месяц. Из этой суммы вычитаем порядка 5 тыс. рублей на коммунальные платежи и еще около 4 тыс. на будущий ремонт квартиры. Получается, что ее доходность составит 5% без учета роста цен на недвижимость и налогов — это чуть выше доходности банковского депозита.

5 000 000 : ((30 000 − 5 000) x 12) = 16,7 — срок, за который окупится квартира

((30 000 − (5 000 + 4 000) x 12) x 100% = 5,04% — доходность квартиры

На фондовом рынке можно заработать гораздо больше. Например, биржевой ПИФ VTBA (акции компаний США) принес доходность 37,1% по итогам 2020 года, FXCN (акции китайских компаний) — 48,2%. Однако и риски там выше: котировки акций могут также стремительно падать.

Идеальное решение — иметь в своем инвестиционном портфеле и недвижимость, и более доходные инструменты. Но это зависит от размера портфеля. На консервативные инвестиции в среднем рекомендуют отводить до 40% от общего объема вложений. Если вы — счастливый обладатель инвестиционной недвижимости стоимостью 4 млн рублей, значит, для сбалансированного портфеля потребуется еще 6 млн рублей для покупки акций.

Миф № 8: лучшая инвестиция — доллары

Один из популярнейших способов вложения денег у россиян. Действительно, на горизонте в пять или десять лет доллар гарантированно дорожает в рублях. Выглядит удобно: купил и забыл. Однако при более внимательном рассмотрении у долларов обнаруживаются свои недостатки.

- Доллар тоже подвержен инфляции. Допустим, инвестор вложил миллион рублей в американскую валюту в 2005 году. Тогда доллар стоил 27,7 рубля и на миллион рублей можно было купить 36 тыс. долларов. К 2020-му у него на руках — все те же 36 тыс. долларов, в пересчете на рубли это 2,6 млн рублей. Казалось бы, отличный доход — 260% годовых в российской валюте. Однако ни в долларах, ни в рублях покупательная способность этих денег не сохранилась. Американская валюта дешевеет в среднем на 2% в год, и, таким образом, за 15 лет 36 тыс. превратилась в 27 тыс. долларов по их покупательной способности. В пересчете на рубли инвестор тоже проиграл. Изначально вложенная сумма 997 тыс., конечно, увеличилась в два с половиной раза. Однако за это время покупательная способность российской валюты снизилась в три раза, и по своей реальной ценности 2,6 млн в 2020-м равны 813 тыс. рублей в 2005-м. Получается, покупка валюты не принесла никакой выгоды.

- Долларовые вклады отличаются крайне низкими ставками. В конце мая 2021-го они составляли от 0,60% до 1,35% — это ниже среднегодового уровня инфляции американской валюты. Добавим к этому налог с процентов по вкладам на сумму более миллиона рублей, и держать деньги в банке становится просто невыгодным.

Миф № 9: чтобы инвестировать, нужно много денег

Это было верно лет 15 назад. Чтобы открыть брокерский счет, требовалось несколько тысяч долларов. Сейчас все гораздо проще. Брокерский счет открывается бесплатно, а купить первый актив можно за сотню рублей. Тем не менее миф о том, что инвестировать могут только богатые, все еще жив. Лучше бы такой популярностью пользовалось правило не тратить на покупку ценных бумаг заемные средства или подушку безопасности.

Миф № 10: «жили как-то люди без инвестиций, и я тоже обойдусь»

«Если вы не имеете капитала и не можете его инвестировать, чтобы он работал на вас, то все преимущества капитализма проходят мимо вас. С экономической точки зрения вы живете. в каменном веке», — писал финансовый консультант Бодо Шефер в своей книге «Путь к финансовой свободе».

Как люди жили и живут без инвестиций, мы можем наблюдать прямо сейчас, глядя на старшее поколение. Человек без инвестиционных накоплений сегодня гарантированно столкнется с пенсией в 10 тыс. рублей через пару десятков лет, и сделать с этим уже ничего будет нельзя.

Экономисты отмечают: стабильность дохода для людей важнее, чем его уровень. Инвестиционный капитал, приносящий хоть и небольшой, но постоянный доход, позволит избежать резкого падения уровня жизни с возрастом.

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение»

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

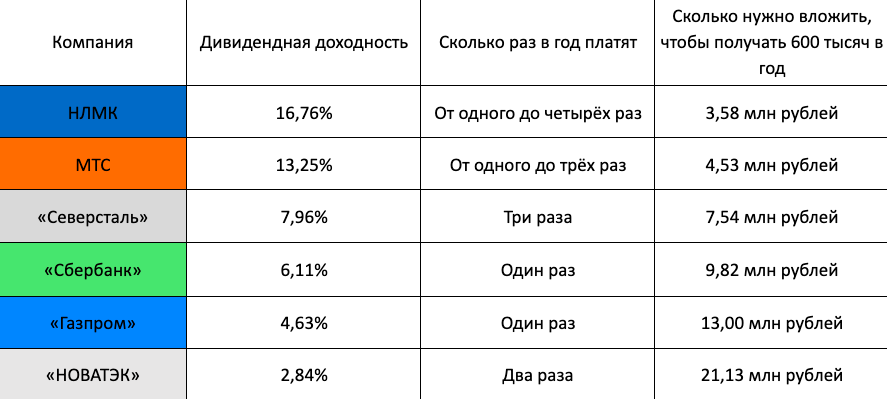

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

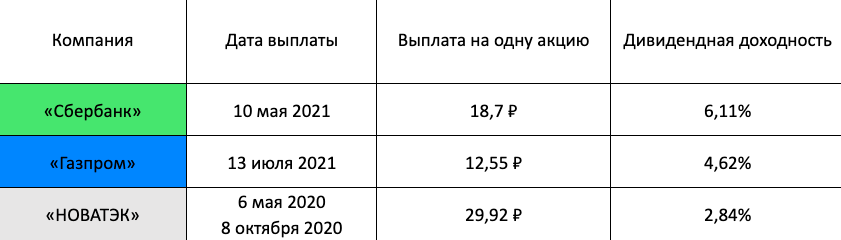

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

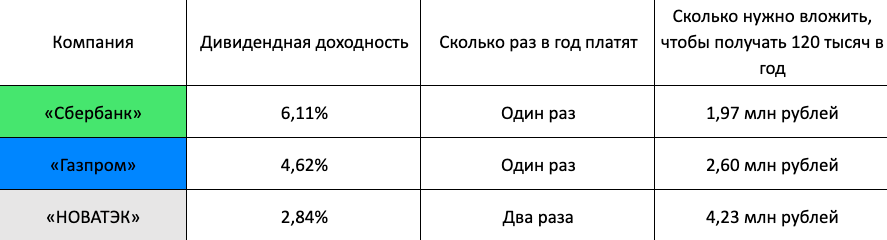

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

7 правил инвестиционного дзена: как вложить деньги без суеты и с прибылью

Нестабильность на рынках вынуждает инвесторов пересматривать стратегии. Вице-президент отдела брокерского обслуживания Райффайзенбанка Эдуард Данилов рассказывает о методике, которая не зависит от сиюминутных факторов

Как перестать бояться и полюбить инвестировать

Период высокой волатильности — отличный момент, чтобы переосмыслить подход к инвестированию. Да, инвестировать стало легко. Важно только не делать это легкомысленно. С марта 2020 года на Московскую биржу пришло около 13 млн человек — это более половины от общего числа частных инвесторов на площадке (17 млн). Новички привыкли к стремительному росту. Тех, кто знает, что такое затяжное многолетнее снижение рынков начала нулевых или 2008 года, едва ли наберется несколько процентов. Как не разочароваться в инвестировании в такие периоды?

У меня есть план, и я ему следую

Почему, несмотря на значительную просадку семейного портфеля за последние месяцы, я спокоен? Во-первых, потому, что не знаю, насколько он просел, так как в нашей семье инвестициями занимается жена. Необычный ответ для финансиста, но я твердо уверен, что этим должен заниматься самый ответственный и дисциплинированный член семьи, а в нашем случае это она. Во-вторых, потому что мы придерживаемся плана, а с ним всегда проще.

Будучи много лет на рынке ценных бумаг , я наблюдал разное поведение инвесторов — и продажи «на дне» от усталости переживать, и покупки «на хаях», так как все растет и друзья советовали покупать. Часто инвестируют всю имеющуюся сумму, что максимизирует убытки, если момент для покупки выбран неверно. Все эти наблюдения, скорее, отталкивали меня от инвестирования. Я трезво оцениваю свои способности и понимаю, что не могу предугадывать поведение акций, что мне некомфортно инвестировать в одну акцию все деньги, так как даже при небольшой просадке я начинаю переживать. Мне нужен был подход, снимающий эти страхи. И я его нашел.

Для меня инвестиции — это не способ быстрого заработка или получение адреналина от гэмблинга, а долгосрочный пенсионный план. Я верю в то, что глобально и долгосрочно мировая экономика будет расти, а значит, ценные бумаги будут приносить мне больший доход, чем, например, депозиты. Если не верить в это, то зачем инвестировать?

При подготовке своих статей я изучил много исторических данных — как по растущему индексу S&P 500, график которого напоминает экспоненту, так и по Nikkei 225, который до сих пор не может вернуться к максимумам 1989 года. В результате чего пришел к модели инвестирования, максимально комфортной для меня математически и психологически. Потом уже узнал, что у нее есть название — DCA — Dollar Cost Averaging. Заключается она в том, чтобы инвестировать регулярно определенный процент дохода, несмотря на цену актива и новостной шум. Если ваша цель — долгосрочная финансовая безопасность, то этот подход работает отлично: не нужно ловить точку входа или переживать, что вовремя не продал, а это основные причины тревог инвесторов. Инвестируя большую сумму сразу, можно потерять много денег, если ошибиться с точкой входа. При этом, если основные суммы инвестирования еще впереди, падение — всего лишь повод купить дешевле в следующем месяце. Вот прямо так просто — получили зарплату, перевели определенный процент на брокерский счет и купили определенные бумаги. Да, при таком подходе инвестировать действительно легко, но не легкомысленно ли это?

50 лет инвестиций

Тут на помощь как раз приходят исторические данные. Поскольку я не могу предугадать, что будет в будущем, это лучший способ оценить такую модель инвестирования. Поэтому я сравнил двух инвесторов на горизонте 50 лет. Первый следует модели DCA и ежемесячно инвестирует $100 в индекс S&P 500. Второй каким-то образом знает, когда индекс будет на минимальном значении, после которого будет только дороже. Поэтому он копит ежемесячно $100, пока такое значение не наступает, а когда наступает, покупает на всю накопившуюся сумму. Идеальный инвестор. Всем бы так.

Первый инвестор заработал 8,92% годовых в долларах. Сколько заработал второй? Уверен, вы ожидаете, что это будет как минимум двузначное значение. На самом деле его доходность составила бы 9,65% годовых. То есть самый удачливый инвестор в мире обошел бы инвестора, следующего DCA-модели, всего на 0,73 п.п.

Подсчет сделан на основе значений индекса S&P 500, взятых по итогам каждого месяца с января 1972 года по декабрь 2022-го. В результатах не учитываются полученные и реинвестированные дивиденды в связи недоступностью столь длинных данных по индексу полной доходности.

А теперь давайте зададимся вопросом: являюсь ли я самым удачливым инвестором в мире? Могу ли я регулярно угадывать дно на протяжении 50 лет? Мой портфель в последние годы обгонял индекс S&P 500 по доходности? Если на все вопросы вы ответили да, что ж, искренне вам завидую. Но поскольку я ответил нет на все три вопроса, то выбрал модель DCA, доработав ее. Я называю этот подход «инвестиционный дзен», так как он позволяет сохранять спокойствие, не переживать по поводу ситуации на рынке и не тратить много времени на инвестирование.

Источник https://www.banki.ru/investment/investment_education/?id=10947695

Источник https://invlab.ru/investicii/kak-zhit-na-dividendy/

Источник https://quote.rbc.ru/news/article/61f2c71a9a79471e15b855b2