Что такое кэп в инвестициях

В последнее время меня все чаще просят проконсультировать по юридическим вопросам – как зарегистрировать компанию в Штатах, какие документы нужны в стартапе, чем отличаются разные формы инвестиций и на что нужно смотреть в документах. Поэтому я решил написать об одной из самых популярных форм ранних инвестиций – конвертируемом займе (англ. Convertible Note). Именно им мы пользовались, когда поднимали pre-seed деньги для Mailburn.

Что такое конвертируемый заем?

Equity-инвестиции довольно прозрачны – в них инвестор покупает акции компании по известной цене. С займом все несколько сложнее: в этом случае инвестор покупает обязательство компании передать ему акции в будущем по цене, которая пока еще не известна. По истечению, например, 18 месяцев, заем конвертируется в акции, но на более выгодных для инвестора условиях, чем если бы акции покупались прямо сейчас.

В основном это делается для того, чтобы не торговаться об оценке компании на стадии, когда не то что продаж нет – зачастую нет и продукта. А команда – два фанатичных основателя, исхудавшие из-за доширак-диеты.

Инвестор говорит, что компания стоит $1M, основатели, что $2M. Все сводится к банальным торгам, и это может длиться неделями. Инструмента для определения стоимости компаний на ранней стадии не существует, и вряд ли он появится.

Чтобы избежать подобной ситуации, можно оформить инвестиции в виде конвертируемого займа. В таком случае стоимость компании определит инвестор на следующем раунде – и обычно названная цифра устраивает обе стороны. А для компенсации рисков более раннего инвестора – для создания ему преимуществ перед инвесторами других стадий – используются различные условия. Среди множества вариаций самые важные – это Maturity Date, Discount и Valuation Cap.

Maturity Date

Количество месяцев, в течение которых должен наступить эпохальный момент для компании – а в 95% случаев это следующий крупный раунд. Maturity Date чаще всего устанавливают в 18 месяцев, гораздо реже – 12 или 24. Бывают дополнительные условия, которые разрешают продлить заем еще на Х месяцев при согласии обеих сторон.

Если за эти 12–18–24 месяца не происходит раунда, то срабатывают условия из раздела Conversion on Maturity, но об этом позже.

Если раунд происходит, то заем конвертируется в акции, и в игру вступают два следующих параметра – Valuation Cap и Discount. Обычно в договоре указаны оба параметра, но конвертация происходит только по одному из них.

Valuation Cap

Устанавливает максимальную оценку, по которой инвестиции, сделанные с помощью займа, могут сконвертироваться в акции.

Представьте ситуацию: бизнес-ангел Максим вложил $100 000 в компанию. Она быстро вышла на окупаемость и долгое время не поднимала венчурных денег. Когда все процессы были налажены, компания подняла следующий раунд для масштабирования в размере $3M при оценке в $20M. Получается, что новый инвестор получает 15% акций (3 / 20 = 0.15), а Максим, который поверил в команду еще 18 месяцев назад, всего 0,5% акций. Чтобы избежать такого дисбаланса – и существует кэп.

Например, в данной ситуации Максим и компания на момент подписания займа могли бы договориться о кэпе в $2M. Это цифру можно прикинуть, взглянув на рынок и другие стартапы из этой отрасли и предположив, насколько «высоко» может взлететь компания в ближайшее время. Поскольку в нашем примере компания феноменально выросла (и ее оценка сильно превышает кэп), то цена акций для Максима зафиксировалась бы на валюации в $2M, и он получил бы 5% акций. Это гораздо справедливее, учитывая, какие риски брал на себя Максим, инвестируя в компанию на супер ранней стадии.

Если же оценка на следующем раунде ниже, чем Valuation Cap, то срабатывает третий параметр.

Discount

Скидка на стоимость акций по отношению к цене для нового инвестора в новом раунде. Размер скидки варьируется от 0% до 35%, а наиболее популярное значение – 20%.

Например, новый инвестор зашел на поздней стадии и купил акции по цене $1 за штуку. Если Discount составляет 30%, то Максим сконвертирует свой заем в точно такие же акции, но по цене 70 центов за штуку.

Таким образом, при наступлении нового раунда до истечения Maturity Date срабатывает одно из двух условий – либо конвертация по Valuation Cap, либо с использованием Discount. Это сделано для того, чтобы сбалансировать риск ранних инвестиций. В такой системе инвесторы конвертируемых займов, простите за тавтологию, конвертируются по меньшей оценке, чем инвесторы следующего раунда.

Но что будет, если раунда не произошло?

Conversion on Maturity

18 месяцев прошли, раунда нет – что делать? Обычно происходит один из трех вариантов:

- Срок займа продлевается еще на какое-то время;

- Инвестор просит вернуть свои деньги с процентами, и если компания не может это сделать, то она банкротится (так никто не делает. );

- Принудительная конвертация по Maturity Сap. Обычно Maturity Сap на 30% ниже, чем Valuation Сap, чтобы скомпенсировать тот факт, что компания не смогла развиться согласно первоначальному плану.

Итого: сильные и слабые стороны конвертируемых займов

- Не надо оценивать компанию;

- Меньше бумажек, меньше работы юристам;

- Гибкие условия и защита для инвестора.

- На следующем раунде может быть так же сложно оценить компанию;

- Слишком много займов размоет следующего инвестора;

- Слишком низкий Valuation Cap размоет основателей;

- Можно проглядеть дополнительные условия;

- Акции следующего инвестора могут быть слишком крутыми для первых инвесторов, и придется вести переговоры с тремя сторонами.

Есть и другие «разделы» конвертируемого займа. Важно понимать, как они работают.

Qualified Financing

Характеристики следующего раунда, чтобы считать его триггером для конвертации по Valuation Cap / Discount. Обычно здесь указывается тип сделки (чаще всего – Equity) и сумма сделки (допустим, более $1M). В данном примере все, что не Equity или меньше одного миллиона, не будет считаться раундом, и заем будет оставаться в силе.

Prepayment

Пункт уточняет, можно ли выплатить заем деньгами вместо конвертации его в акции.

В чем тут дело? Компания может выйти в плюс и заработать ощутимо больше денег, чем стоили первые займы, даже с процентами. Иногда компании предпочитают выплачивать фиксированную сумму долга, без оглядки на процент, просто потому что это выгоднее. Инвестор может этого не хотеть, ведь если компания в плюсе, то лучше владеть ее акциями, чем просто вернуть назад свои деньги, пусть и с процентами. Поэтому обычно пункт Prepayment как раз запрещает выплату займа деньгами, делая конвертацию обязательной.

Events of Default

Более-менее стандартный раздел, который определяет точку дефолта для компании. Здесь можно встретить такие страшные слова, как мораторий, судебное разбирательство, временная администрация и банкротство. Инвесторы могут попросить сюда добавить что-то свое, например, отсутствие продаж через 16 месяцев может стать Event of Default, которое повлечет какие-то негативные последствия для основателей. Будьте аккуратны с этим разделом, он настолько стандартный, что многие читают его по диагонали.

Representations and Warranties / Covenants

Обязательства компании и инвестора. Например, компания обязуется дать доступ ко всем или некоторым своим системам. Или компания не может быть продана без согласия инвестора. Или обещает ежемесячное предоставление финансовой отчетности для инвестора. Здесь может появиться и такой страшный пункт, как право вето у инвестора на будущих инвесторов.

Инвестор же, в свою очередь, обязуется не вступать в деловые отношения с конкурентами, не перепродавать заем и участвовать в деятельности компании только в целях собственной выгоды, а не по приказу третьих лиц.

В целом, в этом разделе обычно гораздо больше ограничений для компании, чем для инвестора. И это нормально. Помните, что инвестор не принимает решения, у него нет доли, пока заем не сконвертировался, он не член совета директоров и вообще – прав у него мало.

Pro rata rights & Super pro rata

Дает инвестору безусловное право принять участие в раунде Qualified Financing, чтобы предотвратить размытие своей доли.

Конечно, инвестор понимает, какую долю в компании он получит после наступления Qualified Financing.

Вспомним ту же ситуацию с Максимом, когда он планировал получить 5% за $100 000 инвестиций в виде займа. При входе следующего инвестора доля Максима, конечно же, размоется. Если у Максима есть Pro rata rights, он может принять участие в раунде и докупить недостающие акции, чтобы остаться на отметке в 5%. Если он этим воспользуется, то ему нужно будет заплатить 5% от суммы нового раунда, а именно $150 000 (если раунд был $3M). При этом общая сумма раунда не меняется, только участника теперь два – Максим с $150 000 и новый инвестор с $2 850 000.

Pro rata – отличный раздел. Он может быть как очень полезным, так и безумно вредным. Плохо, когда Pro rata есть у токсичных инвесторов, которых вы взяли, потому что жизнь скрутила, но в идеале хотели бы оставить как миноритариев в компании. Хорошо, когда будущий инвестор просит первых инвесторов еще раз подтвердить свою веру в компанию и зайти вместе с ним, и они соглашаются. Но плохо, когда будущий инвестор хочет забрать весь раунд себе, а предыдущие инвесторы все равно используют Pro rata.

Super pro rata – это возможность не только защитить свою долю от размытия, но и увеличить ее. Например, с 5% до 10%, и еще сильнее подвинуть нового инвестора в раунде. Честно говоря, я не вижу ни одной ситуации, когда super pro rata была бы уместной и корректной. На мой личный взгляд, это хак для инвесторов, которые не хотят вести диалог наравне с новым лид инвестором, когда наступит Qualified Financing.

Most Favored Nation

В последнее время участились случаи, когда условия для новых инвесторов значительно лучше, чем для предыдущих. Тогда используется MFN – механизм защиты от снижения стоимости акций.

Например, Максим проинвестировал в компанию с условиями Discount 30% и Valuation Cap 5 млн. А следующий инвестор получил условия Discount 35% и Valuation Cap 4 млн, что лучше, чем условия Максима. Если у Максима есть в договоре пункт про MFN, то он имеет законное право автоматически изменить условия своей сделки до 35% и 4 млн кэп.

Чаще всего MFN встречается на поздних стадиях, бизнес-ангелы редко усложняют договоры займа такими нюансами. Да и суммы на ранних раундах не те.

Liquidation Preferences

Пожалуй, самый важный раздел в договоре об инвестициях. Именно он говорит о том, сколько получит инвестор, если компанию продадут. И именно на этом разделе обжигаются многие предприниматели, подписывая невероятные условия вроде выплаты 10х от суммы инвестиций при продаже компании.

Для многих стартапов M&A – самый популярный выход. Внимательно прочитайте все условия, связанные с ликвидационными преференциями. Проконсультируйтесь с юристами, если нужно. Разберитесь, чем отличается Participating Preferred Stock от Non-participating Preferred Stock.

Подводя итоги

- Отношения с инвесторами могут длиться дольше, чем ваш брак. Поэтому их нужно грамотно выстроить с самого начала и строго определить, где какие границы. Не тяните одеяло только на себя – отношения должны быть гармоничными и равноправными. Где-то придется уступить, но в каких-то моментах надо отстаивать свою позицию.

- Тщательно читайте инвестиционные документы и не доверяйте юристам инвестора. Они работают на инвестора и им платят за то, чтобы они составили документы с наиболее выгодными условиями для него. Обращайте внимание на детали и дополнительные секции, именно они могут обернуться потерей контроля над компаний или отсутствием прибыли у основателей при ее продаже.

- Не бойтесь потратить деньги на юристов, они смогут указать на все аномалии и отредактировать документы в соответствии с вашими интересами. Тогда вам не придется писать грустный пост в Facebook о том, как вас легально кинули по вашей же неосторожности.

А если у вас есть какой-то специфический вопрос или вам нужна консультация – со мной всегда можно связаться в Фейсбуке или по почте. Удачи!

Опционы кэп, флор, коллар

Кэп – это набор опционов, который даёт покупателю возможность выплачивать по займу рыночную ставку, не превышающую ставку исполнения.

Использование кэпа позволяет покупателю ограничить максимальный размер процентных платежей, но не лишает его возможности получать выгоду от стабильной процентной ставки или её снижения.

Кэп является ограничением для набора соглашений о будущей процентной ставке, сроки исполнения которых совпадают с датами фиксации процентов по займу.

Расходы для покупателя ограничены размером премии, которую он выплачивает продавцу, иных обязательств у покупателя нет.

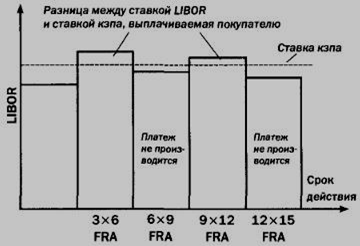

В качестве ставки-ориентира в большинстве кэпов используется LIBOR. Приведённый ниже пример показывает, как такой кэп работает.

Пример 1:

Казначей корпорации привлек заём в размере $10 млн. по плавающей ставке на 15 месяцев, используя 3-месячный период фиксации ставки LIBOR. Казначей предполагает, что процентные ставки будут повышаться, и хочет с помощью кэпа ограничить ставку заимствования на уровне 6%. Он покупает опцион и выплачивает его продавцу премию.

Данный заём можно рассматривать как серию FRA, которая начинается через 3 месяца после первого заёмного периода, то есть 3×6; 6×9; 9X12; 12×15.

Если на дату фиксации ставка LIBOR превышает согласованную ставку кэпа, продавец опциона выплачивает казначею наличными разницу между ставкой LIBOR и ставкой кэпа.

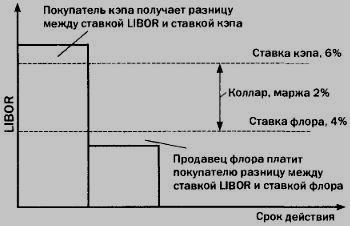

На диаграмме показаны колебания ставки LIBOR в течение 15 месяцев и платежи, которые получает покупатель кэпа.

Рис.1. Диаграмма колебаний ставки LIBOR.

Если ставка LIBOR выше ставки кэпа, казначей корпорации может платить по займу текущую ставку LIBOR в уверенности, что расходы сверх ставки кэпа будут компенсированы опционом. Другими словами, процентные платежи казначея ограничены уровнем кэпа.

Если же ставка LIBOR ниже ставки кэпа, продавец опциона ничего не платит покупателю. Однако в этом случае казначей платит по займу более низкий процент, чем ставка кэпа.

В целом подобный инструмент позволяет казначею корпорации ограничить рост процентных платежей уровнем кэпа и одновременно получать выгоду от снижения процентных ставок.

Флоры

Это противоположный кэпу опцион, поскольку он гарантирует покупателю минимальную процентную ставку.

Флор можно рассматривать как серию опционов «пут» на соглашения о будущей процентной ставке с одними и теми же ценами исполнения.

Покупатель флора защищается от снижения процентных ставок, то есть он хочет зафиксировать минимальную ставку дохода, сохраняя возможность получения выгоды от повышения процентной ставки.

Рис.2. Диаграмма колебаний ставки LIBOR.

Если ставка флора выше ставки LIBOR, продавец опциона выплачивает покупателю разницу между этими ставками.

Коллары

Коллар («ошейник») – это естественная комбинация кэпа и флора в ситуации, когда участник рынка хочет запереть процентные ставки между гарантированными верхним и нижним пределами и при этом снизить суммарный размер премии.

Такой эффект можно получить путём одновременной покупки кэпа, чтобы ограничить процентную ставку сверху, и продажи флора, чтобы получить премию, или наоборот.

Таблица 1. Характеристика кэпов и флоров.

- Защищают покупателей от роста процентных ставок выше согласованного уровня, позволяя при этом получать выгоды от снижения ставок

- Устанавливают для покупателей верхний предел стоимости заимствования на период действия опциона

- Не влияют на базовый заём

- Являются более гибкой альтернативой заимствованиям по фиксированной ставке

- Представляют собой набор опционов колл на соглашения о будущей процентной ставке с одной и той же ценой исполнения

- Защищают покупателей от падения процентных ставок ниже согласованного уровня, позволяя при этом получать выгоды от повышения ставок

- Устанавливают для покупателей нижний предел доходности на период действия опционов

- Не влияют на базовый депозит или вложения

- Являются более гибкой альтернативой кредитованию по фиксированной ставке

- Представляют собой набор опционов пут на соглашения о будущей процентной ставке с одной и той же ценой исполнения

Коллар: покупатель кэпа/продавец флора

Коллар – это одновременная покупка опциона кэп «без денег» и продажа опциона флор «без денег».

Если контрагент платит процент по займу, он может купить кэп и продать флор для фиксирования максимального и минимального уровней процентных выплат. Если контрагент получает процент, он может продать кэп и купить флор для фиксирования максимального и минимального уровней получаемых процентных платежей.

Следует подчеркнуть, что в обратном направлении такая комбинация не работает, то есть контрагент, получающий процент, не добьётся желаемого эффекта, купив кэп и продав флор.

Пример 2:

Казначей корпорации, привлекающий заём, решает ограничить стоимость заимствования на уровне 6%, поскольку текущая процентная ставка лишь едва превышает его. Таким образом, 6% – это кэп казначея. Одновременно казначей продает флор со ставкой 4%. В результате он получает коллар на процентные платежи и премию. Коллар можно представить графически следующим образом.

Рис. 3. Схема опционного коллара на процентные платежи и премию.

Опцион кэп гарантирует, что продавец выплатит казначею компенсацию, если LIBOR превысит 6,0%. Если же LIBOR окажется ниже 4%, то уже казначею придется выплачивать покупателю флора соответствующую компенсацию.

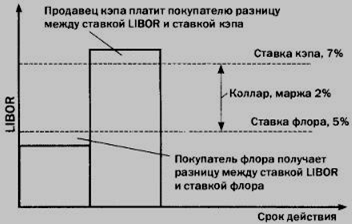

Коллар: покупатель флора/продавец кэпа

Пример 3:

Казначей корпорации хочет захеджировать инвестиции, установив нижний предел ставки дохода на желаемом уровне, для чего покупает флор по этой ставке. Одновременно казначей продаёт кэп и получает по нему премию. Если ставка флора установлена на уровне 5%, а ставка кэпа – 7%, он получает коллар, который графически выглядит следующим образом.

Рис. 4. Схема опционного коллара на процентные платежи и премию.

Если ставка LIBOR опускается ниже 5%, казначей получает компенсацию по опциону флор. Если ставка LIBOR поднимается выше 7%, казначей выплачивает компенсацию покупателю кэпа. Однако казначей полагает, что процентные ставки не повысятся и опцион кэп не будет исполнен.

Поскольку коллар предполагает одновременную покупку и продажу, связанные с ним премии взаимозачитываются полностью или частично.

CAP RATE: определение и использование в инвестировании в недвижимость

Ставка капитализации является критически важным показателем для инвесторов в коммерческую недвижимость. Ставка капитализации может быть использована для анализа свойств и поиска хорошей сделки. В этом посте я определю ставку капитализации (также известную как ставка капитализации). Я также покажу вам, как использовать формулу ставки капитализации для изучения рынков недвижимости и арендуемой недвижимости очень практичным способом.

Что такое ставка капитализации (Cap Rate)?

Ставка капитализации (или сокращенно Cap Rate) — это термин, используемый в сфере недвижимости для описания нормы прибыли от собственности на основе чистого операционного дохода (NOI), генерируемого недвижимостью. Другими словами, ставка капитализации — это метрика доходности, используемая для расчета предполагаемой рентабельности инвестиций или окупаемости капитала.

Какова хорошая ставка капитализации при инвестировании в недвижимость?

Что такое хорошая ставка капитализации? Быстрый ответ заключается в том, что это зависит от того, как используется ставка капитализации. Например, если вы продаете недвижимость, более низкая ставка капитализации хороша, поскольку она увеличивает стоимость вашей собственности. С другой стороны, более высокая ставка капитализации хороша, если вы покупаете недвижимость, потому что это означает, что ваши первоначальные инвестиции будут уменьшены.

Вы также можете искать рыночную ставку капитализации, основанную на недавних продажах сопоставимых домов. Хорошая ставка капитализации в этом сценарии определяется путем сравнения аналогичных свойств в одном и том же месте. Предположим, вы хотите определить стоимость офисной недвижимости на основе рыночной ставки капитализации. Хорошая ставка капитализации в этом сценарии определяется на основе недавних продаж офисных зданий на том же рынке. Ужасная ставка капитализации будет определяться различными типами собственности на разных рынках.

Формула ставки капитализации

Формула Cap Rate равна чистому операционному доходу (NOI), деленному на текущую рыночную стоимость актива.

Чистая операционная прибыль / текущая рыночная стоимость актива = ставка капитализации

Формула ставки капитализации

Чистый операционный доход — это годовой доход, полученный от имущества после вычета всех текущих расходов, таких как управление имуществом и налоговые платежи.

Текущая рыночная стоимость актива – это рыночная стоимость актива.

Как рассчитать ставку капитализации

Ставка капитализации объекта определяется его потенциальным доходом и уровнем риска по сравнению с другими объектами недвижимости. Важно отметить, что ставка капитализации не обеспечит полного возврата инвестиций. Вместо этого он предоставит оценку того, сколько времени потребуется, чтобы окупить первоначальные инвестиции в недвижимость.

Чтобы успешно использовать эту статистику, вы должны сначала понять, как рассчитать ставку капитализации. Ставка капитализации может быть рассчитана путем деления чистого операционного дохода (NOI) на текущую рыночную стоимость недвижимости.

Давайте рассмотрим пример этого расчета, чтобы лучше понять эту формулу ставки капитализации.

№1. Рассчитайте чистый операционный доход от собственности

Прежде всего, вы должны научиться рассчитывать чистую операционную прибыль (NOI). NOI представляет собой сумму потоков доходов от собственности за вычетом суммы расходов на собственность.

Чтобы рассчитать потоки доходов от собственности, включая любые виды денег, которые она может генерировать, такие как доход от аренды, сборы и объекты на территории, которые требуют дополнительных платежей. Предположим, вы оцениваете недвижимость, которая приносит доход от аренды в размере 5,000 долларов в месяц, но не имеет других источников дохода.

После этого будут суммированы расходы на недвижимость. Налоги на недвижимость, страховые взносы, ремонт и судебные издержки — очевидные вещи, о которых следует упомянуть. Тем не менее, есть некоторые менее заметные расходы, которые следует учитывать, например, потенциальные вакансии. Большинство инвесторов исходят из 10-процентной доли вакантных площадей, но вы можете провести небольшое исследование в своем районе, чтобы получить точную оценку ожидаемой доли вакантных площадей. Общие ежемесячные расходы на недвижимость, которую вы рассматриваете, составляют 1,000 долларов, что включает 10% прогноза вакантности.

После определения доходов и расходов от собственности вычесть расходы из доходов. В этот момент будет определен NOI. В нашем сценарии чистая операционная прибыль объекта составляет 4,000 долларов в месяц или 48,000 долларов в год.

№ 2. Вычтите текущую рыночную стоимость из общей суммы.

Затем чистый операционный доход делится на текущую рыночную стоимость. Хотя инвесторы расходятся во мнениях относительно того, следует ли использовать текущую рыночную стоимость или цену покупки, большинство инвесторов используют текущую рыночную стоимость имущества.

Имея это в виду, мы будем использовать более широко известную формулу ставки капитализации и разделим чистую операционную прибыль на текущую рыночную стоимость. Ознакомьтесь с информацией о собственности и одним из различных инструментов оценки стоимости дома, доступных для определения текущей рыночной стоимости собственности.

В этом случае текущая рыночная стоимость недвижимости составляет 480,000 48,000 долларов. При этом мы можем разделить 0.10 XNUMX долларов, что даст XNUMX.

№3. Вычислить в процентах

Последним шагом является преобразование продукта деления в проценты. Это достигается путем умножения результата на 100.

В этой ситуации мы можем просто умножить 0.10 на 100, чтобы получить ставку капитализации 10%. Ставка капитализации указывается в процентах.

Факторы, влияющие на ставку капитализации

Ставка капитализации влияет на ваше инвестиционное решение. Однако важно понимать, что на ставку капитализации влияют различные обстоятельства. Среди факторов, которые необходимо изучить, — рынок, местоположение и тип недвижимости.

Вот несколько переменных, которые могут повлиять на ставки капитализации:

- Местонахождение: Как и все в сфере недвижимости, местоположение собственности может оказать существенное влияние на ставки капитализации. Более высокая ставка капитализации иногда связана с более рискованной областью.

- Размер рынка: Большой конкурентный рынок может иметь более низкие ставки капитализации, чем меньший и более рискованный рынок.

- Стабильность активов: Можно рассмотреть ожидаемую стабильность стоимости свойства.

- Потенциал роста: Недвижимость с большими перспективами на растущем рынке может повлиять на ставку капитализации.

- Ликвидность капитала: Сумма капитала, вложенного в недвижимость, оказывает значительное влияние на ставку капитализации, поскольку она напрямую влияет на NOI.

Конечно, это не единственные переменные, которые могут влиять на ставки капитализации. Тем не менее, они могут иметь наибольшее влияние.

Значение ставки капитализации

Ставка капитализации используется для сравнения различных вариантов инвестирования. Например, при прочих равных условиях инвестор более склонен сосредоточить внимание на недвижимости с ставкой капитализации 10%, чем на другой недвижимости с ставкой капитализации 3%.

Ставка также показывает, сколько времени требуется, чтобы окупить инвестиции в недвижимость. Например, если недвижимость имеет кепку 10%, инвестору потребуется 10 лет, чтобы вернуть свои инвестиции (это называется «полностью капитализированным»).

Хотя это важный показатель при анализе инвестиционных перспектив, инвесторы никогда не должны покупать недвижимость исключительно на основе ее ставки капитализации. Важно понимать, что разные ставки капитализации означают разные уровни риска: низкая ставка капитализации указывает на снижение риска, тогда как высокая ставка капитализации указывает на более высокий риск. В результате не существует «идеальной» ставки капитализации; это определяется толерантностью инвестора к риску.

Анализ двух разных свойств с использованием ставок капитализации

Предположим, вы решили приобрести небольшой многоквартирный дом. Вы с деловым партнером накопили немного денег, которые хотите потратить в качестве первоначального взноса. Ипотечный кредит будет использоваться для покрытия оставшейся части покупной цены.

Ваш местный агент по недвижимости ищет дома, используя традиционные методы, такие как MLS (служба множественных списков), Loopnet.com и сеть.

Она представляет вам два отдельных варианта приобретения после нескольких недель поиска.

Свойство № 1 — Производитель стабильного дохода с ставкой капитализации 6.48%

Первая недвижимость представляет собой десятиэтажное здание, выставленное на продажу за 1,000,000 XNUMX XNUMX долларов. Ваш агент классифицирует это как собственность B. Он полностью сдан в аренду, не требует капитального ремонта, управляется хорошей фирмой. Перспективы долгосрочного демографического и экономического роста в этом районе также хорошие.

Общая ежемесячная арендная плата составляет 9,000 долларов США (900 долларов США за единицу).

- Ежемесячные эксплуатационные расходы = $3600

- Ежемесячный чистый операционный доход = 5,400 долларов США.

- годовой чистый операционный доход = 5,400 12 x 64,800 месяцев = XNUMX XNUMX долларов США.

- Ставка капитализации = 6.48 процента (64,800 1,000,000 долларов США / XNUMX XNUMX XNUMX долларов США).

Вам нравится это предложение, потому что оно приносит хороший доход и имеет многообещающие долгосрочные возможности. В нем также отсутствуют какие-либо серьезные «ошибки» или движущиеся части. Вы можете просто купить его и сразу начать зарабатывать, наняв стороннего менеджера.

Свойство № 2 — ставка капитализации 6.35%, но потенциал для добавления стоимости

Второй объект недвижимости представляет собой 15-квартирное здание, которое продается за 850,000 XNUMX долларов. Ваш агент оценивает его как недвижимость класса C, но район растет, и поблизости есть объекты класса B и даже A. Другие инвесторы ремонтируют и повышают арендную плату за свои здания. В результате появляется возможность создавать ценность, потенциально получая при этом более высокую прибыль.

Ниже приведены номера покупок:

- Общая месячная арендная плата = 7,500 долларов США (500 долларов США за единицу).

- Ежемесячные операционные расходы = 3,000 долларов США.

- Ежемесячный чистый операционный доход = 4,500 долларов США.

- Годовой чистый операционный доход = 54,000 4,500 долларов США (12 XNUMX долларов США x XNUMX месяцев).

- Ставка капитализации = 6.35 процента (54,000 850,000 долл. США / XNUMX XNUMX долл. США).

Однако имейте в виду, что есть возможность повысить ценность и улучшить финансовое положение. Ваш агент и управляющий недвижимостью убеждены, что вы можете потратить 150,000 10,000 долларов (500 700 долларов за квартиру) и повысить арендную плату за каждую квартиру с XNUMX до XNUMX долларов в месяц.

Читайте также: ОБРЕМЕНЕНИЕ НЕДВИЖИМОСТИ: ОПРЕДЕЛЕНИЕ И КАК ЭТО РАБОТАЕТ

Вот новые цифры в результате этого улучшения:

- Общая месячная арендная плата = 10,500 долларов США (700 долларов США за единицу).

- Ежемесячные эксплуатационные расходы = $3,500

- Ежемесячный чистый операционный доход = 7,000 долларов США.

- 84,000 7,000 долларов США = годовой чистый операционный доход (12 XNUMX долларов США x XNUMX месяцев).

Существует два варианта:

Если вы продаете с выходной капитализацией 6%, новая стоимость составит 1,400,000 84,000 6 долларов (1,400,000 XNUMX долларов XNUMX% = XNUMX XNUMX XNUMX долларов).

Валовой чистый прирост стоимости составляет 400,000 1,400,000 долларов (1,000,000 XNUMX XNUMX – XNUMX XNUMX XNUMX долларов).

ИЛИ продолжать арендовать по максимальной ставке 8.40% (84,000 1,000,000 долларов США, XNUMX XNUMX XNUMX долларов США), также известной как доход от аренды без использования заемных средств.

Этот второй вариант потребует большего сотрудничества. Существует также вероятность того, что стратегия потерпит неудачу. Прежде чем вы закончите, местная или национальная экономика может столкнуться с трудностями. Кроме того, вы можете не выполнить ремонт или увеличить арендную плату должным образом.

Но если вы сможете устранить эти опасности и приложить усилия, отдача будет намного больше. За те же инвестиции в 1 миллион долларов вы получаете значительный рост стоимости и значительно большую норму прибыли на доход.

Когда использовать ставки капитализации, а когда нет

Ставки капитализации обычно используются инвесторами в недвижимость для сравнения рисков при покупке нескольких объектов коммерческой недвижимости. Хотя ставки капитализации могут использоваться для принятия других решений об инвестициях в недвижимость, они могут быть не такими полезными.

Если вы рассматриваете ставку капитализации как метод анализа возможных свойств, имейте в виду, что существует множество инструментов, которые могут вам помочь. Другие индикаторы могут использоваться для оценки риска и возможной доходности инвестиционной собственности.

Ставки капитализации могут быть полезным инструментом для коммерческой недвижимости. Тем не менее, вы не должны использовать эту формулу для оценки стоимости дома на одну семью, собственности с неустойчивыми потоками доходов или собственности, которую вы собираетесь сразу продать.

ROI против ставки капитализации

Фундаментальное различие между ставкой капитализации и рентабельностью инвестиций заключается в цели этих двух измерений. Как указывалось ранее, ставка капитализации измеряет вероятный возврат инвестиций инвестора (ROI). Сказав это, легко понять, почему многие предприниматели смешивают их. Эти два индикатора очень похожи в том, что они информируют инвестора о том, чего ожидать, если он продолжит инвестирование. Однако важно отметить, что ставка капитализации и рентабельность инвестиций выполняют разные функции при рассмотрении сделки.

Возврат инвестиций предназначен для предоставления инвесторам объективной пропорции того, какую прибыль они могут ожидать от сделки. ROI, например, обычно представляется в процентах для оценки вероятной окупаемости инвестиций инвестора. Затем инвесторы могут сравнить рентабельность инвестиций двух совершенно разных инвестиций. Кроме того, выражение возврата инвестиций в процентах упрощает сравнение двух конкретных активов, независимо от того, одинаковы они или нет. В результате инвесторы могут сравнить окупаемость трехмесячной реабилитации с 30-летней окупаемостью.

Напротив, ставка капитализации используется для сравнения аналогичных владений недвижимостью. Например, ставка капитализации была бы хороша для сравнения доходов от двух сдаваемых в аренду объектов, но была бы далека от оптимальной для инвесторов, сравнивающих сдаваемое в аренду имущество с ремонтом.

Заключение

Формула капитальной ставки является эффективным инструментом для сравнения коммерческих и многоквартирных зданий. Тем не менее, ставка капитализации — не единственная мера, которую следует учитывать при изучении возможностей инвестирования в недвижимость.

Поскольку обстоятельства каждого инвестора уникальны, хорошая ставка капитализации не должна быть вашим единственным зеленым сигналом. Прежде чем принимать инвестиционное решение, необходимо рассмотреть другие переменные. Например, ваша картина денежного потока может значительно отличаться от картины другого инвестора в той же собственности. То, что является выгодным активом для одного инвестора, может стать обязательством для вас.

Продолжая поиск идеальной инвестиционной недвижимости, изучите передовой опыт покупки инвестиционной недвижимости. Инвестиции в недвижимость может быть прибыльным бизнесом, если вы потратите время на самообразование.

Часто задаваемые вопросы о максимальной ставке

Что означает максимальная ставка 7.5%?

Ставка капитализации 7.5 означает, что вы можете рассчитывать на годовой валовой доход в размере 7.5% от стоимости вашей собственности или инвестиций. Если ваша недвижимость стоит 150,000 7.5 долларов, предельная ставка 11,250 означает годовой доход в XNUMX XNUMX долларов.

Почему ставка капитализации важна в сфере недвижимости?

Ставка капитализации в основном используется для дифференциации различных инвестиционных возможностей. Инвестор, скорее всего, сосредоточится на собственности, если инвестиции в ценные бумаги обеспечивают прогнозируемый доход в размере 4%, а недвижимость имеет ставку капитализации 8%.

Почему ставки капитализации такие низкие?

Ставки капитализации на многих рынках недвижимости низкие, поскольку настроения инвесторов позитивны. Другими словами, вместо того, чтобы рисковать своим инвестиционным капиталом, люди готовы платить больше за NOI на безопасном и стабильном рынке.

Статьи по теме

Мир Нвадике

Пис — бизнес-консультант с многолетним опытом работы в сфере сельского хозяйства и недвижимости. Она написала множество электронных книг по бизнесу для стартапов с подтвержденным послужным списком историй успеха. Она также оказывает сельскохозяйственные услуги, начиная от агроконсалтинга и заканчивая установкой сельскохозяйственного оборудования. Она любит писать бизнес-статьи о своем богатом финансовом и деловом опыте.

Оставьте комментарий Отменить ответ

РАСШИРЕННОЕ БУХГАЛТЕРСКОЕ УРАВНЕНИЕ: обзор, формула и калькулятор

СТРАТЕГИИ ТОРГОВЛИ ОПЦИОНАМИ: лучшие стратегии для начинающих

Вам также может понравиться

- 7 минутное чтение

Ставка капитализации в сфере недвижимости: руководство для инвесторов, чтобы узнать ставки капитализации

- by Чарити

- 31 мая 2022

Содержание Скрыть Что такое ставка капитализации в сфере недвижимости?Формула для ставки капитализации в сфере недвижимостиКак…

- 8 минутное чтение

ESCROW ВОЗВРАТ: Чего ожидать от условного возврата

- by Узочукву Эзериоха

- 22 апреля 2022

Table of Contents Hide Что такое условное возмещение?Что такое условное депонирование?Как рассчитать сумму условного депонированияКогда…

- 8 минутное чтение

ВОЗВРАТ АМОРТИЗАЦИОННЫХ СРЕДСТВ: определение и способы его расчета

- by Мир Нвадике

- Июль 11, 2022

Table of Contents Hide Что такое восстановление амортизации?Какие активы подлежат возврату амортизации?Возврат амортизации арендованного имуществаКак…

- 10 минутное чтение

Тенденции в сфере недвижимости: всесторонние тенденции рынка 2022

- by Мир Нвадике

- 12 января 2022

Table of Contents Hide Тенденции рынка недвижимости №1: У покупателей жилья мало вариантовЧто это значит для покупателей…

- 10 минутное чтение

10 лучших программ для управления недвижимостью в 2022 году

- by Мир Нвадике

- 15 августа 2022

Table of Contents Hide Что делает программное обеспечение для управления недвижимостью? Как выбрать подходящее программное обеспечение для управления недвижимостью # 1.…

- 11 минутное чтение

КАК НАЧАТЬ РАБОТУ С НЕДВИЖИМОСТЬЮ: пошаговое руководство о том, как начать свой собственный бизнес в сфере недвижимости в 2022 году

- by Власть

- 24 сентября, 2022

Table of Contents Hide Что такое бизнес в сфере недвижимости? Как начать работу в сфере недвижимости#1. Выяснить…

Выберите валюту платежа

РАСКРЫТИЕ: Некоторые из наших сообщений могут содержать партнерские ссылки, то есть, когда вы нажимаете на ссылки и совершаете покупку, мы получаем комиссию. Однако рекомендации сделаны с чистым намерением помочь вам, а не только для нашей выгоды.

Источник https://rb.ru/opinion/zaem/

Источник http://finmarkets.info/4-17-opciony-kjep-flor-i-kollar/

Источник https://businessyield.com/ru/real-estate-investment/cap-rate/