Где взять деньги на развитие малого бизнеса: ТОП-7 безопасных способов

Создание и дальнейшее развитие бизнеса практически невозможно без инвестиций: предпринимателю нужно заняться поиском средств на этапе планирования. Доступно несколько решений, позволяющих получить источники финансирования, и методы, обеспечивающие развитие собственного дела с нуля без солидного стартового капитала. Рассказываем, где искать средства и как предупредить попадание в долговую яму.

С чего начать поиск денег и как избежать опасных схем

На первых порах необходимо составить бизнес-план, без которого сложно будет планировать траты, невозможно – получить кредит или привлечь инвесторов. Рекомендуется расписать все статьи расходов, определить прогнозируемую окупаемость и риски, способные замедлить процесс выхода на чистую прибыль. Во избежание форс-мажоров и накопления долгов не стоит прибегать к следующим методам:

- получать займы у частных лиц под высокий процент на короткий срок с размытыми условиями;

- обращаться в микрофинансовые организации: они устанавливают колоссальные процентные ставки при минимальном сроке выплаты долга. В случае просрочки могут перепродать долг коллекторам, которые будут надоедать звонками не только должнику, но и его родственникам, коллегам.

Нужно тщательно взвесить все и за и против, беря деньги под залог недвижимости или автомобиля: самая успешная бизнес-идея может провалиться на старте, в этом случае предприниматель останется ни с чем. Лучше выбирать более безопасные варианты с минимальными рисками: рассмотрим ТОП-7 перспективных.

Где искать средства для развития бизнеса

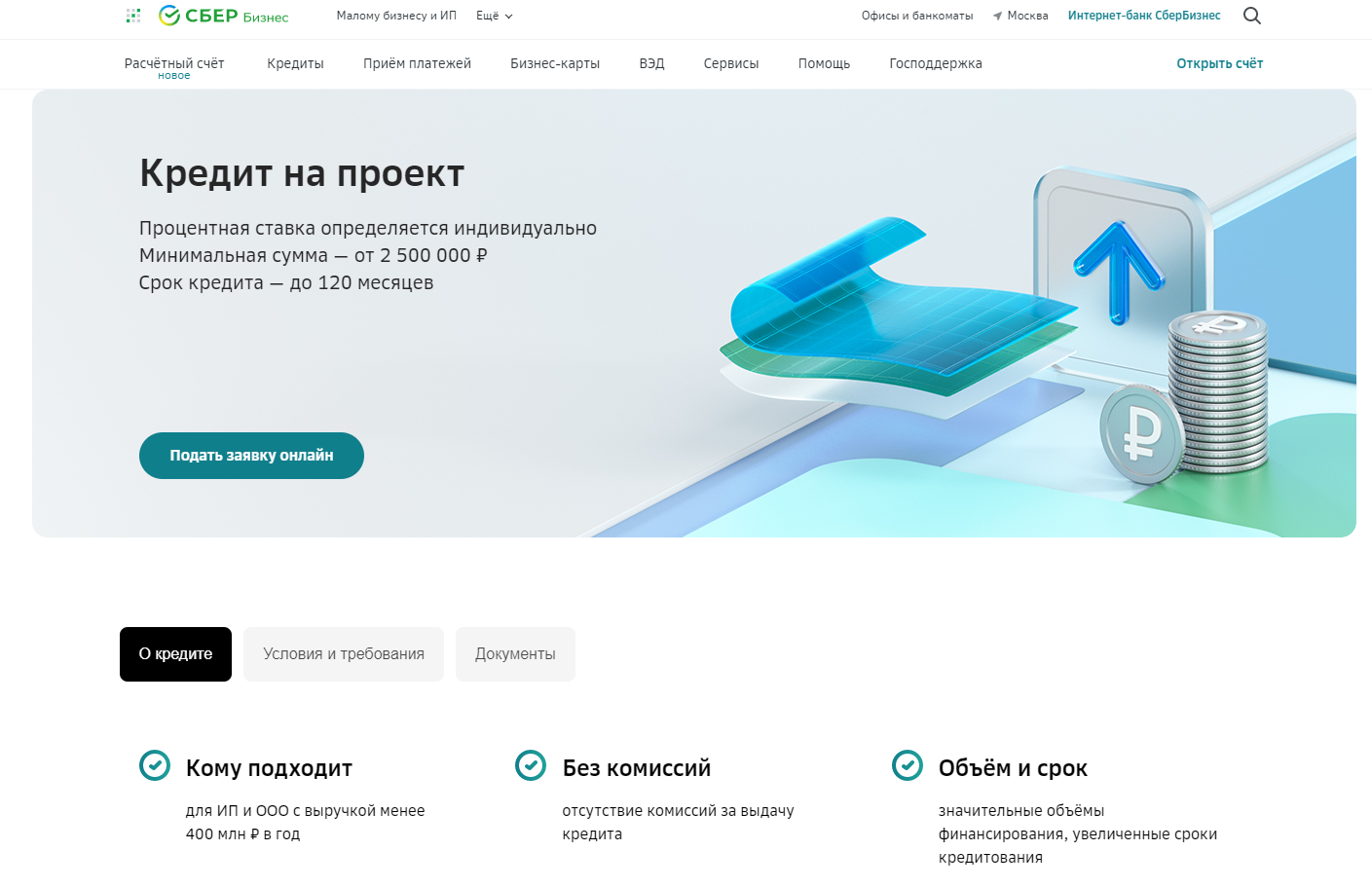

Способ №1. Банковский кредит

Обращение в банк – первый вариант, представляющий интерес для владельца мелкого бизнеса. Средств на открытие и развитие собственного дела нужно немного. Например, создание пункта выдачи заказов или интернет-магазина на платформе электронной коммерции inSales обойдется в среднем в 150-200 тысяч рублей (с учетом рекламы, персонала и других статей расходов). К прогнозируемой сумме нужно добавить около 10% (не стоит планировать финансы впритык): в течение 10-15 месяцев предприниматель сможет закрыть долговые обязательства.

В 2022 году действует большое количество государственных программ и мер, направленных на поддержку малого и среднего бизнеса: выбрать подходящую с низкими процентными ставками будет просто. Помимо этого, в российских банках постоянно действуют кредитные предложения с выгодными условиями. СберБанк обеспечивает выдачу займов на сумму от 100 тысяч до 200 миллионов рублей сроком на 1-180 месяцев под 12,5-16% годовых (зависит от целей, типа бизнеса и кредита). Аналогичные предложения можно найти в других финансово-кредитных организациях, этот метод имеет ряд плюсов:

- быстрая проверка и получение ответа на запрос, особенно при наличии обоснованного бизнес-плана;

- широкий выбор кредитных продуктов, которые постоянно обновляются;

- в случае финансовых проблем с банком всегда можно договориться об отсрочке, в крайнем случае доступно рефинансирование.

Однако при не успешности бизнеса предприниматель останется один на один с большим долгом. Если бизнес-план указывает на высокий риск невозврата или предприниматель имеет плохую кредитную историю, то шансы на одобрение заявки приближаются к нулю. Кредит станет хорошим решением только в том случае, если на погашение тела и процентов не придется направлять всю выручку. Получить заем могут индивидуальные предприниматели, самозанятые и общества с ограниченной ответственностью.

Варианты кредитных продуктов от СберБанк

Способ №2. Привлечение инвестора

Синергия перспективной бизнес-идеи и финансов может перерасти в прибыльный проект, остается лишь найти инвестора. Привлечение частного инвестора связано с получением финансов под развитие проекта, каждый этап которого зафиксирован в бизнес-плане. Этот формат подразумевает регистрацию общества с ограниченной ответственностью или заключение договора, условия которого обеспечивают защиту прав и обязанностей всех участников. Для поиска инвесторов можно использовать следующие рекомендации:

- посещение тематических выставок и семинаров;

- презентация проекта на платформах стартапов;

- сети бизнес-ангелов, которые позволяют не только найти источник финансирования, но и получать подсказки по ведению и развитию проекта, что предупреждает доминирующее количество ошибок. Для российских предпринимателей доступна национальная сеть «Частный капитал» и другие некоммерческие организации;

- бизнес-инкубаторы и акселераторы, ориентированные преимущественно на поддержку молодых предпринимателей.

Условия получения средств и поддержки зависят от типа инвестора, а также от его требований. Стоит приготовиться к тому, что инвесторы будут проверять предпринимателя, поэтому важно отсутствие незакрытых кредитов, проблем с законом и негативной репутации.

Предложение для поиска инвесторов: пример с портала БИБОСС

Способ №3. Взять в долг у друзей

Заем средств у родственников или близких людей – оптимальное решение для предпринимателей, которые получили отказ в выдаче кредита в банке и не могут запустить сбор в рамках поддержки стартапа. Из плюсов стоит выделить отсутствие процентных ставок, а также гибкие сроки: заем друзьям можно отдавать частями, в случае потребности в отсрочке ее будет проще получить, если сравнивать с банковским сектором. Один человек может не располагать суммой, необходимой на открытие бизнеса, поэтому часто приходится обращаться к нескольким друзьям. Долговые обязательства могут быть скреплены устными договоренностями или нотариально заверенной распиской, которая защищает права лица, предоставляющего средства, и регламентирует обязательства заемщика.

Способ №4. Ведение деятельности, позволяющей накопить средства

Предприниматели имеют возможность работать в нишах, не требующих стартовых инвестиций или нуждающихся в минимальных вливаниях. Такой подход позволяет накапливать деньги, которые будут задействованы для раскрутки и масштабирования бизнеса. В качестве приоритетных стоит рассматривать:

- дропшиппинг-модель. Для старта предпринимателю понадобится лишь платформа для ведения продаж: сайт интернет-магазина, группа в социальной сети или мессенджере. Он будет выполнять функцию посредника: заключит договоренности с производителем, выставит его товары и начнет принимать заказы, а также оплату. В стоимость продукции включена наценка дропшиппера, которая составляет его прибыль. Логистические процессы обеспечит производитель: он соберет, упакует и отправит заказы;

- работа на маркетплейсах и торговых площадках. На маркетплейс можно выйти с низкобюджетными товарами или изделиями hand made;

- предоставление услуг. Можно заниматься уборками, консультированием в той области, в которой предприниматель является экспертом, или выбрать другую сферу.

Этот способ позволяет не брать на себя кредитные обязательства и не зависеть от требований инвесторов, однако процесс накопления средств может затянуться минимум на год. Риски минимальные: если бизнес не окупится или не пойдет, то все можно начать заново, но уже с другой идеей.

Схема функционирования дропшиппинг-модели

Способ №5. Краудфандинг

Метод краудфандинга – перспективное решение для бизнес-проектов, представляющих практическую, социальную или другую ценность. Суть в том, что участники платформы объединяют свои финансовые усилия, направляя их на поддержание понравившегося проекта. Финансовые и другие инициативы – добровольные, сбор ведется через интернет. Существует несколько вариаций это модели, реализующихся на разных условиях:

- краудинвестинг: привлекаются профессиональные инвесторы, которые получат ценные бумаги новосозданной компании;

- краудлендинг, в рамках которого средства предоставляются в срочном порядке на непродолжительное время, но на существующий бизнес для развития, масштабирования;

- гарантированное предоставление нефинансового вознаграждения. Инвесторы получают определенные привилегии от автора проекта, например, фиксированное количество услуг, первый экземпляр книги или настольной игры, переведенной на русский язык;

- благотворительные сборы, но они проводятся для социальных проектов и не предполагают получения вознаграждения инвесторами.

Взаимодействие между бизнесом и пользователями выполняется через специальные инвестиционные платформы: они включены в реестр Центрального Банка России. Если платформы в базе нет, то лучше отказаться от сотрудничества. Для запуска сбора необходимо:

- сформировать концепцию будущего проекта;

- поставить цели и выполнить бизнес-планирование;

- выбрать площадку из реестра, потом – найти отзывы о ней, сведения о сроке работы, закрытых сборах и другую информацию, указывающую на благонадежность;

- познакомиться с условиями сотрудничества: какие документы нужно предоставить, какой тип сборов ведется, какой процент площадка взимает за услуги, наличие скрытых комиссий;

- составить инвестиционное предложение: конкретизировать свои обязательства, описать цели, указать сроки и сумму (минимальная и максимальная, после достижения которой сбор прекратится), другие.

После запуска сбора инвестиционный договор будет заключаться автоматически между автором проекта и пользователями, которые оказывают финансовую помощь. Аудитория платформ активная и любит свежие идеи, но на открытие стандартного бизнеса (интернет-магазин одежды или салон красоты) средства могут собирать долго. До старта рекомендуется изучить законодательные нормы, касающиеся краудфандинга и правил взаимодействия между участниками платформ.

Открытый краудфандинговый сбор: портал planeta.ru

Способ №6. Поиск бизнес-партнера

Привлечение бизнес-партнера не стоит путать с инвестированием. В таком формате все затраты разделяют на две и более частей, что зависит от количества партнеров. Все участники имеют равные права и обязательства, возможен вариант, при котором каждый отвечает за свою часть работы: первый ищет поставщиков, второй – курирует маркетинг, а третий анализирует доступные инвестиционные потоки. Сотрудничество с партнерами подразумевает создание бизнеса в форме общества с ограниченной ответственностью, которое уравнивает права учредителей, позволяет честно делить выручку и продать дело в случае необходимости. Из плюсов открытия совместного дела стоит выделить:

- солидарную ответственность;

- равномерное распределение финансовых вливаний, возможно сотрудничество в формате «используем то, что есть». Например, один из соучредителей имеет цех, второй – оборудование, а третий – средства на закупку производственного сырья: объединив усилия, они создадут прибыльное дело;

- возможность в любой момент продать бизнес, в этом случае все учредители получат равные доли или те, которые соответствуют объему вливаний в раскрутку (оговаривается до запуска проекта).

Из минусов стоит выделить возможные конфликты между партнерами, имеющими разное видение на развитие проекта, и ситуации, при которых учредитель потребует срочно продать бизнес или захочет изъять из него свои деньги. Начать поиск партнеров можно в социальных сетях, на досках объявлений и специальных площадках, например, PartnerSearch.RU и аналогичных.

Найти партнера, готового вести равноправное сотрудничество и делиться опытом, можно даже на Avito

Способ №7. Фандрайзинг

Фандрайзинг бывает социальным и коммерческим, последний представляет интерес для предпринимателя. Имеет схожие черты с краудфандингом, но эти понятия не стоит путать. Краудфандинг обеспечивает быстрый коллективный сбор средств, которые инвесторам не нужно возвращать в «чистом виде».

Фандрайзинг связан с привлечением посредника, который занимается поиском инвесторов, обсуждает детали и оказывает содействие по реализации сделки. Он может искать специалистов, оборудование и решать другие вопросы, однако основное направление – инвестиции. Обеспечивает формирование потребностей компании и соблюдение интересов спонсоров, взаимодействует с инвесторами, формирует благоприятную репутацию.

Посредник ищет разных инвесторов, в качестве которых могут выступать физические и юридические лица, фонды, грантодатели, меценаты и другие организации, что зависит от типа проекта. За свое участие получает процент от сделки или долю в бизнесе – эта часть оговаривается в начале сотрудничества. Из плюсов стоит выделить стабильное финансирование, положительный имидж, четкий план действий и фиксированные обязательства всех сторон. Поиск фандрайзера начинается с формирования идеи, планирования и проверки потенциального посредника. Наиболее охотно инвесторы направляют средства в социальные, технологические и культурные проекты.

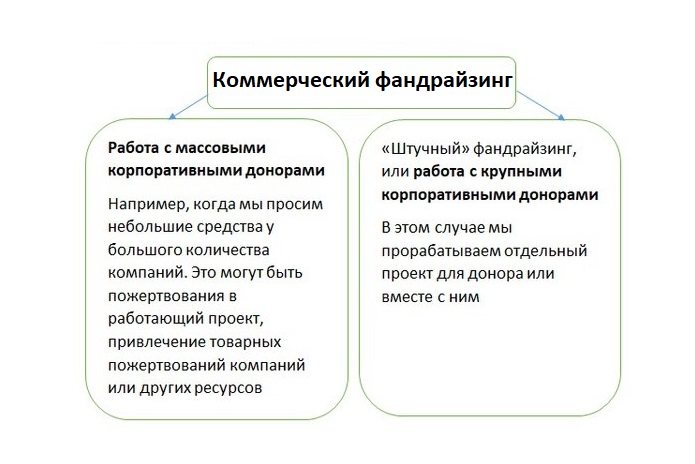

Виды коммерческого фандрайзинга

В заключение

Доступно много способов, которые помогают получить средства на развитие бизнеса: различия заключаются в сроках, условиях и требованиях к организационно-правовой форме. Для нестандартных проектов, представляющих ценность для общества, стоит использовать краудфандинг или фандрайзинг, обеспечивающие получение денег в относительно сжатые сроки. Если планируется открытие производства, точки общественного питания или интернет-магазина, то лучше обратить внимание на банковские кредитные продукты, получение займа у друзей или ниши, которые не требуют солидных вливаний и дают возможность развивать проект за счет извлекаемой чистой прибыли.

Инвестиции и привлечение партнеров – хорошее решение для глобальных проектов и предпринимателей, которые не боятся коллективной ответственности и готовы разделить бизнес с другими людьми. При выборе способа важно заранее оценить, сколько денег нужно будет вернуть и каким будет ежемесячный платеж. В идеальном варианте сумма должна составлять не более 20-30% от чистой выручки (после раскрутки), иначе дело считается нерентабельным: предприниматель будет направлять средства на погашение долга, не имея возможностей для продуктивного развития, расширения, маркетинга.

Читайте также

- Онлайн-касса для интернет-магазинов

- Онлайн-касса для Шоурума и ПВЗ

- Онлайн-касса для курьеров и выездной торговли

- Автоматизация кафе, кофеен и ресторанов быстрого питания

- Онлайн-касса для страховых агентов

- Онлайн-касса для такси и таксопарков

- Контакты

- Доставка и оплата оборудования

- Конфиденциальность данных

- Лицензионный договор

- Условия возврата и приемки оборудования

- Наши партнеры

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — contact@ekam.ru.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

КРЕДИТОВАНИЕ БИЗНЕСА

Воспользовавшись этим продуктом, Вы можете оперативно получать средства на финансирование текущей деятельности Вашего бизнеса под залог действующего срочного депозита, размещенного в Пиреус Банке не расторгая существующий депозитный договор.

КРЕДИТ 5 — 7 — 9%

Программа была введена по инициативе Президента Украины и Кабинета Министров, и реализуется при поддержке Президента, и Правительства Украины.

КРЕДИТНАЯ ЛИНИЯ НА ПОПОЛНЕНИЕ ОБРАЩЕННЫХ СРЕДСТВ

Ваш бизнес нуждается в развитии? Вам необходимо пополнение оборотных средств для финансирования приобретения товаров, услуг, сырья или других текущих потребностей? Благодаря продукту «Восстановительная кредитная линия для финансирования оборотного капитала» Вы можете воспользоваться привлеченными средствами для развития Вашего бизнеса.

ОВЕРДРАФТ «БЕСПЛАТНЫЙ»

«Овердрафт Беззалоговый» – дополнительные средства на вашем текущем счете. Это — легко, быстро и с минимальными затратами получить лимит, который расширит возможности компании по покрытию краткосрочных разрывов в поступлении средств. И что главное – без залога!

ФИНАНСОВАЯ ПОДДЕРЖКА АГРАРНОГО БИЗНЕСА

Кредит на пополнение оборотных средств, кредит на покупку агротехники и оборудования, покрытие понесенных инвестиционных расходов в агробизнес, авалирование векселей.

Кредитная линия

Ваш бизнес нуждается в развитии? Вам необходимо пополнение оборотных средств для финансирования приобретения товаров, услуг, сырья или других текущих потребностей? Благодаря продукту «Восстановительная кредитная линия для финансирования оборотного капитала представителей малого и среднего бизнеса» Вы можете воспользоваться привлеченными средствами для развития Вашего бизнеса.

Преимущества кредитования в Пиреус Банке

Партнеры банка

46000, г. Тернополь, ул. Русская, дом. 8, кв. 17

65100, г. Одесса, ул. Ланжироновская, 19

Кредиты для малого и среднего бизнеса

Пиреус Банк заботится о клиентах и предлагает кредиты для бизнеса согласно условиям программы, разработанной Правительством Украины для поддержки отечественного предпринимательства. Мы предоставляем деньги, а государство компенсирует процентную ставку до выгодного для клиента уровня. «Доступные кредиты 5-7-9%» — уникальная возможность для малого и среднего бизнеса получить инвестиции, преодолеть финансовые сложности из-за карантинных ограничений и рефинансировать существующие задолженности.

Особенности программы «Доступные кредиты 5-7-9%»

Программа доступных кредитов на бизнес в Украине введена по инициативе Правительства и Президента. Она выполняется при их полной поддержке. Главная цель программы — снизить стоимость привлечения кредитных средств благодаря частичной государственной компенсации. Вырученные деньги могут быть использованы для:

- Реализации разнообразных инвестиционных проектов.

- Антикризисных мер с целью преодоления последствий карантинных ограничений из-за коронавирусной инфекцииболезни.

- Рефинансирования задолженностей, существующих на момент оформления нового кредита для бизнеса.

Программа доступна физическим лицам-предпринимателям. Размер годового дохода влияет на процентную ставку. Для снижения стоимости кредитов для бизнеса допускается создание новых рабочих мест (-0,5% за каждое), но она не может быть менее 5%.

Условия кредитования бизнеса по государственной программе Пиреус Банк

Кредиты на открытие с нуля и развитие бизнеса в Украине по государственной программе предоставляются на следующих условиях:

- целевая аудитория — предприниматели, зарегистрированные в нашей стране;

- проекты — пополнение оборотных средств, инвестиции, рефинансирование актуальных задолженностей в разных банках;

- сумма кредитования — может доходить до 50 млн. грн;

- валюта — гривна;

- срок действия договора — до 5 лет (зависит от цели кредитования).

Базовая процентная ставка состоит из двух частей — компенсационной, оплачиваемой Заемщиком, и гарантированной государством поддержки, оплачиваемой соответствующим Фондом согласно условиям программы. Первая составляет:

- 0% — на инвестиции, связанные с ведением предпринимательской деятельности по изготовлению медикаментов, медицинских изделий и/или оборудования (пока действуют карантинные ограничения и 90 дней после их отмены);

- 3% — для рефинансирования долгов перед любыми украинскими банками;

- от 7 до 5% (годовой доход не превышает 50 млн. грн) и от 9 до 7% (доход превышает 50 млн. грн) — для выдачи средств под инвестиционные цели, связанные с ведением предпринимательства и рефинансирования обязательств по уже выданным кредитам для той же цели.

Обратите внимание, что точный размер ставки кредита для бизнеса может изменяться из-за создания рабочих мест (максимум на 2 пункта, но составлять не менее 5%).

Программа кредитов для малого бизнеса от государства Украина включает два вида разовых комиссий, каждая из которых составляет 0,5% от размера открытой кредитной линии:

- за выдачу — не удерживается, если деньги предоставляются на выплату задолженности перед Пиреус Банком, и срок не меняется ;

- за управление — проверку и контроль выполнения условий, указанных в договоре.

Как получить кредит для бизнеса на прозрачных и выгодных условиях

Чтобы использовать государственную программу кредитования на специальных условиях, нужно подготовить следующие документы:

- Заявление об участии.

- Согласие на передачу информации о Клиенте и размере полученных денег (является Приложением к вышеупомянутому Заявлению).

- Справку о сумме полученных Клиентом и Группой связанных контрагентов средств от государства.

- Отчет о суммах начисленной заработной платы и количестве рабочих (форма 1ДФ) на последнюю отчетную дату.

- Форму Д4 — для рефинансирования при процентной ставке 3%.

Подать заявку вы можете не только в одном из отделений Пиреус Банка, расположенных в разных городах страны, но и онлайн с сайта банка. Последний способ делает получение кредита для бизнеса в Украине максимально простым и быстрым. Перед подачей заявки рекомендуем сначала проверить соответствие критериям приемлемости. Если все будет хорошо, Пиреус Банк с удовольствием предоставит кредит для бизнеса на максимально выгодных условиях.

Оформление кредита на покупку и развитие бизнеса

Покупка готового бизнеса может стать удобным и выгодным ходом, который в дальнейшем принесет значительную прибыль. Но для того, чтобы совершить этот шаг, потребуется много вложений. Кредит на покупку готового бизнеса позволяет начать получать прибыль и развивать свою компанию, даже если у заемщика еще нет сбережений, способных единовременно покрыть все затраты. Некоторые банки России подготовили программы кредитования, которые позволяют получить кредит на подобные цели, хотя в целом такая система все еще остается редкостью.

Получение кредита для бизнеса – это довольно сложный процесс, в котором придется провести большое количество работы. Банки рассматривают готовый бизнес, выставленный на продажу, как достаточно рискованное приобретение. Это можно считать достаточно разумным подходом, поскольку сама продажа бизнеса говорит о том, что он может оказаться не настолько прибыльным, как это расписывает его продавец, и, кроме того, банк никак не может получить полной гарантии того, что новый владелец бизнеса сможет удержать и развить уровень производства и прибыли.

Кредит на покупку готового бизнеса

Для заемщика взятый в кредит бизнес, который по какой-то причине стал убыточным, может стать серьезной помехой для своевременной оплаты долга – а это обеспечивает заемщику дополнительные траты. Каких же проблем стоит опасаться:

- Хорошо налаженный и прибыльный бизнес вряд ли станут выставлять на продажу, для продавца это совершенно невыгодно. Если же предложение все же было выдвинуто, и характеристики бизнеса звучать очень заманчива, стоит задуматься, не преувеличивает ли продавец объем доходов от бизнеса.

- Возможно наличие скрытых долгов и нарушений законодательства.

- При приобретении недвижимости, находящейся в аренде, стоит заранее уточнить у ее владельца, станет ли он и дальше сотрудничать, или договор аренды будет расторгнут.

- Еще одна неприятная возможность – узнать после приобретения бизнеса, что здание, в котором осуществляется его деятельность, собираются в скором времени снести. Этот момент необходимо уточнить в местной администрации.

- И, наконец, продавец, продав один бизнес и основав аналогичный, может переманить своих прежних клиентов и работников к себе, тем самым ударив по прибыли проданного бизнеса.

Как взять кредит на покупку готового бизнеса?

Для начала стоит узнать, как можно получить кредит на покупку готового бизнеса, и что для этого нужно. Первое, что необходимо в таком случае кредитору – это существенная часть накоплений заемщика, которые он готов отдать в залог. Если речь идет о владельце компании, который покупает бизнес, чтобы расширить свое производство, банк может взять в качестве залога активы действующего бизнеса.

Другой вариант – оформить кредит в залог недвижимости. В таком случае кредит имеет ряд преимуществ:

- Нецелевой характер кредита обеспечит свободу заемщика от сбора бумаг по приобретаемому бизнесу, предоставления банку бизнес-плана.

- Можно получить в кредит значительную часть стоимости готового бизнеса, до 80%. можно на длительный срок – возвращение долга можно будет растянуть на период до 30 лет.

Главный же минус такого варианта – это процентная ставка, которая будет выше в сравнении с условиями, которые обеспечивает первый вариант.

Документы на оформление бизнес-кредита и требования к заемщику

При том, что кредит на готовый бизнес могут взять юридические лица или же индивидуальные предприниматели, для физических лиц этот займ практически недоступен. Это ожидаемая практика, поскольку при оформлении кредита банки требуют предоставления большого количества бумаг и гарантий того, что клиент сможет вернуть долг. Частым явлением становится оформление активов компании в залог кредита, в то время как представители малого бизнеса не обладают количеством активов, которые банк может принять, как гарантию оплаты кредита.

Основные требования, которым понадобится соответствовать заемщику – это платежеспособность, не менее года осуществления деятельности и отсутствие просроченных кредитов. Кроме того, для того, чтобы оформить кредит, заемщику придется предоставить в банк большое количество документов. Понадобятся два основных пакета документов, первый из них, это личные данные, такие как:

- паспорт РФ;

- справка о доходах;

- свидетельство о браке;

- другие документы.

Второй пакет документов состоит из информации, которая должна максимально подробно описывать приобретаемый бизнес. Список таких бумаг у каждого банка отличается, но в целом могут понадобиться:

- учредительные документы;

- лицензии, при их наличии;

- выписка из единого реестра;

- финансовые документы за 4 налоговых периода и более;

- справки с текущих счетов в других банках, если они имеются;

- копии крупных договоров с контрагентами;

- если кредит берется под залог – документы на недвижимость;

- иные документы.

Кому дадут кредит на развитие малого бизнеса?

Кредит на развитие и открытие бизнеса может понадобится юридическим лицам и индивидуальным предпринимателям. Оформляя кредит для развития бизнеса, стоит понимать, какому заемщику банк с большей охотой выдаст кредит:

- Бизнес, для которого требуется кредит, в течение последнего года имеет хороший стабильный рост прибыли.

- Клиент готов предоставить ликвидный залог в виде активов компании, недвижимости и других ценностей.

- На предприятии не ведется «черная» бухгалтерия, все доходы известны государству.

- У заемщика есть надежный поручитель, готовый погасить задолженность по кредиту в том случае, если сам должник по какой-то причине не может этого сделать.

Будь то кредит на развитие малого бизнеса с нуля, или продукт, в котором заинтересован средний бизнес, подобрать лучший вариант ссуды можно всегда. Существуют разные типы кредитных продуктов, каждый из которых может стать оптимальным выбором для предпринимателя, желающего развивать свой бизнес:

- подойдет для ИП, который желает выступать в сделке, как частное лицо. Таким образом заемщик избавляет себя от сбора большого количества документов по компании, что вполне оправданно, если цель кредита относительно небольшая, например, покупка автомобиля для компании. подходит для тех, кому нужен кредит на короткий срок – от нескольких часов. За оперативность придется расплачиваться более высокой процентной ставкой. предоставляется банком, если клиенту требуется внести оплату или предоплату поставщику. Кроме того, этот кредит берут для таких задач, как расширение ассортимента продукции, открытие нового склада или торговой точки и тому подобное.

- Проектное финансирование подойдет для расширения производства при закупке ценного оборудования. позволяет покупать недвижимость для производства, при этом недвижимость оказывается в залоге у банка. Такой кредит чаще всего выдается на достаточно короткий срок по высокий процент. – вариант, в котором транспорт покупается через лизинг. – это кредит на устранение кассовых разрывов. С его помощью можно оплачивать обязательства бизнеса, не имея при этом соответствующих средств.

Как получить кредит на развитие бизнеса?

Получить кредит на развитие бизнеса можно практически в любом крупном банке на льготных условиях. При этом суммы, на которые заемщик может рассчитывать, варьируются от сотен тысяч до нескольких миллионов рублей.

Но стоит учитывать, что для получения кредита клиент должен обладать чистой кредитной историей и иметь достаточно долгую историю стабильной и прибыльной работы. Кроме того, зачастую банку требуется залог, размер которого будет примерно соотноситься с суммой кредита. Можно подобрать вариант и без залога, но в таком случае скорее всего придется столкнуться с завышенной процентной ставкой.

Для повышения шансов получить кредит заемщик может обратиться за помощью поручителя, в качестве которого могут выступать организации поддержки малого бизнеса.

После того, как потенциальный заемщик выбрал банк, в котором он хочет получить кредит, ему необходимо собрать пакет документов, среди которых:

- заявка на кредит;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчетность;

- бизнес-план предприятия, который сможет доказать банку, что в дальнейшем компания будет развиваться и сможет своевременно оплачивать кредит;

- и другие.

Точный список документов определяется непосредственно банком, но в целом все бумаги, которые собирает заемщик, будут обосновывать потребность компании в кредите, и доказывать банку то, что заем в дальнейшем обязательно будет оплачен.

После того, как все документы собраны, предпринимателю нужно передать их в банк и дождаться, пока будет принято решение по заявке. Решение обычно принимается в период от нескольких часов от нескольких дней.

Поиск бизнес кредитов

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Источник https://www.ekam.ru/blogs/pos/gde-vzyat-dengi-na-razvitie-malogo-biznesa

Источник https://www.piraeusbank.ua/ru/corporative/credits

Источник https://bankiros.ru/wiki/term/wikf-kredit-na-pokupku-i-razvitie-biznesa