Как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8»

Аренду, в том числе финансовую аренду (лизинг), необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н) начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию компания может применять новый стандарт ранее указанного срока. Эксперты 1С рассказывают на примерах, как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8» редакции 3.0.

Лизинг: нормативное регулирование

Аренде, в том числе финансовой аренде (лизингу), посвящена отдельная глава 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства, см. в статье «Аренда и лизинг: понятия и различия».

В настоящее время лизинг помимо Гражданского кодекса РФ регулируется:

Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»;

приказом Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга» (с 01.01.2022 данный документ утрачивает силу в соответствии с приказом Минфина России от 25.04.2019 № 199);

рядом статей в главах 21, 25, 26.2 НК РФ.

С 01.01.2022 обязателен к применению Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н), но по желанию организация может применять новый стандарт досрочно.

Минфин России в Информационном сообщении от 25.01.2019 № ИС-учет-15 прокомментировал основные новации ФСБУ 25/2018. В частности, финансовое ведомство обратило внимание на то, что порядок бухгалтерского учета (БУ) объектов у одной стороны договора аренды (лизинга) не зависит от порядка учета у другой стороны этого же договора. Каждая сторона договора аренды (лизинга) организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

При этом по правилам главы 25 НК РФ предмет лизинга может учитываться по-разному у лизингодателя и лизингополучателя в зависимости от того, кто ведет налоговый учет (НУ) такого имущества.

1С:ИТС

Подробнее о договоре лизинга и о том, что важно знать лизингополучателю, см. в разделе «Консультации по законодательству» .

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8»

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8» был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета «сложной» аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.5 «Проценты по аренде» — новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

В БУ при переходе на ФСБУ 25/2018 на счетах 01.03 и 02.03 учитывается информация не об арендованном (лизинговом) имуществе, а о праве пользования активом (ППА). Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА — элемент справочника Основные средства.

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

Для начала учета лизинговых операций в программе требуется включить соответствующую функциональность (раздел Главное — Функциональность). На закладке Основные средства следует установить флаг Лизинг.

Особенности перехода на ФСБУ 25/2018 у лизингополучателя

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики можно отражать в упрощенном порядке. Для этого по каждому договору аренды (лизинга) на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно признать ППА и обязательство по аренде с отнесением разницы на нераспределенную прибыль. При этом стоимость ППА принимается равной его справедливой стоимости, а стоимость обязательства по аренде — приведенной стоимости остающихся не уплаченными арендных платежей, дисконтированных по ставке, по которой арендатор привлекал или мог бы привлечь заемные средства на сопоставимых с договором аренды условиях (п. 50 ФСБУ 25/2018).

Упрощенный порядок перехода на ФСБУ 25/2018 поддерживается в «1С:Бухгалтерии 8».

Таким образом, лизингополучателю для перехода на ФСБУ 25/2018 в упрощенном порядке потребуется определить:

справедливую стоимость ППА;

приведенную стоимость обязательства по аренде.

Определение справедливой стоимости пока не является привычной в практике российского бухгалтерского учета и поэтому вызывает много вопросов. Справедливая стоимость определяется по правилам МСФО и требует профессионального суждения бухгалтера.

Согласно МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н), справедливая стоимость — это сумма, на которую можно обменять актив или погасить обязательство в сделке между хорошо осведомленными независимыми сторонами, желающими совершить такую сделку.

При определении справедливой стоимости можно воспользоваться рекомендацией БМЦ от 17.12.2018 № Р-97/2018-КпР «Первое применение ФСБУ 25». Согласно указанной рекомендации, справедливая стоимость ППА на дату начала применения ФСБУ 25/2018 принимается равной:

балансовой стоимости обязательства по аренде — если по условиям договора не предполагается получение арендатором права собственности на предмет договора;

справедливой стоимости предмета аренды (лизинга) — если в конце аренды предполагается получение арендатором права собственности на предмет договора.

Как правило, договор лизинга предусматривает переход права собственности на предмет лизинга, поэтому за справедливую стоимость ППА можно принять справедливую стоимость предмета лизинга.

Теперь о том, как определить приведенную стоимость остающихся не уплаченными арендных платежей. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП». Но арендатор (лизингополучатель), относящийся к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование. Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих арендных (лизинговых) платежей (п. 14 ФСБУ 25/2018).

Для досрочного перехода на ФСБУ 25/2018 в настройках учетной политики переключатель ФСБУ 25 «Бухгалтерский учет аренды» применяется следует установить в положение Досрочно, с 2021 года.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингополучателя

Рассмотрим пример бухгалтерского и налогового учета (БУ и НУ) лизинговых операций у лизингополучателя при досрочном переходе на ФСБУ 25/2018, когда предмет лизинга учитывался на балансе лизингополучателя.

Пример 1

Лизингополучатель (ОСНО, плательщик НДС) заключил 15.08.2020 с лизингодателем договор лизинга грузового автомобиля на 10 месяцев: с 01.09.2020 по 30.06.2021. Лизинговые платежи составляют 360 тыс. руб. в месяц (в т. ч. НДС 20 %) и вносятся 20-го числа каждого месяца начиная с 20.09.2020.

Выкупная цена составляет 144 тыс. руб. (в т. ч. НДС 20 %) и вносится вместе с последним лизинговым платежом. Общая сумма договора лизинга составляет 3 744 тыс. руб. (360 тыс. руб. х 10 мес. + 144 тыс. руб.), в т. ч. НДС 624 тыс. руб. Первоначальная стоимость предмета лизинга (расходы лизингодателя по приобретению автомобиля) составляет 2 500 тыс. руб.

Лизингополучатель установил срок полезного использования автомобиля 24 месяца для целей бухгалтерского и налогового учета. Амортизация начисляется линейным способом.

Коэффициент ускоренной амортизации не применяется. Расходы по амортизации и арендные платежи в НУ учитываются на счете 44 «Расходы на продажу».

С 2021 года лизингополучатель досрочно переходит на применение ФСБУ 25/2018, в том числе по договорам аренды, которые заканчиваются до 2021 года.

Лизингополучатель не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Обязательство по аренде оценивается по приведенной стоимости. Ставка дисконтирования составляет 20 %.

Операции 2020 года

До начала применения ФСБУ 25/2018 бухгалтерский учет лизинговых операций у лизингополучателя зависел от условий договора лизинга, в соответствии с которыми предмет лизинга мог учитываться на балансе лизингодателя или лизингополучателя. По условиям Примера 1 предмет лизинга учитывается на балансе лизингополучателя, поэтому в 2020 году автомобиль был принят к бухгалтерскому учету в качестве объекта основных средств по первоначальной стоимости, которая равнялась общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС. Поскольку в договоре лизинга выкупная стоимость автомобиля выделена отдельно и предусмотрен переход права собственности на имущество к лизингополучателю, то выкупная стоимость также была включена в учетную стоимость предмета лизинга, которая составила 3 120 тыс. руб. (3 744 тыс. руб. — 624 тыс. руб.).

Таким образом, до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а не как право пользования активом.

В налоговом учете лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (пп. 10 п. 1 ст. 264 НК РФ). Предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования (п. 1 ст. 257 НК РФ, п. 10 ст. 258 НК РФ).

По условиям Примера 1 стоимость предмета лизинга в налоговом учете составила 2 500 тыс. руб.

Таким образом, на момент принятия к учету предмета лизинга неамортизируемая часть его стоимости, учтенная в налоговом учете по дебету счета 01.К, составила 620 тыс. руб. (3 120 тыс. руб. — 2 500 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа Услуги лизинга в учете отражались ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %).

Также с сентября 2020 года выполнялись ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей.

Ежемесячная амортизация автомобиля в 2020 году составляла:

в бухгалтерском учете — 130 тыс. руб. (3 120 тыс. руб. / 24 мес.);

в налоговом учете — 104 тыс. руб. (2 500 тыс. руб. / 24 мес.).

Помимо этого, в налоговом учете ежемесячно признавались расходы по лизинговым платежам за вычетом начисленной амортизации в сумме 196 тыс. руб. (300 тыс. руб. — 104 тыс. руб.).

Расходы по лизинговым платежам корреспондируют со счетом 01.К. По мере признания лизинговых платежей отраженная по дебету счета 01.К сумма списывается до полного погашения. Затем в рассматриваемом Примере 1 по дебету счета 01.К образовывается отрицательный дебетовый остаток. На сумму, отраженную по дебету счета 01.К, корректируется остаточная стоимость предмета лизинга в налоговом учете.

Лизинговые операции у лизингополучателя на конец декабря 2020 года:

задолженность по лизинговым платежам — 2 304 тыс. руб. (360 тыс. руб. х 6 мес. + 144 тыс. руб.);

начисленная амортизация в БУ — 520 тыс. руб. ((3 120 тыс. руб. / 24 мес.) х 4 мес.);

остаточная стоимость предмета лизинга в БУ — 2 600 тыс. руб. (3 120 тыс. руб. — 520 тыс. руб.);

начисленная амортизация в НУ — 417 тыс. руб. ((2 500 тыс. руб. / 24 мес.) х 4 мес.);

признанные в НУ расходы по лизинговым платежам за вычетом начисленной амортизации — 783 тыс. руб. (300 тыс. руб. х 4 мес. — 417 тыс. руб.);

корректировка стоимости арендованного имущества в НУ, учтенная на счете 01.К, — отрицательная величина в сумме 163 тыс. руб. (620 тыс. руб. — 783 тыс. руб.);

остаточная стоимость предмета лизинга в НУ — 1 920 тыс. руб. (2 500 тыс. руб. — 417 тыс. руб. — 163 тыс. руб.).

Переход на ФСБУ 25/2018 с 2021 года

Для перехода на ФСБУ 25/2018 в упрощенном порядке лизингополучателю необходимо ввести остатки по договору лизинга, переходящему на 2021 год.

Во-первых, необходимо определить справедливую стоимость ППА. По условиям Примера 1 договор лизинга предполагает переход права собственности на грузовой автомобиль к лизингополучателю. Предположим, лизингополучатель воспользовался Рекомендацией № Р-97 и определил справедливую стоимость ППА как справедливую стоимость автомобиля на 01.01.2021, равную 1 700 тыс. руб.

Во-вторых, для автоматического расчета приведенной стоимости обязательств по аренде сначала следует определить номинальную сумму остающихся не уплаченными лизинговых платежей. По условиям Примера 1 лизинговые платежи за период с января по июнь 2021 года с учетом выкупной стоимости составляют 2 304 тыс. руб., в том числе НДС 20 % (360 тыс. руб. х 6 мес. + 144 тыс. руб.).

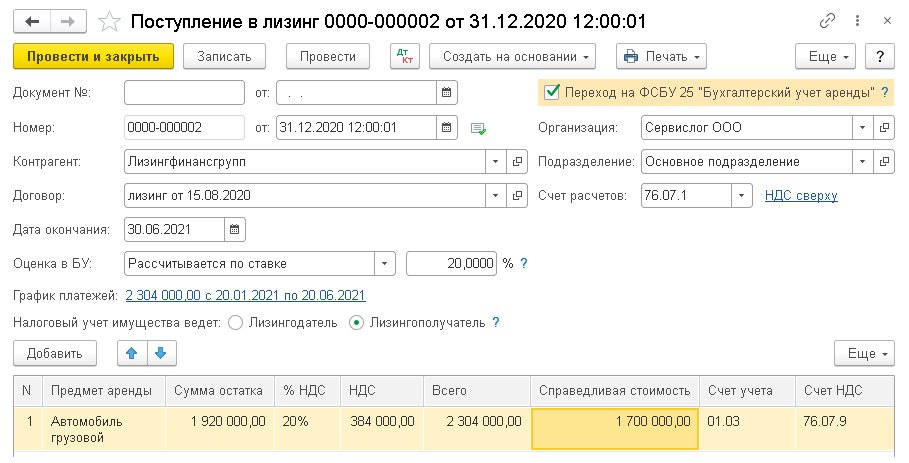

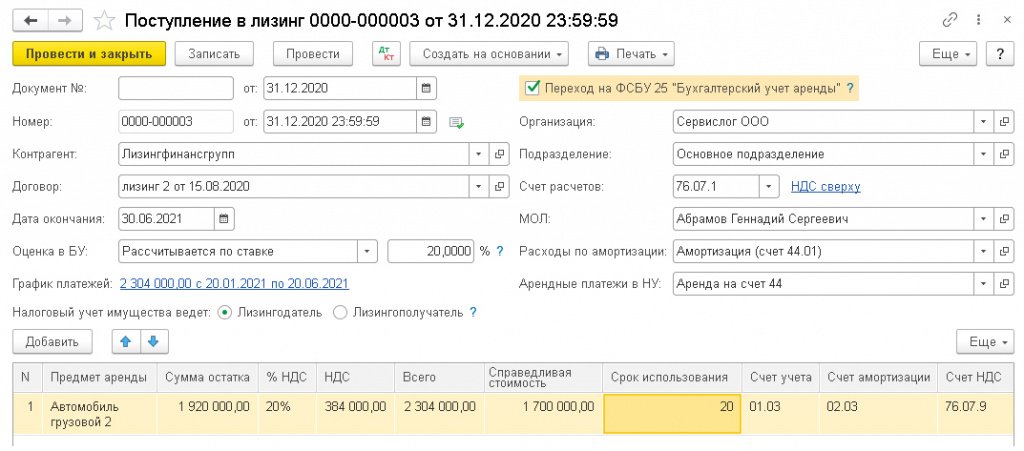

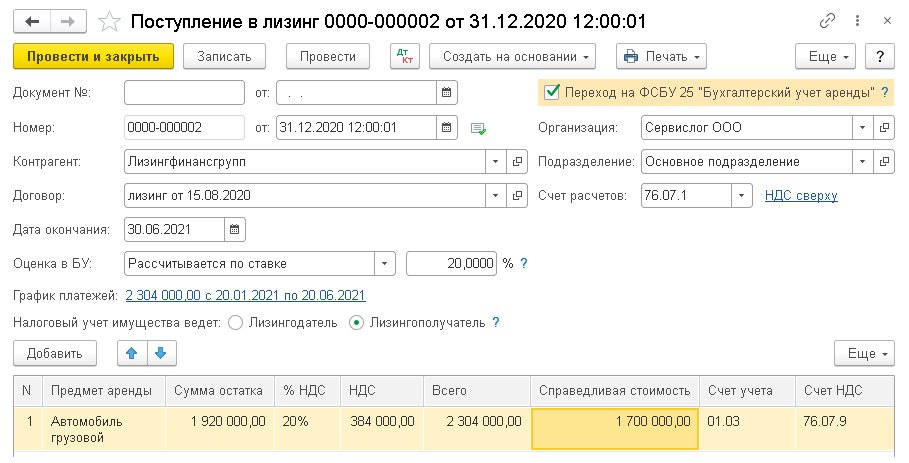

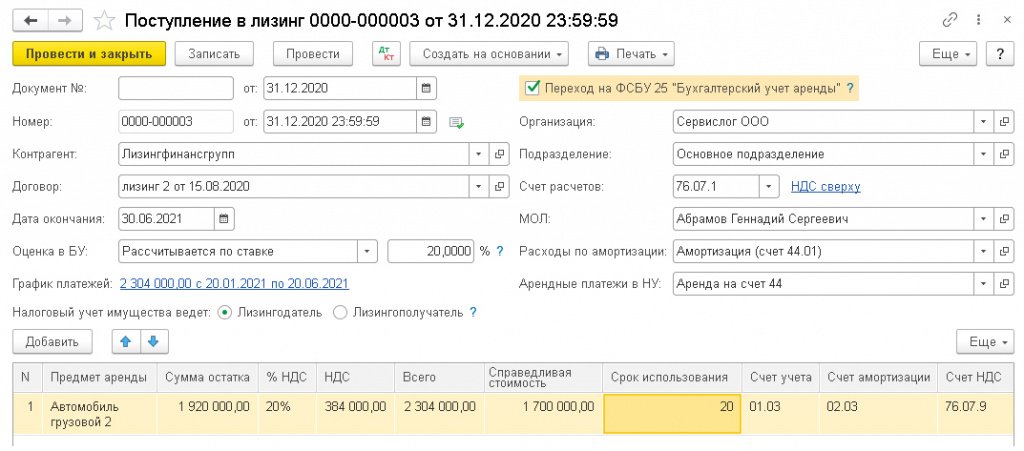

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 1).

Рис. 1. Переход на ФСБУ 25/2018

Программа «понимает», что введен документ, датированный концом года, предшествующего 2021 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В шапке документа следует указать контрагента-лизингододателя, договор с ним и дату окончания договора. Переключатель Налоговый учет имущества ведет следует установить в положение Лизингополучатель.

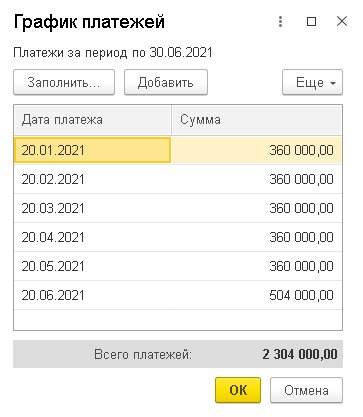

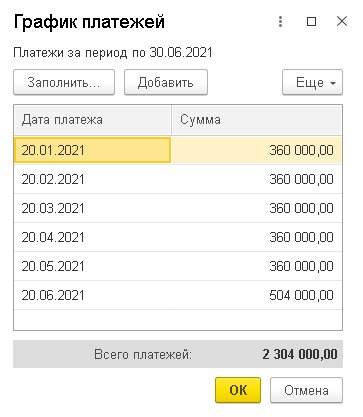

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде (Рассчитывается по ставке), процентную ставку (20 %) и заполнить график оставшихся платежей (рис. 2).

Рис. 2. График оставшихся платежей по договору

В табличной части документа в поле Предмет аренды следует указать предмет лизинга, выбрав его из справочника Основные средства (в 2020 году грузовой автомобиль был принят к бухгалтерскому учету в качестве объекта ОС, поэтому запись в справочнике уже имеется).

В поле Сумма остатка следует указать номинальную сумму оставшихся лизинговых платежей без НДС (1 920 тыс. руб.), а в поле Справедливая стоимость — справедливую стоимость автомобиля, определенную лизингополучателем в сумме 1 700 тыс. руб.

Сумма, рассчитанная в поле Всего (2 304 тыс. руб.), должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

Из документа по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов (рис. 3).

Рис. 3. Справка-расчет процентных расходов

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета начисления процентных расходов. В графе 1 указана оставшаяся сумма платежей по договору без НДС (1 920 тыс. руб.), которая соответствует номинальной стоимости обязательства по аренде (графа 3), поскольку на 01.01.2021 авансовые платежи предусмотрены не были (графа 2). В графе 5 документа указана приведенная стоимость остатка обязательства по аренде, рассчитанная путем дисконтирования графика будущих платежей по ставке 20 % (1 827 тыс. руб.).

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов.

Таким образом, номинальная стоимость обязательства по аренде в размере 1 920 тыс. руб. без учета НДС разделяется на две части:

на приведенную стоимость обязательства по аренде (1 827 тыс. руб.);

на сумму процентов по аренде (93 тыс. руб.).

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета ОС. Бухгалтерские проводки формируются позднее — при выполнении отдельной регламентной операции Переход на ФСБУ 25, входящей в обработку Закрытие месяца за декабрь 2020 года. Эта регламентная операция должна выполняться только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год, то есть за 2020 год по условиям Примера 1.

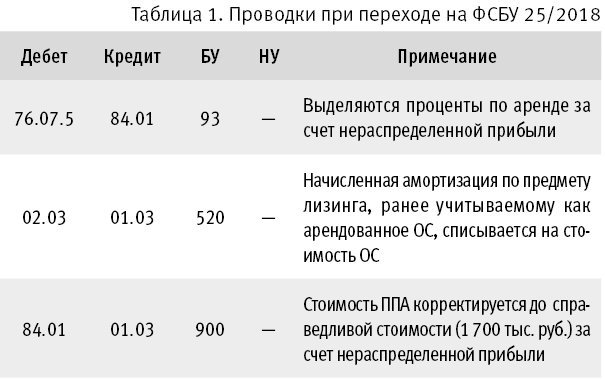

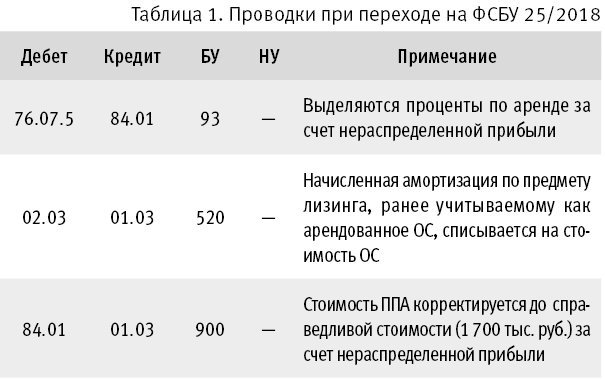

При проведении документа Переход на ФСБУ 25 формируются проводки только в бухгалтерском учете (таблица 1).

Таблица 1. Проводки при переходе на ФСБУ 25/2018

Обратите внимание, что переход на ФСБУ 25/2018 на налоговый учет не влияет. А в бухгалтерском учете предмет лизинга переквалифицирован из объекта ОС в новый объект ППА стоимостью 1 700 тыс. руб. При этом для учета ППА продолжает использоваться счет 01.03, а для его амортизации — счет 02.03. Амортизация ППА в бухгалтерском учете будет начисляться исходя из оставшегося срока полезного использования предмета лизинга, который программа определяет автоматически (по условиям Примера 1 — это 20 месяцев).

Лизинговые операции после перехода на ФСБУ 25/2018

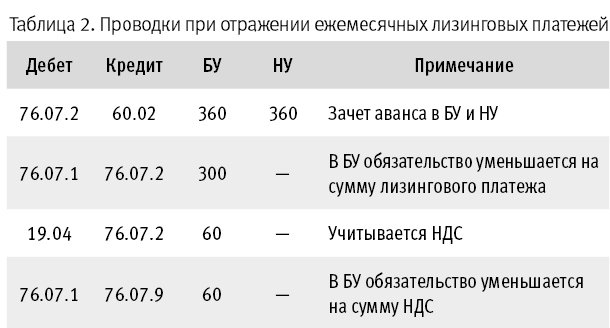

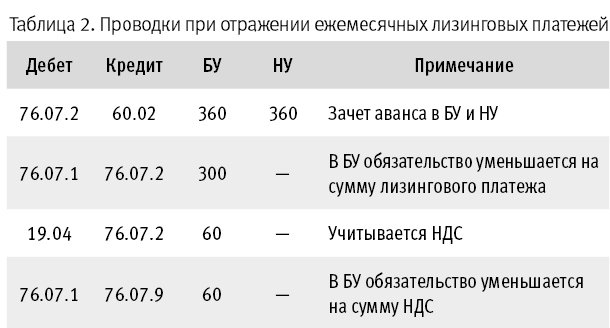

С января 2021 года с помощью документа Услуги лизинга в учете продолжают отражаться ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %). Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

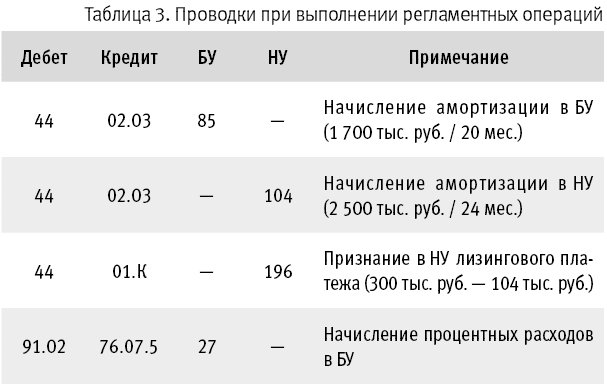

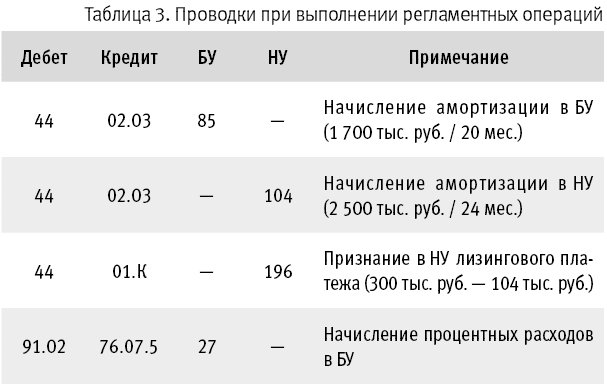

В конце января при выполнении ежемесячных регламентных операций: Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Детальный расчет расходов в БУ и НУ приведен в справках-расчетах:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингодателя

Изменим условия Примера 1 и рассмотрим, как отражаются лизинговые операции у лизингополучателя при досрочном переходе на ФСБУ 25/2018, если предмет лизинга учитывался на балансе лизингодателя.

Пример 2

Лизингополучатель (ОСНО, плательщик НДС) заключил 15.08.2020 с лизингодателем договор лизинга грузового автомобиля на 10 месяцев: с 01.09.2020 по 30.06.2021.

Общая сумма договора с учетом выкупной стоимости автомобиля составляет 3 744 тыс. руб. (360 тыс. руб. х 10 мес. + 144 тыс. руб.), в т. ч. НДС 624 тыс. руб.

По условиям договора предмет лизинга находится на балансе у лизингодателя, который установил срок полезного использования автомобиля 24 месяца. Остальные условия не меняются.

Операции 2020 года

По условиям Примера 2 предмет лизинга учитывается на балансе лизингодателя, поэтому в 2020 году автомобиль был учтен на забалансовом счете 001 «Арендованные основные средства» в сумме договора без учета НДС (3 120 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа поступления услуг лизингополучатель отражал в учете ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т.ч. НДС 20 %).

В бухгалтерском учете лизинговые платежи учитывались в расходах по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»), в налоговом учете — в прочих расходах, связанных с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Обязательство по аренде в учете лизингополучателя не отражалось.

Переход на ФСБУ 25/2018 с 2021 года

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 4).

Рис. 4. Переход на ФСБУ 25/2018

В шапке документа автоматически устанавливается флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

Переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Остальные поля в шапке документа, в том числе порядок оценки обязательства в бухгалтерском учете, заполнение графика платежей, а также счета учета расходов по амортизации в бухгалтерском учете и признанию лизинговых платежей в налоговом учете, заполняются аналогично Примеру 1.

В табличной части документа в поле Предмет аренды следует указать новое ППА. Предварительно его следует добавить в справочник Основные средства по кнопке + прямо из формы документа.

В поле Срок использования следует вручную указать оставшийся срок полезного использования предмета лизинга (20 месяцев).

Остальные поля в табличной части документа заполняются аналогично Примеру 1.

Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов, не будет отличаться от справки, приведенной на рисунке 3, сформированной по условиям Примера 1.

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета основных средств.

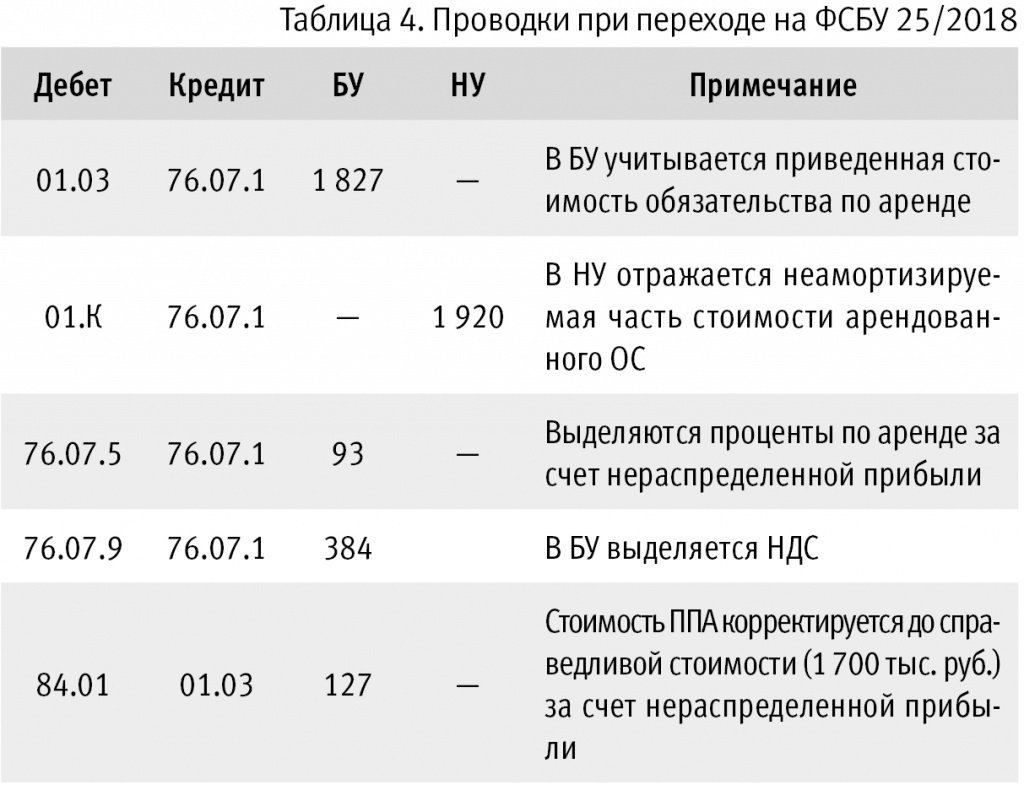

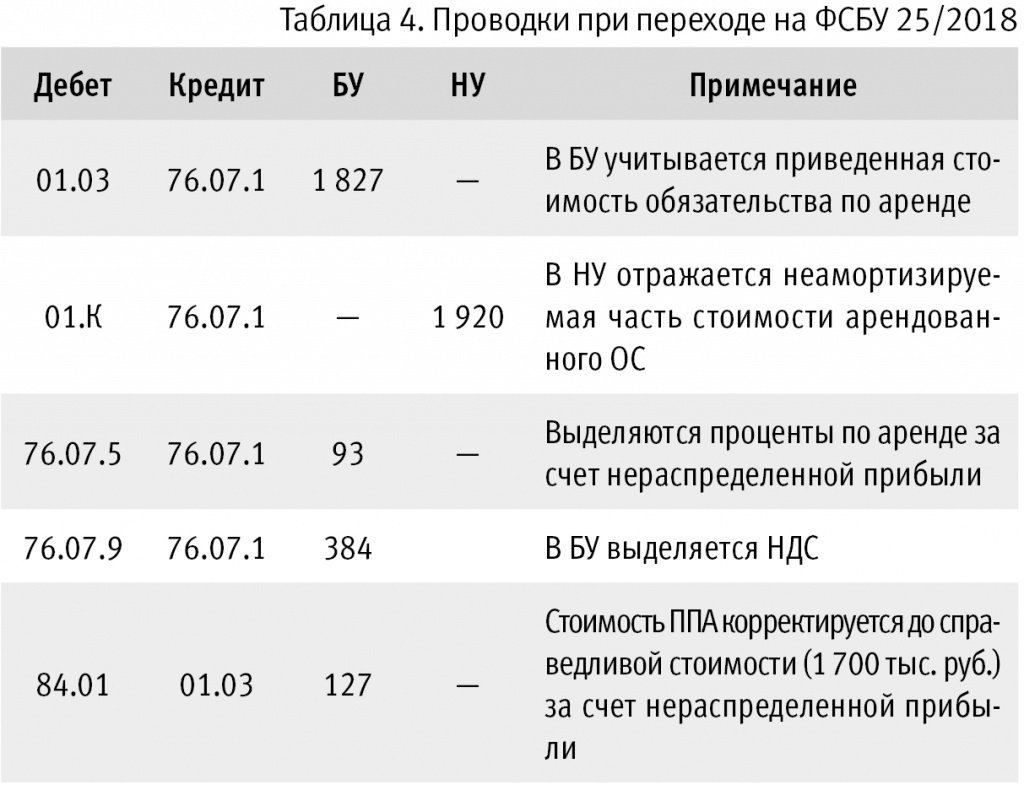

При проведении документа Переход на ФСБУ 25 за декабрь 2020 года формируются проводки (таблица 4).

Таблица 4. Проводки при переходе на ФСБУ 25/2018

При переходе на ФСБУ 25/2018 новый объект ППА стоимостью 1 700 тыс. руб. учитывается на балансе организации. Поэтому предмет лизинга следует списать с забалансового счета 001 с помощью документа Операция.

Лизинговые операции после перехода на НА ФСБУ 25/2018

С января 2021 года ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %) должны отражаться с помощью документа Услуги лизинга. Проводки, сформированные при проведении документа Услуги лизинга, не отличаются от Примера 1 и приведены в таблице 2.

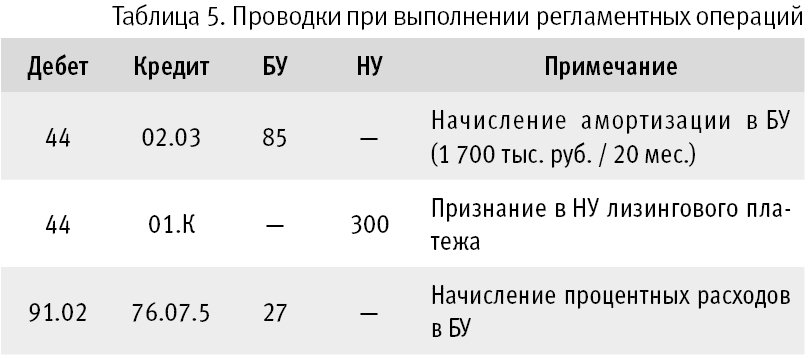

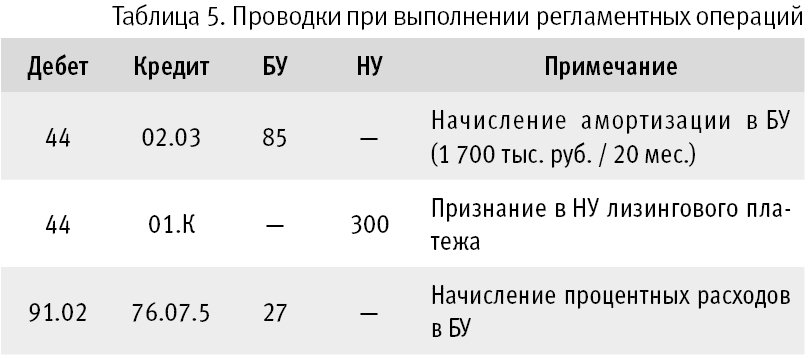

В конце января при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 5.

Таблица 5. Проводки при выполнении регламентных операций

По условиям Примеров 1 и 2 операции по начислению лизинговых платежей, а также регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей отражаются в учете лизингополучателя с февраля по май 2021 года включительно. А регламентная операция Начисление процентных расходов отражается в учете лизингополучателя с февраля по июнь включительно.

В июне лизингополучатель отражает переход права собственности на грузовой автомобиль с помощью документа Выкуп предметов лизинга. Операции по выкупу предметов лизинга, в том числе досрочный выкуп, рассмотрим в одной из следующих статей.

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды» с участием В.В. Приображенской (Минфина России). 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии» с участием эксперта 1С: Е. Калинина. ФСБУ 25/2018: схемы учета в программе для арендатора ; Е. Калинина. Особенности учета аренды у арендатора ; Е. Калинина. Особенности учета лизинговых операций у лизингополучателя ; Е. Калинина. ФСБУ 25/2018 для арендодателя ; Е. Калинина. Ответы на вопросы .

Как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8»

Аренду, в том числе финансовую аренду (лизинг), необходимо учитывать по правилам Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н) начиная с бухгалтерской (финансовой) отчетности за 2022 год. По желанию компания может применять новый стандарт ранее указанного срока. Эксперты 1С рассказывают на примерах, как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8» редакции 3.0.

Лизинг: нормативное регулирование

Аренде, в том числе финансовой аренде (лизингу), посвящена отдельная глава 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства, см. в статье «Аренда и лизинг: понятия и различия».

В настоящее время лизинг помимо Гражданского кодекса РФ регулируется:

Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»;

приказом Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга» (с 01.01.2022 данный документ утрачивает силу в соответствии с приказом Минфина России от 25.04.2019 № 199);

рядом статей в главах 21, 25, 26.2 НК РФ.

С 01.01.2022 обязателен к применению Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н), но по желанию организация может применять новый стандарт досрочно.

Минфин России в Информационном сообщении от 25.01.2019 № ИС-учет-15 прокомментировал основные новации ФСБУ 25/2018. В частности, финансовое ведомство обратило внимание на то, что порядок бухгалтерского учета (БУ) объектов у одной стороны договора аренды (лизинга) не зависит от порядка учета у другой стороны этого же договора. Каждая сторона договора аренды (лизинга) организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

При этом по правилам главы 25 НК РФ предмет лизинга может учитываться по-разному у лизингодателя и лизингополучателя в зависимости от того, кто ведет налоговый учет (НУ) такого имущества.

1С:ИТС

Подробнее о договоре лизинга и о том, что важно знать лизингополучателю, см. в разделе «Консультации по законодательству» .

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8»

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8» был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета «сложной» аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.5 «Проценты по аренде» — новый субсчет, который задействуется для учета процентных расходов в «1С:Бухгалтерии 8 КОРП» начиная с версии 3.0.93;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

В БУ при переходе на ФСБУ 25/2018 на счетах 01.03 и 02.03 учитывается информация не об арендованном (лизинговом) имуществе, а о праве пользования активом (ППА). Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА — элемент справочника Основные средства.

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

Для начала учета лизинговых операций в программе требуется включить соответствующую функциональность (раздел Главное — Функциональность). На закладке Основные средства следует установить флаг Лизинг.

Особенности перехода на ФСБУ 25/2018 у лизингополучателя

В связи с началом применения ФСБУ 25/2018 последствия изменения учетной политики можно отражать в упрощенном порядке. Для этого по каждому договору аренды (лизинга) на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно признать ППА и обязательство по аренде с отнесением разницы на нераспределенную прибыль. При этом стоимость ППА принимается равной его справедливой стоимости, а стоимость обязательства по аренде — приведенной стоимости остающихся не уплаченными арендных платежей, дисконтированных по ставке, по которой арендатор привлекал или мог бы привлечь заемные средства на сопоставимых с договором аренды условиях (п. 50 ФСБУ 25/2018).

Упрощенный порядок перехода на ФСБУ 25/2018 поддерживается в «1С:Бухгалтерии 8».

Таким образом, лизингополучателю для перехода на ФСБУ 25/2018 в упрощенном порядке потребуется определить:

справедливую стоимость ППА;

приведенную стоимость обязательства по аренде.

Определение справедливой стоимости пока не является привычной в практике российского бухгалтерского учета и поэтому вызывает много вопросов. Справедливая стоимость определяется по правилам МСФО и требует профессионального суждения бухгалтера.

Согласно МСФО (IFRS) 16 «Аренда» (введен в действие на территории РФ приказом Минфина России от 11.06.2016 № 111н), справедливая стоимость — это сумма, на которую можно обменять актив или погасить обязательство в сделке между хорошо осведомленными независимыми сторонами, желающими совершить такую сделку.

При определении справедливой стоимости можно воспользоваться рекомендацией БМЦ от 17.12.2018 № Р-97/2018-КпР «Первое применение ФСБУ 25». Согласно указанной рекомендации, справедливая стоимость ППА на дату начала применения ФСБУ 25/2018 принимается равной:

балансовой стоимости обязательства по аренде — если по условиям договора не предполагается получение арендатором права собственности на предмет договора;

справедливой стоимости предмета аренды (лизинга) — если в конце аренды предполагается получение арендатором права собственности на предмет договора.

Как правило, договор лизинга предусматривает переход права собственности на предмет лизинга, поэтому за справедливую стоимость ППА можно принять справедливую стоимость предмета лизинга.

Теперь о том, как определить приведенную стоимость остающихся не уплаченными арендных платежей. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП». Но арендатор (лизингополучатель), относящийся к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование. Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих арендных (лизинговых) платежей (п. 14 ФСБУ 25/2018).

Для досрочного перехода на ФСБУ 25/2018 в настройках учетной политики переключатель ФСБУ 25 «Бухгалтерский учет аренды» применяется следует установить в положение Досрочно, с 2021 года.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингополучателя

Рассмотрим пример бухгалтерского и налогового учета (БУ и НУ) лизинговых операций у лизингополучателя при досрочном переходе на ФСБУ 25/2018, когда предмет лизинга учитывался на балансе лизингополучателя.

Пример 1

Лизингополучатель (ОСНО, плательщик НДС) заключил 15.08.2020 с лизингодателем договор лизинга грузового автомобиля на 10 месяцев: с 01.09.2020 по 30.06.2021. Лизинговые платежи составляют 360 тыс. руб. в месяц (в т. ч. НДС 20 %) и вносятся 20-го числа каждого месяца начиная с 20.09.2020.

Выкупная цена составляет 144 тыс. руб. (в т. ч. НДС 20 %) и вносится вместе с последним лизинговым платежом. Общая сумма договора лизинга составляет 3 744 тыс. руб. (360 тыс. руб. х 10 мес. + 144 тыс. руб.), в т. ч. НДС 624 тыс. руб. Первоначальная стоимость предмета лизинга (расходы лизингодателя по приобретению автомобиля) составляет 2 500 тыс. руб.

Лизингополучатель установил срок полезного использования автомобиля 24 месяца для целей бухгалтерского и налогового учета. Амортизация начисляется линейным способом.

Коэффициент ускоренной амортизации не применяется. Расходы по амортизации и арендные платежи в НУ учитываются на счете 44 «Расходы на продажу».

С 2021 года лизингополучатель досрочно переходит на применение ФСБУ 25/2018, в том числе по договорам аренды, которые заканчиваются до 2021 года.

Лизингополучатель не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Обязательство по аренде оценивается по приведенной стоимости. Ставка дисконтирования составляет 20 %.

Операции 2020 года

До начала применения ФСБУ 25/2018 бухгалтерский учет лизинговых операций у лизингополучателя зависел от условий договора лизинга, в соответствии с которыми предмет лизинга мог учитываться на балансе лизингодателя или лизингополучателя. По условиям Примера 1 предмет лизинга учитывается на балансе лизингополучателя, поэтому в 2020 году автомобиль был принят к бухгалтерскому учету в качестве объекта основных средств по первоначальной стоимости, которая равнялась общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС. Поскольку в договоре лизинга выкупная стоимость автомобиля выделена отдельно и предусмотрен переход права собственности на имущество к лизингополучателю, то выкупная стоимость также была включена в учетную стоимость предмета лизинга, которая составила 3 120 тыс. руб. (3 744 тыс. руб. — 624 тыс. руб.).

Таким образом, до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а не как право пользования активом.

В налоговом учете лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (пп. 10 п. 1 ст. 264 НК РФ). Предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования (п. 1 ст. 257 НК РФ, п. 10 ст. 258 НК РФ).

По условиям Примера 1 стоимость предмета лизинга в налоговом учете составила 2 500 тыс. руб.

Таким образом, на момент принятия к учету предмета лизинга неамортизируемая часть его стоимости, учтенная в налоговом учете по дебету счета 01.К, составила 620 тыс. руб. (3 120 тыс. руб. — 2 500 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа Услуги лизинга в учете отражались ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %).

Также с сентября 2020 года выполнялись ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей.

Ежемесячная амортизация автомобиля в 2020 году составляла:

в бухгалтерском учете — 130 тыс. руб. (3 120 тыс. руб. / 24 мес.);

в налоговом учете — 104 тыс. руб. (2 500 тыс. руб. / 24 мес.).

Помимо этого, в налоговом учете ежемесячно признавались расходы по лизинговым платежам за вычетом начисленной амортизации в сумме 196 тыс. руб. (300 тыс. руб. — 104 тыс. руб.).

Расходы по лизинговым платежам корреспондируют со счетом 01.К. По мере признания лизинговых платежей отраженная по дебету счета 01.К сумма списывается до полного погашения. Затем в рассматриваемом Примере 1 по дебету счета 01.К образовывается отрицательный дебетовый остаток. На сумму, отраженную по дебету счета 01.К, корректируется остаточная стоимость предмета лизинга в налоговом учете.

Лизинговые операции у лизингополучателя на конец декабря 2020 года:

задолженность по лизинговым платежам — 2 304 тыс. руб. (360 тыс. руб. х 6 мес. + 144 тыс. руб.);

начисленная амортизация в БУ — 520 тыс. руб. ((3 120 тыс. руб. / 24 мес.) х 4 мес.);

остаточная стоимость предмета лизинга в БУ — 2 600 тыс. руб. (3 120 тыс. руб. — 520 тыс. руб.);

начисленная амортизация в НУ — 417 тыс. руб. ((2 500 тыс. руб. / 24 мес.) х 4 мес.);

признанные в НУ расходы по лизинговым платежам за вычетом начисленной амортизации — 783 тыс. руб. (300 тыс. руб. х 4 мес. — 417 тыс. руб.);

корректировка стоимости арендованного имущества в НУ, учтенная на счете 01.К, — отрицательная величина в сумме 163 тыс. руб. (620 тыс. руб. — 783 тыс. руб.);

остаточная стоимость предмета лизинга в НУ — 1 920 тыс. руб. (2 500 тыс. руб. — 417 тыс. руб. — 163 тыс. руб.).

Переход на ФСБУ 25/2018 с 2021 года

Для перехода на ФСБУ 25/2018 в упрощенном порядке лизингополучателю необходимо ввести остатки по договору лизинга, переходящему на 2021 год.

Во-первых, необходимо определить справедливую стоимость ППА. По условиям Примера 1 договор лизинга предполагает переход права собственности на грузовой автомобиль к лизингополучателю. Предположим, лизингополучатель воспользовался Рекомендацией № Р-97 и определил справедливую стоимость ППА как справедливую стоимость автомобиля на 01.01.2021, равную 1 700 тыс. руб.

Во-вторых, для автоматического расчета приведенной стоимости обязательств по аренде сначала следует определить номинальную сумму остающихся не уплаченными лизинговых платежей. По условиям Примера 1 лизинговые платежи за период с января по июнь 2021 года с учетом выкупной стоимости составляют 2 304 тыс. руб., в том числе НДС 20 % (360 тыс. руб. х 6 мес. + 144 тыс. руб.).

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 1).

Рис. 1. Переход на ФСБУ 25/2018

Программа «понимает», что введен документ, датированный концом года, предшествующего 2021 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В шапке документа следует указать контрагента-лизингододателя, договор с ним и дату окончания договора. Переключатель Налоговый учет имущества ведет следует установить в положение Лизингополучатель.

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде (Рассчитывается по ставке), процентную ставку (20 %) и заполнить график оставшихся платежей (рис. 2).

Рис. 2. График оставшихся платежей по договору

В табличной части документа в поле Предмет аренды следует указать предмет лизинга, выбрав его из справочника Основные средства (в 2020 году грузовой автомобиль был принят к бухгалтерскому учету в качестве объекта ОС, поэтому запись в справочнике уже имеется).

В поле Сумма остатка следует указать номинальную сумму оставшихся лизинговых платежей без НДС (1 920 тыс. руб.), а в поле Справедливая стоимость — справедливую стоимость автомобиля, определенную лизингополучателем в сумме 1 700 тыс. руб.

Сумма, рассчитанная в поле Всего (2 304 тыс. руб.), должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

Из документа по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов (рис. 3).

Рис. 3. Справка-расчет процентных расходов

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета начисления процентных расходов. В графе 1 указана оставшаяся сумма платежей по договору без НДС (1 920 тыс. руб.), которая соответствует номинальной стоимости обязательства по аренде (графа 3), поскольку на 01.01.2021 авансовые платежи предусмотрены не были (графа 2). В графе 5 документа указана приведенная стоимость остатка обязательства по аренде, рассчитанная путем дисконтирования графика будущих платежей по ставке 20 % (1 827 тыс. руб.).

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов.

Таким образом, номинальная стоимость обязательства по аренде в размере 1 920 тыс. руб. без учета НДС разделяется на две части:

на приведенную стоимость обязательства по аренде (1 827 тыс. руб.);

на сумму процентов по аренде (93 тыс. руб.).

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета ОС. Бухгалтерские проводки формируются позднее — при выполнении отдельной регламентной операции Переход на ФСБУ 25, входящей в обработку Закрытие месяца за декабрь 2020 года. Эта регламентная операция должна выполняться только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год, то есть за 2020 год по условиям Примера 1.

При проведении документа Переход на ФСБУ 25 формируются проводки только в бухгалтерском учете (таблица 1).

Таблица 1. Проводки при переходе на ФСБУ 25/2018

Обратите внимание, что переход на ФСБУ 25/2018 на налоговый учет не влияет. А в бухгалтерском учете предмет лизинга переквалифицирован из объекта ОС в новый объект ППА стоимостью 1 700 тыс. руб. При этом для учета ППА продолжает использоваться счет 01.03, а для его амортизации — счет 02.03. Амортизация ППА в бухгалтерском учете будет начисляться исходя из оставшегося срока полезного использования предмета лизинга, который программа определяет автоматически (по условиям Примера 1 — это 20 месяцев).

Лизинговые операции после перехода на ФСБУ 25/2018

С января 2021 года с помощью документа Услуги лизинга в учете продолжают отражаться ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %). Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

В конце января при выполнении ежемесячных регламентных операций: Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Детальный расчет расходов в БУ и НУ приведен в справках-расчетах:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингодателя

Изменим условия Примера 1 и рассмотрим, как отражаются лизинговые операции у лизингополучателя при досрочном переходе на ФСБУ 25/2018, если предмет лизинга учитывался на балансе лизингодателя.

Пример 2

Лизингополучатель (ОСНО, плательщик НДС) заключил 15.08.2020 с лизингодателем договор лизинга грузового автомобиля на 10 месяцев: с 01.09.2020 по 30.06.2021.

Общая сумма договора с учетом выкупной стоимости автомобиля составляет 3 744 тыс. руб. (360 тыс. руб. х 10 мес. + 144 тыс. руб.), в т. ч. НДС 624 тыс. руб.

По условиям договора предмет лизинга находится на балансе у лизингодателя, который установил срок полезного использования автомобиля 24 месяца. Остальные условия не меняются.

Операции 2020 года

По условиям Примера 2 предмет лизинга учитывается на балансе лизингодателя, поэтому в 2020 году автомобиль был учтен на забалансовом счете 001 «Арендованные основные средства» в сумме договора без учета НДС (3 120 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа поступления услуг лизингополучатель отражал в учете ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т.ч. НДС 20 %).

В бухгалтерском учете лизинговые платежи учитывались в расходах по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»), в налоговом учете — в прочих расходах, связанных с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Обязательство по аренде в учете лизингополучателя не отражалось.

Переход на ФСБУ 25/2018 с 2021 года

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 4).

Рис. 4. Переход на ФСБУ 25/2018

В шапке документа автоматически устанавливается флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

Переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Остальные поля в шапке документа, в том числе порядок оценки обязательства в бухгалтерском учете, заполнение графика платежей, а также счета учета расходов по амортизации в бухгалтерском учете и признанию лизинговых платежей в налоговом учете, заполняются аналогично Примеру 1.

В табличной части документа в поле Предмет аренды следует указать новое ППА. Предварительно его следует добавить в справочник Основные средства по кнопке + прямо из формы документа.

В поле Срок использования следует вручную указать оставшийся срок полезного использования предмета лизинга (20 месяцев).

Остальные поля в табличной части документа заполняются аналогично Примеру 1.

Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов, не будет отличаться от справки, приведенной на рисунке 3, сформированной по условиям Примера 1.

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета основных средств.

При проведении документа Переход на ФСБУ 25 за декабрь 2020 года формируются проводки (таблица 4).

Таблица 4. Проводки при переходе на ФСБУ 25/2018

При переходе на ФСБУ 25/2018 новый объект ППА стоимостью 1 700 тыс. руб. учитывается на балансе организации. Поэтому предмет лизинга следует списать с забалансового счета 001 с помощью документа Операция.

Лизинговые операции после перехода на НА ФСБУ 25/2018

С января 2021 года ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %) должны отражаться с помощью документа Услуги лизинга. Проводки, сформированные при проведении документа Услуги лизинга, не отличаются от Примера 1 и приведены в таблице 2.

В конце января при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 5.

Таблица 5. Проводки при выполнении регламентных операций

По условиям Примеров 1 и 2 операции по начислению лизинговых платежей, а также регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей отражаются в учете лизингополучателя с февраля по май 2021 года включительно. А регламентная операция Начисление процентных расходов отражается в учете лизингополучателя с февраля по июнь включительно.

В июне лизингополучатель отражает переход права собственности на грузовой автомобиль с помощью документа Выкуп предметов лизинга. Операции по выкупу предметов лизинга, в том числе досрочный выкуп, рассмотрим в одной из следующих статей.

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды» с участием В.В. Приображенской (Минфина России). 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии» с участием эксперта 1С: Е. Калинина. ФСБУ 25/2018: схемы учета в программе для арендатора ; Е. Калинина. Особенности учета аренды у арендатора ; Е. Калинина. Особенности учета лизинговых операций у лизингополучателя ; Е. Калинина. ФСБУ 25/2018 для арендодателя ; Е. Калинина. Ответы на вопросы .

Бухгалтерский и налоговый учет лизинговых операций

При участии Наталья Никитченко

С 2022 года большинство участников рынка финансовой аренды перешли на ФСБУ 25/2018. В стандарте изложен подход, который существенно отличается от применявшегося ранее. Так, учет необходимо вести не по номинальной (отраженной в договоре) стоимости аренды, а по дисконтированной. Как рассчитать дисконт? Какие активы и обязательства отразить в учете? Этому посвящена наша статья.

Особенности лизинговых проводок

По договору финансовой аренды лизингодатель (ЛД) передает лизингополучателю (ЛП) во временное пользование некое имущество. Последний перечисляет арендные платежи.

Часто (но не всегда) договор содержит условие, согласно которому после окончания срока аренды право собственности на объект переходит к лизингополучателю. Сразу оговоримся: в рамках этой статьи станем рассматривать именно такую разновидность лизинга.

Сумма, которую ЛП должен перечислить лизингодателю при получении права собственности на имущество — это выкупная стоимость. Иногда ее указывают в договоре отдельной суммой. Иногда разбивают на части и включают в арендные платежи.

С отчетности за 2022 год бухучет лизинговых операций необходимо вести по нормам ФСБУ 25/2018 «Бухгалтерский учет аренды» (прежде он применялся добровольно). В этом стандарте закреплен порядок, который существенно отличается от прежнего.

Предусмотрен ряд переходных положений.

- Исключение для договоров со сроком действия, истекающим до конца года, в котором организация перешла на ФСБУ 25/2018. К таким договорам допустимо применять прежние правила. Приведем пример. Компания перешла на новый стандарт с отчетности за 2022 год. Следовательно, исключение распространяется на сделки, которые завершатся до наступления 2023 года.

- Организация, которая вправе вести бухучет упрощенным способом, может применять ФСБУ 25/2018 только в отношении договоров, чье исполнение началось в 2022 году.

- В статье 2 Федерального закона от 29.11.21 № 382-ФЗ говорится: по договорам финансовой аренды, заключенным до 2022 года, бухучет ведется по правилам, которые действовали в 2021 году и ранее. Отметим, что эта норма противоречит положениям ФСБУ 25/2018, где подобного утверждения нет.

Учет лизинга у лизингополучателя

Бухучет

Не важно, на чьем балансе по условиям договора числится арендуемый объект: лизингодателя или лизингополучателя. И в том и в другом случае учет по ФСБУ 25/2018 будет одинаковым.

Согласно новому стандарту, ЛП должен признать: право пользования активом (ППА) и обязательство по аренде (ОА).

Один из главных принципов заключается в следующем. Актив и обязательство отражаются не по номинальной (указанной в договоре) сумме лизинговых платежей, а по приведенной, то есть дисконтированной величине (как рассчитать дисконт, расскажем ниже). Это нужно, чтобы цифры в отчетности правдиво показывали истинное положение дел. Отказаться от дисконтирования может ЛП, который вправе вести бухучет упрощенным способом. Это надо отразить в учетной политике. Так же как и переход на ФСБУ по договорам, которые начали исполняться с 2022 года.

Получить образец учетной политики для небольшого ООО Получить бесплатно

Величина ППА в общем случае — это сумма всех будущих арендных платежей по договору, скорректированная на дисконт. Право пользования активом отражается по дебету счета 01 «Основные средства» (субсчет «ППА») и амортизируется.

При соблюдении ряда условий арендатор вправе не показывать ППА, а равномерно списывать арендные платежи в расходы. Но в случае лизинга это невозможно. Дело в том, что одно из таких условий — отсутствие в договоре пункта о переходе права собственности на объект аренды от ЛД к ЛП. Поэтому, даже если остальные условия выполнены, лизингополучатель обязан признать актив.

ОА по аренде в общем случае равно по сумме ППА. Обязательство отражается по кредиту счета 76 (субсчет «Обязательства по лизингу») и погашается постепенно. Ежемесячно (либо ежеквартально) арендатор делает лизинговые платежи и начисляет проценты по ставке дисконтирования. При этом платежи уменьшают ОА, а проценты — увеличивают. Добавим: проценты существуют только для целей учета. Фактически лизингополучатель перечисляет на счет ЛД сумму, указанную в договоре, без процентов.

Как рассчитать дисконт у лизингополучателя

Прежде всего, нужно подобрать ставку дисконтирования. В теории она должна быть такой, чтобы по завершении срока лизинга рыночная стоимость объекта равнялась стоимости, по которой его приобрел ЛД, скорректированной на дисконт.

На практике за ставку дисконтирования обычно принимают ставку, по которой ЛП взял или мог бы взять кредит на срок, сопоставимый со сроком аренды. Такой вариант разрешен пунктом 15 ФСБУ 25/2018.

Далее нужно вычислить месячную или квартальную ставку дисконтирования (см. табл.1)

Формулы для расчета ставки дисконтирования

Регулярность лизинговых платежей

Какую ставку дисконтирования применить

Формула

((1 + годовая ставка / 100) 1/12 — 1) × 100%

1 раз в квартал

((1 + годовая ставка / 100) 1/4 — 1) × 100%

ООО «Орел» получило автомобиль в лизинг. Кроме того, компания взяла в банке кредит под 12% годовых на срок, сопоставимый со сроком финансовой аренды.

Директор ООО издал приказ о том, что ставка дисконтирования для целей учета лизинга — 12% годовых.

Так как арендные платежи делаются раз в месяц, бухгалтер вычислил месячную ставку дисконтирования. Она равна ((1 + 12 / 100)1/12 — 1) × 100% = 0,9489%.

Затем необходимо посчитать коэффициент дисконтирования для каждого месяца (или квартала) по формуле:

– СТ — месячная (или квартальная) ставка дисконтирования. Берется значение в процентах и делится на 100. Например, если значение равно 0,9%, то в формулу следует подставить 0,009 (0,9 / 100)

– t — количество месяцев (или кварталов) до момента арендного платежа.

Наконец, при помощи коэффициента надо вычислить приведенную величину каждого арендного платежа. Для этого надо умножить номинальный платеж на соответствующий коэффициент. Если ЛП вправе принять НДС к вычету, то в расчетах участвует сумма без НДС. Если вычет не полагается — с учетом НДС.

Срок лизинга автомобиля 15 мес., месячная ставка дисконтирования — 0,9489%.

По договору ООО «Орел» (лизингополучатель) один раз в месяц переводит на счет ЛД платеж в размере 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.). «Орел» находится на ОСНО и вправе заявить входной НДС к вычету.

Бухгалтер вычислил, что в первом месяце коэффициент дисконтирования равен 1 / (1 + 0,009489)1 = 0,990600195.

В первом месяце приведенный платеж составит 118 872 руб.((144 000 руб. – 24 000 руб.) х 0,990600195). Расчеты за остальные месяцы см. в таблице 2.

Расчет приведенной суммы лизинговых платежей по месяцам

Номинальная величина платежа (руб.)

Кол-во месяцев до момента платежа

Приведенная величина платежа (руб.)

1 800 000

1 670 403

Налоговый учет

В 2022 году для арендатора на ОСНО введены новые правила:

- ЛП не вправе амортизировать объект финансовой аренды, даже если по договору данное имущество числится на его балансе;

- лизинговые платежи, как и прежде, надо списывать на расходы. Но с оговоркой: если указанные платежи включают в себя выкупную стоимость, затраты формируются без ее учета (подп. 10 п. 1 ст. 264 НК РФ).

Если ЛП применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», необходимо показать различия между налоговым и бухгалтерским учетом (как это сделать, см. в статье « Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять в 2022 году »).

Перечисленные новшества применяются, если договор финансовой аренды подписан в 2022 году или позднее. Для сделок, заключенных в 2021 году и ранее, надо применять нормы налогового учета, действовавшие в тот период (см. «Читаем поправки в НК РФ: освобождение от НДФЛ и взносов, учет при лизинге и другие новшества»).

Есть изменения и по налогу на имущество организаций. С 2022 года лизингополучатель на является его плательщиком независимо от того, на чьем балансе учтен объект (п. 3 ст. 378 НК РФ). Причем, здесь переходного периода нет. Проще говоря, если недвижимость передана в аренду в 2021 году и ранее, налог на имущество все равно платит ЛД. Такой вывод сделан в письме Минфина от 15.02.22 № 03-03-06/1/10332.

Проводки по лизингу автомобиля

ООО «Орел» (применяет ОСНО) получило автомобиль в финансовую аренду на срок 15 мес. Срок полезного использования — 40 мес.

Ежемесячный лизинговый платеж — 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.).

Бухгалтер вычислил (см. пример 2):

- ставку дисконтирования — 0,9489%;

- приведенную (дисконтированную) сумму будущих платежей — 1 670 403 руб.

ДЕБЕТ 08 субсчет «ППА» КРЕДИТ 76 субсчет «Обязательства по лизингу»

– 1 670 403 руб. — отражено ОА;

ДЕБЕТ 01 субсчет «ППА» КРЕДИТ 08 субсчет «ППА»

– 1 670 403 руб. — принято к учету право пользования активом;

В первом месяце начислены проценты по ставке дисконтирования в размере 15 850 руб.(1 670 403 руб. х 0,9489%).

Проводки в первом месяце:

ДЕБЕТ 76 субсчет «расчеты с ЛД» КРЕДИТ 51

– 144 000 руб. — перечислен ежемесячный арендный платеж;

ДЕБЕТ 76 субсчет «Обязательства по лизингу» КРЕДИТ 76 субсчет «ЛД»

– 120 000 руб. — платеж зачтен в уменьшение ОА;

ДЕБЕТ 19 КРЕДИТ 76 субсчет «ЛД»

– 24 000 руб. — отражен входной НДС;

ДЕБЕТ 91 КРЕДИТ 76 субсчет «Обязательства по лизингу»

– 15 850 руб. — отражены проценты по ставке дисконтирования.

На начало второго месяца ОА составило 1 566 253 руб.(1 670 403 — 120 000 + 15 850). Проценты равны 14 862 руб.(1 566 253 руб. х 0,9489%).

Проводки по арендному платежу и процентам аналогичны тем, что сделаны в первом месяце.

Начиная со второго месяца, ООО «Орел» амортизирует автомобиль линейным способом. Амортизация за месяц равна 41 760 руб.(1 670 403 руб. / 40 мес.).

Проводка по амортизации:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «ППА»

– 41 760 руб. — отражена амортизация ППА.

Далее бухгалтер каждый месяц вычисляет проценты и амортизирует ППА вплоть до конца срока лизинга.

После выкупа автомобиля «Орел» сделает проводку:

ДЕБЕТ 01 субсчет «ОС» КРЕДИТ 01 субсчет «ППА»

– 1 670 403 руб. — принято к учету основное средство;

Вся амортизация, начисленная за период лизинга, будет списана в дебет счета 02 субсчет «ОС».

Вести учет амортизируемого имущества по действующим правилам Попробовать бесплатно

Учет лизинга у лизингодателя

Бухучет

Согласно ФСБУ 25/2018, на дату передачи предмета в лизинг ЛД признает актив, который называется «инвестиции в аренду» (ИА). Если до этого объект был отражен как основное средство, необходимо показать выбытие ОС.

ИА отражают по чистой стоимости, куда входят все расходы арендодателя на приобретение объекта лизинга:

- для ОС — его остаточная стоимость;

- для имущества, приобретенного специально для сдачи в аренду — цена покупки.

Также в чистую стоимость включают издержки на доведение объекта до состояния, необходимого для передачи в лизинг.

ИА показывают как дебиторскую задолженность по счету 76 «Расчеты с разными дебиторами и кредиторами». Далее ИА уменьшают на полученные от арендатора платежи и увеличивают на проценты по ставке дисконтирования.

Проценты начисляют виртуально, для целей учета. Фактически ЛД получает арендную плату, указанную в договоре, без процентов.

Как рассчитать ставку дисконтирования у лизингодателя

Она должна быть такой, чтобы приведенная (дисконтированная) стоимость будущих лизинговых платежей равнялась справедливой стоимости.

Под будущими лизинговыми платежами понимают ежемесячную (ежеквартальную) арендную плату плюс выкупную стоимость. Под справедливой стоимостью — затраты на объект: остаточную стоимость ОС или цену приобретения.

ЛД передал в финансовую аренду авто, которое специально для этого приобрел у поставщика за 1 200 000 руб. (в т.ч. НДС 20% — 200 000 руб.). Дополнительных издержек не было. Срок лизинга — 15 мес.

По договору ЛП один раз в месяц переводит на счет лизингодателя 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.). Выкупная стоимость объекта — 120 000 руб. (в т.ч. НДС 20% — 20 000 руб.).

Справедливая стоимость — 1 000 000 руб.(1 200 000 — 200 000). Ставка дисконтирования вычисляется из уравнения:

1 000 000 = ((120 000 — 24 000) х (1 — 1 / (1+ R)15) / R) + ((120 000 — 20 000) × (1 / (1 + R)15)).

Подобные уравнения решают в Excel при помощи функции «СТАВКА» или «подбор параметра».

Налоговый учет

ЛД на основной системе налогообложения в 2022 году придерживается правил:

- начисляет амортизацию на объект лизинга, даже если тот учтен на балансе ЛП;

- арендные платежи, как и прежде, относит к доходам. Но с оговоркой: если в платежи включена выкупная стоимость, доходы нужно формировать без ее учета. Показать выкупную стоимость в доходах следует позже — когда имущество перейдет в собственность ЛП.

Проверить себя или контрагента по санкционным спискам Проверить бесплатно

Указанные новшества необходимо применять, только если лизинговый договор подписан в 2022 году или позднее. Если это случилось раньше, применяются нормы налогового учета, действовавшие в 2021 году и ранее (см. «Читаем поправки в НК РФ: освобождение от НДФЛ и взносов, учет при лизинге и другие новшества»).

Для налога на имущество организаций тоже введено новое правило. С 2022 года его плательщиком всегда является ЛД независимо от того, кто из сторон сделки учитывает недвижимость на своем балансе (п. 3 ст. 378 НК РФ). В письме Минфина от 15.02.22 № 03-03-06/1/10332 сделано два важных разъяснения.

Во-первых, переходного периода по налогу на имущество нет. Это значит, что по объектам, переданным в лизинг до 2022 года, плательщиком будет ЛД.

Во-вторых, если налог на имущество исчисляется по среднегодовой, а не кадастровой стоимости, ЛД должен поступить следующим образом. Поскольку он не отражает объект аренды в бухучете (и не может посчитать среднегодовую стоимость), налог следует начислить исходя из чистой стоимости инвестиции, уменьшенной на фактически полученные лизинговые платежи и увеличенной на проценты по ставке дисконтирования. Эти показатели определяются на основании ФСБУ 25/2018.

Если лизингодатель применяет ПБУ 18/02, он должен показать различия между бухгалтерским и налоговым учетом (как это сделать, см. « Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять в 2022 году »).

Источник https://buh.ru/articles/documents/133156/

Источник https://buh.ru/articles/documents/133156/

Источник https://www.buhonline.ru/pub/articles/2022/8/18614_buxgalterskij-i-nalogovyj-uchet-lizingovyx-operacij