Оформление автокредита в автосалоне: полная информация по теме

Вопреки расхожей фразе из легендарного романа Ильфа и Петрова, автомобиль для многих в нашей стране является именно роскошью и показателем определенного статуса, а не просто средством передвижения. Далеко не все могут позволить себе такую покупку целиком за счет собственных финансов. Чаще используют средства, одолженные разными способами.

Один из них – оформление автокредита в автосалоне. Кому подходит такой вариант покупки машины? Какие документы требуются? С какими непредвиденными обстоятельствами можно столкнуться, оформляя заем в автосалоне? Расскажем в этой статье.

Что такое автокредит

Целевое выделение банком средств на покупку автомобиля называется автокредитом. Полученные таким образом деньги не могут быть использованы для других целей – это строгое правило. Банк перечисляет предусмотренную договором сумму на счет автосалона, где вы решили сделать покупку машины. Этим автокредит принципиально отличается от других видов займов.

Еще одна особенность автокредита, которая разнит его, скажем, с потребительским, — необходимость оформления залога. Им обычно становится сама машина – вы не можете ее продать, пока полностью не погасите долг перед банком.

Также обязательным требованием является оформление страховки на автомобиль. Его следует застраховать по полису ОСАГО (обязательное страхование автогражданской ответственности) и по КАСКО (полное страхование машины от ущерба и угона). В итоге покупка обходится дороже.

К сведению: можно найти такие варианты автокредита, при которых не надо обязательно приобретать полис КАСКО. Но стоит быть готовым к тому, что это повлечет ряд дополнительных невыгодных условий.

Как у любого банковского продукта, у автокредита есть ключевые характеристики:

1. Общая сумма автокредита (объем денежных средств, который вам готов предоставить выбранный банк – зависит от официально подтвержденного дохода заемщика, чем больше денег требуется, тем более высоким и стабильным должен быть заработок претендента, чтобы кредитная организация имела гарантию возврата средств; разумеется, уборщик служебных помещений со скромным жалованьем вряд ли получит заем на покупку машины класса люкс).

- Как зарабатывать на карте рассрочки

- Чек-лист подготовки к отпуску

- 24 идеи необычных подарков для близкого человека

- Как банки обманывают при выдаче кредитных кар

2. Процент банка за пользование автокредитом (цель любой коммерческой организации, к которым относятся и банки, — получить прибыль разными способами, один из них –автокредит, выдаваемый под определенный процент); процентная ставка варьируется и зависит от многих факторов:

- Величины, рейтинга, известности банка.

- Сроков и суммы кредита.

- Наличия страховок.

- Кредитной истории, предшествующего опыта взаимодействия с конкретным банком и пр.

3. Срок автокредита (его определяют индивидуально с учетом запрашиваемой суммы и платежеспособности заемщика; как правило, есть возможность выбора срока кредитования из 2-3 вариантов, иногда банк устанавливает возрастное ограничение – погасить кредит до достижения, например, 65 лет).

Необходимо принять в расчет еще и комиссии за банковские услуги, а также штрафы за просрочку – их придется платить, если будете нарушать установленные договором сроки погашения.

Купленный в кредит автомобиль можно эксплуатировать по своему усмотрению, но продать его, подарить, сдать в аренду или обменять без разрешения банка не получится. Пока весь долг не будет погашен, свидетельство о регистрации транспортного средства будет храниться у кредитора.

Преимущества автокредита:

- Возможность участия в выгодных акциях – автосалоны не скупятся на мероприятия, дающие возможность купить у них машину по более привлекательной цене.

- Господдержка – благодаря действующей в России программе софинансирования, оформляя автокредит, можно рассчитывать на довольно значимую сумму субсидии от государства.

- Вариативность условий – клиентам довольно часто предоставляют выбор самых выгодных программ автокредитования у салонов-партнеров.

- Оперативность – благодаря экспресс-кредитованию клиент может оформить покупку понравившегося автомобиля всего за 1 день.

- Можно обойтись без поручителя – многие банки сегодня выдают кредиты на приобретение машины, не требуя дополнительных гарантий, в том числе, поручительства.

- Новый взамен старого – некоторые банки позволяют обменять с небольшой доплатой старую марку автомобиля на более современную.

- Лояльность – есть немало кредитных организаций, которые не очень строго относятся к просроченным платежам по погашению автокредита.

Недостатки автокредита:

- Внесение первоначального взноса – зачастую получить автокредит можно, только имея какую-то сумму собственных средств для внесения части стоимости машины по требованию банка.

- Обязательное оформление дорогой страховки (КАСКО) – без покупки полиса на условиях банка кредит не получить: установленную сумму платежа, по усредненным подсчетам, надо увеличить на 10 – 15% от цены авто, страховка покупается каждый год.

- Залог – купленный автомобиль нельзя считать стопроцентной собственностью, пока кредит не погашен полностью, ведь машина все это время будет в залоге у банка, который в случае невыполнения обязательств может забрать ее по решению суда.

- Комиссия за раннее погашение – многие банки берут дополнительную плату в случае, если кредит выплачен раньше установленного договором срока.

- Скудный выбор моделей – как правило, наиболее интересные кредитные программы предлагаются только для конкретного автомобильного ряда.

Практически любой банк предоставляет такой продукт, как автокредит. Но часто его оформлением занимаются сами автосалоны – услуга оказывается сразу на месте покупки.

Преимущества и недостатки оформления автокредита в автосалоне

Какие плюсы у кредита при оформлении в автосалоне:

- Вы тратите меньше времени.

Когда кредит берется в банке, необходимо предварительно подготовить требуемый пакет документов, сделать заявку, дождаться, когда банк примет решение, если оно окажется отрицательным, подыскать другую финансовую организацию, обсудить с продавцом автомобиля все условия и получить его согласие.

В случае же оформления займа в автосалоне, нужно всего лишь предоставить заявку и дождаться решения – банкам для этого требуется от 3 до 5 рабочих дней, а автосалон отвечает на заявку, как правило, за 1 – 3 часа, благодаря чему появляется реальная возможность взять автокредит и купить транспортное средство в течение дня.

- Требуется гораздо меньше документов для оформления.

Можно найти немало автосалонов, в которых нетрудно купить автомобиль в кредит, предоставив всего два документа для удостоверения личности. Банки редко на такое соглашаются – для оформления крупных кредитов они обычно требуют справку по форме 2-НДФЛ: предоставить ее может не каждый заемщик. Разумеется, у такого упрощения есть своя цена – процентная ставка или первоначальный взнос возрастают.

- Можно отправлять сразу несколько заявок в разные банки.

Обычно у автосалонов в регионах, где они работают, есть несколько финансовых организаций-партнеров, поэтому менеджеры рассылают заявки сразу им всем.

Причем, у клиента есть возможность самому решить, какие из условий автокредитования по полученным предложениям больше ему подходят.

Если же заемщик хочет взять автокредит от банка, он должен лично нанести визит во все, которые наметил, самостоятельно собрать информацию относительно условий предоставления займа, сам подать документы.

- Предоставляется помощь при оформлении документов.

Если вы возьмете кредит на машину в автосалоне, его сотрудники помогут вам правильно составить документы на каждом этапе сделки:

- При заключении кредитного договора.

- При заключении договора купли-продажи.

- При подписании договора о залоге.

- При регистрации автомобиля.

- При оформлении страховки.

- Можно особо не беспокоиться об отказе из-за кредитной истории.

Когда оформление займа происходит в автосалоне, на кредитную историю претендента не обращают особого внимания, к ней относятся лояльно, поэтому круг потенциальных покупателей становится гораздо шире.

Фото: Shutterstock

- Есть возможность сдать старый автомобиль.

Первоначальный взнос по кредиту может быть сделан имеющимся в наличии автомобилем – многие автосалоны являются участниками программы «трейд-ин», которая предусматривает такой обмен.

К минусам оформления автокредита в салоне, где намечается покупка машины, относятся:

- Увеличенная процентная ставка.

Обычно автосалоны не выдают кредиты сами, они лишь выступают посредниками между заемщиком и банком, беря процент за данную услугу. Помимо этого, за расположение на территории салона эксперта по кредитованию банк тоже платит какую-то сумму.

Из-за названных факторов стоимость автокредита становится больше – применяется повышенная, в среднем на 2-7 пунктов, ставка.

- Не много банков предлагается для выбора.

Несмотря на сотрудничество автосалонов с банками, которые занимают ведущие позиции на рынке, список кредитных организаций-партнеров не велик. В него часто не попадают банки, предлагающие автокредиты на более выгодных условиях, чем конкуренты-лидеры.

- Ограниченный круг страховых компаний, с которыми обязывают заключать договор.

Покупать полисы КАСКО и ОСАГО необходимо только у тех компаний, которые представлены в автосалонах, где происходит оформление кредита. Как правило, приобретение полисов у этих страховщиков обходится гораздо дороже.

- Ассортимент транспортных средств ограничен.

Когда кредит на покупку автотранспорта оформляется в банке, можно выбрать и место, где продаются машины, и сами автомобили из множества вариантов. В случае же оформления автокредита в автосалоне нужно рассматривать исключительно те модели, которые предлагает именно этот салон. Зачастую в такой ситуации самые большие выгоды даются для ограниченного круга машин.

Условия и варианты оформления автокредита в автосалоне

У каждой организации есть собственные требования, которым должен соответствовать заемщик. В общем они касаются следующих пунктов:

- Наличие гражданства РФ и регистрации.

- Возрастной ценз: обычно 21-65 лет, но бывают сдвиги в обе стороны.

- Размер доходов (конкретная величина в требованиях обычно не указывается, но чем выше достаток, тем больше шансов получить желаемую сумму – важно, чтобы заемщик имел официальный заработок и стаж на последнем рабочем месте от 3 до 6 месяцев (не меньше)).

- Кредитная история (она может сыграть роль, если была раньше испорчена – в таком случае шансы получить заем уменьшаются, но все же кредиторы могут решить вопрос положительно, правда, это наверняка повлечет ужесточение условий предоставления автокредита).

У кредитных организаций могут быть также требования к машине, которая будет приобретаться с помощью заемных средств. Есть специальные программы кредитования, рассчитанные на покупку и нового, и бывшего в употреблении автомобиля. В случае с подержанной машиной имеются ограничения по ее «возрасту»: для отечественных моделей он не должен превышать 5-6 лет на момент закрытия долга, для иномарок – 9-12 лет. Требования к пробегу на момент заключения сделки – обычно не более 100 000 км.

Подобно банкам, автосалоны могут предлагать клиентам различные программы по автокредитованию. Вот некоторые наиболее популярные из них:

Стандартная

Условия данной программы идентичны тем продуктам, которые предлагают банки, отличие только в процентной ставке – она в среднем на 2 – 7% годовых выше.

Trade-in

Это программа, предусматривающая оплату первоначального взноса автомобилем, который имеется в собственности клиента. С одной стороны, «трейд-ин» дает возможность быстро продать устаревший транспорт, но, с другой, он будет стоить дешевле, чем при продаже своими силами. У программы есть ряд условий:

- Сумма кредита рассчитывается в зависимости от разницы между стоимостью нового авто и подержанного, который передается салону.

- В зачет берут не все машины, а только определенного возраста: не старше 12 лет – российского производства, до 17 лет – импортного.

- Срок кредита на покупку автомобиля не превышает 36 месяцев.

- Процентная ставка по кредиту, выданному на приобретение автотранспортного средства, составляет от 17% до 22% годовых.

- Дополнительные требования: прохождение ТО в автосалоне, где куплена машина, оформление полиса КАСКО.

Беспроцентная рассрочка

Оплата автомобиля осуществляется постепенно, несколькими частями. Автосалон предоставляет такую возможность бесплатно, не взимая проценты за рассрочку. Выбирая данную программу, необходимо подробно ознакомиться с ее условиями:

- Цена на автомобиль, продающийся в рассрочку, может быть завышена – это дополнительный способ получения прибыли автосалона;

- К каждому платежу может быть добавлена комиссия в виде фиксированной суммы – она бывает приближена к размеру банковских процентов;

- Договор может содержать пункт о принадлежности машины автосалону до тех пор, пока долг не будет погашен полностью.

Кредит на покупку автомобиля без первоначального взноса

Благодаря этой программе приобрести личный транспорт можно, вообще не имея средств на покупку. Но необходимо иметь ввиду:

- Автокредит без первоначального взноса не предполагает приобретение машины по партнерской программе, которая разрабатывается с участием автопроизводителя (преимущество партнерских программ в том, что они позволяют брать займы на выгодных условиях: в среднем под 5 – 7% годовых).

- Итоговая стоимость кредита возрастает из-за увеличения процентной ставки (до 20 – 25% годовых)

- Обязательно оформление страхового полиса КАСКО на все время, пока кредит не будет погашен.

- Приобретаемый автомобиль идет в залог.

Экспресс-автокредит

Заключить договор о кредитовании в этом случае можно всего по двум документам: паспорту гражданина и водительскому удостоверению. Главное отличие экспресс-кредитов указано в самом названии – скорость оформления. Вступив в данную программу, можно уже через пару часов обзавестись собственным новым автотранспортным средством. К другим особенностям относятся:

- Обязательная уплата первоначального взноса, размер которого составляет минимум 10% стоимости автомобиля;

- Процентная ставка в среднем от 19% до 22% годовых.

- Кредит выдается на срок 1 – 5 лет.

- Обязательна покупка КАСКО.

- Обязательно оформление автомобиля в залог.

- Регулярные ТО машины проводятся в автосалоне, где ее приобрели.

Оформление автокредита на подержанный автомобиль в автосалоне

Раньше взять кредит могли только клиенты, покупающие новые машины в автосалонах. Сейчас с помощью заемных средств можно прибрести и подержанный автомобиль.

Все подробности оформления автокредита на транспортное средство с пробегом лучше узнать у представителя банка. Возможно, потребуется экспертная оценка стоимости машины по рыночным ценам и документы на нее.

Размер первоначального взноса на транспортное средство, бывшее в употреблении, должен быть не менее 40%. Обычно кредит в таком случае выдается на срок от 3 до 5 лет. При невыполнении заемщиком финансовых обязательств авто становится собственностью банка.

Положительное решение по заявке клиента во многом зависит от ликвидности объекта. Больше шансов получить кредит на новый автомобиль, который в случае необходимости можно легко продать. Впрочем, машины с пробегом тоже можно приобрести подобным образом.

Для оформления договора заемщику необходимо заполнить анкету с указанием следующих сведений:

- Персональные данные.

- Семейное положение.

- Информация об уровне полученного образования.

- Сведения об имуществе, которым владеет претендент на кредит.

- Данные о месте работы, занимаемой должности, размере заработной платы.

Возможно ли оформление автокредита в автосалоне с плохой кредитной историей

Общеизвестно, что автосалоны не отказывают в выдаче кредитов заемщикам, у которых испорчена кредитная история, но тогда требования к клиентам строже.

Особенности такого сотрудничества характеризуются следующими моментами:

- Ставки по процентам для данных автокредитов всегда выше банковских.

- Погасить задолженность необходимо в более короткий срок.

- Размер займа обычно небольшой, данные условия кредитования не распространяются на дорогостоящие автомобили бизнес-класса.

Фото: Shutterstock

Чтобы, имея плохую кредитную историю, все же взять заем на приобретение машины, хорошо бы оставить автосалону в залог что-то ценное, кроме автомобиля, который покупается: загородный дом, дачу, квартиру или другую недвижимость.

Залогом в некоторых случаях могут быть драгоценности или антиквариат – их стоимость определяется с помощью профессиональной независимой экспертизы.

Документы для оформления автокредита в автосалоне

Перечень документов, нужных для оформления автокредита в автосалоне, почти такой же, как и в банках. Но при кредитовании через банки претенденту все бумаги следует подавать самому, а в случае сотрудничества с автосалоном документацию отправит в финансовую организацию представитель салона или она будет обработана на месте, в специальном подразделении фирмы-продавца (если эта организация сама выступает кредитором).

Физические лица, претендующие на автокредит, в обязательном порядке должны предоставить:

- Паспорт.

- Права на управление автотранспортом.

Для оформления кредита на более выгодных условиях, нужно приложить к заявлению:

- Справку о доходах.

- Ксерокопию трудовой книжки.

От юридического лица, претендующего на автокредит, требуется:

- Свидетельство о регистрации.

- Доверенность на представителя, которому поручено заключение кредитного договора.

- Паспорт доверенного лица.

Условием предоставления денежных средств с большей выгодой для клиента-юрлица является предоставление финансовой отчетности за последний период – чтобы прибыльность компании была официально подтверждена.

Перечень документов может быть расширен: если в сделке участвует созаемщик, например, супруг (супруга) или поручитель, от них тоже требуются соответствующие бумаги.

Индивидуальные предприниматели кроме паспорта и водительского удостоверения должны предоставить также свидетельство о регистрации ИП и постановке на учет в налоговых органах, а кроме того, заверенную налоговую декларацию за последний отчетный период.

По условиям некоторых программ, оформление автокредита в автосалоне возможно всего по двум документам. Но такие простые программы, как правило, подразумевают существенную переплату в целом.

Как оформить автокредит в автосалоне: пошаговая инструкция

Что нужно для оформления автокредита в автосалоне? Пройти определенные этапы стандартной процедуры – она мало чем отличается от той, которая сопутствует обращению в банк:

1. Сначала клиент должен определиться с автосалоном, в котором будет совершена покупка, и выбрать сам автомобиль – желательно предварительно изучить не только марку и модели, но также технические характеристики. Рекомендуется осуществить тщательную проверку машины в работе и на предмет дефектов на кузове.

2. Далее выясняется, возможно ли оформление в кредит, в случае положительного ответа менеджер салона знакомит покупателя с имеющимися программами автокредитования.

3. Как только сделан выбор конкретной программы, начинается формирование заявки на автокредит: в ней указывают личные данные заемщика (на основании документов, которые он предоставил) и подробные сведения о приобретаемой машине.

4. Заполненную заявку менеджер отправляет на рассмотрение в определенные банки (если они будут выдавать кредит) или передает в профильный отдел (если кредитовать клиента будет сам автосалон).

5. Решение, которое принято потенциальным кредитором, с указанием ключевых условий возможной сделки доводят до сведения клиента – его право: согласиться с предложением или отказаться от него.

6. В случае, если клиент принимает обозначенные условия, происходит оформление пакета документов, который состоит из:

- Кредитного договора.

- Договора купли – продажи.

- ПТС.

- Справки-счета.

- Подтверждения оплаты первоначального взноса.

- Страховок, предусмотренных условиями договора.

- Договора о залоге автотранспортного средства.

- Графика погашения кредита.

7. Когда все документы будут оформлены, покупатель (заемщик) забирает машину в пользование.

8. На заключительном этапе оформления автокредита транспортное средство регистрируют в ГИБДД и передают оригинал ПТС кредитору – документ хранится у него до полного возврата заемных средств.

5 советов тем, кто оформляет автокредит в автосалоне

Совет № 1. Начинайте с подбора машины.

Если автомобилей в салоне недостаточно для удовлетворения вашего интереса, посетите другую точку продаж.

Не поддавайтесь на уговоры менеджера, который, чтобы не упустить клиента, будет нахваливать вам другие модели. Продавцы бывают весьма красноречивы: можно даже не заметить, как произошло оформление кредита на автомобиль, который брать не собирался.

Совет № 2. Внимательно изучите кредитные программы.

Выбрав машину, надо определиться с банком и программой кредитования.

Желательно приобретать автомобиль в салоне, у которого в партнерах есть несколько банков (оптимально 5-6) – так шансы на выбор наиболее приемлемых условий займа возрастают.

Не спешите с оформлением автокредита по двум документам – вполне вероятно, у вас найдется возможность дополнить пакет документов важными сведениями, которые будут способствовать снижению процентной ставки.

Совет № 3. Не торопитесь.

Оформление транспортного средства в кредит в автосалоне предполагает передачу в банк необходимых сведений о вас, для этого заполняется анкета-заявление, к ней прикладывают соответствующие документы и указывают размер аванса.

Если всех бумаг, нужных банку, с собой нет, не стоит отправлять заявку в другую организацию. Правильнее будет собрать все, что требуется, и принести на следующий день.

Совет № 4. Подробно изучите договор автокредитования.

Прежде чем подписывать такой важный документ, необходимо хорошо изучить информацию о тарифах, комиссиях, размерах штрафов за неисполнение сроков ежемесячного погашения долга, узнать, какова эффективная процентная ставка, ознакомиться с графиком платежей в совокупности с суммой переплаты.

Не стоит забывать, что, как любая другая сделка, оформление автокредита в автосалоне подводные камни тоже имеет, поэтому надо соблюдать осторожность: например, соблазнившись займом на покупку машины всего по двум документам.

Совет № 5. Не стесняйтесь уточнять все детали.

Смело задавайте вопросы персоналу автосалона, если какие-то пункты договора вам не понятны. Не стоит безоговорочно соглашаться с условиями кредитора, когда что-либо вызывает у вас смущение или настороженность.

Заимодавцы нередко грешат навязыванием дополнительных финансовых услуг, например, страховок жизни и здоровья, защищающих от махинаций с правами на управление транспортным средством, титульного страхования и т.п.

Названные продукты не входят в число обязательных видов страхования, но банк или автосалон может отказаться выдавать автокредит без оформления такой «нагрузки». Эти нюансы необходимо прояснить до того, как поставите подпись в договоре.

Государственная программа субсидирования автокредитов

Чтобы поддержать отечественный автопром, Правительство РФ приняло решение о возобновлении льготной программы автокредитования с помощью банковского сектора.

Хотите купить автомобиль в кредит под выгодные проценты? Обратите внимание на государственную программу автокредитования, ознакомьтесь с ее условиями и преимуществами.

Что такое государственный автокредит? Это заем, который дает возможность приобрести российский или зарубежный автомобиль, воспользовавшись определенными льготами по процентной ставке.

Выделение субсидий из федеральной казны банкам для снижения ставки по кредиту и является основной идеей госпрограммы льготного автокредитования. Она была разработана специально для того, чтобы повысить заметно упавший спрос на машины отечественного производства.

Под действие данной программы попадают автомобили, сборка которых осуществляется на территории Российской Федерации – для любой такой модели возможно оформление автокредита со сниженной ставкой.

Госпрограмма работает с 2015 года по настоящее время, пока запланированный срок ее действия – до 2020 года.

Намеченный объем реализации автомобилей в кредит с помощью государственной поддержки – 58,35 тысяч единиц. Если сравнивать действующие сейчас условия программы с предшествующими годами, можно отметить снижение процентной ставки льготного кредита на 6,7%, а также появление еще одной выгоды в виде оформления 10-ти процентной единовременной скидки от стоимости транспортного средства.

Указанная скидка 10% предоставляется:

- Гражданам, которые впервые берут авто в собственность (программа «Первый автомобиль»).

- Семьям, в которых воспитывается 2 и более несовершеннолетних ребенка (программа «Семейный автомобиль»).

Фото: Shutterstock

Встречаются автосалоны и банки, которые не снижают процентную ставку по кредиту на новые машины, попадающие в программу господдержки – они пропорционально уменьшают цену на сам автомобиль.

Условия программы субсидирования автокредитов:

- Льготы по автокредитованию распространяются на модели, стоимость которых не превышает 1 миллион 450 тысяч рублей. Раньше сумма была ограничена одним миллионом.

- Отменен обязательный первоначальный взнос – согласно прежним требованиям, он составлял 20% стоимости автомобиля (по усмотрению банка и дилера).

- Модель должна быть выпущена в Российской Федерации в период с 2016 по 2019 годы.

- Кредит на покупку машины с господдержкой оформляется в рублях.

- Банкам разрешается включать в договор требование об обязательном оформлении страховки – жизни и здоровья заемщика.

- Срок кредита ограничен тремя годами.

- Приобретаемый автомобиль раньше не состоял на регистрационном учете и никакие физические лица не числились его владельцами.

- Размер скидки фиксированный – 6,7%.

- Существует дополнительная скидка для отдельных категорий – 10% от стоимости машины по программам «Первый автомобиль» и «Семейный автомобиль».

- Предусмотрена возможность приобретения автомобиля с использованием средств материнского капитала.

- Ставка по займу рассчитывается как разница между первоначальной процентной ставкой банка и государственной субсидией по ней.

- Возмещению по автокредиту подлежат лишь срочные проценты.

- Покупка автотранспорта должна происходить исключительно в салонах, которые являются официальными представителями брендов.

- В денежном эквиваленте получить компенсацию невозможно – напрямую заемщику государство не делает никаких возвратов и доплат.

Итак, благодаря субсидии из государственного бюджета автовладелец получает скидку 10% от цены на первоначальный взнос, если взять в расчет максимальную стоимость 1 миллион 450 тысяч рублей, то вычет в 10% от нее (145 тысяч рублей) весьма ощутим.

Дополнительные скидки в рамках некоторых программ господдержки:

Теперь перечень марок российских и зарубежных машин, которые попадают в программу льготного автокредитования, шире.

Он включает в себя внедорожники, грузовые автомобили, микроавтобусы, весом не больше 3,5 тонн, а также бюджетные авто:

- Chevrolet Niva.

- Chevrolet Aveo.

- Chevrolet Cobalt.

- Некоторые Citroen.

- Ford Focus (не во всех комплектациях).

- Hyundai Solaris.

- Kia Rio.

- Lada Granta, Lada Kalina и другие.

- Mazda 3.

- Mitsubishi Lancer.

- Некоторые Opel, Peugeot, Renault, Skoda.

- Toyota Corolla.

- все модели Bogdan.

- UAZ, ЗАЗ.

Кредит может взять тот человек, на чье имя будет оформлен автомобиль. Но право управления транспортным средством он может по доверенности передать другому лицу.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Все статьи Новости Автокода Автоновости Видео Авторынки Разное Пресс-релизы Купить за xxx рублей Лайфхаки покупателям Обзоры б/у авто Лайфхаки продавцам Рейтинги Отзывы владельцев Противостояние моделей Тест-драйвы

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

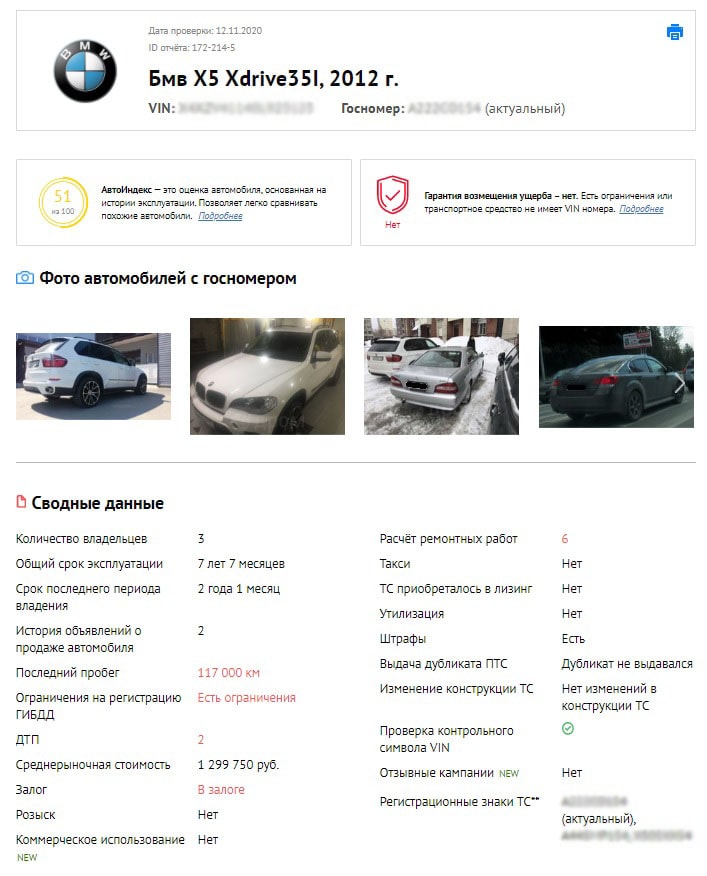

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Можно ли взять автокредит с плохой кредитной историей

Автокредит — привлекательное предложение для желающих купить авто, но не каждый заемщик похвастается идеальной кредитной историей. Поэтому вопрос: дают ли автокредит с плохой кредитной историей — волнует будущих заемщиков. Попробуем на него подробно ответить.

Как взять автокредит с плохой кредитной историей?

Взять автокредит с плохой историей можно, но на порядок сложнее, чем добросовестным заемщикам. Рассмотрим процедуру оценки заявки на ссуду:

- клиент подает анкету на получение кредита и документы. Как правило, это паспорт, копия трудовой и справка о доходах;

- банковский работник проверит правильность первоначального оформления анкеты и передаст на проверку андеррайтеру;

- андеррайтер запрашивает информацию о будущем заемщике в бюро кредитных историй (БКИ), в налоговой и пенсионном фонде. В России свыше 30 БКИ, и банки работают с большинством из них;

- из БКИ приходит отчет о кредитной истории заемщика, из которого андеррайтер получает информацию о добросовестности клиента: брал ли кредиты, выплачивал ли, имеются ли действующие ссуды и просрочки;

- на основании отчета из БКИ и принятой в конкретном банке стратегии оценки заемщика, андеррайтер принимает решение одобрить кредит или дать отказ.

Лидеры банковского рынка оценивают заемщиков скрупулезно, поэтому кредит на авто с плохой историей у них можно будет получить в том случае, если со времени просрочек по предыдущему кредитованию в жизни заемщика произошли кардинальные изменения к лучшему. Например:

- сильно продвинулись по карьерной лестнице;

- вырос доход;

- перешли на работу в стабильную или крупную компанию.

Если похвастаться такими изменениями не можете, то не стоит отчаиваться. Автокредит с плохой историей без отказа можно попробовать оформить в небольших или узкоспециализированных банках.

Конкурентная ситуация на банковском рынке высокая, клиенты достаются нелегко. Поэтому некоторые банки закрывают глаза на небольшие просрочки клиентов. При анализе заявки на автозаем также оцениваются доход, стабильность компании работодателя, стаж и другие параметры. Значит, есть шанс, что плюсы перевесят прошлые просрочки по кредитам.

Где взять автокредит с плохой кредитной историей?

Для оформления автокредита с плохой кредитной историей и просрочками можно обратиться в банк, дилерский центр или к брокеру.

Банки

Банки, дающие автокредит с плохой кредитной историей — Сетелем Банк, Восточный Экспресс Банк, Совкомбанк, Русфинанс и ЮниКредит Банк. Этот список сформирован на основе отзывов заемщиков, получивших в учреждениях ссуды. Но, как мы писали выше, для каждой новой заявки на заем решения принимаются индивидуально.

Дилерские центры

Подать заявку на кредит можно и напрямую в дилерском автоцентре. Большинство автоцентров как раз работают либо с Сетелем Банком, либо с Русфинанс Банком, которые лояльны к заемщикам.

Брокеры

Оказывают помощь в автокредите с плохой кредитной историей. Но если в Европе через брокеров проходят до 80% от кредитных сделок, то в России эта доля ничтожна по двум причинам: из-за высоких комиссий на услуги и из-за риска мошенничества. До сих пор существует много компаний, которые зарабатывают на отчаявшихся получить кредит людях: просят внести предоплату, а затем исчезают. Хорошо, если в итоге получите хотя бы список банков, выдающих автокредиты. Поэтому рассматривать вариант посредников следует в крайнем случае. Выбирайте проверенных специалистов с отзывами и репутацией.

Требования к заемщикам

В предыдущих пунктах мы рассказали, как получить автокредит с плохой кредитной историей. Теперь коснемся вопроса о требованиях к будущим получателям займа. По сути, они ничем не отличаются от требований к добросовестным заемщикам. Возраст 21–65 лет, российское гражданство и прописка. Пакет документов тоже потребуется стандартный: паспорт, справка о доходах и копия трудовой. В некоторых банках, например в Сетелем или Русфинанс, действуют программы кредитования по двум документам.

Условия кредиторов

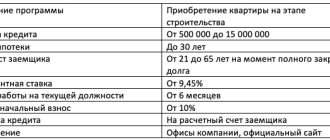

Каждый банк имеет несколько программ автокредитования, поэтому в таблице даны минимальные и максимальные значения показателей.

Источник https://media.halvacard.ru/finance/oformlenie-avtocredita/

Источник https://avtocod.ru/blog/post/kak-obmanyvayut-avtovladelcev-pri-poluchenii-kredita-pod-zalog-mashiny

Источник https://credits.ru/publications/avtokredity/mozhno-li-vzyat-avtokredit-s-plokhoy-kreditnoy-istoriey/