Что нужно для одобрения кредита

Любые финансовые обязательства – это большая ответственность. Чего бы это ни касалось – ипотечной ссуды или небольшого микрозайма. При выборе кредитора нужно сразу выяснить все нюансы программы. От этого будет зависеть успешность сделки, а также комфортность получения средств. Как правильно взять кредит в банке?

Может ли банк отказать в кредите, и почему?

Кредиторы имеют полное право самостоятельно решать, давать деньги клиентам или отклонять заявки. В каждой финансовой компании своя скоринговая система. Данные заявителей анализируются с учетом требований банковской программы. Все обращения проходят многоступенчатую систему проверки – от запроса в БКИ до выяснения сведений, касающихся деловой репутации заемщика.

Отклонить заявку могут на любой стадии рассмотрения. Как правильно взять кредит, чтобы свести к минимуму риск отказа? Чтобы повысить шансы на успешное финансирование, нужно знать главные причины отклонения заявок.

Почему не дают кредит? Причины отклонения заявок

1. В связи с отсутствием кредитной истории

Банки не доверяют заемщикам, у которых нет кредитного прошлого. Такие клиенты еще не успели себя никак проявить. Среди них могут быть как добропорядочные ссудозаемщики, так и злостные нарушители. Как сделать, чтобы одобрили кредит с первого раза?

Чтобы получить деньги без отказа, рекомендуется, в первую очередь, обратить внимание на займы из категории «без кредитной истории». Предложения из этого раздела доступны даже «новичкам», поскольку в параметрах отбора автоматически выставляются небольшие лимиты.

2. В связи с испорченной кредитной историей

Даже одна негативная запись в отчете БКИ наносит ощутимый удар по деловой репутации клиента. Таким людям намного сложнее брать кредиты, чем остальным заемщикам. Есть смысл обратиться в МФО. Условия одобрения кредита в такой компании менее выгодные, чем в банках, зато вероятность одобрения заявки в несколько раз выше. Для полного исправления ситуации придется брать и возвращать займы несколько раз.

Чтобы повысить кредитный рейтинг, стоит взять микрокредит на льготных условиях (под 0%) и погасить его в срок.

3. По той причине, что на заявителя уже оформлено несколько кредитов

Многие банки (в т.ч. и Сбербанк) отклоняют заявки в связи с тем, что на заявителей уже оформлено несколько других кредитов. О том, что нужно для одобрения кредита при наличии других ссуд, будет написано в одном из разделов этой статьи.

4. В связи с высокой долговой нагрузкой

Ситуация похожа на предыдущую, но имеет свои особенности. При расчете максимального лимита банк учитывает платежеспособность клиента. И если размер долговых обязательств превышает 35-40%, в предоставлении средств будет отказано. Непогашенные суммы по коммунальным платежам и алиментам тоже берутся в расчет.

Чтобы сделать показатель кредитной нагрузки более комфортным, нужно рассчитаться по долгам и запросить сумму поменьше. При наличии дополнительного источника заработка (например, от сдачи имущества в аренду или продажи продукции ЛПХ) обязательно стоит указать это в анкете. Так банк сможет объективно оценить финансовые возможности заявителя.

5. Одновременно подано большое число заявок

Данная ситуация касается клиентов, которые в целях экономии времени обращаются одновременно в несколько финансовых учреждений. Кредитные компании видят все запросы и делают соответствующие выводы – «заявитель не может решить свои материальные проблемы самостоятельно и очень ограничен во времени». Еще хуже, когда клиент подает заявки с небольшими перерывами в один и тот же банк.

В этой ситуации можно только ждать. Перерыв между каждым обращением должен составлять не менее 2-3 месяцев. Можно также сделать запрос в МФО. Такие компании в 97% случаев одобряют заявки клиентам.

6. Не выдают кредит с хорошей кредитной историей

Такие ситуации бывают нередко. Банки отказывают в получении средств людям «без негатива». Для начала стоит проверить, не закралась ли ошибка в отчет о кредитных историях, которые финансовые компании запрашивают в БКИ.

Если в записях все правильно, значит, возможен второй вариант – низкая скоринговая оценка. Каждый банк рассматривает заявителей по собственной системе. И, возможно, взять кредит в этой организации мешает низкий рейтинг.

И последний момент – неудачное время. Причиной отказа может стать закрытый план по выданным кредитам, который есть в каждом банке. Здесь только один выход – обратиться к другому кредитору или сдвинуть оформление ссуды на более позднее время.

Как выяснить, почему не дают кредит?

Первое, что нужно сделать – запросить данные в БКИ и проверить кредитный рейтинг. После этого – внимательно изучить условия программы, в рамках которой подавалась заявка. Возможно, какие-то условия (например, стаж) не выдерживаются. И последнее: не исключено, что отказ связан с одной из причин, которые описывались выше.

1. Что делать, если взять кредит не удается?

Для решения проблемы: «Как взять кредит, чтобы одобрили?», нужно:

- собрать максимум документов, необходимых для подтверждения благонадежности;

- улучшить кредитную историю;

- погасить все долги.

2. Где можно получить деньги, если кредит не дают?

У «отказников» не все потеряно – выход из непростой ситуации есть всегда. Деньги можно взять в микрофинансовой организации, а также в одном из банков, которые лояльно оценивают заявителей. Еще один вариант – эмиссия кредитной карты. А если средства нужны на покупку товара, можно взять их в рассрочку в магазине.

Какие документы нужны, чтобы взять кредит?

В стандартный перечень документов входит паспорт, справка о размере заработка с работы или выписка с карточного или вкладного счета, а также копия трудовой книжки. Иногда банки запрашивают СНИЛС, ИНН, военный билет или пенсионное удостоверение.

Что может спровоцировать отказ при подаче заявки?

Чаще всего заявки отклоняются в связи с информацией, полученной из БКИ, т.е. основной причиной отказа является негативное кредитное прошлое клиента или превышение по числу запросов на кредит. Однако вопрос: «Как правильно заполнить заявку на кредит, чтобы одобрили?», тоже имеет значение. Часть отказов связана с некорректным внесением данных.

Как быть, если в кредите отказано?

Если финансовая компания отказала в средствах, стоит обратиться в другую организацию. Но не следует подавать заявки одновременно в 3 и более банков. В случае отказа по заявке можно заказать кредитную карту, взять микрокредит, оформить экспресс-займ.

Как повысить шансы на положительный результат?

Финансовые компании отдают предпочтение добропорядочным клиентам без «хронических» просрочек и небанковских долгов. Чтобы снизить риск отказа, нужно стать более привлекательным для кредитора – рассчитаться с задолженностью, улучшить кредитную историю, представить документы о дополнительном заработке.

Цель кредита – что написать?

Как и любое предложение от банка, кредит дает определенные преимущества как гражданину, который за ним обращается, так и самой финансовой организации. Заемщик получает средства для решения своих задач, банк – выгоду от возврата с процентами. Но кроме этой общей цели каждый кредит решает более узкую, индивидуальную, специфическую задачу. В связи с этим существуют различные программы банков, когда средства предоставляются клиенту для покупки какого-то определенного товара или оплаты какой-то конкретной услуги. Например, существуют займы на образование, на приобретение автомобиля, мебели, бытовой техники и пр. Название кредита может говорить не только о том, на какие цели банк предоставляет клиенту средства, но и о наличии определенных условий, которые необходимо выполнить. Способ выдачи займа также может зависеть от его цели.

Введение

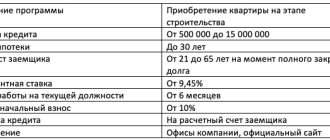

Если потребительский кредит может быть получен наличными, то ипотека, как правило, переводится на счет продавца недвижимости. Параметры каждой программы касаются как размера, срока погашения и процентной ставки кредита, так и списка документов, которые нужно будет предоставить, дополнительных условий, которые должен выполнить клиент.

Рассмотрим, на какие цели традиционно берут кредиты клиенты банков, какие программы сегодня существуют у российских финансовых учреждений.

Что такое цель кредита

Если рассматривать вопрос широко, то основная цель кредита для каждого заемщика – получить необходимые средства, если собственных накоплений для этого не хватает.

Физические лица обычно берут займ на оплату того или иного товара или услуги, предприниматели (юридические лица и ИП) – на развитие бизнеса. Таким образом, кредитование дает возможность реализовать свой замысел в нужный момент, а потом постепенно выплачивать долг перед финансовым учреждением, распределив нагрузку по месяцам. Для банков же предоставление займов – одно из основных направлений их деятельности (наряду с инвестиционными программами, открытием вкладов, выпуском дебетовых и кредитных пластиковых карт и пр.), приносящей доход.

Если рассматривать вопрос более узко, то кредит может быть целевым и нецелевым. В первом случае банк интересуется, на что клиент израсходует выданные деньги. Во втором заемщик вправе потратить средства по своему усмотрению, а банк в большей степени интересует только своевременный возврат долга. Если средства выданы наличными, проверить, на что они были потрачены, банку будет достаточно сложно.

Вариантов целевых кредитов достаточно много. Главное их отличие от потребительских займов – наличие конкретного товара или определенной услуги, которые отражаются в договоре. К наиболее распространенным целевым кредитам относятся следующие программы банков:

- на ремонт;

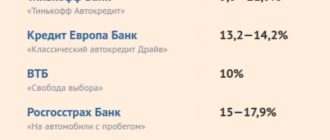

- на покупку автомобиля. Если вы приобретаете транспортное средство у официального дилера, вы можете воспользоваться специальной программой;

- на оплату лечения,

- образовательный кредит. Он может быть предоставлен на оплату как полного высшего образования, так и определенных курсов – для освоения новой профессии или повышения квалификации;

- на покупку какого-либо товара, например, мебели, бытовой техники. При этом наименование должно быть прописано в договоре;

- на приобретение жилья под залог недвижимости. Как правило, предполагает обременение ценного имущества, в роли которого может выступать другая недвижимость.

К сведению. Следует различать ипотеку как отдельный вид займа и кредит на покупку недвижимости. С одной стороны, в обоих случаях заемные средства выдаются банком на приобретение недвижимости. Но между этими вариантами кредитов есть определенная разница. Главное отличие здесь будет в следующем: ипотечный кредит предполагает обременение той недвижимости, которая приобретается на средства, получаемые в банке. Целевой займ оформляется с залогом той недвижимости, которая уже есть у клиента.

Также отдельно следует рассмотреть товарный кредит. Он срочно оформляется в торговой точке при покупке какого-либо товара в рассрочку. Формально сделка выглядит как кредит, заявку на который одобряют сотрудники того банка, который сотрудничает с магазином. Иногда таких банков несколько, и клиент вправе выбрать тот, которому он доверяет. Отличительная особенность такого кредита – оперативность одобрения заявки (обычно процедура занимает не более получаса, а чаще – 10−15 минут). Размер переплаты у такого срочного займа, как правило, выше, чем у нецелевого кредита, но встречаются так называемые беспроцентные займы – в этом случае разницу может выплачивать сам магазин (например, в рамках какой-либо рекламной акции).

Важно! Если вы определили цель кредита и выбрали банк, следует узнать, существуют ли у него программы кредитования, которые помогут решить вашу задачу. Как правило, название программы говорит о том, на что финучреждение выделяет деньги. К примеру, есть программы рефинансирования и автокредитов. Как видно из наименования, в первом случае речь идет о получении нового кредита для погашения действующего, во втором – о покупке транспортного средства. Каждая программа предполагает свой пакет документов (например, если речь идет о рефинансировании, потребуется договор по действующему кредиту и пр.).

Если клиент планирует воспользоваться более выгодным предложением и взять обычный потребительский займ, в графе «Цель кредита» он сможет указать как настоящую, так и формальную причину. Чтобы не ошибиться и повысить шанс на одобрение заявки, примите к сведению приведенные ниже рекомендации.

На какие цели банки охотнее выдают кредит

Общеизвестно, что на одни цели банки обычно готовы выдать заемные средства, а на другие нет. Рассмотрим, какие цели лучше не указывать в заявке, а какие, наоборот, могут повысить шанс на ее одобрение.

Важно! Чтобы определить, что написать в графе «Цель кредита» для физического лица, требуется понять, на какие конкретные нужды финансовые учреждения чаще всего предоставляют заемные средства.

На что банки неохотно дают кредит:

- на открытие или развитие бизнеса. Традиционно существуют специальные программы для бизнесменов, которыми могут воспользоваться предприниматели. Многие банки считают, что для этого не нужно оформлять потребительский кредит;

- на приобретение ювелирных украшений и драгоценных металлов. Такие покупки нельзя назвать вынужденными, а значит, эти личные цели клиентов не в приоритете у большинства банков;

К сведению. Каждый банк может сам определять приоритетные направления и цели, на которые он будет выдавать кредиты. Позиция клиента в этом случае никак не повлияет на решение сотрудников банка по заявке.

- на оплату дорогостоящего лечения, особенно если у заемщика нет родственников. В этом случае по объективным причинам риск невозврата долга будет высоким, а значит, банк, скорее всего, откажет в кредите;

- на выплату другого (действующего) займа. В этом случае клиенту следует воспользоваться программой рефинансирования, а не брать потребительский кредит.

Рассмотрим теперь, на что банки, напротив, охотнее предоставляют кредиты. Высокой будет вероятность, что заявку одобрят, в том случае, если цель будет разумной и легкодостижимой. Традиционно к таким вариантам относятся ремонт жилья, покупка мебели, бытовой техники – всего того, что касается благоустройства жилья и требует умеренных вложений. Также банки, как правило, одобряют кредит на образование и на путешествия.

Важно! Если речь идет о туристической путевке, которая предполагает страхование жизни и здоровья клиента, на одобрение заявки рассчитывать стоит. Но если в качестве цели кредита указана просто покупка авиа- или иного билета для дальней поездки, это скорее станет для банка стоп-фактором, а значит, в займе, скорее всего, откажут.

Чтобы узнать, какие банки могут предоставить вам кредит для решения и поставленной задачи, воспользуйтесь нашим финансовым порталом. Перейдите во вкладку «Кредиты» и в графе «Цель» (меню в левой части экрана) выберите нужный пункт (на любые цели, рефинансирование, на образование и пр.). Отметьте также сумму, которую вы хотели бы получить, приемлемый срок погашения, валюту кредита и все необходимые дополнительные параметры.

Как повысить шансы на получение кредита

Банки проверяют кредитную историю заемщика, чтобы узнать, насколько ответственно он относится к своим долговым обязательствам. Кроме того, в обязательном порядке банками требуется справка о доходах, которая дает представление о платежеспособности заемщика. Это может быть документ по форме 2-НДФЛ или по форме самого банка. В этом плане сложнее будет тем, кто работает неофициально или по так называемой серой схеме – когда официальный доход составляет незначительную сумму, а остальная часть зарплаты выдается «в конверте». Следует отметить, что чем больше клиент предоставит документов, тем выше будет шанс на одобрение заявки банком. Высока вероятность получить кредит и у тех, кто получает зарплату или пенсию на пластик той организации, в которую обращается в качестве потенциального заемщика.

Важно! Кредитно-финансовая организация не обязана брать во внимание нужды клиента и идти ему навстречу. В основе кредитной политики каждого банка лежит право самостоятельно определять, предоставить займ или нет. При этом банк может отказать в кредите без объяснения причины. Если банк не одобрил вашу заявку и отказал в предоставлении кредита, возможно, причина не в том, что вы указали «неприемлемую» личную цель. Зачастую банк принимает отрицательное решение после проверки кредитной истории клиента. Если в прошлом вы допускали просрочки, следует исправить КИ, к примеру, взяв небольшой займ и выплатив его вовремя – в строгом соответствии с графиком.

Если не все гладко с кредитной историей, нет возможности предоставить справку о доходах и копию трудовой книжки, в качестве дополнительной гарантии клиент может предложить банку залог ценного имущества или поручительство.

Информация для предпринимателей

Тем, кто планирует взять займ на развитие или открытие бизнеса, лучше всего воспользоваться специальными программами. Такие кредиты сегодня предоставляют Сбербанк, Тинькофф или и многие другие ведущие российские финучреждения (в том числе и сельхозбанки, которые кредитуют фермеров и предприятия аграрного сектора). Чтобы увидеть все предложения в свое регионе, в меню на сайте Выберу.ру отметьте в меню поисковика «На предпринимательские цели».

Если вы берете бизнес-кредит, его условия могут быть достаточно выгодными. Кроме того, в каждом регионе действуют программы поддержки предприятий мелкого и среднего бизнеса (юридических лиц), а также ИП. Если воспользоваться предложением, можно получить кредит с относительно низкой процентной ставкой. Когда речь идет об открытии дела, потребуется предоставить подробный бизнес-план.

Заключение

Использование той или иной программы банка зависит от той задачи, которую вы планируете решить. При этом цель, указанная в заявке на потребительский кредит, может быть формальной. Если вы получаете займ наличными, банку будет затруднительно проконтролировать, на что были потрачены выданные средства.

Во многом вероятность положительного ответа зависит от состояния вашей кредитной истории и платежеспособности. Если вы берете потребительский кредит, чтобы повысить шанс на одобрение, вы можете указать в заявке ту цель, для достижения которой банк охотнее предоставит заемные средства.

Юридическим лицам и ИП лучше всего воспользоваться специальными предложениями для открытия и развития бизнеса.

Что нужно говорить, чтобы одобрили кредит

Сегодня для многих наших сограждан является актуальным вопрос о том, что нужно говорить, и как следует себя вести, чтобы вам в банке одобрили кредит. Мы постараемся разобраться в данной ситуации, и дать дельные советы тем, кто собирается обратиться в банковскую компанию за заемными средствами.

Почему банки стали меньше одобрять кредиты?

В Сети сейчас бытует ошибочное мнение о том, что банки стали меньше одобрять заявки и выдавать кредиты, но это не совсем так. Объем кредитования наоборот значительно вырос по сравнению с прошлым годом, однако, получить теперь заемные средства не так просто, как это было раньше.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Езаем как вариант | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50 000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Дело в том, что на данный момент практически все банковские организации России ужесточили свои требования для потенциальных заемщиков. Объясняется это тем, что с каждым годом у них значительно возрастает доля просроченных кредитов, т.е. тех займов, которые люди взяли и не торопятся возвращать.

Как правило, выданы деньги по ним были по различным экспресс-программам, которые не предполагают углубленной проверки человека и его платежеспособности. И сейчас, чтобы не допустить повторения той истории, банки начали предъявлять все больше требований к своим потенциальным клиентам.

Если раньше было возможным получение потребительского заема по 1-2 документам в течение 1-2 часов при первом же обращении в банк, то сейчас такая возможность далеко не везде. И чаще всего, подобная услуга доступна только постоянным или зарплатным клиентам, которые имеют в этом банке хорошую историю и репутацию.

О том, где можно взять займ с минимальным пакетом документов, вы узнаете из этой статьи.

Каким требованиям нужно соответствовать, чтобы заявка была одобрена?

При обращении в финансовую организацию нужно иметь в виду, что наличие только хорошей кредитной истории и высокая платежеспособность не являются залогом получения одобрения. Очень важный момент, о котором не стоит забывать – внешний вид. Да-да, в банках также актуальна поговорка “Встречают по одежке…”.

При личном визите в отделение банка вам предстоит разговаривать с сотрудником, который оформляет заявку с ваших слов. Именно он будет отвечать, если вы допустите просрочки по кредиту. Поэтому очень важно произвести на него положительное впечатление.

Потенциальный заявитель не должен вызывать каких-либо подозрений. Также не стоит пытаться выдать себя за кого-то, кем вы не являетесь. К примеру, специалист может отказать, если человек, работающий сантехником, придет в банк в дорогущем костюме. То же самое касается и ситуации, когда директор успешной фирмы является в неопрятной и дешевой одежде.

Не стоит рассчитывать на одобрение заявителю, находящемуся в наркотическом или алкогольном опьянении. Не следует идти за ссудой и с похмелья. Есть риск не только получить отказ, но и попасть в черные списки (о том, что это такое, читайте по этой ссылке).

На что обращает внимание кредитный специалист?

У каждого банка есть свой, индивидуальный комплекс условий, однако есть и стандартные, поговорим о них далее:

- Возраст. Чаще всего предпочитают кредиторы работать с людьми не моложе 21 года, и не старше 60-65 лет. Наиболее оптимальный – 25-40 лет для обращения за заемными средствами. По данной ссылке отвечаем на вопрос. где можно взять ссуду с 18 лет.

- Гражданство – оно должно быть обязательно российским.

- Регистрация – лучше всего, если она постоянная, но ряд банков допускает кредитование и для граждан с временной пропиской, однако срок действия вашего договора будет равен сроку действия регистрации. О том, можно ли получить кредит с временной регистрацией, читайте здесь.

- Трудоустройство – оно должен быть, и желательно подтвердить его документально, т.е. выпиской из приказа, договора или трудовой книжки.

- Заработная плата – ее также желательно подтвердить официальным документом, например, справкой по форме 2-НДФЛ. Если вас интересует, где можно взять ссуду без предоставления справки о доходах, то ознакомьтесь с этой статьей.

- Кредитная история – она должна быть положительной, без факта имеющихся у вас в прошлом действующих непогашенных, либо погашенных долгов с просрочками. Больше информации о том, что собой представляет финансовое досье и зачем оно нужно, вы получите из этого обзора.

Кроме того, при заполнении вашей анкеты в отделении банка, у кредитного специалиста всегда остается небольшое поле, куда он может внести особые замечания или свои наблюдения, которые могут стать поводом для отказа в кредите. Основные причины, по которым отказывают в предоставлении ссуды, рассматриваем здесь.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

- Слишком большой размер запрашиваемой суммы при определенном уровне дохода. Меньшую сумму банк, возможно, и одобрил бы, но кредитные специалисты об этом не всегда сообщают.

- Небрежная, неопрятная одежда в пятнах, с дырками и т.д.,

- Хамское отношение к персоналу, невоздержанность в словах,

- Сомнения, вызванные вашим поведением, например – вы пришли в компании чужих людей, которые отдают вам нужные документы и говорят, куда и на каких условиях нужды деньги, при этом явно не являясь вашими родственниками.

Почему могут отказать в кредите?

Стоит понимать, что у каждого банковского учреждения существует своя внутренняя политика, согласно которой и определяется перечень аргументов за и против одобрения заявки. Однако, существует перечень позиций, которые будут примерно повторяться в каждом банке.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

- Неподходящий возраст или регион проживания. Поэтому перед подачей заявки нужно внимательно изучить требования конкретных программ.

- Наличие просрочек в других кредитно-финансовых учреждениях. О них вы можете узнать в Бюро Кредитных Историй. Чтобы выяснить, в каком БКИ находится ваш отчет, обратитесь в ЦККИ.

- Судимость у вас или ваших родственников. При этом не имеет значения, погашена она уже или нет.

Возможно, эти статьи также будут вам интересны:

Если после предварительного одобрения по заявке вас пригласили в офис, то все равно могут отказать. И вот почему:

- Просрочки по займам в иных банках. Их могут не обнаружить при первой проверке, но после попадания заявки к службе безопасности они все равно будут обнаружены.

- Потенциальный клиент явился в банк в неопрятной одежде. Отказу может посодействовать сотрудник банка, работающий с заявкой.

- Предположение, что женщина, отправившая анкету на получение ссуды, беременна, а соответственно в скором времени будет жить на государственное пособие.

- Алкогольное опьянение, пусть даже легкое. То же самое касается и наркотического.

Как себя вести и о чем говорить с сотрудником банка

Работники некоторых кредитно-финансовых организаций проходят разные психологические тренинги. Это помогает им уже на первых этапах отсеивать неплатежеспособных потребителей, а также подозрительных лиц, которые могут быть мошенниками. Больше о мошенничестве в сфере кредитования читайте по этой ссылке.

Перед визитом в финансовое учреждение нужно как следует подготовиться, собрать необходимую информацию – номера домашнего и рабочего стационарных телефонов, контакты родственников, друзей и коллег, юридический и фактический адреса работодателя. Сотрудник банка может задавать и дополнительные вопросы, не содержащиеся в анкете.

Это нужно ему, чтобы определить, насколько надежным клиентом вы будете. Вас могут спросить о работе и о том, чем компания занимается, как далеко от места трудоустройства вы проживаете, что находится недалеко от места жительства.

Это также даст возможность узнать, действительно ли заявитель говорит правду. Точность предоставленной информации влияет на решение по заявке.

- Доверие у специалиста вызовет спокойный заемщик, ведущий себя непринужденно и естественно. Легкое волнение вполне допустимо.

- Если у вас есть дополнительный доход, то это стоит обязательно указать. При этом сумму можно немного преувеличить. Ни кредитный менеджер, ни служба безопасности банка не может проверить эти данные.

- Если вы живете у друзей или родственников, то можно сказать, что это жилье принадлежит вам (не подходит для ипотеки и залоговых программ, где в качестве обеспечения выступает недвижимость).

- При наличии кредитов в других банках можно немного преуменьшить размер основного долга или оставшийся для погашения срок.

- Перед посещением офиса нужно четко определить, за какой именно суммой вы обращаетесь. При этом важно реально оценивать свои финансовые возможности. Если же клиент начинает колебаться по поводу нужной суммы или программы, то сотрудник может расценить это как неблагонадежность заявителя и его безответственность.

- Не стоит требовать от банка ускоренного принятия решения, показывать напористость и слишком сильную заинтересованность в получении ссуды. Все это снижает шансы на одобрение (а по этой ссылке можно узнать о том, что наоборот их повышает). Вряд ли кто-то захочет связываться с неуравновешенным и назойливым клиентом.

- Не нужно постоянно ерзать на стуле, сильно размахивать руками, тереть подбородок или нос. Все это говорит о том, что человек не уверен и лукавит.

- Повысить профессионализм и образованность заемщика в глазах кредитного менеджера может употребление первым банковской терминологии и грамотная речь.

На заметку!

После отправки заявления в банк оно сначала подвергается проверке специальной программы. Именно она определяет, проходят ли ваши ответы для одобрения по заявке или нет. После этого анкета переходит к службе безопасности.

Сотрудники проверяют предоставленную информацию и документы, связываются с родственниками и работодателем, задают заявителю дополнительные вопросы, которые помогают принять окончательное решение. Желательно оповестить своих близких, друзей и коллег о намерении взять банковскую ссуду.

Автоматические отказы

Многие банки, в частности при экспресс кредитовании, пользуются специальными автоматическими системами оценки потенциальных заявителей. Такая программа называется скорингом. Она представляет собой тест, по которому за каждый ответ начисляется определенное количество баллов, а результаты подводятся программой.

Работа скоринга строится на анализе данных о заемщике, которые имеют сходные характеристики. Если в сведениях заявителя есть определенные факторы, которые в программе считаются негативными, то клиент получит отказ. К плохим моментам относятся слишком молодой возраст, отсутствие высшего образования или постоянного места работы и т.д.

Некоторые скоринговые сервисы не учитывают размер зарплаты, указанный потребителем. Они берут в расчет сведения о среднем доходе населения в стране.

Плюсы скоринга заключаются в быстром результате, который отображается в течение всего нескольких секунд. А недостатки – не всегда адекватный отсев заявителей, которые могут быть вполне надежными клиентами. если вы не прошли скоринг одного кредитора, то имеет смысл обратиться к другому.

Что может помочь при проверке

- Положительная кредитная история является одной из лучших рекомендаций для потенциального заемщика. Запрос из БКИ можно сделать самостоятельно, об этом читайте подробнее по ссылке.

- Произвести хорошее впечатление помогут вносимые своевременно коммунальные платежи и оплата за услуги мобильной связи.

- Если вы постоянно сталкивались с отказами по каким-либо причинам, то имеет смысл обратиться к кредитному брокеру, который поможет с получением ссуды законным образом. Больше о помощи брокеров читайте в этой статье.

Залог одобрения по кредиту – адекватное поведение, спокойствие, уверенность в себе, платежеспособность, устойчивое материальное положение, наличие дополнительных источников дохода, хорошая кредитная история, а для некоторых программ наличие ценного залога и поручителей.

Если вы хотите повысить свои шансы на одобрение, то дополнительно ознакомьтесь с рекомендациями по этой ссылке.

Рубрика вопрос-ответ:

Добрый день, у меня есть два действующих кредита, плачу по ним исправно, но есть просрочки по микрозаймам. Какова вероятность получения потребительского кредита или рефинансирование основных кредитов?

Анна, если у вас есть просрочки по микрозаймам, то у вас уже плохая кредитная история. Рефинансирование вам недоступно, новый кредит не одобрят из-за большой долговой нагрузки

Я пенсионер и у меня маленькая пенсия, в каждом банке отказ, почему. Я и моя жена хочим купить дом. Я прохожу 3 этап кредитного доктора. Жена платит кредит 1,5 года. Платим ежемесячно, просрочик нет.

Анатолий, вы сами ответили на свой вопрос. У вашей жены уже есть кредит, а у вас маленькая пенсия. Только тогда, когда у вашей семьи не будет долгов, вы найдете созаемщиков, можно будет подавать заявку

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Источник https://meta.ru/wiki/chto-nuzhno-dlya-odobreniya-kredita

Источник https://www.vbr.ru/banki/help/credity/cel-kredita-chto-napisat/

Источник https://kreditorpro.ru/chto-nuzhno-govorit-chtoby-odobrili-kredit-v-banke/