Что такое buyback (выкуп акций)?

В последнее время всё чаще можно слышать о бай-бэках (от англ. buyback) — проводимых компаниями процедурах обратного выкупа собственных акций у акционеров. Трейдеры достаточно активно отслеживают информацию о проводимых выкупах и совершают выгодные торговые операции, продавая акции компании самой организации. Важно, что торговля на обратных выкупах является малорисковой стратегией работы на биржевых торгах.

Однако для эффективной работы необходимо не только понимать, что такое бай-бэк, но и знать, в каких случаях можно предъявить имеющиеся акции к выкупу, а также то, какие нюансы возникают в ходе реализации обратного выкупа. В данной статье мы ответим на изложенные вопросы и разберём, зачем делают обратный выкуп акций, что он собой представляет и как осуществляется.

Приобретение акций

Понятия «выкуп акций» и «приобретение акций» у акционеров носят несколько различную логическую нагрузку. В ряде случаев компания может добровольно принять решение о приобретении акций у акционеров. Что же касается выкупа акций, то это именно обязанность компании — выкупить акции у своих акционеров в ряде случаев, предусмотренных законом.

Рассмотрим, в каких ситуациях компания может принять добровольное решение о выкупе собственных акций. Собрание акционеров компании может решить уменьшить уставной капитал за счёт погашения части акций общества. В таком случае компания может купить акции и погасить их, в результате чего доли действующих акционеров увеличатся, так как общее количество акций при этом сократится.

В остальных случаях решение о добровольном выкупе акций принимается советом директоров и может быть направлено на реализацию ряда целей. Компания может решить поддержать собственные котировки с помощью выкупа акций, при этом выполняя функцию поддержки цены. В этом случае выкупленные акции встают на баланс предприятия и носят название «казначейские акции». Компания может держать на балансе казначейские акции не более года.

По казначейским акциям не происходит выплата дивидендов. Если компания хочет произвести увеличение выплаты дивидендов на одну бумагу, то она может выкупить часть акций и взять их на баланс. При этом доля прибыли, направляемая на дивиденды, распределяется уже на меньшее количество акций.

Также компания имеет право осуществить выкуп акций для уменьшения голосов на собрании акционеров. Не стоит забывать, что акция — это не только финансовый инструмент, но и голосующая доля компании. Поэтому, если необходимо снизить доли потенциально несогласных с необходимыми решениями, компания может добровольно выкупить их акции, приняв их на баланс.

Кроме того, компания может осуществить выкуп собственных акций, опасаясь недружественного поглощения или вхождения в свой капитал недружелюбно настроенного инвестора. Выкупая акции, компания сокращает их свободную долю, блокируя их на балансе, в связи с чем недружественному инвестору тяжелее войти в капитал компании.

Компания может приобрести собственные акции в размере, не превышающем 10%, но для проведения такого приобретения акций у компании должны отсутствовать признаки банкротства. Также необходим полностью оплаченный уставный капитал.

Выкуп акций

Выкуп акций у акционеров может быть осуществлен, если ¾ голосов на собрании акционеров либо за реорганизацию компании, либо за совершение крупной сделки (сделка считается крупной, если она подразумевает цену свыше 25% балансовой стоимости активов компании), либо за внесение изменений в устав, которые ограничат права акционеров, либо за размещение акций путём закрытой подписки. Для принятия подобного рода решений необходимо получить голоса не менее чем ¾ акционеров, при этом несогласные акционеры имеют право на то, чтобы компания выкупила их акции. Подобный выкуп осуществляется по средней цене за последние шесть месяцев, что является формой защиты миноритарных акционеров компании.

В случае принятия компанией подобных решений несогласные (не проголосовавшие «за») акционеры могут подать заявление на выкуп в течение 45 дней с момента принятия подобного решения, а сам выкуп осуществляется в срок до 30 дней. Но есть важное ограничение на размер средств, направляемых на выкуп акций: он не может превышать 10% стоимости чистых активов компании. Если заявок на выкуп будет больше, то при указанном лимите в 10% от стоимости чистых активов компании будут в равных пропорциях удовлетворены поступившие заявки на выкуп акций, а оставшиеся акции не будут подлежать выкупу.

Добровольное и обязательное предложения, принудительный выкуп

Если какое-либо лицо (юридическое или физическое) желает приобрести долю акций компании свыше 30%, то возможно через организацию послать действующим акционерам добровольное предложение о выкупе. Данный покупатель может этого и не делать, а скупать акции желаемым им сторонним способом, но если он хочет сделать предложение действующим акционерам, то может осуществить добровольное предложение о выкупе, указав цену и количество выкупаемых акций. Если же лицо желает приобрести долю свыше 50 или 75%, то должно направляться обязательное предложение о выкупе акций у действующих акционеров, на которое текущие акционеры могут как согласиться, так и отклонить его, но приобретающее лицо в этом случае обязано сделать подобное предложение. А если какой-либо акционер аккумулировал у себя долю свыше 95% акций, то он может произвести принудительный выкуп долей оставшихся миноритариев, тем самым завершив консолидацию компании в своих руках. Причём в данном случае цена выкупа обязана быть рыночной, определённой исходя из средней цены акции за последние шесть месяцев.

В корпоративной действительности периодически происходят бай-бэки, которые позволяют трейдерам заключать эффективные низкорисковые сделки. Наблюдая за корпоративной жизнью компании, можно заранее прощупать почву для возможных процедур бай-бэка, чтобы быть готовым к совершению соответствующих сделок.

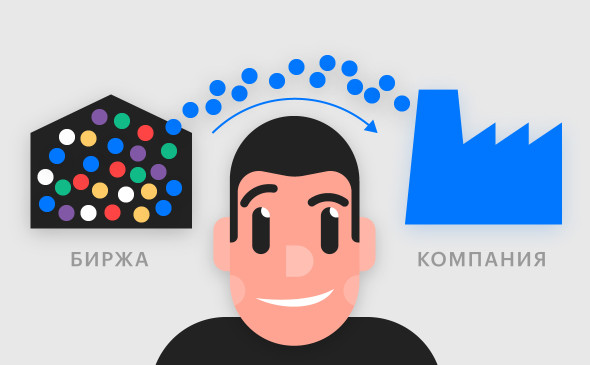

Что такое buyback? Почему компании выкупают свои акции c биржи

Байбэк (buyback) — это обратный выкуп акций. При байбэке компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций.

Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

Тем более что в условиях сильной конкуренции, если крупная компания имеет достаточно свободных средств, но у нее сейчас нет новых направлений для развития и для вложения своего капитала, инвесторы могут расценивать это как признак стагнации бизнеса и начинают продавать ее акции.

Чем дешевле акции, тем легче можно перекупить значительные доли акций компании. Это создает риски смены собственника или поглощения. Чтобы не допустить этого, менеджмент компании прибегает к обратному выкупу своих акций у акционеров — спрос на бумаги, создаваемый компанией при выкупе, и последующее уменьшение акций в обращении двигают котировки вверх, а стало быть, и стоимость компании.

Есть несколько задач, которые решает компания, когда объявляет байбэк:

- снизить риск враждебных поглощений;

- избавиться от избыточной ликвидности;

- изменить структуру капитала;

- улучшить соотношение прибыли на цену акции;

- получить льготы при начислении налога на дивиденды;

- передать выкупленные акции служащим компании.

«Компании зачастую объявляют buyback в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buyback является возвратом денег акционерам, альтернативным дивидендным выплатам», — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как и зачем компании выкупают акции

Объявив buyback, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы байбэка и о сроках ее проведения.

Компания выставляет на бирже заявку на покупку акций — заранее оповещать об объеме акций в каждой заявке и о цене покупки она не обязана. Выкупать эмитент свои акции может как на всех биржах, на которых котируются бумаги, так и на одной из них. Это решает сам эмитент .

Обратный выкуп акций на открытом рынке — самый простой тип buyback. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского аукциона».

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Если эмитент имеет дочернюю компанию и выкупает акции на баланс своей «дочки», то в этом случае акции обладают правом голоса, по ним выплачиваются дивиденды и компания не обязана их продавать. Такие акции называются квазиказначейскими.

Что байбэк дает акционерам

- Компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

- Если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buyback, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buyback, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buyback повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

«Яндекс» объявил выкуп на провале котировок ценных бумаг в прошлом году, когда обсуждался законопроект, ограничивающий зарубежное владение в российских IT-компаниях. Сейчас котировки «Яндекса» уже обновили исторические максимумы», — говорит Константин Бушуев из компании «Открытие Брокер».

«Выкуп акций «Магнитом» оказал существенную поддержку росту их котировок в непростой для компании период, однако не смог переломить общеотраслевую ситуацию того периода и перекрыть трудности, с которым столкнулся сам эмитент», — считает директор аналитического департамента инвесткомпании «Велес Капитал» Иван Манаенко. По его мнению, также хорошим примером того, как новости о байбэке влияют на не самые ликвидные бумаги, служит обратный выкуп бумаг «Лентой». За короткий промежуток времени ее акции подорожали на 10%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что такое байбэк акций на бирже

В последние годы в новостях все чаще появляются заголовки о проведении публичными компаниями такой процедуры, как байбэк. Что это означает для инвесторов и почему компании-эмитенты выкупают с рынка собственные акции — в статье.

Байбэк, или buyback, — это процедура выкупа акций компанией-эмитентом у действующих акционеров компании. Компания объявляет о начале программы и в течение заявленного периода проводит скупку акций у их держателей на определенную сумму. Таким образом, бизнес изымает часть акций с рынка.

Зачем компании проводят байбэки

Решение эмитента об обратном выкупе акций имеет разные причины. В большинстве случаев объявление о начале байбэка означает, что компания имеет избыточное количество наличных средств, которые она не планирует вкладывать в развитие новых или существующих проектов. Для инвесторов отсутствие планов развития компании может являться признаком стагнации. В данном случае держатели ценных бумаг будут продавать их, снижая котировки акций на фондовом рынке. Это влечет за собой риски поглощения компании. Таким образом, байбэк является превентивной мерой от данных рисков. Компания выкупает часть своих акций с рынка, что упрочняет положение мажоритарных акционеров компании.

Менеджмент компании может выкупать акции с рынка, чтобы не держать на счетах большое количество наличных средств. В случае крупных компаний байбэк применяется, чтобы вложить свободные наличные средства в собственные акции с целью дальнейшей продажи по более высокой цене. Новости о вложении эмитентом средств в собственные акции означают, что компания уверена в собственном будущем. Подобное доверие создает дополнительный спрос на акции, что приводит к росту их цены. Спустя время крупные инвесторы продают свои акции по более высоким ценам и зарабатывают на этом. Также байбэк проводится и в случае, если акции компании сильно недооценены. Обратный выкуп акций с рынка повышает их котировки. Немаловажной причиной байбэков является решение поделиться с инвесторами прибылью. Компания выкупает акции у держателей с условием обязательного погашения. Как правило, в данном случае цена покупки акции является привлекательной для инвесторов.

Еще одной причиной выкупа акций с рынка является желание топ-менеджмента передать часть акции сотрудникам компании. Это позволяет придать больше мотивации персоналу, а также снизить риск потери контроля над компанией.

Причинами байбэка могут быть более частные цели. Например, за счет него компания экономит на дивидендах и, соответственно, на налогах. Поскольку часть свободных средств, которая является чистой прибылью, идет на покупку собственных акций, то дивидендов нужно будет заплатить меньше.

Как обратный выкуп акций влияет на доходность инвесторов

Для акционеров байбэк в большинстве случаев выгоден по следующим причинам:

- Для инвестора байбэк — это, по сути, форма дивидендов, которая не облагается для него налогом.

- Во время проведения байбэка акционер может продать свои активы по более высокой цене и заработать на этом. Если акционер не желает продавать акции, то цена его активов в портфеле увеличится.

- В случае, если эмитент после выкупа акций с рынка аннулирует их, то акций в обращении станет меньше, что приведет к росту доходности на акцию. Данное следствие также является положительным для держателей ценных бумаг.

Способы проведения байбэка

Компания-эмитент проводит обратный выкуп акций несколькими способами.

Выкуп с открытого рынка. Данный способ является самым простым и частым. Компания публикует на своем сайте объявление о начале программы обратного выкупа акций, где указываются сроки проведения и сумма, которую потратят на выкуп. После этого эмитент выставляет на бирже заявки на покупку акций. Заявки могут быть выставлены как на одной бирже, так и на нескольких — в зависимости от того, где торгуются акции компании. При этом компании не обязаны указывать в заявках объем и цены выкупа акций. Байбэк с открытого рынка наиболее популярен на американских и европейских биржах.

Выкуп напрямую у инвесторов. В случае выкупа акций напрямую у инвесторов проводится тендер, на котором компания покупает акции у акционеров по определенной фиксированной цене. Как правило, данная цена оказывается выше рыночной. В отличие от предыдущего способа, при тендерном выкупе ценных бумаг выводится большое количество акций за короткий срок.

Проведение «голландского» аукциона. Отличительной чертой данного способа выкупа акций является непредсказуемость его итога для инвесторов. «Голландский» аукцион предполагает, что эмитент выставляет в заявке минимальную и максимальную цену покупки акций. Участники аукциона предлагают свои цены продажи, а компания выкупает ценные бумаги по ценам от меньшей к большей, пока не будет куплено необходимое число акций.

Важно отметить, что выкупленные с рынка акции приобретают статус казначейских. Это предполагает, что они не дают права дополнительных голосов, по ним компания не выплачивает дивиденды, они не участвуют в разделе имущества компании. Также компании, выкупившие свои акции, обязаны продать их не позднее чем через год после покупки по цене, которая будет не ниже рыночной, или погасить их за счет уставного капитала компании. Для эмитентов есть возможность обойти это препятствие, проведя обратный выкуп акций через дочернюю компанию. К данному способу все вышеперечисленные условия купли-продажи относиться не будут. При покупке акций на баланс дочерней компании ценные бумаги приобретают статус квазиказначейских.

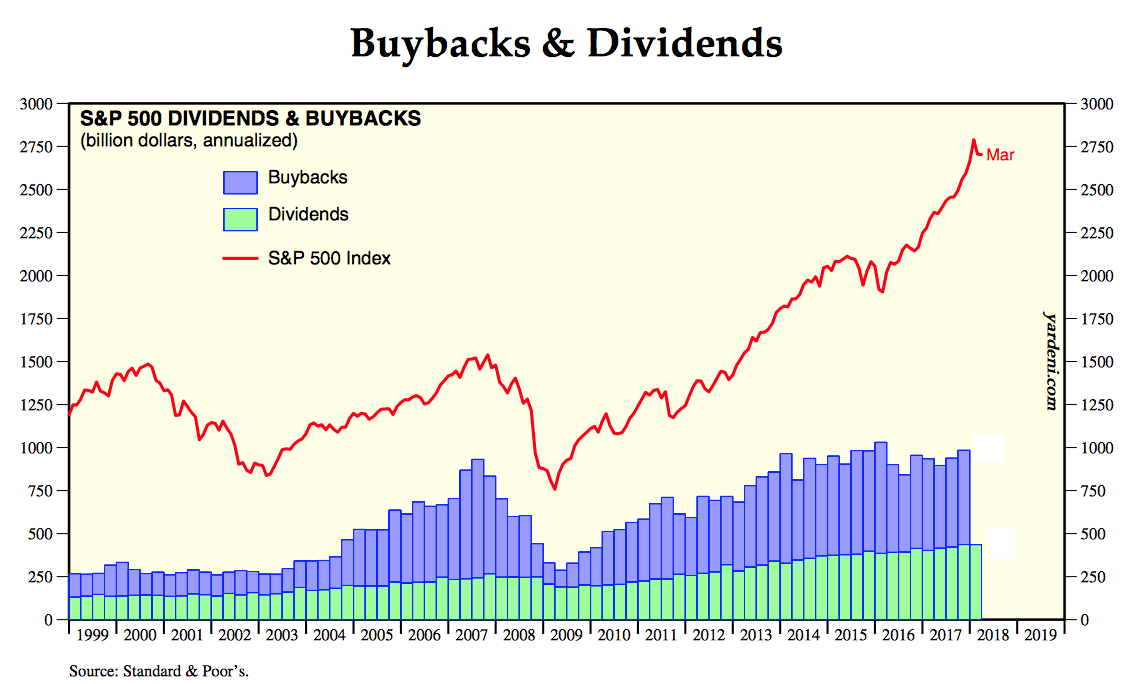

Крупные компании и их байбэки

В мае 2018 года компания Apple объявила о начале программы байбэка на сумму $100 млрд. При этом компания также пообещала увеличить квартальные дивиденды на 16%. Данное заявление не было удивительным, хотя стоимость программы была сопоставима с ВВП Эквадора. Компании было выгодно провести выкуп своих акций, поскольку это позволило уменьшить налоговые выплаты. У Apple к тому моменту накопилось большое количество наличных средств, которые компания держала за рубежом из-за высоких налоговых ставок. Проведение байбэка, таким образом, позволило сэкономить на налоговых выплатах, а также увеличить стоимость акций.

Относительно негативным примером байбэка можно считать практику выкупа акций с рынка американским производителем программного обеспечения Oracle. С 2016 по 2019 год компания потратила на байбэк почти $75 млрд, однако Oracle проводила эти операции в том числе за счет заемных средств. Свободный денежный поток компании составлял всего $19 млрд. Многолетний выкуп акций стоил Oracle более трети рыночной стоимости в 2019 году и привел компанию к чистому долгу, несмотря на то что на ее балансе находилось $35,7 млрд наличных средств и вложений в краткосрочные инвестиции. Компания проводила процедуру байбэка, чтобы повышать стоимость акций и держать их в определенном диапазоне.

В феврале 2022 года продавец игрушек и товаров для детей Детский мир запустил программу обратного выкупа акций на сумму до 3,5 млрд рублей до 9 августа. Компания будет проводить выкуп акций через свое дочернее предприятие ДМ-капитал. На фоне этой новости, опубликованной 8 февраля, котировки акций Детского мира выросли более чем на 10%. При этом, несмотря на покупку акций через дочернюю компанию, представители Детского мира заявили, что выкупленные акции не будут использованы для голосования и будут погашены в течение года.

Динамика котировок акций ПАО «Детский мир». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Кратко

- Байбэк — это выкуп акций компаниями с рынка, который осуществляется с целью избавиться от избытка наличных средств, повысить стоимость собственных акций, избежать смены собственника, упрочить позиции крупных акционеров или дополнительно мотивировать сотрудников.

- Байбэк осуществляется с открытого рынка или напрямую у акционеров.

- Обратный выкуп акций зачастую выгоден для инвесторов, поскольку позволяет заработать на повышении стоимости ценных бумаг.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Источник https://journal.open-broker.ru/investments/chto-takoe-buyback-vykup-akcij/

Источник https://quote.rbc.ru/news/training/5e2efecb9a79474e3c4aca57

Источник https://gazprombank.investments/blog/education/buyback/