Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

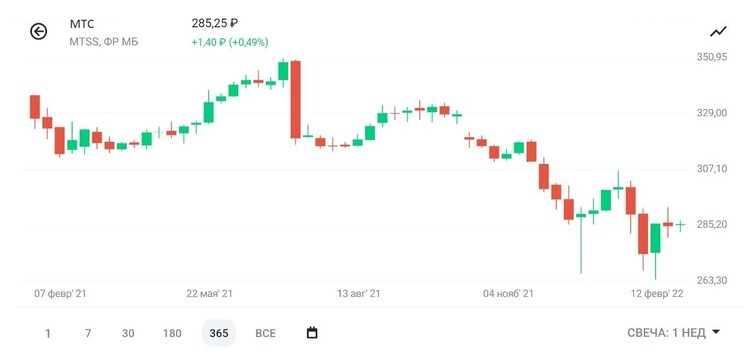

В текущих рыночных условиях мы ориентируемся на тех эмитентов, которые имеют краткосрочный драйвер роста. Также предпочитаем компании, которые платят или потенциально могут сохранять стабильные дивидендные выплаты. Это, на наш взгляд, сейчас весьма показательный фактор. Если компания объявляет дивиденды — она чувствует финансовую устойчивость и стабильность перспектив бизнеса. С учетом двух вышеперечисленных аспектов мы преимущественно смотрим на компании, ориентированные на российский рынок. Сейчас мы рекомендуем обратить внимание на следующие бумаги: В нефтегазовом секторе выделим «Лукойл» и «Татнефть». «Лукойл» имеет краткосрочный драйвер: несмотря на отсрочку финального дивиденда за 2021 г. (531 руб.) мы ожидаем, что до конца года он будет объявлен и дивдоходность может составить 13%. В течение следующего года по консервативным оценкам дивдоходность может составить 18%. «Татнефть» — еще ни разу не огорчала своих акционеров в вопросе дивидендов. Это стабильная дивидендная история. В секторе энергетики привлекательным выглядит портфель из «Интер РАО», «Русгидро», ТГК−1 и «Россети Центр и Приволжье». Энергетика — это защитная история компаний, ориентированных на внутренний рынок. Средняя дивдоходность по портфелю вышеперечисленных эмитентов вполне может быть двузначной. Также советует присмотреться к ОГК−2. Среди телекомов нам по-прежнему нравится МТС. Недавно акции компании подешевели на новостях о том, что ФАС признала компанию МТС нарушителем закона о защите конкуренции и выдала предписание снизить тарифы, которые ранее были повышены, до экономически обоснованного уровня. Не думаем, что история с ФАС будет носить разрушительный для бизнеса МТС характер. Скорее всего, стороны в результате придут к соглашению, которое не будет обременительными для МТС. МТС является основным донором своего мажоритарного акционера — компании «АФК Система». Поэтому мы не сомневаемся, что дивидендная история компании продолжится. Считаем, что выплаты за 2022 год в районе 30 руб. на акцию вполне реальны. В финансовом секторе стоит обратить внимание на Сбербанк. Обыкновенные акции крупнейшего в РФ кредитора, если под давлением конъюнктуры окажутся ниже 100 рублей за бумагу, будут выглядеть относительно дешево. По мере преодоления периода повышенной неопределенности, которую мы наблюдаем в текущем году, можно ожидать на возвращение кредитора к прежней дивидендной политике, которая подразумевает двузначную доходность как для обычки, так и для префов Сбербанка (SBERP). В потребительском секторе нам нравится «Русагро» и «Белуга». На продолжении падения котировок можно присмотреться к «Магниту», особенно если учесть, что компания может разрешить трудности с выплатой дивидендов, что сформирует существенный драйвер роста котировок в перспективе. Среди IT-компаний наш фаворит — «Группа Позитив». Считаем, что именно эта компания выиграет от новых экономических реалий, складывающихся в России. В строительном секторе позитивно смотрим на акции «Самолета» и «Эталона». В транспортном секторе нам по-прежнему нравится ДВМП. Также советуем присмотреться к бумагам Globaltrans.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

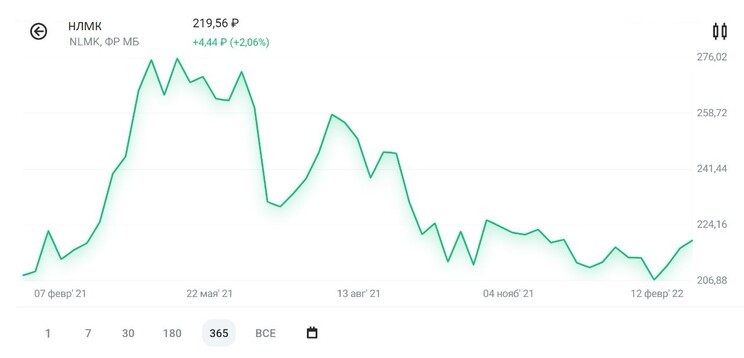

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Как инвестировать в акции

Инвестировать — значит вкладывать деньги во что-то, что впоследствии принесёт вам прибыль. Инвестировать в акции — значит вкладывать деньги в конкретную компанию и владеть её долей. Например, вы купили акцию Apple, и теперь часть бизнеса в объёме, который даёт одна бумага, принадлежит вам. В этой статье мы разберём основные моменты, которые касаются инвестирования в акции российских и зарубежных эмитентов, то есть компаний, выпустивших ценные бумаги.

Почему акции

Какие права есть у владельцев акций:

- участвовать в собрании акционеров;

Для большинства инвесторов акции — это способ приумножить капитал. У владельца акций может быть два источника прибыли, которые могут работать как по отдельности, так и совместно. К ним относятся:

- Дивиденды. Когда компания получает прибыль, часть её она может выплачивать акционерам. Как правило, средняя дивидендная доходность на американском рынке составляет около 2,5%, на российском — более 5%. Таким образом, дивидендные акции — инструмент, который может обеспечить стабильный пассивный доход.

Средняя дивидендная доходность – отношение дивидендов за год к цене акции.

- Рост курсовой стоимости. Этот вариант принесёт прибыль, если вы продали бумагу дороже, чем купили. Спрогнозировать конкретные цифры здесь невозможно, потому что на стоимость акций влияет много различных факторов.

Субъективные и объективные факторы стоимости акций на бирже.

За последние десять лет средняя ставка по депозитам не превышала 9%, в то время как доходность российского фондового рынка составила около 15% без учёта дивидендов. При этом многим инвестирование в акции компаний может показаться рискованным и сложным. С депозитами всё проще: положил деньги в банк, они застрахованы и приносят небольшой процент. Однако инвестирование на фондовом рынке не обязательно должно сопровождаться высоким риском. Если выбирать надёжные компании, воздерживаться от спекуляций и диверсифицировать портфель — вкладывать в различные ценные бумаги, то риски будут не намного выше, чем при открытии банковских вкладов, зато доходность станет больше. Рассмотрим, как инвестировать в акции с нуля.

Шаг 1. Определитесь, зачем вам инвестиции

Ситуация на фондовом рынке постоянно меняется, и никто не может дать гарантии, какая именно акция взлетит, а какая — окажется в аутсайдерах. Однако бессистемные инвестиции, без цели, плана и стратегии, точно повысят риск потерять вложенные деньги. Чтобы начать инвестировать правильно, следуйте инструкции.

- Определите свои цели. Подумайте и решите, что вы хотите получить и когда. Это может быть образование детей через десять лет, безбедная старость через 20 или покупка домика у моря через пять. Потом рассчитайте, сколько вам понадобится денег, чтобы достигнуть выбранной цели. Обязательно учитывайте инфляцию, иначе, когда вы накопите нужную сумму, на реализацию цели её может не хватить, потому что цены выросли. Для расчёта можно воспользоваться калькулятором стоимости финансовой цели.

- Оцените текущее финансовое положение. У вас могут быть сбережения и уверенность в завтрашнем дне, а может быть жизнь от зарплаты до зарплаты, кредиты и долги. Трезвая оценка ситуации повышает вероятность достижения цели.

4 категории людей с точки зрения финансовой грамотности.

- Рассчитайтесь с долгами и сформируйте финансовую подушку безопасности. Переплаты по кредитам часто бывают существенными, поэтому сначала стоит выплатить долги. Также важно сформировать финансовую подушку безопасности — запас денежных средств в размере три-шесть месячных доходов на случай непредвиденных ситуаций, после чего можно приступать к инвестированию. Это поможет спокойнее относиться к изменениям цен на акции и принимать решения без страха потерять последнее. Не направляйте на инвестиции финансовую подушку безопасности или заёмные средства, каким бы надёжным ни казалось вложение.

Цены акций и других активов на бирже называются котировками.

- Определитесь со стартовым капиталом. Подумайте, с чего вы начнёте: сразу вложите всю сумму или будете инвестировать постепенно.

Шаг 2. Выберите способ управления капиталом

Какие варианты могут быть:

- Доверительное управление(ДУ). Вы заключаете договор с управляющей компанией, специалисты которой следят за рынком, выбирают ценные бумаги и совершают сделки за вас. За их работу придётся платить комиссию, но при этом не потребуется вникать в особенности фондового рынка.

Если вы решили инвестировать самостоятельно, то вы можете:

- выбирать отдельные акции;

ETF (exchange-traded fund) — это специальные фонды. Они приобретают много различных активов (ценных бумаг и других финансовых инструментов) и разделяют их на части — паи или акции, а затем продают на бирже. Если вы покупаете пай ETF, то становитесь владельцем сразу всех активов, которые входят в состав фонда, пропорционально доле этого пая. Биржевой паевой инвестиционный фонд (БПИФ) — российский аналог ETF.

Шаг 3. Выберите подходящие акции

Разберём, что нужно учитывать при выборе бумаг, чтобы получить сбалансированный портфель.

1. Определитесь с инвестиционной стратегией

Существуют три наиболее известных варианта.

- Дивидендная стратегия. Её суть заключается в том, чтобы покупать ценные бумаги, по которым компания регулярно выплачивает часть прибыли своим акционерам. Инвестирование в дивидендные акции подходит тем, кто хочет обеспечить себе пассивный доход. Как правило, основной риск подобной стратегии заключается в том, что компания может перестать выплачивать дивиденды или снизить их размер. При поиске подходящих ценных бумаг важно оценить уровень долга компании и понять, хватает ли эмитенту прибыли на выплаты акционерам.

При выборе любой стратегии следует ориентироваться на длительные цели. Как правило, чем короче период, на который приобретаются акции, тем выше риски.

2. Выберите компании для вложений

Регламентированных правил по выбору объектов для инвестиций не существует, но есть некоторые нюансы, которые следует учитывать.

- Присмотритесь к компаниям, чьей продукцией вы пользуетесь. Например, Уоррен Баффетт однажды попробовал Coca-Cola, и напиток ему понравился. Знаменитый инвестор по достоинству оценил компанию и держит её акции в своём портфеле уже несколько десятков лет.

3. Выясните, какие типы акций существуют

Привилегированные акции имеют приоритет при выплате дивидендов, но, как правило, у их владельцев отсутствует право голоса на собрании акционеров.

Дивиденды по обыкновенным акциям выплачиваются на усмотрение компании, но такие бумаги дают право голоса своим держателям.

Если у компании есть оба типа акций, то в случае финансовых трудностей дивиденды по привилегированным будут выплачены в обязательном порядке, при этом по обыкновенным бумагам их может и не быть. Размер дивидендов по привилегированным бумагам указан в уставе эмитента в виде фиксированного количества или процента от номинальной стоимости акции.

Если инвестирование ориентировано на покупку дивидендных акций, то можно остановить выбор на привилегированных бумагах. Если важно участвовать в жизни компании, — стоит приобрести обыкновенные акции.

4. Изучите параметры бумаг

Чтобы понять, стоит ли инвестировать в акции конкретной компании, необходимо проанализировать следующие характеристики её ценных бумаг.

- Ликвидность. Это свойство актива, которое показывает, насколько быстро его можно продать по рыночной цене. Чем выше ликвидность инструмента, тем лучше — значит, спрос на него большой.

5. Проанализируйте график котировок

Выбирать акции для инвестирования можно при помощи технического анализа — то есть оценивая график котировок бумаги в торговом терминале или мобильном приложении брокера. Начинающим инвесторам это может показаться сложным, но есть масса обучающих материалов. Существует много видов графиков, но чаще всего используются два:

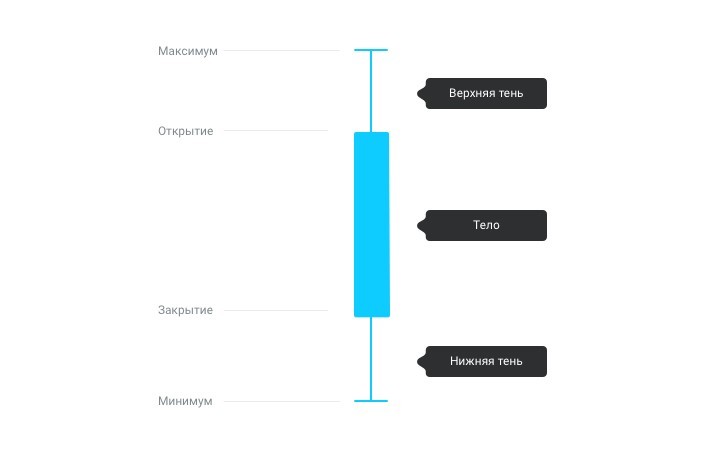

Линейный график строится по осям времени и цены в виде линии, которая отражает стоимость бумаги на момент закрытия периода — например, торговой сессии.

Свечной график состоит из окрашенных в разные цвета прямоугольников с «хвостиками», так называемых японских свечей. Каждый прямоугольник — это колебания стоимости акции за определённый промежуток времени, а его цвет говорит о росте или снижении котировок.

Рис. 4. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Оба вида графика позволяют оценить тренд бумаги. Если линия уходит вверх, это восходящий тренд и котировки растут. Если вниз — нисходящий и котировки падают. Свечной график также помогает спрогнозировать развороты или продолжение трендов. Подробнее о них можно почитать здесь.

6. Сравните динамику акций с рынком

В этом помогут биржевые индексы — показатели, которые отражают изменение цены определённой группы активов. Например, существует индекс S&P 500, в который входят акции 500 крупнейших по капитализации компаний на американском рынке. Когда фондовый рынок растёт или снижается, индекс — то есть акции компаний, включённые в него, — повторяет эту динамику. Биржевые индексы могут делиться по странам, отраслям, группам компаний, товарам и так далее. Они — своеобразные индикаторы, которые помогают оценить ситуацию на фондовом рынке.

Отклонение акций компании от индекса в ту или иную сторону может говорить как о её проблемах, так и о перспективах. Если динамика выбранной бумаги отличается от динамики индекса, нужно найти причины подобного отклонения и решить, стоит ли инвестировать деньги в такую компанию.

Шаг 4. Сделайте первую покупку

Совершать сделки на бирже просто: достаточно установить мобильное приложение брокера и буквально в несколько кликов добавить необходимые бумаги в портфель. Пошаговый алгоритм будет следующим.

1. Пополните счёт

Это можно сделать через приложение банка. Деньги приходят в течение нескольких часов или дней, в зависимости от банка. Второй вариант — перевод с банковского счёта по реквизитам, которые можно найти в личном кабинете брокерского приложения.

2. Найдите акцию для покупки

В поле для поиска введите название компании или её тикер — кодовое имя актива, состоящее из нескольких латинских букв. У некоторых эмитентов тикеры похожи, и их легко перепутать: например, у ритейлера «Магнит» тикер MGNT, а у «Магнитогорского металлургического комбината» — MAGN. Всегда проверяйте, что именно вы собираетесь купить.

3. Укажите количество лотов

Акции на бирже торгуются лотами — это минимальное количество бумаг, которое можно купить. Обычно у российских компаний лотность зависит от стоимости бумаги: чем ниже цена, тем больше акций в лоте. Например, в один лот «Газпрома» входят десять акций, а у Segezha Group — 100 акций. У иностранных эмитентов такой зависимости нет: один лот, как правило, равен одной бумаге. Так, вы можете купить как одну акцию Intel за 50 долл., так и одну акцию Amazon за 3500 долл.

4. Установите цену покупки

Обычно в брокерском приложении вам предлагают совершить сделку по рыночной цене, то есть по той, которая действует в данный момент. Такая заявка на покупку, или ордер, называется рыночной. Также вы можете установить другую цену покупки — ту стоимость, которую считаете подходящей для бумаги. В этом случае ордер будет называться лимитным, а сделка произойдёт, когда рыночная цена совпадёт с указанной в заявке. Подробнее о том, какие существуют ордеры на бирже, читайте в статье «Открытого журнала».

5. Совершите покупку

Когда все параметры сделки установлены, нажмите «Купить» — и акции появятся в вашем портфеле. На фондовом рынке существуют различные режимы расчётов. По акциям, как правило, действует режим Т+2. Это значит, что с юридической точки зрения акция станет вашей только через два торговых дня после совершения сделки. Об этом важно помнить, если вы покупаете бумагу для получения дивидендов.

Шаг 5. Проверьте, насколько здоров ваш портфель

На фондовом рынке существует универсальное правило: чем выше доходность, тем выше риск. Если вам предлагают инвестицию с обещанием доходности в десятки и сотни процентов годовых, нужно задуматься — вероятнее всего, это мошенники. Дополнительный повод насторожиться — гарантия получения прибыли. В инвестициях в акции риск есть всегда, поэтому гарантировать доход никто не может.

Риски инвестирования в акции

Существует три основных вида риска при вложении денег в акции.

- Кредитный. Он подразумевает, что у любой компании есть вероятность обанкротиться. В таком случае акции обесценятся, а вы потеряете свои вложения. Кредитные риски оценивают специальные рейтинговые агентства — например, международные Fitch, Moody′s и Standard&Poor’s или российские — «Эксперт РА» и «АКРА». Чем выше рейтинг эмитента, тем ниже вероятность его банкротства.

Как снизить риски

Основной способ минимизации рисков при инвестировании в акции компаний — это вложение денежных средств в разные виды активов, или диверсификация. Когда в портфеле много бумаг, и одна из них начинает падать, просадку могут нивелировать другие. Сторонниками этого подхода были многие известные инвесторы.

Как купить акции: для чего, сколько нужно денег и где их хранить

Акция — это ценная бумага, которая удостоверяет право собственности на долю в акционерном обществе. Покупая акцию, вы становитесь совладельцем акционерного общества, которое эти акции выпустило. При этом в зависимости от типа акций в вашей собственности и их количества у вас появляется разный набор прав. Среди основных: получать прибыль в качестве дивидендов, перепродавать бумаги, участвовать в собрании акционеров. Чем больше акций общества у вас в портфеле, тем больше может быть ваше влияние на деятельность компании. В России обращение акций регулирует закон «Об акционерных обществах» и закон «О рынке ценных бумаг».

Раньше акции были бумажными, но сейчас существуют только в электронной форме. Так их удобнее покупать, продавать и регистрировать, ведь за день одну и ту же акцию могут купить и продать несколько раз.

«Современные акции публичных компаний в России существуют только в бездокументарной форме — в виде электронных записей на счетах в депозитариях», — объясняет эксперт Школы Московской биржи Никита Карташов. Депозитарий — это организация, ведущая учет прав собственности на ценные бумаги, которые учитываются на специальных счетах-депо, рассказал Карташов.

Бумажные акции в 2022 году можно купить только как сувенир из 1990-х годов или антикварный экземпляр, если речь идет о бумагах, выпущенных в XIX веке или ранее. Человек, который коллекционирует бумажные акции и другие вышедшие из обращения ценные бумаги , называется скрипофил. Например, так выглядела акция ЗИЛ.

Акции делятся на два основных типа:

обыкновенные. Они дают право участвовать в собраниях акционеров и право участия в голосованиях. Однако дивиденды по ним можно получать только по решению собрания акционеров. При ликвидации АО владельцы таких акций не могут рассчитывать на приоритетную выплату компенсаций;

привилегированные, или «префы». У них, наоборот, больше финансовых преимуществ, но при этом они меньше влияют на деятельность компании. В законе «Об акционерных обществах» говорится, что в уставе компании должен быть прописан размер дивиденда по каждому типу привилегированных акций, то есть у владельцев этих бумаг есть преимущественное право на получение выплат. При ликвидации компаний владельцы таких бумаг стоят выше в очереди на получение компенсации, чем инвесторы в обыкновенные акции. Однако право голоса таких акционеров ограниченно определенным списком тем — в частности, вопросами реорганизации, ликвидации компании и делистинга, когда ценные бумаги перестают торговаться на бирже.

«То есть если с обыкновенными акциями все зависит от финансовых показателей, то, владея привилегированными акциями, инвестор может рассчитывать на регулярные дивидендные выплаты (определенной суммы или фиксированного процента от прибыли). Чтобы понять, как распределяется прибыль между акционерами в конкретной компании, необходимо ознакомиться с дивидендной политикой на сайте эмитента », — пояснил представитель «Тинькофф Инвестиций».

Однако компания может отказаться от выплат не только по обыкновенным, но и по привилегированным акциям. В дивидендной политике могут быть прописаны условия, при наступлении которых можно ничего не выплачивать, например, если вместо прибыли компания получила убыток. Кроме того, отказ от дивидендов может произойти в чрезвычайных обстоятельствах, в частности из-за санкций. Например, это произошло со Сбербанком в 2022 году — правительство дало распоряжение Минфину не предусматривать выплату дивидендов по результатам 2021 года по обыкновенным и привилегированным акциям «Сбера». Многие другие компании также отказались от выплат.

«Даже по «префам» эмитенты могут годами не платить дивиденды — например, если у компании нет чистой прибыли, из которой должны производиться дивидендные выплаты», — рассказал Никита Карташов, эксперт Школы Московской биржи. Если дивиденды не выплачены, то привилегированные акции приравниваются к обыкновенным и тоже становятся «голосующими», отметил личный брокер «Открытие Инвестиции » Ярослав Лазарев.

Конвертировать привилегированные акции в обычные можно, если это позволяет устав общества, а вот наоборот — нельзя. Чаще всего обыкновенные акции более ликвидны и торгуются дороже привилегированных. В качестве примера можно назвать акции Сбербанка с так называемой премией за голос, добавил Лазарев. Однако бывают и обратные случаи, обычно тогда, когда размер дивидендов по разным типам акций разительно отличается.

Как зарабатывают на акциях

Основных причин купить акции компании две:

стать совладельцем бизнеса и иметь возможность влиять на ее деятельность;

Если говорить о способах заработка на акциях, то основных три:

получение дивидендов. Если цель именно такая, то лучше ориентироваться на привилегированные акции, которые практически гарантируют дивиденды определенного размера. Нужно обращать внимание на дивидендную политику компании и типы привилегированных акций — возможны варианты, когда у компании есть несколько типов таких бумаг и они подразумевают разный размер дивидендов;

покупать акции на долгий срок в расчете на рост их цены. В этом случае владелец покупает акции в портфель и ждет несколько лет, когда стоимость акций вырастет. При продаже он может получить существенную прибыль, но может и прогадать. Обычно такие вложения рассчитывают на перспективу от 3 до 20 лет;

спекулировать ситуативно в расчете на то, чтобы получить прибыль от изменения цены за короткое время. Стратегий у такого подхода несколько, как правило, этим занимаются трейдеры. Иногда время от покупки до продажи акции может составлять всего несколько минут.

Где купить акции

Акции выпускаются в рамках эмиссии, которая регистрируется в Банке России. Каждая акция уникальна, при перепродаже она будет менять владельца, этот факт также будет регистрироваться в депозитарии, который хранит информацию о сделках с ценными бумагами. Купить акцию можно разными способами — как на бирже через брокера, так и на внебиржевых торговых площадках, но результат сделки должен быть зафиксирован.

Биржи

Биржа — это финансовая организация, которая отвечает за проведение торгов ценными бумагами, сводит покупателей и продавцов, организует и гарантирует расчеты и поставку ценных бумаг, а также следит за исполнением сделок и ведет их учет.

Здесь все ценные бумаги проходят процедуру листинга — допуска к торгам на бирже. Площадка отбирает компании, которые соответствуют ее стандартам.

Процесс покупки и продажи ценных бумаг на биржах также регламентирован, торговые площадки устанавливают правила, которым должны следовать участники торгов.

Для торговли на бирже частному инвестору нужно иметь брокерский счет . В любую сделку закладывается комиссия бирже и брокеру. Некоторые брокеры предлагают тарифы месячной оплаты, в которую входит определенное количество сделок. Кроме того, брокеры выступают в качестве налогового агента, то есть удерживают налоги с инвестора и выплачивают их государству.

В России крупнейшие торговые площадки — это Московская биржа и СПБ Биржа.

Внебиржевые площадки

Есть два вида внебиржевого рынка:

неорганизованный — это свободный рынок, где покупатели и продавцы самостоятельно находят друг друга, могут устанавливать любые цены и сроки исполнения сделки. Однако торговля бумагами на таком рынке более рискованна;

организованный — на этом внебиржевом рынке есть определенные требования, хотя и не столь жесткие, как на биржах. Сделки заключаются с помощью профессиональных посредников, например брокеров, или через банки.

Внебиржевые площадки регулируются не так жестко, требования к листингу компаний на них значительно мягче. Как правило, там оказываются те эмитенты, которые не смогли пройти листинг для организованных торгов. Примеры таких площадок — RTS Board и MOEX Board. Традиционно доступ на внебиржевой рынок имеют квалифицированные инвесторы.

В «Тинькофф Инвестициях» пояснили, какие есть преимущества у покупки акций на внебиржевом рынке:

разнообразие. На внебиржевом рынке торгуется более 650 акций, что почти в два с половиной раза превышает показатели Московской биржи. Например, на внебиржевом рынке можно встретить бумаги «Мурманского тралового флота» или «Метростроя»;

потенциал роста. Маленькая компания может расти гораздо быстрее, чем гигант с миллиардной капитализацией. Также есть вероятность, что акции купленной компании рано или поздно начнут торговаться на Московской бирже и привлекут внимание широкого круга инвесторов. Так произошло, например, с компаниями ММК и НЛМК;

экзотика. На внебиржевом рынке можно реализовать достаточно необычные инвестиционные идеи, которые будут не так сильно зависеть от состояния мирового рынка.

В «Тинькофф Инвестициях» отметили, что к недостаткам можно отнести низкую ликвидность — большой объем акций трудно купить, а потом и продать. Кроме этого, могут возникнуть проблемы с соблюдением прав миноритарных акционеров.

Напрямую у эмитента

Акционерное общество после эмиссии ценных бумаг может оставить их для продажи только через собственный канал. Например, если это ограниченная эмиссия для конкретных покупателей или компания не хочет тратить деньги и силы на процедуру листинга.

По словам личного брокера «Открытие Инвестиции» Ярослава Лазарева, приобрести акции напрямую у продавца можно через режим переговорных сделок (РПС) через функционал брокера или по договору купли-продажи. «При этом, разумеется, ваши права на акции должны быть зафиксированы в месте хранения. Маленький совет: технологичнее и быстрее все-таки купить на бирже», — отметил эксперт.

Как купить акции: пошаговая инструкция

Способ покупки акций будет зависеть от нескольких факторов:

есть ли уже сформированная стратегия инвестирования;

от суммы, которую инвестор готов потратить на покупку;

стоит ли задача купить определенные акции или только из какого-то сегмента;

будет ли инвестор покупать и продавать акции сам или доверит это трейдеру.

Если эти пункты уже определены, начать стоит со следующей последовательности:

- Выберите брокера. Обратите внимание на пакет услуг, которые он предоставляет, есть ли подходящий вам тариф, к каким рынкам и бумагам он дает доступ. Если вы хотите воспользоваться опцией доверительного управления, то ее тоже можно поискать у брокера. В целях безопасности проверьте отзывы и лицензию Банка России.

Откройте брокерский счет. Есть две опции:

Индивидуальный инвестиционный счет (ИИС) — это разновидность брокерского счета, которая позволит получать налоговый вычет до ₽52 тыс. в год или освободит прибыль по сделкам от подоходного налога. Однако у него есть ряд ограничений. ИИС нельзя закрывать в течение трех лет, иначе налоговая льгота пропадет, а полученные вычеты придется вернуть. Сумма вложений ограничена ₽1 млн в год. Можно положить и больше, но по сумме, на которую будет превышен лимит, получить вычет не получится. Положить на ИИС можно только рубли;

Обычный брокерский счет не имеет, по сути, никаких ограничений. Более того, инвесторы с таким счетом также имеют право на налоговый вычет в определенных случаях.

Какой счет выбрать, зависит от вашей стратегии, суммы, которую вы планируете инвестировать, и других факторов. Например, на обычном брокерском счете проще продать активы и вывести с него средства.

Скачайте торговое приложение. Сейчас брокеры, особенно те, которые аффилированы с банками, предоставляют торговые терминалы для работы на бирже. У брокеров также есть мобильные приложения, через которые проще покупать и продавать акции.

Пополните счет. Сколько вкладывать в первый раз, решает только сам инвестор. Однако эксперты сходятся во мнении, что вкладывать в ценные бумаги нужно те деньги, которые не потребуются в ближайшие несколько лет и которые инвестор готов потерять безболезненно.

Купите акции. Выбирать, какие акции покупать, можно разными способами. Крупные брокеры могут предлагать свои варианты: например, подсказывать, какие акции демонстрируют рост, какие рекомендованы для первой покупки или даже предлагать собрать портфель на основе небольшого квиза. При покупке можно обращать внимание на тип акции (обычная или привилегированная), когда и в каком размере выплачиваются дивиденды, динамику изменения цены акции не только за день или месяц, но и за год. Обычно вся эта информация указана в котировке акции в торговом терминале.

В «Тинькофф Инвестициях» посоветовали при покупке фокусироваться не на типах акций, а на особенностях бизнеса конкретной компании. «Стоит смотреть на те компании, которые либо ориентируются на внутренний рынок, либо являются незаменимыми игроками на мировом. Также стоит обращать внимание на уровень долговой нагрузки, динамику выручки и прибыли, а также на отношение к миноритарным акционерам», — отметил представитель брокера. Акции можно покупать с помощью такого продукта, как фонды. Это, по мнению брокера, наиболее эффективный вариант в текущей ситуации.

«Начинающему инвестору традиционно рекомендуют обращать внимание на акции крупных компаний, ядро индекса Московской биржи. Начинающему инвестору можно рекомендовать обращать внимание на голубые фишки , особенно на те, которые выплачивают дивиденды или могут вернуться к их выплате позднее», — рассказал личный брокер «Открытие Инвестиции» Ярослав Лазарев.

Традиционно привлекательным выглядит нефтегазовый сектор (НОВАТЭК, ЛУКОЙЛ, привилегированные акции «Татнефти»), отметил эксперт. По его словам, интересным вариантом инвестиций могут выступать и акции МТС, которые «можно по праву назвать «дивидендным аристократом», считает Лазарев.

«Недооценка дивидендных акций на фоне динамично снижающейся ставки ЦБ может принести доходность, значительно обгоняющую банковский депозит. Стоит обратить внимание и на компании, чей бизнес активно растет, так называемые компании роста, например Ozon, «Самолет», Positive Technologies)», — отметил личный брокер.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее Процедура включения ценной бумаги в список торгуемых на бирже активов.

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/

Источник https://journal.open-broker.ru/investments/kak-investirovat-v-akcii/

Источник https://quote.rbc.ru/news/article/6310fd0f9a79476f75fa40ed