Индивидуальный инвестиционный счет ВТБ

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Чтобы заинтересовать обычных россиян, которые далеки от фондовых рынков и трейдинга в инвестировании, государство ввело в 2015 году индивидуальные инвестиционные счета. Их главное отличие от брокерских счетов – возможность получить компенсацию налогового вычета или получить всю инвестиционную прибыль без уплаты налога на доходы. За 4,5 года существования ИИС открыли более 2,3 млн россиян.

- Для чего нужен ИИС

- Как открыть и работать с ИИС в ВТБ

- Условия обслуживания и тарифы на ИИС в ВТБ

- Три тарифных плана

- Общие условия для всех тарифных планов

- Пополнение счета

- Варианты получения налогового вычета

- От взноса

- От дохода

- Какой вариант выбрать

- Как получить возврат вычета

Как оформить индивидуальный инвестиционный счет в ВТБ, в чем преимущества сотрудничества и кто получит вычет в налоговом органе, разобрался Бробанк.

Для чего нужен ИИС

Индивидуальный инвестиционный счет (ИИС) открывают для получения инвестиционной прибыли. Это более выгодный вариант вложения, чем депозит, потому что у него более высокая доходность. Кроме того при наличии ИИС можно получить налоговый вычет от государства и увеличить свою прибыль еще больше.

По сути ИИС – это вариант брокерского счета, с помощью которого можно проводить операции и сделки с ценными бумагами даже непрофессиональным участникам. Достаточно зарегистрировать счет и решить, кто будет заниматься инвестированием. Владелец счета может заниматься формированием инвестиционного портфеля самостоятельно или доверить это более опытному брокеру.

Индивидуальные инвестиционные счета в России завоевывают популярность у начинающих и опытных инвесторов. На 1 июня 2020 года зарегистрировано 2 318 644 индивидуальных инвестиционных счета, причем на 1 декабря 2019 их было всего 1 452 689. Прирост в течение полугода составил почти 60%.

Главное преимущество у ИИС – возможность вернуть налоговый вычет в размере 13%. Главный недостаток – деньги не застрахованы, как и на других брокерских счетах, в отличие от депозитных вкладов. Поэтому лучше выбирать наиболее надежных брокеров, которые устойчивы на рынке и показывают постоянную положительную динамику. В ТОП-30 Мосбиржи ВТБ занимает вторую позицию, после Сбербанка.

Как открыть и работать с ИИС в ВТБ

- открывают текущий счет и мастер-счет, с прикрепленной к нему картой банка;

- подключают доступ в онлайн-банку;

- открывают ИИС, выдают скретч-карту с паролем и ПИН-кодом на первичный доступ к ИИС.

После первого входа временный пароль необходимо сменить на постоянный. Если карта ВТБ оформлена раньше и есть доступ в ВТБ-онлайн, то все операции можно провести самостоятельно в личном кабинете.

Чтобы начать работу с ценными бумагами, ИИС необходимо пополнить. Нет ограничений по времени, когда деньги должны поступить на счет. Можно оформить ИИС в ВТБ в марте 2020 года, а начать инвестирование в декабре 2021 года. Платы за ведение счета при отсутствии операций в ВТБ нет, хотя многие другие брокеры взимают за это плату. Но если не торговать на бирже вообще и не пополнять счет, то открывать ИИС бессмысленно.

Если нет ни времени, ни желания вникать в инвестиционные стратегии, удобнее передоверить управление опытной Управляющей компании. Если счет оформлен не только для компенсации налогового вычета, но я для получения максимальной выгоды, то можно погрузиться в мир трейдинга самому. При этом придется изучить массу информации и осознать, что любые предпринятые шаги и риски, зависят только от ваших решений.

Более опытные инвесторы советуют новичкам начать со сделок с облигациями федерального займа для граждан (ОФЗ), которые приносят хоть и небольшой, но гарантированный доход. А затем, когда будет наработан опыт, можно переходить к другим инвестиционным активам и более рискованным стратегиям.

Условия обслуживания и тарифы на ИИС в ВТБ

- Для получения налогового вычета ИИС должен действовать минимум 3 года.

- Максимальная сумма пополнения в год – 1 000 000 рублей РФ.

- Минимальная сумма пополнения – 1 рубль.

- Невозможно частичное изъятие денег со счета в течение 3 лет.

- У одного гражданина может быть открыть только один ИИС. Но это ограничение не относится к брокерским счетам. Если инвестор проводит множество сделок, то он может открывать несколько брокерских счетов, кроме единственного ИИС.

Тарифы ИИС установлены для трех вариантов пакетов «Базовый», «Привилегия» и «Прайм». Инвесторы могут вкладывать в:

| Тип актива | Уровень доходности | Уровень риска |

| Акции | Высокая | Умеренный |

| Облигации | Невысокая | Низкий |

| ОФЗ-н | Невысокая | Минимально возможный |

| Валюта | Средняя | Средний |

Какой вариант тарифного плана или сочетание активов выбрать решает сам инвестор, но он может передоверить это управляющей компании.

Три тарифных плана

Тарифы для владельцев ИИС в ВТБ:

| Наименование тарифного плана | Комиссия за сделки с ценными бумагами на биржах Москвы и Санкт-Петербурга | Комиссия депозитария ВТБ |

| «Мой онлайн» для начинающих инвесторов | 0,05% | Без оплаты |

| «Инвестор стандарт» для активных вложений | 0,0413% | В зависимости от того, есть ли в портфеле акции банка ВТБ, отличается плата: 150 руб. в мес. – если акций нет; 105 руб. в мес. – до 1,5 млн акций; 60 руб. в мес. – от 1,5 до 45 млн штук; 30 руб. в мес. – больше 45 млн акций. |

| «Профессиональный стандарт» для опытных трейдеров | 0,0295% при обороте больше 1 млн руб. в день | |

| «Инвестор привилегия» для начинающих и активных инвесторов | 0,03776% | |

| «Профессиональный привилегия» для опытных трейдеров | 0,02714% при обороте больше 1 млн руб. в день | |

| «Инвестор прайм» для начинающих и активных инвесторов | 0,03455% | |

| «Профессиональный прайм» для опытных трейдеров | 0,012% при обороте больше 1 млн руб. в день |

Если обратиться в отделение лично, то специалист банка даст совет, какой из тарифных планов выбрать. Если открывать сет через ВТБ-Онлайн, то можно получить консультацию по горячей линии.

Общие условия для всех тарифных планов

- Бесплатное открытие счета.

- Бесплатное пополнение внутри банка.

- Вывод средств от сделок купли-продажи до 300 тыс. руб. за месяц – бесплатно. Больше 300 тысяч рублей 0,2% в том случае, если в ближайшие 15 дней до вывода проходили сделки купли-продажи валюты.

- Бесплатное маржинальное кредитование в течение торгового дня. Если дольше, то по ставке 16,8% годовых в рублях, 13% — по ценным бумагам в инвалюте, по «коротким позициям» и 4,5% по «длинным» позициям в долларах и евро.

- Бесплатную аналитику от робоэдвайзора, который помогает советами по инвестициям. При отклонении от своего инвестиционного плана пользователь получает уведомление от системы.

ВТБ предоставляет удобный доступ к торговле через приложение ВТБ «Мои инвестиции». Комиссия за внебиржевые сделки для всех тарифных планов составляет 0,15%.

- бблигациями федерального займа для населения – ОФЗ-н;

- биржевых паевых инвестиционных фондов таких как «ВТБ – Российские корпоративные облигации смарт бета», «ВТБ – Фонд Акций американских компаний», «ВТБ – Фонд Американский корпоративный долг» и «ВТБ – Фонд Акций развивающихся стран»;

- открытых паевых инвестиционных фондов «ВТБ – Индекс Мосбиржи», «ВТБ – Фонд Акций» и «ВТБ – Фонд Казначейский».

В информации по каждому виду ПИФов указана предполагаемая доходность вложения и минимальный срок инвестирования.

Пополнение счета

- в отделении банка;

- в личном кабинете между своими счетами;

- с карты или банковского счета любого другого банка посредством зачисления средств на текущий счет, а откуда на ИИС;

- через банкоматы с функцией cash-in или терминалы.

Когда сделки проходят внутри банка, то нет никаких дополнительных расходов на оплату комиссии. Деньги поступают в течение одного операционного дня.

Если переводить деньги из другого финансового учреждения, то затраты зависят от тарифов банка отправителя. Период зачисления средств, в этом случае может достигать 5 рабочих дней.

Варианты получения налогового вычета

У инвестора два варианта получения налогового вычета с помощью индивидуального инвестиционного счета: вычеты от взносов или с дохода. Какой вариант выбрать не обязательно решать сразу. У инвестора как минимум 3 года, чтобы принять решение, поэтому в некоторых случаях лучше не торопиться.

От взноса

При выборе получения вычета от взноса или вычета Типа А инвестор может получить возврат от суммы, которую разместит на ИИС в течение календарного года. Максимальная компенсация, которая может быть возвращена – 52 тысячи рублей, при пополнении счета на 400 тысяч рублей (400 000 * 13% = 52 000). При этом даже если инвестор внесет максимально допустимый 1 млн рублей, его вычет не превысит 52 тысячи. Дивиденды, купоны и другая прибыль в налогооблагаемую базу не входят, здесь речь идет именно о взносе средств на ИИС.

Поучить вычет Типа А могут налоговые резиденты россияне, у которых подтвержден источник основного дохода. То есть они получают официальную заработную плату, с которой отчисляют в бюджет НДФЛ по ставке 13%.

- налоговым нерезидентам, как россиянам, так и иностранцам;

- россиянам без подтвержденного дохода

- россиянам с подтвержденными доходами, но с налоговыми режимами по ставке отличной от 13%;

- пенсионерам, которые получают государственные пенсии;

- матерям, которых находятся в отпуске по уходу за ребенком и не получают никаких налогооблагаемых выплат;

- студентам и другие лицам, с которых не удерживают НДФЛ;

- детям до 18 лет.

- налоговые резиденты с любым видом официального заработка, в том числе, по договорам ГПХ, если с них удержан НДФЛ;

- сдают в аренду недвижимость и получают при этом официальный доход, с которого уплачивали налог на доходы физлиц;

- получили подарки от организаций и ИП, превышающие в сумме 4 000 рублей и с которых был удержан налог;

- занимаются ИП по основной системе налогообложения;

- работают и получают пенсию в негосударственном пенсионном фонде, после предоставления справки 2-НДФЛ.

При расторжении договора на ИИС до истечения трех лет, все компенсации налогового вычета, которые были получены инвестором, должны быть возвращены. Воспользоваться правом на вычет можно при предъявлении декларации за 2015 год и более поздние налоговые периоды.

От дохода

Другой вариант получения налогового вычета – тип Б или инвестиционный вычет от полученного дохода. Его можно оформить и получить только один раз при закрытии ИИС. Но если в течение срока действия индивидуального инвестсчета владелец хотя бы один раз получил вычет по типу А, ему не дадут компенсацию по типу Б. Придется подавать отдельные декларации за все отчетные налоговые периоды и получать компенсацию от сумм взноса.

Основанием для получения вычета от дохода послужит декларация за 2018 год и другие более поздние налоговые периоды. При выборе этого варианта вся полученная инвестором прибыль не подлежит налогообложению, если счет закрыт позже 3 лет от его открытия.

Какой вариант выбрать

Более выгодным вариантом для тех клиентов, которые планируют инвестировать больше 400 тысяч рублей на ИИС, окажется тип Б. Потому что при владении счетом больше 3-х лет инвестора освобождают от налога на всю полученную прибыль и в этом случае она может оказаться больше ежегодной компенсации в 52 тысячи рублей. Но если владелец счета, планирует инвестировать меньше, чем 400 тысяч рублей, то выгоднее будет тип А.

Кроме финансовых выгод следует обратить внимание и на другие отличия между вычетами по типу А и Б. Сравнение для наглядности сведено в таблицу:

| Налоговый вычет по типу А – на взносы | Налоговый вычет по типу Б – на полученные доходы |

| Для получения вычета нужны официальные доходы, с которых удержан НДФЛ по ставке 13%. Поэтому не всем россиянам подходит такой вариант. | Наличие подтвержденного дохода необязательно, как и уплата 13% НДФЛ. Налогооблагаемая база в этом варианте – доходы, полученные в процессе инвестирования. Походит для пенсионеров, студентов, фрилансеров и ИП, которые работают по всем другим формам налогообложения кроме ОСН. |

| Вычет в 52 000 рублей можно получить ежегодно от максимальной суммы в размере 400 000 рублей. | Нет вычетов на взносы. Получить вычет можно не раньше, чем через 3 года, после открытия счета. |

| При расторжении договора до истечения 3 лет и получении налогового вычета за этот период необходимо вернуть все полученные средства в бюджет. | При расторжении договора после 3 лет владелец счета полностью освобождается от уплаты НДФЛ на всю полученную прибыль по ИИС. |

3 года считается не от дня первой сделки, а с даты подписания договора между клиентом и банком.

По наблюдениям брокеров наиболее востребован тип А у начинающих инвесторов и тех, которые предпочитают консервативную стратегию. У более опытных активных трейдеров большую популярность завоевал тип Б.

Как получить возврат вычета

- Заполнить налоговую декларацию 3-НДФЛ.

- Написать в налоговом органе заявление на возврат вычета.

- Запросить у работодателя 2-НДФЛ для подтверждения уплаты налога на доходы.

- Передать все документы в ФНС лично или загрузить через личный кабинет налогоплательщика.

- копию брокерского соглашения клиента с банком;

- договор на открытие и ведение ИИС или доверительное управление счетом;

- брокерский отчет за отчетный период, например, за 2019 год;

- подтверждения зачислений средств на ИИС, при выборе вчера по типу А.

Для получения вычета типа Б достаточно предъявить брокеру справку из налоговой, что не было получено вычета по типу А. На основании этого документа брокер не будет удерживать НДФЛ при закрытии ИИС.

Запрет на расторжение договора на ИИС до истечения 3 лет не относится к процедуре перевода счета к другому брокеру. Если инвестор принимает решение перейти на обслуживание к другому брокеру, он подает заявку на открытие ИИС у него. В течение 30 календарных дней владелец счета обязан перевести средства и зарыть ИИС у первого брокера.

По отзывам клиентов ВТБ открывать инвестиционный счет в банке можно, но у некоторых других брокеров более выгодные условия обслуживания. Кроме того они жалуются на скудный функционал и частые сбои в работе программы и мобильного приложения, что очень важно в условиях совершения быстрых сделок. Но при этом брокер занимает второе место в рейтинге Мосбиржи. Из ее данных видно, что компания заслуживает доверие у 370,5 тысяч пользователей, которые открыли в ВТБ ИИС.

- Официальный сайт Московской биржи.

- Страница сайта ВТБ с предложением индивидуального инвестиционного счета.

- Сайт Федеральной налоговой службы: инвестиционные налоговые вычеты.

Клавдия Трескова – эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту admin@brobank.ru.

Комментарии: 5

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Могу ли я оказаться в убытке,даже при налоговом вычете?

Добрый день, Оксана. Максимальная сумма налогового вычета по типу А — 52 000 рублей в год. По ИИС тип Б — сумма не ограничена. Убытки, полученные по ИИС, тоже ничем не ограничены. Уточните, пожалуйста детали. Какой тип вычета вы выбрали? Либо исходите из суммы 52 000 рублей в год, но не больше суммы НДФЛ, которую вы внесли в отчетном периоде.

Например, если у вас за 2021 год с зарплаты удержали 42 000 рублей, а ИИС вы пополнили на 50 000 рублей, то вы сможете вернуть из бюджета только 50 000 * 13% = 6 500 рублей. Чтобы получить максимально возможный для вас вычет в 42 000 рублей, ИИС необходимо было пополнить в 2021 году на 324 000 рублей.

Как купить акции «ВТБ» частному лицу

«ВТБ» — крупнейшая финансовая группа, занимающая лидирующие позиции в банковском секторе России. В её состав входит более двадцати финансовых и кредитных компаний, деятельность которых охватывает все рыночные сегменты банковских услуг. Банк «ВТБ» занимается выпуском и обслуживанием карт, предоставляет потребительское и ипотечное кредитование, предлагает вклады и многие другие услуги. В России он занимает первое место по размеру уставного капитала и второе по величине активов. Сеть филиалов, насчитывающая 1 086 офисов, рассредоточена по 75 субъектам РФ. В начале 2018 г. к компании присоединился дочерний банк «ВТБ24».

Контрольный пакет акций финансовой группы (60,9%) принадлежит государству, а остальная часть — владельцам глобальных депозитарных расписок и миноритарным акционерам.

Заслуженная репутация и устойчивые позиции «ВТБ» делают акции компании привлекательным инструментом для инвестирования. В этой статье мы расскажем, как и где купить акции «ВТБ» физическому лицу, какова их цена и на что ещё нужно обратить внимание.

Финансовые показатели

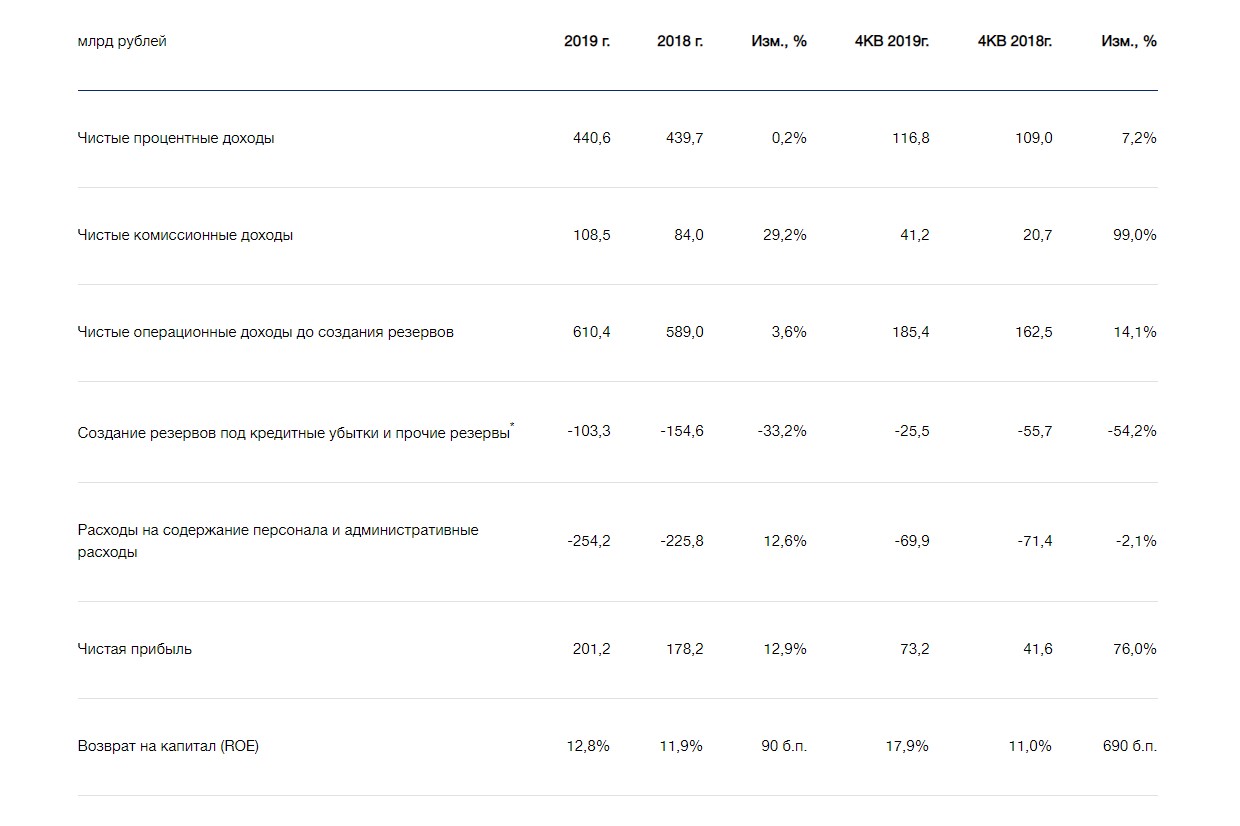

Перед тем как купить акции, первым делом необходимо ознакомиться с финансовыми показателями «ВТБ». Приведём основные финансовые и операционные результаты «ВТБ» по МСФО (международные стандарты финансовой отчётности) за 2019 г.

Доход компании делится на:

- чистые процентные доходы (ЧПД) — 440,6 млрд руб.;

- чистые комиссионные доходы (ЧКД) — 108,5 млрд руб.;

- чистые операционные доходы до создания резервов — 610,4 млрд руб.

ЧПД по итогам 2019 г. составили 440,6 млрд руб., что на 0,2% больше по сравнению с 2018 г. ЧКД показали хороший рост — 29,2% и составили 108,5 млрд руб.

Чистая прибыль «ВТБ» в 2019 г. выросла на 12,9% и составила 201,2 млрд руб.

Как купить акции «ВТБ» физическому лицу: инструкция

Получать доход от акций можно двумя способами:

- в виде дивидендов;

- за счёт разницы стоимости при покупке и продаже.

В обоих случаях с прибыли вычитается налог в размере 13%. Брокер, через которого открываются сделки, выступает налоговым агентом. Т. е. частному лицу нет необходимости заполнять декларацию и подавать её в налоговую службу — этим занимается брокер.

Рис. 2. Дневной график акций VTB (VTBR) за период с 01.08.2019 г. по 10.03.2020 г. Источник: ru.investing.com

Чтобы купить акции «ВТБ» и получать дивиденды, необходимо открыть брокерский счёт — это можно сделать онлайн, не выходя из дома. По ссылке вы найдёте подробную инструкцию.

Для совершения сделок можно воспользоваться как личным кабинетом, так и торговыми терминалами. Также можно скачать приложение «Открытие Брокер» из AppStore или Google Play и совершать те же самые операции на вашем смартфоне.

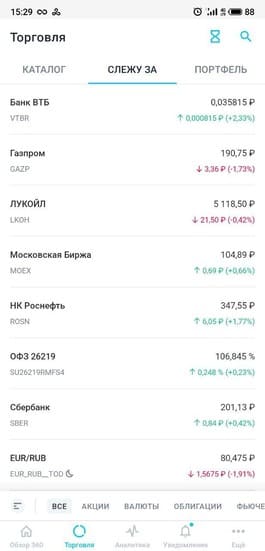

Ниже мы расскажем, как купить акции через приложение.

1. Зайти в приложение.

2. Перейти в раздел «Торговля».

3. Найти акции компании «ВТБ» через поиск по тикеру VTBR.

4. На вкладке инструмента доступны графики котировок за различные периоды, а также информация об инструменте: цена, объём торгов и размер лота.

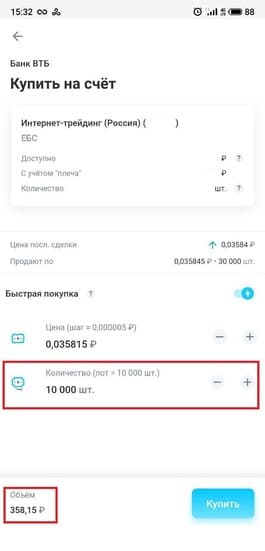

5. Нажать «Купить», ввести торговый пароль (если установлен) и перейти к оформлению сделки.

Акции можно приобрести по рыночной цене или по той, которую желает инвестор. Во втором случае необходимо указать цену покупки, и сделка будет совершена не сразу, а когда стоимость бумаги достигнет указанных значений.

При долгосрочном инвестировании с целью получения дивидендов нет необходимости отслеживать небольшие колебания котировок. Сделку можно совершить по рыночной цене. Для этого выберите пункт «Быстрая покупка».

6. Указать нужное количество акций. Ценные бумаги «ВТБ» торгуются целыми лотами по 10 000 шт., а значит, приобрести можно минимум один лот либо кратное количество — 20 000 шт., 30 000 шт. и т. д. Стоимость сделки рассчитывается сразу.

7. Снова нажать «Купить» и подтвердить покупку.

При возникновении каких-либо вопросов о торговле на бирже можно заполнить форму обратной связи в приложении или на сайте «Открытие Брокер», и с вами свяжутся специалисты.

Перспективность вложений в компанию

Акции «ВТБ» — это акции первого эшелона, одни из наиболее ликвидных ценных бумаг. Чистая прибыль компании за последний год возросла на 12,9% и составила 201,2 млрд руб. Согласно новой стратегии развития на ближайшие годы, которая была презентована «ВТБ» весной 2019 г., на выплату держателям акций компания направит 50% чистой прибыли. По мнению аналитиков, рост уровня дивидендных выплат способен ликвидировать недооценку активов.

Новая стратегия развития предполагает к 2022 г. выйти на прибыль, равную более 300 млрд руб. в год.

Что важно знать перед покупкой

Разобравшись, как и где купить акции «ВТБ», обратите внимание и на следующие аспекты.

- Комиссия. При совершении сделки следует учитывать, что биржа и брокер взимают в свою пользу комиссию. Величина комиссии брокера зависит от конкретного тарифа, поэтому ещё на начальном этапе важно подобрать максимально выгодный тариф по приемлемой цене. Кроме того, учёт комиссии позволит рассчитать необходимую сумму депозита.

- зарегистрированным в реестре номинальному держателю и доверительному управляющему — не позднее десяти дней с даты, на которую определяются имеющие право на выплату лица;

Приобретая ценные бумаги компании, имеющей единую стратегию развития и бренд, вы становитесь обладателем голубых фишек с большим потенциалом для роста. Чтобы как можно выгоднее купить акции «ВТБ», прямо сейчас подайте заявку через сервисы «Открытие Брокер» и станьте акционером одной из крупнейших финансовых компаний России.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как открыть ИИС в ВТБ — пошаговая инструкция

Сегодня россияне хотят зарабатывать больше, чем могут дать банковские вклады, но при этом не готовы сильно рисковать. Оптимальный вариант вложений в этом случае – индивидуальный инвестиционный счет в ВТБ. Управлять активами на инвестсчете можно самому либо же передав полномочия управляющему. Главные плюсы ВТБ для частных инвесторов – в надежности самого банка и выгодных тарифах.

Кому и зачем нужен индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИИС) предполагает льготный налоговый режим – в этом его главное отличие от обыкновенного брокерского счета. Это значит, что владельцы инвестсчетов меньше рискуют, когда приходят на фондовый рынок, и имеют ряд преимуществ:

- по итогам размещения средств на ИИС инвесторам положен налоговый вычет – на взнос или на доход.

- благодаря налоговой льготе можно вернуть до 52 тыс. рублей в год – это максимальный размер вычета по ИИС.

- кроме собственно вычета, частные инвесторы зарабатывают процентах от купли-продажи активов – потолка доходности здесь нет.

- чтобы получить вычет, держать счет открытым нужно минимум три года – при условии, что деньги с ИИС выводиться не будут.

- если все-таки вывести деньги и/или закрыть инвестсчет раньше, государство откажет в вычете.

- открывать такие счета могут только физлица, причем одному человеку разрешается завести только один ИИС.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Со своей стороны государство использует ИИС, чтобы привлечь новых инвесторов – россиян, которые никогда раньше не торговали на бирже. Во многом эта инициатива сработала: только в 2019 году было открыто больше миллиона инвестсчетов. Львиная доля из них приходится на ВТБ, где, кстати, был зарегистрирован двухмиллионный ИИС – в апреле 2020 года.

Как открыть ИИС в ВТБ – пошаговая инструкция

Инвестсчета в ВТБ открывают дистанционно и через отделение. Разница между этими способами состоит в одном: завести ИИС онлайн может только действующий клиент банка, а в офисе – любой желающий. Разберемся, как это сделать.

Открываем счет в ВТБ Онлайн

По адресу online.vtb.ru находится интернет-банкинг ВТБ. Через личный кабинет в нем можно управлять текущими счетами, вкладами и картами. Еще в онлайн-банке открывают брокерские счета – в т.ч. индивидуальные инвестиционные. Для этого:

- Зайдите в личный кабинет ВТБ Онлайн.

- В верхнем меню кликните «Инвестиции», затем – «Открыть ИИС».

- Введите персональные данные – ФИО, дату рождения, серию и номер паспорта, адрес регистрации, кем выдан документ.

- Для связи укажите номер телефона и адрес электронной почты.

- Изучите условия ведения ИИС и подтвердите, что согласны с ними.

- Окончательно подтвердите открытие ИИС, введя одноразовый код.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Этот способ сработает, если вы уже обслуживаетесь в ВТБ, а значит – имеете доступ к онлайн-банку. Также открыть счет можно в приложении ВТБ Мои Инвестиции (подробнее о нем – ниже).

Открываем счет в отделении

Заключить договор на инвестсчет получится не во всех отделениях банка. Нужно искать такие офисы ВТБ, где оказываются брокерские услуги. Их полный список – по ссылке: broker.vtb.ru/spoints/mp.

Какого-то особого алгоритма действий по открытию счета нет: нужно просто прийти с документами, подписать договора и дождаться уведомления о том, что инвестсчет открыт. Дальше можно инвестировать.

Необходимые документы

В отличие от выдачи кредитов, для открытия ИИС не нужно собирать внушительный пакет бумаг: ВТБ не станет оценивать вашу платежеспособность. С собой достаточно взять:

Уже на месте менеджер выдаст договор об открытии брокерского счета, который нужно подписать. Когда ВТБ откроет ваш инвестсчет, на мобильный придет sms, а в личном кабинете появится соответствующее уведомление. Если же ИИС открывается онлайн, в офис приходить вообще не нужно – достаточно быть текущим клиентом банка.

Источник https://brobank.ru/individualnyj-investicionnyj-schet-vtb/

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-vtb-chastnomu-licu/

Источник https://bankiros.ru/wiki/term/kak-otkryt-iis-v-vtb