Акции роста на ближайшие 5 лет

Ещё пять лет назад никто не мог предугадать появление на фондовом рынке «чёрного лебедя» в виде пандемии коронавируса, поэтому любой прогноз, данный в то время, мог не сбыться. Но ситуация меняется, и сегодня на рынке сформировалась новая тенденция, которой он будет следовать в ближайшем будущем. Исходя из этого, постараемся найти компании, акции которых могут значительно опередить динамику фондовых индексов.

Тенденции будущей пятилетки

На рынке могут быть как взлёты, так и падения, и пятилетний прогноз — это не динамика акции в течение каждого года, а итоговые котировки по прошествии установленного периода.

Сейчас мы наблюдаем, как формируется новая эра — эра альтернативных источников энергии, борьбы за экологию и развития онлайн-технологий. Лидерами рынка окажутся те компании, которые так или иначе будут взаимодействовать с новой реальностью.

В середине 2021 г. в Евросоюзе был принят ряд инициатив по трансграничному углеродному регулированию (CBAM). Данный механизм предусматривает продажу специальных сертификатов (пошлин) на импортируемые в страны ЕС товары с высокими выбросами углерода. Дополнительно европейская система ETS устанавливает максимальный объём углеродных выбросов. На 2021 г. квота составляет 1,5 млрд т CO2. За превышение лимита будет налагаться штраф.

Как российская экономика адаптируется к энергопереходу?

CBAM будет вводиться постепенно. С 2023 г. компаниям будет необходимо отчитываться о размере углеродного следа, а с 2026 г. будет введён сбор. К наиболее загрязнённым производствам относятся производство цемента, металлов и удобрений, поэтому таких производителей эта инициатива затронет сильнее остальных.

Кроме того, к 2035 г. страны ЕС намерены отказаться от автомобилей с ДВС, увеличить долю ВИЭ (возобновляемых источников энергии) в энергобалансе до 40%, повысить привлекательность судоходства, а также постепенно лишить авиаперевозчиков бесплатных квот.

Госдума РФ в апреле 2021 г. приняла законопроект, цель которого — обеспечить сокращение выбросов парниковых газов до 70% к 2030 г. относительно уровня 1990 г.

Насколько для России страшен переход на зелёную энергетику?

При этом инвесторы уже сейчас обращают внимание на компании с высоким ESG-рейтингом. Смена приоритетов и глобального законодательства в отношении углеродного следа будет подталкивать осознанные компании модернизировать свои производства, переходить на ВИЭ и расти в ESG-рейтинге. Но пока расчёт данного рейтинга вызывает много вопросов, например, банки находятся в середине списка, а «Полиметалл», «Лукойл» и «СИБУР» занимают первую тройку. К тому же на положение компаний в рейтинге влияют разовые аварии, что не совсем корректно.

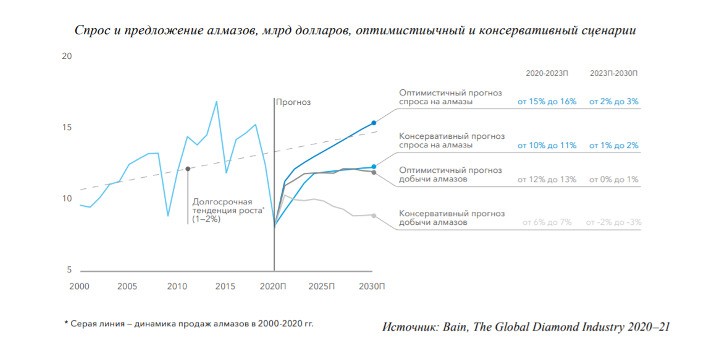

Кроме акцента на экологию в ближайшие пять лет ожидается восстановление мирового авиасообщения, что позволит авиакомпаниям вернуться к допандемийным уровням дохода. Дополнительно к этому в сфере e-commerce, в частности e-grocery (продажа товаров повседневного спроса), наблюдается консолидация и борьба гигантов за долю рынка. Следует помнить и о дефицитных товарах. Так, в ближайшие десять лет «АЛРОСА» прогнозирует дефицит алмазов из-за закрытия крупных месторождений.

Таким образом, акциями роста в течение следующих пяти лет могут стать производители алюминия (металл используется для производства ветряных электростанций), цветных металлов (из-за повышенного спроса на полупроводники), некоторые нефтегазовые компании, авиакомпании, производители дефицитных товаров и онлайн-ритейлеры. На мировом рынке можно обратить внимание на производителей чипов и электрокаров, а также на судоходные логистические компании.

Акции роста 2022–2027

Учитывая описанные выше тенденции, российскими акциями роста на ближайшие пять лет могу стать En+ Group и её дочерняя компания «РУСАЛ», «Норникель», «Полиметалл», Ozon и «Аэрофлот». Внимание стоит обратить и на энергогенерирующие компании, которые уже используют ВИЭ. Среди них можно выделить «Энел Россия». Альтернативу ветрогенерации может предложить и «Газпром», который планирует начать производство и продажу зелёного водорода. Дополнительно акции «Газпрома» поддержит переход сахалинских энергокомпаний с угля и мазута на газ в рамках эксперимента по снижению углеродного следа. Также лучше рынка может выглядеть «Роснефть», но не за счёт энергоперехода, а за счёт роста добычи благодаря проекту «Восток Ойл». Ещё одним растущим представителем нефтегазового сектора может стать «Татнефть», которая хочет уйти от продажи нефти в пользу нефтепереработки.

En+ Group и «РУСАЛ»

En+ Group (ENPG) является крупнейшим производителем низкоуглеродного алюминия в мире. При этом компания состоит из двух сегментов — металлургического и энергетического. Металлургический сегмент представлен компанией «РУСАЛ» (RUAL), а энергетический — гидро-, тепло- и солнцеэлектростанциями.

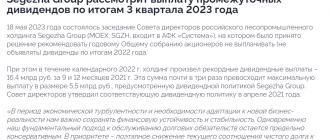

В начале 2021 г. руководство En+ заявило, что планирует к 2050 г. достичь нулевого баланса выбросов парниковых газов, а к 2030 г. — снизить выбросы минимум на 35% по отношению к 2018 г.

Постепенно размер углеродного следа будет снижаться, в том числе за счёт модернизации уже существующих и постройки новых ГЭС вместо ТЭС.

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Металлургический сегмент En+ Group — «РУСАЛ» — производит низкоуглеродный алюминий, который будет востребован во время энергоперехода.

En+ Group – лидер ВИЭ и алюминиевый король.

Для производства алюминия используется экологически чистая энергия, а сам металл после прихода в негодность легко перерабатывается. Кроме того, алюминий используется при производстве электрокаров (в качестве сырья для батарей и каркасов), солнечных батарей и ветрогенераторов, для которых необходимы композитные материалы с металлической матрицей. Дополнительным преимуществом «РУСАЛа» является использование 90% энергии от ВИЭ при производстве алюминия.

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

En+ Group и её дочерняя структура «РУСАЛ» могут стать акциями роста в ближайшие пять лет благодаря росту спроса на алюминий и приверженности ESG-стандартам.

«Норникель» и «Полиметалл»

«Норникель» (GMKN) и «Полиметалл» (POLY) добывают никель, палладий и медь, которые используют при создании композитов с металлической матрицей для ветрогенераторов. Никель используется для производства железо-никелевых, никель-кадмиевых, никель-цинковых и никель-водородных аккумуляторов и является важнейшим элементом при изготовлении ветряных турбин, солнечных батарей, биоэнергетических установок и другого оборудования возобновляемых источников энергии.

Никель также является составной частью почти всех современных устройств, которыми пользуется и бизнес, и обычные потребители — от компьютеров, мобильных телефонов или кухонных приборов до высокотехнологичной оборонной промышленности.

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Полиметалл», кроме добычи золота и серебра, в 2021 г. также занялся медью, которая используется при производстве электромобилей и оборудования для возобновляемой энергии. И если раньше добыча меди сокращалась, то со следующего года она может начать расти.

Если говорить о заботе об экологии, то «Полиметалл» запустил программу лесовосстановления, которая позволит улавливать CO2 и приведёт компанию к нейтральному углеродному следу. Благодаря этому в 2021 г. «Полиметалл» уже занял лидирующие позиции в индексе ESG MSCI.

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» тоже старается улучшать свой экологический профиль, модернизируя оборудование. Однако ряд прошедших аварий оставил пятно на репутации, стереть которое будет непросто. Тем не менее у акций компании есть все предпосылки для роста в 2022–2027.

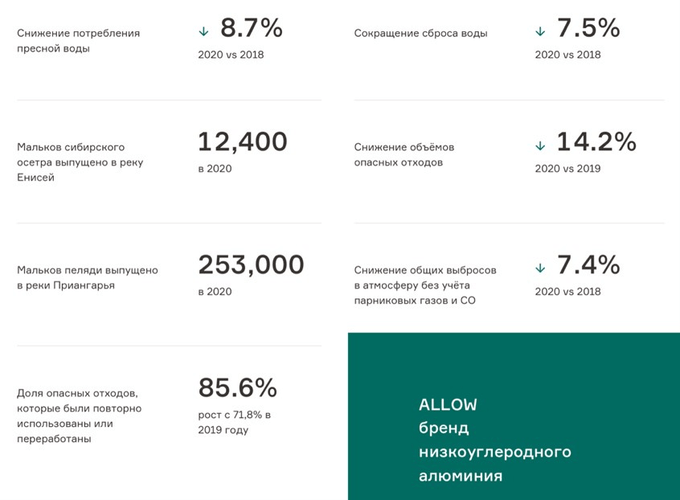

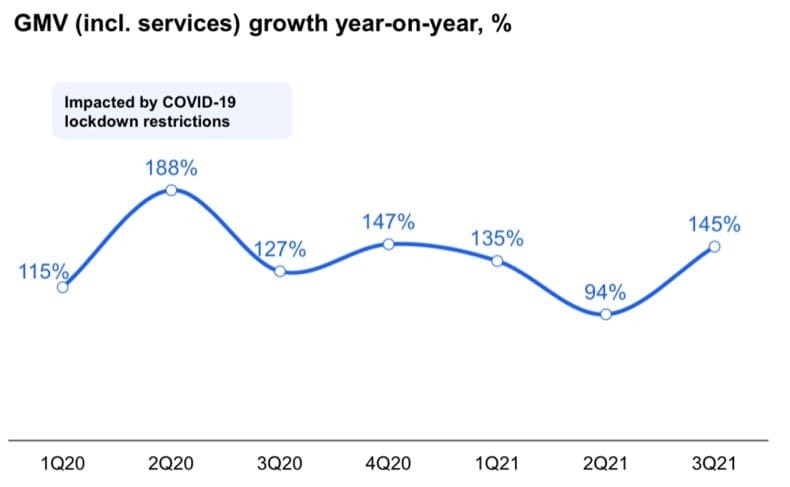

Хотя в 2021 г. Ozon (OZON) остаётся убыточным, GMV компании продолжает расти быстрее рынка (более 100% год к году). Убыточность связана с масштабированием бизнеса. В итоге повышаются расходы на логистику, что полностью съедает валовую прибыль.

Обзор отчётности «Озона» за 9 месяцев 2021 г.

Но причина, по которой Ozon может стать историей роста, не в этом. Несмотря на убыточность, у компании есть цель — отвоевать минимум треть рынка e-commerce в России, и после масштабирования фокус «Озона» сменится на рост маржинальности. После чего мы можем увидеть существенный рост финансовых показателей.

У Ozon есть все шансы на постепенное уменьшение доли расходов на логистику в процентном выражении от GMV, поэтому компания может оставаться историей роста в течение ближайших пяти лет.

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

С начала пандемии коронавируса в 2020 г. акции «Аэрофлота» (AFLT) снизились почти на 50% и продолжают оставаться на минимальных значениях. Виной всему — ограничение международных перелётов из-за пандемии и, как следствие, снижение финансовых показателей авиаперевозчиков.

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Ждать окончания пандемии в ближайший год не стоит, так как постоянно появляются новые штаммы. Однако есть шанс, что разрабатываемые лекарства от коронавируса помогут снизить опасения инвесторов. Вакцинация тоже может уменьшить число заражений.

На фоне этого финансовые показатели «Аэрофлота» могут значительно улучшиться, и компания вновь начнёт платить дивиденды. Таким образом, котировки акций могут опередить индекс, направляясь в сторону допандемийных значений и выше.

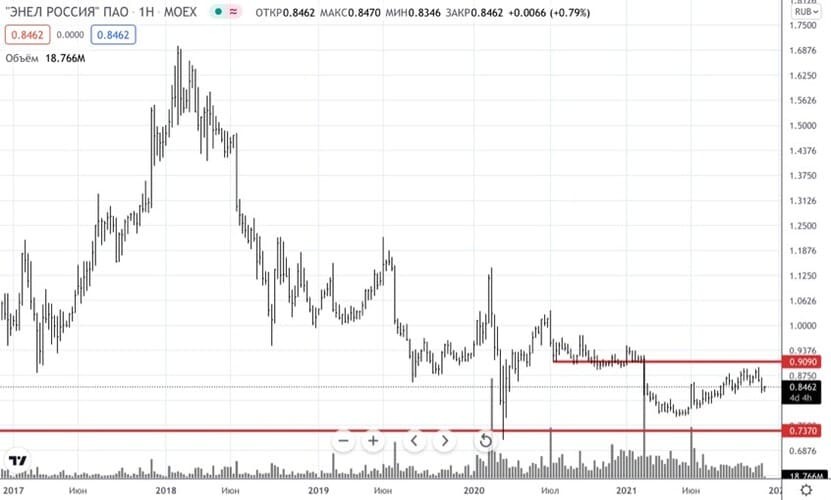

«Энел Россия»

Повестка экологически чистой энергетики в ближайшие пять лет выйдет на первый план. «Энел Россия» (ENRU) выглядит в данной ситуации выигрышно, так как уже активно инвестирует в энергию ветра. В рамках ДПМ мощности от ВИЭ оплачиваются по повышенному тарифу — до 7,5 раз выше обычного.

К 2021 г. компания уже запустила один ветропарк — Азовскую ВЭС на 90 МВт, при этом планируется строительство ещё двух — Кольской ВЭС и Родниковской ВЭС, с мощностью 201 МВт и 71 МВт соответственно. В долгосрочной перспективе это однозначно позитивная новость для компании. Рост капитальных вложений сейчас может привести к снижению дивидендов, что является негативным фактором. Однако в условиях пересмотра ценностей инвесторов с экономических на экологические негатив может обернуться в позитив.

Совокупный объём инвестиций по трём проектам ветрогенерации составит около 500 млн евро. Введение ветропарков даст компании 362 МВт установленной мощности и около 1,015 млн т углеродных квот в год.

В будущем «Энел Россия» сможет продавать свои неиспользованные квоты на выбросы парниковых газов. Если говорить о европейских странах, то тонна углекислого газа стоит 60–70 евро. Эта цифра будет расти и к моменту появления подобного механизма в России может составить 100 евро за тонну на европейских площадках и в несколько раз меньше — на российской бирже (25–50 евро). По расчётам аналитиков, только продажа квот может принести компании 20–30 млн евро, что позволит покрыть некоторую часть инвестиций после 2022 г. При этом взгляд в зелёное будущее даст повод для роста.

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

«Газпром» (GAZP) может стать бенефициаром роста на фоне отказа стран ЕС от нефти и газа. Совместно с «Росатомом» компания намерена начать производство чистого водорода к 2024 г. Прокачивать водород можно будет уже по существующим трубопроводам.

При этом Евросоюз готов на первых порах покупать даже грязный водород, постепенно переходя на более чистый. Это на руку «Газпрому», так как чем чище водород, тем дороже его производство. Отличной новостью является и то, что компания может получить 88,5 млрд руб. в виде субсидий от государства.

Также поддержку «Газпрому» окажет эксперимент по нейтрализации углеродного следа на Сахалине. В ходе эксперимента планируется заменить угольное топливо и мазут на газовое. Если эксперимент пройдёт удачно, то подобную практику могут перенять и другие регионы.

Однако расходы на эти проекты создают дополнительное давление на дивиденды компании. При этом «Газпром» относится к дивидендным аристократам российского фондового рынка, то есть эмитент ежегодно повышает размер дивидендов.

«Газпром» обладает самой обширной инвестиционной программой среди публичных компаний, и считать эти инвестпроекты окупаемыми нельзя, так как это больше политический шаг, нежели экономический. Однако эти проекты упрощают логистику и снижают расходы на неё, как для производимых поставок газа, так и для будущих поставок водорода. А запуск «Северного потока — 2» станет дополнительным драйвером для роста капитализации компании.

Топ-5 российских компаний по размеру капитальных затрат в 2020 г.

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

На первый взгляд может показаться, что нефтяным компаниям не место в этом обзоре, особенно на фоне стремления всего развитого мира переходить на возобновляемые источники энергии. Но у двух рассмотренных компаний есть свои преимущества.

«Татнефть» (TATN) скоро может полностью уйти от продажи сырой нефти в пользу её полной переработки. Это позволит создавать бензин и авиакеросин высочайшего качества. Энергопереход транспорта может затянуться на неопределённо долгий период, в течение которого водный, наземный и авиатранспорт по-прежнему будут потреблять большое количество привычного топлива. Учитывая эти факторы, «Татнефть» стоит выделить из общего пула нефтегазовой отрасли по причине сильной недооценённости акций.

Пандемия и отказ от выплат дивидендов сильно повлияли на инвестиционную привлекательность и котировки «Татнефти». При этом по итогам 2020 г. компания хоть и сократила объём добычи, но поставила рекорд по производству нефтепродуктов.

Ещё в ноябре 2021 г. причина низкой оценки акций «Татнефти» заключалась в неопределённости по поводу возврата к выплате дивидендов. Но уже в декабре стало ясно, что компания вернулась к практике выплат промежуточных дивидендов, хоть и не в размере 100%. При дальнейшей стабилизации ситуации мы можем увидеть возврат выплат к допандемийным значениям.

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Кроме того, в 2020 г. «Татнефть» запустила проект по покупке электроэнергии у частных владельцев возобновляемых источников энергии. Возможно, именно поэтому компания вошла в тройку зелёного рэнкинга РФ, расположившись после «Ростелекома» и «Северстали».

«Роснефть» (ROSN) тоже может расти быстрее рынка благодаря признанию лидером ESG, по мнению Morgan Stanley, а также за счёт реализации проекта «Восток Ойл».

По данным компании, утилизация попутного газа при добыче нефти на проекте обеспечит снижение углеродного следа на 75% по сравнению с другими крупными нефтяными проектами. А для энергообеспечения проекта будет в том числе использоваться ветрогенерация. Дополнительным плюсом станет постепенное наращивание добычи не только нефти, но и газа, который планируется сжижать и продавать. Проектная мощность завода для сжижения газа, строящегося в рамках проекта «Восток Ойл», составит 30–50 млн т СПГ в год.

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

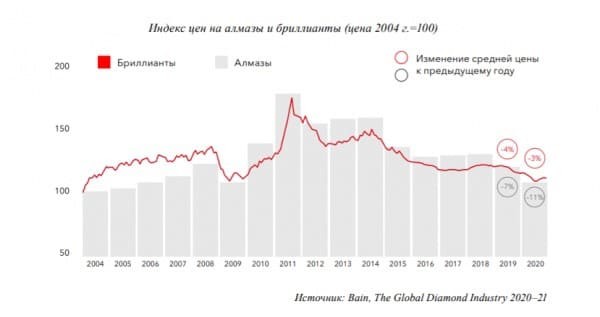

«АЛРОСА»

Алмазы могут стать новым золотом в качестве защитного актива. При снижении стремления к риску и росте волатильности инвесторы скупают алмазы, тем самым взвинчивая цены на них.

Всё это позитивно сказывается на финансовых показателях «АЛРОСА» (ALRS) и стимулирует акции расти вслед за алмазами. Ждать отложенного спроса в 2022 г. не стоит, а значит, продажи «АЛРОСА» будут расти более медленными темпами. Однако спрос продолжит увеличиваться, тем самым подгоняя цены. Это позволит компании ежегодно повышать выручку на 10–15%.

Даже при консервативном сценарии дефицит алмазов будет сохраняться.

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Что будет с фондовым рынком РФ по итогам 2022 года: прогнозы экспертов

У российского фондового рынка есть большой потенциал не только для восстановления стоимости до уровней на начало года, но и для дальнейшего роста, уверен главный аналитик УК ТРИНФИКО Максим Васильев. «После введения беспрецедентных санкций для российского бизнеса компании показали способность нормально функционировать в условиях жестких ограничений», — напомнил он. Российский бизнес проявил гибкость и быстро переориентировал экспортные потоки, что способствует выстраиванию новых взаимоотношений с восточными странами, в первую очередь с Китаем и Индией.

Текущая конъюнктура позволяет ряду российских компаний получать рекордные размеры выручки благодаря высоким ценам на нефть, газ, уголь и удобрения, говорит Васильев.

Драйверы роста:

- фундаментальное укрепление операционных и финансовых показателей

- потенциальный приток ликвидности с депозитов, ставки по которым существенно снизились

- новости о возобновлении публикаций финансовых отчетностей весной 2023 года Как и куда инвестировать во время кризиса: отвечают эксперты

«Сейчас можно предположить, что мы находимся в трансформационной стадии, когда рынок стабилизировался, но еще не перешел к полноценной стадии восстановления и роста», — считает Васильев. Московская биржа частично начала открывать торги облигациями и акциями для иностранных инвесторов, что уже может трактоваться как снижение риска массовых и волнообразных распродаж на рынке, добавляет он.

На горизонте нескольких лет российский рынок акций обладает кратным потенциалом роста, считает директор по инвестициям УК «Открытие» Виталий Исаков. Фактором поддержки до конца года может стать улучшение понимания перспектив будущих дивидендных выплат, говорит он. «В сценарии восстановления дивидендных выплат — а это в конечном итоге происходило после каждого кризиса в истории российского рынка — акции с текущих уровней могут иметь кратный потенциал роста», — говорит он. По его мнению, интересные идеи с текущих уровней можно найти практически в любом секторе: нефтегазовом, финансовом, потребительском, IT.

Какие есть риски

Говорить о потенциале российского рынка в отрыве от внешнеполитических факторов бессмысленно, замечает инвестиционный стратег «Алор Брокер» Павел Веревкин.

«Ход СВО предугадать невозможно, а это в свою очередь создает множество диаметрально противоположных сценариев для рынка», — предупреждает он.

Помимо этого, не стоит забывать о рисках возможной рецессии мировой экономики и обвале спроса на сырьевых рынках, предупреждает эксперт.

Более 70% оборота на российском фондовом рынке после февральских событий приходится на физических лиц, говорит аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова. «Они заинтересованы в получении доходности и поиске новых инвестиционных идей и выглядят вполне готовыми при прочих равных продолжать осторожные покупки акций», — замечает она.

Однако ситуация может измениться в худшую сторону, если геополитическая напряженность усилится, а отдельных корпоративных драйверов в акциях появляться не будет, предупреждает она. «Например, очередным шоком для рынка стал бы отказ акционеров Газпрома от выплаты дивидендов (общее собрание назначено на 30 сентября)», — полагает она. Если же выплаты будут осуществлены (наиболее вероятный вариант), инвестиционное доверие как к самому газовому гиганту, так и к рынку в целом скорее продолжит восстанавливаться, считает аналитик.

Прогноз по индексу Мосбиржи на конец 2022 года

Отдельные компании российского фондового рынка могут показывать двузначный рост котировок за квартал, в то время как у другой группы может продолжаться ситуация стагнации выручки и прибыли, считает Васильев из ТРИНФИКО.

«При отсутствии новых вводных для российского фондового рынка, таких как, например, введение нового бюджетного правила, рост индекса Мосбиржи до конца года может составить до 10–15%», — считает он.

Потенциал роста на следующие 12 месяцев 2023 года может фактически удвоить капитал с учетом выплачиваемых дивидендов, поскольку только лишь восстановление индекса до значений 2021 года принесет клиентам до 75%, прогнозирует эксперт.

Исаков из УК «Открытие» ожидает роста индекса Мосбиржи до конца 2022 года к 3 000 пунктов.

«Наш базовый сценарий предполагает восстановление рынка осенью в районе 2 700 пунктов по индексу Мосбиржи», — говорит Веревкин из «Алор Брокер». Далее рынок может перейти в широкую боковую консолидацию в диапазоне 2 300–2 700 пунктов до появления позитивных либо негативных драйверов.

По его словам, из позитивных факторов следует выделить ожидаемую этой осенью «дивидендную лавину» голубых фишек. «Прогнозируемые выплаты могут составить порядка 400 млрд рублей, большая часть которых наверняка будет реинвестирована обратно в рынок. Учитывая сильно упавший free-float российского рынка (из-за заморозки «недружественных» нерезидентов), даже 250–300 млрд рублей могут оказать существенную поддержку», — считает Веревкин. К негативным факторам следует отнести риски падения сырьевых рынков на фоне рецессии мировой экономики, а также непрогнозируемые внешнеполитические условия.

Российский фондовый рынок сохраняет потенциал развития среднесрочного роста и вполне может подняться к концу текущего года, как минимум к пику начала апреля до 2 808 пунктов, говорит Кожухова. При преодолении этого уровня есть потенциал возвращения к показателям 22 февраля, считает она. Причиной роста могут стать дивидендные истории. В 2022 году практику выплат уже продолжили банк «Санкт-Петербург», ТМК, «Русская Аквакультура», а рекомендовали полугодовые дивиденды Газпром, «Новатэк», «Татнефть», «Фосагро», «Русал», «Самолет» и «Белуга», напоминает Кожухова.

Привлекательность российского рынка: каков потенциал

Уровень ставки по депозитам в банках сейчас составляет около 7%, а доходности по облигациям надежных эмитентов могут принести до 10% годовых, говорит Васильев.

«Этот уровень на текущий момент не может перекрыть рублевую инфляцию, что означает отрицательный уровень реальной ставки или, простым языком, потерю покупательной способности денег», — замечает он.

При сохранении текущей конъюнктуры только инвестиции в альтернативные активы, такие как акции или реальный сектор, способны защитить вложенные средства от инфляционного давления в долгосрочной перспективе, полагает аналитик.

Сейчас как никогда подходящий момент для покупки российских акций, ведь рынок находится в состоянии «обратного пузыря», большинство бумаг стоят безумно дешево относительно предполагаемых будущих финансовых результатов, считает Исаков.

«Когда свои бумаги продаст последний паникер — и мы, скорее всего, это уже увидели — рынок будет восстанавливаться без всяких драйверов и предпосылок», — полагает он. Когда драйверы появятся (восстановление финансовых результатов, возобновление дивидендных выплат), акции будут стоить уже гораздо дороже, считает аналитик. Кроме того, сейчас российский рынок надежно изолирован от мировой волатильности, и это еще один повод поучаствовать в росте рынка, убежден он.

Текущие уровни по большинству наиболее ликвидных российских акций смотрятся привлекательными для покупки, соглашается Кожухова из ИК «ВЕЛЕС Капитал». «Но уверенного роста стоит ожидать при улучшении перспектив деятельности отдельных компаний и возможности выплат акционерам дивидендов», — поясняет она.

Поток ликвидности западных институционалов обнулился после февральских событий, в связи с этим делать ставку на V-образное восстановление российского рынка не стоит, считает Веревкин. Он ожидает, что рынок уйдет в широкий боковик наподобие того, что было в 2011–2015 годах. «Если этот сценарий себя оправдает, то стратегия buy and hold (купи и держи) может разочаровать многих непрофессиональных инвесторов, привыкших к постоянному росту», — предупреждает он.

При этом, по его словам, если инвестор готов более тщательно проводить анализ компаний, отдавать предпочтения точечным идеям и повышать свои риски, то он может получить неплохую доходность.

Как вернуть доверие массовых инвесторов

Для восстановления к дофевральским уровням необходим приток ликвидности на рынок, говорит Веревкин. Сейчас его можно ожидать только от дивидендов голубых фишек, ставку на значительный переток ликвидности с депозитов делать не стоит. При этом вернуть доверие инвесторов может быть трудно из-за переменчивости некоторых решений. «Инвесторам нужна последовательность и хотя бы какой-то горизонт прогнозирования, а сейчас его нет», — считает он.

Текущий год преподнес беспрецедентную ситуацию, которую не мог предвидеть никто, поэтому разочарование со стороны инвесторов вполне объяснимо, говорит Исаков. Однако, несмотря на текущие трудности, акции многих российских компаний имеют огромный потенциал для роста в будущем, говорит он. «Вслед за восстановлением рынка вернется и доверие инвесторов», — полагает он.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции или облигации.

Источник https://journal.open-broker.ru/investments/akcii-rosta-na-blizhajshie-5-let/

Источник https://www.banki.ru/news/daytheme/?id=10971861

Источник https://www.forbes.ru/investicii/477505-bez-inostrancev-i-akora-cto-zdet-rossijskij-rynok-akcionernogo-kapitala