Куда вложить деньги подростку в 2021 году

Лучшие финансовые лайфхаки в нашем Telegram-канале. Без спама и назойливых новостей. Подписывайтесь, чтобы ничего не пропустить.

Инвестиции — это не только для скучных взрослых; если вашему ребенку тоже интересна тема инвестирования, Финтолк объяснит, куда вложить деньги подростку. Пусть это будут небольшие суммы, зато школьник получит собственный опыт инвестирования, а может быть, и приумножит капитал в несколько раз.

Объясните подростку, что умение правильно вкладывать деньги — это важный навык, который помогает во взрослой жизни. И когда одноклассники будут подрабатывать в «Макдоналдсе», он сможет искать действительно хорошую работу, не переживая за свой завтрашний день.

Банки и карты

Чтобы начать свой путь к финансовой независимости и приступить к инвестированию, подростку для начала понадобится банковская карта и мобильное приложение банка. Если вам уже исполнилось 14 лет, но еще нет 18, можно воспользоваться услугами Сбера или Тинькофф Банка. Они позволяют открыть счет любому, у кого уже есть паспорт.

Платить не придется — оформление и обслуживание карт должно быть бесплатно.

Сбер выдает дебетовые карты подросткам от 14 лет и старше. Это подходящий вариант для тех, кто интересуется, куда можно вложить деньги с помощью Сбербанка. При желании в банковском личном кабинете владелец пластика парой кликов оформит вклад и отправит часть сбережений на депозит. Правда, проценты там небольшие, но в качестве первого опыта создания собственной финансовой подушки безопасности этот способ вполне подходит.

Тинейджеру младше 14 лет родитель может завести карту «Тинькофф Junior» — она не является самостоятельной, а привязывается к карточному счету оформленной на взрослого любой другой дебетовой карты этого банка вроде «Тинькофф Black». Юный владелец сможет полноценно расплачиваться ею за покупки, а еще откладывать сбережения в копилку, где на них начисляется процент.

Что подростку нужно знать об инвестициях и деньгах вообще

Первое, чему стоит научить отпрыска в плане финансовой грамотности, — контроль за расходами. Сделать это будет проще с помощью мобильных приложений, в которых легко можно фиксировать и анализировать траты. Любая покупка — будь то батон хлеба или упаковка жвачки — должна фиксироваться. Взрослым научиться этому непросто, но дети быстро схватывают.

Чтобы увидеть, какой доход принесет тот или иной инвестиционный инструмент, пользуйтесь калькулятором доходности инвестиций. В него нужно забить сумму, которой вы располагаете, выбрать процент прибыли и дополнительные опции, настроить сроки, чтобы увидеть свою потенциальную прибыль.

Нужно ли открывать ИИС для детей и подростков от 14 лет?

Понять суть и принципы инвестиций проще всего с индивидуальным инвестиционным счетом. Российское законодательство позволяет несовершеннолетнему старше 14 лет самостоятельно совершать сделки по своему ИИС, но только под контролем родителей или опекунов. Сам ИИС подростку оформляется тоже родителями.

После того как молодому человеку исполняется 18 лет, он начинает управлять своими активами самостоятельно на общих основаниях.

Если будущему миллионеру еще нет 14 лет, то он может инвестировать посредством ИИС с разрешения органов опеки. Это по закону, но в жизни сложно представить себе ситуацию, что вы пришли «в опеку» и просите разрешение для своего пятиклассника на совершение сделок с ценными бумагами. Вряд ли вас правильно поймут. Проще завести ИИС на себя и заниматься торговлей совместно — ребенок участвует в обсуждении и следит за движением средств, но решения принимает родитель.

Как сделать инвестора из своего ребенка

Если мы скажем, что каждый родитель или опекун должен научить детей обращаться с денежными средствами, то некоторые взрослые возмутятся. Мол, и так слишком много обязанностей. Но факт есть факт: кто, кроме вас, позаботится о финансовой грамотности ребенка? Вспомните, какие ошибки вы сами совершали в подростковом (а кое-кто и во взрослом) возрасте:

- тратили все деньги на какую-то ерунду, чтобы об этом пожалеть уже через пару часов;

- прятали наличку под подушку и хранили, пока очередная денежная реформа или просто инфляция не превращала сбережения в фантики;

- давали в долг другу — и лишались и денег, и друга…

Только вы способны помочь подростку избежать ваших ошибок и не совершить других. Тем более что сейчас охотники за чужим добром не только таятся в темной подворотне, но и ловят своих жертв в интернете.

Помогая ребенку, вы и сами можете узнать что-то новое: какие финансовые инструменты сейчас самые популярные, куда вкладывают деньги миллионеры. Сделайте первый шаг к будущему благополучию вашего сына или дочери: расскажите, как устроены разные финансовые инструменты. Объясните, что акции — это, по сути, часть компании, которую она передает инвестору во временное пользование, а облигации — это деньги, которые вы одалживаете компании на время, чтобы она потом вернула их с процентами.

Помогите начинающему инвестору открыть брокерский счет или ИИС, рассмотрите несколько компаний, узнайте у тинейджера, частью какой из них он хотел бы стать. Выберите и купите вместе пару акций и облигаций, вложитесь в недорогой ПИФ или ETF. Если страшно сразу вкладывать реальные деньги, попробуйте торговать на демосчете, без рисков их потерять.

ETF (биржевые фонды) и ПИФы (паевые инвестиционные фонды) — это способы инвестирования, которые позволяют снизить свои затраты. Фонды вкладывают деньги в большое количество разных инструментов, что позволяет распределить инвестиционные риски. На Московской бирже торгуется 47 американских ETF, которые дают возможность ребенку прикоснуться к зарубежному рынку.

Что касается ПИФов, то для участия в них вообще нет возрастного ценза: пайщиком может стать даже младенец. Подписать документы вправе инвестор старше 14 лет, правда, вместе с родителем. Для детей младшего возраста договор подписывает законный представитель.

Время от времени вместе проверяйте, как растут или падают цены на бумаги, обсуждайте, какие события в экономике или политике могли к этому привести. Побуждайте ребенка самостоятельно выбирать, чем пополнить портфель, узнавайте, чем он руководствуется при выборе, и поправляйте, если он неправ.

Куда можно вложить деньги, если их совсем немного

Редкий финансист школьного возраста ворочает миллионами, поэтому стоит знать, как начать инвестировать с нуля с малой суммой денег.

Например, 1 000 свободных рублей можно вложить в лот недорогих акций, в такую же сумму обойдется облигация. ПИФы тоже позволяют начать инвестирование с небольших сумм. Некоторые фонды устанавливают минимальный порог вхождения в 100 рублей, при этом с них можно получать ежемесячный доход. ETF подходит для вложения 1 000 или даже 500 рублей: цена акций начинается от 1 рубля, можно купить сколько угодно штук, даже одну. Такая стратегия позволит попробовать себя в управлении большим количеством разных инструментов.

Вложить 5 000 или 10 000 рублей подростку можно не только в ценные бумаги, но и в свое будущее: обучающие курсы, изучение иностранного языка, развитие талантов и получение профессиональных навыков. Сюда же относится оплата услуг репетиторов, которые помогут поступить в учебное заведение мечты и впоследствии сделать хорошую карьеру.

Можно выбрать перспективную профессию, связанную с IT:

- программист;

- девелопер;

- SMM-щик;

- SEO-оптимизатор;

- контент-менеджер (на крупных проектах потребуется автоматизация рутинных задач);

- веб-дизайнер;

- специалист по контекстной рекламе;

- Project-manager (менеджер проектов);

- системный администратор с переквалификацией в DevOps-инженера;

- тестировщик программного обеспечения — QA Engineer.

Рассмотрите и вложение денег в интернете — здесь для вас открывается практически безграничное поле для деятельности. Видеоблоги на YouTube, стримы на twitch, страницы в других соцсетях будут выгодны, если наполнить их интересным контентом и потратиться на раскрутку. Получать доход от рекламодателей можно в качестве самозанятого и платить соответствующий налог. Оформить этот статус по закону подросток может с 14 лет, если есть письменное разрешение родителей. А вот донаты за стримы на YouTube, twitch и других сервисах налогами не облагаются: по закону — это подарки, поэтому они достаются вам в полном объеме.

Как подростку заработать деньги для инвестирования

Чтобы что-то вложить, надо сначала это что-то заработать. И будет лучше, если будущий инвестор заработает эти деньги самостоятельно. Помогите найти способ, который ему подойдет:

- Расклеивать или раздавать листовки. Предложения о такой работе легко найти на досках объявлений. День, проведенный на ней, принесет 300–500 рублей, но есть риск, что за расклейку объявлений в неположенных местах вас могут оштрафовать.

- Разносить почту — письма и газеты адресатам. Вакансии почтальонов в почтовых отделениях часто бывают свободны. Официально на эту работу можно устроиться с 14 лет во время летних каникул.

- Работать курьером в больших компаниях по доставке или у знакомых предпринимателей.

- Делать на продажу украшения и аксессуары ручной работы: из глины, бумаги, мыла, кожи, дерева. Можно создавать интерьерные игрушки, украшения из бисера и бусин, моделировать и шить одежду. Продавать готовые изделия удобно через специальные сервисы вроде «Ярмарки мастеров» или через собственные страницы в соцсетях. Делать поделки можно с любого возраста, но детям младше 14 лет с их продажей должны помочь взрослые.

- Присматривать за малышом могут мальчики и девочки от 14 лет и старше. Такую работу вы с большей вероятностью найдете среди знакомых, чем по объявлению или в интернете. За эту услугу можно получать 30–50 рублей в час.

Накопилась куча ненужных вещей в доме, но вам лень их продавать? Попросите сына или дочку помочь с этим. Пусть сделает фотографии, составит описание и выложит товары на «Авито». А когда что-то купят — получит часть от выручки.

Способы заработка с нуля в интернете

Детям 16, 14 или даже 12 лет заработать в интернете с нуля можно одним из этих способов:

- Писать статьи на биржах контента — на тему заказчика или о том, что нравится автору. На начальном этапе больших денег вы не увидите, но 100–200 рублей в день заработать можно. Со временем вы будете брать более дорогие заказы и получать уже 80–100 рублей за тысячу знаков.

- Оставлять отзывы на специальных сервисах (платят за каждую тысячу просмотров). Неплохой вариант пассивного заработка: отзыв пишется один раз и потом приносит деньги все то время, пока его читают другие люди.

- Делать фото всего на свете и продавать их через фотобанки: стоимость одной фотографии от 15 до нескольких тысяч рублей в зависимости от качества снимка и востребованности сюжета.

- Отвечать на платные опросы, кликать по рекламе, вводить капчу и просматривать видео. Выполнять такие задания сумеет каждый, это привлекает детей, желающих получить доход не напрягаясь. Но подумайте, стоит ли тратить время на этот вариант: как пример, просидев за кликами по рекламе и введением капчи целый день, вы вряд ли заработаете больше пары десятков рублей. С тем же успехом можно прогуляться по улице, внимательно глядя под ноги и собирая мелочь. Опросы могут принести больше денег, но ответы на них нельзя считать полноценной работой: даже если вы зарегистрируетесь на нескольких сайтах, то предложения будут поступать нерегулярно.

Наиболее стабильным заработком станет продажа фото на специальных сайтах-буксах или своих статей на специальных текстовых биржах. Там вы сами можете регулировать объем работ на продажу и, соответственно, свой доход.

Заключение

Если ваши дети со школьного возраста интересуются финансами и тем, куда сейчас вложить деньги, чтобы не потерять, — вы молодец. Остается поддержать их начинания и направить усилия в правильное русло. Со временем, возможно, юный инвестор заинтересуется и другими способами вложения денег, например, в недвижимость. К совершеннолетию у такой молодежи уже будет понимание рынка и собственный опыт в инвестировании — и это ваше лучшее вложение как родителя (и будущего пенсионера).

Инвестирование в будущее: брокерский счет для ребенка

Все мы часто задумываемся о будущем, что-то планируем, копим. На определенном этапе жизни возникает вопрос о будущем своего ребенка. Чем он будет заниматься после школы? Где будет жить? Где учиться? Решать эти вопросы проще, когда есть накопления, специально созданные для таких задач.

Да, когда у вас большой доход, который позволяет не волноваться о будущем детей, это хорошо. Но не факт, что так будет всегда, никто не защищен от непредвиденных обстоятельств. Поэтому для гарантии если не светлого будущего ребенка, то хотя бы стартовой площадки во взрослую жизнь, есть смысл завести инвестиционный портфель для ребенка. В целом, накопить можно и с помощью вклада, но, как показывает история, на фондовом рынке доходность больше.

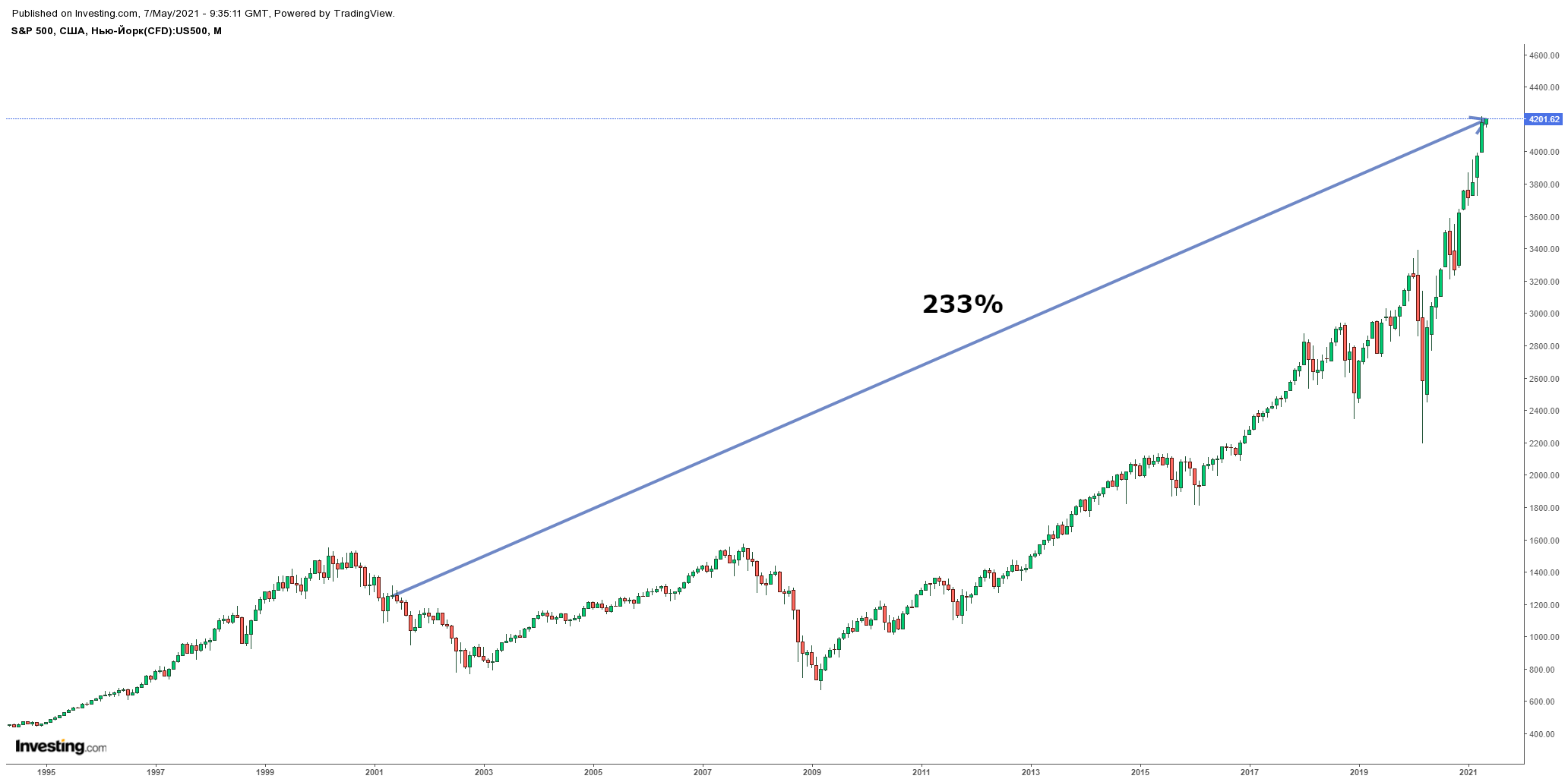

Среднегодовая доходность индекса S&P 500 за 20 лет составила 13,12% в долларах. Индекс можно рассматривать как экспозицию на американскую экономику в целом.

В свою очередь среднегодовая доходность индекса Московской биржи, куда входят крупнейшие компании России, составила 32,5%. Важно уточнить, что это доходность в рублях. А как мы знаем, у нашей валюты есть вредная привычка постоянно девальвироваться.

Индекс РТС — это долларовый аналог индекса Мосбиржи. Его среднегодовая доходность за 20 лет составила 21,9%.

Фактически, за 20 лет доходность российского фондового рынка оказалось больше, чем американского. Но если посмотреть на графики, видно, что отечественный рынок в долларовом выражении намного волатильнее и прибыль сильно зависит от точки входа.

Если рассматривать доходность за другие сроки, то американский рынок впереди.

Доходность за 5 лет

Доходность за 10 лет

Доходность за 15 лет

Доходность за 20 лет

S&P 500

РТС

На чье имя открывать счет?

Для того, чтобы инвестировать на фондовом рынке, необходимо открыть брокерский счет или ИИС. И тут возникает вопрос: на чье имя оформлять счет? На себя или на ребенка? Давайте рассмотрим оба варианта.

Открытие счета на имя ребенка

Зачем это необходимо? С юридической точки зрения, все активы на счете будут принадлежать непосредственно ребенку, и претендовать на них никто не может. Они также не будут участвовать в разделе при бракоразводном процессе. Также инвестиционный счет необходимо открыть в случае, если ребенок получил наследство в виде ценных бумаг.

С точки зрения воспитания ребенка, инвестиционный счет поможет развить чувство ответственности и навыки управления финансами.

Если обучать ребенка основам финансовой грамотности с ранних лет, то рано или поздно возникнет вопрос о его самостоятельной торговле/инвестировании. Вот, что стоит учесть, если хотите открыть ребенку брокерский счет:

До 14 лет. В теории открыть счет и торговать можно, но для совершения каждой сделки понадобится разрешение органов опеки.

От 14 до 18 лет. Ребенок уже может открыть счет с письменным согласием родителей и начать торговать.

После 18 лет уже можно самостоятельно открывать счет и спокойно торговать.

На практике не так много брокеров готовы открывать счет на имя ребенка. Я нашел несколько компаний, позволяющих это сделать:

1. «Финам»

Брокер позволяет открыть счет на ребенка с 14 лет. Для этого необходимо приехать в офис компании со свидетельством о рождении и написать разрешение на самостоятельное проведение сделок. После этого ребенок может сам торговать на фондовом рынке. Причем можно открыть как брокерский счет, так и ИИС. С помощью ИИС, оформленного на ребенка, родители не смогут увеличить размер собственного вычета. Но зато можно воспользоваться освобождением от уплаты налога по типу ИИС типа «Б».

2. «Фридом Финанс»/ Nettrader

Брокер Nettrader объединился с «Фридом Финанс» и теперь это одна организация, которая позволяет открывать счет на имя ребенка по достижению им 14 лет. Открытие может проходить и дистанционно, для этого потребуется паспорт родителя, письменное разрешение на совершение сделок и свидетельство о рождении.

3. «Актив»

Брокер от УК «Доход». У данной компаний, пожалуй, самый интересный продукт по нашей сегодняшней теме — «Детский инвестиционный портфель». Позволяет открыть счет на имя ребенка с момента получения свидетельства о рождении. До достижения 14 лет, все операции по счету проводят родители или законные представители. После 14 лет ребенок может самостоятельно проводить сделки. Важная особенность данного продукта — денежные средства можно снять со счета только по достижению ребенком 18 лет. До этого момента снять деньги возможно только с разрешением органа опеки. Для этого нужно доказать, что средства пойдут на нужды ребенка. Минимальные первичный взнос — 10 тыс. рублей, пополнения возможны от 1 тыс. рублей. Для инвестирования доступны ценные бумаги на Московской бирже и ПИФы компании «Доход».

Открытие счета на имя родителей

В этом случае процесс инвестирования значительно упрощается. Если у вас уже есть брокерский счет, лучше открыть второй или сделать субсчет. Так будет проще отделять сбережения на будущее ребенка от прочих, а также будет меньше соблазна воспользоваться ими для других целей. Открытие счета на свое имя никак не отнимает у детей возможности участвовать в процессе инвестирования.

Никто не мешает вам вводить ребенка в курс дела, рассказывать что вы покупаете и зачем. Когда у него появится собственное представление об инвестициях, он может начать торговать со счета, оформленного на вас. По достижению 18 лет, можно открыть личный счет и передать ценные бумаги путем дарения, либо продать их полностью и потратить средства на реализацию поставленных ранее целей.

Во что и как инвестировать?

Как мы уже поняли из сравнения доходностей, спокойнее инвестировать в американский фондовой рынок. Это поможет избежать обесценивание рубля и даст хорошую потенциальную доходность. Российский рынок тоже пригоден для долгосрочных инвестиций, если грамотно подбирать моменты для покупок.

Чаще всего инвестиции на будущее ребенка рассматриваются как долгосрочные (от 5 лет) и предусматривают регулярное пополнение, поэтому лучше всего использовать ETF на акции и облигации. Во-первых, не нужно тратить много времени на подбор отдельных бумаг. Во-вторых, это минимизирует риски за счет диверсификации по компаниям.

Есть смысл вкладываться в фонды, повторяющие широкий индекс (S&P 500, NASDAQ, Russell 1000), так как в них представлены крупнейшие компании из разных отраслей. Можно вкладываться и в акции отдельных компаний, но для этого нужно потратить определенное время на знакомство с их бизнесом. Если мы рассматриваем пассивное долгосрочное инвестирование, стоит выбирать такие компании, которые будут актуальны и востребованы и через 10 лет. Это могут быть отраслевые гиганты, как Apple, Google, JP Morgan и Procter and Gamble или перспективные новички из стремительно развивающихся секторов, таких как возобновляемая энергетика, кибербезопасность или финтех.

Соотношение инструментов инвестирования стоит подбирать в соответствии с целями и сроком:

1-3 года. В такие сроки сложно кратно увеличить капитал без риска его потери. Обычно инвестирование на несколько лет предполагает сохранение капитала или его умеренный рост. Например, родители незадолго до окончания ребенком школы накопили большую часть средств для оплаты обучения в вузе. Для того, чтобы деньги не лежали без дела и приносили прибыль, решили вложить их. Так как это накопления под конкретную цель, потерять их нельзя. Следовательно, при составлении портфеля большую долю средств лучше направить на покупку коротких, средних облигаций с подходящим сроком погашения (в нашем случае через 1-3 года). Если у вас нет навыков по отбору облигаций, можно купить биржевой фонд, который в них инвестирует. Небольшую часть средств можно направить в фонды, инвестирующие в широкий индекс.

5-10 лет. Такой срок уже позволяет значительно увеличить капитал за счет эффекта сложного процента. На данном этапе разумнее вкладываться в акции и облигации в равной пропорции. Это позволит капиталу расти и при этом минимизировать риски.

более 10 лет. При таком сроке инвестирования экономические и политические риски минимизируются. Исходя из истории, даже в случае наступления кризиса за 10-15 лет рынки восстанавливаются. Большую часть портфеля можно составлять из акций, остальное инвестировать в облигации в качестве подушки безопасности. Во время падения рынков денежные средства от продажи облигаций можно направить на покупку просевших акций. Ближе к концу срока инвестирования имеет смысл перекладываться в более надежные инструменты, чтобы зафиксировать результат и избежать сильных колебаний.

Важный момент — это регулярность инвестирования. Оптимально пополнять портфель раз в месяц или квартал. В моменты просадки рынка, можно инвестировать больше средств, чем обычно, а, когда рынок на максимумах — придерживать часть кэша. Это позволит добиться большей доходности.

На мой взгляд, самый оптимальный вариант для инвестирования в будущее ребенка — это открытие счета на имя родителя, так как это проще и также позволяет ребенку участвовать в процессе. Важно соблюдать дисциплину: регулярно пополнять счет, и не использовать средства не по назначению. Для определенных целей подойдет и продукт от компании Актив, например, если вы понимаете, что деньги вам не понадобятся раньше, чем ребенку исполнится 18 лет.

Но все-таки самое важное — это обучение детей финансовой грамотности, которое позволит им грамотно распоряжаться деньгами, ценить заработанное своим и родительским трудом.

Зачем подростку свой брокерский счет?

У меня растет дочь, которой десять лет, но, несмотря на мою работу на фондовом рынке, брокерский счет я ей до сих пор не открыл. Зато мы вместе формируем дивидендный портфель, на первое сентября я ей дарю облигации, а все купоны буду честно отправлять на детскую банковскую карту. Облигации гораздо полезнее игрушек. Почему у Софии нет брокерского счета и как ребенка заинтересовать инвестициями, мы решили обсудить с моим любимым Банки.ру. Надеюсь, что мои ответы будут вам полезны.

Почему у ребенка нет брокерского счета?

Физическое лицо, не достигшее 18 лет, обладает частичной дееспособностью. Так, в соответствии с положениями статьи 28 ГК РФ малолетние граждане до 14 лет не могут самостоятельно совершать сделки. От их имени сделки совершает законный представитель — родитель. Так что в этом возрасте можно прививать финансовую грамотность, но инвестировать пока однозначно рано.

А детям с 14 по 18 лет?

При достижении 14 лет несовершеннолетний, в соответствии с ч. 1 ст. 26 ГК РФ, получает право совершать все сделки самостоятельно, но только с письменного согласия своих законных представителей — родителей, с 16 лет может быть членом кооператива и осуществлять сделки, право на совершение которых он получил. В этом возрасте можно уже открыть банковскую карту и первый брокерский счет. Объяснить и показать своим примером, как это работает.

Ну а в восемнадцать можно пускаться во все тяжкие?

Во все тяжкие, конечно, не нужно. Но инвестировать подросток уже может как любой инвестор в РФ.

Как ребенка заинтересовать в финансовой грамотности?

Я бы начал с открытия банковской карты. Самый популярный финансовый продукт среди детей и подростков сейчас ― банковская карта. Уже с шести лет, а в некоторых банках и без ограничений по возрасту можно открыть карту, привязанную к счету родителей. А с 14 лет можно открыть карту, привязанную уже к личному счету подростка. Софии карту мы открыли уже в восемь лет и картонные деньги перечисляем только на нее. В будущем это будет иметь еще один плюс: таким способом удобнее контролировать расходы подростка.

А с чего вы начали со своей дочкой? Именно в разрезе инвестиций?

Мы начали с изучения таблицы со сложным процентом. Дочка видела, в каком возрасте ее капитал будет приносить достаточный пассивный доход для покрытия всех расходов, и поняла такую базовую финансовую математику. После этого у нее уже не было вопросов, почему не нужно тратить все деньги, подаренные на день рождения.

И последний вопрос: при открытии счета ребенку можно оптимизировать налоги на инвестиции?

Существует миф, что, открыв брокерский счет не на себя, а на ребенка, можно сэкономить на налогах. Это не так. По НК РФ малолетний или несовершеннолетний гражданин РФ точно так же должен платить налог на доходы физических лиц, если у него возникает такой налогооблагаемый доход. Так что здесь сэкономить не получится.

Мнение автора может не совпадать с мнением редакции.

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://fintolk.pro/kuda-vlozhit-dengi-podrostku/

Источник https://conomy.ru/education/articles/375

Источник https://www.banki.ru/news/columnists/?id=10971127