В какие ETF лучше инвестировать?

Я работаю программистом. Последние 5 лет каждый месяц откладываю немного на будущее. Сейчас храню деньги на депозите в банке. За несколько лет собрал 950 000 рублей.

Еще в прошлом году ставка по вкладам была 8%, сейчас — 6,5%. Как-то совсем мало. Хочется инвестировать в более доходные инструменты, но нет времени глубоко разбираться в них и следить, например, за новостями компаний.

Я читал статью про ETF . Посмотрел на сайте банка — доходность выше, чем по депозитам. Идея того, как устроен ETF , мне нравится: вроде бы следить за рынком активно не нужно. Но как выбрать хороший ETF ? Какие ETF лучше избегать? На что смотреть?

ETF — отличный инструмент для пассивного инвестора. Доходность таких фондов равна доходности индекса, по которому сформирован ETF , за вычетом комиссии фонда за управление.

При выборе биржевого фонда нужно учитывать цель вложения, горизонт инвестирования и допустимые риски.

Цель инвестирования

Целью может быть создание капитала для крупных расходов или создание пассивного дохода. Для роста капитала подходят инвестиции в акции или ETF на индекс акций.

Для пассивного дохода рекомендую инвестировать в ETF , выплачивающие дивиденды, или в облигации.

Горизонт инвестирования

Это срок, на который инвестор вкладывает деньги. Чем больше времени в запасе у инвестора, тем сильнее он может рисковать. Напротив, чем меньше лет до цели, тем меньше оправдан риск.

Если вкладываться на 2—3 года, то инвестиционный портфель лучше держать в ETF на облигации: их цена меньше колеблется, чем у ETF на акции.

Если вложения рассчитаны на средний срок, например на 5 лет, можно поделить портфель между ETF на акции и облигации.

Для долгосрочных вложений (10 лет и больше) оптимальный инструмент — ETF на индексы акций. Именно акции в долгосрочной перспективе дают наибольшую доходность, но им свойственны большие колебания цен.

Риски

Инвестиции всегда связаны с риском. При высокой ожидаемой доходности высоки риски — есть вероятность временного снижения стоимости капитала или даже потери вложенного. Выбирать ETF стоит с учетом вашей готовности рисковать.

Если вы боитесь падений стоимости инвестиционного портфеля, лучше большую часть капитала держать в ETF на облигации. И наоборот: если готовы рискнуть, то больше внимания уделите ETF на акции.

Чтобы не пришлось из-за жизненных ситуаций распродавать активы в неподходящее время по низким ценам, советую иметь финансовый резерв наличными, на вкладах или на картах с процентом на остаток. В случае чего он поможет справиться с трудностями, а инвестиции продолжат работать.

Диверсификация инвестиций

Для снижения риска и получения подходящего уровня доходности важно распределить капитал: часть вложить в акции, часть — в облигации. Оптимальные пропорции индивидуальны. Как пишет Грэм в книге «Разумный инвестор», доля акций в портфеле должна быть не меньше 25% и не больше 75%. Это же справедливо и для облигаций.

Не стоит вкладывать все средства в акции одной страны. В акции одной отрасли или одной компании — еще хуже. Хороший вариант — распределить деньги между ETF на индексы нескольких стран, например США , России, Германии, Китая.

Внутри каждого такого ETF десятки и даже сотни акций из разных отраслей экономики, что обеспечивает диверсификацию вложений. Аналогично можно поступить и с долей инвестиционного портфеля, состоящей из облигаций.

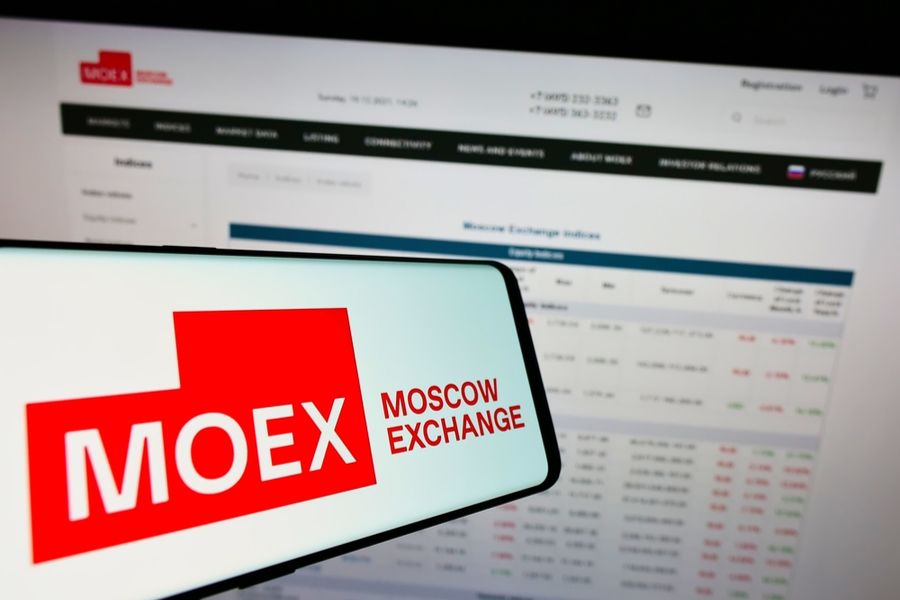

ETF на Московской бирже

На Московской бирже торгуются больше 30 фондов . Есть возможность инвестировать и в индекс акций США в целом, и в ИТ -сектор США , и в акции России, Китая, Казахстана или европейских компаний, а еще в российские корпоративные облигации и краткосрочные облигации США . Есть даже биржевой фонд на золото — он может пригодиться в кризис.

Из доступных в России ETF можно составить хороший инвестиционный портфель с помощью брокерского счета или ИИС . Если горизонт инвестирования у вас больше 3 лет и вы не планируете забирать деньги из инвестиционного портфеля в течение этого срока, лучше выбрать ИИС : по нему можно вернуть НДФЛ на 13% от вложенных средств или не платить НДФЛ с дохода по счету.

ETF на рынке США

На фондовом рынке США существуют тысячи разных ETF . Но инвестировать за рубежом немного сложнее: не все иностранные брокеры готовы работать с россиянами, также больше трудностей с налогами (их придется считать и переводить в ФНС самостоятельно). Купить акции американских ETF через ИИС не получится.

С другой стороны, в США есть даже ETF , в составе которых акции всех развитых стран или всех развивающихся сразу. Такие фонды отлично подходят для диверсификации вложений. Кроме того, комиссии за управление у американских ETF ниже, чем у российских, а вложения инвесторов застрахованы на случай мошенничества брокера. Искать подходящий американский ETF удобно с помощью сервиса Etfdb.com.

В какие ETF лучше не инвестировать

Не стоит слишком увлекаться отраслевыми ETF : при проблемах отрасли цена акций этих ETF упадет сильнее, чем ETF на весь индекс. Вас как программиста может заинтересовать FXIT — это ETF на акции ИТ -сектора США , но я предупредил.

Также не рекомендую вкладываться в активно управляемые ETF , инверсные ETF и фонды, инвестирующие с использованием плеча, — так называемые leveraged ETF . Они более рискованны и не позволяют спокойно получать среднерыночную доходность, равную доходности индекса, — а ETF полезны именно этим.

При прочих равных выбирайте ETF , где общая сумма под управлением выше, а комиссии за управление ниже.

Запомнить

Вот самое важное при выборе ETF :

- Формируйте инвестиционный портфель исходя из цели, горизонта инвестирования и готовности рисковать.

- Любые инвестиции — это риск, а их доходность заранее неизвестна. Для снижения риска можно распределить капитал между акциями и облигациями и диверсифицировать вложения по странам и отраслям. ETF для этого идеально подходят.

- Часть портфеля стоит держать в ETF на индексы акций разных стран, часть — в ETF на облигации.

- На фондовом рынке США можно инвестировать в огромное количество разнообразных ETF с низкими комиссиями. Зато в России можно покупать ETF на ИИС и увеличить доходность за счет налоговых льгот.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Еtf основан на том, что покупает на инвестиции активы согласно стратегии. Все хорошо, пока рынок растущий, как в последнем десятилетии, но что будет в случае полномасштабного кризиса, как в 2008. Если у фонда все их активы одновременно и на неопределенный срок просядут кратно, и фонд не сможет получать прибыль от них как в настоящее время, то возможна ли ситуация, что управляющая компания закроет свои etf (или часть из них), как произошло недавно с частью etf от finex в РФ (хоть там и совсем другая причина была) и в таком случае, если УК не сможет дальше управлять фондами, активы будут продавать по рынку, который будет явно сильно ниже, чем сейчас и инвесторы, которые вложились в эти фонды однозначно потеряют свои деньги и не смогут lаже как-то повлиять на эту продажу активов фонда? Возможен такой вариант развития событий?

Если фонды смогут продержаться и в кризис и вышеописанной ситуации с потерей половины портфеля при продаже etf активов по рынку в кризис не возникнет, то etf имеет все преимущества, чем если только брать акции, самому реплицируя индекс, но с акциями хотя бы есть надежда переждать кризис и получить свое с %, а не бессильно наблюдать, как твой портфель продается в полцены(

Что такое ETF: как купить весь рынок за один рубль?

ETF (exchange traded fund) — это биржевой фонд, в котором собраны ценные бумаги на основе какого-либо индекса, сектора, товара или другого актива. Акция (пай) ETF — это ценная именная бездокументарная бумага, которая подтверждает опосредованное право ее владельца на соответствующую часть активов фонда.

При закрытии фонда и продаже всех его активов инвестор получает пропорциональную долю стоимости активов на момент их продажи фондом.

Покупка паев в биржевом фонде ETF дает возможность инвестору вложиться сразу во все ценные бумаги, входящие в индекс, на основе которого собран конкретный фонд. Это позволяет повысить диверсификацию и снизить риски. И это гораздо дешевле, чем собирать инвестиционный портфель самостоятельно.

Чем ETF отличается от ПИФ

ПИФ (паевый инвестиционный фонд) — коллективный инвестиционный имущественный комплекс. Пай представляет собой ценную бумагу, удостоверяющую право собственности на часть имущества фонда пропорционально вложенным деньгам. Каждый пай наделяет владельца одинаковым объемом прав. Цены на пай ПИФ устанавливаются по совокупной стоимости чистых активов (СЧА): цена 1 пая = СЧА / количество паев. Покупка пая ПИФ не требует обязательного участия в биржевых торгах, паи можно купить у управляющих компаний.

Персональный брокер «БКС Мир инвестиций» Артур Беджанов отмечает, что ETF изначально создавались по принципу ПИФов, то есть как фонд, где аккумулируются денежные средства и вкладываются в определенный набор активов. Однако есть достаточно большое количество отличий между этими инструментами, которые привел эксперт.

Отличия ETF от ПИФ

- ETF можно купить только на бирже, ПИФы — можно купить как на бирже, если они там торгуются, так и подав заявку напрямую управляющей компании;

- Паи одного ETF нельзя обменять на паи другого ETF, в то время как обмен между некоторыми ПИФами одной управляющей компании возможен;

- Стоимость пая ETF на бирже меняется ежесекундно, они торгуются также, как и другие биржевые инструменты. Стоимость пая ПИФа определяется 1 раз по итогам прошедшего дня и неизменна в течение следующего дня;

- Паи ETF торгуются по пропорциональной стоимости, практически один в один соответствующей стоимости базовых активов. Стоимость пая ПИФ может значимо отклоняться от стоимости базовых активов, особенно при сильных и резких колебаниях на рынках;

- ETFы могут выплачивать дивиденды, ПИФы дивиденды не выплачивают (по состоянию на январь 2022 года). Если в портфеле ETF или ПИФ находится актив, по которому предусмотрены какие-либо платежи (купоны по облигациям или дивиденды по акциям), то управляющий ПИФом эти поступления реинвестирует, а управляющий ETF может как реинвестировать, так и выплатить владельцам паев ETF. Обычно размер дивидендов по ETF известен заранее, это не является тайной;

- С паями ETF можно осуществлять торговые операции, характерные для акций: получать денежные средства взаймы от брокера под залог паев ETF, а также получать паи ETF взаймы от брокера для операций шорт;

- Покупка иностранных ETF на данный момент доступна только квалифицированным инвесторам, в то время как ПИФы могут покупать и менее опытные инвесторы, не обладающие статусом квалифицированных.

Как работают ETF

Принцип работы фондов ETF строится на том, что фонд покупает в свой портфель целый ряд активов, согласно заявленной стратегии. Затем ETF выпускает собственные акции, которые свободно можно купить и продать на бирже. Внутри одного ETF могут находиться сотни акций в различных отраслях, или он может быть привязан к одной конкретной отрасли, сектору или товару. Каждый фонд состоит из акций компаний в тех же пропорциях, по которым рассчитывается тот или иной индекс. Рост индекса, который повторяет фонд, не равен росту цены акции этого ETF, индекс используется в аналитических целях: с его помощью оценивают, какой сектор экономики или компании растет в цене.

Самой популярной аналогией для объяснения сути ETF является сравнение с приготовлением супа. Инвестор хочет купить одну тарелку супа, у него нет возможности покупать отдельно все необходимые ингредиенты — это дорого, долго, рискованно ошибиться в «продуктах». За него это делает фонд ETF — покупает все составляющие в нужной пропорции, готовит и продает одну готовую тарелку супа, которую олицетворяет акция, инвестору, внутри которой есть все, что нужно.

Какие бывают ETF

Инвесторам доступны различные типы ETF, которые можно использовать для получения дохода, а также для защиты или частичной компенсации рисков в портфеле инвестора, так называемой диверсификации. На Московской бирже частному неквалифицированному инвестору доступны следующие ETF:

ETF на облигации

Облигационные ETF используются для обеспечения регулярного дохода инвесторов. Распределение их доходов зависит от доходности лежащих в их основе облигаций. Они могут включать государственные облигации, корпоративные облигации, а также государственные и местные облигации, называемые муниципальными облигациями . В отличие от своих базовых инструментов, облигационные ETF не имеют срока погашения. Не нужно следить за «истекающими сроками» отдельных облигаций — корзина своевременно обновляется.

- FXRB — FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) (еврооблигации российских эмитентов с рублевым хеджем), индекс — индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays);

- FXRU — FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) (еврооблигации российских эмитентов с долларовым хеджем), индекс — индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays);

- FXFA — FinEx Fallen Angels UCITS ETF (высокодоходные корпоративные облигации развитых стран), индекс — Solactive USD Fallen Angel Issuer Capped Index;

- FXRD — FinEx Fallen Angels UCITS ETF (RUB) (высокодоходные корпоративные облигации с рублевым хеджем), индекс — Solactive USD Fallen Angel Issuer Capped Index;

- FXTP — FINEX US TIPS UCITS ETF (гособлигации США с защитой от инфляции), индекс — Solactive US 5-20 Year Treasury Inflation-Linked Bond Index;

- FXIP — FINEX US TIPS UCITS ETF (RUB) (гособлигации США с защитой от инфляции с рублевым хеджем, индекс — Solactive US 5-20 Year Treasury Inflation-Linked Bond Index;

- FXMM — FinEx Cash Equivalents UCITS ETF (RUB) (краткосрочные гособлигации США с рублевым хеджем), индекс — Solactive 1-3 month US T-Bill Index;

- FXTB — FinEx Cash Equivalents UCITS ETF (USD) (краткосрочные гособлигации США), индекс — Solactive 1-3 month US T-Bill Index.

- RUSB — ITI Funds Russia-focused USD (еврооблигации российских эмитентов), индекс — ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index).

ETF на акции

«Корзины» акций для отслеживания акций страны, отрасли или сектора. Идея отраслевых ETF состоит в том, чтобы получить доступ к преимуществам конкретной страны или отрасли, отслеживая эффективность компаний, работающих в ней. Преимущество подобных фондов состоит в том, чтобы обеспечить диверсифицированный доступ к выбранным активам, при этом снижая риски потерь из-за падения какой-то конкретной компании. Например, инвестор верит в развитие зеленой энергетики, но риски индивидуальных компаний очень высоки — вместо вложений в одну из них инвестор может купить акции тематического фонда.

ETF на акции страны:

- RUSE — ITI Funds RTS Equity ETF (акции компаний России), индекс — индекс РТС (RTSI);

- FXRL — FinEx Russian RTS Equity UCITS ETF (USD) (акции компаний России), индекс — индекс РТС полной доходности «нетто» (по налоговым ставкам иностранных организаций) (RTSTRN);

- FXUS — FinEx USA UCITS ETF (акции компаний США), индекс — Solactive GBS United States Large & Mid Cap Index NTR;

- FXCN — FinEx China UCITS ETF (акции компаний Китая), индекс — Solactive GBS China ex-A shares Large&Mid Cap Select NTR Index;

- FXDE — FinEx Germany UCITS ETF (акции компаний Германии), индекс — Solactive GBS Germany Large & Mid Cap Index NTR;

- FXKZ — FinEx FFIN Kazakhstan Equity ETF (акции компаний Казахстана), индекс — Kazakhstan KASE Stock Exchange Index.

ETF на акции нескольких стран:

- FXWO — FinEx Global Equity UCITS ETF (USD) (акции глобального рынка), индекс — Solactive Global EquityLarge Cap Select NTR Index;

- FXRW — FinEx Global Equity UCITS ETF (RUB) (акции глобального рынка с рублевым хеджем), индекс — Solactive Global EquityLarge Cap Select NTR Index;

- FXEM — FinEx Emerging Markets ex Chindia UCITS ETF (USD) (акции развивающихся рынков без Китая и Индии), индекс — Solactive GBS Emerging Markets ex Chindia and ME Large Cap 15% CC USD Index NTR;

- FXDM — FinEx Developed Markets ex US UCITS ETF (USD) (акции развитых рынков без США), индекс — Solactive GBS Developed Markets ex United States 200 USD Index NTR.

Отраслевые и тематические ETF:

- FXRE — FINEX US REIT UCITS ETF (акции инвестиционных трастов недвижимости США), индекс — Solactive GPR United States REIT ex Timber and Mortgage Index NTR;

- FXES — FinEx Video Gaming and eSports UCITS ETF (акции компаний из индустрии видеоигр и киберспорта), индекс — MVIS Global Video Gaming and eSports Index;

- FXIT — FinEx USA Information Technology UCITS ETF (акции компаний IT-сектора США), индекс — Solactive US Large & Mid Cap Technology Index NTR;

- FXIM — FinEx USA Information Technology UCITS ETF (MiniShares) (акции компаний IT-сектора США, аналог FXIT, но цена акций дешевле), индекс — Solactive US Large & Mid Cap Technology Index NTR.

ETF на товары

Товарные ETF инвестируют в сырьевые товары, включая нефть, золото, серебро и другие. Товарные ETF диверсифицируют портфель, облегчая защиту от падения рынков. Владение акциями товарных ETF дешевле и проще, чем физическое владение тем же товаром. Акции ETF на товары не требуют страховки и затрат на хранение.

- FXGD — FinEx Gold ETF (золото), индекс LBMA Gold Price PM USD.

Плюсы ETF

- Низкие риски. Так как инвестиционные фонды вкладывают средства сразу в большое количество разных ценных бумаг, то ETF диверсифицируют риски, отслеживая различные компании в секторе или отрасли в одном фонде.

- Доступность. Покупка ETF доступна большинству частных инвесторов и не требует специальных знаний и профессиональной квалификации. Купить ETF достаточно просто — для этого достаточно открыть индивидуальный инвестиционный счет (ИИС) или брокерский счет и подать заявку на покупку выбранного фонда. Сделки с данными бумагами можно совершать в любое время работы биржи, как и с другими акциями.

- Схожесть с акциями. ETF торгуются по цене, которая обновляется в течение дня. Это позволяет быстро оценить дневное изменение цены, сравнить ее с индексированным сектором или товаром.

- Низкая цена. Цены на акции ETF однозначно ниже, чем тот же набор бумаг, если покупать их по отдельности, это позволяет начать инвестировать с небольших сумм сразу в широкий спектр активов.

- Налоговые вычеты и льготы. Если купить акции ETF на обычный брокерский счет и не продавать их минимум три года, можно не платить НДФЛ с дохода от продажи ETF. При покупке с использованием ИИС можно получить налоговый вычет с внесенной суммы или не платить НДФЛ с дохода по счету.

- Прозрачность. Состав портфеля фонда доступен владельцам бумаг в любой момент времени, изменения цены купленного актива видно сразу — они происходят в онлайн-режиме вместе с ценой всего портфеля фонда.

- Экономия на комиссиях. Фонды дают возможность экономить на брокерских комиссиях. Например, инвестор может вложить средства в глобальный рынок акций через покупку «одной акции» специализирующегося на таких бумагах ETF — и ему не придется платить отдельную комиссию за сделки по каждой бумаге.

- Волатильность ниже, чем в акциях. Колебания цен на паи биржевого фонда меньше, так как падение нескольких акций внутри фонда сглаживается ростом других.

Минусы ETF

- Нет гарантии доходности. Вложения в биржевые фонды могут не оправдаться — при снижении цен на активы фонда, стоимость его акций неизбежно пойдет вниз вслед за индексом-индикатором.

- Не застрахованы. Инвестиционные вложения в России не застрахованы, в отличие от банковских вкладов. Соответственно, есть риск потерять все деньги, на которые были куплены акции ETF.

- Одноотраслевые (однотоварные) ETF ограничивают диверсификацию. Чем меньше активов в фонде, тем выше риски, что при колебаниях цен на его составные части, упадет общая доходность ETF.

- Нет возможности влиять на выбор активов фонда. Инвесторы не имеют права голоса в отношении отдельных акций базового индекса ETF. Это означает, что инвестор, избегающий инвестиций в определенную компанию, не имеет возможности реализовать это, если она включена в индекс-бенчмарк.

ETF на Московской и Санкт-Петербургской бирже

На Московской бирже акции ETF продаются с 2013 года. По состоянию на январь 2022 года на бирже можно купить акции 24 иностранных биржевых инвестиционных фондов. Там представлены фонды от провайдеров FinEx и ITI Funds, доступные для покупки частному инвестору.

На Санкт-Петербургской бирже торгуются бумаги 140 фондов, в том числе крупнейших мировых провайдеров — Vanguard, iShares, SPDR, Invesco, Ark, но доступны они только квалифицированным инвесторам.

Активы биржевых фондов могут состоять из акций и депозитарных расписок из индексов Мосбиржи, акций IT-сектора США, золота и серебра, валюты, еврооблигаций российских корпоративных эмитентов, акций из индексов MSCI, краткосрочных казначейских облигаций США, акций компаний Австралии, США, Японии, Китая, Великобритании и Германии.

Сколько стоит одна акция ETF

Стоимость акций фондов на Московской бирже начинается от примерно ₽1. По состоянию на январь 2022 года, за ₽1,34 можно купить бумагу FinEx Global Equity UCITS ETF (FXRW). В портфель фонда входят акции компаний США, Германии, Японии, Великобритании, Китая, Австралии и России, валютой фонда является рубль. Дополнительную доходность фонд обеспечивает реинвестированием всех полученных дивидендов.

Одну акцию FinEx Tradable Russian Corporate Bonds UCITS ETF (FXRU), который инвестирует в российские еврооблигации, можно купить за ₽19. В этот фонд входят еврооблигации более чем двадцати эмитентов, в том числе «Газпрома», «ЛУКОЙЛа» и Сбербанка.

Акция ITI Funds RTS Equity ETF (RUSE) стоит около ₽2300. В состав активов фонда входят топ-50 акций российских компаний по капитализации и ликвидности.

Комиссия провайдеров фондов, которые торгуются на Московской бирже, составляет от 0,2% до 4,05% в год от стоимости активов. Она удерживается равномерно и ежедневно из стоимости активов ETF. С брокерского счета клиента ничего дополнительно в пользу провайдера не списывается.

Расчеты по сделкам осуществляются так же, как и по сделкам с акциями — на второй день после покупки, в режиме торгов Т+2. Дивиденды компаний, входящих в фонд, переводятся провайдеру, а он, в свою очередь, может их реинвестировать в базовые активы или выплатить владельцам своих собственных бумаг.

Если провайдер принимает решение закрыть какой-либо ETF, администратор фонда распродает из него активы, а полученные деньги переводит инвесторам на брокерский счет или ИИС.

Как выбрать ETF

При выборе ETF начинающему инвестору следует в первую очередь самостоятельно или с помощью финансового консультанта составить личный финансовый план. «Качественно составленный личный финансовый план должен включать целевое распределение капитала по классам активов — акции, облигации, альтернативные инвестиции . Для получения экспозиции в выбранном классе активов одной сделкой как раз прекрасно подходят ETF», — говорит директор по инвестициям УК «Открытие» Виталий Исаков.

- Изучить матчасть. Начинающему инвестору чаще всего рекомендуют формировать портфель из фондов широкого рынка — «индекс акций», «индекс облигаций», а не из секторных или иных специализированных фондов. Такой подход оправдывают меньшей вероятностью ошибиться и выбрать фонд с не очень высокой доходностью. Однако, это не отменяет возможности изучить внимательно ETF, представленные на рынке, и со временем научиться делать выгодные вложения. «Выбирая конкретный фонд из нескольких аналогичных внутри одного класса активов следует обратить внимание на комиссию (если речь идет про индексный фонд, то чем ниже — тем лучше) и ликвидность», — добавил Исаков.

Ликвидность ETF

ETF от крупных эмитентов , которые отслеживают основные рынки, достаточно ликвидны, то есть их акции легко продать и купить. Чем более узконаправленный ETF, тем менее он может быть ликвиден. Проверить ликвидность можно перед покупкой, изучив спред — разницу между стоимостью покупки и ценой продажи акции, и объемом торгов — среднее количество и стоимость акций, которые покупаются и продаются в течение одного торгового дня. В случае со спредом хорошо, когда он небольшой, а в случае с объемом торгов, наоборот, — чем этот показатель больше, тем лучше.

Выбирая ETF, инвестору, который по сути соглашается на пассивную стратегию инвестирования, следует все же оставаться в новостной повестке. «Вкладываясь в отраслевые или тематические фонды, нужно читать последние новости о том, как активы фонда ведут себя на сегодняшний день, какое развитие отрасли прогнозируют аналитики в будущем, сравнивать мнения экспертов», — говорит генеральный директор УК «Тинькофф Капитал» Руслан Мучипов. При выборе ETF, которые основаны на определенных стратегиях эксперт рекомендует сравнивать волатильность стратегии и среднегодовую доходность выбранного фонда, так как задача такого ETF — не пытаться предугадать фазу экономики, а показывать результат при любой из них.

- Воспользоваться автоматическими подборщиками и скринерами. Для облегчения задачи выбора ETF брокерские компании в мобильных приложениях дают возможность отсортировать фонды по нужным параметрам — валюте, стране, бирже, а также по доходности, цене и другим параметрам. Такие сервисы называют скринерами (screener). Их можно найти также на специализированных сайтах и финансово-аналитических порталах. Например, в приложении «ВТБ Мои Инвестиции» есть робот-советник, который помогает выбрать ETF, исходя из стратегии на основе фондов в рублях или долларах. Робот-советник — бесплатная услуга, доступная при счете от ₽5 тыс. или $100.

Доходность ETF

Выбирая ETF по уровню доходности не стоит ориентироваться на ее недавние показатели. Виталий Исаков объясняет почему: «Самые доходные фонды в любой момент времени с большой вероятностью могли оказаться на своей позиции на волне «хайпа», и их может ожидать период отстающей доходности. Лучше ориентироваться на средние исторические доходности, риск каждого выбранного класса активов, а также текущую оценку. Например, после периода низкой доходности или убытков, инвестиции как в акции, так и в облигации, могут быть особенно привлекательны, если их оценка снизилась в достаточной мере. Сейчас мы наблюдаем такую ситуацию в рублевых активах».

Что влияет на доходность ETF

- Комиссия. Выбирая конкретный фонд из нескольких следует обратить внимание на комиссию — чем она ниже — тем лучше для инвестора. Так как комиссия вычитается из общей стоимости активов, находящихся в фонде, то при прочих равных доходность будет выше у того ETF, у которого низкая комиссия. В то же время низкие комиссии могут свидетельствовать о том, что фонд достаточно «молодой» и его провайдер таким образом привлекает инвесторов. В этом случае оценить в полной мере доходность фонда становится проблематичным в силу отсутствия исторических данных. Отдельно стоит учитывать комиссию брокера, которая взимается за сам факт покупки и продажи согласно выбранному тарифу. Ее тоже придется заминусовать из общей доходности.

- Ошибка слежения. Управляющие компании указывают отклонение дневных доходностей ETF от индекса-бенчмарка. Для оценки качества отслеживания индекса используется показатель «ошибка следования (слежения)» (tracking error). Чем меньше ошибка слежения, тем лучше — инвестор может рассчитывать, что доходность фонда наиболее приближена к отслеживаемому индексу, а значит в момент покупки и продажи акции ETF он получит ту же доходность, что и эталонный индекс за минусом ошибки слежения и комиссии.

- Дивиденды. Получаемые дивиденды (купоны) по акциям (облигациям), которые входят в портфель в ETF могут, как выплачиваться инвесторам, так и реинвестироваться — в последнем случае общая СЧА увеличивается, а общая доходность фонда и каждой его акции растут. Выплата дивидендов по акциям ETF в свою очередь подходит инвесторам, которые рассчитывают на регулярный доход. На Мосбирже по состоянию на январь 2022 года торгуются два ETF, которые выплачивают дивиденды: FXRD — FinEx Fallen Angels UCITS ETF (RUB) (высокодоходные корпоративные облигации с рублевым хеджем) и RUSE — ITI Funds RTS Equity ETF (акции компаний России).

- Репликация. Доходность ETF отражает динамику портфеля фонда, который управляющая компания фонда использует для репликации индекса. «Доходность портфеля ETF может отличаться от доходности индекса из-за особенностей методики репликации. Полная репликация индекса не всегда возможна технически и экономически оправдана. Поэтому в мировой практике управляющие компании используют как методы полной репликации, так и частичной репликации или «смарт-бета» подходы», — рассказал начальник управления инвестиционного консультирования «ВТБ Капитал Инвестиции» Евгений Коровин.

- Налоги. Доход по акциям ETF, так же как и любой другой от ценных бумаг, облагается налогом в размере 13%. При достижении общего годового дохода ₽5 млн, сумма, которая будет заработана сверх нее, облагается налогом в 15%. Учитываются все виды дохода: зарплата, инвестиции, иные доходы (Федеральный закон № 102-ФЗ от 01.04.2020). Сумму налога придется вычесть из общей доходности, полученной при продаже паев ETF. Налога можно избежать, покупая ETF на индивидуальный инвестиционный счет, или при владении бумагами более трех лет — за каждый год от уплаты налога освобождается прибыль в размере ₽3 млн (за три года владения — до ₽9 млн).

Как купить ETF

- Выбрать брокерскую компанию и открыть в ней счет. Открыть брокерский счет сейчас достаточно легко, это можно сделать в онлайне, установив на смартфоне приложение для инвестирования. Акции ETF можно покупать как на обычный брокерский счет, так и на ИИС.

- Составить личный инвестиционный план. До начала торговли ETF следует определиться с временными рамками инвестирования, риск-профилем, целями, первоначальной суммой вложений и планируемыми суммами пополнения. На основе этих данных обозначить торговую стратегию.

- Выбрать ETF. Исходя из финансового плана и торговой стратегии, изучить доступные на рынке ETF. Не забыть учесть все аспекты, которые влияют на доходность.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Зачем инвестору ETF?

Популярные во всем мире инструменты коллективных инвестиций ETF считаются одним из оптимальных вариантов для новичков. Разберемся в сути этого биржевого инструмента и основных отличиях от биржевых паевых инвестиционных фондов.

ETF: главное

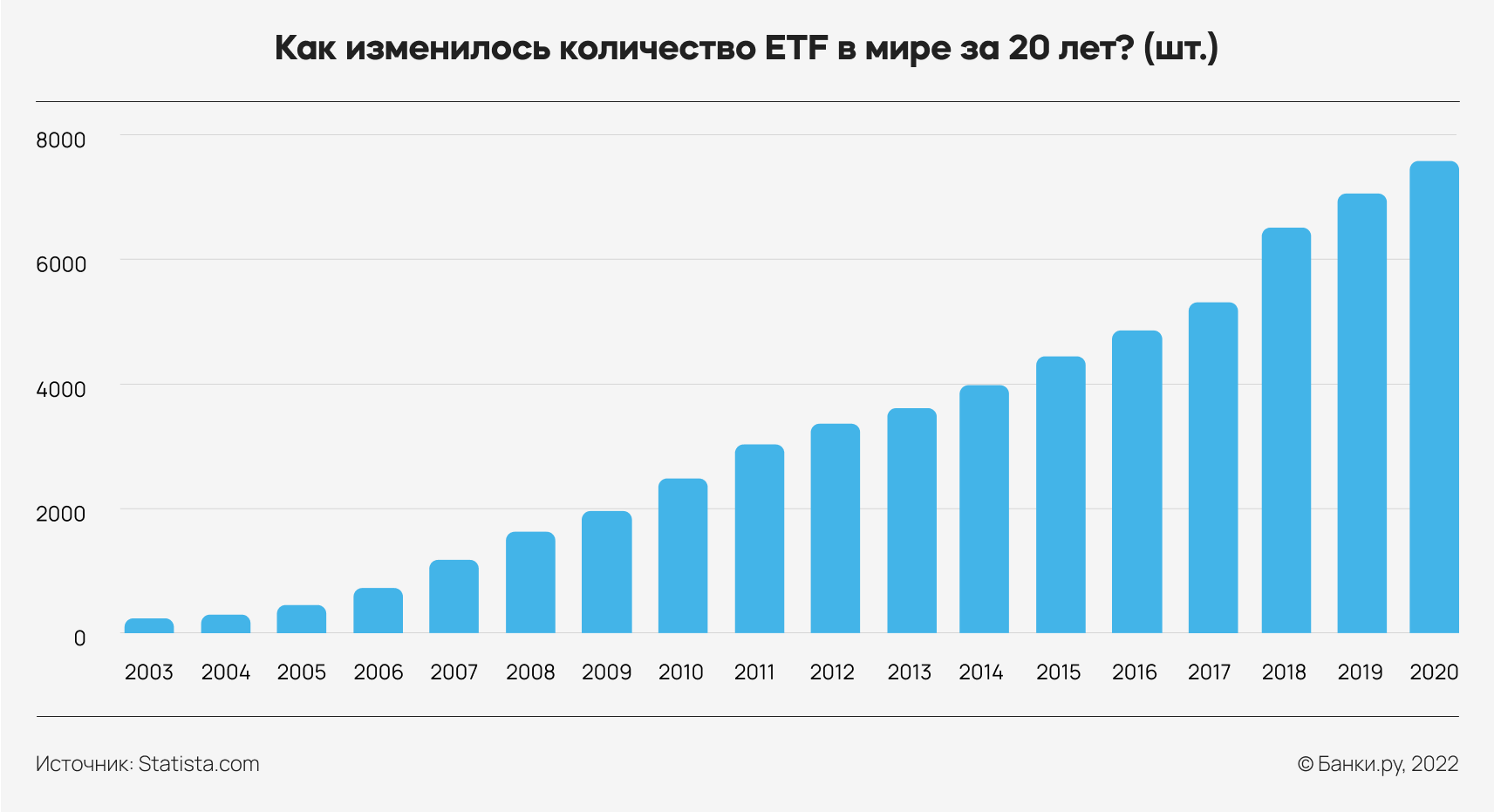

Exchange traded funds — фонды, торгуемые на бирже, — впервые появились на рынке в начале 90-х годов прошлого века, хотя идея их запуска витала в воздухе еще в 70—80-х годах. В 1990 году концепция наконец обрела форму — в Канаде был запущен первый в истории ETF, а в 1993-м родился, вероятно, самый известный фонд в мире — ETF на индекс S&P 500 (SPDR), который существует до сих пор. Число ETF в мире растет каждый год, сейчас их уже свыше 7 тысяч, а объем их совокупных активов превышает 9 трлн долларов США.

Принцип действия ETF похож на работу любого паевого инвестиционного фонда — это большой пул ценных бумаг, которым управляет провайдер фонда, а инвесторы покупают части этого фонда, в случае с ETF они называются акциями. ETF могут охватывать самые разные активы: акции, облигации, товары, др. Подавляющее большинство ETF — это так называемые индексные фонды, то есть они «следуют» за тем или иным индексом. Иными словами, вы покупаете все бумаги, входящие в индекс, но делаете это опосредованно. Фонды часто сравнивают с пирогами, но проще сказать так: вы хотите большой дорогой и красивый дом, но средств у вас недостаточно. Поэтому вы скидываетесь еще с десятком разных людей (допустим, это очень большой дом) и покупаете его в складчину. Вам принадлежит только часть этого дома, но она ваша — вы распоряжаетесь ею и через какое-то время можете продать и зафиксировать прибыль, если она выросла в цене. Изначальная задумка фондов так и появилась — у визионеров рынка было четкое понимание, что частным инвесторам не всегда хватает средств на активность на фондовом рынке, из-за чего последнему может недоставать ликвидностии объемов торгов. ETF эту проблему решили — «в складчину» розничные инвесторы смогли с несколькими долларами «покупать целые страны и сектора экономики».

Ключевые плюсы ETF:

- Доступность. ETF по-прежнему помогают инвесторам по всему миру вкладываться даже с небольшим капиталом. Например, весь китайский рынок можно «купить» за 3 000 рублей (FXCN).

- Высокая ликвидность. Купить и продать ETF можно в любой момент в часы работы биржи. Это выгодно отличает ETF от многих других инструментов накопления, например недвижимости или не обращающихся на бирже ПИФов.

- Умеренные расходы по фондам. По всем паевым инвестиционным фондам предусмотрены комиссии, и ETF не исключение. Однако в сравнении с ПИФами у ETF довольно низкие комиссии, общий размер которых, как правило, не превышает 1% в год. Например, FXIT, фонд провайдера FinEx ETF в России на акции американских технологических компаний, предусматривает расходы в 0,9% в год. Для сравнения: комиссия за управление открытым ПИФом на американские технологические компании «Альфа-Капитал Технологии» составляет 3,5% в год.

- Диверсификация. ETF представляет собой портфель из многих инструментов, что позволяет ограничивать риски инвестирования (не класть все яйца в одну корзину).

- Для вложений в ETF не нужны дополнительные документы — как и обычные акции или облигации, ETF покупаются на брокерский счет, более того, их можно покупать на ИИС и получать налоговые вычеты.

- Дополнительная налоговая оптимизация достигается за счет того, что акции ETF попадают под льготы на долгосрочное владение ценными бумагами: если вы держите ETF более трех лет, то при продаже не нужно будет платить налог в 13% (НДФЛ).

Именно за эти черты инвесторы по всему миру выбирают ETF.

Братья, но не близнецы

В Россию ETF пришли довольно поздно, только в 2013 году, но и у нас наблюдается постоянный рост числа доступных для розничных инвесторов ETF. Со временем появился и российский аналог ETF — БПИФ, или биржевой паевой инвестиционный фонд. Так же как и ETF, БПИФ может включать самые разные активы, имеет высокую диверсификацию, низкую цену входа и существенно меньшую комиссию, чем другие виды паевых фондов. Для розничного инвестора, который не стремится погружаться в рыночную тематику и самостоятельно выбирать инструменты, фактически нет никаких различий при владении паями БПИФов и акциями ETF. Даже Московская биржа относит их к одному разделу, в котором на середину января 2022 года уже 132 инструмента (в рублях, долларах и евро).

Различия лежат в плоскости процессов запуска и последующего контроля за структурой фондов и их функционирования. Как отмечается в докладе крупнейшего в России ETF-провайдера, FinEx ETF, БПИФы унаследовали от ПИФов как минимум два неприятных для инвестора качества — низкую прозрачность и невысокую итоговую корреляцию с заявленным индексом. Эксперты FinEx также отмечают, что контроль за деятельностью ETF гораздо выше, так как подразумевает многоуровневую международную ответственность и наличие независимого кастодиана (депозитария).

Защита интересов инвестора

Любые инвестиции сопряжены с рисками — от рыночных до регуляторных и институциональных. В случае с ETF их никто не отменял, однако есть несколько важных моментов, которые позволяют инвестору чувствовать себя несколько спокойнее и защищеннее.

- Наличие независимых участников в работе ETF. Ключевыми из них являются кастодиан и администратор. Кастодиан (депозитарий) хранит все активы фонда, а также совместно с администратором контролирует действия менеджера (управляющего), чтобы они соответствовали инвестиционной декларации. Кастодианы не просто хранят бумаги «на полках», их задача — ведение надлежащего учета, а за нарушения они отвечают в прямом смысле головой — своим имуществом и репутацией. Кастодианы не могут смешивать активы фондов со своими и должны обеспечить разделение активов (сегрегацию). Довольно часто кастодианами выступают крупные банки, поскольку деятельность их довольно строго регулируется и соответствовать всем требованиям непросто. Администратор, в свою очередь, организует и контролирует все процессы выпуска новых акций ETF и погашения старых, ведет надзор за выполнением инвестиционных целей и рапортует регулятору, если инвестдекларация нарушается (если отклонение от индекса превышает 0,1%).

- Фонд сам по себе не может обанкротиться, так как представляет собой набор активов, а не организацию, ведущую деятельность. Если с провайдером ETF что-то случится, то фонд будет передан другому провайдеру. При этом раздельное хранение активов обеспечит безопасность вложений инвесторов.

Как устроена система контроля и работы ETF

| Участник работы с ETF | Функции в отношении ETF |

| Провайдер (должен быть профессиональным участником рынка ценных бумаг, иметь лицензии Банка России) | Регистрирует фонд. Не владеет активами фонда, а выступает посредником между инвестором и выпустившей ценные бумаги фонда компанией. Может управлять фондом сам или привлечь внешнего профучастника для управления. |

| Управляющая компания (фондовый менеджер)Эти функции может выполнять и сам провайдер. | Создает ETF.Реализует инвестиционную стратегию фонда (управляет им).Покупает и продает бумаги. Следит за соответствием структуры и цен на паи фонда бенчмарку. |

| Администратор | Обеспечивает функционирование механизма подписки и погашения деньгами и ценными бумагами. При отклонении от бенчмарка на 0,1% и больше администратор требует от управляющей компании дать разъяснения и направляет их регулятору. Регулярно оценивает активы фонда. Контролирует действия управляющего (менеджера) фонда в соответствии с инвестиционной декларацией. |

| Кастодиан | Хранит активы фонда (отдельно от своих).Ведет реестры при передаче прав собственности. Контролирует работу ETF в соответствии с инвестиционной декларацией и требованиями регулятора (ЕС). |

| Авторизованный участник (уполномоченное лицо) Чаще это брокер, но иногда уполномоченное лицо и маркетмейкер — это одна организация. | Финансово поддерживает фонд. Контролирует адекватность цен на активы и паи. |

| Регулятор | Находится над остальными участниками процесса выпуска и функционирования ETF. Российские ETF (FinEx, ITI Funds) под контролем Центрального банка Ирландии, Европейского управления по финансовому регулированию и надзору (FCA, Великобритания), Европейского управления по надзору за рынком ценных бумаг (ESMA) и Банка России. |

Источник: Banki.ru

Как выбрать ETF?

Выбирать биржевые фонды необходимо так же, как любые другие активы для вашего портфеля, — исходя из инвестиционного профиля, целей инвестирования, предпочтений по рынку, валюте и т. д. Наиболее рациональный подход — составить из нескольких ETF сбалансированный портфель, который будет устойчив к рыночным изменениям за счет диверсификации (по сути, у вас будет портфель из портфелей, охватывающий тысячи бумаг). Для этих целей не очень подойдут узкоспециализированные фонды, которые стали популярны в последнее время (например, на гейминговую индустрию или на SPAC). Такие фонды не должны занимать большую долю в портфеле, так как они могут существенно испортить его доходность. Выбрать ETF по душе, чтобы составить портфель из разных, можно здесь. При этом не стоит забывать, что в России розничным инвесторам без статуса квалифицированных доступен ограниченный круг ETF (от зарегистрированных в России провайдеров FinEx ETF и ITI Funds). Прямой доступ к зарубежным биржевым фондам пока «неквалам» закрыт.

С апреля 2022 года можно будет сдать экзамен, чтобы получить право работать с неспонсируемыми ETF на российских биржах.

Источник https://journal.tinkoff.ru/ask/choose-etf/

Источник https://quote.rbc.ru/news/training/5e0b0bae9a7947ea9309aefd

Источник https://www.banki.ru/investment/investment_education/?id=10960855