Гид по ипотеке в РК: где выгоднее?

Что делать, если денег не хватает, а квартира нужна? Что лучше, многократно переплатить за своё либо годами отдавать деньги за чужое? Какие ипотечные продукты не подходят в конкретной ситуации? Существует ли выгодная ипотека и стоит ли с ней связываться? Для тех, кто окончательно запутался в вечном поиске ответов на эти вопросы, Krisha.kz составила ипотечный гид с самой актуальной информацией о предложениях на ипотечном рынке и особенностях социальных и банковских продуктов.

Жив ли ипотечный рынок?

Вопреки мрачным ожиданиям многих экономистов, в 2018 году рынок кредитования начал оживать после тяжёлого затяжного кризиса, девальвационных последствий и полной стагнации.

Всего за 9 месяцев 2018 года заёмщики получили 341 млрд тенге, на 40 % больше, чем в прошлом году. В частности, в сентябре (наиболее актуальные данные НБ РК) населению выдано более 52 млрд кредитных средств на покупку жилья.

Условно все эти кредиты можно разделить на три категории: оформленные через программы ипотечных организаций, через эксклюзивные программы банков и систему жилстройсбережений.

В первую очередь рассмотрим новый сегмент — это программы ипотечных организаций, в том числе государственная «7-20-25». Оговоримся сразу: детальной статистики по каждому виду кредитования не существует. Однако, исходя из имеющихся в свободном доступе данных, можно рассчитать примерную долю рынка.

По подсчётам «Крыши», в сентябре, на третий месяц после запуска госпрограммы по «7-20-25», было выдано порядка 16 % всех кредитных средств (на примере сентября 2018 года).

«7-20-25»

Проект народной ипотеки разрабатывался по поручению президента и был представлен в июле.

Условия:

- Любой платёжеспособный казахстанец, у которого нет жилья, может получить ссуду на покупку квартиры (первичная недвижимость, приобретается у застройщика) под 7 %. Объект должен быть сдан в эксплуатацию.

- Оператором является Ипотечная организация «Баспана». Получить кредит можно через один из этих банков: Bank RBK, Евразийский банк, АТФБанк, Цеснабанк, Fortebank, Халык Банк, Банк ЦентрКредит.

- Максимальная стоимость квартиры в Астане, Алматы, Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в остальных регионах установлен лимит в 15 млн.

- Необходим первоначальный взнос в размере 20 % от цены квартиры.

- Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, придётся привлекать созаёмщиков.

- Срок кредитования — до 25 лет. Возможно также досрочное погашение без штрафов.

В случае если вы покупаете квартиру за 12.5 млн тенге, ситуация может выглядеть примерно так: первоначальный взнос равен 2.5 млн тенге. Соответственно сумма, полученная в кредит, — 10 млн тенге. Если брать этот заём на 10 лет, то ежемесячный платёж составит более 116 тыс. тенге, а общая переплата в итоге достигнет 3.9 млн тенге.

Программа является социальной, но имеет ряд недостатков. Один из них — дефицит квартир, соответствующих условиям. Как правило, все доступные квартиры раскупают ещё до ввода ЖК в эксплуатацию. В некоторых регионах объектов, подходящих под «7-20-25», не оказалось вовсе. Также придётся учесть, что жильё сдаётся в основном в улучшенной черновой отделке и требует вложений на ремонт и мебель, то есть необходим немалый бюджет на эти цели.

Первоначальный взнос, хоть и является минимальным на рынке, оказался не по силам для многих слоёв населения. Учитывая, что потенциальные соискатели не имеют жилья и снимают квартиры, накопить его непросто (напомним, о сложностях накопления мы писали ранее). Для того чтобы поддержать бюджетников, властям пришлось разработать принцип поощрения очередников жилищными сертификатами. В ближайшее время систему должны систематизировать и полноценно запустить.

В целом по «7-20-25» за 4.5 месяца было одобрено 2 925 заявок на сумму 35.1 млрд тенге. Ипотечный портфель «Баспаны» — 1.2 трлн тенге.

Кому подходит:

Программа «7-20-25» подходит только для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход.

«Баспана Хит»

Включить вторичное жильё в «7-20-25» власти отказались, однако недавно на рынке появилась альтернатива — коммерческая ипотека от того же оператора — ИО «Баспана».

Условия:

- Критерий отсутствия жилья здесь исключён, однако процент выше, а срок сокращён до 15 лет. Номинальная ставка составляет 11 %, при этом годовая эффективная равна 11.9 %.

- Недвижимость может быть куплена как на первичном, так и на вторичном рынке. Объект должен быть введён в эксплуатацию.

- Сейчас заявки принимает Цеснабанк. Позже проект будет запущен в Народном банке.

За 10 лет при стоимости квартиры 12.5 млн тенге переплата составит 7.1 млн тенге. Сумма ежемесячного платежа при таких условиях — 142.9 тыс. тенге.

Кому подходит:

— Всем платёжеспособным гражданам с официальным доходом, независимо от того, есть жильё в праве собственности или нет.

— Желающим приобрести уже готовую к заселению квартиру (допускается вторичный рынок).

— Желающим приобрести частный дом.

Ипотека «Орда» от КИК

Ещё один новый ипотечный продукт — «Орда», программа Казахстанской ипотечной компании.

Условия:

- В отличие от проектов «Баспаны» первоначальный взнос здесь выше и составляет от 30 до 50 %. Также в залог можно предоставить имеющуюся недвижимость.

- Срок кредитования ограничен 20 годами, а максимальный размер займа расширен до 40 млн тенге.

- Номинальная ставка заявлена на уровне 12 и 14 % в зависимости от платёжеспособности.

- Единственный БВУ, где нам подтвердили, что программа уже запущена, — Цеснабанк. Ожидается, что позже присоединится БЦК. ГЭСВ там пока не установлена.

По словам консультантов, эффективная ставка составляет 15.1 % при частичном подтверждении дохода и 12.9 % при полном. Значит, при займе в 10 млн тенге придётся переплатить 9.4 млн тенге в первом случае и 7.8 млн — во втором. Размер ежемесячного платежа составит 162 тыс. и 148.7 тыс. тенге соответственно.

Кому подходит:

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, уже имеющим недвижимость, которая частично выступит в роли залога.

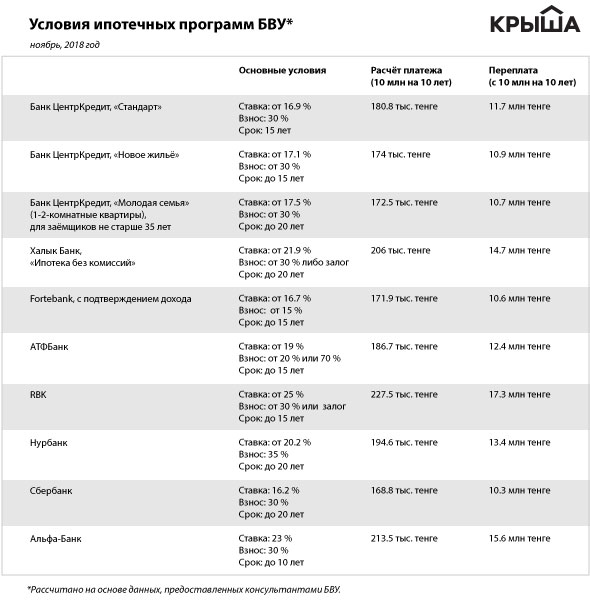

Ипотека от БВУ

Исследование рынка, проведённое Krisha.kz, показало, что сейчас на ипотечном рынке РК представлено порядка 10 банков, в каждом из которых есть несколько собственных жилищных продуктов. Учитывая, что некоторые проекты приостановлены либо имеют несопоставимые условия, за основу взята информация о восьми БВУ и их десяти предложениях.

Условия:

- Средний показатель ГЭСВ составляет порядка 19-20 %. Однако это минимальный показатель, доступный для «идеальных заёмщиков» (полное подтверждение платёжеспособности, достаточный первоначальный взнос, наличие дополнительного залога и т. д.).

- Первоначальный взнос составляет в среднем 30 %, срок — 10, 15 или 20 лет.

Разумеется, переплата и размер платежа впечатляют. Одолжив, например, 10 млн тенге на 10 лет, придётся переплатить от 10.3 млн до 17.3 млн. Ежемесячные взносы варьируются в пределах 168.8–227.5 тыс. тенге.

Несмотря на жёсткие условия, заёмщики в БВУ всё же кредитуются. Причём объём ипотеки, по расчётам Krisha.kz, соответствует 15 % от общей суммы. Не исключено, что такой показатель достигнут за счёт более дорогих объектов, которые не попадают под программы ипотечных организаций и рефинансирования.

Также через коммерческие программы некоторых банков можно оформить кредиты на строящиеся объекты, тогда как программы ипотечных организаций этого не допускают. Многих привлекает возможность частичного подтверждения доходов, пусть даже за счёт более высоких процентов.

Кому подходят:

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

ЖССБК

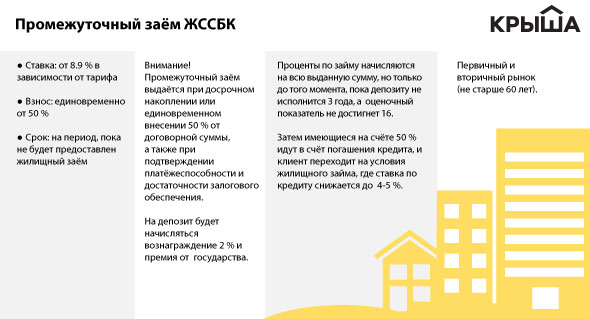

Третий, самый объёмный, сегмент ипотечного кредитования принадлежит ЖССБК. По подсчётам Krisha.kz, около 70 % займов на жильё выдаётся именно через систему жилстройсбережений. Впрочем, это значение могло бы быть ниже, если бы не особая система промежуточного кредитования, которая отражается даже на статистике.

Дело в том, что варианты займов через ЖССБК кардинально отличаются от всех остальных финансовых продуктов, имеющихся на рынке. Вкратце главный принцип таков: «вкусную» ставку по кредиту (допустим, в пределах 4-5 %) нужно заслужить.

То есть мало иметь 50 % суммы и принести её в ЖССБК. Деньги должны пролежать в банке хотя бы три года. Чтобы получить кредит под минимальный процент, рекомендуется копить средства непосредственно в ЖССБК. Однако ставка по депозиту составляет не 9-10 %, как в обычных БВУ, а всего 2 %. На каждый счёт также начисляется государственная премия, которая в лучшем случае составляет 96 200 тенге, — это и есть те самые обещанные 20 %, которые «падают» не на всю сумму, а лишь на 200 МРП (481 000 тенге в 2018 году).

Предположим, вам надо накопить 5 млн за 3 года, откладывая по 139 тысяч. В обычном банке со ставкой по депозиту в 10 % к концу срока вознаграждение достигло бы 1.3 млн тенге, а в ЖССБК без учёта госпремии выйдет пара сотен тысяч.

Важно учесть, что пока средства лежат в ЖССБК и нарабатывают положенный срок и оценочный показатель (коэффициент дисциплины вкладчика), вам придётся снимать квартиру. Ориентировочно за 3 года только на наём жилья из бюджета уйдёт 3.6 млн тенге.

Чтобы не терять время и скорее начать платить за собственное жильё, можно получить промежуточный кредит по менее заманчивой ставке, причём на всю сумму покупки жилья. То есть депозит продолжит «крутиться» в ЖССБК под 2 %, пока вы будете выплачивать всю сумму за квартиру под 10 % (величина указана приблизительно. Номинальные ставки заявлены на уровне 8-9 %).

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 %.

Внимание! Ставка начисляется на 100 % суммы только на период, пока депозиту не исполнится три года, а оценочный показатель (ОП) не выйдет на уровень 16 единиц.

Мы попросили ЖССБК предложить план покупки квартиры, при котором переплата составит порядка 1.3 млн тенге с суммы в 12.5 млн тенге. Он выглядит так: в течение 7 лет вы копите по 72.5 тыс. тенге, затем 10 лет вносите по 63.3 тыс. тенге. Если договорная сумма будет равна 25 млн тенге, вам предстоит 7 лет вносить ежемесячно по 145.5 тыс. тенге, а затем 10 лет платить по кредиту по 126. 6 тыс. тенге. При этом переплата составит 2.7 млн. тенге.

Требуется сократить срок — придётся увеличивать взносы. Что касается оценочного показателя, который напрямую влияет на размер ставки, то существует специальная формула. Рассчитать ОП можно самостоятельно, разделив вознаграждение, умноженное на 1 000, на договорную сумму.

ОП = вознаграждение * 1 000/договорная сумма

К примеру, если договорная сумма составляет 10 млн тенге, а вознаграждение — 80 тыс. тенге, то оценочный показатель будет равен 8.

Значение снижается при пропуске платежей или уменьшении оговорённой суммы взноса (рассчитывается и индивидуально). Растёт, к примеру, при внесении досрочных платежей, особенно на ранних этапах накопления. Также существуют механизмы выкупа счетов и их объединения, принципы семейных пакетов (когда открывается счёт на каждого члена семьи) и другие особенности, которые не встречаются ни в одном другом банке.

Очевидно, что эта схема наилучшим образом работает тогда, когда когда семья придерживается строгого финансового плана и не снимает при этом квартиру.

Чтобы взвесить рентабельность покупки квартиры через ЖССБК, рекомендуем обращаться в консультационные центры банка, к менеджерам. Важно уточнить у них сумму переплаты и эффективные ставки. К сожалению, при первичном расчёте они до сих пор указывают только номинальные ставки, что не даёт полного представления о стоимости кредита.

Запуск программы «7-20-25» на базе ЖССБК планировался, но постоянно откладывается из-за специфики системы. Не исключено, что в начале года будет представлен альтернативный продукт.

Также в Астане действует система сертификатов. Ожидается, что 1 декабря в Астане бюджетники получат первые сертификаты на 1 млн тенге, которые смогут потратить на покупку квартиры.

Где взять деньги на квартиру?

Несмотря на разнообразие ипотечных программ, вопрос о том, где же взять нужную сумму, стоит по-прежнему остро.

Наиболее доступные условия кредитования на сегодняшний день представлены на базе ИО «Баспана» (если не брать в расчёт систему жилстройсбережений). Однако участники самой бюджетной программы «7-20-25» ограничены первичным рынком. Также требуются солидные средства на ремонт (объектов в чистовой отделке мало).

Также есть ипотечная программа «Орда» от КИК, где переплата будет ниже, чем при обычной коммерческой ипотеке.

Что касается банковских предложений, не стоит рассчитывать на ставки ниже 20 % (на основе информации о ставках, предоставленных БВУ). Такие программы есть, но ориентированы на узкий круг заёмщиков с идеальными условиями. При этом в некоторых банках в индивидуальном порядке рассматриваются варианты финансирования долевого строительства и вопрос кредитования нерезидентов.

Рентабельность приобретения квартиры через ЖССБК рекомендуется рассчитывать отдельно, в зависимости от собственных условий, финансового плана на будущее и даже состава семьи (если депозиты открываются на нескольких родственников). Попросите консультанта рассчитать, что необходимо предпринять, чтобы как можно скорее достичь нужного оценочного показателя.

Как ни крути, сбор первоначального взноса является, пожалуй, самым сложным и ответственным периодом, особенно если приходится параллельно снимать жильё, но другого пути нет: копить придётся немало, независимо от программ. Не гонитесь за районами и площадью, улучшайте жилищные условия постепенно.

«Крыша» желает вам лёгких решений, будь то отказ от ипотеки либо серьёзные планы по её оформлению.

Частичная и полная перепечатка данного текста возможна только после разрешения редакции.

Ипотеки в Казахстане в 2022 году. Где лучше условия

Корреспондент Bizmedia.kz узнал об условиях по ипотеке в РК и составил удобную таблицу.

Изменение ставок на фоне геополитического кризиса в мире

24 февраля Национальный банк Казахстана повысил базовую ставку до 13,5%. Это решение существенно повлияло на условия действующих ипотечных программ. Однако, стоит отметить, оно не коснулось государственных программ.

Как в Казахстане изменились процентные ставки по ипотекам. Новая таблица

Мы намеренно не будем писать здесь об Отабсы банке. Потому что он «заточен» под ипотеки. И, логично, условия там лучше. Но в конце всё равно поговорим о нём. А пока начнём с Halyk Bank.

Halyk Bank

В этом банке первоначалка идёт от 20%. Ставка ГЭСВ (годовая эффективная ставка вознаграждения) от 13% — самая низкая среди банков в Казахстане. Срок 20 лет. Всё это вы видели в таблице выше. Например, если в «халыке» занять 20 миллионов тенге по ранее указанным условиям, то в месяц нужно будет платить 235 тысяч тенге.

За 20 лет человек переплатит более 36 миллионов тенге. Считается тут всё просто. В году 12 месяцев. За 20 лет пройдёт 240 месяцев. То есть ежемесячную оплату 235 тысяч тенге умножаем на 240, получаем 56 400 000.

Если взять кредит на 40 миллионов, то в месяц придётся платить по 470 тысяч тенге. Переплата составит аж 72 миллиона.

Банк ЦентрКредит

У БЦК тоже первоначальный взнос 20%. Только ставка выше — от 15.5%. Ипотеку дают на 15 лет. Если по всем этим критериям брать кредит в 20 миллионов, то платёжка в месяц обойдется в 287 тысяч тенге. Переплатить придётся 31,6 миллиона тенге. А вот тут уже условия получше, чем в прошлом банке. Ведь переплата меньше.

На 40 миллионов ежемесячный платёж выйдет в 574 тысячи тенге. Переплата — 63 миллиона тенге. В этом банке цифры переплаты меньше из-за сроков ипотеки.

Сбербанк

Тут немного сложнее. Потому что этот банк работает более индивидуально. Первоначалка колеблется от 10 до 20 процентов. Зависит от ваших доходов. Ставка 17,17%. Срок — 20 лет. Если взять в «сбере» ипотеку на 20 миллионов, то в месяц нужно будет платить 266 тысяч тенге. Переплата выше, чем у двух других — 46 миллионов тенге.

А если взять 40 миллионов, то сверху заплатить нужно будет 90 миллионов тенге. А в месяц — 592 тысячи. Космические цифры.

Тут уже интереснее. Банку нужно заплатить первоначальный взнос от 30%. Ставку вы видели в таблице, но напомним ещё раз — 18,3%. Срок 15 лет. Если и тут брать 20 миллионов, то переплатить придётся 14 миллионов. Меньше остальных. Только в месяц нужно будет платить больше, чем в других — 300 тысяч тенге.

На 40 миллионов же ежемесячная оплата будет составлять 644 тысячи. Переплата — 75 миллионов. Больше на данный момент только у «сбера».

Фридом Финанс Банк

Этот банк даёт ипотеку только на вторичное жильё. Первоначалка — 20%, ставка — 14%, срок — 15 лет. За те же 20 миллионов нужно платить в месяц 255 тысяч тенге. Переплата, в принципе, относительно приемлемая — 26 миллионов. Если взять в долг 40 миллионов, то платёжка составит 511 тысяч, а сверху заплатить нужно будет 52 миллиона.

Нурбанк

А в этом банке самый высокий первоначальный взнос — 35%. Ставка повыше — 17%. Срок, как обычно — 20 лет. за 20 миллионов в месяц нужно будет платить — 293 тысячи тенге, переплата будет 70 миллионов. Дороговато. А при долге в 40 млн, нужно в месяц платить 586 тысяч. Сверху оплата составит аж 100 миллионов тенге! Самые высокие цифры в этом банке. Вывод делайте сами.

Алтынбанк

Тут всё обычно. Взнос — от 20%, ставка — 16%, срок — 20 лет. Платить придётся вот как: в месяц 263 тысячи, если взять в долг 20 млн, а переплатите 43 миллиона. Тоже высокая цифра. Кредит в 40 миллионов будет требовать с вас в месяц 527 тысяч. А в конце переплатите 86 миллионов.

Исламский банк

Последний в нашем списке БВУ, дающий ипотеки. Цены тут «помягче». Но из-за взноса — 30% и отсутствии ставки ГЭСВ. Срок — 15 лет. Кредит на 20 миллионов обяжет вас платить в месяц 205 тысяч тенге. Переплата составит 19,5 миллиона тенге. Если взять в кредит 40 миллионов, то 453 тысячи нужно платить в месяц. Сверху заплатить нужно будет 43 миллиона тенге.

Отбасы банк

Расскажем о двух видах займа — жилищный и промежуточный. В первом случае ставка 5,2%. Срок — 6 лет. Но тут нужно накопить за 3 года половину стоимости жилья. В месяц платить в среднем нужно будет 300 тысяч тенге. А потом, если взять ипотеку на 20 миллионов тенге, то в месяц нужно будет платить 161 тысячу. Переплата составит 1,6 млн.

Во втором случае сразу нужно внести 50% от стоимости квартиры или дома. Ставка тут повыше — 7,4%, а срок — 3-9 лет. В среднем по стандарту за три года каждый месяц придётся платить по 341 тысячи тенге. Переплата составит 3,3 миллиона тенге.

Вывод

Конечно, по цифрам лучше брать ипотеку в Отбасы банке. Но там нужно либо иметь половину суммы, либо копить не менее 3 лет. А у кого-то нет времени ждать, хочется быстрее заиметь свой уголок.

В банках цифры больше. Но выделим мы два банка — RBK и Исламский банк. Где-то у них ежемесячная оплата выше, но зато переплачивать нужно меньше. Хоть это облегчит и так сложный путь.

Есть и варианты средние, где в месяц платить надо поменьше, но переплата выше. Это банки — Halyk Bank, БЦК и Фридом Финанс Банк.

А три банка, куда бы мы не стали обращаться за ипотекой — это Сбербанк, Нурбанк и Алтынбанк. Переплаты тут космические. Но, наверно, есть и плюсы, которые мы не заметили.

А ещё — вся информация получена в пресс-службах банков, а также через кредитные калькуляторы на их сайтах. Отметим, что окончательный расчёт ГЭСВ и платежей производится в момент получения займа в отделениях банков.

А теперь к полезным советам.

Полезное и важное при оформлении ипотеки в Казахстане в 2022 году

Это точно вам пригодится.

Комиссии

— за рассмотрение заявки — от 5000 тенге;

— организацию займа — 1-2 % от суммы займа.

Некоторые банки не берут комиссии за организацию и оформление займа.

Также обязательны оценка и страхование жилья — по закону выбрать компанию можно самостоятельно. А вот страхование жизни и трудоспособности, а также юридической чистоты сделки — по желанию заёмщика.

Документы для рассмотрения кредитной заявки:

— удостоверение личности;

— копия свидетельства о заключении брака заёмщика/созаёмщика;

— документы о доходах не менее чем за 6 последних месяцев;

— правоустанавливающие документы на залоговое жильё;

— выписка с пенсионного счёта за 6 последних месяцев.

Банк вправе запросить при необходимости дополнительный пакет документов.

Требования к заёмщику

— гражданство РК;

— возраст от 21 года до 63 лет на момент завершения кредита;

— залоговое имущество — как правило, приобретаемая недвижимость.

Требования к жилью

В большинстве банков РК не дают ипотеку на квартиры в домах старше 55–57 лет. От материала и года постройки зависит размер первоначального взноса. Чем старше постройка, тем больше взнос.

На частные дома распространяются такие же критерии, плюс есть требования к участку:

— целевое назначение — ИЖС или ЛПХ;

— наличие инженерных сетей и коммуникаций.

На дачные дома (на землях садоводческих обществ и др.) ипотеку не дают.

На покупку квартиры на первичном рынке банкам необходимо наличие гарантии от Казахстанской жилищной компании (КЖК), договор долевого участия. Реже достаточно предварительного договора купли-продажи.

Что учесть перед оформлением ипотеки

1. Сначала изучите льготные ипотечные программы.

Например, «7-20-25». Может быть, вы соответствуете её условиям. На сегодня по программе работают: БЦК, Сбербанк, Халык банк, Жусан банк, Форте банк, Банк РБК, Алтын банк, Евразийский банк.

2. Прикиньте все имеющиеся кредитные расходы.

Совокупный платёж не должен превышать 50 % дохода. Иначе банк не даст ипотеку. Потребительские кредиты лучше по возможности закрыть, чтобы снизить нагрузку.

3. Перед тем как выбирать квартиру, пройдите оценку платёжеспособности в банке.

Так появится представление о сумме, на которую можно рассчитывать.

4. Изучите условия банков: размер процентной ставки и условия кредитования.

Не всегда привлекательная ставка равна хорошим условиям по кредиту. Рассмотрите несколько банков.

5. Определитесь с первоначальным взносом.

Постарайтесь накопить его самостоятельно, не оформляя потребительский заём. Сделав это, вы:

— «потренируетесь» перед ипотекой: научитесь планировать бюджет, увидите, насколько сложно или терпимо будут вам даваться ежемесячные платежи;

— не будете отягощены двойным кредитом.

6. Помните, чем больше срок кредитования, тем больше переплата.

Оптимально 10–15 лет.

7. Выберите удобный график платежей.

Они бывают аннуитетными и дифференцированными:

— в аннуитете всегда одинаковые ежемесячные платежи, но первые несколько лет по большей части выплачиваются проценты банку, а погашения основного долга — в меньшей степени;

— в дифференцированных ежемесячные платежи разные, причём первые больше, чем в аннуитете, но в таком случае основной долг погашается равными установленными частями, а проценты постепенно уменьшаются за счёт снижения основного долга.

Если вы намерены погасить ипотеку досрочно, то гораздо выгоднее выбрать второй способ.

Например:

При аннуитете — кредит 20 млн тенге с ГЭСВ 15 % на 20 лет:

— переплата составит 43 млн тенге;

— ежемесячный платёж — 263 тыс. тенге.

Из них в первый месяц 254 тыс. уйдёт на вознаграждение банка и только 8.5 тыс. на основной долг. Причём его размер уравняется с процентами банка только к 2037 году, то есть спустя 15 лет.

При дифференцированных платежах и тех же условиях:

— переплата — 30 млн;

— первый платёж — 338 тыс., но он будет постепенно уменьшаться. При этом основной долг будет снижаться ежемесячно на 83 тыс.

8. Не забывайте про удобство оплаты.

Если нужно условно потратить несколько тысяч тенге, чтобы съездить в отделение банка, то это увеличит кредитную нагрузку.

Ипотека в Отбасы Банке на ноябрь 2022 года в Казахстане

Оформите ипотеку в Отбасы Банке, проверенную нашими специалистами. На 30.11.2022 вам доступно 6 вариантов со ставкой от 5% в год. Увеличьте шансы на получение — заполните заявку с бесплатной проверкой кредитного рейтинга.

Найдено предложений: 6

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Воспользуйтесь нашей системой подбора ипотечных кредитов с бесплатной проверкой кредитного рейтинга!

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рейтинг Finanso® определяются нашей редакционной командой. Формула подсчета очков учитывает тип финансового продукта, а также тарифы, сборы, вознаграждения и другие опции.

Эффективная процентная ставка по продукту

Период кредитования по финансовому продукту

Рассчитайте платежи по ипотеке в Казахстане

Ваш идеальный ипотечный кредит от Отбасы Банка в Казахстане с бесплатной проверкой кредитного рейтинга, всего в несколько кликов.

Процентные ставки по ипотеке Отбасы Банка в регионах Казахстана

Онлайн заявка на ипотеку в Казахстане

Другие ипотечные предложения

Как оформить ипотеку

После проверки кредитного рейтинга вы сможете отправить свою заявку на ипотеку в подходящие компании.

Получите деньги на банковскую карту или в отделении банка.

Ипотека — предложение банка, дающее возможность приобрести новое жилье, получить деньги для жилищного строительства или ремонта. Есть программы, в рамках которых оформляется доступное жилье для отдельных категорий граждан. Есть несколько видов займа, отличающиеся суммой первоначального взноса, ставкой вознаграждения и требованиями.

На депозит, открываемый в банке, раз в год начисляется государственная премия в размере 20%, рассчитанная на сумму не более 200 МРП. Есть семейный пакет, позволяющий объединять депозиты. Вкладчики имеют возможность копить деньги не только для себя, но и для детей.

Что такое ипотека, чем она отличается от потребительского кредита?

Ипотека оформляется на покупку или ремонт недвижимости для улучшения жилищных условий, то есть является целевым кредитом. Ее можно оформить не только на покупку, но и для индивидуального жилищного строительства. В качестве залога выступает купленная или имеющаяся недвижимость, имущественные права или деньги. А потребительский кредит выдается на любые нужды, может быть залоговым или беззалоговым. В отличие от ипотеки, потребительский кредит выдается на меньшую сумму.

Оформляя ипотеку, клиент банка несет дополнительные расходы на страхование. Есть обязательная страховка, защищающая интересы банка и добровольная, помогающая избежать риски для клиента. Если говорить о выгоде потребительских займов, они удобны при нехватке небольшой суммы на покупку жилья. Если заемщик может погасить задолженность за короткий срок, потребительский кредит может оказаться более удобным при низкой ставке.

Как оформить ипотеку в Отбасы Банке?

Этапы оформления ипотеки на покупку, для жилищного строительства или ремонт зависят от выбранной программы. Основной процесс заключается в открытии депозита и накоплении определенной суммы для первоначального взноса. При достижении нужной отметки вкладчик подает заявку на ипотеку. Важно достичь необходимого уровня оценочного показателя (ОП), который показывает финансовую дисциплину вкладчика. Он формируется в процессе пополнения счета, когда вы ежемесячно вносите определенную сумму, указанную в договоре. Условия следующие:

«Баспана» – срок накоплений от трех лет, ОП – от 16 баллов;

«Жас отбасы» – выдается супругам при условии, что они оба открыли новый депозит и копили деньги минимум один год. ОП – от 5 баллов;

«Детский депозит» – открывают родители или сам ребенок, если ему уже есть 14 лет. Оформление депозита возможно с любого возраста;

«Арнау» – открывается на срок от 10 лет. Дает возможность получить кредит без высокого дохода. ОП – 48 баллов, при накоплении 50% можно оформить займ по ставке от 2%, если ребенку исполнилось 18 лет.

Клиенты Отбасы Банка могут получить промежуточный (ГЭСВ от 7,4%) и жилищный заем (ГЭСВ от 3,6%) по программам «Нурлы жер» и «Свой дом». Выдача предварительного займа с отсрочкой платежа по основному долгу происходит в рамках государственных программ и программы «Свой дом».

Жилищный заем

Можно получить заем на сумму до 100 000 000 тенге под залог имущества или гарантии, если сумма займа до 3 000 000 тенге. Процентная ставка по займу от 3,5 до 5%, ГЭСВ от 3,6%. Срок кредитования от 6 месяцев до 25 лет. По этой программе можно приобрести квартиру, дом, сделать ремонт или получить деньги для жилищного строительства. Как оформляется жилищный заем:

Накопление денег на протяжении трех лет.

Достижение 50% от нужной суммы.

Достижение 16 уровня оценочного показателя.

Если условия перевыполнены, процентная ставка по займу снижается.

Промежуточный заем

Отличается тем, что не требует накоплений на протяжении трех лет, доступен при наличии 50% от нужной суммы с отсрочкой платежа по основному долгу. Поэтому процесс оформления следующий:

Внесение 50% от стоимости жилья, можно вносить частями или всю сумму сразу.

Сначала применяется процентная ставка от 7 до 8,5%, после чего снижается до 5%. ГЭСВ от 7,4%. Можно получить заем на сумму до 90 000 000 тенге, срок кредитования от полугода до 25 лет.

Предварительный заем

Доступен только для государственных программ и программы «Свой дом». Это льготный вид займа, который оформляется при наличии 20% от нужной суммы, ставка – 5%. Вознаграждение банка, начисляемое на депозит, составляет 2%. Процедура получения предварительного займа:

Выбор недвижимости на портале Баспана.

Подача заявки на участие в пуле.

Накопление или внесение на депозит от 20% от стоимости жилья.

При получении предварительного займа на жилье часть денег будет направлена на погашение процентов, а часть на накопление 50%. Как только будет накоплено 50%, последующая часть денег направляется на погашение платежа по основному долгу.

Основные требования для оформления ипотеки

Клиенты банка имеют возможность получить кредит в рамках условий выбранной программы. Основными требованиями к заемщику являются:

возраст от 18 до 65 лет;

стаж работы от полугода;

Подтверждение дохода для оформления ипотеки является обязательным условием. В качестве залога принимаются накопления на депозите, приобретенная или имеющаяся недвижимость либо имущественное право.

На что можно оформить ипотеку в Отбасы банке?

Клиенты ЖССБ оформляют ипотеку на разные цели:

на покупку новой квартиры или дома;

на покупку вторичной недвижимости;

для жилищного строительства;

Для всех указанных целей доступны промежуточный и жилищный займы.

Нужна ли страховка при ипотеке?

Клиенты банка обязательно должны оформить страховку той недвижимости, которая является залогом. Вы страхуете ее от риска утраты при наступлении случаев, предусмотренных условиями страхования. Обязательным является титульное страхование от потери права собственности. Страхование осуществляется в банке или клиент самостоятельно выбирает страховую компанию. Сотрудники банка не могут настаивать на конкретной компании.

Какие льготные программы кредитования есть в Отбасы Банке?

Банк предлагает клиентам доступные программы, в рамках которых можно оформить ипотеку по сниженной ставке.

Нұрлы Жер

Программа, доступная до 2025 года и дающая возможность приобрести недвижимость по ставке до 5% (ГЭСВ от 5,2%). Основной конкурс рассчитан на людей, стоящих в очереди акимата, после чего рассматриваются остальные вкладчики банка. Первоначальный взнос от стоимости жилья составляет 20%, есть возможность выбрать квартиру с чистовой отделкой на этапе жилищного строительства на портале Баспана .

Цена квадратного метра от 160 тыс. тенге до 240 тыс. тенге и зависит от города, в котором планируется совершение покупки. В эту цену не заложена стоимость инженерных сетей. Помимо покупки квартир, можно строить дома с ценой за квадратный метр до 120 тыс. тенге.

Шаңырақ 5-10-20

Это пилотная программа, предназначенная для казахстанцев, стоящих в очереди с 1986 года. Процентная ставка – 5%, а предельный срок – 20 лет. Для оформления ипотеки предусмотрен первоначальный взнос от 10%. Принимать участие в проекте могут семьи, где доход на каждого человека за последние 6 мес. не превышает прожиточный минимум в 3,7 раза в месяц. На размер предельной суммы влияет регион проживания и составляет от 12 000 000 до 18 000 000 тенге.

Военный продукт (Әскери баспана)

Участие принимают военнослужащие, получающие жилищные выплаты. Процентная ставка от 3,5% до 8% и зависит от накопленной суммы. Максимальный срок составляет 25 лет. Требуется открытие специального вклада, который отличается упрощенным анализом платежеспособности. После накопления 50% ставка снижается и составляет максимум 5% годовых.

Бақытты Отбасы

Ипотека подходит для семей с несколькими детьми, при отсутствии одного из родителей или для семей, воспитывающих ребенка с ограниченными возможностями. Ставка от 2%, нужно внести от 10% от стоимости жилья. Максимальный срок займа зависит от города проживания и может составить от 10 до 18 лет. По этой программе доступны новые квартиры, недвижимость на вторичном рынке и частные дома. Одним из условий является доход в семье, не превышающий прожиточного минимума в 3,1 раза за последние 6 мес. на каждого человека. Можно привлечь до двух созаемщиков. Для участия в программе нужно встать в очередь в акимат.

Свой дом

Ставка от 3,5% до 7%, есть возможность снижения до 5%. Максимальная сумма составляет 90 000 000 тенге. Преимуществом являются цены на жилье ниже рыночных. Прописка по месту приобретаемого жилья не нужна. Условием для участия являются накопления от 500 тыс. тенге, программа доступна для всех вкладчиков. Для оформления ипотеки нужно внести сумму от 20%. Максимальный срок составляет 25 лет.

Женская ипотека Ұмай

Выдается с первоначальным взносом от 15% на срок до 25 лет со ставкой от 13,5% (ГЭСВ от 14,5%). Она снижается до 3,5%, когда накопленная сумма достигает 50%. Доход в семье не должен быть выше 640 000 тенге. Можно привлечь до двух созаемщиков.

Последствия просрочки

Нарушение сроков договора может обернуться потерей залогового имущества, арестом счетов, судом. Если это произошло в случае потери работы или по другим причинам, лучше сразу сообщить в банк, чтобы узнать о способах решения этой проблемы. Банк может на время приостановить начисление процентов. Но важно предусмотреть риски самостоятельно, и, по возможности, оформить страхование жизни и трудоспособности.

Преимущества и недостатки ипотеки

К преимуществам ипотеки в Казахстане можно отнести возможность купить квартиру или построить дом с минимальными накоплениями, потому что расходы на покупку и ремонт жилья сложно покрыть самостоятельно без заемных средств, параллельно арендуя квартиру. Это требует больших усилий и времени. А оформляя ипотеку на покупку недвижимости, можно сразу поселиться в собственной квартире примерно за те же деньги, что стоит аренда. Это удобно, особенно при доступности льготных программ. Есть и дополнительные преимущества:

в процессе накопления есть возможность раз в год получать премию государства в размере 20%. Однако эта ставка начисляется на сумму накоплений, не превышающих 200 МРП. Она доступна только для граждан РК;

в рамках семейного пакета вкладчики могут объединить накопления, тем самым получая премию по каждому депозиту;

есть программы жилищного строительства, в рамках которых можно купить доступное жилье;

управление пенсионными накоплениями для улучшения жилищных условий.

К минусам ипотеки в Казахстане относится сложность долгосрочного планирования. Ипотеку можно оформить на 25 лет на сумму до 100 000 000 тенге, но спрогнозировать ситуацию даже на следующий год получается не всегда. Есть риски, которые требуют внимания. Например, утрата трудоспособности, потеря работы, различные болезни. Обязательное страхование предусматривает риски, связанные с утратой недвижимости после пожара, стихийного бедствия или другого несчастного случая. Но страхование жизни, трудоспособности лежит на ответственности самого заемщика. А это дополнительные расходы, которые хоть и обеспечивают спокойствие, но усложняют процесс погашения займа.

Поэтому к вопросу оформления ипотеки стоит подойти ответственно, взвешивая все плюсы и минусы этого решения.

Источник https://krisha.kz/content/articles/2018/gid-po-ipoteke-v-rk-gde-vygodnee

Источник https://bizmedia.kz/2022/01/28/ipoteki-v-kazahstane-v-2022-godu-gde-luchshe-usloviya/

Источник https://finanso.com/kz-ru/ipoteka/hcsbk/