Незаконное списание денежных средств

Споры за незаконное списание денежных средств с банковской карты не редкость в настоящем за кредитованном обществе. Все наверняка слышали про списание денег с банковской карты владельца при отсутствии каких-либо законных для этого оснований.

Иногда лица не обращают на это внимание, поскольку сумма списания является незначительной, например. 100 руб., или сумма списывается ближе к концу года и лицо, заблуждаясь, считает, что это списали абонентское обслуживание. А часто размер списание является большим и требующем выяснения ситуации.

Содержание статьи:

ВНИМАНИЕ: наш адвокат по кредитным делам поможет Вам в процедуре незаконное списание денежных средств приставами, налоговой, банком или со стороны иных органов: профессионально, на выгодных условиях и в срок. Звоните уже сегодня!

Что делать при незаконном списании денег со счета?

Случаи могут быть самыми разными, когда списывают деньги, однако, списание может носить незаконный характер, поэтому не стоит оставлять этот вопрос без внимания, иначе это может привести к систематическому списанию денег с Вашей банковской карты. Что делать?

- Клиент банка для выяснения информации о том, почему у него списали деньги, должен обратиться с запросом в банк, при этом это можно сделать по телефону горячей линии, а также следует направить запрос в письменной форме, в том числе через личный кабинет.

- Банк обязан дать ответ на запрос клиента. Если информация о незаконном писании денежных средств подтвердится, тогда клиент вправе требовать возврата ему списанных денежных средств, указав, что не согласен с проведенными операциями, поскольку не давал какое-либо распоряжение по их проведению.

- Банк обязан рассмотреть заявление клиента и принять решение по нему в течение 30 дней. Однако, не всегда все так просто, и банк не всегда готов возвращать деньги, что соответственно приводит к спору.

ВНИМАНИЕ: очень популярными являются звонки якобы от сотрудников банков, как правило, службы безопасности, в связи с тем, что с карты ее владельца пытаются снять деньги. Звонят мошенники с целью получения персональных данных лица и доступа к деньгам на карте. НИ ПРИ КАКИХ ОБСТОЯТЕЛЬСТВАХ НЕ ПРЕДОСТАВЛЯЙТЕ НИКАКУЮ ИНФОРМАЦИЮ О СЕБЕ И СВОИХ ПЕРСОНАЛЬНЫХ ДАННЫХ ПО ТЕЛЕФОНУ КТО БЫ ЕЕ НЕ ЗАПРАШИВАЛ, у сотрудников банка нет такой необходимости в запросе персональных данных, поскольку вся информация у них имеется. Перезвоните в банк по телефону горячей линии и уточните информацию о движении денег на Вашем счете, или же заблокируйте операции по карте, а затем уже выясняйте обстоятельства снятия денег с Вашей карты.

С учетом указанной информации, списание денег с карты клиента банка может быть произведено по информации, которая предоставлена самим держателем карты и произведенной им совокупностью действий, в результате чего деньги ушли мошенникам, или же деньги могут быть списаны без какого-либо участия лица, т.е. незаконно.

Каждая конкретная ситуация в споре с банком требует тщательного изучения всех обстоятельств.

Как вернуть необоснованное списание денег с карты?

Лицо может обратиться в банк с заявлением о том, что деньги были списаны или перечислены незаконно, и попросить восстановить списанные средства на счете. Эта процедура еще называется Чарджбэк.

С заявлением в банк следует обратиться через колл-центр, т.е. по телефону, а также направить письменное заявление по электронной почте и подать в бумажном варианте под отметку на своем экземпляре. Также заявление можно направить почтовым отправлением заказным письмом. Всю информацию о направлении и обращении в банк с заявлением сохраните у себя.

Когда банк получит заявление, он должен будет провести проверку и если придет к выводу, что заявление обосновано, то произведет возврат денег заявителю.

ВНИМАНИ: с заявление по процедуре Чарджбэк необходимо обратиться в течение 120 дней, когда произошло списание денег с карты. Но не стоит выжидать несколько месяцев, если Вы узнали о незаконном списании у Вас денег, следует сразу предпринять действия по возврату денег.

В ситуации, когда банк отказывается возвращать необоснованно списанные деньги, лицо вправе обратиться в суд с иском.

После рассмотрения дела и вынесения решения судом в пользу держателя карты, необходимо дождаться вступления решения суда в законную силу, если после этого банк добровольно не возвратить денежные средства, следует получить исполнительный лист и предъявить его приставам для принудительного исполнения.

Претензия о незаконном списании денежных средств

Имея достаточные основания полагать, что деньги с карты списаны незаконно, обратитесь в банк, выдавший карту, с претензией о незаконном списании денег.

В претензии указывается наименование банка, адрес, информация о заявителе. В тексте претензии излагаются все обстоятельства обнаружения незаконного списания денег, а в просительной части клиент банка выдвигает свои требования, как правило, это требование возвратить деньги, которые были списаны незаконно.

Претензия должна быть направлена в банк. Направить ее можно по электронной почте, почтовым отправлением, а лучшим вариантом будет передача претензии под отметку на своем экземпляре.

ВНИМАНИЕ: у лица, направляющего претензию в банк, должна сохраниться информация о направлении конкретной претензии в банк и ее получении банком.

Жалоба на незаконное списание денежных средств

Помимо претензии в банк, лицо может обратиться с соответствующей жалобой в прокуратуру, чтобы указанный орган провел проверку, а также в Центральный банк РФ.

Жалоба может быть подана после отказа банка производить возврат денег.

Прокуратура, конечно, может провести проверку и установить факт незаконного списания, но это не может гарантировать, что банк добровольно вернет деньги клиенту, в связи с чем все равно понадобиться обращаться в суд.

ПОМНИТЕ: что списание с Вашей карты денег может быть законным, в связи с тем, что приставы наложили арест на счет и списали деньги за долги, или по иным основаниям. Поэтому, прежде чем обращаться с жалобой на банк в правоохранительные органы, получите ответ банка, куда и почему у Вас списали деньги с карты.

Помощь адвокат при списании денег со счета

У Вас незаконно списали деньги с банковской карты, не знаете, с чего начать? Не упустите время, обратитесь к нашим адвокатам, которые:

- проведут тщательный анализ по Вашей ситуации;

- проконсультируют и разъяснят положения действующего законодательства;

- предложат варианты действий по восстановлению Ваших нарушенных прав;

- подготовят заявление, претензию в банк, жалобу в прокуратуру, ЦБ РФ, иск в суд;

- могут представлять Ваши интересы во взаимоотношениях с банком, с правоохранительными органами и в суде.

Образец претензии о незаконном списании денежных средств

Руководителю ПАО «Сбербанк России»

Руководителю Отделение банка Сбербанк России — Доп.офис №7003/0402

Адрес: 620026г. Екатеринбург, улица Декабристов 45

Претензия банка

о незаконном списании средств

Я являюсь клиентом Вашего банка, имею карту Visa Classic. Согласно договору банковского счёта мне был присвоен соответствующий номер. Мною была совершена онлайн-покупка в интернет магазине на сумму 14 664 (четырнадцать тысяч шестьсот шестьдесят четыре) рубля 16 копеек, в этот же день данная покупка была мною отменена, что подтверждается соответствующем СМС-собщением.

Однако, с моего счета безакцептно были списаны денежные средства в размере 14 664 (четырнадцать тысяч шестьсот шестьдесят четыре) рубля 16 копеек, согласно СМС-сообщению данные денежные средства были списаны, как отмененная покупка в PAYMASTER.

По данному поводу я обратилась в отделение Сбербанка, доп.офис №7003/0402 где мне пояснили что с моей стороны покупка была совершена конклюдентными действиями, а значит, денежные средства не могут быть возвращены на соответствующий счёт.

Также мною было направлено заявление в Отдел Полиции №7 УМВД по г. Екатеринбургу по факту мошенничества, однако Начальником ОУУП №7 УМВД по г. Екатеринбургу было вынесено отказано в возбуждении уголовного дела.

В соответствии со ст. 854 ГК РФ без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом.

Исполнение решений суда производится в соответствии с требованиями Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве», где ч. 2 ст. 70 предусмотрено, что перечисление денежных средств со счетов должника производится на основании исполнительного документа или постановления судебного пристава-исполнителя без представления в банк или иную кредитную организацию взыскателем или судебным приставом-исполнителем расчетных документов.

Таким образом, одним из случаев, когда допускается безакцептное списание денежных средств банком, является исполнительный документ, подтверждающий наличие судебного решения и предъявленный в банк, где обслуживается должник.

Как приставы списывают деньги с карты?

В последнее время участились жалобы граждан на ошибочные или незаконные списания средств с их банковских карт. Кроме ошибок, связанных с долгами однофамильцев, люди жалуются на то, что деньги за одни и те же штрафы списываются несколько раз. Встречаются и технические накладки, например, арест кредитного счёта должника – баланс кредитки уходит в минус, и банк начинает начислять проценты. Как вернуть ошибочно списанные деньги и как свести к минимуму риск появления подобных ошибок?

Процедура списания денег с карты должника

Чтобы понять, как действовать в случае ошибочного списания, разберемся, как происходит процедура списания средств.

Раньше оформление запросов даже за незначительные штрафы занимало у приставов очень много времени. Теперь между ФССП и многими банками действует система электронного документооборота, соглашение об этом подписали уже более 90 кредитных учреждений.

Чтобы получить финансовую информацию о должнике, пристав направляет в банк запрос. Банк в ответ выдает список счетов должника и состояние их баланса. После этого пристав решает, с какого счета будет гаситься долг, и отправляет в банк постановление о списании нужного количества денег. Получив постановление, банк списывает деньги со счета клиента и перечисляет их на депозитный счет ФССП. Если на счете должника не хватает средств, банк снимает все имеющиеся деньги, а остаток долга будет погашаться из новых поступлений.

Кроме судебных приставов, исполнительный документ в банк может предъявить сам кредитор, в этом случае деньги перечисляются на указанный им счёт.

Какие средства списывать нельзя?

По закону приставы не имеют права списать средства нескольких категорий:

— пособие по беременности и родам;

— ежемесячное пособие по уходу за ребенком;

— пенсия по смерти кормильца;

— компенсация ущерба, причиненного здоровью;

— пособия пострадавшим от катастроф, стихийных бедствий, терактов;

— пособие по уходу за нетрудоспособным членом семьи;

— пособие на погребение;

— некоторые другие выплаты определенным категориям граждан, например, получившим травму во время прохождения службы.

Какую максимальную сумму могут списать?

В большинстве случаев судебные приставы не имеют права списывать больше 50% доходов должника, но иногда этот процент может быть увеличен о 70%. Такое возможно только при взыскании алиментов, денег за смерть кормильца, компенсации вреда здоровью другого человека, денег за ущерб, причиненный преступлением.

Кроме того, если у должника на иждивении есть дети, пристав по закону не может списать с него средства, равные сумме прожиточных минимумов самого должника и детей, независимо от того, какой процент его доходов составляет эта сумма.

После оформления подписки на получение информации о ходе исполнительного производства граждане и представители организаций могут оперативно, в режиме онлайн, не посещая лично судебного пристава, получать электронные копии всех необходимых процессуальных документов. Этот сервис является круглосуточным и бесплатным.

Что делать если приставы незаконно списали деньги?

Чтобы обезопасить себя от подобных случаев, рекомендуем периодически проверять, не числится ли за вами какая-либо задолженность. Это можно сделать по базе данных исполнительны производств на главной странице портала – https://oplata-fssp.ru .

Если ошибка все же случилась и с карты списали средства, которые по закону списать не имели права, или один и тот же долг списали несколько раз, необходимо действовать так:

1. Получить в банке заверенную выписку из счета, с которого списали деньги, в которой указан плательщик и назначение платежа.

2. Собрать документы, подтверждающие незаконность списания. Например, если списаны пособия, получить справки из учреждений, эти пособия выплачивающих, о том, что пособие поступает на такой-то счет. Если списано более 50% ежемесячного дохода, справка с места работы о том, что на счет поступает зарплата в таком-то размере.

3. Написать заявление приставу о возврате ошибочно списанных средств. В заявлении обязательно должен быть указан номер исполнительного производства и все неправомерно списанные суммы. Для ускорения процесса рекомендуем не посылать заявление по почте, а отнести в отдел лично, под расписку о получении.

4. Если в течение 10 дней с момента получения заявления пристав никак не реагирует, либо отказывает, можно оформить на него жалобу в ФССП.

5. В случае, если и это не принесло результата, необходимо обращаться в суд с исковым заявлением о возврате незаконно списанных сумм.

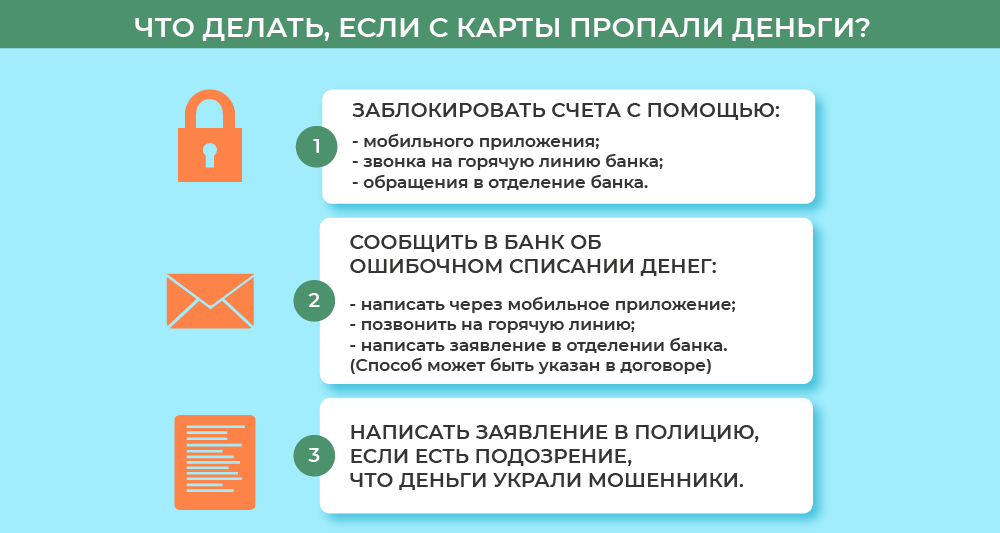

Пропали деньги с карты: что делать?

Все больше людей сталкиваются с несанкционированными списаниями. Иногда виноват банк, иногда ошибаются и сами потерпевшие, а чаще всего случаются кражи. В первую очередь необходимо обезопасить счета от новых списаний, а уже потом искать виноватого. Если деньги пропали по вине банка, потерпевший может требовать деньги с него. В случае кражи необходимо обращаться в полицию. Но иногда утраченные средства уже не вернуть. Поэтому лучше соблюдать правила безопасности, чтобы минимизировать риски.

Банковские услуги становятся все технологичнее, но и мошенники за ними поспевают. Во втором квартале 2021 года злоумышленники украли со счетов россиян более 3 млрд руб. Большую часть — через мобильные и онлайн-банки, оплату товаров и услуг. Используются и методы социальной инженерии, такие как сообщения и звонки якобы от сотрудников банков.

Если с карты списали деньги без вашего ведома, необходимо немедленно ее заблокировать. Большинство банков позволяют делать это через мобильное приложение или по телефону горячей линии. Помочь смогут и в отделении кредитной организации.

После блокировки необходимо сообщить сотрудникам учреждения о том, какие операции провели без вашего согласия. По закону потерпевший обязан уведомить банк в течение одного дня после получения уведомления о несогласованной операции (ч. 11 ст. 9 закона «О национальной платежной системе»).

Порядок уведомления определяется в договоре с банком. Кое-где может потребоваться написать заявление о несогласии с переводом. Но может быть предусмотрена и другая процедура. Информацию о порядке отмены операций можно найти в договоре или уточнить у сотрудников банка. В случае нарушения процедуры уведомления или пропуска срока кредитная организация имеет право отказать в возврате денег (ч. 14 ст. 9 закона «О национальной платежной системе»).

Перед тем как принять решение о выплате, банк выяснит причину произошедшего. Это могут быть не только ошибки банка или действия мошенников. Виноват может быть и сам пострадавший.

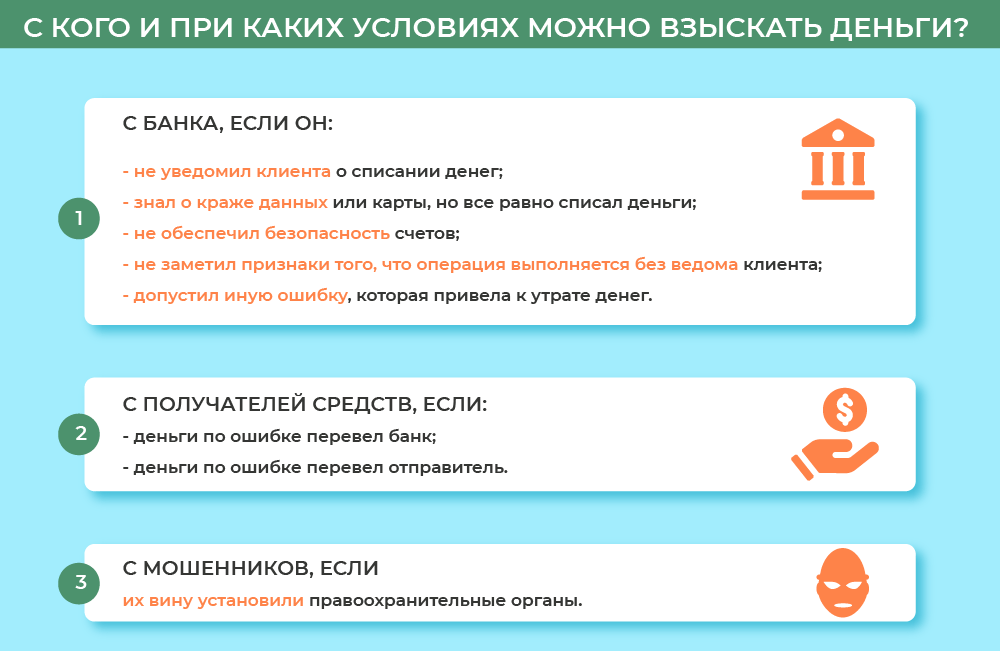

Когда можно взыскать деньги с банка

Банк, вероятнее всего, откажется вернуть деньги, если не было сбоя банковских систем или очевидных ошибок его сотрудников. Без явных нарушений банка взыскать деньги будет сложно, считает Евгений Николаенко, руководитель проектов прямых инвестиций в Яковлев и Партнеры Яковлев и Партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры — high market) группа Банкротство (включая споры) (high market) × Если есть признаки мошенничества, банк, скорее всего, признают невиновным, уверен эксперт.

По словам Игоря Вершинина, юриста Арбитраж.ру Арбитраж.ру Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Арбитражное судопроизводство (средние и малые споры — mid market) Профайл компании × , доказать противоправность действий банка чаще всего можно в следующих случаях.

1. Банк знал о краже данных или карты клиента, но все равно произвел платеж

Если клиент сообщил о краже карты или личных данных, то финансовая организация должна приостановить операции по его счетам.

Как, например, в деле № 33-11948/2018. 31 марта 2017 года клиентка «Тинькофф банка» Ирина Чернова* провела в Париже. Там у нее украли карту и телефон, о чем она немедленно сообщила в банк через мобильное приложение. После этого со счета Черновой списали €1079 (64 740 руб. по курсу на дату кражи. — Прим. ред.). Когда клиентка потребовала отменить транзакцию, банк попросил представить подтверждение кражи. На следующий день Чернова получила документы из полиции и направила в кредитную организацию. Но банк отказался возвращать украденные деньги, так как платеж совершили с использованием оригинала карты.

Тогда Чернова обратилась в суд. В ноябре 2017 года Дорогомиловский райсуд Москвы удовлетворил иск пострадавшей и взыскал с банка украденные деньги. Истец также взыскала с банка компенсацию морального вреда и штраф на основании закона «О защите прав потребителей».

2. Банк не проявил должной осмотрительности

Согласно ч. 5.1 ст. 8 ФЗ «О национальной платежной системе» банк должен приостановить перевод, если имеются признаки, что операция выполняется без ведома клиента. К ним можно отнести нетипичные размер суммы, время и место операции.

Подобные признаки выделяет и судебная практика. Например, в постановлении по делу № А55-14526/2018 АС Поволжского округа указал, что для проявления должной осмотрительности банку было необходимо обратить внимание на значительную сумму перевода, а также проверить, перечислял ли клиент какие-либо деньги этому контрагенту ранее.

Чтобы защитить деньги от мошенников, банки могут запрашивать подтверждение переводов. Чаще всего операцию просят одобрить через код в СМС, который приходит на телефонный номер владельца карты. Но даже эти меры злоумышленники могут обойти. Например, c помощью поддельных сайтов интернет-магазинов или других организаций, где клиент по ошибке самостоятельно введет свои данные. Поэтому при покупках в интернете тоже нужно быть бдительным.

3. Банк плохо обеспечивал безопасность данных и счетов клиентов

Согласно ст. 27 ФЗ «О национальной платежной системе» финансовые организации должны защищать свои информационные системы от посягательств мошенников. В случае невыполнения этих требований банк будет отвечать за потери своих клиентов.

Подобная ситуация встречается в судебной практике. Например, в деле № А79-2270/2019 суды сделали вывод, что банк не обеспечил достаточный уровень безопасности программного обеспечения, так как злоумышленники смогли получить доступ к электронной подписи клиента и сертификату ключа проверки в дистанционной системе обслуживания организации. Сотрудники банка не сделали контрольные звонки и не запросили документы для проверки подозрительной операции, что свидетельствует о вине банка в пропаже денег, посчитали суды.

4. Банк не уведомил клиента об операции

Банк обязан сообщать клиенту о каждой операции с его деньгами. Такое правило установлено в ст. 9 ФЗ «О национальной платежной системе». Если клиента не уведомили о переводе или снятии средств со счета, он может требовать возмещения.

Так, в деле № А53-21833/2014 АС Ростовской области взыскал с банка «Донинвест» 460 000 руб., так как он не уведомил клиента об операции. В феврале 2014 года деньги со счета списали неустановленные лица, но клиент обнаружил пропажу только спустя четыре месяца. Тогда он и направил претензию. Банк отказался возвращать средства, но в суде клиенту удалось защитить свои права.

Этот список не исчерпывающий. Если деньги пропали из-за того, что банк ненадлежащим образом исполнял свои обязанности по договору, финансовая организация обязана возместить клиенту убытки в любом случае. Это следует из положений ст. 393 ГК («Обязанность должника возместить убытки»), поясняет Артур Аванесян, старший юрист юридической фирмы Рустам Курмаев и партнеры Рустам Курмаев и партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры — high market) группа Уголовное право группа Банкротство (включая споры) (high market) группа Разрешение споров в судах общей юрисдикции 1 место По выручке на юриста (менее 30 юристов) 5 место По выручке Профайл компании ×

Кроме того, в споре с гражданином именно банк должен будет доказать, что виноват не он, а клиент (ч. 15 ст. 9 закона «О национальной платежной системе»). Но если клиент предприниматель, то именно ему придется обосновать вину банка.

Как взыскать деньги с мошенников или получателей средств?

Взыскать деньги с мошенников сложно. Если злоумышленники неизвестны, то найти их возможно только посредством уголовного судопроизводства, говорит партнер Criminal Defense Firm Criminal Defense Firm Федеральный рейтинг. группа Уголовное право × Анна Голуб. Поэтому после отмены операции в банке о потере денег нужно незамедлительно уведомить полицию.

На основании ч. 3 ст. 158 УК за тайное изъятие денежных средств со счета преступнику может грозить наказание, в частности, в виде лишения свободы до шести лет. Но если деньги были похищены путем обмана, действия злоумышленников могут быть квалифицированы по ст. 159.3 УК «Мошенничество с использованием электронных средств платежа». Максимальное наказание по самому «простому» составу — до трех лет лишения свободы (п. 1). А за хищение организованной группой либо в особо крупном размере (более 1 млн руб.) — до десяти лет (п. 4 ст. 159.3 УК).

Но на деле правоохранительным органам удается вернуть менее 10% украденных средств. А раскрываемость в сфере киберпреступности остается на уровне 9%, говорил в 2020 году генпрокурор Игорь Краснов. Основная проблема в идентификации преступников, поясняет Степан Хантимиров, юрист Адвокатское бюро Asterisk Адвокатское бюро Asterisk Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры — high market) группа ГЧП/Инфраструктурные проекты группа Банкротство (включая споры) (mid market) группа Разрешение споров в судах общей юрисдикции 5 место По выручке на юриста (менее 30 юристов) 30 место По выручке ×

Если пострадавшему повезет и похитителей найдут, то деньги можно будет взыскать по гражданскому иску, в том числе и в рамках уголовного процесса. Например, в деле № 77-4249/2020 Александра Матвеева признали виновным в хищении денег у 17 потерпевших на основании ст. 159.3 УК. Осужденный размещал фейковые объявления на «Авито», где продавал металлоискатель за 15 000 руб., строительный пылесос за 8000 руб., велосипед за 19 000 руб. и много что еще. Он обещал оправить товары по почте, но, получив деньги, всегда исчезал. В итоге Вольский районный суд Саратовской области приговорил Матвеева к двум с половиной годам лишения свободы условно. Часть потерпевших решили вернуть свои деньги в рамках уголовного процесса. По их гражданскому иску суд взыскал с Матвеева 88 500 руб. на основании ст. 1064 ГК «Общие основания ответственности за причинение вреда».

Иногда найти злоумышленников возможно и без уголовного дела. Если деньги перевели на чужой счет, можно предъявить иск к банку, рассказывает Голуб. Даже если его признают ненадлежащим ответчиком, суд может обязать банк представить сведения о лице, которое получило перевод.

Даже если суд откажет в удовлетворении иска к банку, у пострадавшего будут сведения о получателе денег. Он может попытаться вернуть потерянные суммы через суд или обратиться в правоохранительные органы с заявлением в отношении конкретного лица.

Деньги также возможно потребовать, если их по ошибке перевели известному получателю. В таком случае средства взыскиваются как неосновательное обогащение на основании ст. 1102 ГК. Ведь они были получены просто так, без каких-либо обязательств и договоренностей.

Например, в деле № 33–30161/2016 Московский городской суд подтвердил, что ответчик должен вернуть денежные средства истцу, так как получил их безосновательно. Иван Смирнов* требовал вернуть сумму перевода с банка и получателя денег — Елены Назаровой*. Он указывал, что зашел в «Сбербанк Онлайн», чтобы перевести деньги, но в итоге не подтвердил перевод с помощью кода. Несмотря на это, на его мобильный телефон поступило СМС-уведомление о списании денег (сумма не указана). Но представители банка в суде возражали, что клиент подтвердил операцию. В итоге суд отказал в требованиях банку, но обязал Назарову вернуть деньги, потому что законных оснований их получать у нее не было.

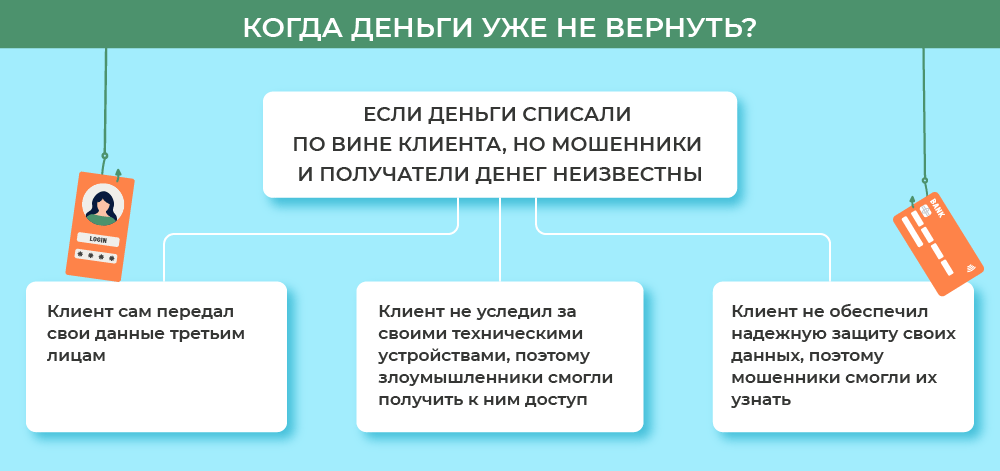

Когда деньги уже не вернуть?

Если клиенту не удалось найти мошенников, он попытается взыскать деньги с банка. Но сделать это будет непросто, если потерпевший не соблюдал требования безопасности и сам передал свои деньги или данные злоумышленникам, говорит Игорь Вершинин из Арбитраж.ру Арбитраж.ру Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Арбитражное судопроизводство (средние и малые споры — mid market) Профайл компании ×

Пострадавшему придется доказать, что к его сведениям противоправным образом получили доступ злоумышленники. Суды могут отказать, если средства сняли с помощью ввода данных клиента.

Например, в деле № А53-5074/2019 ООО «Пивоварня Рандеву» пыталась взыскать ПАО «Банк ВТБ» 874 273 руб. Общество считало, что банк неправомерно списал деньги, так оно не давало распоряжение на перевод средств другому лицу. Но банк настаивал, что все платежные поручения были подписаны электронной подписью истца и направлялись с его IP-адреса. В ходе банковской проверки ответчик установил, что доступ к компьютерам компании каким-то образом получили третьи лица. Они смогли перевести деньги со счетов истца через дистанционную систему банковского обслуживания. В итоге АС Ростовской области отказал обществу. Первая инстанция указала, что по условиям договора с банком пивоварня должна была самостоятельно обеспечить безопасность своих компьютеров, поэтому утрата денег произошла не по вине банка.

Похожая ситуация описывается и в деле № 88-3720/2020. В нем Михаил Рубин* обратился в Прилузский районный суд Республики Коми с иском к Сбербанку. Заявитель просил признать незаключенным кредитный договор, а также взыскать с банка 22 614 руб., которые были списаны в качестве платежей по этому соглашению.

Рубин считал, что договор заключили мошенники, так как он его не подписывал. В марте 2019 года на него оформили кредит на сумму 150 000 руб., рассказывал истец. По его словам, злоумышленники также списали 80 000 руб. с его банковского счета.

Суд установил, что истец заключил договор через систему «Сбербанк Онлайн». При авторизации пользователь правильно ввел логин, пароль и код мобильного банка. Первой инстанции Рубин пояснил, что в феврале 2019 года он скачал приложение по просьбе некой организации «Финтраст» и ввел данные своей банковской карты. Так злоумышленники получили доступ к счету истца.

В итоге суд отказал истцу в удовлетворении его требований. Первая инстанция посчитала, что банк не может нести ответственность за то, что клиент сам представил данные третьим лицам.

Клиент также не сможет вернуть деньги, если совершал какие-либо действия по подтверждению платежа, поясняет Евгений Николаенко из МКА Яковлев и Партнеры Яковлев и Партнеры Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры — high market) группа Банкротство (включая споры) (high market) × Так, в ноябре 2018 года Елене Карловой* позвонил неизвестный, представился сотрудником «Альфа-Банка» и попросил продиктовать код, который пришел на ее телефонный номер. Так злоумышленники получили доступ к счетам Карловой и оформили на нее кредит на сумму 150 000 руб., которые они похитили. Потерпевшая попыталась взыскать их с банка в судебном порядке, но Тракторозаводский районный суда города Волгограда отказал (дело № 2-2357/2019).

Но и получить решение суда только полдела. Взыскать что-либо по исполнительному листу может быть сложно. Ведь мошенники не ждут исков, а прячут деньги, выводя их по цепочке транзакций дальше.

Меры безопасности

Огромное количество краж происходит из-за невнимательности самих потерпевших. Большинство экспертов сходятся в том, что гражданам, прежде всего, необходимо уделять особое внимание охране своих персональных данных: не сообщать кодовые слова, пин-коды, номера счетов и иные сведения о счетах и вкладах.

В первую очередь гражданам необходимо внимательно проверять звонки и сообщения, которые они получают от так называемых сотрудников банка, отмечает Голуб. По любому поводу лучше перезванивать в банк на его номер самостоятельно, советует Степан Хантимиров.

Кроме того, эксперты советуют всегда пользоваться проверенными сайтами и приложениями. Лучше открыть специальную банковскую карту для покупок в интернете и вносить на нее суммы, необходимые для покупки, считает Голуб. Можно также самостоятельно установить лимиты на операции по карте, отмечает Вершинин.

Учитывая, что большинство граждан имеют доступ к своим банкам через смартфон или компьютер, большое значение имеют технические меры безопасности. Адвокат Регионсервис Регионсервис Федеральный рейтинг. группа Семейное и наследственное право группа Уголовное право группа Экологическое право группа Арбитражное судопроизводство (крупные споры — high market) группа Природные ресурсы/Энергетика × Алексей Панюшкин советует не пренебрегать следующими способами защиты своих сбережений:

- установить пин-код на сим-карту и подать заявление в салон сотовой связи о запрете выдачи дубликата сим-карты, а также операций по доверенности;

- установить на смартфоне определитель номера, который покажет, когда звонят мошенники;

- установить двухфакторную аутентификацию в различных аккаунтах: на «Госуслугах», в соцсетях, мессенджерах, электронной почте и прочих;

- при подключении к публичным сетям Wi-Fi использовать проверенные платные виртуальные частные сети VPN;

- не использовать один и тот же пароль для различных интернет-ресурсов;

- создавать надежные пароли;

- устанавливать приложения только из официальных магазинов на смартфоне — App Store, Google Play;

- не открывать электронные сообщения и СМС от неизвестных отправителей, а также не переходить по сомнительным ссылкам;

- подключить СМС-информирование или push-уведомления в мобильном приложении, чтобы быстро получать сведения о платежных операциях.

Бурный рост информационных технологий требует от участников гражданского оборота повышенных мер безопасности при использовании банковских карт и мобильных устройств.

Проблема банковских мошенников волнует не только потерпевших, но и сами банки. Так, в декабре прошлого года ЦБ предложил определить обязательную сумму, которую финансовые организации должны будут возвращать гражданам, которые потеряли деньги из-за злоумышленников. Это Центральный банк планирует внести в закон «О национальной платежной системе».

Источник https://katsaylidi.ru/blog/nezakonnoe-spisanie-denezhnyh-sredstv/

Источник https://oplata-fssp.ru/pages/kak-pristavy-spisyvayut-dengi-s-karty

Источник https://pravo.ru/story/238400/