Топ дебетовых карт с бесплатными переводами на карты других банков 2021 2022

В России много банков и еще больше пластиковых карт. Это делается для того, чтобы потребитель выбрал тот пластик, условия которого больше всего подходят под его потребности. К примеру, для автовладельцев есть специальные банковские продукты, позволяющие возвращать 10% с любых покупок на АЗС! Выпускаются карты с повышенным кэшбэком для путешественников, гурманов, киноманов, клиентов, часто покупающих лекарства в аптеках, и т.д.

В этой статье мы будем разбирать лучшие дебетовые карты для межбанковских переводов. Их обычно заказывают клиенты, постоянно совершающие подобные операции. Для них основной фактор не кэшбэк или проценты на остаток средств, а размер комиссии за операцию.

Лучшие дебетовые карты с переводом средств без комиссии

Что такое межбанковский перевод?

Есть два вида перевода: внутри банка и между банками. Например, у вас и у вашего знакомого есть дебетовые карты Тинькофф. Перечисление средств с одной такой карты на другую классифицируется как внутренний перевод.

Если же вторая карта будет выпущена другим банком, скажем, ВТБ, операция называется межбанковским переводом, и выполняется через Центробанк. Обычно любой банк устанавливает определенный лимит на межбанковский перевод. За его превышение предполагается комиссия. У каждого финансового учреждения своя политика.

Поэтому мы укажем карты с бесплатным межбанком и минимальными сборами за данную операцию.

Другие популярные дебетовые карты

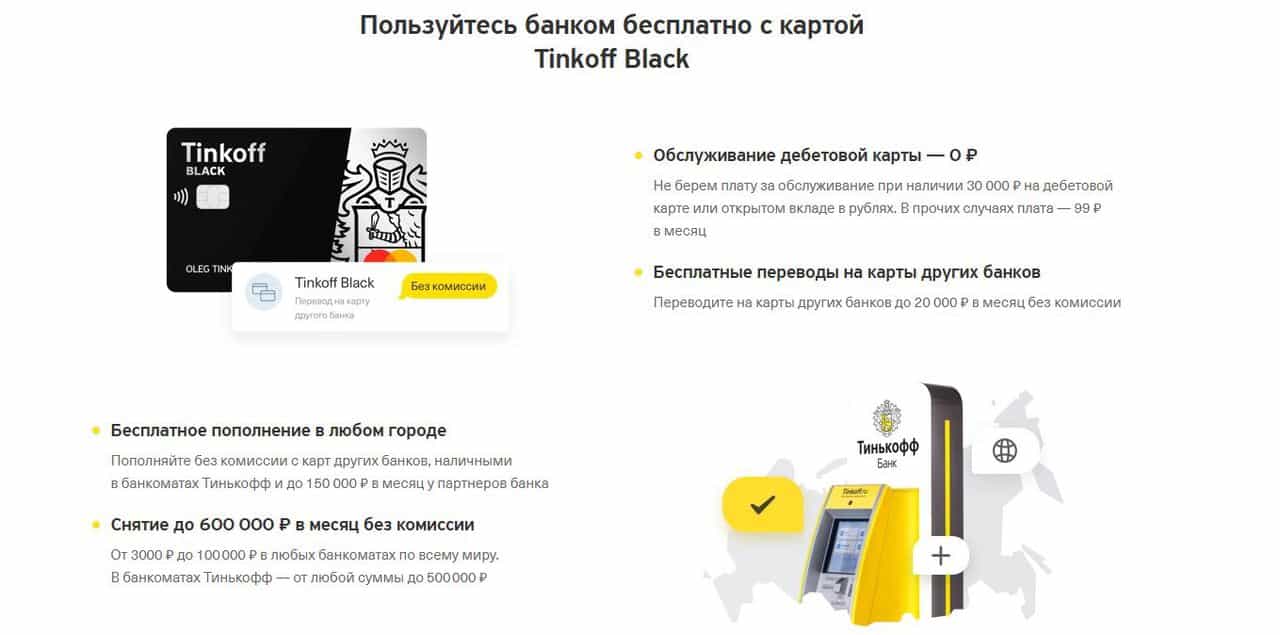

Тинькофф

Дебетовая карта Tinkoff Black с переводами на карты других банков без комиссии разрешает сумму 20 тыс./месяц. Владелец пластика Блэк потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Однако ограничения касаются транзакций, выполненных при помощи онлайн-сервисов финансового учреждения.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 99 руб./месяц. Но оплаты можно избежать, если ежемесячные расходы превысят 30 тыс. есть депозит в этом банке на сумму от 50 тыс. или есть активный кредит

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 100 тыс. Превышение — 2% от суммы, но минимальный сбор — 90 руб.. Однако нужно снимать от 3 тыс., иначе сбор составит 90 руб. даже если лимит не превышен

- 3.5% годовых на остаток, не превышающий 300 тыс.

- Кэшбэк в 5/1% за покупки по карте в трех выбранных категориях/прочие приобретения

Opencard

Дебетовая карта от Опенкард предполагает бесплатные переводы на карты других банков в размере до 20 тыс./месяц. Обладатель карты потеряет 1,5% (минимум, 50 руб.), если этот лимит будет превышен.

Условия карты следующие:

- Выпуск — бесплатно, но с одним условием. Надо заплатить 500 руб. Эта сумма автоматически сядет на карту, когда её владелец сделает приобретения на сумму от 10 тыс.

- Обслуживание — бесплатно

- Сумма для обналичивания без комиссии в любом банкомате — 0,2/1 млн. в сутки/месяц

- 5,5% годовых на остаток на накопительном счете «Моя копилка»

- Кэшбэк до 11/3% за покупки по карте в выбранной категории/прочие приобретения

- Бесплатные переводы в другие банки по реквизитам

Альфа Карта

Здесь обширная линейка карт, поэтому отметим общее нюансы:

- Переводы по реквизитам счета — бесплатно;

- При превышении лимита — 1,6% от суммы транзакции, но минимум, 50 рублей.

Лимит зависит от пакета услуг:

- Комфорт — 0,2/0,5/2 млн. за одну операцию/в день/в месяц;

- Максимум — 0,3/1/3 млн.;

- Для клиентов А-Клуб — 0,6/1,5/3 млн.;

- Прочие клиенты — 0,1/0,2/1,5 млн.

Теперь немного о двух картах с небольшой комиссией за межбанковские переводы. Польза от Home Credit, независимо от суммы, потребует сбор в 10 руб. Плюсами карты являются 7% годовых на остаток, кэшбэк в 1/3% на все покупки/АЗС, развлечения, рестораны. Обслуживание – 99 руб./мес. Если расходы составят 5 тыс./мес. или остаток будет от 10 тыс., карта станет бесплатной.

Клиенты ВТБ могут заказать Мультикарту. Если ежемесячные траты по пластику превысят 5 тыс., вся сумма, потраченная на межбанковские переводы, вернется обратно на счет.

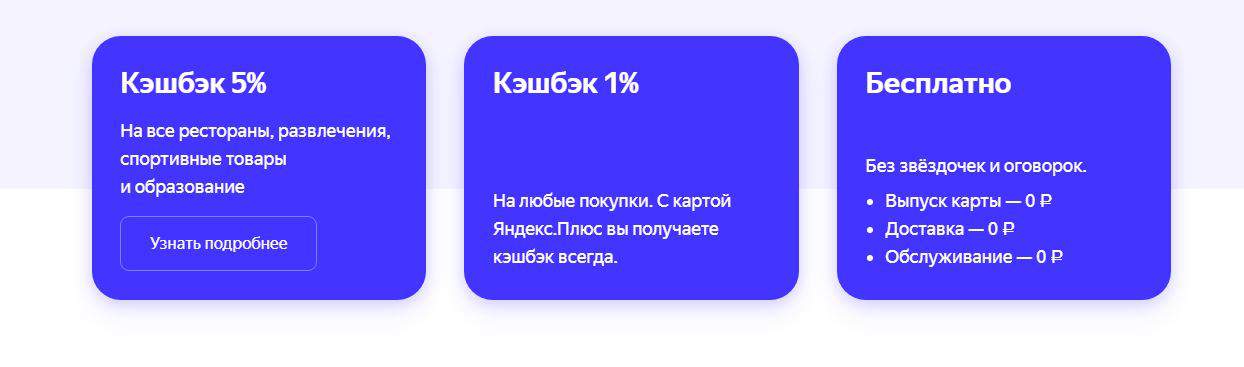

Яндекс Плюс

Эту дебетовку можно получить в двух (Тинькофф, Альфа) банках. Карта, оформленная в Tinkoff, разрешает каждый месяц совершать переводы на карты других банков без комиссии на сумму до 20 тыс. Владелец пластика потеряет 1,5% (минимум, 30 руб.), если этот лимит будет превышен. Отличие пластика, заказанного в Альфа Банке, касается только комиссии при превышении лимита. Здесь – 1,95%. Все остальное аналогично.

Условия карты следующие:

- Выпуск/обслуживание — бесплатно

- Обналичивание без комиссии разрешается для Яндекс карты Альфа Банка. Однако нужно выполнить одно из двух условий: покупки на сумму от 10 тыс./мес. или остаток от 30 тыс.

- До 5/7% годовых на остаток при дебетовой карте от Тинькофф/Альфа

- Кэшбэк в 10/5% за покупки в сервисах Яндекс/услугах в прочих сервисах бренда, приобретения в категориях «Спорт», «Образование», «Развлечения», «Кафе/рестораны». За прочие покупки возврат составит 1%

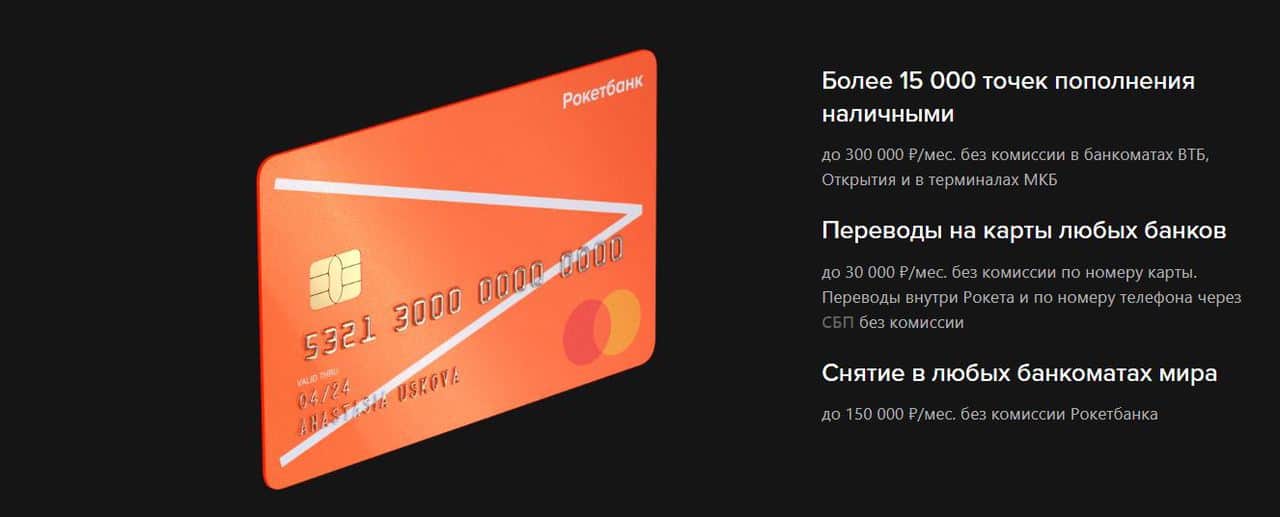

Рокетбанк

Дебетовая карта Рокетбанка с бесплатным переводом предполагает два тарифа: «Уютный космос» и «Открытый космос». Лимит за расчетный период в первом случае составляет 10 тыс. руб., во втором – 150 тыс. При его превышении комиссия составит 1,5% от суммы, но минимальный сбор – 50 руб.

Рокетбанк — участник СПБ. Это Система быстрых платежей, позволяющая быстро переводить деньги сторонней финансовой организации по номеру телефона. Указанные выше ограничения при этом теряют силу. Единственное условие – второй банк также должен быть участником СБП.

Условия карты следующие:

- Выпуск — бесплатно

- Обслуживание — 1000 руб. в месяц

- Сумма для ежемесячного обналичивания без комиссии в любом банкомате — 150/300 тыс. для тарифа «Уютный/Открытый Космос». Превышение — 1,5% от суммы, но минимальный сбор — 50 руб.

- Ежемесячные межбанковские переводы по реквизитам для тарифа «Уютный Космос» бесплатные до 1 млн. У расширенного тарифа ограничений нет

- Кэшбэка и процента на остаток нет

Переводы по реквизитам счета

Для межбанковского перевода нужно выполнить следующие операции:

- Открываем личный кабинет

- Нажимаем на «Межбанковский перевод». Могут быть отличия в банках. Допустим, «Перевод» или «Перевод на счет»

- Вносим ФИО получателя, № счета и БИК

- Вбиваем нужную сумму

- Нажимаем на «Отправить»

Вот, пожалуй, и все. Удачи в переводах. Главное, не ошибитесь при переводе в реквизитах (третий пункт).

На карты каких банков можно переводить деньги

Разобрали традиционные и новые способы переводов и рассказали, как перевести деньги за рубеж в сентябре 2022 года.

Из-за санкций некоторые банки в РФ отменили валютные переводы за границу, а другие работают с задержками. Самые простые и очевидные способы переводов денег через границу больше недоступны, и вы знаете причину.

С марта 2022 года у россиян возникли сложности с переводами в Европу и другие зарубежные государства, а также с оплатами счетов и подписок.

Оплатить покупки в зарубежных интернет-магазинах картой, как раньше, уже не получится. Без посредника нельзя купить украшение в Милане, заказать настоящие кроссы Nike на Asos или полезные витаминки на iHerb.

Проблематично послать деньги любимой бабушке, дяде, племяннику.

Перевод денег на свой счёт в зарубежном банке тоже превратился в квест.

Невозможно расплатиться при помощи ApplePay за подписки на такие привычные зарубежные сервисы, которые пока ещё работают для россиян: популярные AppleTV, YouTube Premium, Netflix, или специализированные для аналитиков, дизайнеров, сеошников.

Не получается оплатить услуги таргетированной рекламы в социальных сетях, которые заблокировал Роскомнадзор — с птичкой и с объективом.

Есть трудности с оплатой за собственное обучение и учёбу своих детей.

Для того, чтобы купить жилье, коммерческую недвижимость или ценные бумаги в недружественной стране придётся получить разрешение специальной правительственной комиссии.

В связи с высоким спросом каждый день появляются новые способы перевода денег за рубеж в валюте. Мы собрали очевидные и альтернативные варианты, проанализировали основные условия и скрытые сложности и готовы поделиться этой полезной информацией. Если мы о чём-то забыли — поделитесь релевантным опытом в комментариях, читатели оценят.

Предупреждаем — статья объёмная, для легкой навигации есть оглавление. Если читать совсем лень, в конце материала собрали TLDR с итогами.

Оглавление

Лимиты на валютные переводы

С 1 июля 2022 года Банк России ослабил валютные ограничения. Это плюс для физлиц: резидентов и нерезидентов РФ, которым часто приходится проводить валютные платежи. Месячный лимит на переводы со своего счёта в российском банке расширили до 1 млн долларов США или эквиваленту в другой валюте. Получателем может быть любое физлицо. Ещё переводить средства можно на свои же зарубежные счета.

Для тех, у кого нет счетов в банках РФ, лимит валютных переводов ниже — 5000 $ в сутки, то есть не больше 150 000 $ в месяц.

Свои условия перевода денег из России за рубеж действуют для нерезидентов РФ:

гражданство нерезидента в одной из стран, которые не вводили санкции против РФ;

обязательно официальное оформление на работу в России по трудовому или гражданско-правовому договору.

Кстати, Центробанк недавно опубликовал для общественного обсуждения документ, согласно которому регулятор ориентируется на дальнейшее сокращение объёма операций в недружественных валютах.

Способы зарубежных валютных переводов, которые уже не работают

1. Больше нет переводов за рубеж с карт Mastercard и Visa, выпущенных в РФ.

2. Переводы за границу не производят со счетов подсанкционных российских банков, таких как:

Промсвязьбанк и другие.

Полный список включает 20 кредитных организаций, отрезанных от системы международных SWIFT-переводов.

3. Нельзя перевести деньги через западные сервисы и системы переводов, которые заявили, что о прекращают обслуживать клиентов из России:

MoneyGram и другие.

Надо отметить, что некоторые из них всё же пока поддерживают внутрироссийские переводы.

Валютные переводы по номеру зарубежного счёта через российские банки

Ещё остались российские банки, которые не попали под санкции недружественных стран и пока делают переводы в валюте по номеру счёта за рубежом через SWIFT:

Но ситуацию не назовешь стабильной. В некоторых валютах перевод сделать нельзя. Вот как можно отправить перевод через российский банк по номеру зарубежного счёта.

Уточните в своем банке список доступных валют и другие условия. Например, чтобы перевести крупную сумму, нужно будет открыть счёт в кредитной организации.

Предоставьте оператору реквизиты для перевода: ФИО получателя или наименование юрлица, номер счёта для зачисления, SWIFT-код и БИК банка или его адрес и полное наименование.

Главное и, пожалуй, единственное преимущество SWIFT — низкий размер комиссии за перевод. В среднем по банкам комиссия 1–3% от суммы, минимальный размер в разных банках — от 500 ₽ до 30 $.

Сроки исполнения платежа, в идеале, должны составлять не больше 4-х дней. Но на практике в текущих условиях чаще бывает иначе. Ни один банк сейчас не даёт чётких данных по срокам. В итоге задержка из-за дополнительных проверок иностранных банков-посредников составляет до месяца. Пока клиент ждёт исполнения операции, деньги зависают в серой зоне. Адресат их ещё не получил, но и вернуть их себе тоже нельзя. Многие переводы отклоняются иностранными банками и приходится долго ждать, пока деньги вернутся отправителю.

Тревожная тенденция на отмену SWIFT-переводов в валюте затронула даже те банки, которые не попали под санкции. Так, в Тинькофф заявили, что приостановят валютные переводы за рубеж до 1 октября 2022 года.

Через счёт в иностранном банке

Если вы не успели открыть счет в зарубежном банке, перевести через банковские платёжные сервисы банков получится только 10 000 $ в месяц или эквивалент в другой валюте.

Если вы хотите открыть счёт в банке за границей сейчас, придётся потрудиться, чтобы верно выбрать страну и банк. Во Франции и Греции, к примеру, часто отказывают в открытии местных счетов россиянам.

Пока ещё счета для выходцев из РФ можно открыть в сербском Райффайзенбанке, но сделать это придётся лично.

Ещё один рабочий вариант — страны СНГ: Грузия, Армения, Казахстан, но свои тонкости есть и здесь. В Армении и Грузии практикуют запросы вида на жительство, договоров аренды жилья или трудовых договоров, иначе счёт могут и не открыть.

Важный нюанс: об открытии счета за рубежом обязательно надо известить российскую ФНС, а также получить разрешение правительственной комиссии. Но есть исключения, когда дополнительные согласования не нужны. Это касается тех, кто получает на иностранный банковский счёт зарплату, выплаты за аренду недвижимости и тех, кто имеет процентные доходы по купонам и дивидендам.

Международный перевод производят через SWIFT. Плата за него бывает в процентах от суммы перевода или в твердой сумме. Условия зависят от правил конкретного банка.

Для ИП и юрлиц условия перевода валюты на свои счета за границу другие. Их одобряют только при необходимости обеспечить операционную деятельность своих зарубежных филиалов.

Через системы денежных переводов

Главное преимущество таких систем в том, что для перевода не нужны банковские реквизиты или открытый счёт. Отправить валюту можно в любом удобном для вас в отделении оператора. Чтобы платёж приняли, предъявите паспорт, укажите ФИО, телефон и адрес получателя, валюту и сумму перевода.

Лимит перевода в месяц без счёта — 5000 $ или эквивалент в другой валюте. Если открыть счёт на сайте или в приложении платёжного оператора, можно будет переводить за рубеж до 10 000 $ в месяц, а также отслеживать онлайн и офлайн переводы.

Комиссия: от 0% до 2% + допсбор, который зависит от оператора платежей, страны, где живёт получатель и суммы, и варьируется от 0% до 20%.

Сроки перевода — до двух рабочих дней.

Сейчас в России доступно несколько систем валютных переводов.

«Золотая корона». Переводы в Грецию и Чехию, страны СНГ и Азии. Платить можно онлайн или в отделениях, но только рублями и долларами. Комиссию нужно уточнять на месте.

Contact. Переводы в Литву, Латвию, Италию, Чехию. Платить можно в приложении, на сайте, в офисах банков-партнёров (список есть на сайте), только рублями. Комиссия меняется в зависимости от страны и суммы.

Юнистрим. Переводы в Великобританию, Италию, Грецию, есть и другие страны. Можно платить онлайн или в отделениях в рублях, евро, долларах. Если перевод с конвертацией, то комиссии не будет.

Главный недостаток таких систем денежных переводов — перечень стран, куда можно отправить валюту из России, ограничен Восточной Европой и Средней Азий. Списки стран, с которыми работает конкретный сервис переводов, сто́ит уточнять на официальном сайте оператора.

Сервисы переводов и оплаты зарубежных счетов

Таких сервисов сейчас много, потому что на них огромный спрос. Люди ищут решение, и оно есть. Клиенту даже не придётся оформлять за рубежом карту или счёт, это сделают за него. Неоспоримый плюс — не нужно отчитываться перед налоговой и ждать согласования от правительственной комиссии. Например, наш сервис оплаты зарубежных счётов NoWall помогает переводить деньги в более чем 60 стран, в том числе в «недружественные страны» Европы и США.

Вот как выглядит процесс: вы совершаете перевод в рублях на российскую карту. Сервис за счёт своих оборотных средств совершает международный перевод либо оплачивает ваши покупки с европейской карты VISA или производит перевод со своего европейского счёта через SEPA или SWIFT. Адресат получает перевод в нужной ему валюте. Также доступны криптовалютные переводы.

Главные преимущества таких сервисов — скорость и надёжность. Переводы совершаются за 30–60 минут, оплата инвойсов занимает от 1 часа до суток. По сути деньги не пересекают российскую границу, а все вопросы с банками и системами международных переводов решают менеджеры сервиса. Однако, будьте внимательны, чтобы не нарваться на мошенников, которым вы переведёте деньги, а они их не отправят.

Переводы в криптовалюте

Те, кто разбирается как работают криптовалюты, могут совершать переводы в США и европейские страны через криптообменники. Это удобный мобильный инструмент, который работает через сайты и приложения и не боится санкций.

Но если вы никогда не имели дел с криптовалютой, нужно проявлять максимальную осторожность и опасаться мошенничества. Выбрать надёжный криптосервис можно в агрегаторах обменников, где собраны реальные рейтинги и отзывы живых клиентов. Например, Bestchange.

Стабильной валютой считаются стейблкоины: Tether, USDC, BUSD, DAI. Их курсы привязаны к американскому доллару, поэтому легко предсказуемы. Вот как их используют для переводов и оплаты покупок и сервисов.

Криптокошелёк с поддержкой нужной валюты можно установить прямо на смартфон. После загрузки нужно настроить приложение.

Запомните все секретные слова и пароли, которые ввели при регистрации. Если доступ к ним будет утрачен, деньги тоже канут в лету.

Выберите цифровой обменник или биржу с поддержкой нужной криптовалюты. В обменниках можно платить за крипту рублями. На бирже сперва придётся пополнить счёт и самостоятельно обменять рубли на токены. Крупнейшие мировые криптобиржи: Binance, Coinbase, OKX. Надёжные криптообменники: Exnode и Bestchange. На последней площадке меняют WMZ на евро или другую валюту с переводом на нужный банковский счёт.

После зачисления криптовалюты можно конвертировать её в валюту любой страны за рубежом, где у вас открыт банковский счёт или отправить перевод доверенному лицу.

Переводы и обналичивание облагают комиссией, её размер обменники уточняют прямо перед тем, как менять деньги.

Криптовалютные переводы считаются рисковыми операциями. И вот почему.

Крупные суммы нельзя сразу конвертировать в крипту. Банки могут заинтересоваться операциями свыше 600 000 рублей.

На конвертации сбережений в инвалютах можно потерять существенную сумму, ведь из РФ пополнить криптокошелёк получится только в рублях. Менять валюту на рубли, а потом на крипту попросту не выгодно.

Поменять криптовалюту на местную за границей не получится, если у вас нет своего счёта в банке за рубежом. Если сумма превысит 10 000 долларов или евро, возникнут вопросы к легальности происхождения этих средств.

При плохом раскладе можно наткнуться на скам-сервис, который спишет с вас деньги за крипту прекратит работу. Пример — криптобиржа Thodex, основатель которой украл у пользователей миллионы долларов и скрылся.

Выпуск зарубежной банковской карты в Visa или Mastercard для россиян

Если оформить в одной из стран СНГ карту Visa или Mastercard, вы получите возможность переводить с неё деньги в Европу из России. Появились и пользуются спросом «карточные» туры в Турцию, Армению, Азербайджан, Грузию, Казахстан и Узбекистан.

Цена 3-х дневного тура в Ташкент — 23 000 рублей + перелёт (из Москвы — около 500 $) . Карты для россиян там выпускают в банках:

Чтобы получить карту, вас попросят оформить ИИН — индивидуальный идентификационный номер из 12 цифр, который дают физлицам. Сделать это, как и подать заявку в банк на выдачу карты, можно только лично, зато по паспорту РФ. Карты оформляют на номера российских или казахстанских сотовых операторов в зависимости от банка.

Банковские карты выдают и в Кыргызстане, но нужно приехать в страну хотя бы на один день. Из документов нужен только российский и заграничный паспорта.

Ещё одно популярное направление карточного туризма — Белоруссия. Чтобы получить карту там, нужно получить местную сим-карту. Пластик россиянам оформляют Статус банк, Zepter Bank, Белорусский Народный Банк. Услуга стоит от 500 до 6000 рублей в зависимости от банка. Виртуалки оформляют в ПриорБанке и Технобанке. Неудобство в том, что нужно заводить в Белоруссии две карты: МИР и Visa. Белорусский МИР можно пополнять российским МИРом, потом конвертировать в местную валюту, а далее переводить в нужную вам.

Существенный минус — банковская карта, оформленная за границей, в России работать не будет. Плюс придётся оплатить тур, перелёт или переезд.

Пополнения из России возможны через SWIFT-переводы, «Золотую корону» или на рублёвый счет в банке за границей (в рублях). Можно сразу внести деньги на счёт через банкомат в отделении банка при получении карты, но это поможет ненадолго.

Получается, что оформлять зарубежную Visa есть смысл только тем, кто будет пользоваться ей регулярно. Этой услугой уже заинтересовались мошенники, поэтому нужно с осторожностью выбирать туроператора и поставщика финансовых услуг.

Для разовых покупок есть альтернативный вариант. Сервисы денежных переводов предоставляют услугу оформления виртуальной карты. Вы можете использовать её, например, для оплаты зарубежного сервиса или в интернет-магазине, где нужны данные карты.

Переводы с карты МИР на карты иностранных банков

Ещё этим летом с карты платёжной системы Мир можно было делать переводы в страны СНГ, использовать их в Турции, Армении, Белоруссии, Вьетнаме, Таджикистане, Узбекистане, Казахстане, Киргизии, Южной Осетии и Абхазии. В этих странах люди могли расплачиваться Миром за покупки и снимать местную валюту в банкоматах. Сейчас платёжный оператор гарантирует работу карт Мир только на территории РФ и вот почему:

карты Мир в Турции, Вьетнаме и Казахстане принимает всё меньше банков, упор делают на наличные расчёты;

В Узбекистане работают только карты Мир, которые выпустили местные банки;

оплатить зарубежные сервисы картой Мир невозможно.

Вывоз наличных денежных средств. Сколько можно и как

В начале марта из России разрешили вывозить валюту до 10 000 $, но обязали любую сумму декларировать на таможне. После этого число попыток незаконно вывезти валюту за рубеж из России увеличилось на 55%. Штраф за такой проступок — 50–200% суммы превышения, а за крупные суммы можно отправиться на принудительный отдых на срок до 4-х лет.

Самое главное

Нельзя перевести валюту из России за границу со счетов банков под санкциями и через иностранные сервисы, которые покинули РФ.

В других банках России есть SWIFT переводы с низкой комиссией, но деньги могут идти до месяца и не факт, что дойдут.

Работают переводы в валюте через счета зарубежных банков без открытия счёта, но лимит всего 10 000$. Чтобы открыть зарубежный счёт, нужно одобрение правительственной комиссии + известить ФНС.

Через системы денежных переводов можно перевести деньги за границу достаточно быстро и недорого, но число стран очень ограничено.

Есть криптовалютные биржи или обменники, которые могут отправить перевод за рубеж. Курс обмена не всегда выгоден для продавца. А ещё легко нарваться на скам если нет опыта.

Чтобы получить Visa или Mastercard за рубежом, придётся выехать за границу или заплатить посреднику, который оформит вам цифровую карту без носителя. Выйдет недёшево, а пользоваться можно только за границами России.

Карты Мир работают только в РФ и ближнем зарубежье. Курс обмена невыгодный для отправителя перевода, а ещё ими не оплатишь зарубежные сервисы.

Если решите вывезти валюту из РФ, придётся её декларировать. Брать с собой больше 10 000 $ нельзя.

Появились удобные сервисы для переводов за рубеж, оплаты счетов и сервисов за границей. Стоимость услуг окупается высокой скоростью перевода, большим числом стран, куда можно отправить валюту, и надёжностью.

Бывали ли у вас сложности при валютных переводах из России за рубеж? Или есть позитивный опыт оформления карты за рубежом и её дальнейшего использования? Чем мы могли бы дополнить статью?

На карты каких банков можно переводить деньги

С развитием технологии уже давно никого не удивляет потребность в наличии сервисов, которые бы давали возможность перевести деньги с вашей кредитной карты на карту любого пользователя банковских услуг при наличии минимальных данных — всего лишь номера карты получателя. И технический прогресс вместе с банковскими учреждениями подарил нам практически безграничные возможности распоряжения своим капиталом.

Часто бывает, что у вас возникает настоятельная потребность быстро и срочно перевести средства близкому человеку, находящемуся далеко. А довольно часто в такой необходимости нуждаетесь вы сами — по разным объективным причинам.

Естественно, не всегда хочется (да и имеется возможность) передать деньги из рук в руки. И для этого банковские учреждения уже давно придумали такой вариант, как передача средств с вашей карточки на любую другую кредитную карту.

Различные способы перевода средств непосредственно card-to-card

Для перевода денег с карты на карту будем использовать сервис Яндекс.Деньги. Стоимость перевода — 1.5% в случае если у вас есть кошелёк и 1.95% если он отсутствует. Если кошелька в системе у вас нет, рекомендуем его завести. Процесс создания кошелька Яндекс.Деньги описан у нас на сайте. Итак, переходим на сайт:

Далее, чтобы осуществить перевод между картами различных банков необходимо. Указать следующие данные собственной карты:

- 20-ти значный номер карты

- Срок действия карты (3 цифры на оборотной стороне карты рядом с подписью)

Далее указываем данные карты человека, кому собираемся осуществить перевод. Здесь нам понадобится только номер карты.

В конце остаётся ввести необходимую сумму перевода и нажать кнопку «Продолжить»

В конце к вам на почту придёт следующее уведомление:

На данный момент существует огромное многообразие способов перевести деньги прямо с вашей кредитной карты на любую карту любого банка.

К таким способам относятся:

- Передача денег посредством банкомата

- Перевод через платежный терминал

- Передача средств непосредственно в отделении банка

- Перевод, соверешенный1 через интернет-банкингом

- Перевод посредством мобильных приложений

Каждый из этих методов является удобным, проверенным и безопасным — каким из них воспользоваться, зависит только от вас и от той ситуации, которая вам ближе.

Переводить деньги через банк, через авторизированный банкинг в интернете или безликое мобильное приложение — решать только вам.

Перевод денег с карты на карты — шаг за шагом

Мобильные приложения — самый современный из методов передачи средств

Как самый современный метод, мобильные приложения потихоньку завоевывают своих клиентов.

Их главное преимущество состоит в том, что ими без проблем могут воспользоваться все, кто пожелает.

А главное негативное свойство состоит в том, что, как правило, стоимость комиссии при пользовании такими приложениями немного выше (приблизительно на 0,22%) чем в самих банках.

Проверив на практике приложения 10 крупнейших банковских учреждений, можно сделать соответствующие выводы:

- Самая минимальная комиссия при пользовании мобильным приложением принадлежит банку Открытие (0,5%)

- Максимальную комиссию (2%) берет приложение банка Россельхозбанк

Проанализировав пять популярных приложений, осуществляющих интернет-переводы, мы сделали вывод, что самым дешевым (1,3%) будет пользование сервисом под названием С карты на карту (Mail.ru), а самым дорогим будет мобильное приложение, принадлежащее Альфа-банку (1,95%)

Пользование приложение крайне просто и само действие займет всего пару минут.

Для этого вам потребуется совершить два действия:

- Отсканировать карту (свою и получателя) — либо, на крайний случай, ввести необходимые номера.

- Указать нужную сумму

И это все. Не нужно вводить никаких дополнительных данных — а безопасность работы подобных приложений остается на высоте.

Главное, на что следует обратить внимание — это способ загрузки приложения: убедитесь, что оно получено из официальных источников.

Тарифы услуги перевода средств

Каким способом перевода средств воспользоваться — решать только вам. Подобная услуга на данный момент предлагается множеством банковских учреждений, и осуществить перевод вы можете любым доступным вам способом.

И тут одним из немаловажных критериев будет стоимость услуг. Как правило, внутри банка вам не придется платить комиссию, а вот если вы пожелаете перевести деньги на стороннюю карту — будьте готовы заплатить.

И следует понимать, что значение тут будет иметь еще и вид карты — больше всего вы заплатите, если захотите воспользоваться кредитной карточкой.

Источник https://prosto-eto.ru/top-debetovyh-kart-s-besplatnymi-perevodami-na-karty-drugih-bankov-2021/

Источник https://www.cossa.ru/special/paysystem/313259/

Источник https://bankstoday.net/last-articles/osushhestvlenie-perevoda-mezhdu-kartami-gde-deshevle