Как я за полгода заработал на акциях 24 000 рублей, хотя никогда не был финансовым экспертом

Всем привет! Меня зовут Владимир, работаю старшим технологом на пищевом производстве. Полгода назад я захотел узнать, как заработать на бирже и реально ли это, потому что из каждого утюга говорят про инвестиции и призывают вложить деньги. Первым делом оказывается нужно найти брокера — это посредник, который помогает покупать ценные бумаги. После недолгих поисков я попал на сайт «Открытие Брокер». Думал, придется перелопатить кучу материалов и изучать разные графики, но инвестирование оказалось не такой уж сложной наукой. Рассказываю, как вложил 50 000 рублей и заработал 24 000 за шесть месяцев.

Прошел бесплатное обучение основам инвестирования

На сайте брокера я нашел видео и статьи об инвестициях для начинающих — с этого решил и начать. Из них я узнал некоторые детали торговли на бирже и куда можно вложить деньги, какие есть риски, как управлять финансами. И это оказалось довольно интересно и увлекательно, хотя я ожидал, что будет скука смертная и не осилю даже одной заметки.

Порадовало, что материалы брокера бесплатные, статьи можно читать даже не регистрируясь, и не надо выполнять какие-то условия. А после регистрации открыли доступ к видеокурсам. За деньги я бы ничего не стал изучать.

На сайте много статей и видео и для опытных инвесторов, где учат анализировать рынок, рассказывают о различных стратегиях инвестирования и трейдинга — перепродаже ценных бумаг. Сейчас я понемногу просматриваю эти уроки и стараюсь вникнуть в них, ну и попутно прокачиваю свои навыки.

Главное, я поверил в свои силы и понял, что инвесторы — не обязательно серьезные дяди в костюмах и галстуках, ездящие на мерседесах. И для торговли на бирже не нужна «вышка» или какие-то особые таланты.

Решил инвестировать в акции

На бирже есть разные виды активов для инвестиций: акции, облигации, фьючерсы, драгоценные металлы, ETF. Каждый вариант хорош по-своему. В каждом случае рискуешь, просто где-то больше, где-то меньше.

Я пополнил брокерский счет на 50 000 рублей и выбрал акции, мне они показались понятным и реальным способом заработать на бирже. Поясню, как они работают:

- Я покупаю акции компаний на определенную сумму, например «Аэрофлот» на 1 000 рублей.

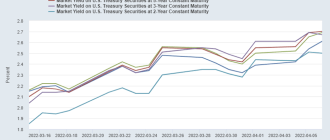

Вот список акций в «Открытие Брокер». Я отфильтровал их по доходности за последние полгода. Некоторые подорожали на 200–300%

Акции могут упасть в цене в любой момент, и, конечно, риск потерять деньги есть. У меня уже есть такой опыт. В ноябре 2020 я прикупил 10 акций QIWI на 12 000 рублей по цене 1200 рублей за штуку. Но через пару месяцев они упали до 700 рублей за штуку, и я их продал от греха подальше. Кстати, сейчас пишу и смотрю статистику, эти акции так и не подорожали. На сделке я потерял 5000 рублей, пришлось внести депозит на эту сумму, чтобы на счёте осталось ровно 50 000 рублей. Но я не огорчен, считаю, что получил ценный урок: не стоит вкладывать деньги в компанию просто потому, что она на слуху.

Начал инвестировать в крупные и надежные компании

Я решил инвестировать в надежные компании, которые вряд ли обанкротятся или акции которых резко пойдут вниз.

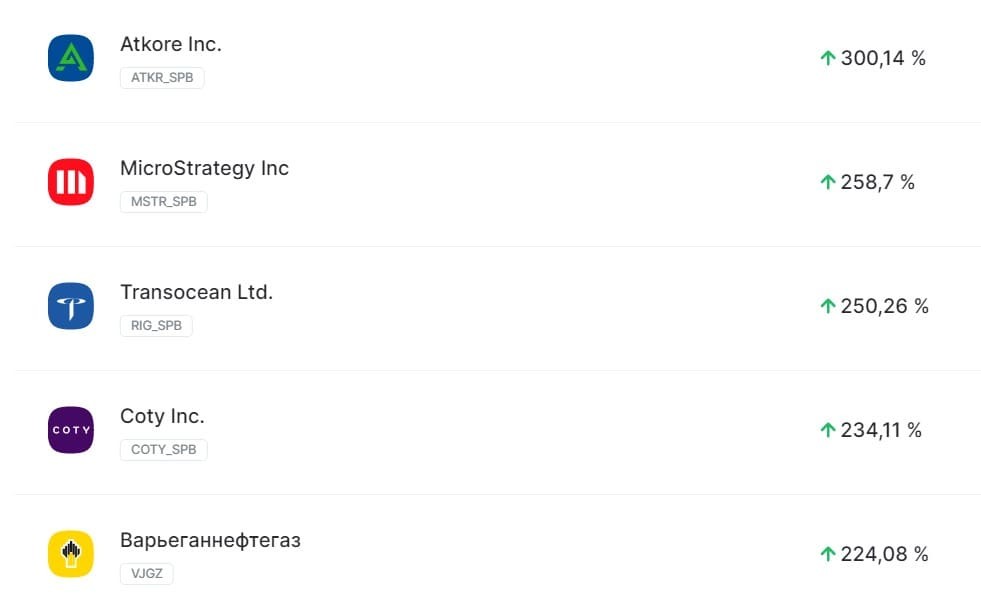

- На 25 000 рублей приобрел 151 акцию Газпрома, которые в ноябре 2020-го стоили 165 р. за штуку.

То есть я покупал акции за 25 000 р., а теперь могу продать их за 35 485. Неплохо для новичка, я считаю. Газпром по-прежнему продолжает расти, я думаю, пока у нас в стране есть газ, ничего с компанией не случится.

Это график изменения цен на акции Газпрома за полгода. Да, бывают спады, но в целом акции стабильно дорожают

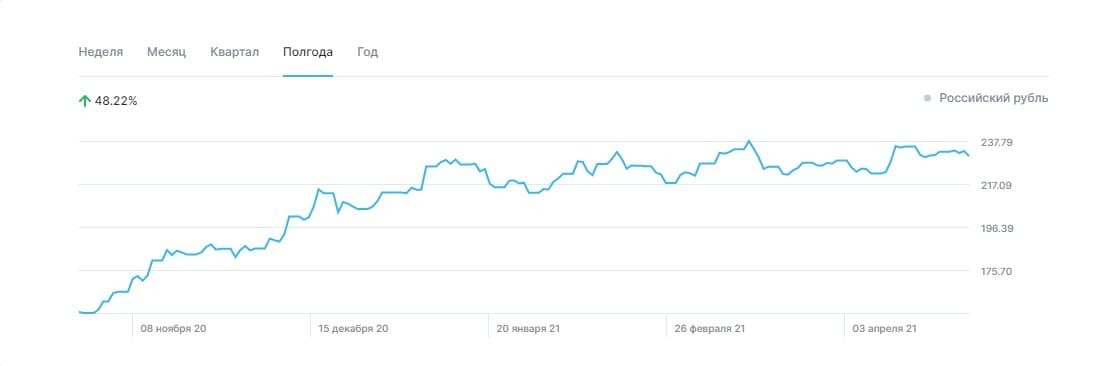

Кроме Газпрома, я вложился в американскую The Boeing Company:

- На 25 000 р. я купил две акции этой компании по 150 долларов за штуку (курс доллара в ноябре 2020 года — 77 рублей).

То есть я покупал ценные бумаги за 25 000 р., а продал за 39 400.

Мне повезло выручить крупную сумму на самом пике стоимости акций. Такие взлеты могут быть и в будущем, но я решил не ждать

Делаю выводы и строю планы на будущее

В апреле 2021 года мой депозит составляет 74 885 рублей. За полгода я заработал 24 885 рублей чистыми, прибыль — почти 50%. Ни один банк не предложит такие условия по вкладу! Деньги можно вывести на карту, но я решил продолжать инвестировать их, пусть размножаются.

Еще через полгода я планирую заработать минимум 30% и достичь отметки 90 000 р. на счёте. В долгосрочной перспективе хочу создать финансовую подушку безопасности, чтобы не бояться сокращений на работе и иметь накопления на черный день.

Инвестировать оказалось не так сложно, как я представлял себе раньше. Да, мне еще предстоит многое узнать о фондовом рынке, но результат почти в 50% доходности с первого депозита сильно радует. И даже жена, которая поначалу скептически отнеслась к моей затее, сейчас убедилась, что заниматься инвестициями выгодно.

Если хотите научиться с нуля зарабатывать на бирже, рекомендую «Открытие Брокер». Открыть счет можно на этой странице.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Новичкам фондового рынка: честный разговор об акциях

«Шлите денег — отбатрачу,

Я их все прохохотал».

Тот, кто впервые выходит на фондовый рынок как частный инвестор, сразу думает о двух активах: акциях и валюте. Эти инструменты кажутся простыми и прозрачными. Но если бы всё было так просто, эту статью писал бы долларовый миллионер для долларовых миллионеров. Акции — инструмент коварный и крайне непростой, он требует профессионального подхода и не прощает ошибок. Это уже далеко не те случаи, которые показывают в захватывающих фильмах про биржевиков XX века — это фондовый рынок 2020. Даже первый шаг должен быть очень серьёзным.

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое акция?

Акция — это ценная бумага, которую выпускает юридическое лицо. Приобретая акции компании, вы становитесь её владельцем в той пропорциональной доле, которую составляет количество акций у вас на руках. У компаний может быть от нескольких штук до миллионов акций, в зависимости от правового статуса акционерного общества акции могут принадлежать только сотрудникам или определённому кругу лиц (ЗАО), а могут быть распределены между неограниченным кругом лиц (ОАО, а ещё точнее ПАО — публичное акционерное общество).

Нас с вами сегодня и далее будут интересовать компании, которые не только выпустили акции, но и вышли на IPO — совершили первую публичную продажу акций акционерного общества неограниченному кругу лиц.

Акции бывают обыкновенные и привилегированные. Обыкновенные акции наделяют своего владельца правом голоса. Если вы или ваши родные владеете какими-то акциями, то наверняка каждый год к вам приходят пухлые конверты с кучей бумаг с предложением проголосовать по вопросам жизни компании, в том числе за состав совета директоров (интересно, хоть кто-то отправил бумаги с галочками обратно?).

Привилегированные акции права голоса инвестору не дают, но гарантируют дивиденды (в том числе выше обычных). Кроме того, в случае банкротства компании первыми получат выплаты именно владельцы привов. Привилегированные акции наряду с обычными могут быть доступны к покупке на фондовых биржах (стоит поискать отметки ао и ап), но их присутствие на фондовом рынке не обязательно.

Компании выпускают акции, чтобы привлечь деньги инвесторов. Как только происходит IPO (Initial Public Offering) на бирже, компания становится открыта для внешнего инвестирования. Ну и конечно, вокруг акций компаний начинаются рыночные торги (спекулятивные покупки и продажи и т.д.), то есть пока компания пользуется деньгами инвесторов, инвесторы пользуются акциями для получения спекулятивного дохода (ну или дивидендного дохода).

Кажется, всё однозначно: стоимость компании поделили на количество акций, появилась стоимость одной акции. Инвестор покупает акцию (тем самым предоставляя свои деньги) и ждёт дивидендов (доли от прибыли компании). Идеально! Но всё, что попадает на рынок (в том числе на фондовый рынок), попадает в спекулятивный процесс (спекуляция — это хорошее деловое слово, которое означает, что ценные бумаги покупаются и продаются в много циклов с целью извлечения прибыли (наживы)). Так вот, спекулятивный процесс возникает из-за того, что многочисленные трейдеры рынка имеют различные взгляды на развитие компаний, строят разные прогнозы, а также могут иметь свои спекулятивные цели — кто-то покупает акции, кто-то их продаёт исходя из анализа и целей. В результате всех рыночных процессов формируется рыночная цена акций компаний.

И, как бы удивительно это ни было, но справедливая рыночная цена акции описывается самым простым графиком, которого мы с вами касались даже в школе или на сонном курсе экономической теории в вузе — кривой спроса и предложения: если акцию все хотят купить, цена растёт, если акцию распродают — цена падает. Вот в точке, когда покупатель готов купить по цене продавца, наступает справедливая цена для момента времени.

Как выбрать акции для покупки?

Точно не на хайпе, не на слухах и т.д. Мы должны были выпустить эту статью ещё в середине мая, но сознательно отказались от этого, потому что в мае шли страшные колебания фондового рынка и мы опасались, что окрылённые публикацией новички рванут заводить мобильные брокеры и тратить свои деньги на падающие и мусорные бумаги. Это самый нелогичный, нерациональный и опасный путь начинающего инвестора.

Реальная история автора. В далёком 2008 году я скопил 80 000 рублей и хранил их в банке. Уже тогда я, выпускник финансового факультета, мечтал о карьере финансового воротилы, поэтому следил за всем рынком и торговался в учебных программах за демо-деньги. И вот я увидел, как на фоне кризиса акции Газпрома поехали вниз. Одухотворённый инсайтом, я прямо в обед отпросился из офиса и умчался в банк покупать акции на свои единственные (!) накопления. К моей чести, в банке было 160 человек с такими же симптомами — жажда купить/продать свою частичку Газпрома, духота, давка, обмороки. Спустя два обеда я купил акции (обменял свои реальные и многострадальные деньги на запись по счетам) и был счастлив. Уоррен Баффет и Джордан Белфорт никогда себя так не ощущали! Ровно до того момента, как акции превратились в тыкву… К слову, моя заработная плата была 19 700. Умён, а?! Кстати, те акции у меня до сих пор на руках. Как памятник моему долбо… ну вы поняли.

Итак, в начале августа 2008 я купил 300 акций на 75000 рублей (по 250, на бирже стоили 242), тогда это было шикарное понижение с пика в 360 рублей за акцию. С того момента акции достигали 260 всего пару раз, и на данный момент при цене 193 рубля за акцию я имею 57 900 из своих 75000. Плюс 28 800 дивиденды за всё время. Итого 86 700 р. С учётом инфляции — так себе утешение.

Если бы я положил все 80 000 на это время на депозит (средняя ставка за эти годы примерно 5,5%), то сегодня у меня было бы почти 137 000 рублей. Согласитесь, яркая картина ошибки новичка.

Давайте остановимся и извлечём важные уроки для новичков из этого реального примера.

- Не торгуйте на эмоциях и на падении — вашей экспертизы точно не хватает для таких рисков.

- Не тратьте на формирование портфеля акций последние или важные деньги (например, первый взнос на ипотеку или автомобиль).

- Не приобретайте ценные бумаги бесцельно, ради эксперимента — у вас должна быть стратегия и приблизительная финансовая цель с заданным периодом её достижения. Так вы будете работать над эффективной стратегией, а не искать доход путём перебора.

- Не приобретайте акции на основании одного фактора: разового падения, выхода новой продукции, назначения нового руководителя и т.д.

- Не считайте себя покорителем Уолл-стрит, Санкт-Петербургской или Московской биржи. Вспомните себя в первый рабочий день в жизни — примерно так же поначалу стоит себя ощущать на фондовом рынке, даже если вы мощный программист, который написал торговый алгоритм. Слишком много подводных камней.

Не стоит покупать акции только одной компании — диверсифицированный портфель с разнообразными активами практически всегда безопаснее и доходнее, чем акции отдельной компании. Собирая портфель или портфели акций, вы защищаете себя от отраслевых рисков, репутационных рисков компаний и от страновых проблем каждого отдельного эмитента.

Анализируйте каждого эмитента. Всегда привлекательными являются так называемые голубые фишки — компании с акциями первого эшелона с высокой ликвидностью, стабильным ростом и доходностью. Мне приходилось слышать, что голубые фишки названы такими, потому что газ горит голубым цветом — это довольно забавная и отчасти печальная версия, которая имеет право на существование в России. На самом деле, название голубых фишек пришло к нам из покера, где фишки голубого цвета самые дорогие. Газ тут ни при чём.

Так вот, акции голубых фишек в портфеле это всегда хорошо, но самые интересные движения и самые доходные позиции, как правило, показывают акции технологического сектора, финансового сектора, ретейла не из числа голубых фишек.

Составлять портфель акций стоит не наобум, а исходя из стратегии и анализа.

▍Методы выбора акций

Итак, явно есть стратегии выбора акций для своего портфеля. Их много, я с лёгкостью могу назвать десяток, но в рамках статьи предпочту раскрыть три самых понятных и полезных на начальном этапе.

Метод покупки акций «Дурацкая четверка»

Дурацкая четвёрка не потому что она дурацкая, а потому что стратегия простая, понятная и не трудозатратная. Двое экспертов, О’Хиггинс и Джон Даунз, как-то выяснили, что если инвестировать в 10 компаний из индекса Доу-Джонса, имеющие акции с наибольшим доходом (оценивается по размеру дивидендов), либо в акции 5 компаний с высоким доходом, но с низкой стоимостью самих бумаг, можно выйти в плюс гораздо быстрее, чем если вкладываться в сам индекс (да-да, это тоже финансовый инструмент, и мы ещё обязательно поговорим об индексах и других интересных инструментах инвестирования — ликбезить, так по полной). Ещё они подметили, что среди акций этой самой пятёрки наибольшую доходность имели бумаги, расположенные в списке на втором месте. Находки подтвердились многочисленными наблюдениями.

Так появилась до дурацкого простая стратегия.

- Смотрим акции компаний из индекса Доу-Джонса (это вам на Санкт-Петербургскую биржу) и выбираем 10 с самыми высокими дивидендами (эта информация всегда открыта).

- Выбираем из них пятёрку акций с самой низкой ценой.

- Инвестируем в акции со второй по пятую, причём 40% денег уходит в компанию с самой дешёвой акцией, а остальные 3 части по 20% — в три оставшиеся.

Покупка акций под конкретную идею

Эта стратегия больше подходит прошаренным профессионалам, чем новичкам, однако она тоже понятная и, если вы хорошо знаете какую-то отрасль или даже имеете свои инсайды, то она отлично себя показывает. Можно купить акции компании, предвидя успех какого-либо важного события: выхода финансовой отчётности, новой продукции, успешного разрешения проблемы и т.д.

Приведу два ярких примера из последних двух лет.

Первая — Apple. В последнее время акции компании хоть и продолжали расти по тренду, но проседали в отдельные периоды, в том числе на фоне экономических войн и особенно заметно на фоне пандемии COVID-19, когда пришлось закрыть заводы в Китае, а потом принять ограничительные меры для магазинов розничных продаж. Однако 15 апреля 2020 года компания в точном соответствии со слухами представила миру удачный сиквел легенды — iPhone SE второго поколения. Это достойное устройство, которое хорошо само по себе, но и имидж старшего брата явно сыграет на руку объёму продаж. После этого события начался небольшой рост, который продолжился более уверенным после выплат дивидендов, превышающих прошлогодние. На графике легко увидеть эти события (D — это дивиденды):

С Газпромом ситуация оказалась куда веселее. Он долгое время топтался в определённом коридоре и со стороны казалось, что ожидать чего-то от этих акций не стоит, особенно в ключе мировых событий вокруг газовой отрасли. Однако любопытные инвесторы могли обнаружить, что 31 марта 2019 года вышла консолидированная промежуточная сокращенная финансовая отчетность, из которой можно было узнать об ощутимо повышенных дивидендах и успешных результатах работы корпорации. Если вы посмотрите отчётность на актуальный период, она уже не вызывает такой эйфории. Так что, зная, что выйдет предсказуемо хорошая отчётность, можно было использовать акции гиганта в портфеле.

Кстати, работать «на идею» особенно актуально именно для ценных бумаг ИТ, телекома и технологий, так как именно они довольно предсказуемы и в них иногда случаются преднамеренные или случайные сливы инсайдерской информации. Только важно уметь увидеть знаки и информацию первым, а не когда она попадёт в новости на российский РБК. Поэтому учите английский и находите совокупность личных источников оперативной информации по вашим эмитентам — для любого трейдера очень важный навык.

Метод покупки сильно недооцененных акций

Ещё один излюбленный профессиональный метод. Ваша задача: найти акции по цене ниже ликвидационной стоимости. Для оценки акций используется система мультипликаторов и оценочных показателей, наиболее популярным из которых является коэффициент Грэма.

К грэма = (активы компании — долги компании) / количество акций компании

Однако этот метод применим не для всех компаний: более половины компаний фондового рынка имеют долги, превышающие стоимость активов (это не значит, что они банкроты, к слову). А раз так, мы начнём искать компании, у которых активы превышают долговые обязательства. Для них высчитываем коэффициент Грэма по приведённой выше формуле. В отдельный столбец записываем коэффициенты, в отдельный — цену за акцию на текущий момент. Для приобретения в ваш портфель подойдут акции, цена которых не превышает ⅔ от коэффициента Грэма.

Есть несколько дополнительных моментов, которые стоит учитывать.

- Не нужно бросаться покупать такие акции сразу — сперва узнайте причину снижения стоимости акций и отрезок времени, на котором происходило падение.

- Цена не должна быть слишком низкой и постоянно падать на историческом отрезке — бросовые акции приобретать опасно, они могут иметь низкую ликвидность.

- Отношение цены акции к остаточной стоимости основного капитала не должно превышать 0,8.

- Долги компании, приходящиеся на одну акцию, должны быть менее 10% от её цены.

- Отношение цены акции к оборотным средствам компании должно быть положительным (положительный денежный поток).

- Отношение цены акции к объему продаж продукции компании не должно быть выше 0,3.

- Средний объем торгов за день должен составлять не менее 10 000 акций — это, кстати, практически золотое правило для акций любой компании. Объём ниже может говорить о низком спросе на акции, их низкой ликвидности и, как следствие, невостребованности рынком. Кстати, необычный всплеск объёма торгов наблюдается в кризисные периоды, когда все стремятся избавиться от активов на фоне падения рынка.

Важный совет при выборе акций: выбирайте акции компаний, которые вам понятны, деятельность которых вам понятна. Так вы сможете легко оценивать новости и их возможные последствия для рынка, с которым вы сами в той или иной форме взаимодействуете. Здесь читателям Хабра точно повезло: акции технологических компаний сегодня — интересный, разнообразный, живой и перспективный сегмент фондового рынка.

К слову, вы можете приобрести у вашего брокера готовые пакетные стратегии с учётом свободной суммы, периода вложения, допустимого риска и ожидаемой доходности. Как показывает мой опыт, готовые портфельные стратегии имеют годовую доходность чуть выше банковского депозита и редко «улетают» в ноль. Но это не ваша работа и не ваше развитие внутри фондового рынка. Это просто способ сохранить и чуть-чуть приумножить деньги (помните об инфляции и о необходимости уплаты НДФЛ 13%).

▍С чего начать анализ акций?

Золотым стандартом фондового рынка является проведение технического и фундаментального анализа.

Фундаментальный анализ — это анализ движения акций, основанный на совокупности экономических факторов: бухгалтерской и финансовой отчётности компаний-эмитентов, страновых финансовых событий, международной экономики, ситуации в отрасли и т.д. Это серьёзная, вдумчивая работа с цифрами и фактами, на основании результатов и выводов которой можно выбирать акции и совершать сделки (покупать и продавать активы).

Технический анализ — это анализ, основанный на историческом движении цены актива, представленном в форме графиков. Если коротко, он исходит из парадигмы экстраполяции поведения рынка в прошлом на аналогичные современные условия. Технический анализ полагает, что схожие паттерны поведения приведут к схожему движению цен.

Дополнительно в основе технического анализа лежит тезис о том, что график цены актива учитывает всё. Это чистая правда: вся необходимая информация уже отражена в динамике цены. Учитываются как объективные факторы, так и психологический настрой трейдеров (например, сейчас вы можете видеть, как каждое сообщение о микровспышке COVID-19 основательно пессимизирует рынок).

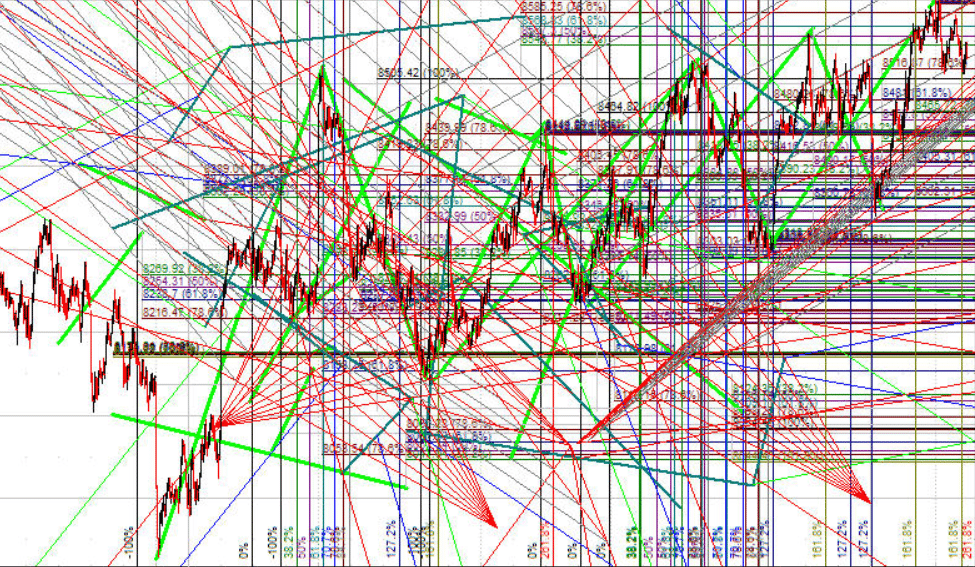

Иногда технический анализ выглядит так

Один вид анализа выбрать нельзя, потому что фундаментальный анализ помогает трейдеру выбрать активы для покупки, а технический анализ подсказывает, на каком промежутке времени лучше совершить ту или иную сделку.

Давайте немного познакомимся с интерфейсами аналитических сайтов.

Заходим на классный сайт investing.com (можно выбрать любой другой).

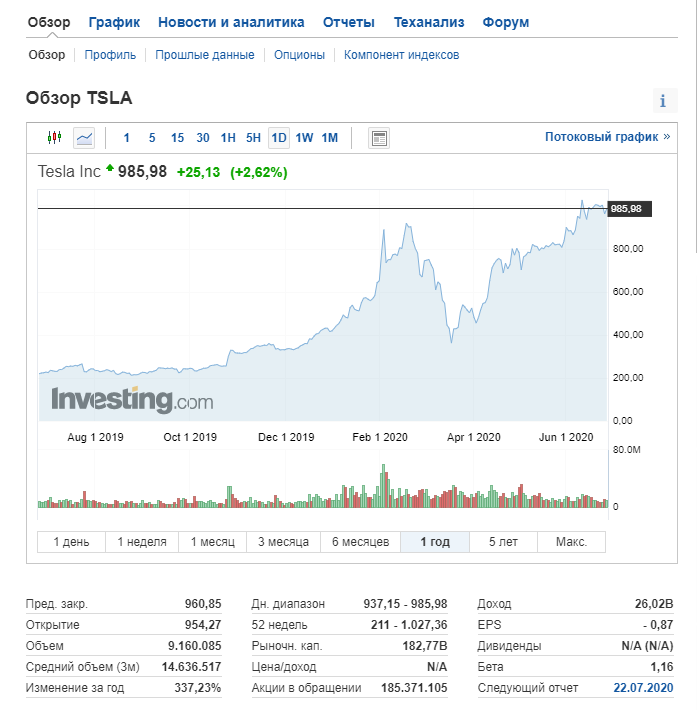

Мне надоело говорить о Газпроме, давайте рассмотрим акции Tesla

Вы можете увидеть вкладки с новостями по эмитенту, технический анализ (настоящий), форум и т.д. Если вы изучите исторические данные и посмотрите, как влияли события на рост, вы уже сможете понять, стоит ли иметь дело с компанией. Например, высказывания Маска и аварии Tesla на дорогах влияют на движение трендов цены акций гораздо ощутимее, чем презентация Tesla Cybertruck (реакция инвесторов была довольно сдержанной).

А теперь давайте посмотрим на какую-нибудь российскую компанию. Например, Норникель. Практически на любом графике изменения цен российских компаний можно без анализа найти эти спады. Все они приходятся на лето-осень 2008 года. Российский рынок чрезвычайно чувствителен к кризисам, стагнацию и экономическим спадам. Редко кто удерживает свои позиции — все ползут вниз вместе с рынком. Вы как раз можете видеть, как бурно вырос объём торгов в кризисном интервале.

Почти всё дешевеет. Но я хочу вас предостеречь от покупки акций в такие периоды — восстановление экономики может оказаться долгим, а компании могут иметь свои внутренние проблемы ввиду экономического коллапса. Справедливости ради стоит отметить, что отскок бывает всегда, но ощутим он только инвесторами на больших объёмах активов.

Именно графики разного типа лежат в основе технического анализа. Подробный пример с техническим анализом, сделанным без программы и алгоритма, можно посмотреть здесь (классно разжёвано, нет смысла нам здесь разбирать пример так же).

А вот если бы мы с вами подняли документы, проанализировали финансовые и производственные показатели деятельности компании, оценили дивиденды, динамику прибыли и затрат и т.д., мы бы провели фундаментальный анализ. Его обычно любят меньше, потому что он похож на бухгалтерию.

Если вы хотите вникать и быть самостоятельным инвестором или работать трейдером в компании-брокере, вам необходимы оба типа анализа: увы, без них наша с вами интуиция не стоит ровным счётом ничего (и приносит убытки).

Существуют такие вот рекомендации по акциям на основе технического анализа:

Точно такие вы можете увидеть на Quote и других ресурсах для анализа рынков. К ним можно прислушиваться, но лучше всего изучать эти рекомендации в совокупности с изучением рынков и конкретных компаний — так вы поймёте, в каком направлении двигаться в изучении активов вашего портфеля (будущего портфеля) и увидите, насколько далеки ваши выводы от экспертных.

Для изучения финансового анализа рекомендую вам такие книги:

- Алексей Герасименко «Финансовая отчётность для руководителей и начинающих специалистов»

- Бенджамина Грэхема «Разумный инвестор»

- Джек Швагер «Технический анализ. Полный курс»

- Джон Мэрфи «Технический анализ фьючерсных рынков: теория и практика»

▍Как купить акции и начать с ними торги?

Простой путь

Можно купить акции у эмитента (условно, прийти в Сбербанк и купить акции Сбербанка). Коротко поговорим об этом способе, так как такое инвестиционное поведение имеет место быть. Помните мою историю с Газпромом? Ну так вот, многие тогда купили акции по цене аж в 111-115 рублей и просто держали — с того самого 2008 года по 2019-ый. И они немного выиграли, а это не какие-то там трейдеры, а просты пенсионеры, бюджетники и клерки, в которых была жива память о ваучерах (во мне тоже была жива, мозгов не хватало). Они, конечно, не сильно прикидывали стратегию, просто повезло. А вот профессионалы на этих крутых горках заработали очень неплохие капиталы (из реальных простых физиков, кто сидел на QUIK с незапамятных времён, есть результат — трёшка в Питере на сочетании кропотливой работы с акциями Газпрома, Сбера и с валютой).

Недостатков у этого способа много, в том числе необходимость держать акции свыше 3 лет, чтобы получить налоговый вычет НДФЛ (ну или вам придётся его заплатить), низкая скорость транзакции покупки и продажи (просто ножками идёте в банк и там около часа возитесь с этой историей), банковская комиссия и даже разговор со службой безопасности банка, если им что-то вдруг кажется подозрительным.

Совет простой: если хотите вложить деньги вот так вдолгую, получать дивиденды и потом просто продать акции, то лучше делать это через ИИС (индивидуальный инвестиционный счёт). Не буду здесь писать, что это такое и почему это удобно и выгодно, оставлю ссылку на хороший пост (спойлер: ИИС — вещь).

Путь самурая

Но наш с вами путь — покупать акции у брокера (физические лица не допускаются к торгам на бирже). Вы можете проконсультироваться у персонального брокера и выбрать свой портфель, а можете подключиться к платформе или приложению и начать выбирать инструменты самостоятельно. В любом случае ваши действия будут поручением брокеру совершить сделки от вашего имени и за ваш счёт.

В первой статье мы уже говорили, как выбрать брокера, как обучиться. Поэтому перейдём к старту практики. Вам понадобится автоматизированный терминал для работы с фондовым рынком.

Торговые терминалы (QUIK, Metatrader и проч.) в современном мире — это важная штука, настоящая торговая платформа, где у вас есть возможность проводить технический анализ, работать с котировками, открывать и закрывать позиции, писать свои алгоритмы (тут Metatrader особенно хорош). Обычно все эти терминалы запускаются с десктопа (ну и выглядят, к слову, как суровый информативный и аналитический десктопный софт). Однако в 2020 году для трейдинга лучше использовать платформы, размещённые на VPS — это истина, написанная нервами.

У RUVDS есть специальные образы с трейдерским софтом (для рукожопов), позволяющие запускать адские машинки по смыву семейного бюджета даже на servercore (так, вы же помните, что до середины пути профессионального трейдера нельзя торговать на панике, на негативе и использовать для торговли последние деньги или деньги, отложенные на важные покупки?).

Тут стоит остановиться и сказать, что у нас есть все основания сказать, что в VPS для трейдеров мы лучшие (даже не боясь ФЗ «О рекламе»): 1. у нас 10 дата-центров по всему миру; 2. умеренные цены на VPS, в которые уже включены лицензии OS Windows (все платформы работают только на ней; 3. мы раньше сами торговали роботами и знаем толк во всех этих крайне важных для автоматизированного трейдинга пингах, latency и т.д. 4. брокеры выбирают именно нас (можете посмотреть в списке клиентов, мы обещали их не рекламировать — не рекламируем).

Так, ладно, завязываем с хвастовством. Важно другое.

- Торгуя с помощью VPS, вы торгуете довольно секьюрно: ни домашние, ни родные, ни коллеги не спалят, что было у вас на рабочем столе. К тому же никто случайно лапой, мохнатой и хвостатой задницей или ручкой пятилетки не залезет в терминал и не устроит обвал на биржах и ваш личный инвесторский дефолт (про обвал преувеличено, про личные баги их-за посторонних вмешательств — жизнь).

- Ваши интерфейсы для торговли доступны 24/7 из любой точки мира, где есть интернет, и доступны в том числе через любой терминал, включая планшет и смартфон. Учитывая, что чем дальше, тем больше внимания нужно уделять трейдингу, это очень удобно.

- Как только вы отключаетесь, доступ к VPS закрывается, поэтому можно не бояться утери смартфона или ноутбука — диким волкам с Уолл-стрит может достаться оборудование (что печально), но не достанется возможность «ого, это чё, щас нажмём» торгануть вашими активами. Это сейчас смешно, а когда дело доходит уже до 100 000 рублей в обороте, настигает паранойя (про миллион и выше мы молчим, начинающий инвестор резко эволюционирует в серьёзного делового человека с натянутыми стальными канатами вместо нервов).

торговый робот (платформа, терминал) + VPS = скорость, безопасность, доступность

Если вы вдруг не сталкивались с торговым терминалом (роботом), то вкратце — это особая платформа, на которой трейдер поддерживает связь с брокером, отдавая ему распоряжения купить и продать активы в тот или иной момент. В терминале можно отслеживать индексы, новости, проводить технический и фундаментальный анализ, следить за индикаторами, тестировать стратегии (тестирование проходит на исторических данных).

Ваша стратегия торгов сперва будет больше похожа на копирование шагов других трейдеров, но постепенно у вас сформируется своя стратегия. Главное, соблюдать ряд важных правил (и лучше помнить о них всегда).

- Золотое правило: не шортить (не открывать короткие сделки за счёт получения кредита с плечом от брокера).

- Не бояться фиксировать убыток и не держать токсичные активы, даже если это грозит вам определённым убытком.

- Не покупать акции в стадии активного роста.

- Не покупать акции с негативной репутацией в надежде на «отыграть» свой доход.

- Отказаться от приобретения акций компаний-банкротов.

- Не покупать акции с низкой ликвидностью.

- Обязательно обращать внимание на дивиденды — иногда они покрывают курсовую разницу и выгоднее держать акции ради них (а иногда ради них строить целую стратегию).

- Быть психологически готовым к убыткам и прибыли, не впадать в азарт, а действовать максимально трезво, хладнокровно и разумно. Это действительно очень трудно, в начале работы с фондовым рынком вы познакомитесь и с паникой, и с эйфорией.

Второй ваш союзник — терпение. Хорошие сделки требуют зачастую несколько недель или месяцев, и это время стоит методично выжидать, не прекращая анализ ни на секунду.

Третий ваш союзник — холодный рассудок и расчёт. Не ведитесь на явные тренды и воззвания на форумах трейдеров, будьте сильны своим умом. Работа на фондовом рынке — это аналитическая работа и тщательный разбор огромного количества показателей, а не игра наудачу.

Приступая к работе с акциями в частности с фондовым рынком в целом, помните, что это не разовая игрушка и не компьютерная игра. Эта деятельность легко становится вашей второй работой и отнимает много времени. Я убеждён, что в наше время попробовать себя в инвестировании, освоить основы трейдинга исключительно полезно и нужно, потому что это важная часть экономики и даже ИТ-сферы. Но, начиная, всегда сопоставляйте риски: возможно, добавив к вашей основной работе 2-3 часа нагрузки или взяв сайд-проект по основной специальности, вы заработаете проще и больше.

Решать только вам.

P.S.: в следующей серии будут облигации, там всё гораздо проще. Или нет.

Все, к чему я прикасаюсь, превращается в золото, или как инвестировать, чтобы зарабатывать

Блин, ребята, неужели же это случилось! Не могу поверить в это. Сегодня осознал, что фраза “Все, к чему я прикасаюсь, превращается в золото” теперь и про меня. И это после долгих лет многочисленных потерь всего на свете, полосы неудач (в основном я имею в виду инвестиции на фондовых рынках). А теперь, да, это про меня.

Какой кайф осознавать это! Это словно гадкий утенок посмотрел на свое отражение в воде и увидел прекрасного лебедя). За последние годы мои инвестиции в ценные бумаги выросли в разы, инвестиции в биткоины в 10 раз, а мой криптовалютный портфель вырос в 50 раз!

В этой статье я поделюсь, как я пришел к этому, какими простыми правилами руководствовался. И если вы последуете этим правилам, то вас тоже ожидает успех.

Эти правила реально работают, и не все я придумал сам – кое-что я взял у Роберта Кийосаки (думаю, что и он не сам придумал), а кое-что – у Уоррена Баффета, кое до чего дошел сам.

Но сначала немного истории.

Истории печальней нет на свете, чем моя)…

Я не помню точно уже в каком году это было, когда я увлекся книгами Роберта Кийосаки и начал инвестировать в ценные бумаги. По-моему, это был 2008 год.

Тогда я прочел очень много книг про инвестиции в фондовые рынки, посетил почти все курсы обучения в БКС и Финаме в Москве и очень активно торговал. Было время, даже увлекся скальпингом (это когда ты совершаешь огромное количество сделок в час) и учился у одного из самых крутых скальперов в те времена – Андрея Беритца.

Должен признаться, что тогда я “просрал” (извините за мой французский, но по-другому это никак не назовешь) более миллиона рублей. Доллар тогда стоил 25 рублей, то есть потерял я где-то $40 000, и по сегодняшнему курсу – это около 3 миллионов рублей.

А ведь на эти деньги можно было бы купить квартиру в Питере! Фу, квартира в Питере – какой отстой. Это уж точно не для меня – это обывательщина, это банальщина, от которой очень дурно пахнет. Нет, я не хотел квартиру, я хотел инвестировать и заработать много-много миллионов долларов))). Я хотел, как Пол Гетти, владеть шикарными виллами по всему миру, но не жить в них, а снимать шикарные апартаменты в разных и самых дорогих отелях мира. Ведь Пол Гетти не стал бы покупать квартиру в Спб). А я равнялся исключительно на него.

Кстати, в своей книге “Богатый папа, бедный папа”, Роберт писал, как инвестировать и в ценные бумаги тоже.

И как вы думаете, почему я потерял все эти деньги? Ответ вас удивит – я следовал советам аналитиков и тому, чему учили на всех этих курсах. Подробнее об этом далее.

Я не переживаю, что потерял тогда те деньги, ибо знаю, что мои деньги не пропали – просто сейчас они у кого-то другого))).

Ребята, все эти книги и курсы не помогают). Я прошел через это. Мне не помогло…

И даже доверительное управление меня не спасло. Я отдавал деньги в доверительное управление профессионалам в БКС. И они с огромным удовольствием помогли мне расстаться с частью моих денег.

Итак, рассказываю, как не повторить мои ошибки и начать зарабатывать СРАЗУ ЖЕ, не теряя деньги.

В чем суть инвестирования на фондовых рынках?

Это очень важный момент. Вы должны очень хорошо понимать это, чтобы преуспеть.

То, что я напишу сейчас, я нигде не читал. Это – исключительно мое. У меня есть дар: раскладывать все по полочкам, структурировать, видеть вещи в целом глобально и объяснять сложные вещи очень просто. Мне многие люди говорили об этом.

Поэтому если вы запутались в сложном разнообразии финансовых инструментов, то сейчас я внесу полную ясность в вашу голову.

Итак, в чем же суть инвестирования?

Есть огромное количество сложных финансовых инструментов: акции, привилегированные акции, облигации, фьючерсы, форварды, опционы пут и колл, структурированные продукты, валютные пары Форекс.

Плечи. Шорт и лонг. Стоп-лосс. Контанго, бэквардация.

Технический анализ. Фундаментальный анализ. Финансовый анализ. Балансы, отчеты о прибылях и убытках, P/E, EBITDA, хребида, хуебида…

И гребаный скальпинг…

Да, просто пипец.

А еще недавно появились все эти криптовалюты.

Блин, да когда ты только начинаешь разбираться со всем этим, то голова идет кругом!

Как в этом всем разобраться? Во что инвестировать? Как заработать и не потерять на этом квартиру, как Макс Вилхард)?

А Роберт Кийосаки пишет, что надо разбираться потому, что это – язык богатых людей. И поэтому я упорно учил все это. Ведь всем хочется быть богатыми).

Да, ребятки, фондовые и криптовалютные биржи – это такой бурлящий котел, в который навалена всякая хренотень, и пока как следует разберешься, уйдет год, а то и два.

К тому же не помешает знание законов экономики, и поэтому я прочел много книг и по экономике, но до сих пор нифига толком так и не понимаю). Но зато четко понял одно, что все ведущие экономисты мира, которые раздувают щеки и делают вид, что самые умные, тоже нифига не понимают).

Однако у меня для вас отличная новость – вся эта хренотень вам нафиг не нужна.

Знание всех этих терминов не поможет разбогатеть и даже просто стабильно зарабатывать!

Ни капли не поможет)!

Более того – это еще никому не помогло. Не верите? Вот пример. Целая армия аналитиков, которые знают все это досконально, работает за гроши, и это никак не помогает им стать богатыми. Они – рабы своей работы и вынуждены ходить на нее каждый день, ибо им, как наркотик, нужна зарплата каждый месяц.

Я со всем этим разбирался, вникал, учил, зубрил и, поверьте мне, – это все туфта. Это мишура, за которой скрывается суть. Истина.

Это как шелуха, много шелухи, в которой ты ковыряешься и, наконец, находишь зернышко – то, что реально ценно. Шелуху надо выбросить и оставить себе только зерно истины.

Которая заключается в том, что какой бы финансовый инструмент ты не выбрал, ты всего лишь делаешь одну простую ставку:

В какой бы финансовый инструмент ты не вложился, неважно, акция, валюта, опцион, фьючерс – ты делаешь ставку, пойдет курс вверх или вниз, орел или решка. Кстати, если вы еще не в курсе, то можно зарабатывать и на падении, но для этого надо сделать ставку на падение.

Несмотря на многообразие финансовых инструментов, все инвесторы делают простую ставку: вверх пойдет курс или вниз. И очень надеются угадать. Если угадал, то заработал, не угадал – потерял деньги.

А вверх пойдет или вниз – не знает никто. Да ты хоть обосрись, хоть все книги перечитай по инвестированию и теханализу, хоть роботов создавай, хоть искусственный интеллект. Ничего не поможет…

Никто не знает: вверх или вниз!

И не может знать.

И не должен знать.

Ибо будущее неизвестно никому. Так устроен этот мир.

А если кто-то и знает, то это уже инсайдерская информации, манипуляция рынками, использование конфиденциальной информации в личных целях и уголовно наказуемо.

Поэтому пусть вас больше не беспокоит, что вы не знаете, что такое фьючерс, опцион, EBITDA и контанго. Они на х.. не нужны никому!

Это не поможет вам зарабатывать.

Вы можете изучить это, если интересно, то поверьте, что все эти знания еще никому не помогли разбогатеть.

Ибо дело совсем не в этом!

Все эти умники засыпают вас умными словечками, а на самом все они просто делают одну простую ставку: вверх или вниз, орел или решка.

Я, к сожалению, не сразу осознал это.

Теперь, когда вы понимаете это, пришло время узнать правила, следуя которым, вы 80% времени будете зарабатывать, и ваши инвестиции не будут ставкой на бросок монеты, рулеткой, казино.

А у меня – 100% инвестиций успешны, благодаря следованию этим простым правилам (очень надеюсь, что боги не покарают меня за это хвастовство!).

Правило 1: никогда не слушай советы лузеров аналитиков

Это мое собственное правило. Я пришел к этому на своем горьком опыте.

Подумайте сами. Кто такой аналитик? Это офисный планктон, человек, который ходит за не очень высокую зарплату на работу. Да, он отлично разбирается в экономике и финансах. Да, очень часто бывает, что это умнейший, очень интеллигентный и достойный во всех отношениях человек. Такой человек очень приятен в общении, носит красивый костюм, приличные часы, Айфон, у него хорошая машина и из него может получиться отличный отец, или если это девушка, то – мама.

Есть одно маленькое “но”. Если этот человек работает аналитиком, значит, он сам не умеет зарабатывать на фондовом рынке. Это значит, что его предсказания и прогнозы не работают, ибо если бы они работали, то не ходил бы он на работу за зарплату, а стал бы гуру, миллионером, миллиардером, Уорреном Баффетом.

Аналитики – это бесполезные дармоеды, бездельники никчемные, ненужные существа.

Хотя они очень милые и умные люди, все что они делают – это ИПД, то есть “имитация полезной деятельности”.

И от них только вред! Их прогнозы бессмысленны и не сбываются. Они сбивают с толку.

Их прогнозы консервативны, трусливы и очень осторожны.

Слушая их вы, к сожалению, не заработаете.

Так на кого же ориентироваться? Чьи прогнозы читать?

Я ориентируюсь на прогнозы самых успешных И БОГАТЫХ ИНВЕСТОРОВ мира.

Я следую за теми, кто умеет зарабатывать, и копирую их успех…

Приведу два примера для иллюстрации.

Ниже прогнозы насчет биткоина от двух совершенно разных людей.

Кого бы вы послушали?

Биткоин ждет тотальный коллапс. Ситуация напоминает мне “тюльпаноманию” в Нидерландах в 1640-х.

Роберт Шиллер, лауреат Нобелевской премии по экономике, 19.01.2018, Источник: CNBC

Роберт Шиллер – это один из самых крутых аналитиков мира, лауреат Нобелевской премии, выдающийся ученый. И он прогнозирует конец биткоина. И это любимая песня всех экономистов, что биткоин – это мыльный пузырь.

А вот другой прогноз (читайте очень внимательно!):

Критики биткоина указывают на то, что его использует очень мало покупателей и продавцов, но то же самое говорили и критики Интернета и компьютеров на заре их возникновения. Каждый день все больше и больше продавцов и покупателей покупают, используют и продают биткоин во всем мире. Абсолютные цифры еще малы, но они очень быстро растут. А легкость использования биткоина всеми участниками быстро растет по мере того как инструменты и технологии, стоящие за биткоином, развиваются. Вспомните, когда-то было технически очень сложно выйти в Интернет, а теперь – нет.

Марк Андреессен, самый успешный и известный венчурный капиталист Кремниевой Долины, 21.01.2014, Источник: New York Times

Марк Андреессен, суперуспешный инвестор-практик, миллиардер (заработал 80 миллиардов по оценке Форбс), который сделал состояние на инвестициях в технологии. Он инвестировал в такие компании, как Фейсбук, Пейпал, Инстаграм, AirBnb еще тогда, когда эти компании мало кто знал и в них никто не верил. Он инвестирует миллионы долларов в технологии, базирующиеся на криптовалютах и говорит, что биткоины сегодня – это как Интернет в 1997 году.

Как думаете, кому стоит поверить?

Я верю Марку Андреессену.

Роберт Шиллер – это экономист, аналитик, теоретик, ученый, профессор. Он досконально изучил все прошлые кризисы и ищет повсюду их признаки. Он очень крутой, но он не инвестор, не миллиардер, который сделал деньги на технологиях. Он славится своими научными достижениями, но никак не умением делать миллиарды на технологиях. Он не привык искать возможности, его ум не заточен на это. И его мнение имеет нулевой вес для меня.

Но зато я ловлю каждое слово Марка Андреессена. Он досконально изучил технологии, он многократно успешно инвестировал в технологические стартапы, ищет и видит везде признаки крутых стартапов, трендов и возможностей, а не признаки тюльпановой лихорадки. Он умеет и не боится рисковать, смел и позитивен. В области инвестиций в технологии – он для меня Бог, эталон, идол, недостижимый идеал, гуру, небожитель.

Никогда не слушайте аналитиков. Это – путь к провалу!

И как же лучше всего применять все вышесказанное на практике?

не покупайте EBITDA, P/E и прочую хрень.

Вкладывайте деньги в людей, ТРЕНДЫ и технологии.

Я дешево покупал биткоины, когда все газеты и аналитики бились в истерике и писали, что биткоин умер. Я писал об этом здесь. И в итоге увеличил вложения в 10 раз за 2 года.

Когда идешь против толпы, когда ты вместе с самыми успешными, то это окупается.

В прошлом году я покупал по $10 акции Virgin Galactic – это первая компания в мире, которая осуществляет путешествия в космос и космические перевозки. Почему купил? Потому что я прочел все книги миллиардера Ричарда Брэнсона. Потому что эта компания – это детская мечта Ричарда. Потому что он будет самым первым в мире космическим туристом. И я знаю (изучал), что он собрал лучших, умнейших и сильнейших людей планеты в команду. И я уверен, что эта компания выстрелит, как и многие другие его “безумные” начинания. И для меня Ричард Брэнсон тоже как Бог, Бог в бизнесе.

Я вложил деньги в Брэнсона, и я не прогадал, хотя думал, что, возможно, ждать придется 10 лет. Месяц назад акции Virgin Galactic стоили $60, а сейчас на плохих новостях упали до $37. И даже если они упадут до $5, я не продам их, а куплю еще. И даже если эта компания обанкротится, то я не буду жалеть, потому что я фанат Брэнсона и готов рискнуть и проиграть вместе с ним. Я очень люблю Ричарда Брэнсона. И тихий голос внутри меня подсказывает, что я не проиграю и что эти акции через 10 лет будут стоить целое состояние. И очень верю в это, уверен в этом. Покупка акций Virgin Galactic на 10 лет – это уже не бросок монеты.

Итак… Подытожим правило номер один:

- Не слушайте аналитиков.

- Слушайте практиков-миллиардеров.

- Не вкладывайте деньги в текущие и прогнозируемые показатели компании. Когда вы вкладываете в EBITDA и P/E, то это казино, 50х50%, орел или решка.

- Вкладывайте деньги в успешных людей, кто многократно повторял свой успех, а также технологии и тренды будущего. Когда вы вкладываете в людей и в технологии, то это уже дает уверенность и бОльшую вероятность заработать. Это уже не бросок монеты!

Правило 2: покупай, когда все панически продают

Это правило очень хорошо объяснил Роберт Кийосаки в своей книге “Богатый папа, бедный папа”. Не он его придумал, знаю. Но он очень хорошо объяснил.

Это правило знают все, но никто не следует. Потому это сложно психологически. Срабатывают стадный инстинкт и животный страх. А когда страшно, то мозг отказывается работать.

Что делают обычные люди, когда идет распродажа хороших товаров? Правильно! Покупают. Потому что это выгодно. И потом еще очень довольны, что что-то купили очень дешево и хвастаются друзьям. И считают, что повезло и что они очень умные.

Что делают те же самые люди, когда акции хорошей компании падают? Правильно! Продают. Почему? Боятся. Хотят уменьшить свои потери, подстраховаться. И потому что они дураки и паникеры.

Если я купил акции, и они падают в цене, то я покупаю еще.

Когда акции компании сильно выросли, все рынки на подъеме, я никогда не покупаю. Я покупаю акции только, когда плохие новости, кризис, и идет тотальная распродажа на фондовых рынках.

Я очень люблю распродажи и не только в реальной жизни, но и на фондовых рынках. Это всегда отличный шанс заработать.

У меня есть список любимых компаний. И я терпеливо жду, когда будет кризис или плохие новости, чтобы купить их на сильном падении.

Например, мне очень нравится Фейсбук, Марк Цукерберг умен, и я верю в него. Когда в прошлом году акции Фейсбука на плохих новостях падали до $140, я их купил и продал потом через 3 месяца по $210. Затем купил акции Intel по $45, когда у них были серьезные проблемы, сейчас Intel стоит $60 и я жду, когда их новый легендарный генеральный директор Пэт Гелсинджер вернет Интел былые блеск, мощь и славу.

Правило 3: никогда не инвестируй в то, в чем не разбираешься

Если ты не понимаешь, что и как производит компания – никогда не покупай ее акции или облигации. Не инвестируй в нее.

Ты должен разбираться в бизнесе компании, знать биографии ее основателей и топ-менеджеров. Тебе самому должна нравится продукция компании и ее философия. Ты должен знать планы лидеров компании на будущее.

Этому учит Уоррен Баффет – величайший инвестор нашего времени. Да я и сам к этому пришел, правда, не сразу дошло до меня, что он прав.

Ты должен быть фанатом тех компаний, в которые инвестируешь. Ты должен любить их.

Когда я только начинал инвестировать, то я напокупал всякой шелухи по советам аналитиков (Сбербанк, Газпром, ВТБ, Аэрофлот и т.д.). У меня были акции около 50 компаний, о бизнесе которых я не имел ни малейшего понятия.

Ребята, это глупо!

Однако, если вы, например, хорошо разбираетесь в банковском бизнесе, любите Сбербанк, считаете его самым передовым, прогрессивным и быстрорастущим банком, если вы любите Германа Грефа и верите в то, что он выведет Сбербанк на мировой уровень, то тогда обязательно купите его акции. Дождитесь, когда будут плохие новости, и его акции сильно упадут, и сделайте это.

Очень важно разбираться в том, во что инвестируешь, ибо не всегда можно покупать, если акции падают. В моем самом первом портфеле были компании, которые прекратили свое существование, и я потерял все вложенные деньги. Поэтому на плохих новостях вы должны понимать – временные ли это трудности у хорошей компании, или же эта ситуация грозит банкротством.

Вы должны хорошо разбираться в бизнесе компаний, акции которых покупаете, тогда вы всегда будете зарабатывать.

Правило 4: клади все яйца в одну корзину и не спускай с нее глаз

Купите не более 2-3 акций и пристально следите за ними. Отслеживайте новости, пользуйтесь продукцией этой компании, читайте интервью с ее лидерами, собирайте информацию о действиях конкурентов.

Я пришел к этому на своем личном опыте. Когда очень много акций, просто не успеваешь все это отслеживать и начинаешь терять деньги. Я ведь этим занимаюсь время от времени, на секундочку. И у вас тоже наверняка нет много времени – ведь у всех семья, дела, работа, хобби.

Однако все вокруг советуют прямо противоположные вещи.

Диверсификация портфеля – любимое словечко аналитиков. Они советуют диверсифицировать свой инвестиционный портфель, то есть они хотят, чтобы вы купили дохренища всяких разных акций, говоря по-русски.

Они советуют это, чтобы, так сказать, “минимизировать ваши риски”. Тогда, говорят они, если одна акция сильно упадет в цене, то вы не потеряете все деньги, потому часть других акций вырастет, а часть останется по той же цене, и в целом портфель подрастет, и вы не потеряете.

Помните, что я писал выше про аналитиков? Если нет, то перечитайте еще раз). Нафиг их всех).

Их совет продиктован страхом. Страхом не потерять. А когда фокусируешься на том, чтобы не потерять, то обязательно теряешь. Они дают очень трусливые советы и прогнозы, потому что их главная цель – получить зарплату и чтобы их не уволили. А для этого они должны писать много прогнозов и производить много работы. И все это надо делать очень осторожно, как можно меньше конкретики – не дай Бог накосячить.

Люди, которые зарабатывают миллионы, советуют делать как раз наоборот.

Фокус. Лазерный фокус. Полная концентрация. Вот, что дает результаты!

Роберт Кийосаки советует не диверсифицироваться, а фокусироваться. Эндрю Карнеги советовал не диверсифицироваться, и многие другие крутые инвесторы советуют то же самое.

Рассмотрим для примера портфель величайшего инвестора в мире Уоррена Баффета. У него в портфеле около 50 акций.

Вы скажете мне, ты ж Макс сказал, что надо покупать только 2-3 акции!

Ребята, Уоррен Баффет – гений, и он занимается этим своим портфелем акций 24/7. И не один! На него работает целая команда, которая сфокусирована только на этом портфеле.

Если вы гений, готовы заниматься этим 24/7 и нанять команду, то тогда, да, купите тоже 50 акций.

Если вы обычный человек, как и я, то если купите много акций, то про…те все, прямо как и я в свое время.

И еще. Внимательно посмотрите на структуру портфеля Уоррена Баффета на картинке ниже. 50% портфеля составляют всего 3 акции, а 80% портфеля – это всего 8 акций. Так что мое четвертое правило применимо и в данном случае – практически весь капитал вложен в небольшое количество акций.

Правило 5: инвестируй на длительный срок

Предсказать движение курсов акций невозможно.

Но если вы купили акции очень хорошей компании, то вероятность того, что они сильно вырастут за 3-10 лет, очень велика.

Поэтому я обычно покупаю только на длительный срок. От 3-х лет. И если после покупки акции падают в цене, то я радостно покупаю еще).

Но обязательно следите, как ястреб (очень пристально!), за компанией, акции которой вы купили.

Как начать инвестировать новичку?

На днях ко мне обратился очень хороший знакомый Андрей с просьбой проконсультировать его, как начать инвестировать на фондовом рынке. Именно он вдохновил меня на написание этой статьи. Именно после его просьбы я проанализировал все свои инвестиции и понял, что я наконец-то стал успешным в этом плане (стуча по дереву три раза).

Андрей прислал мне свои вопросы и далее я отвечу на них. Кстати, такие же вопросы очень мучали и меня, когда я только начинал. Я помню, как долго и мучительно искал на них ответы и не мог найти.

Ответы на важные вопросы, которые мучают всех начинающих

Какого биржевого брокера выбрать для торговли?

Когда я искал много лет назад, то тщательно изучил всех существующих брокеров. Я потратил на это очень много времени, собрал огромное количество информации. И выбрал для себя две самые крупные, самые старые и самые надежные компании:

Финам и БКС.

Я торговал и там, и там.

Это хорошие компании.

Сначала я использовал Финам, но потом полностью перешел на БКС.

Но сейчас я уже не пользуюсь ими. Я использую Тинкофф Инвестиции.

БКС и Финам, помимо надежности, берут низкие комиссионные и использовать их очень выгодно, если вы планируете много и ежедневно торговать как сумасшедший. Как это делал я в свое время.

Тинькофф на самом деле не брокер совсем, а является крупным партнером БКС, и комиссионные у них выше. Они работают с БКС по партнерской программе.

Я пользуюсь Тинькофф Инвестиции, потому что это намного проще. Для меня не важен размер комиссии, так как я совершаю одну сделку раз в 1-3 года и годами держу акции. Но у них очень простое и симпатичное мобильное приложение, которое у меня всегда под рукой. У Финама и БКС очень навороченные мобильные приложения и торговые программы для ПК, которые для таких ленивых инвесторов, как я, совсем ни к чему.

К тому же, чтобы открыть счет или совершить еще какие-то операции, надо ездить в офис и к БКС, и к Финам. А в Финам еще и очереди, и долго все делают (по крайней мере, раньше так было). Хлопотно это. А менеджеры Тинькофф сами приезжают к вам домой. Все легко и просто.

У Тинькофф сейчас в списке доступных инструментов более 657 акций, 110 облигаций, 12 ЕТФ, включая валютные, а также доллар и евро. Доступны такие бумаги, как: Apple, Facebook, Alibaba, Amazon, Tesla, Netflix и многие другие.

Кроме того, я полностью подсел на Тинькофф – у меня их дебетовые карты, так как это очень выгодно для тех, кто часто путешествует (подробности тут). И у меня там открыты расчетные счета для всех моих юр. лиц.

Какой фондовый рынок выбрать: российский или международный?

Конечно же, международный! Только там все великие компании – Гугл, Apple, Amazon, Фейсбук… У этих компаний великие лидеры, великие цели. У нас подобных я не знаю.

Это все равно, что думать, что купить: отечественный автомобиль или немецкий, японский, американский. Ребята, у них не только автомобили более качественные, но и бизнесы более качественные!

Кроме того, я давно слежу за фондовыми рынками. Акции русских компаний не растут так же, как акции великих компаний.

Вот вам для примера график роста акций за последние 5 лет русской IT-компании и американской IT-компании.

Всмотритесь в графики очень внимательно!

Вот котировки крупнейшего русского интернет-магазина Ozon за последние 5 лет:

А вот котировки крупнейшего американского интернет-магазина Amazon за последние 5 лет:

Вы видели? Как вам)?

Акции Амазона уверенно выросли в цене в 5 раз за 5 лет, а акции Озона выросли в цене на 50%, при этом очень неуверенно и часто проваливаются, скачут туда-сюда. Я такое сам не покупаю и вам не советую)!

В среднем акции наших компаний “телепаются” туда-сюда, как какашки в проруби, а американские компании-лидеры все время уверенно растут. И растут в разы.

И в среднем именно так обстоит дело с большинством компаний у них и у нас. К сожалению(.

Не согласны? Давайте примеры наших компаний, которые все время уверенно растут и растут в разы. Жду примеры в комментариях).

Стоит ли обращаться к инвестиционным консультантам, поручить управление капиталом брокеру или самому совершать сделки?

Я инвестирую только сам. Когда обращался, то терял деньги.

Следуйте 5 принципам, и вы не прогадаете:

- Читайте, слушайте и копируйте миллиардеров. Игнорируйте нищебродов-аналитиков.

- Покупайте, когда все продают. Если вы купили акции, а они упали в цене – купите еще.

- Инвестируйте только в то, в чем разбираетесь.

- Покупайте не более 2-3 акций.

- Инвестируйте на длительный срок (3-10 лет).

Следуя советам аналитиков и отдавая деньги в доверительное управление, я только потерял свое время и деньги.

Каких крупных брокеров рекомендуете читать?

Я очень советую книгу Роберта Хагстрома:

Прочтите эту книгу и следуйте советам в ней (они не противоречат тому, что я писал выше, а дополняют), и успех вам гарантирован.

И книгу эту надо прочесть 20 раз. Не менее! Если вы прочтете книгу один раз, то после прочтения у вас в голове останется в лучшем 20%. А через год вы забудете почти все. А надо, чтобы у вас в голове осталось 100% того, что написано в ней. Чтобы эта книга стала частью вас. Чтобы вы не только знали ее наизусть, но и записали на подкорку эту информацию. Чтобы внутри себя вы стали Уорреном Баффетом, чтобы вы неосознанно думали и действовали, как он.

Знаний этой книги более, чем достаточно, чтобы сделать миллиарды. Больше вам ничего не потребуется.

И главное – не знать, а сделать. Если вы прочтете только эту книгу или только мою статью и сделаете все, что написано, то это даст лучший результат, чем если вы будете долго читать много книг и не сделаете ничего.

А может быть еще хуже. В разных книгах дают разные советы. И хуже быть не может, если вы будете читать одну книгу и делать сначала одно, а потом читать другую книгу и делать совершенно другое. Так вы прочтете много книг, а толку не будет. Знаем – проходили).

Прочтите одну эту книгу 20 раз!

После прочтения этой книги постарайтесь больше ничего не учить и никого не слушать, не позволяйте армии лузеров учителей сбить вас с толку.

Делайте так, как там написано и только так).

Мою статью тоже прочтите очень вдумчиво много раз, чтобы все, что здесь написано, прочно осело у вас в голове.

Можете порекомендовать какие-либо финансовые, политические и инсайдерские каналы в Телеграм?

Каналов существует столько же, сколько и людей. Сегодня у каждого лузера есть свой канал. Я рекомендую вам как можно меньше читать их. Выберите отрасль, в которой вы хорошо разбираетесь или хотите разобраться. Выберите свои любимые компании, акции которых вы купите, и подпишитесь на лидеров этих компаний.

Внимательно отслеживайте новости отрасли и ваших любимых компаний. И не слушайте критиков, аналитиков, блогеров и журналистов. Их задача – привлечь к себе внимание, посеять панику, создать хайп, увеличить посещаемость, охват и вовлеченность. У них нет цели увеличить ваш доход. Их цель – посеять панику, надавить на больное, на ваши страхи.

Вот пример. Если вас интересуют технологии будущего и автомобили, то вы можете купить акции Tesla и подписаться на Илона Маска в Твиттере и на канал его компании.

Это обеспечит вам уверенность в правильности сделанного выбора и сэкономит нервы.

Я делаю именно так. Всех остальных – в игнор!

Рекомендуете ли онлайн-курсы от известных компаний, и каких?

Я настоятельно рекомендую не проходить никакие онлайн-курсы. И читать книги только очень-очень избирательно. Досконально изучив историю, успехи и достижения авторов. Если автор будет учить вас заработку на фондовом рынке – он сам должен сделать там много денег.

Я лично прошел много курсов обучения в Финаме и БКС. Это два старейших и, на мой взгляд, лучших брокера в России. Их курсы помогли мне разобраться в терминологии и техническом анализе. Но все эти знания ни капли не помогли мне зарабатывать.

Я честно следовал их рекомендациям и потерял много денег. Они же зарабатывают на комиссионных при любом исходе: теряете вы или зарабатываете, им все равно. Для них главное, чтобы вы совершали как можно больше операций, тогда их доход будет больше. Но я пришел к выводу, что на фондовом рынке лучше не дергаться. Купил – держи.

Изучить терминологию и теорию можно самостоятельно в Интернете. Это все доступно сегодня и бесплатно. Обычно умники, которые продают онлайн-курсы, просто собирают информацию из Интернета и продают ее.

Лучше прочтите одну книгу, которую я советовал выше, и следуйте ее советам много лет. Кстати, к выбору книги по инвестициям надо относиться так же тщательно, как выпускнику к выбору будущей профессии и института, в котором он будет учиться.

Возможно ли зарабатывать на ценных бумагах непрофессионалу, не вкладывая много времени на изучение рынка?

Да, возможно. Я именно так и зарабатываю. Но вы должны досконально знать бизнес тех компаний, акции которых покупаете. Должны разбираться в их продукции, знать их лидеров, отслеживать новости. Сделайте ставку на лидера, который всегда побеждает – купите акции его компаний и держите их.

Какой уровень прибыльности считать разумным, реальным?

Американка Грейс Гронер купила 3 акции Abbott в 1935 году за $180. До конца жизни, то есть до 2010 года, она их не продавала. 75 лет женщина вновь и вновь инвестировала в эти же акции все выплачиваемые Abbot дивиденды. За эти годы бумаги много раз дробились в итоге три ее акции превратились в 100 тыс. бумаг стоимостью $7,2 млн.

Превратить $180 в $7 млн – этот уровень прибыльности я считаю разумным. Это – реальная доходность. Если это смогла сделать американская секретарша, значит, это сможете сделать и вы.

Купите акции хорошей компании и не продавайте их много лет.

Этой же стратегии следует и Уоррен Баффет. Вот поучительный пример из его жизни (источник wikipedia.org):

В 11 лет Уоррен впервые попробовал себя на бирже. Вместе со своей сестрой Дорис он купил три привилегированные акции Cities Service по $38,25 за штуку. Сначала их цена опустилась до $27, потом поднялась до $40, и Баффетт продал их, чтобы получить прибыль в $5 долларов (за вычетом комиссии). Любопытно, что через несколько дней цена акции поднялась до $202 долларов. Если бы Баффетт подождал, то смог бы получить прибыль около $500. Этот первый опыт научил Баффетта тому, что инвестор должен быть терпеливым и не паниковать, если цены падают; не продавать ради краткосрочной выгоды.

Признаки рискованных ценных бумаг?

Все ценные бумаги очень рискованны. Не существует нерискованных, безопасных, надежных ценных бумаг. Даже вексель несет в себе определенные риски.

Но самая рискованная ценная бумага – это акция или облигация компании, в бизнесе которой вы совершенно не разбираетесь. Также очень рискованны все ценные бумаги, которые вы покупаете на короткий срок.

Не покупайте акции компаний, в бизнесе которых вы не разбираетесь, миссии которых неизвестны или очень туманны, и о лидерах которых вы ничего не знаете.

При каких условиях можно выбирать в качестве инвестиций волатильную акцию?

Все акции волатильны. При этом волатильность может очень сильно меняться во времени. Сегодня акция очень волатильна, а завтра – не очень. В течение одного часа она может быть очень волатильной – все бурлит, а следующие три часа – штиль.

Не смотрите на это.

Волатильность – это одно из тупых умных словечек, которые напридумывали аналитики, математики, экономисты, которые сами не сумели сделать состояние на фондовом рынке. Они придумывают все эти теории и термины, чтобы чем-то оправдывать свое существование и продолжать получать зарплату и гранты от тех, людей, кто сумел сделать состояние на бизнесе или фондовом рынке.

Не стоит придавать большое значение волатильности. Это еще никому не помогло сделать состояние на акциях.

Вы можете спокойно покупать волатильные акции, если хорошо разбираетесь в бизнесе компании, которая ее выпустила, и будете держать эти акции много лет.

Понял, что пока я не имею опыта, рано ставить вопросы по стратегиям и т.п., нужно несколько месяцев обучения, так ли это?

Учиться нужно всю жизнь, но учиться у самых лучших.

Да, вы можете потратить много месяцев и изучить инструменты и терминологию, но это не поможет вам делать деньги на фондовом рынке. Это на самом деле неважно.

Иначе те, кто вам предлагают обучить вас, сами сделали себе состояния и уже не работали за зарплату и не предлагали вам учить вас. Они хотят учить вас, чтобы заработать на обучении, ибо их учение им самим денег не приносит.

Уоррен Баффет не учит никого)…

Если вы внимательно прочли эту статью, то у вас уже достаточно понимания ситуации, чтобы начинать действовать и добиться успеха.

Самая успешная стратегия, которая реально работает, подробно изложена в этой статье.

Желаю вам сделать большое состояние на фондовом рынке с минимальными вложениями!

Лично я очень верю в будущее криптовалют и считаю это направление очень перспективным. Поэтому я вложил несколько лет назад $100 в самые разные криптовалюты с целью стать криптомиллионером. Моя стратегия уже сработала, и сегодня эти $100 уже превратились в $5000. Если вам это интересно, то вы можете скопировать мою стратегию:

Источник https://journal.open-broker.ru/investments/kak-ya-za-polgoda-zarabotal-na-akciyah/

Источник https://habr.com/ru/company/ruvds/blog/508660/

Источник https://wilhard.ru/misc/kak-investirovat-na-fondovykh-rynkakh/