Регистрация лизингового автомобиля в ГИБДД

При использовании транспортного средства в лизинг арендатор обязан поставить его на учет в ГИБДД. Причем сделать это необходимо в 10 — дневный срок, чтобы избежать штрафов. Для того, чтобы регистрационная процедура прошла быстро и гладко, можно прибегнуть к услугам специалистов или воспользоваться следующими рекомендациями.

Порядок действий

Автомобиль, приобретенный в лизинг, согласно ФЗ № 164 в обязательном порядке должен быть зарегистрирован в ГИБДД, как и любое иное транспортное средство. На эту процедуру отводится 10 — дневный срок с момента заключения договора купли-продажи, а за его превышение предусмотрены штрафы. Несмотря на то, что собственником транспорта является лизинговая компания, арендатору необходимо оформить временную регистрацию автомобиля, чтобы принять на себя ответственность за его эксплуатацию, включая штрафы.

Как правило, будучи собственником лизингового транспорта его регистрацией в ГИБДД занимается арендодатель наряду с прочими сопутствующими услугами, такими как страхование и пр. Однако лизингополучатель может осуществить эту процедуру и самостоятельно. Любой из этих вариантов оговаривается в соглашении между сторонами.

Постановка лизингового автомобиля на учет проходит по схеме, аналогичной при смене владельца транспортного средства в случае перепродажи, однако требуется расширенный комплект документов, учитывая, что регистрация оформляется на юридическое лицо.

Соответственно, постановка на учет осуществляется в отделении ГИБДД по адресу регистрации организации, использующей лизинговый автомобиль, или ее филиала. Стоит при этом иметь в виду, что не каждое подразделение Госавтоинспекции занимается обслуживанием юридических лиц — эту информацию следует уточнить заранее.

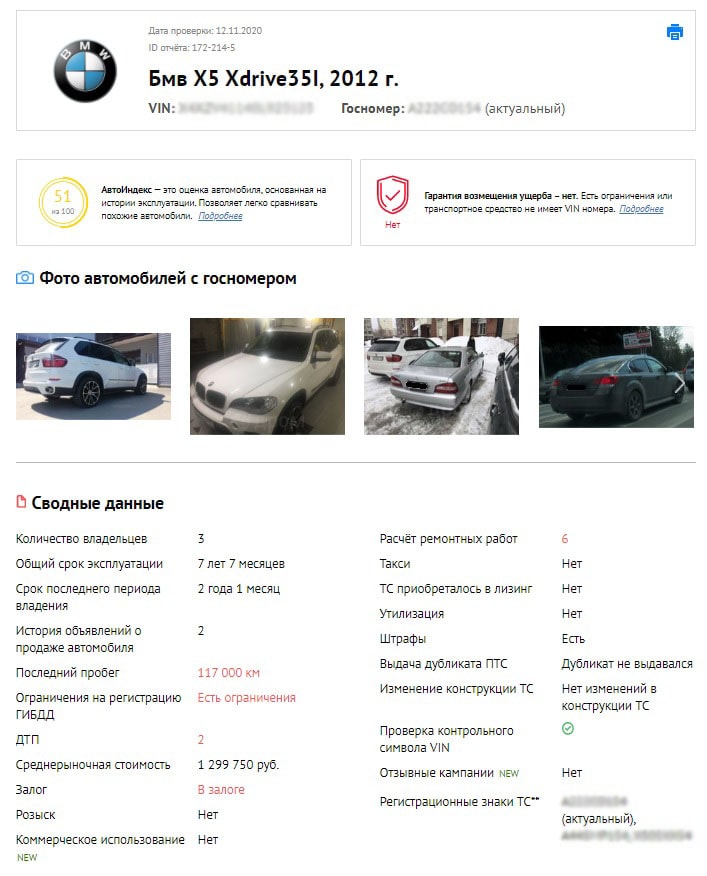

Для регистрации автомобиля необходимо в порядке живой очереди или по предварительной записи обратиться в отделение ГИБДД. Там заявитель подает документы о регистрации, оплачивает госпошлину и предоставляет транспорт на осмотр, который проходит на специальной площадке. Сотрудники Госавтоинспекции проводят проверку номеров агрегатов автомобиля с данными техпаспорта, что позволяет определить, не числится ли он в угоне или розыске, и нет ли по нему запретов на регистрацию (например, нахождение в залоге по договорам автокредитования или лизинга). Если дополнительная криминалистическая экспертиза не требуется, после осмотра заявителю выдаются свидетельство о регистрации, ПТС с измененными данными и номерные знаки.

Срок действия регистрации

Как уже говорилось, на лизинговый транспорт оформляется временная регистрация, которая действует на протяжении срока аренды автомобиля, и после его завершения аннулируется. В этом случае, если лизингополучатель выкупает транспортное средство по остаточной стоимости или становится его владельцем по условиям лизингового договора, он должен повторно поставить автомобиль на учет в качестве нового собственника, на что законом отведены стандартные 10 дней. Если же услуги лизинга предоставлялись иностранной компанией, то этот срок увеличивается до 30 дней, а вместе с документами на регистрацию заявитель должен сдать транзитные номерные знаки.

Правила страхования ТС

Стоит отметить, что для постановки автомобиля на учет потребуется полис ОСАГО, который необходимо оформить до посещения отдела ГИБДД. При этом распечатывать электронный полис не обязательно, поскольку сотрудники Госавтоинспекции смогут проверить его наличие по электронной базе. В случае страхования лизингового автомобиля нужно иметь в виду, что в полисе собственником транспортного средства указывается лизинговая организация, а в качестве страхователя выступает компания — арендатор, на которую возлагается полная материальная ответственность за сохранность предмета лизинга. Если же полис оформлен с нарушениями, в регистрации лизингового автомобиля будет отказано, и его придется переоформлять.

Что нужно для регистрации лизингового автомобиля?

С учетом того, что регистрация лизингового автомобиля в ГИБДД оформляется на юридическое лицо, для этого требуется расширенный комплект документов, в который входят:

- Паспорт заявителя от юридического лица;

- Доверенность на выполнение регистрационных действий (должна быть заверена подписью руководителя и печатью организации, нотариального заверения не требуется);

- Копия устава юридического лица;

- Копия свидетельства о регистрации юридического лица в ФНС и ИНН;

- Платежное поручение для оплаты госпошлин;

- Технический паспорт транспортного средства;

- Старое свидетельство о регистрации (при повторной постановке на учет);

- Лизинговый договор;

- Акты приема-передачи автомобиля (арендодателем от автосалона или бывшего владельца, арендатором от лизинговой организации);

- Квитанция оплаты государственной пошлины.

Необходимо отметить, что данный перечень документов не является окончательным и в некоторых случаях может быть расширен. К примеру, в ГИБДД могут дополнительно запросить свидетельство о безопасности конструкции (для строительной и спецтехники), акт осмотра группы транспортных средств.

Оплата госпошлины

Оплатить государственную пошлину за постановку на учет лизингового автомобиля можно в кассе или терминале отделения ГИБДД, кассе банка или через мобильное приложение банка, а также через портал «Госулуги». В последнем случае предоставляется скидка в 30%, при этом нужно иметь в виду, что оплату может произвести только физическое лицо.

Стоимость регистрации транспортного средства не зависит от того, находится оно в лизинге или нет, и составляет в 2022 году 2850 рублей. В эту сумму входят следующие услуги:

- Выдача свидетельства о регистрации ТС – 350 рублей;

- Внесение изменений в выданный ранее ПТС – 500 рублей;

- Выдача регистрационных знаков – 2000 рублей.

Если же на учет ставится автомобиль с пробегом, и по договоренности с прежним владельцем его номерные знаки могут остаться, то сумма госпошлины снизится до 850 рублей. Однако необходимо иметь в виду, что регион на старых номерных знаках должен совпадать с регионом, в котором зарегистрировано юридическое лицо.

Запись в ГИБДД через Госуслуги

Портал «Госулуги» позволяет заранее записаться на регистрацию транспортного средства в ближайшее отделение ГИБДД на удобные дату и время, тем самым избежав живой очереди. Кроме того, благодаря тому, что заявление на постановку автомобиля на учет также подается онлайн вместе со скан-копиями необходимых документов, сама процедура в Госавтоинспекции должна занять меньше времени (до 1 часа).

Предварительная запись на портале доступна только зарегистрированным пользователям с подтвержденной учетной записью, однако это касается услуг для физических лиц. В случае постановки на учет лизингового автомобиля требуется личный кабинет юридического лица, который должен быть зарегистрирован руководителем организации, ведь оформить доверенность на представителя через «Госулуги» не представляется возможным.

Непосредственно в отделениях Госавтоинспекции для посетителей, записанных через «Госулуги», работают отдельные окна. В целом же процедура регистрации транспортного средства проходит по стандартной схеме.

Сложности при постановке на учет по договору лизинга

Особенности регистрации лизингового транспорта в ГИБДД заключаются в основном в расширенном наборе документации, которую необходимо предоставить для проверки сотрудникам Госавтоинспекции. Именно недостаток документов или неточности, допущенные при их оформлении, обычно являются причиной для отказа в постановке лизингового автомобиля на учет. В частности, следует обратить внимание на то, что в договоре лизинга должно быть указано, на кого проводится постановка автомобиля на учет, в противном случае это будет автоматически сделано на юридического собственника — лизингодателя.

Также отказать в регистрации транспортного средства могут по стандартным причинам:

- Автомобиль находится в угоне или розыске;

- Имеется судебный запрет на регистрацию и другие действия;

- В ПТС отсутствует отметка об уплате утильсбора;

- Номера VIN-кода повреждены, нечитабельны, не соответствуют данным в ПТС;

- Сопровождающие документы подделаны или просрочены;

- Технические параметры автомобиля не соответствуют паспортным.

В случаях, когда есть возможность устранить замечания или необходимо собрать дополнительные документы, нужно иметь в виду, что это потребует времени, в результате чего 10-дневный срок на регистрацию транспортного средства может быть превышен и придется платить штраф.

Как видно, постановка лизингового автомобиля на учет не представляет особых сложностей, если подойти к этой процедуре со знанием дела. Также регистрацию транспорта в ГИБДД можно доверить самой лизинговой компании или фирмам, оказывающим соответствующие услуги.

Электронный ПТС в автолизинге

С ноября текущего года Россия должна перейти на электронные паспорта транспортных средств. Но уже сегодня заводам изготовителям и импортерам доступно получение электронного документа на новые автомобили.

В начале августа некоторые лизинговые компании стали сообщать о передаче транспортных средств лизингополучателям с ЭПТС, правда большинство компаний находятся сейчас в стадии заключения договоров, подключения к системе и ее тестировании. «Европлан», например, уже в 2018 году стал первой лизинговой компанией в России, поставившей для своих лизингополучателей транспортные средства на учет в госорганах с электронным ПТС.

Портал All-leasing решил узнать о подробностях перехода на электронный ПТС, механизме получения документа и влиянии его на лизинговую сделку.

Об электронном паспорте транспортного средства

Введение электронного ПТС планировалась еще два года назад, но по объективной причине ввод этого типа документа сдвигался. Ключевой проблемой было отсутствие единой базы данных Госавтоинспекции. Региональные базы по всей России работали на разных программных обеспечениях, поэтому объединить их было не так просто. В итоге над созданием общероссийской базы ГИБДД работали не только программисты, но и юристы, которым удалось адаптировать законы под систему. Сейчас заводам изготовителям и импортерам доступна система электронных паспортов, в которой формируется электронный паспорт автомобиля при заполнении данных о нем.

Какая информация хранится в электронном ПТС

- Технические данные машины: марка, модель, VIN, год изготовления, модель и номер двигателя, номера шасси и кузова, цвет, мощность, рабочий объём и тип двигателя, разрешённая максимальная масса, масса без нагрузки, а также сведения об изготовителе, страна вывоза и таможенные ограничения.

- Сведения о собственниках.

- Данные об авариях и ремонтах автомобиля.

Отличия получения ЭПТС от бумажного ПТС

Для клиента процедура оформления ПТС будет отличаться только тем, что все записи будут производиться не на бумажном бланке, а в «системе электронных паспортов» (СЭП) и подписываться усиленной квалифицированной электронной подписью продавца и покупателя.

«Если у покупателя нет электронной подписи и нет необходимости в доступа в системе к ЭПТС, то он может просто сообщить код из СМС или e-mail продавцу, и продавец подтвердит оформление за покупателя. При этом в сам электронный паспорт будет внесена информация о договоре купли-продажи. Процедура фиксации в ЭПТС передачи в лизинг проводится аналогичным образом, только уже между лизинговой компанией и лизингополучателем», — добавил Денис Яковлев.

Главное отличие документов — в праве перехода собственности. В случае с электронным ПТС оно осуществляется с помощью системы электронных паспортов, тогда как в случае с обычным ПТС право собственности закрепляется в бумажном документе. Еще одно отличие — при постановке автомобиля на учет не нужно предоставлять электронный ПТС в ГИБДД.

Доступ лизингополучателя к ЭПТС

У лизингополучателя доступ к ЭПТС появляется после переоформления права собственности с дилера на лизинговую компанию и оформления лизинговой компанией в ЭПТС передачи машины в лизинг с подтверждением лизингополучателем. При этом, чтобы лизингополучателю зайти в систему электронных паспортов (далее СЭП) и увидеть ЭПТС, ему необходимо оформить электронную подпись и зарегистрироваться в системе, рассказали в CARCADE.

«Однако необходимости в доступе к ЭПТС у лизингополучателя, скорее всего, не будет, так как в ЭПТС он не увидит информацию о собственниках и регистрационные данные (гос. знак и СТС), а предоставлять какие-то выписки или данные из ЭПТС госорганам не нужно по той причине, что у них будет прямой доступ к системе», — прокомментировал Денис Яковлев.

Как отразиться получение ЭПТС на оформлении лизинговой сделки

В лизинговой компании CARCADE рассказали, что потенциально переход на ЭПТС должен незначительно увеличить скорость взаимодействия с лизингополучателем и сократить время оформления сделки из-за устранения оформления одного бумажного документа.

«Но в то же время усложняется процесс внесения данных в ЭПТС после проведенной сделки в связи с тем, что лизинговой компании придется нести затраты на установку оборудования и оплату услуг по внесению данных в ЭПТС, а также подключение к системе всех участников сделки», — добавил Денис Яковлев, начальник отдела бизнес-процессов и технологий лизинговой компании CARCADE .

По мнению « ВТБ Лизинг» на проведении самой лизинговой сделки получение ЭПТС не отражается, но у лизингополучателей могут возникнуть сложности с постановкой автомобиля на учет в ГИБДД — не каждое подразделение работает с электронными паспортами транспортного средства.

«Процесс обслуживания договора лизинга осложняется из-за того, что ГИБДД не будет обогащать базу ЭПТС информацией о собственниках машины, равно как иными данными, например: регистрационный знак, изменение номера двигателя, дата и номер СТС и прочее. А это уже катастрофическая недоработка архитектуры системы, которая в итоге даст ненадежное строение», — дополнил Александр Михайлов, генеральный директор АО «ЛК «Европлан» .

О сложностях перехода на ЭПТС для лизингодателей

В « Европлане» рассказали, что на практике процесс перехода на ЭПТС оказался очень сложным и недостаточно подготовленным со стороны разработчиков, которые не учли все нюансы уже действующих в стране, иногда многосторонних процессов перед регистрацией и во время регистрации транспортного средства, например, при лизинге.

Объединенная лизинговая ассоциация (ОЛА) неоднократно выражала обеспокоенность тем, что многие ключевые для процесса перехода вопросы по ЭПТС до не были решены ни к срокам запуска в 2017 году, ни к 2018 году, ни к 2019 году. Предметное описание проблем было закреплено в нескольких обращениях ассоциации и в резолюции 9-го ежегодного Съезда Лизинговой отрасли от 31 мая 2019 года. Сейчас это особенно актуально из-за окончательности перехода на ЭПТС и отказа от бумажных ПТС с 1 ноября 2019 года.

«Одна из главных проблем, которую важно решить до этой даты, — отсутствие у покупателя возможности получить информацию о текущем или предыдущих собственниках приобретаемого автомобиля. С бумажным ПТС лицо, которое вам предъявляет подлинник, то есть фактически обладает документом, как правило, является собственником (титул собственника), легко «доказывает» титул самим документом и записью в нем. Собственник или продавец легко могут отправить потенциальному покупателю и копию ПТС для изучения истории предыдущих владений. При переходе на ЭПТС указание собственника разработчики системы сделали необязательным, поэтому с полной уверенностью определить, кто последовательно является собственником автомобиля с ЭПТС стало невозможно. На деле текущему собственнику подтверждать право собственности придется, дополнительно показывая покупателю бумажный договор купли-продажи и акт приема-передачи. Однако не ясно, что делать, если несколько «собственников» предъявят несколько ДКП на один и тот же автомобиль», — прокомментировал Александр Михайлов, генеральный директор автолизинговой компании «Европлан» .

В « Европлане» также обеспокоены тем, что вносить и получать данные в системе электронного ПТС могут только участники системы: завод-изготовитель/импортер, дилер и лизинговая компания и другие, причем работа с данными является для участников системы платной. Частные лица без специальной регистрации не могут не только вносить, но и получать данные из ЭПТС, то есть затруднительно даже посмотреть историю владения покупаемой машины.

«Есть также особые случаи, когда надлежащего собственника, например, лизинговую компанию, предыдущая цепочка собственников не указала собственником в ЭПТС. Такой, даже надлежащий, собственник не сможет при продаже (завершении лизинга — в случае с лизингом) указать собственником лизингополучателя в ЭПТС. И тот в свою очередь должен обратиться в «уполномоченную организацию» для внесения себя собственником на основании ДКП. Причем пока не ясно, кто будет выполнять роль «уполномоченных организаций». А отсутствие истории собственников в ЭПТС повышает риск мошенничества с куплей-продажей автомобиля и чревато неразберихой в ходе его эксплуатации», — рассказал Александр Михайлов.

Во многих жизненных ситуациях с автомобилем требуется простое и быстрое подтверждение твоей собственности на транспортное средство. Например, в банке, при получении парковочных разрешений или для эвакуации машины с бумажным паспортом (при отсутствии СТС), именно ПТС используется для подтверждения факта собственности и быстрого получения информации о конкретном автомобиле.

На деле же выходит, что при электронном ПТС придется гораздо чаще использовать оригинал бумажного многостраничного договора купли-продажи. В чем тогда цифровизация? Как доказать, что договор не поддельный, а лицо, предоставляющее его, является собственником данного автомобиля? При этом учесть выдачу и возврат бумажного оригинала многостраничного договора купли-продажи, который, как правило, хранится в архивах и на их выдачу требуется время. Все это значительно затрудняет и делает документооборот вовсе не электронным.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Все статьи Новости Автокода Автоновости Видео Авторынки Разное Пресс-релизы Купить за xxx рублей Лайфхаки покупателям Обзоры б/у авто Лайфхаки продавцам Рейтинги Отзывы владельцев Противостояние моделей Тест-драйвы

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

- Заемщику не нужны поручители. Гарантией выплаты долга служит заложенная машина.

- МФО или автоломбард не смотрят кредитную историю и не требуют справку о доходах. Банк же учитывает наличие постоянного дохода, поэтому времени на взятие кредита уходит больше.

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

- Высокая вероятность одобрения заявки. Деньги выдают под залог машины , соответственно, организация несет меньшие риски.

- Максимальная сумма кредита может достигать 5 млн рублей.

- Можно воспользоваться программой льготного кредитования (скидка 10% от стоимости ТС) с господдержкой, например, если заемщик покупает первый автомобиль или машину, выпущенную или собранную на территории РФ.

- Длительный срок кредитования. Займ денег под залог автомобиля выдается до 5-7 лет.

- Возможность распоряжаться машиной. Заемщик может управлять авто и передавать его третьим лицам, пока выплачивает автокредит, но не имеет права продавать ТС.

Минусы автокредита:

- Фактическим владельцем автомобиля является не водитель, а финансовая организация. Если заемщик не сможет выплачивать кредит, банк имеет полное право на изъятие ТС. Ранее уплаченные средства по займу клиенту никто не вернет.

- Некоторые банки для подстраховки, помимо авто, также просят заложить ПТС .

- Если с автомобилем что-то случится, заемщику все равно придется погасить кредит полностью.

- Некоторые банки требуют оформить КАСКО, стоимость которого зависит от стоимости автомобиля. Если клиент отказывается, банк увеличивает процентную ставку займа под залог машины .

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

- не смотрят на кредитную историю заемщика;

- не требуют подтверждения занятости и справок о доходах;

- выдают 70-90% от рыночной стоимости автомобиля;

- фиксируют кредитные отношения с заемщиком в договоре.

Пока ТС находится на стоянке, ломбард не сможет продать или использовать машину: закон запрещает подобные действия. Если деньги выданы под залог авто , но средства не возвращаются, компания выставляет машину на аукцион и компенсирует убытки.

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

Деньги под залог ПТС – более востребованная услуга, чем займ под авто , так как водитель может распоряжаться машиной, пока не выплатит долг. Лучшим кредитором в случае с таким займом является банк.

Чтобы получить деньги под ПТС , автовладелец пригоняет машину для оценки. Если стоимость и условия кредитования его устраивают, водитель подписывает договор и тут же получает средства.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

- гражданский паспорт;

- водительские права;

- ПТС;

- СТС.

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

- ИНН;

- СНИЛС;

- заграничный паспорт;

- справку с места работы;

- копию трудовой книжки;

- нотариально заверенное разрешение на залог супруга или супруги, если автомобиль приобретен в браке.

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

- Есть большой риск лишиться машины, если не сможете платить по процентам или нарушите одно из условий договора.

- Огромная переплата – вы вернете сумму, намного превышающую сумму кредита.

- Вы не сможете продать машину, если срочно понадобятся деньги.

Но если вы приняли это решение:

- Выбирайте организацию, давно существующую на рынке и имеющую собственный сайт. Так у вас будет меньше шансов столкнуться с мошенниками.

- Если вместо договора о залоге и займе вам подсовывают договор купли-продажи и лизинга, сразу уходите. Также не подписывайте генеральную доверенность с правом продажи – вы не будете являться собственником своей машины, и банк сможет в любой момент ее продать.

- Если вам непонятны условия договора, некоторые термины и есть вопросы к графику платежей, обратитесь к юристу за разъяснениями. И только после этого принимайте решение о подписании договора.

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Источник https://autogpbl.ru/about-leasing/teoriya-lizinga/registratsiya-lizingovogo-avtomobilya/

Источник https://www.all-leasing.ru/analitic/detail/1033260/

Источник https://avtocod.ru/blog/post/kak-obmanyvayut-avtovladelcev-pri-poluchenii-kredita-pod-zalog-mashiny