Оценка финансового состояния предприятия на базе годовой управленческой отчетности

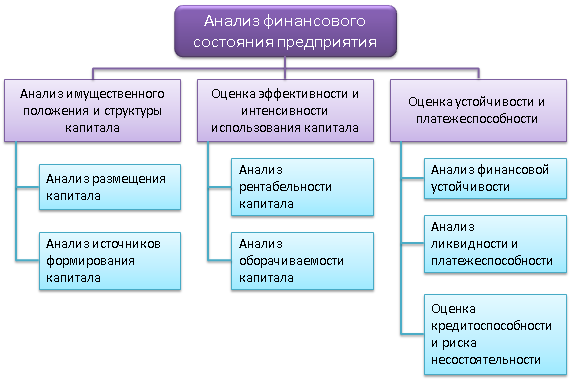

Анализ финансового состояния — один из важнейших этапов оценки результатов, достигнутых компанией по итогам отчетного года.

На основе данных такого анализа собственники и менеджмент компании получают информацию о факторах, повлиявших на результаты бизнеса, оценивают экономические возможности по дальнейшему развитию.

Данные анализа служат базой для разработки бизнес-планов и операционных бюджетов на следующий год.

Анализ финансового состояния всегда востребован при привлечении внешнего финансирования, так как его итоги помогают оценить кредитоспособность компании и спрогнозировать ее динамику на будущее. Следовательно, руководитель финансово-экономической службы любой компании обязан проводить качественный анализ ее финансового состояния после формирования в управленческом учете годовых итогов деятельности.

АНАЛИЗИРУЕМ РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ ПО ИТОГАМ ГОДА

Анализ результатов деятельности необходим для понимания того, насколько эффективно предприятие использует имеющиеся у него активы, в какой степени сбалансированы источники их формирования. С помощью анализа можно оценить стабильность структуры имущества компании и источников его формирования.

Основой для анализа результатов деятельности предприятия служит управленческий баланс. Как правило, для оценки используют агрегированный (предварительно укрупненно сгруппированный) вариант баланса.

Рассмотрим для примера агрегированный баланс компании «Альфа», на показателях которого по итогам 2018 и 2019 гг. проведем анализ (табл. 1). В таблицу включены данные баланса на 01.01.2018 (то есть по итогам 2017 г.), но они понадобятся только для последующего расчета финансовых коэффициентов в рамках анализа финансового состояния компании.

Начнем оценку результатов деятельности компании «Альфа» с горизонтального анализа, рассмотрев динамику статей баланса по итогам 2019 г. в сравнении с итогами 2018 г.

Сразу отметим, что за 2019 г. общая валюта баланса увеличилась в абсолютном значении на 29 000 тыс. руб., в относительном — на 21,8 %.

В части имущества компании выявлен опережающий рост внеоборотных активов, которые выросли на 18 000 тыс. руб. (23,2 %). Оборотные активы по итогам 2019 г. выросли на 11 000 тыс. руб. (19,8 %).

В качестве положительного момента следует выделить тот факт, что наименее ликвидная часть оборотных активов в виде запасов ТМЦ увеличилась за анализируемый период в наименьшей степени — только на 7,7 %. Это свидетельствует об эффективной политике управления запасами.

В части источников формирования имущества компании «Альфа» наибольшими темпами выросла величина собственных средств — на 16 500 тыс. руб. (+33,7 %). Долгосрочные обязательства уменьшились на 3500 тыс. руб. (–35 %), краткосрочные увеличились на 16 000 тыс. руб. (+21,6 %).

Дебиторская и кредиторская задолженности в составе баланса компании увеличились опережающими темпами по сравнению с общими показателями актива и пассива. Дебиторская задолженность выросла на 33,3 % (+6000 тыс. руб.), кредиторская — на 25 % (+5000 тыс. руб.). Момент положительный, так как за счет этого имеющийся на 01.01.2019 дисбаланс задолженностей в пользу «дебиторки» уменьшился с 2000 до 1000 тыс. руб.

Теперь оценим оптимальность структуры баланса компании «Альфа» с помощью вертикального анализа (табл. 2).

Из таблицы 2 видно, что структура основных групп активов по итогам 2019 г. изменилась незначительно: доля внеоборотных активов выросла на 0,7 %, на такой же процент уменьшилась доля оборотных активов.

Изменения в структуре источников формирования активов за 2019 г. более существенные. На 6,9 % увеличилась доля собственных средств, на 0,3 % — доля долгосрочных обязательств компании (при снижении доли краткосрочных обязательств на 7,2 %). Этот факт свидетельствует об улучшении структуры источников формирования активов по итогам 2019 г.

В то же время структура ликвидности компании «Альфа» как на начало, так и на конец 2019 г. далека от оптимальной. Такой вывод можно проверить дополнительно с помощью формулы ликвидности баланса:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4,

где А1 — денежные средства и краткосрочные финансовые вложения;

А2 — дебиторская задолженность;

А3 — запасы ТМЦ и прочие оборотные активы;

А4 — внеоборотные активы;

П1 — текущая кредиторская задолженность;

П2 — краткосрочные кредиты и займы, другие текущие обязательства;

П3 — долгосрочные кредиты и займы, другие долгосрочные обязательства;

П4 — собственные средства (капитал) компании.

Рассчитав ликвидность согласно этой формуле, получаем следующие значения (табл. 3).

В итоге хорошо видно, что у компании «Альфа» соблюдается только одно из четырех условий — А3 ≥ П3. По другим условиям дисбаланс на конец 2019 г. даже увеличился по сравнению с его началом.

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г . с аналогичными показателями 2018 г . , можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.

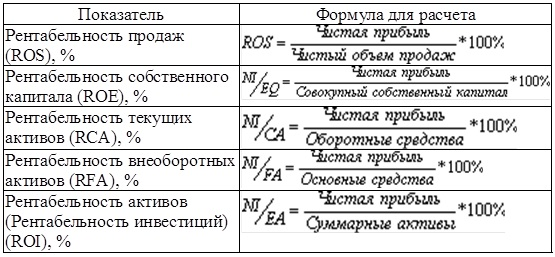

ОЦЕНКА ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПРЕДПРИЯТИЯ

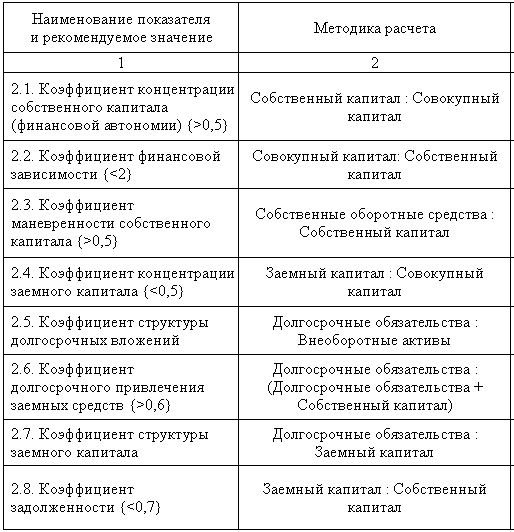

Оценка финансовых показателей предприятия определяется на основе метода финансовых коэффициентов, которые характеризуют как финансовую устойчивость компании, так и степень эффективности ее бизнеса. Эта оценка формируется путем расчета финансовых коэффициентов основных управленческих отчетов (баланса и отчета о прибылях и убытках) с последующей интерпретацией полученных значений.

Финансовые коэффициенты делятся на пять основных групп. Перечень основных финансовых коэффициентов и формулы их расчета представлены в табл. 6.

При проведении анализа финансового состояния предприятия расчетные показатели интерпретируются следующим образом:

- показатели имущественного состояния позволяют оценить степень износа внеоборотных активов компании и необходимость их обновления в будущем;

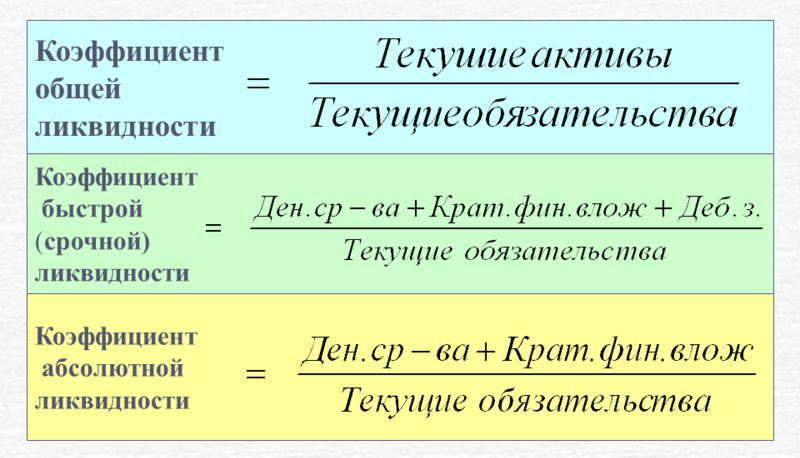

- показатели ликвидности характеризуют способность компании погасить свои текущие обязательства перед кредиторами;

- показатели финансовой устойчивости определяют степень финансовых рисков бизнеса компании;

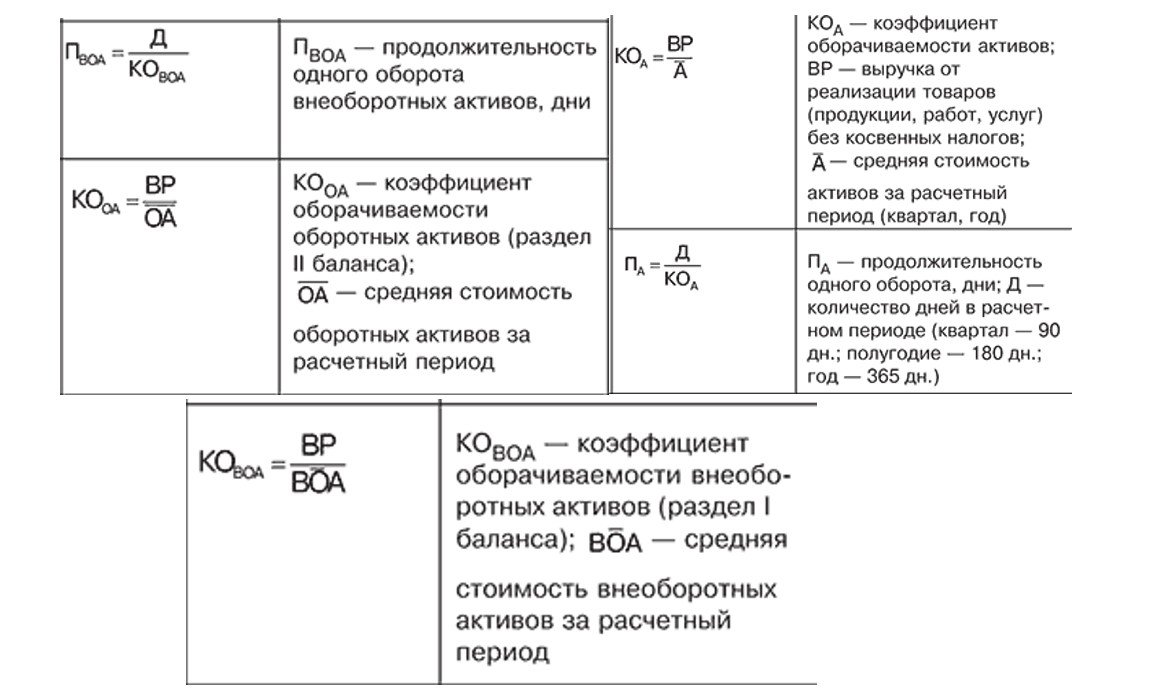

- показатели деловой активности измеряют эффективность операционной деятельности компании;

- показатели рентабельности позволяют измерить способность компании генерировать прибыль за счет использования имеющихся у нее ресурсов.

Рассчитаем финансовые коэффициенты компании «Альфа» на основе данных табл. 1 и 4 с помощью формул, указанных в табл. 6. Полученные расчетные данные представлены в табл. 7.

Интерпретируем полученные расчеты:

- коэффициент обновления основных средств вырос по итогам 2019 г. до 0,18 (+0,6 по сравнению с 2018 г.). Нормативного значения у этого коэффициента нет, но экономически целесообразно контролировать его рост в сопоставлении с динамикой коэффициента износа основных средств, так как излишне быстрое обновление приведет к недостаточно эффективному использованию основных средств в хозяйственном обороте компании;

- коэффициент износа основных средств на конец 2019 г. составил 0,23 против 0,21 на начало года. Здесь можно сделать вывод, что износ основных средств растет медленными темпами, его показатель ниже нормативного в 0,5. Это свидетельствует о достаточной обеспеченности операционной деятельности компании «Альфа» пригодными для эксплуатации внеоборотными активами;

- коэффициент абсолютной ликвидности на конец 2019 г. зафиксирован на уровне 0,06, что всего на 0,01 пункта выше аналогичного значения на начало года. Поскольку нормативное значение коэффициента находится в диапазоне от 0,2 до 0,5, можно сделать вывод, что существующая структура баланса компании «Альфа» не обеспечивает достижение нормативного показателя данного финансового коэффициента;

- промежуточный коэффициент ликвидности по итогам 2019 г. составил 0,35, что на 0,04 выше показателя 2018 г. Однако этот показатель у компании намного ниже нормативного (от 0,7 до 1,0), следовательно, компания с большой вероятностью периодически испытывает трудности с погашением своих текущих обязательств;

- коэффициент текущей ликвидности за 2019 г. уменьшился с 0,75 до 0,74 при нормативном значении > 2. Отсюда делаем вывод, что финансово-экономическая служба компании «Альфа» должна уделить больше внимания повышению текущей ликвидности;

- коэффициент автономии на конец 2019 г. — 0,40 (увеличился с начала года на 0,03 пункта). Ориентируясь на нормативное значение, этот показатель нужно поддерживать на уровне 0,50–0,60. Если рентабельность бизнеса компании «Альфа» в 2020 г. сохранится на уровне 2019 г., то вполне вероятен рост коэффициента автономии до уровня норматива;

- коэффициент финансовой зависимости по итогам 2019 г. немного превышает нормативное значение в 0,50 и составляет 0,60. Значит, деятельность компании «Альфа» в значительной степени зависит от притока заемных средств. При этом динамика роста собственных средств компании за период 2018–2019 гг. позволяет спрогнозировать, что и этот коэффициент в 2020 г. придет в соответствие с нормативом;

- коэффициент финансовой устойчивости за 2019 г. не изменился и составил 0,44 при нормативе от 0,8 до 0,9. Отсюда можно сделать вывод о недостаточно устойчивом финансовом положении компании;

- коэффициент обеспеченности собственными оборотными средствами как в 2018 г., так и в 2019 г. имеет отрицательное значение при нормативном > 2. Этот факт свидетельствует о том, что значительная часть оборотных средств компании финансируется за счет заемных средств. Если рентабельность бизнеса снизится, то компания не сможет своевременно выполнять свои обязательства перед кредиторами;

- недостаток собственных средств явствует из значений коэффициента заемных и собственных средств, который по итогам 2019 г. уменьшился с 1,71 до 1,47, однако по-прежнему далек от норматива в 1,0;

- коэффициент маневренности собственных оборотных средств при нормативе в 0,5–0,6 на конец 2019 г. составил 0,35, что свидетельствует о недостатке у компании собственных источников финансирования;

- финансовые показатели деловой активности компании «Альфа» по итогам 2019 г. показали отрицательную динамику. Это означает замедляемость оборачиваемости всех видов ресурсов (основных фондов, оборотных активов, запасов ТМЦ, дебиторской и кредиторской задолженности), свидетельствует о необходимости оптимизации управления денежными потоками компании и корректировке политики управления дебиторской и кредиторской задолженностями в 2020 г.;

- показатели рентабельности за 2019 г. изменились незначительно, однако нужно отметить, что рентабельность собственного капитала упала за год с 0,40 до 0,34. Так как рентабельность продаж и продукции снизились только на 0,01 пункта, хозяйственную деятельность компании «Альфа» в 2019 г. можно признать стабильной.

Если обобщить итоги анализа финансовых показателей компании «Альфа», то по пятибалльной системе можно сделать следующие оценки:

- показатели имущественного состояния — 5 баллов;

- показатели ликвидности — 3 балла;

- показатели финансовой устойчивости — 3 балла;

- показатели деловой активности — 4 балла;

- показатели рентабельности — 5 баллов.

ПОДВОДИМ ИТОГИ

1. Оценка финансового состояния предприятия по итогам года включает анализ результатов деятельности, финансовых результатов и финансовых показателей.

2. Для оценки финансового состояния предприятия по итогам года используют горизонтальный и вертикальный анализ, сравнительный и факторный анализ, анализ финансовых коэффициентов.

3. Основой для анализа финансового состояния предприятия по итогам года служат данные баланса, отчета о прибылях и убытках, расчетные значения финансовых показателей.

4. Для наибольшего эффекта результаты анализа финансового состояния должны быть формализованы в письменном виде, включать цифровые данные, их интерпретацию, а также рекомендации по исправлению негативных тенденций в развитии бизнеса и финансовом состоянии компании.

Финансовый анализ предприятия

Тщательный анализ финансового состояния предприятия — одна из составляющих коммерческого успеха. Анализ деятельности позволяет оценить текущую позицию компании, учесть риски и благоприятные факторы, составить адекватный прогноз на будущее.

Понятие финансового анализа предприятия

Финансовым анализом называют комплекс методик по накоплению, переработке и анализу качественной и количественной информации, касающейся финансов предприятия. В успешных компаниях финансовый анализ идет рука об руку с управленческим, позволяя вовремя обнаружить и искоренить негативные тенденции и усилить позитивные.

Цели и задачи финансового анализа предприятия

Финансовый анализ выполняется для того, чтобы принять обоснованные управленческие решения.

На предприятиях проводится как внешний, так и внутренний анализ:

- внутренним анализом занимаются сотрудники компании, используя более широкую базу (не только данные открытой отчетности, но и специфическую внутреннюю отчетность, вплоть до того, каков процент брака и рекламаций по тому или иному виду продукции) и большую степень детализации (то есть изучается не только общий результат предприятия, но и локальные показатели отдельных подразделений); чаще всего данные внутреннего финансового анализа не предоставляются общественности и могут быть достаточно специфическими, в них отражаются не только результаты, но и механизмы, которые к ним привели;

- внешний анализ выполняется сторонними специалистами, представляющими интересы как бизнеса (партнеров, кредиторов, инвесторов), так и контролирующих органов (например, Федеральная налоговая служба), СМИ, научных организаций; целью проведения внешнего анализа являются: определение степени рисковости вложений капитала в предприятие, прогнозирование возможной доходности инвестиций, конкурентоспособности фирмы; отчеты максимально формализованы.

Иными словами, внешний анализ — констатация фактов. Внутренний — углубленная оценка причинно-следственных связей.

Также финансовый анализ предприятия может быть:

- полным, тематическим (зависит от объема);

- предварительный, текущий (или оперативный), ретроспективный (зависит от периода, за который проведен анализ).

Задачи подчиняются цели и виду исследования, среди них:

- полная, объективная и своевременная оценка состояния финансов компании на отчетную дату;

- выявление причин, которые привели к такому состоянию дел;

- обнаружение резервов и ресурсов (возможно, не использованных), которые можно использовать для оптимизации деятельности предприятия в финансовой сфере;

- проработка конкретных шагов, направленных на улучшение финансового состояния компании;

- прогнозирование финансовых результатов будущих периодов.

БИТ.ФИНАНС/ПРОФ

С помощью БИТ.ФИНАНС/ПРОФ вы можете создать финансовый анализ своего предприятия в кратчайшие сроки

- Бюджетирование;

- Казначейство;

- Формирование БДДС и план-фактный анализ;

- Платёжный календарь.

Источники данных для анализа

В зависимости от заказчика, выбираются и источники информации. Могут использоваться как все перечисленные документы, так и часть.

- Бухгалтерский баланс (форма №1). В нем отражены активы и пассивы предприятия на начало и конец отчетного периода.

- Отчет о доходах или отчет о финансовых результатах (форма №2). В этом документе отражают как общие финансовые поступления (объем продаж), так и издержки, чистую прибыль и убыток.

- Отчет о движении капитала (форма №3). В структуру этого отчета включаются данные о величине и составляющих собственного капитала, а также динамика изменений (за счет вкладов, изъятий и прочих операций).

- Отчет о движении денежных средств или отчет о денежных потоках (форма №4). Документ отражает поступление и выплаты денежных средств и их эквивалентов за отчетный период. Не выплаченные или не полученные на момент составления отчета суммы в форме №4 не отражаются.

- Дополнительные финансовые документы. Они выбираются, исходя из конкретной ситуации.

Важно понимать, что используемые данные имеют ограничения, на которые надо делать поправку при анализе:

- коэффициенты, рассчитанные на основе бухгалтерской отчетности, являются общими, их целесообразно применять для принятия узких управленческих решений;

- инфляция — фактор, способный исказить результаты анализа;

- прибыль — недостаточно информативный показатель, чтобы только на его основе оценивать эффективность управленческих решений.

Есть программные продукты, которые позволяют получить нужные данные быстро и при минимальном влиянии человеческого фактора. Например, БИТ.ФИНАНС.Управленческий учет — Комплексное решение на базе 1С:Предприятие 8 для организации управленческого учета предприятия любого масштаба.

Методики финансового анализа предприятия

Чаще всего последовательно или параллельно применяют несколько методик. Это позволяет получить полную картину финансового состояния в разных разрезах.

Вертикальный анализ

В основе этого вида анализа — то, что итоговые показатели (на отчетную дату) принимаются равными 100%. Далее отдельные части (статьи) выражаются в виде процентов от целого. Иначе говоря, в процессе такого анализа выясняется удельный вес каждой составляющей в общем результате.

Второе название этого вида анализа — структурный. В рамках этой процедуры проводятся такие виды анализа:

- анализ активов (оборотные, внеоборотные, их элементарный состав и уровень ликвидности) — это помогает в последующей оптимизации состава активов;

- анализ капитала (удельный вес собственного и заемного капитала, их элементарный состав, срочность обязательств) — это позволяет выявить средневзвешенную стоимость капитала;

- анализ денежного потока по видам деятельности (операционной, финансовой, инвестиционной).

Горизонтальный анализ

Второе название этого подхода — временной (динамичный). В его процессе данные, имеющиеся на отчетную дату, сравниваются с аналогичными данными за прошедший период (например, сравнивается собственный капитал на начало и конец 2-3 предшествующих лет).

В процессе отслеживается не только скорость роста отдельных статей, но и выявляются тенденции изменений.

Горизонтальный анализ особенно важен для компаний, деятельность которых существенно зависит от сезонности.

Важно! Вертикальный и горизонтальный анализы дополняют друг друга, рекомендовано их параллельное выполнение.

Сравнительный (пространственный) анализ

Главное в этом подходе — сопоставление между собой отдельных групп показателей. При этом по группам разбивается финансовая отчетность филиалов, подразделений компании. В качестве базы для сравнения могут выступать данные по таким же группам показателей у конкурентов или в целом по отрасли:

- сравнение с конкурентами помогает понять, какие меры помогут занять выгодную позицию по отношению к конкретным компаниям;;

- сравнение со средними показателями по отрасли показывает резервы, задействовав которые можно улучшить свои показатели;

- сравнение сопоставимых данных между подразделениями компании дает пространство для маневра внутри компании и перераспределения ответственности и ресурсов между отделами;

- сравнение текущих показателей с плановыми позволяет вовремя отследить отставание или опережение компанией и принять меры для исправления ситуации и извлечения из нее пользы.

Трендовый анализ

Разновидность горизонтального анализа, выделяемая в отдельный метод. Суть его в том, что показатели какого-то периода принимаются базовыми. С этой базой сравниваются показатели других периодов. На основе выявленных отклонений формируется тренд. Этот тренд служит основой для построение прогнозов на перспективу.

Факторный (интегральный) анализ

Данный метод подразумевает использование многомерного статистического анализа. Исследуется влияние отдельных факторов на общий результат. В рамках этого метода берутся во внимание внутренние и внешние факторы, оказывающие воздействие на предприятие:

- законодательные изменения;

- колебание уровня цен (как на продукцию, так и на ресурсы для ее производства);

- социально-экономические изменения в регионах, где работает компания, ее подрядчики и клиенты.

При факторном анализе каждый фактор может быть разложен на ряд составляющих.

Анализ коэффициентов (относительных показателей)

Один из наиболее важных по мнению экспертов методов. Чаще всего рассчитываются показатели платежеспособности и ликвидности.

Иными словами, выясняется, есть ли у компании финансы для оплаты всех своих обязательств и насколько легко и быстро имущество может быть трансформировано в деньги.

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

- кто будет использовать данные финансового анализа, в какой форме должны быть поданы результаты, какова часть конфиденциальной информации;

- промежуток времени, за который понадобятся данные;

- перечень документов, из которых черпают нужную информацию.

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

- условия работы компании;

- результаты, которых добилось предприятие;

- имущественное положение на начало и конец отчетного периода;

- перспективы.

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

- Коэффициенты ликвидности

Обеспечивают понимание способности компании отвечать по краткосрочным обязательствам. В идеале — досрочно. В пессимистичном варианте — с нарушением сроков.

- Показатели структуры капитала

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

При этом постоянный рост заемного капитала — неблагоприятный фактор. Если в динамике и в сравнении с коэффициентом маневренности собственного капитала заемные средства периодически уменьшаются, это может быть свидетельством особенностей компании (например, сезонности). Также при оценке структуры капитала важно учитывать репутацию компании, источники привлечения средств.

4. Анализ результатов финансово-хозяйственной деятельности

На этом этапе оцениваются и интерпретируются данные таких параметров.

- Эффективность использования ресурсов предприятия

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

- Соответствие плановым показателям

Они задаются внутри компании (реже — вышестоящими организациями). Есть случаи, когда отклонение от плана не говорит о неполадках в работе. Если есть данные о том, что ресурсы перераспределены для достижения высоких результатов в других направлениях, то отставание от плана в определенном сегменте может быть оправданным и нормальным.

Этот показатель — комплексная оценка степени эффективности применения разных видов ресурсов предприятия.

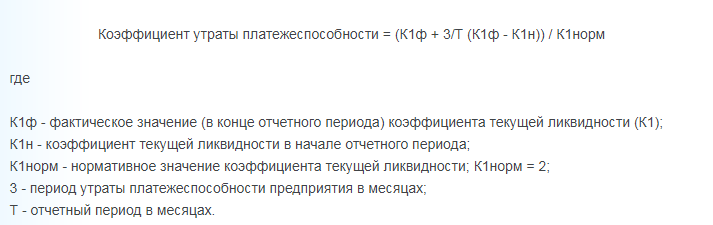

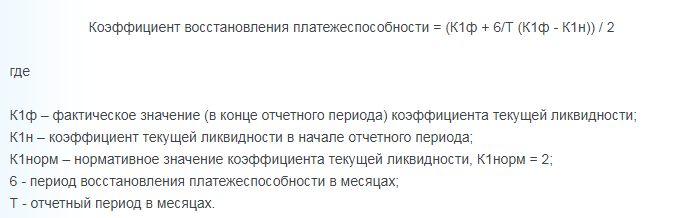

5. Анализ структуры баланса

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Результат, который меньше 1 — опасный признак. Говорит о том, что в ближайшее время структура баланса может стать неудовлетворительной.

Результат, который больше 1 — свидетельство того, что на протяжении полугода компания может стать платежеспособной.

Оба показателя — вероятностные. Чтобы сделать картину достовернее, можно взять для расчетов не 2, а 4 временных отрезка (и даже более).

Вывод

Финансовый анализ деятельности предприятия — эффективный инструмент для анализа ограничений. Понимание ограничений, поможет составить план действий по увеличению эффективности вашего бизнеса.Также анализ деятельности организации поможет выявить наиболее уязвимые сегменты деятельности, планомерная работа с которыми приведет к положительной динамике деятельности.

БИТ.ФИНАНС.Проф – решение на базе 1С:Предприятие 8 для создания полноценной системы казначейства и бюджетирования в компании, холдинге. Система обеспечит вас финансовыми показателями (KPI) компании в виде наглядных отчетов, графиков, диаграмм и дашбордов для руководства компании.

Закажите бесплатную консультацию наших специалистов и они расскажут вам с помощью каких программ и отчетов 1С можно контролировать и анализировать деятельность предприятия.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Финансовый анализ

Финансовый анализ – это изучение основных показателей финансового состояния и финансовых результатов деятельности организации с целью принятия заинтересованными лицами управленческих, инвестиционных и прочих решений. Финансовый анализ является частью более широких терминов: анализ финансово-хозяйственной деятельности предприятия и экономический анализ.

На практике финансовый анализ проводят при помощи таблиц MS Excel или специальных программ. В ходе анализа финансово-хозяйственной деятельности производятся как количественные расчеты различных показателей, соотношений, коэффициентов, так и их качественная оценка и описание, сравнение с аналогичными показателями других предприятий. Финансовый анализ включает анализ активов и обязательств организации, ее платежеспособности, ликвидности, финансовых результатов и финансовой устойчивости, анализ оборачиваемости активов (деловой активности). Финансовый анализ позволяет выявить такие важные аспекты, как возможная вероятность банкротства. Финансовый анализ является неотъемлемой частью деятельности таких специалистов, как аудиторы, оценщики. Активно используют финансовый анализ банки, решающие вопрос о выдаче организациям кредитов, бухгалтера в ходе подготовке пояснительной записки к годовой отчетности и другие специалисты.

Основы финансового анализа

В основе финансового анализа лежит расчет специальных показателей, чаще в виде коэффициентов, характеризующих тот или иной аспект финансово-хозяйственной деятельности организации. Среди самых популярных финансовых коэффициентов можно выделить следующие:

1) Коэффициент автономии (отношение собственного капитала к общему капиталу (активам) предприятия), коэффициент финансовой зависимости (отношение обязательств к активам).

2) Коэффициент текущей ликвидности (отношение оборотных активов к краткосрочным обязательствам).

3) Коэффициент быстрой ликвидности (отношение ликвидных активов, включающих денежные средства, краткосрочные финансовые вложения, краткосрочную дебиторскую задолженность, к краткосрочным обязательствам).

4) Рентабельность собственного капитала (отношение чистой прибыли к собственному капиталу предприятия)

5) Рентабельность продаж (отношение прибыли от продаж (валовой прибыли) к выручке предприятия), рентабельность по чистой прибыли (отношение чистой прибыли к выручке).

Методики финансового анализа

Обычно используют следующие методы финансового анализа: вертикальный анализ (например, вертикальный анализ отчетности), горизонтальный анализ, прогнозный анализ на основе трендов, факторный и другие методы анализа.

Среди законодательно (нормативно) утвержденных подходов к финансовому анализу и методик можно привести следующие документы:

- Распоряжение Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. N 31-р

- Постановление Правительства РФ от 25.06.2003 г. N 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа»

- Положение ЦБР от 19.06.2009 г. N 337-П «О порядке и критериях оценки финансового положения юридических лиц – учредителей (участников) кредитной организации»

- Приказ ФСФО РФ от 23.01.2001 г. N 16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций»

- Приказ Минэкономики РФ от 01.10.1997 г. N 118 «Об утверждении Методических рекомендаций по реформе предприятий (организаций)»

Важно отметить, что финансовый анализ – это не просто расчет различных показателей и коэффициентов, сравнение их значений в статике и динамике. Итогом качественного анализа должен явится обоснованный, подкрепленный расчетами вывод о финансовом положении организации, который и станет основой для принятия решений менеджментом, инвесторами и другими заинтересованными лицами (см. пример подобного финансового анализа). Именно этот принцип был положен в основу разработки программы » Ваш финансовый аналитик», которая не только готовит полный отчет по результатам анализа, но и делает это без участия пользователя, не требуя от него знаний финансового анализа — это сильно упрощает жизнь бухгалтеров, аудиторов, экономистов.

Источники информации для финансового анализа

Очень часто заинтересованные лица не имеют доступа к внутренним данным организации, поэтому в качестве основного источника информации для финансового анализа выступает публичная бухгалтерская отчетность организации. Основные формы отчетности – Бухгалтерский баланс и Отчет о прибылях и убытках – дают возможность рассчитать все основные финансовые показатели и коэффициенты. Для более глубокого анализа можно использовать отчеты о движении денежных средств и капитала организации, которые составляются по итогам финансового года. Еще более детальный анализ отдельных аспектов деятельности предприятия, например, расчет точки безубыточности, требует исходных данных, лежащих за пределами отчетности (данные текущего бухгалтерского и производственного учета).

Для примера, получить финансовый анализ по данным вашего Баланса и Отчета о прибылях и убытках можно бесплатно в онлайн режиме на нашем сайте (как за один период, так и за несколько кварталов или лет).

Z-модель Альтмана (Z-счет Альтмана)

Z-модель Альтмана (Z-счет Альтмана, Altman Z-Score) – это финансовая модель (формула), разработанная американским экономистом Эдвардом Альтманом, призванная дать прогноз вероятности банкротства предприятия.

Анализ предприятия

Под выражением «анализ предприятия» обычно подразумевают финансовый (финансового-экономический) анализ, или более широкое понятие, анализ хозяйственной деятельности предприятия (АХД). Финансовый анализ, анализ хозяйственной деятельности относятся к микроэкономическому анализу, т.е. анализу предприятий как отдельных субъектов экономической деятельности (в отличие от макроэкономического анализа, который подразумевает изучение экономики в целом).

Анализ хозяйственной деятельности (АХД)

С помощью анализа хозяйственной деятельности организации изучаются общие тенденции развития предприятия, исследуются причины изменения результатов деятельности, разрабатываются и утверждаются планы развития предприятия и принимаются управленческие решения, осуществляется контроль за выполнением утвержденных планов и принятых решений, выявляются резервы с целью повышения эффективности производства, оцениваются результаты деятельности фирмы, вырабатывается экономическая стратегия её развития.

Банкротство (Анализ банкротства)

Банкротство , или неплатежеспособность – это признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Определение, основные понятия и процедуры, связанные с банкротством предприятий (юридических лиц), содержатся в Федеральном законе от 26.10.2002 г. N 127-ФЗ «О несостоятельности (банкротстве)».

Вертикальный анализ отчетности

Вертикальный анализ отчетности – техника анализ финансовой отчетности, при которой изучается соотношение выбранного показателя с другими однородными показателями в рамках одного отчетного периода.

Горизонтальный анализ отчетности

Горизонтальный анализ отчетности – это сравнительный анализ финансовых данных за ряд периодов. Данный метод также известен под названием «трендовый анализ».

Коэффициент восстановления платежеспособности

Коэффициент восстановления платежеспособности – это финансовый коэффициент, показывающий возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяц после отчетной даты.

Коэффициент утраты платежеспособности

Коэффициент утраты платежеспособности – это финансовый коэффициент, показывающий вероятность ухудшения показателя текущий ликвидности предприятия в течение следующих 3 месяцев после отчетной даты.

Коэффициенты и анализ платежеспособности

Платежеспособность предприятия (организации) – это способность субъекта экономической деятельности полностью и срок погашать свою кредиторскую задолженность. Платежеспособность является одним из ключевых признаков нормального (устойчивого) финансового положений предприятия.

Модель Сайфуллина-Кадыкова

Модель Сайфуллина-Кадыкова – это формула для прогноза возможного банкротства предприятия на основе его финансовых данных. Российские экономисты постарались адаптировать модели предсказания банкротства к условиям отечественной экономики.

Модель Таффлера (Z-счет Таффлера)

Модель Таффлера – методика прогнозирования банкротства предприятий на основе его финансовых показателей, предложенная в 1977 году британскими учеными Р. Таффлером и Г. Тишоу.

Ретроспективный анализ

Ретроспективный (оценочный) анализ – это анализ данных с учётом изменения во времени, начиная от текущего момента времени к какому-либо прошедшему периоду времени.

Точка безубыточности

Точка безубыточности – это объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль.

Источник https://www.profiz.ru/peo/12_2019/finansovyj_analiz/

Источник https://www.1cbit.ru/blog/finansovyy-analiz-predpriyatiya/

Источник https://www.audit-it.ru/finanaliz/terms/analysis/