Виды инвестиций на бирже

Какие виды инвестиций на бирже существуют в нашей стране, а также используются в мировой практике? Попробуем разобраться в этом вопросе просто, так, чтобы было понятно каждому. Ведь финансовый рынок — не такое уж и сложное явление, а самое главное — он устроен вполне логично и объяснимо.

Биржа — это специально созданное место, где заемщики, государство или предприятия, нуждающиеся в деньгах, и инвесторы, обладатели свободных активов, встречаются друг с другом и заключают сделки.

Для того, чтобы было просто вкладывать деньги и наоборот, когда понадобится, забирать их обратно, договоры инвестирования унифицированы, превращены в стандартные ценные бумаги. Это дает возможность передавать право требования по ним следующему инвестору, не изымая реальные активы из оборота заемщиков.

Виды инвестиций на бирже

В какой форме можно одолжить деньги той или иной стороне? Представим себе все варианты, тем более, что в реальной жизни финансовые инструменты как раз и заполняют все до единой возможные ниши.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Долговые инвестиции — облигации

Во-первых, деньги можно дать в долг. Такая ситуация представлена рынком облигаций — долговых ценных бумаг. При этом доход инвестора может состоять из фиксированных купонных платежей, чаще всего один или два раза в год, или в виде разницы между ценой покупки и погашения — дисконтные облигации.

Заемщиками по этому виду ценных бумаг могут быть компании или государство.

Долевые инвестиции на бирже — акции

Помимо предоставления займа инвестор имеет возможность войти в долю с другими владельцами предприятия. К сожалению или к счастью, но этот вид ценных бумаг государствами не выпускается, так как в идеале оно не продается. А вот компании, привлекающие инвесторов в долю, предлагают купить свои акции. Этот вид инвестиций на бирже считается основным и наиболее частым, по крайней мере, в наиболее развитых странах.

Существуют обыкновенные акции, дающие право не только на долю в доходе, но и право голоса на общих собраниях акционеров, и привилегированные, подтверждающие только участие в доходах.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Инвестиции в производные ценные бумаги

Отдельным инструментом на бирже в наше время стали так называемые производные ценные бумаги — инструменты, в основе которых лежат обязательства поставок других ценных бумаг или товаров. Они рассчитаны скорее на профессионалов, чем на рядовых инвесторов. И чаще всего, их покупка и продажа более жестко регулируется законодательством.

К видам инвестиций на бирже не относятся

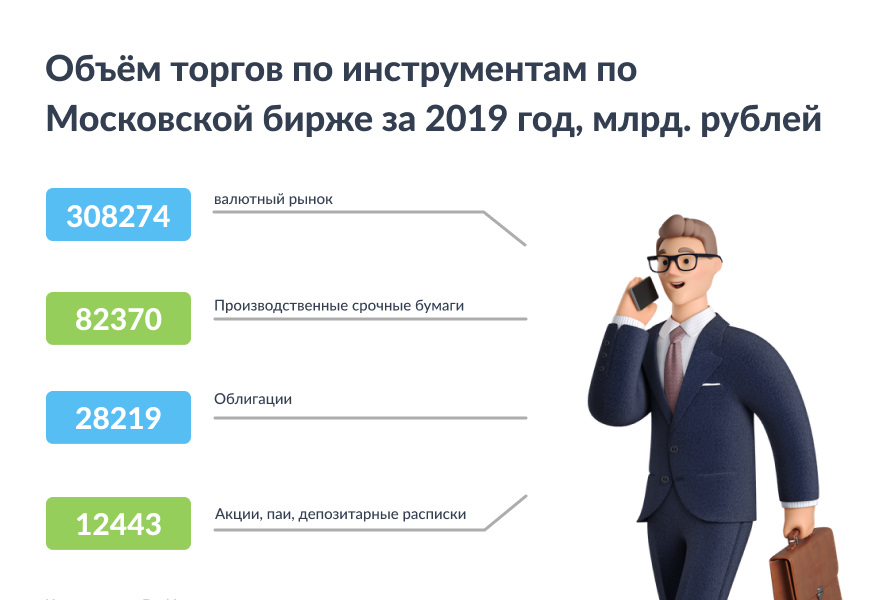

Отдельно стоит отметить, что валютные сделки к инвестициям на бирже не относятся. Действительно, деньги — они и есть деньги, не важно, в какой валюте они номинированы. При этом принято считать, что изменение курсов прежде всего связано с процентными ставками. Исключение из этого правила — производные ценные бумаги, фьючерсы и опционы на валюты, которые считаются полноценными финансовыми инструментами для инвестиций, но рассчитаны на профессионалов, так как сопряжены с серьезными рисками.

Товарные инвестиции на бирже

И, наконец, последнее. К инвестициям на бирже относится покупка и продажа реальных активов, товаров, если они приобретаются не для их непосредственного использования, а исключительно с целью получения выгоды от самого процесса торговли. Основные биржевые товары — драгоценные и цветные металлы, нефть, и так далее.

Как устроен фондовый рынок: что такое акции/облигации?

В данном цикле материалов мы рассмотрим, как взаимодействуют между собой различные организации, дающие людям возможность покупать и продавать ценные бумаги: акции и облигации.

Покупка и продажа ценных бумаг обычно осуществляется на бирже через брокера. В этом процессе задействованы и другие участники: депозитарии, расчетный (клиринговый) центр, регистраторы, регулятор и эмитенты ценных бумаг.

Термин «фондовый рынок» означает совокупность взаимоотношений всех участников в процессе обеспечения торговли акциями и облигациями. Каждый участник выполняет определенные функции, делая выпуск и обращение ценных бумаг технологичным и масштабным процессом.

Чтобы разобраться в том, как устроен фондовый рынок, мы вначале рассмотрим, как происходит выпуск и обращение ценных бумаг, а затем расскажем о месте и роли каждого участника.

Ценные бумаги: акции и облигации

Слово «бумаги» сейчас уже не актуально. В российской практике акции и облигации обращаются в бездокументарной форме. Владелец получает выписку со счета, подтверждающую наличие/изменение определенного количества акций/облигаций той или иной компании. Уместна аналогия с банковским счетом, где выписка показывает количество безналичных рублей на счете.

Выпуск и обращение акций

Большая часть сделок с акциями – это их продажа от одного владельца другому. Как появляются акции у самого первого владельца? Акции появляются в момент создания акционерного общества. Основатели компании делают взносы в уставный капитал и взамен получают акции.

Новые акции могут появиться и у уже работающего бизнеса. Если предприятие нуждается в финансировании, оно может выпустить дополнительные акции (к уже имеющимся). Такой выпуск акций может быть продан неограниченному кругу лиц на бирже – этот процесс называется IPO (Initial Public Offering или первичное публичное предложение). Продажа акций в процессе создания акционерного общества, как и продажа акций в ходе дополнительного выпуска, называется первичной, потому что это продажа акций от самой компании первым владельцам. Первые владельцы акций могут продать их полностью или частично. Любая последующая продажа акций от одного владельца другому уже является вторичным обращением. Такие сделки не ведут к появлению новых акций и не влияют на размер уставного капитала.

В ходе выпуска и обращения акций у компании появляются и меняются владельцы. Количество акций, принадлежащих акционеру, определяет долю в капитале общества, поэтому выпуск акций еще называют долевым финансированием, а сами акции долевым финансовым инструментом.

Доход инвестора по акции возникает в результате роста курсовой стоимости акции и/или выплаты дивидендов. На выплату дивидендов компания может направить всю заработанную чистую прибыль или ее часть. Более подробная информация об этом в материалах «От чего зависит курсовая стоимость акций?» и «Взаимосвязь экономики компаний и стоимости их акций».

Выпуск и обращение облигаций

Финансирование акционерного общества может быть долевым (через выпуск акций) и долговым (от слова «долг»). Для финансирования своей деятельности компания может взять кредит у банка или выпустить облигации. Облигация – это ценная бумага, подтверждающая обязательство компании выплатить определенную сумму и начисленные проценты владельцу облигации. Выпустить облигации может только уже существующая компания. Как и в случае акций, первая продажа облигаций от компании называется первичным размещением. В этот момент компания получает деньги, а инвесторы – выпущенные облигации. В последующем владельцы облигаций могут продавать их новым владельцам без согласия компании. Это называется вторичным обращением облигаций.

Доход инвестора по облигации возникает в результате роста стоимости и/или выплаты купонного дохода (см. материал «Как инвестировать в облигации?»).

Вся история развития фондового рынка – это повышение удобства и технологичности первичного выпуска и последующего вторичного обращения ценных бумаг, это снижение транзакционных издержек (время, комиссии) для продавцов и покупателей ценных бумаг при привлечении и размещении капитала. Компании должны иметь возможность привлекать средства с помощью выпуска акций и облигаций, чтобы финансировать свою деятельность. Инвесторам должно быть удобно покупать и продавать ценные бумаги как инструменты сбережения и преумножения своего благосостояния, а также получать дивиденды по акциям и проценты по облигациям.

Акции и облигации являются ключевыми источниками финансирования для бизнеса и основными инструментами сбережения для инвесторов. Из всех видов собственности акции являются, пожалуй, самым главным, так как они закрепляют собственность на средства производства. Именно состояние и развитие средств производства определяют силу экономики, качество жизни общества, его конкурентоспособность и защищенность.

Выводы:

• Компании выпускают акции и облигации для финансирования своей деятельности.

• Инвесторы приобретают акции и облигации как инструменты сбережения для получения дохода.

• Компании и инвесторы могут удобно и технологично совершать сделки с акциями и облигациями на фондовом рынке.

Что такое облигации, зачем они нужны и как на них заработать

Разбираемся вместе с экспертами, как работают облигации, как выбрать и покупать облигации, какую доходность они могут принести и насколько выгодны такие вложения.

Облигации — что это?

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем. Это что-то вроде кредита: компания или государство ищет деньги на свои нужды, а инвестор их одалживает под проценты.

Почему стоит покупать облигации

Облигации также называются бондами и считаются консервативным финансовым инструментом. Их сравнивают с вкладами, но доходность облигаций обычно выше ставок по депозитам.

Облигация подразумевает фиксированные условия, то есть эмитент обязан платить процент (купон) в четко фиксированные сроки и в фиксированном объеме, подчеркивает управляющий директор ИК «Иволга Капитал» Дмитрий Александров. Инвестор может четко спланировать свой денежный поток и понять, как заработать на облигациях и какую доходность они ему принесут.

При этом нужно учитывать, что облигации торгуются на бирже, а значит, подвержены волатильности. «Если происходит кризис и растут ставки в экономике, облигации падают в цене, и если инвестору нужно их продать, то делать это придется по более низким ценам. Бывает и наоборот: в период снижения ключевой ставки бонды, как правило, растут, и инвестор может реализовать бумагу с прибылью», — отмечает Александров.

Важно! Как работают облигации. Чаще всего при росте ключевой ставки ЦБ стоимость облигаций снижается, при снижении ключевой ставки стоимость облигаций растет.

«Главное преимущество облигаций — прогнозируемый денежный поток», — соглашается руководитель направления DCM-департамента корпоративных финансов «Фридом Финанс» Максим Чернега. Речь идет о ситуации вне кризисов и форс-мажоров, добавляет он. «Собственно, отсюда проистекает главный недостаток: в случае дефолта вероятность возврата инвестиций крайне мала. Более того, негатив облигации отыгрывают быстрее и сильнее», — замечает он.

Плюсы облигаций

- Гарантированный доход

- Более высокая доходность по сравнению с депозитами

- Возможность инвестировать на любой срок

- Начисление процентного дохода за каждый день владения

- При продаже раньше срока погашения начисленные процентные доходы не теряются

Минусы облигаций

- Подвержены волатильности

- Риск снижения номинальной стоимости

- Зависимость от инфляции и ставки ЦБ

Какие типы облигаций бывают

Есть несколько типов классификации облигаций:

По типу эмитента

Облигации федерального займа (ОФЗ, доступны частным инвесторам) и купонные облигации Банка России (КОБР, доступны только банкам).

- Региональные и муниципальные

Выпускает субъект или муниципалитет РФ.

- Корпоративные облигации

Выпускает компания или организация.

По сроку до погашения

- Краткосрочные (до 1 года)

- Среднесрочные (от 1 года до 5 лет)

- Долгосрочные (более 5 лет)

- Бессрочные или вечные (нет фиксированного срока выплат, дают постоянный доход, похожи на привилегированные акции)

По виду дохода

- Купонные (фиксированная и гарантированная выплата купона в четко установленный срок. Ставка известна с момента выпуска, поэтому можно точно рассчитать доходность от вложения к моменту погашения)

- Дисконтные или бескупонные (нет выплаты купона, облигации размещаются ниже номинальной стоимости, а доход складывается за счет разницы между ценой покупки и ценой погашения/продажи)

- С переменным купоном (купон меняется в зависимости от конъюнктуры рынка)

- С плавающим купоном (процентная ставка привязана к какому-то индикатору, это может быть ключевая ставка ЦБ, индекс потребительских цен, курс доллара и т. д.)

По валюте номинала

- Рублевые

- Валютные (такие облигации называются еврооблигациями вне зависимости от валюты эмиссии — это могут быть доллары, евро или швейцарские франки)

Как выбрать выгодные облигации: основные принципы

Привлекательность рынка облигаций зависит от того, к какому типу относится инвестор, говорит Чернега. «Спекулянтам, жаждущим высоких доходностей, облигации могут предложить мало возможностей, а вот для консервативных инвесторов, которые обычно оперируют категориями сравнения со ставкой депозита, инвестиционных идей на долговом рынке достаточно», — отмечает он.

Средняя доходность государственных облигаций сейчас составляет порядка 8,5% годовых, говорит Чернега. Для корпоративных облигаций инвестиционного качества — 9–10%, высокодоходные облигации в среднем дают 15,5–16,0% доходности, но можно найти истории с доходностью 20% и более.

Облигаций в обращении очень много: несколько тысяч корпоративных выпусков на общую сумму 16 трлн руб. и 51 выпуск ОФЗ на 15 трлн рублей, говорит главный аналитик ПСБ Дмитрий Монастыршин.

«При выборе облигаций необходимо обращать внимание на ставку купона, цену, премию по доходности к ОФЗ, срок до оферты и погашения, ликвидность бумаги, надежность эмитента», — отмечает он.

Облигации имеют разные сроки погашения и разные условия начисления купонного дохода. При выборе облигаций имеет смысл воспользоваться рекомендациями экспертов. Можно обратиться к своему брокеру, выбрать которого можно с помощью сервиса Банки.ру, или найти рекомендации аналитиков крупных банков, которые публикуются на сайтах, в мобильных приложениях и Telegram-каналах банков.

Основную часть портфеля стоит создавать, опираясь на ОФЗ и бумаги крупных надежных компаний, имеющих высокие рейтинги, считает главный аналитик Банки.ру Богдан Зварич. «Это позволит создать стабильный портфель, который через купонный доход будет приносить постоянную прибыль», — подчеркивает он.

Также можно обратить внимание на более мелкие госкомпании, доходность которых может быть выше, чем у крупных эмитентов, а также банковский сектор, говорит аналитик.

«Плюс можно рассмотреть вложения небольшого объема средств в высокодоходные облигации (ВДО). Такие компании имеют повышенные риски, но при этом могут дать более высокий доход. Можно рассмотреть возможность вложения в облигации девелоперов или МФО», — объясняет Зварич. При этом доли того или иного актива выбираются с точки зрения рисков: чем ниже риск потери денежных средств, тем выше доля бумаги в портфеле, поясняет он. «Отсюда и опора портфеля — это облигации, имеющие низкие риски дефолта эмитента», — добавляет эксперт.

Что же касается выбора срока погашения облигаций, то здесь инвестору стоит также диверсифицироваться, опираясь на свои инвестиционные цели. «Можно воспользоваться правилом: чем выше риски компании, тем меньше времени до погашения должна иметь облигация», — советует аналитик.

Обратите внимание. Основной риск инвестирования в облигации — кредитный риск.

Единственный инструмент среди облигаций, не имеющий кредитного риска, это ОФЗ, то есть госбумаги, но они торгуются с наиболее низкой доходностью, говорит Александров. Корпоративные облигации имеют более высокую доходность. «Но эмитент может уйти в банкротство, и в этом случае получится вернуть лишь малую долю своих вложений в эти бумаги», — говорит Александров. На рынке облигаций нет аналога Агентства по страхованию вкладов (АСВ), так что инвестор не имеет гарантий от государства в корпоративных облигациях, предупреждает он.

Важно помнить и о налоговых особенностях, говорит эксперт. «Если по депозиту уплачивать НДФЛ не нужно, то весь доход от инвестирования в облигации облагается в полной мере», — отмечает он.

На что обратить внимание при выборе облигаций

При самостоятельном выборе облигаций в первую очередь важно соблюдать диверсификацию, говорит Александров из ИК «Иволга Капитал».

«Желательно, чтобы на отдельного эмитента не приходилось более 5% облигационного портфеля. Но и сводить долю к 1% и ниже тоже не предпочтительно: слишком большой набор имен не позволит отслеживать потенциально проблемные кейсы. И вообще, следить за портфелем становится довольно сложно, так что риск поймать дефолт растет», — говорит он.

Также полезно держать часть портфеля (порядка 10%) в деньгах. Эти средства можно размещать в безрисковые инструменты с мгновенной ликвидностью (РЕПО с ЦК), получая доходность вблизи ключевой ставки, но при этом всегда иметь запас денег для интересных покупок, если появляются внезапные предложения на рынке.

Покупая корпоративную облигацию, нужно обратить внимание на ряд параметров, замечает Александров.

Важно узнать уровень кредитного рейтинга эмитента, но одного значения будет недостаточно: стоит прочесть рейтинговый пресс-релиз, так как он может содержать информацию о потенциальных рисках эмитента. Смотреть нужно и на динамику рейтинга: если он снижается, скорее всего, у компании есть сложности, даже если в моменте абсолютное значение рейтинга приемлемо.

Стоит изучить график погашений обязательств эмитента: если на ближайшее время приходится пик погашений, риск дефолта возрастает. Предпочтительнее, чтобы график погашений был сглажен либо основные выплаты приходились на более поздние периоды.

Полезно быть подписанным на профильные облигационные чаты и каналы: там появляется оперативная информация по компаниям, что позволяет принимать более взвешенные решения.

Не стоит приобретать бумаги только исходя из доходности, перед каждой покупкой стоит изучить эмитента и его состояние, подчеркивает Александров. «Высокая доходность далеко не всегда означает скорый дефолт, это может быть неэффективность рынка или особенность отображения терминала. Но как минимум сигналом для настороженного отношения это стать должно», — говорит аналитик.

Отслеживать стоит не купонную доходность, а доходности к погашению или текущую доходность: если цена облигаций упала, то в пересчете на цену покупки доходность растет. Так что даже бумаги с низкими купонами могут оказаться довольно доходными, и наоборот, замечает эксперт.

Важно пройтись по условиям выпуска, чтобы понимать подводные камни, говорит Чернега из «Фридом Финанс».

Инвестору стоит задать себе такие вопросы. Каковы условия определения ставки купона? Есть ли встроенные оферты? Какой срок обращения, частота выплаты купонов и амортизация? Есть ли гаранты и поручители? Имеются ли ковенанты? Чем больше инвестор знает о финансовом инструменте, который он покупает, тем сильнее он защищен от неприятных сюрпризов.

Затем риск необходимо сопоставить с предлагаемой доходностью, говорит эксперт.

Полезно посмотреть, как ведут себя аналогичные компании — это даст общую картину. Важно не забывать, что купонная доходность и доходность к погашению — это две большие разницы. Доходность к погашению складывается из текущей цены бумаги, ставки купона, частоты его выплаты и — самое главное — предполагает реинвестирование купонов, что по факту приводит к завышению показателя.

Также нужно не забыть вычесть комиссии и налоги, хотя последнее не относится к ИИС.

Начинающим инвесторам можно обратить внимание на фонды облигаций, которые проделывают описанную работу за инвесторов и предлагают сразу диверсифицированный портфель, советует Чернега.

Что сейчас происходит на рынке облигаций

ОФЗ

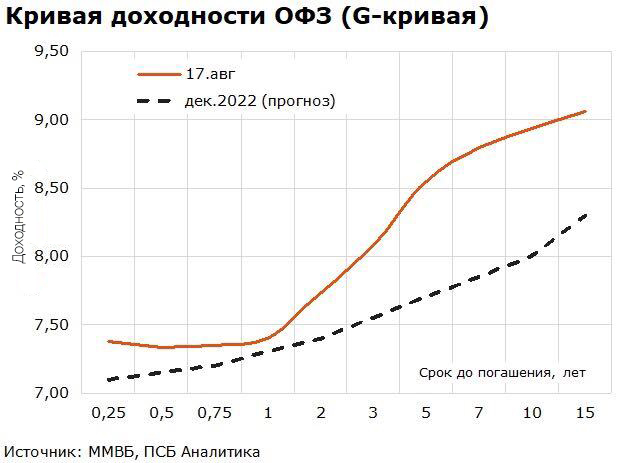

В середине августа доходность однолетних ОФЗ находится на уровне 7,4% годовых, 10-летних — 8,9% годовых, отмечает Монастыршин. «Это превышает доходность рублевых вкладов», — подчеркивает он. При реализации ожиданий по снижению ключевой ставки ЦБ рублевые облигации могут показать рост котировок, что обеспечит дополнительную прибыль инвесторам, замечает он.

«При снижении ключевой ставки до 7–7,5% до конца этого года полная доходность от вложений в 10-летние ОФЗ может составить 15–20% годовых», — говорит Монастыршин.

Если покупать ОФЗ и облигации компаний с наивысшим кредитным рейтингом, то надежность таких вложений будет сравнима с надежностью вкладов, которые имеют гарантию со стороны государства, отмечает аналитик.

Сейчас уверенно укрепляются госбумаги, добавляет Александров. «Они показывают положительную динамику с начала года: индекс полной доходности ОФЗ RGBITR поднялся с 590 пунктов в начале года к 617 пунктам по состоянию на середину августа, обеспечив доходность более 6,5% годовых», — отмечает он. Перспективные доходности находятся в пределах ключевой ставки и ниже нее. «С учетом потерь по акциям и просадки до 455 пунктов в феврале и марте результат более чем достойный», — отмечает он.

Корпоративные облигации и ВДО

Растут и облигации крупных корпоративных эмитентов, говорит Александров. «Среди корпоративных выпусков можно найти предложения в диапазоне 11–14% годовых в зависимости от кредитного качества эмитента», — отмечает Александров. Однако объемы первичных размещений в реальном секторе значительно упали год к году, и пока кредитный механизм для бизнеса не перезапустился в полной мере. «Наиболее показателен сегмент высокодоходных облигаций, эмитентами в нем в основном выступают представители среднего бизнеса», — говорит эксперт. Объем новых размещений пусть и растет, но остается на значениях втрое ниже прошлогодних. При этом за последние два месяца бумаги практически не растут, доходности остаются вблизи 17–19% годовых.

В корпоративных облигациях третьего эшелона и высокодоходных облигациях высоки кредитные риски, которые нужно учитывать, предупреждает Монастыршин. «Потери в случае дефолта, как правило, превышают выгоды от покупки высокодоходных облигаций», — подчеркивает он.

Доходности государственных облигаций и корпоративных облигаций инвестиционного качества вернулись к значениям конца 2021 года, говорит Чернега. «Сектор ВДО таким достижением похвастаться не может — доходности выше декабрьских в среднем на 100–150 базисных пунктов», — замечает он. Объемы новых размещений не восстановились: всего 34% от аналогичного периода 2021 года. «До полного восстановления далеко», — заключает он.

Памятка вместо заключения

Облигация — это что-то вроде кредита: компания или государство ищет деньги на свои нужды, а инвестор их одалживает под проценты и получает фиксированный доход.

Плюсы облигаций

- Гарантированный доход

- Более высокая доходность по сравнению с депозитами

- Возможность инвестировать на любой срок

- Начисление процентного дохода за каждый день владения

- При продаже раньше срока погашения начисленные процентные доходы не теряются

Минусы облигаций

- Подвержены волатильности

- Риск снижения номинальной стоимости

- Зависимость от инфляции и ставки ЦБ

По типу эмитента

- Государственные

- Региональные и муниципальные

- Корпоративные облигации

По сроку до погашения

- Краткосрочные (до 1 года)

- Среднесрочные (от 1 года до 5 лет)

- Долгосрочные (более 5 лет)

- Бессрочные или вечные

По виду дохода

- Купонные

- Дисконтные или бескупонные

- С переменным купоном

- С плавающим купоном

По валюте номинала

При выборе облигаций необходимо обращать внимание на ставку купона, цену, премию по доходности к ОФЗ, срок до оферты и погашения, ликвидность бумаги, надежность эмитента. Основную часть портфеля стоит создавать, опираясь на ОФЗ и бумаги крупных надежных компаний, имеющих высокие рейтинги.

Подобрать облигации вы можете в этом разделе, выбрать подходящего брокера здесь, а почитать отзывы клиентов о деятельности компаний — тут.

Вас также может заинтересовать:

n nttt nttt ntt nt»,»content»:»tt

ntttu0412u044b u043du0435 u0430u0432u0442u043eu0440u0438u0437u043eu0432u0430u043du044b u043du0430 u0441u0430u0439u0442u0435.ntt ntt

Источник https://bankiros.ru/wiki/term/vidy-investicij-na-birze

Источник https://arsagera.ru/kuda_i_kak_investirovat/kak_nachat_invesyirovat/kak_ustroen_fondovyj_rynok_chto_takoe_akciiobligacii/

Источник https://www.banki.ru/news/daytheme/?id=10970819