ФРС США снова повысила ставки: что будет с биржами и валютами

ФРС США, выполняющая функции Центрального банка страны, повысила ставку до самого высокого уровня с 2008 года. Теперь она в диапазоне от 3% до 3,25% годовых. Повышение ставки негативно отразится в первую очередь на фондовом рынке и криптовалюте, говорят эксперты. Поэтому они советуют инвесторам переключаться на защитные активы.

Итоги заседания ФРС

ФРС США по итогам сентябрьского заседания снова повысила ставку на 75 базисных пунктов — с 2,25–2,5% до 3–3,25% годовых, говорится в пресс-релизе Федерального комитета по открытым рынкам (FOMC). С начала года ФРС повышала ставку пять раз, тем самым пытаясь побороть высокую инфляцию, которая уже достигла максимума за последние 40 лет.

Инфляция в США остается повышенной, наблюдаются дисбаланс спроса и предложения, вызванный пандемией, и рост цен на продукты питания и энергоносители. Дополнительное давление на инфляцию и мировую экономику оказывает российская спецоперация на Украине и «связанные с ней события», отмечается в заявлении ФРС. При этом регулятор указывает, что считает «уместным» дальнейшее повышение ставки.

В августе потребительские цены в США выросли в годовом выражении на 8,3%. Это чуть лучше, чем в июле, но хуже ожиданий аналитиков. Базовая инфляция — показатель роста цен на товары и услуги, за исключением продуктов и энергоносителей, достигла 6,3%.

Почему это важно

- Изменение базовой ставки напрямую влияет на стоимость займов на долговых рынках, снижая или повышая спрос на заемные средства. Это отражается на состоянии фондового рынка, а также на стоимости различных классов активов.

- Когда ФРС повышает ставку, деньги дорожают и инвесторы неохотно вкладывают их в рисковые активы. К таким относят, например, акции публичных компаний и криптовалюту. Поэтому для фондового рынка, как и для криптовалютного, повышение ставки — негативный фактор.

- Одновременно растет доходность активов с низким уровнем риска, то есть защитных активов. Это, к примеру, некоторые фиатные валюты (в первую очередь доллар), а также драгоценные металлы (в частности, золото). Кроме того, повышение ставки ведет к повышению доходности гособлигаций США, которые являются одним из основных антикризисных активов в мире.

Фото: shutterstock Гособлигации США

Что будет с американскими акциями и криптой

Основатель Школы практического и инвестирования Федор Сидоров:

Рост ставки ФРС до рекордного уровня — это сильнейший фактор давления для рисковых активов (прежде всего криптовалют), а также для акций компаний. Это прямо отражается на их стоимости. Накануне (после объявления решения ФРС) курс биткоина снизился с отметки $19,6 тыс. до $18,2 тыс. Сейчас, правда, он немного восстановил позиции, но это не надолго. Акции ведущих компаний в США также снижались накануне, наверняка тот же процесс мы увидим и сегодня. А биржи в Европе и Азии после решения ФРС тоже ушли в красную зону.

Финансовый аналитик BitRiver Владислав Антонов:

Криптовалютный рынок по-прежнему коррелирует с фондовыми индексами. Благоприятное время для индексов — с октября до конца ноября. Следующее заседание ФРС США состоится 1–2 ноября. Если пыль осядет и индекс SP500 начнет восстанавливаться с начала октября, то курс биткоина возобновит рост. А чтобы этот рост усилился, покупателям нужно пройти уровень $21 тыс.

Фото: Сергей Булкин/NEWS.ru

Аналитик TeleTrade Алексей Федоров:

Американский фондовый рынок, а за ним и все остальные рынки (и сырья, и криптовалют) продолжат падать как минимум до конца 2022 года. Стоит ли в таких условиях сохранять эти активы в своем портфеле? Если закрытие позиций не несет огромных убытков или тем более если эти операции открывались на короткую перспективу, то сокращение их доли в портфеле будет правильным решением. Но могут быть и исключения. Если долгосрочный инвестор в соответствие со своим инвестиционным планом докупает рисковые активы небольшими долями по все более низким ценам с горизонтом от 3–5 лет, то для него ожидаемое падение рынков будет шансом улучшить средние цены своего портфеля.

Как поведут себя доллар и евро

Владислав Антонов:

После заседания ФРС США индекс доллара обновил двадцатилетний максимум. На азиатской сессии индекс доллара повышался до 111,58 пункта, с которого началась фиксация прибыли по длинным позициям. Значение индекса снизилось до 110,7 пункта. Но для перелома «бычьего» тренда этого недостаточно. Пара евро/доллар восстановилась до 0,9900. Европейская экономика замедляется и находится в критической фазе. Сигналов к улучшению нет. Поэтому укрепление евро стоит рассматривать как коррекцию.

Во что инвестировать, когда ставка ФРС растет

Федор Сидоров:

Единственное, что дает повышенные доходности в этот период, это американские гособлигации, что совершенно естественно на фоне роста ставки ФРС. Так что если есть возможность, то лучше для получения прибыли покупать трежерис (treasuries — американские гособлигации), что сейчас и делают инвесторы по всему миру. Чем выше ставка ФРС, тем крепче доллар относительно других валют — евро, юаня, рубля и так далее. Поэтому в условиях ужесточения денежно-кредитной политики со стороны центральных банков мира можно также рассматривать такие защитные активы, как доллар и золото.

Фото: Сергей Булкин/NEWS.ru

Алексей Федоров:

Инвесторам нужно готовиться к дефляционному шоку, когда все финансовые активы в разной степени будут подвержены снижению цен на 15–50% до конца 2022 года. Для россиян это значит почти стандартный антикризисный набор: диверсификация по иностранным валютам с учетом санкционных рисков и рублевое золото (ОМС, слитки и так далее). Все это нужно для того, чтобы при сильном падении цен активов к концу 2022 года сохранить покупательную способность своих сбережений, а затем, когда падение завершится, переложить накопления в акции «голубых фишек», банковские депозиты под более высокие ставки и даже криптовалюту.

NEWS.ru напоминает, что большинство экспертов сейчас не рекомендуют играть на бирже, тем более западной. Акции и валюты недружественных стран находятся под риском заморозки.

Что такое ставка ФРС. Как она влияет на американский фондовый рынок

Простыми словами, это волшебная палочка, с помощью которой американские власти могут влиять на финансовую ситуацию в стране. Махнули в одну сторону – и банки начали активнее выдавать кредиты, стимулируя экономику, но увеличивая инфляцию. Махнули в другую – и экономика начала замедляется, а инфляция стабилизировалась.

Ставка ФРС или ключевая ставка?

Часто ставку ФРС в русскоязычных СМИ называют по-разному: процентной ставкой, ставкой по федеральным фондам или учетной ставкой – из-за чего происходит путаница.

На самом деле в США существует сразу две ставки:

- процентная ставка (Discount rate),

- ставка федеральных фондов (Federal funds rate).

Первая из них похожа на российскую ключевую ставку – по ней государство кредитует финансовые организации. Однако объемы такого кредитования мизерные – именно поэтому в США ключевая ставка оказывает намного меньшее влияние на экономику, чем в России.

Вторая ставка, напротив, очень важна – именно ставка федеральных фондов является самой важной в финансовой системе США. И именно ее называют ставкой ФРС.

Как работает ставка ФРС?

В США депозитарные учреждения обязаны хранить в Федеральной резервной системе хранить определенную сумму своих депозитов в качестве обязательных резервов.

Для этого в конце каждого дня, когда банки выплачивают и получают средства, они могут в конечном итоге иметь больше (или меньше) средств, чем им необходимо для выполнения целевого показателя резервных требований.

Банки с избытком средств обычно ссужают их на ночь другим банкам, у которых не хватает средств, вместо того, чтобы оставлять эти средства на своих беспроцентных резервных счетах в ФРС или в качестве свободных денежных средств в хранилище.

Этот межбанковский рынок известен как рынок федеральных фондов, а эффективная процентная ставка по ежедневным операциям на этом рынке известна как ставка по федеральным фондам или ставка ФРС.

Федеральная резервная система устанавливает целевую ставку по федеральным фондам и поддерживает эту целевую процентную ставку путем покупки и продажи ценных бумаг Казначейства США.

Как ставка ФРС влияет на фондовый рынок

Влияние ставки на финансовые рынки может быть непредсказуемым. Но если рассматривать самые простые сценарии, то при снижении ставки ФРС, американский фондовый рынок получает стимулы для роста – инвесторам становится выгоднее вкладывать деньги в акции.

Если же ставка растет, то это делает более привлекательными консервативные финансовые инструменты, например, долговые ценные бумаги или банковские вклады. Это ведет к оттоку капитала с фондовой биржи и негативно влияет на котировки.

Больше новостей про инвестиции читайте на нашем телеграм-канале Investmag.pro.

6 сигналов медвежьего рынка, или как ужесточение политики ФРС повлияет на фондовый рынок США

Инфляция в США бьет рекорды за последние 40 лет. Федеральная резервная система вынуждена реагировать ужесточением кредитно-денежной политики. Как это скажется на фондовом рынке США, раздутым в предыдущие два года огромными вливаниями ликвидности? Проанализируем 6 признаков наступающего медвежьего рынка.

6 апреля Федеральный комитет по открытым рынкам США выпустил протокол, в котором изложил вероятный план действий по денежно-кредитной политике.

- довольно резкое повышение учётной ставки,

- сокращение баланса с июня максимальными темпами по $95 млрд в месяц (на $60 миллиардов в месяц по ценным бумагам Казначейства США и на $35 миллиардов в месяц по ипотечным бумагам).

Политику регулятора сейчас определяет инфляция, которая бьёт рекорды со времен Волкера.

Почему до этого рос SP500?

Рост происходил на фоне беспрецедентной накачки финансовой системы деньгами и околонулевых ставок. Также реальная отрицательная доходность на рынке капитала подталкивала инвесторов к покупке более рисковых активов — акций.

Инфляция в США

- Потребительская инфляция (индекс CPI) в США в марте достигла нового максимума за 4 десятилетия — 8,5% г/г . По данным Бюро статистики труда США, 76% отслеживаемых товаров и услуг показали рост не менее чем на 4% в годовом исчислении.

- Индекс цен производителей (PPI) для конечного спроса вырос на 11,2% по сравнению с мартом прошлого года и на 1,38% по сравнению с предыдущим месяцем. Ежемесячный прирост был широким по категориям, а также самым резким за всю историю наблюдений.

Признак медвежьего рынка №1. Повышение ставки

Учитывая, что текущая инфляция бьёт рекорды с 1981 года, интересно посмотреть на методы борьбы с ней 40 лет назад, в период «волкеровского шока». Он так назван в честь экс-главы ФРС Пола Волкера, который снизил инфляцию с пиковых 14,8% в 1980 году до 3,6% в 1989 году, подняв ставку до 20% в начале 1980-х.

В результате реальный сектор экономики значительно сократился, и в 1982 году безработица выросла до самого большого показателя со времен Великой депрессии — 10,8%. Экономика США скатилась в рецессию. Тем не менее, решение Волкера многие экономисты считали правильным.

Сегодня консенсус членов ФРС находится в диапазоне ставки 2,75-3,5%, что совсем не указывает на жёсткую денежно-кредитную политику, способную справиться с текущей инфляцией. Скорее, такую политику пока можно назвать аккомодационной.

Коллективное рыночное понимание будущего курса денежно-кредитной политики ФРС можно отследить по 30-дневным фьючерсам и опционам на федеральные фонды. Они показывают 50%-ное ожидание уровня ставки ФРС на конец года в районе 2,75-3,00%.

То есть ни ФРС, ни рынок не закладывают повышение ставки на конец года к уровню инфляции.

Ожидания уровня ставки ФРС на конец года: 2,75-3,00%

Скорее всего, у регулятора в вопросе повышения ставки «связаны руки» из-за высокого уровня долговой нагрузки. Рост ставки = рост стоимости обслуживания долга (который составляет 123,4% ВВП), что теоретически должно удерживать ФРС в цикле постоянных низких процентных ставок.

Государственный долг США в процентах от ВВП: 123,39%

К тому же показатель стоимости заимствований для рефинансирования корпоративного долга с наступающим сроком погашения поднялся до самого высокого уровня с 2009 года (кредитный кризис 2008-2009 гг.). Это признак того, что условия финансирования становятся все более сложными — хотя ФРС находится только на начальном этапе повышения ставки.

Более высокая стоимость рефинансирования будет иметь негативные последствия для всех активов, в том числе и для акций.

Глобальная стоимость рефинансирования корпоративных облигаций

Вывод: регулятор будет скорее сокращать баланс, чем поднимать ставку на уровень инфляции или выше него.

Признак медвежьего рынка №2. Сокращение баланса ФРС

Соотношение активов на балансе ФРС ($8,965млрд) и SP500

Последняя программа количественного ужесточения (QT) продолжалась 21 месяц (с января 2017 по сентябрь 2019 г.) и позволила снизить баланс на 15,46% — с $4,443 млрд до $3,760 млрд (в среднем по $32,52 млрд или на 0,74% в месяц). Вследствие чего в сентябре 2019 года Федеральной резервной системе пришлось проводить интервенции на $75 млрд (новое QE) из-за кризиса ликвидности на денежном рынке (подробнее читайте в Financial Times).

В период вышеуказанного ужесточения (январь 2017 — сентябрь 2019 г.) индекс SP500 вырос на 9,33%, при этом в сентябре-декабре 2018 года фондовый рынок откорректировался на 20,36%!

Как известно, на фоне пандемии ФРС с марта 2020 года увеличила свой баланс на 115% — с $4,171 млрд до $8,937 млрд.

Предполагаемые темпы сворачивания подразумевают снижение баланса (с июня) на 7,42% ($665 млрд) на конец этого года и на 15,89% ($1,8 трлн) на конец 2023 года, что будет приблизительно соответствовать (в процентах) опыту сокращения баланса 2017-2019 гг. Тем не менее, баланс в $7 трлн (на конец 2023 года) будет выше допандемического уровня приблизительно на 70%.

Deutsche Bank прогнозирует, что американский ЦБ сократит свой баланс почти на $2 трлн к концу следующего года, что эквивалентно трем-четырем дополнительным повышениям ставки на 25 б.п., то есть плюс 1 процентный пункт (подробнее bloomberg.com).

Вывод: сокращение баланса будет способствовать ужесточению денежно-кредитной политики сверх ожидаемого уровня повышения учетной ставки и окажет дополнительное давление на фондовый рынок.

Признак медвежьего рынка №3. S&P 500 Earnings Yield

Этот показатель отражает сумму доходов базовых компаний S&P 500 за предыдущий год, деленную на уровень индекса S&P 500 на конец года.

Текущая доходность S&P 500 составляет 4,15% (4,07% в прошлом квартале и 2,51% в прошлом году). Это ниже среднего долгосрочного показателя в 4,72%.

Однако реальная доходность (с поправкой на инфляцию) индекса S&P 500 уходит в отрицательную зону: -4,35%. В последний раз она была такой в 1947 году, притом что индекс сейчас находится вблизи рекордных максимумов.

По данным BofA, за всю историю наблюдений было только 4 случая отрицательной реальной доходности SP500, и все они привели к медвежьим рынкам. После Второй мировой войны, в эпоху стагфляции 1970-х годов, в период «волкеровского шока» 1980-х годов и при технологическом пузыре 2000 года.

S&P 500 Real Earnings Yield

Вывод: рентабельность фондового рынка США продолжает указывать на пузырь, и всё это явно не в пользу дальнейшего роста S&P500.

Признак медвежьего рынка №4. Капитализация фондового рынка к ВВП

Капитализация фондового рынка США в два раза превышает ВВП страны и достигла исторического рекорда.

Стоимость фондового рынка — это текущая оценка ожидаемой будущей экономической активности, а ВВП — показатель последней фактической экономической активности. Соотношение этих рядов данных представляет собой ожидаемую будущую доходность по отношению к текущим результатам. По своей природе это похоже на коэффициент PE конкретной акции.

Индикатор Баффета

На графике ниже линия экспоненциальной регрессии (обозначенная как «Историческая линия тренда») показывает естественную скорость роста индикатора. Мы видим восходящую историческую тенденцию: ожидания будущего роста рынка со временем увеличивались быстрее, чем фактический объем производства. Это логично, поскольку технический прогресс создает новые инструменты и отрасли и обеспечивает экспоненциальную отдачу.

Индикатор Баффета: Капитализация фондового рынка США к ВВП США

Чтобы сделать контекст текущей позиции более ясным, можно перерисовать линию тренда по горизонтали и переназначить данные как процент выше или ниже этой линии. Это сделано на графике ниже вместе с линиями полос, которые демонстрируют ± стандартное отклонение.

Вообще говоря, примерно в 70% случаев индикатор Баффета должен быть в пределах ± 1 стандартного отклонения от среднего (помеченного на графике как «Справедливо оцененный»), а в 98% случаев он должен быть в пределах ± 2 стандартных отклонения от среднего.

Зона между 1–2 стандартными отклонениями рассматривается как переоценка/недооценка, а все, что выходит за пределы этого диапазона (должно быть

Индикатор Баффета: Капитализация в сравнении с историческим трендом

Индикатор Баффета и 10-летние казначейские облигации США

Вывод: текущее отношение рынка к ВВП на 53% выше среднего исторического значения и считается завышенным.

Признак медвежьего рынка №5. Инверсия кривой доходности

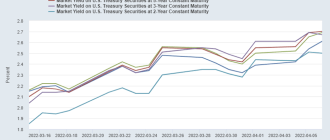

На фоне растущей инфляции и ожиданий ужесточения со стороны ФРС, казначейские облигации США показали худший год с 1949 г. Наблюдался резкий рост доходностей с августа 2021 года по 1-10 летним и с декабря — по 1-6 месячным казначейским облигациям США.

На данный момент мы наблюдаем инверсию кривой доходности по 7-, 5-, 3-летним к 10-летним облигациям, а 1-3 апреля наблюдалась инверсия 2- / 10-летних и 2- / 30-летних облигаций.

Кривые доходности казначейских облигаций США с разным сроком погашения

Просто говоря, инверсия кривой доходности (когда долгосрочные ставки падают ниже краткосрочных) указывает на экономическую нестабильность. Инвесторы обеспокоены возможной рецессией из-за будущей политики ФРС, которая будет вынуждена сдерживать темпы экономического роста.

Инверсия кривой доходности 2- и 10-летних казначейских облигаций США

Вывод: в истории мы видим, что 10 из последних 13 рецессий следовали за инверсией кривых доходностей 10- и 2-летних облигаций с временным лагом в 1-2 года (на графике выше серые области показывают рецессию).

Это не железное правило, но игнорировать этот сигнал нельзя.

Признак медвежьего рынка №6. Правило Тейлора

Правило Тейлора было разработано экономистом Джоном Тейлором (подробнее: wikipedia.org).

Модель включает данные о текущем уровне инфляции, фактическом ВВП и потенциальном ВВП в оптимизированной экономике.

Правило Тейлора показывает, что текущая ставка по федеральным фондам должна составлять 9,53%, чего не было в истории этой модели. Максимального значения этот показатель достиг в 8,8% в 1975 году — как раз перед тем, как Пол Волкер и ФРС подняли ставку по федеральным фондам выше 20,0% для борьбы с инфляцией.

Предполагаемая ключевая ставка по правилу Тейлора

Вывод: анализ текущих условий по «правилу Тейлора» показывает, что Федеральная резервная система пока не занимает жесткую сдерживающую политику. Борьба с инфляцией обычно требует повышения ставки по федеральным фондам до более высокого уровня, чем инфляция.

Резюме

Что мы видим сейчас

Инфляция на уровне в 8,5% бьёт исторические рекорды. На последних заседаниях ФРС отмечала, что есть риск более высокой инфляции.

Вероятный план ФРС и рыночные ожидания предполагают уровень ставки на конец года в 2,75-3,5%. Это значение регулятор называет достаточным в расчёте на то, что инфляция снизится до целевого уровня к концу 2024 года. Плюс планируется сокращение баланса на 7,42% ($665 млрд) на конец этого года и на 15,89% ($1,8 трлн) на конец 2023 года.

Чего мы ожидаем

Печатный станок остановился, так что цикл дешевых денег подошел к концу. Один из триггеров роста фондового рынка скоро начнёт работать в обратную сторону.

Вероятно, мы не увидим поднятия ставки на уровни текущей инфляции из-за высокой долговой нагрузки. К тому же рост ставки в 7-8% болезненно сказался бы на деловой активности, охладив экономику до рецессии и при этом обвалив ещё и фондовые рынки.

Уровень в 2,75-3,50%, конечно, тоже будет сдерживать экономику, но достаточно ли этого, чтобы обуздать инфляцию? Или контроль над ней уже утерян? В 2021 году Джером Пауэлл говорил, что инфляция в 5% недопустима для экономики США. На фоне жёстких локдаунов в Китае, которые приводят к сбоям в цепочках поставок, и роста цен на энергоносители есть огромный риск, что долларовая инфляция не снизится до прогнозируемых таргетов и будет оставаться крайне высокой еще долго.

Складывается впечатление, что ФРС пока выдерживает умеренно аккомодационную политику, маневрируя между высокой инфляцией и возможной рецессией (в случае более резкого ужесточения ДКП).

В любом случае, даже текущий план разворота денежно-кредитной политики в сторону ужесточения приведёт к снижению фондового рынка в среднесрочной перспективе. Сейчас рынок торгуется не многим ниже своих исторических максимумов, а оценочные метрики говорят о его перекупленности.

При этом ждать скорого падения фондового рынка не стоит. Реальная отрицательная доходность по облигациям может ещё какое-то время подпитывать рынок акций. Однако в базовом сценарии, по мере роста ставок и уменьшения ликвидности, вероятна коррекция по SP500 на 12-17% до уровней 3800-3500 ближе к третьему кварталу этого года.

Сложно сказать, какой путь выберет ФРС, если инфляция продолжит расти. Сможет ли регулятор побороть инфляцию, не повышая ставку до уровня, при котором экономическая активность будет сильно ограничена? Скорее всего, нет. А поднятие ставок к уровням инфляции неминуемо ввергнет экономику в рецессию, которая при высоких ценах перейдет в стагфляцию. В таком случае мы увидим падение фондовых индексов на 20-30% в долгосрочной перспективе. Этот вариант событий возможен, но пока кажется маловероятным.

Автор: Николай Кленов, финансовый аналитик инвестиционной компании Raison Asset Management

Источник https://news.ru/economics/frs-ssha-snova-povysila-stavki-chto-eto-znachit/

Источник https://investmag.pro/main/chto-takoe-stavka-frs-kak-ona-vliyaet-na-amerikanskij-fondovyj-rynok/

Источник https://smart-lab.ru/blog/796827.php