Список акций США с большим потенциалом роста на 2020 год.

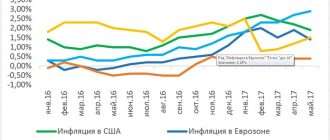

Последние пять лет не были хороши для покупки ценных бумаг.

Доходность iShares S&P 500 Growth ETF (NYSEARCA: IVW) составила более 70% в период с 2015 по 2019 год по сравнению с 41% доходностью iShares S&P 500 Value ETF (NYSEARCA: IVE).

В целом ценные бумаги демонстрируют низкие темпы роста, по крайней мере, с 2007 года.

«Повествование, которое фактически объясняет производительность, заключается в том, что стоимость становится все дешевле и дешевле. Он перешел от торговли примерно на одну треть кратной оценки акций роста к примерно одной восьмой кратной оценки», — сказал председатель правления Research Affiliates Роб Арнотт в интервью CNBC в декабре.

Далее Арнотт предположил, что если экономика замедлится в какой — то момент в 2020 году, то растущим акциям будет негде спрятаться, оставляя ценные бумаги, чтобы привлечь львиную долю покупателей.

Чтобы найти свои 10 ценных бумаг, которыми стоит владеть в 2020 году, рекомендую одну акцию из топ-10 акций ETF iShares Russell 1000 Value (NYSEARCA:IWD), вторую акцию с 11-го по 20-й, третью акцию с 21-го по 30-й и так далее, вплоть до 100-й по величине акции.

Чтобы сделать все еще более разнообразным, удостоверимся, что выборы представляет по крайней мере девять различных секторов.

Пусть лучшие акции выиграют!

1. Comcast (NASDAQ: CMCSA).

Кабельная компания, которая за последние годы превратилась в массового создателя телевизионного и кино контента.

За последние 52 недели акции CMCSA принесли акционерам около 33% прибыли, что на 6% больше, чем за тот же период. Это хорошая акция, если вы считаете, что люди будут продолжать смотреть телевизор и фильмы.

В 2020 году компания Comcast планирует выпустить свой сервис потокового видео Peacock, чтобы конкурировать с другими уже существующими сервисами.

2. Activision Blizzard (ATVI).

Второй выбор также исходит из сектора связи. Из девяти секторов на выбор мне пришлось где-то удвоиться.

Прочитав статью о 7 причинах, по которым видеоигры победят, выбрал Activision Blizzard (NASDAQ: ATVI), одного из ведущих в мире издателей видеоигр, который, казалось, был правильным выбором.

За прошедший год акции ATVI принесли приличный общий доход около 28%, что сопоставимо с общим доходом рынков почти 27%. Я уверен, что это может быть намного лучше. Торгуя в 25,5 раза больше своей форвардной прибыли и в 6,8 раза больше продаж, это не совсем дешево. Однако, учитывая потенциал игр и киберспорта в течение следующего десятилетия, вы должны заплатить за потенциальный рост.

Люк Ланго из InvestorPlace, недавно назвал ATVI, одну из 15 лучших акций в 2020 году. Он считает, что появление первых новых игровых консолей с 2013 года – это серьезная причина, чтобы присоединиться к нему.

В декабре я сомневался, что ATVI может достичь 80 долларов в 2020 году. Однако комментарии Люк Ланго заставляют меня усомниться в моих первоначальных мыслях. В любом случае, эта стоимостная акция является долгосрочной покупкой на долгие годы.

3. McDonald`s (MCD).

Следующим из лагеря стоимостных акций находятся потребительские акции.

Хотя рыночная капитализация компании снизилась на 4 миллиарда долларов за один ноябрьский день, когда генеральный директор McDonald’s Стив Истербрук был уволен за отношения с сотрудницей, ему удалось возместить некоторые из этих потерь за два месяца, прошедшие с тех пор.

За последние 52 недели акции MCD – отчасти благодаря увольнению Истербрука принесли менее чем звездную общую доходность в 20,2%, значительно уступая рынкам.

Торгуя в 25 раз больше, чем вперед, и в 7,8 раза, компания оценивается как лучший ресторанный бизнес на планете. Он не может позволить себе пойти на спад продаж в 2020 году, или инвесторы могут видеть, что акции MCD торгуются под 200$ в течение длительного периода.

Тем не менее, как недавно сказал Джош Эномото из InvestorPlace о Золотых арках: «McDonald’s — гордый член дивидендных аристократов. За 43-летний период он постоянно увеличивал свои выплаты. Если спад повлияет на рынки, акции MCD – это имя, которое вы захотите иметь».

4. Coca-Cola (KO).

Если бы я мог владеть только двумя акциями во время рецессии, Mcdonald’S и Coca-Cola (NYSE: KO) были бы настолько хороши, насколько я могу себе представить.

Конечно, Coca-Cola отчаянно боролась в последние годы, чтобы оставаться актуальной в мире, который перешел от газированных напитков компании. Но генеральный директор Джеймс Квинси сделал несколько больших шагов, чтобы убедиться, что он остается главным игроком в мире безалкогольных напитков.

Торгуя с 24,8-кратной форвардной прибылью и 7,3 – кратными продажами, это не дешево и не дорого, но это то, что я бы назвал справедливо оцененным с возможностью роста.

Однако, как я сказал в сентябре, в дополнение к отличным продуктам компании, у нее есть некоторые инвестиции в акции, которые, вероятно, взлетят в 2020 году. Добавьте к этому доходность в 2,8%, и у вас есть ценный запас, который можно засунуть в портфель, если он когда-либо был.

5. Phillips 66 (PSX).

Мысль о владении запасами ископаемого топлива в эпоху возобновляемых источников энергии может показаться бессмысленной. Но пока мы не сможем отключить нефтяные насосы, в вашем портфеле все еще есть место для такой компании, как Phillips 66 (NYSE: PSX).

Это четырехкратная угроза для трубопроводов, нефтеперерабатывающих заводов, предприятий химической промышленности и АЗС.

Аарон Левитт из InvestorPlace недавно назвал PSX ценным пакетом акций, который генерирует реальные денежные потоки из своей диверсифицированной бизнес-модели. Когда дело доходит до энергетических запасов, Левитт знает свое дело. Если ему нравится Phillips, то стоит согласиться с ним.

В настоящее время акции PSX торгуются в 10,1 раза больше своей форвардной прибыли и всего в 0,4 раза выше продаж. Так что, если мне придется владеть энергетическими акциями, это будет одна из тех немногих, которые мне было бы удобно держать, несмотря на тот факт, что в прошлом году она была хуже рынка.

Кроме того, это, возможно, не любимая акция Уоррена Баффета – эта честь принадлежит Apple (NASDAQ: AAPL) — но ему все еще принадлежит около 535 миллионов долларов, или 1,2% компании.

6. Berkshire Hathaway (BRK.B).

PMorgan (NYSE: JPM) только что объявил самый прибыльный год для американского банка в истории. Это было так хорошо, президент Дональд Трамп просил поблагодарить вас от компании. Далее, аналитики начинают приходить в себя по поводу банковских акций в 2020 году.

Итак, почему рекомендую Berkshire Hathaway (NYSE: BRK.B) в качестве моего выбора для финансового сектора?

С одной стороны, топ-10 холдингов Berkshire включают множество банков, точнее всего 67 миллиардов долларов. Во-вторых, BRK готова к прорывному году. За прошедший год общий доход составил всего 16%. Это значительно ниже доходности в 28% для всего рынка США. Торгуя всего в 19,3 раза больше своей форвардной прибыли и в 2,2 раза больше, она не переоценена по сравнению с аналогами.

7. Anthem (ANTM).

C ноября 2018 поставщик медицинских услуг более чем 40 миллионам американцев в 14 штатах через Blue Cross Blue Shield не справился с ситуацией на рынках в целом.

Однако то же самое можно сказать о UnitedHealth Group (NYSE: UNH), другом крупном поставщике планов здравоохранения. За последний год Anthem и UnitedHealth имели почти одинаковую годовую доходность около 17%.

Это не случайно, с тех пор как президент Дональд Трамп вступил в должность, такие компании, как Anthem и UnitedHealth, уступили рынкам. Белый дом намерен ликвидировать Obamacare. И в конце, хотя это может быть хорошо для Anthem, неопределенность отпугивает инвесторов.

Акции ANTM, торгуемые в 13,5 раза больше своей форвардной прибыли и в 0,8 раза, значительно дешевле, чем UNH. В то время как я люблю их обоих, Anthem — игра ценностей.

8. Caterpillar (CAT).

Из 100 крупнейших акций IVE 12 являются промышленными предприятиями, включая Caterpillar (NYSE: CAT). За исключением General Electric (NYSE: GE), у которого в 2019 году был отличный отскок, показатели по сектору не о чем было писать. Годовой возврат CAT составил половину рынка в целом.

Будущие перспективы выглядят позитивно в предстоящем году для крупнейшего в мире производителя тяжелой техники и почему бы нет. Обладая 16% -ной долей на мировом рынке, она все еще играет большую роль в мировой экономике.

Инвестиционный консультант Ларри Рамер, считает, что несколько макроэкономических факторов увеличат стоимость акций CAT в 2020 году: «Оценка Caterpillar менее чем в 14 раз средней оценки прибыли на акцию аналитиками в 2020 году является реальной выгодой на этом рынке, где так много акций переоценено», — заявил Рамер в начале января. «А дивидендная доходность в 2,8% заставит инвесторов ждать, если рынку потребуется время, чтобы понять, что многие макро-тренды движутся в пользу Caterpillar».

9. Prologis (PLD).

В мире логистической недвижимости Prologis (NYSE: PLD) является гигантом.

Prologis – это то, что вам нужно, если вы действительно верующий в мир электронной коммерции. Это самая крупная компания в сфере промышленной недвижимости в мире. У нее есть объекты по всему миру. Благодаря рыночной капитализации в 56 миллиардов долларов вы можете быть уверены, что она является крупным игроком в этом секторе.

Очень внимательно следя за подвигами Amazon (NASDAQ: AMZN) в последние годы, я не понимаю, как вы не можете быть истинным сторонником. Розничная торговля стала общим делом, а логистическая недвижимость – это то, как компании, такие как Amazon, выигрывают игру.

Торгуя в 47,9 раза больше своей форвардной прибыли и в 18,5 раза больше, это не совсем легитимная игра.

Однако, при замедлении роста по всему миру доходность Prologis в 2,3% гарантирует, что ваш с трудом заработанный капитал превзойдет инфляцию в 2020 году и в последующий период.

10. Intel (INTC).

Из всех 10 акций в этом списке, я бы сказал, что Intel (NASDAQ: INTC) является наиболее законной игрой стоимости в этой группе.

Мало того, что акции INTC торгуются со смехотворно низкой в 12,4 раза своей форвардной прибылью и в 3,8 раза выше продаж, но свободный денежный поток (FCF) в размере 14,7 млрд. долл., полученный за последние 12 месяцев, приводит к доходности свободного денежного потока в 5,3%. Это основано на стоимости предприятия в 276,4 миллиарда долларов. Для сравнения, доходность Apple FCF составляет 4,2%, исходя из стоимости предприятия в 1,38 трлн.

Тем не менее, трудно отрицать, что компания, генерирующая столько же свободного денежного потока, сколько Intel, не должна торговать менее чем за 60 долларов за акцию.

Intel может не получить славу, как Advanced Micro Devices (NASDAQ: AMD). Но когда дело доходит до финансовой мощи, Intel побеждает. И все эти факторы делают его просто еще одним членом ценных акций.

15 самых прибыльных и лучших акций США за 2020 год

В марте 2020 года фондовые рынки всего мира сильно просели. Индекс S&P500, который отображает общую динамику 505 самых крупных американских компаний упал на 30%. Но из-за усилий ФРС США, ожиданий от вакцинации и восстановления экономики американские индексы не только отыграли падение, но и обновили исторические максимумы.

Самый сильный рост показал IT-сектор. Из-за COVID-19 вырос спрос на онлайн-услуги, а это помогло технологическим корпорациям увеличить прибыль и привлечь новую аудиторию. Правда, многие аналитики думают, что IT-сектор «перегрет», а некоторые компании сильно переоценены.

В этой статье мы рассказали про самые лучшие акции США, с точки зрения доходности. В рейтинге участвуют американские компании c капитализацией больше $60 млрд.

1. Tesla Inc

- Доходность за год: 811,5%.

- Отрасль: автомобильная промышленность.

- Факторы роста: включение компании в индекс S&P500 благодаря четырём прибыльным кварталам подряд. Оптимистичные ожидания инвесторов, которые верят, что Tesla станет первым массовым поставщиком электрокаров.

- Посмотреть карточку компании .

Эта американская компания производит беспилотные электромобили и экологически чистые решения для хранения электроэнергии: солнечные панели, солнечную черепицу, резервные домашние аккумуляторы.

2. Zoom Video Communications Inc

- Доходность за год: 415,6%.

- Отрасль: IT-технологии.

- Факторы роста: из-за пандемии COVID-19 число пользователей Zoom в 2020 году выросло в 30 раз, а чистая прибыль увеличилась в 12 раз.

Zoom – программное обеспечение для дистанционной видеосвязи. Пользователи могут проводить онлайн-конференции, совещания, школьные занятия, организовывать совместную работу удалённо.

3. Square Inc

- Доходность за год: 267,1%.

- Отрасль: Программное обеспечение.

- Факторы роста: спрос на продукты Square. Рост популярности приложения Cash App.

- Посмотреть карточку компании .

IT-компания, которая разрабатывает решения для обработки электронных платежей. Главный продукт Square – терминал Square Register. Он помогает предпринимателям получать оплату с дебетовых карт через смартфон или планшет, не используя кассовое оборудование.

Ещё у компании есть приложение Cash App, где пользователи могут переводить друг другу деньги, покупать криптовалюту и ценные бумаги.

4. Snap Inc

- Доходность за год: 213,5%.

- Отрасль: IT-технологии.

- Факторы роста: увеличение числа пользователей Snapchat из-за карантинных ограничений COVID-19. Возврат рекламодателей к покупке рекламы в мобильном приложении. Ориентация Snap Inc на разработку технологий просмотра рекламы через дополненную реальность.

Компания, которая владеет мессенджером Snapchat, где можно обмениваться сообщениями с прикреплёнными фото или видео. Особенность приложения в том, что сообщения доступны другому пользователю только некоторое время.

Кроме этого, у Snap Inc есть и другие продукты: умные очки Spectacles, приложения Bitmoji и Zenly.

5. Nvidia Corp

- Доходность за год: 117,1%.

- Отрасль: полупроводники.

- Факторы роста: увеличение спроса на видеокарты и ноутбуки во время пандемии. Рост популярности сервиса облачного гейминга GeForce NOW, который запускает игры удалённо. Хороший финансовый баланс.

- Посмотреть карточку компании .

Корпорация, которая делает графические процессоры. Продукцию Nvidia используют в индустрии видеоигр, дизайне, науке, автомобильной промышленности.

6. PayPal

- Доходность за год: 110,1%.

- Отрасль: платёжные системы.

- Факторы роста: увеличение онлайн-покупок во время пандемии коронавируса и их оплаты через систему PayPal. Рост регистрации новых счётов.

- Посмотреть карточку компании .

Одна из крупнейших электронных платёжных систем, через которую можно оплачивать счёта, отправлять и принимать деньги. Работает в 202 странах, обслуживая 325 миллионов пользователей.

7. AMD

- Доходность за год: 98,4%.

- Отрасль: полупроводники.

- Факторы роста: компания успешно запустила на рынок несколько технологических новинок. Продукция AMD дешевле, чем у конкурентов, которые перестали справляться с возросшим спросом на полупроводники.

AMD – американский производитель продуктов для компьютерных вычислений и визуализации. Делает микросхемы, графические процессоры, материнские платы, адаптеры, чипсеты. Под маркой Radeon выпускает накопители и оперативную память.

AMD сотрудничает с HP, Dell, Acer, IBM, Nokia, AT&T, Ericsson, Siemens, Sony. Главные конкуренты – Intel и Nvidia.

8. Uber Inc

- Доходность за год: 76,4%.

- Отрасль: Программное обеспечение.

- Факторы роста: Uber сэкономит более $100 млн в год из-за поправок в трудовой закон Калифорнии, который теперь позволяет не оформлять водителей такси как сотрудников.

Uber владеет мобильным приложением для вызова такси и доставки еды. Приложение помогает найти машину с водителем, отслеживая её путь до нужного адреса.

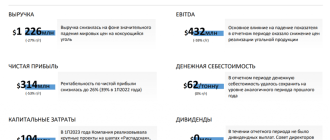

9. Apple Inc

- Доходность за год: 73,7%.

- Отрасль: IT-технологии.

- Факторы роста: Apple превзошла ожидания аналитиков по выручке, несмотря на закрытие магазинов из-за COVID-19. Спрос на iPhone сохраняется. Сервисы App Store, Apple Music, Apple TV+ и iCloud показали рекордную выручку.

- Посмотреть карточку компании .

Американская корпорация, производитель смартфонов, компьютеров, планшетов и программного обеспечения для них. Apple одной из первых в мире начала разрабатывать графические интерфейсы для управления многозадачными операционными системами.

10. Qualcomm Inc

- Доходность за год: 70,9%.

- Отрасль: телекоммуникационное оборудование.

- Факторы роста: ожидания инвесторов от перехода смартфонов на новый стандарт связи 5G, для которого Qualcomm разрабатывает чипы.

- Посмотреть карточку компании .

Qualcomm занимается разработкой технологий для работы беспроводных средств связи – GPS, WiFi, Bluetooth, 3G/4G/5G. В 2020 году компании удалось сделать самый дешёвый чип для поддержки 5G. Это поможет выпускать смартфоны с 5G не дороже $300 за штуку.

11. Amazon.com Inc

- Доходность за год: 69,9%.

- Отрасль: интернет-магазины.

- Факторы роста: увеличение спроса на покупку товаров онлайн из-за пандемии коронавируса. Рост подписчиков Amazon Prime.

- Посмотреть карточку компании .

Крупнейшая компания в мире на рынке электронной коммерции. На сайте Amazon.com покупают книги, электронику, игрушки, продукты, одежду, хозяйственные и спортивные товары, зоотовары, инструменты, а ещё фильмы и сериалы для просмотра онлайн.

12. Lam Research

- Доходность за год: 69,7%.

- Отрасль: оборудование для производства электроники.

- Факторы роста: рост выручки и чистой прибыли. Увеличение спроса на полупроводники.

Эта американская корпорация делает оборудование, которое используется при изготовлении микросхем. Благодаря Lam Research производители полупроводников проектируют микропроцессоры и другие интегральные схемы.

13. FedEx

- Доходность за год: 68,8%.

- Отрасль: курьерские услуги.

- Факторы роста: увеличение спроса на услуги FedEx из-за доставки вакцины от коронавируса.

Логистическая компания из США, доставляющая почтовые отправления и грузы по всему миру. У FedEx один из крупнейших флотов грузовых самолётов.

14. Deere&Co

- Доходность за год: 66,7%.

- Отрасль: производство грузовой техники.

- Факторы роста: компания фиксирует хороший спрос на свою продукцию, обновив торговую линейку. Deere&Co представила новую стратегию и будет выпускать «умную технику», которой можно управлять дистанционно.

Машиностроительная компания, которая делает тяжёлую технику для сельскохозяйственной, строительной и лесозаготовительной отрасли. Deere&Co выпускает тракторы, комбайны, садово-парковое оборудование, снегоуборочную технику и двигатели марки John Deere.

15. Netflix Inc

- Доходность за год: 54,8%.

- Отрасль: развлечения.

- Факторы роста: во время карантина пользователи стали больше смотреть фильмы через Netflix – это помогло сервису получить новых подписчиков.

- Посмотреть карточку компании .

Американский поставщик потокового видеоконтента. С 2013 года Netflix снимает собственные фильмы, сериалы и телепрограммы. Платформа компании насчитывает больше 180 млн подписчиков.

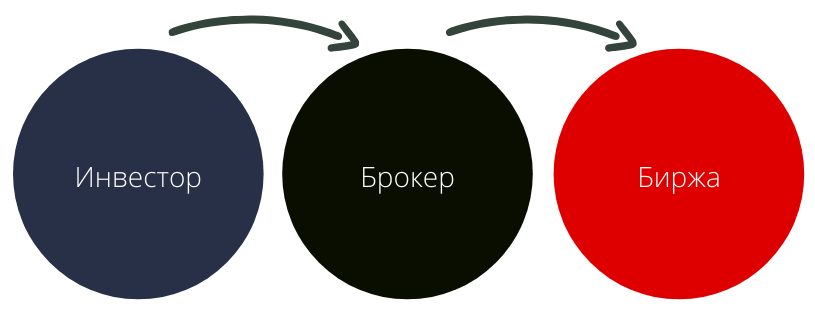

Как купить акции США

Купить выгодные акции США можно на Московской или Санкт-Петербургской биржах – площадках, которые организовывают торги ценными бумагами.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию, которая предоставляет инвестору доступ к фондовым рынкам, а ещё выполняет его поручения по сделкам с бумагами.

Брокер регистрирует инвестора на бирже и помогает вкладывать деньги. Чтобы начать работу с брокером, необходимо открыть у него брокерский счёт. Он нужен, чтобы учитывать доходы инвестора.

За каждую транзакцию с ценными бумагами брокер берёт комиссию. Обычно комиссия за сделки у всех брокеров не превышает 0,3% от общей суммы операции. Например, купили бумаг на $500 – отдали брокеру $1,5 комиссии.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг:

- Перейдите в карточку компании, например, Tesla и нажмите на «Купить».

- Затем заполните форму на открытие брокерского счёта. Его оформят у брокера «Тинькофф Инвестиции» за 2–3 дня. Чтобы заполнить заявку, нужен только паспорт.

- Когда всё будет готово, зайдите в личный кабинет (доступы туда тоже даст «Тинькофф»), пополните счёт картой, выберите нужные акции и купите их.

- Комиссия за операции от 0,025%. Пополнение счёта или вывод денег – бесплатно, а начинать торговать можно с любой суммы.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Дивидендные акции США 2020: топ-10 от Seeking Alpha

Когда доходность 10-летних трежерис составляет едва 0,8%, это крайне печально для инвестирующих в облигации. Купите одну из таких бумаг на $10,000, и вы заработаете за год лишь $80! Этого может хватит, чтобы раз сводить жену в хороший ресторан. Но о том, чтобы оплачивать счета на пенсии, даже речи быть не может.

Не удивительно, что так много инвесторов находятся в поисках нормальной доходности в других местах. Купив некоторые акции, они могут рассчитывать на рост дивидендов через несколько лет или даже месяцев!

Но в каких акциях США дивиденды безопасны, стабильны и при этом растут? Давайте рассмотрим топ-10 дивидендных акций США, наиболее популярных у читателей Seeking Alpha в 2020 (их доходность должны быть минимум 1%). Популярность оценивается на основании того, сколько людей подписано на ту или иную акцию на нашем сервисе.

Хорошая новость: все эти десять акций — хорошо известные компании, которые на основе нашего нового алгоритма оценки дивидендов получили рейтинг от A до B по критерию стабильности дивидендных выплат.

Однако, в некоторых случаях рейтинги по категориям безопасности и роста дивидендов оказались хуже.

Примечание dow30.ru: в упомянутом алгоритме Seeking Alpha присваивает акциям по каждой категории оценки одну из 12 градаций рейтинга от А+ до D- (соответственно от лучшего к худшему).

№1: Microsoft

На первое место читатели Seeking Alpha мудро поставили акции Microsoft (тикер: MSFT). Из топ-10 дивидендных акций США MSFT единственная в 2020 опередила рынок по росту цены. Акции компании выросли с начала 2020 почти на 37%. Наш рейтинг безопасности дивидендов Microsoft — B+.

В то время, как другие компании с большой капитализацией в 2020 урезают или отменяют дивиденды, мы не видим большого риска, что так поступит Microsoft. Их бизнес в области программного обеспечения уже был непревзойденным до COVID-19, а на решения для удаленной работы вроде Microsoft Teams спрос во время пандемии и вовсе вырос до невиданного уровня. В соответствии с 13 нашими метриками безопасности дивидендов, выплаты Microsoft полностью покрываются ( денежными потоками и чистой прибылью ) сейчас и будут покрываться в обозримом будущем.

Мы также присвоили Microsoft рейтинг B+ в категории роста дивидендов. Компания может похвастаться не только тем, что увеличивала выплаты 17 лет подряд. У нее также отличные возможности наращивать размер дивидендов и дальше.

Выплачивая за год лишь чуть больше 1% от текущей цены акций, Microsoft имеет дивидендную доходность примерно на уровне с остальными акциями технологического сектора.

№2: AT&T

AT&T (тикер: T) — акции, которые всегда активно обсуждаются на Seeking Alpha. Некоторые считают, что у компании проблемы, другие видят прекрасную возможность дешево купить акции телеком-гиганта США. И эта возможность кажется еще более привлекательной с учетом дивидендной доходности более 7%.

Хотя мы присвоили AT&T рейтинг A по дивдоходности, у их дивидендов есть и слабые стороны.

Например, коэффициент выплат у AT&T в два с лишним раза выше, чем у Microsoft, и существенно более высокая долговая нагрузка.

Кроме того, рейтинг AT&T по росту дивидендов лишь C+. Конкуренты вроде Verizon (тикер: VZ) в этом плане существенно превосходят AT&T. Глядя на перспективы выручки, прибыли и денежных потоков компании, мы думаем, что ситуация по росту дивидендов AT&T едва ли улучшится.

№3: Bank of America

Акции Bank of America (тикер: BAC) предлагают дивидендную доходность, не дотягивающую до 3%. Это не самый высокий показатель среди представителей финсектора США. Однако, у этих акций наш рейтинг A+ по росту дивидендов.

Еще в 2015 BAC платили копеечные дивиденды. С тех пор они существенно выросли. За прошедшие 5 лет среднегодовой рост дивидендов составил 40,6%!

В отличии от Wells Fargo, у BAC не было трудностей с выплатой в этом году (как и в любом другом, начиная с кризисного 2009). Если исходить из фундаментальных показателей и прогнозов компании, BAC наверняка продолжат существенно увеличивать дивиденды.

№4: Cisco Systems

Акции не каждой компании ветерана технологического сектора могут похвастаться такой же отдачей, как Microsoft. Однако, Cisco Systems (тикер: CSCO) — это основательный бизнес, акции которого дешевы и потому привлекают внимание сторонников стоимостного инвестирования . Но как у Cisco обстоят дела с дивидендами?

Честно говоря, с точки зрения роста дивидендов дела могли бы быть лучше. В этой области наш рейтинг акций Cisco лишь C-.

С другой стороны, компания платит примерно в два раза больше, чем, например, Oracle (тикер: ORCL), и имеет рейтинг A+ по дивдоходности!

Хотя мы видим некоторые тревожные сигналы в балансе компании, например, в части соотношения долга к прибыли, в целом дивиденды CSCO вполне в безопасности.

№5: Intel

Продолжая обсуждать ветеранов технологического сектора, перейдем к акциям Intel (тикер: INTC) . Они идут в рейтинге следом за Cisco.

Это интересный случай. Бывший безоговорочный король в производстве процессоров, сейчас Intel столкнулся с серьезной конкуренцией со стороны Nvidia (тикер: NVDA) и Advanced Micro Devices (тикер: AMD). Предлагая дивдоходность 2,5%, Intel легко выигрывает с ними состязание в этой области. Но что ждет инвесторов в будущем?

Иногда инвесторам нужно выбирать между безопасностью и стабильностью дивидендов… и перспективами их роста. Это как раз про случай с акциями INTC, наш рейтинг которых по первым двум метрикам гораздо выше, чем по третьей.

Наш алгоритм оценки дает INTC рейтинг D+ в области роста дивидендов. Хотя за последние пять лет они продемонстрировали среднегодовой рост в приличные 7%, перспективы по выручке и прибыли компании просто не сравнимы с упомянутыми конкурентами. В какой-то момент это может привести к невозможности увеличения дивидендов.

№6: Exxon Mobil

Это был страшный год для нефтяных компаний. Все началось с ценовой войны между Саудовской Аравией и Россией, а затем к середине апреля стоимость фьючерсов на нефть стала отрицательной. Да, спрос упал настолько, что компании были готовы платить за то, чтобы у них забрали излишки нефти.

Schlumberger (тикер: SLB) вскоре стала одной из известных компаний, которые серьезно порезали свои дивиденды. В Exxon Mobil (тикер: XOM) смогли этого избежать, но акции XOM чувствуют себя не особо лучше, чем SLB.

Что касается дивидендов Exxon, ситуация пока невеселая. Хотя по некоторым нашим метрикам акции XOM выглядят нормально, рейтинг безопасности их дивидендов лишь D+.

Exxon получил убыток в 2кв20 ( примечание dow30.ru: в 3кв20 чистая прибыль тоже была отрицательная ), в итоге коэффициент выплат от чистой прибыли тоже получается отрицательный.

Другой сигнал опасности — долговая нагрузка Exxon. Энергетические компании печально известны тем, что наращивают долги при падении цен нефти, и 2020 определенно не стал исключением из этого правила.

№7: International Business Machines

IBM (тикер: IBM) — прекрасный пример того, почему размер дивдоходности и даже история выплат дивидендов не являются единственными факторами выбора. Компания — еще один ветеран технологического сектора, дивидендные рейтинги которого разнятся от очень хороших до плохих.

Дивдоходность IBM — целых 5%. Это один из лучших показателей.

Цена акций отскочила после весеннего падения куда лучше, чем у некоторых конкурентов (хотя в этом плане она и рядом не лежала с Microsoft).

Однако, рейтинг IBM по дивдоходности A+ резко контрастирует с рейтингом D по безопасности дивидендов.

Вы хотите избавиться от акций компаний, которые могут в конечном итоге сократить дивиденды, или избежать покупки таких акций? Тогда вам стоит как следует изучить перспективы IBM. Коэффициент выплат у компании становится слишком высоким, как и долговая нагрузка.

№8: Johnson & Johnson

Хотя большинство из нас ассоциирует бренд Johnson & Johnson (тикер: JNJ) с детскими присыпками и шампунями, эта компания также является одним из крупнейших игроков фармацевтического рынка. Сейчас, когда компании наперегонки пытаются к концу года разработать, произвести и доставить в больницы вакцины от COVID-19, этот рынок привлекает повышенное внимание.

Все это конечно хорошо для акций JNJ, но что там насчет дивидендов?

Хотя до сих пор у компании была хорошая статистика в плане стабильности дивидендов, не факт, что так будет и дальше.

В частности, по нашим расчетам у Johnson & Johnson весьма посредственный рейтинг по росту дивидендов, несмотря на продолжительный период, в течение которого они последовательно увеличивались. Что еще хуже, рейтинг безопасности дивидендов JNJ лишь D.

Денежный поток у компании мог бы быть лучше. Проницательные дивидендные инвесторы знают — именно хороший денежный поток позволяет платить хорошие дивиденды.

№9: Verizon Communications

Еще один многолетний фаворит у дивидендных инвесторов — это Verizon (тикер: VZ). Компания получит выгоду от актуального растущего тренда ‒ перехода на 5G.

Но, как и везде в этом топе, наши главные вопросы: “А будут ли дивиденды в безопасности? Высока ли дивдоходность? Будут ли расти дивиденды? Была ли выплата дивидендов исторически приоритетом для компании?”

Для Verizon ответ на эти вопросы: “И да, и нет”.

Акции VZ заслужили от нас высшую оценку за стабильность дивидендов. Но за их рост наш рейтинг только B-, так как компания поднимала их последние годы лишь по нескольку центов в год. Перспективы дальнейшего роста бизнеса Verizon оставляют желать лучшего. Инвесторы, которым нужны растущие дивиденды, могут найти среди телекомов варианты получше.

№10: JPMorgan Chase

JPMorgan (тикер: JPM) возможно нельзя отнести к классическим дивидендным акциям. Однако компания заработала одни из лучших рейтингов в этой группе.

Да, Уоррен Баффетт в этом квартале уменьшил свои инвестиции в JPMorgan, но другим любителям дивидендов стоит дважды подумать, прежде чем сделать так же.

Дивдоходность JPM составляет 3,6%, что примерно на уровне с конкурентами и вдвое больше среднего показателя по S&P 500. Более того, у JPMorgan явно есть возможность увеличивать дивиденды. Имея одни из самых больших резервов кэша среди крупных банков, JPM получили от нас рейтинг A по безопасности дивидендов.

Дополнение от dow30.ru

Для вашего удобства мы свели в одну таблицу данные по дивидендам всех десяти акций из этого обзора:

Рекомендуем также ознакомиться с обзорами других дивидендных акций США:

Не является индивидуальной инвестиционной рекомендацией, смотрите дисклеймер .

Источник https://invest-journal.ru/spisok-akcij-usa-s-bol-shim-potencialom-rosta-na-2020-god

Источник https://invlab.ru/investicii/luchshie-akcii-ssha/

Источник https://dow30.ru/usa-stock/dividend-stocks-usa-29-12-20/