Фондовый рынок. Самый гигантский финансовый пузырь в истории человечества. Обзор 2021

Не так давно, вышла прекрасная статья на тему самого масштабного пузыря за всю историю человечества и естественно я никак не мог не поделиться ею с вами.

А поделиться стоит, хотя бы ради того, чтобы хоть кто-то задумался, что те деньги, которые человек несет на фондовый рынок, он может легко потратить на более нужные вещи или выкинуть в окно. Результат будет идентичным.

Уже много раз писал, что за последние пару лет, зазывалы на фондовый рынок активизировали свою рекламу на максимум. Звонят банки с супервыгодными предложениями, реклама в интернете, ну или грамотные посты о собственной пенсии через 10 лет. В общем, схем много и направлены они лишь на одно, чтобы вы принесли свои деньги в этот лохотрон. А поскольку историю с МММ уже подзабыли, то стоит ее иногда напоминать. Там тоже обещали шубы, сапоги и достойную пенсию. Закончилось все обворовыванием безграмотного населения, митингами и выходами в окно.

Забавный факт. Рекламщики и маркетологи, очень грамотно поменяли слова ИГРАТЬ, на ИНВЕСТИРОВАТЬ. Это великолепный ход. Люди начинают думать, что они действительно вкладываются в компанию, что рост акций зависит от прибыльности этой компании и т.д.

Однако, ничего этого не имеет ничего общего с реальностью. Уже 1000 раз говорил, что ПРИБЫЛЬНОСТЬ компании, никаким образом не влияет на рост или падение курса акций. И чуть ниже в статье, вы в этом убедитесь. Вы покупаете на рынке лишь НАДЕЖДУ, что ХОЗЯЕВА ФОНДОВОГО РЫНКА будут толкать вверх КУРС ваших акций до тех пор, пока вы не решите закрыть все позиции и вывести все деньги. И тут, чистое казино, успеете вы их вывести или нет.

Но, ВЛАДЕЛЬЦАМ ФОНДОВОГО РЫНКА очень хорошо известна и изучена одна из главных проблем человечества — ИГРОМАНИЯ или СТРАХ НЕДОПОЛУЧЕННОЙ ПРИБЫЛИ. Именно это свойство отключает мозг большинства людей, когда они начинают игру на фондовом рынке, в БК, казино и прочих лохотронах.

Ведь когда интернет забит статьями о том, как один стал миллионером на биткоинах, другой стал на акциях ЭПЛ, Теслы и т.д., то очень легко обмануться и поверить в то, что там действительно можно заработать.

Заработать можно. Но также можно заработать, и в казино, и в БК.

Приведу простой пример. Возьмите акции абсолютно любой компании, обратитесь к любому трейдеру, брокеру, финансисту, гуру биржевой торговли, да к кому угодно, кто призывает вас на фондовый рынок. И пусть он с помощью технического или фундаментального анализа, даст вам развернутый анализ, почему акции этой компании должны упасть или вырасти?! И не важно на какой срок, на год или на пять минут. Ни единая душа не даст вам такой анализ! А знаете почему? Да потому что они не знают куда пойдет цена акции. Они лишь делают вид, что разбираются в сложных терминах фондового рынка, в этом их работа. И не больше.

Их единственная НАДЕЖДА сейчас, как в прочем и всегда — это лишь исторический график того, что рынок рос 100 с лишнем лет, не смотря на падение. Это все чем оперируют люди, которые вкладываются в долгосрок. Все. На этом аналитика заканчивается.

Эта НАДЕЖДА у них, базируется на основном принципе фондового рынка и других финансовых пирамид. Чем больше они привлекут людей к покупке их акций, тем выше будет курс и тем больше они заработают, когда начнут фиксировать прибыль. То, что там компания может ничего не производить, какие у нее финансовые показатели или она терпит убытки в разные периоды — это дело десятое. Именно так строятся финансовые пирамиды МММ, Джордана Белфорта и многих других.

Однако, про этот долгосрочный период роста знают и ХОЗЯЕВА ФОНДОВОГО РЫНКА. Не просто знают, а умело им манипулируют. Ведь не смотря на множество падений, рынок все равно восстанавливался и рос дальше. Делается это для того, чтобы игроки поверили в то, что он всегда будет расти, а значит надежен, а значит, можно переводить все свои сбережения в акции. Им этот план блестяще удался. Всех собирают под одной крышей, чтобы неожиданно прихлопнуть. Все мы прекрасно знаем, что фондовый рынок потерянные деньги не возвращает. А уж про то, какие невероятные прибыли получат ВЛАДЕЛЬЦЫ РЫНКА, когда опустят его до нуля, описывалось в предыдущих статьях. Так что выгода его опрокинуть не просто большая — это и есть смысл всего фондового рынка в нынешнем виде.

Но вернемся к статье..

Основатель и инвестиционный стратег фирмы GMO Asset Management, управляющей более $100 млрд. В мире инвестиций Jeremy известен своими правильными определениями и прогнозами финансовых пузырей в последние 50 лет.

Источники данного анализа:

Статья Jeremy Grantham, основателя инвестиционной фирмы, управляющей $118 млрд

анализ Convoy Investments (ex. Bridgewater, крупнейший в мире хэдж фонд)

«В ожидании прокола пузыря»

Примерно ¾ всего времени рынки работают как эффективная машина оценки активов. Иными словами, активы торгуются в рамках более менее справедливых цен, отклонения от справедливой стоимости не значительны и не долгосрочны.

В такие периоды для достижения оптимальных инвестиционных результатов достаточно иметь оптимальную аллокацию в стандартных индексных активах (например в индексах американских или международных акций или облигаций). Будущие результаты могут быть сравнимы с недавним прошлым.

Серьезные проблемы начинаются, когда рынки, или существенная их часть находятся в стадии пузыря. Так, длительно растущий рынок акций, начавшийся в 2009 г., кратко прервавшийся на распродажу в начале пандемии, затем подпитанный монетарным экспериментом центральных банков, в конечном итоге превратился в крупнейший в финансовой истории пузырь.

Финансовый пузырь – время, когда зарабатываются и теряются состояния. Текущий финансовый пузырь, в первую очередь произошедший в акциях технологического сектора США, начался постепенно. Во 2-ом и 3-м квартале 20-ого года акции еще имели связь с фундаментальной стоимостью и в глазах инвесторов выглядели как бизнес модели для «мира после пандемии».

Затем, произошло ускорение роста и переоценка многих активов за гранью разумного.

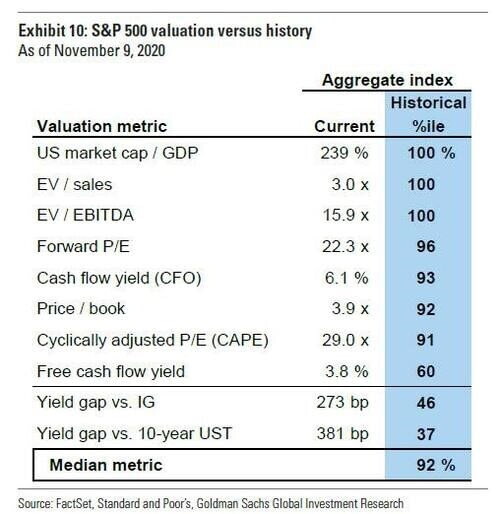

На сегодня американский рынок по своим мультипликаторам к бизнес показателям находится на самых высоких исторических значениях. Правый столбец в таблице ниже показывает персентиль за всю историю наблюдений американским инвестиционным банком Goldman Sachs.

Мультипликаторы индекса S&P 500

Финансовый пузырь – событие редкое, и поэтому не все могут четко идентифицировать его существование, так как переживают его впервые. Последние финансовые пузыри в истории – 2008 г., ипотечный пузырь, 2000 г., пузырь технологических компаний на NASDAQ; 1989 г. – пузырь всего в Японии и тд. Кроме этого — мало кто заинтересован в его проколе.

Любой финансовый пузырь сопровождается:

1. Общепринятым рыночным мнением о том, что текущий пузырь точно не лопнет.

2. Легкими деньгами в виде ультранизких процентных ставок.

3. Ускоренным ростом цен на «акции из будущего» в короткий промежуток времени с максимальным ускорением роста перед самым проколом пузыря.

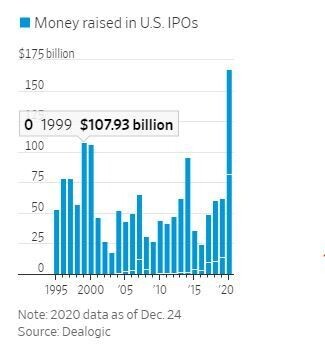

4. Рекордным количеством IPO.

5. Рекордным количеством новых открытых брокерских счетов среди населения.

6. Резкой и негативной реакцией клиентов, пытающихся угнаться за упущенной мифической высокой доходностью, на любую критику и предложениях о снижении риска.

7. Ростом левереджа на инвестиционных счетах.

8. Критическими финансовыми последствиями для всей мировой финансовой системы.

9. Верой в то, что низкие процентные ставки и действия Центральных Банков предотвратят прокол пузыря.

10. Низкими ценами на стоимостные акции (value stocks), сложившиеся в результате низкой доходности последних лет (например, Berkshire или JNJ)

Текущее положение дел характеризуется следующими пунктами:

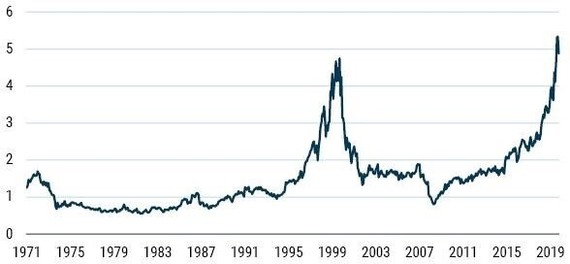

1. Наивысшие исторические мультипликаторы оценки рынка акций одновременно с одними из самых плохих исторических показателей реальной экономики. На графике ниже — мультипликатор Price / Sales

2. Спекуляция в отдельных именах, где обоснование роста акций граничит лишь с воображением: Hertz, Kodak, Nikola, NIO, Virgin Galactic, Plug и многих других. Так к примеру:

a. Hertz – акции выросли в 10х раз уже находясь в процедуре банкротства несмотря на то, что по любым оценкам в результате процедуры банкротства или реструктуризации долга акционерам ничего не оставалось.

Инвестиционный банк, обслуживающий Hertz даже ходатайствовал в суде о том, чтобы для привлечения капитала в течение процедуры банкротства выпустить акции, стоимость которых в последствие все равно бы была «ноль»

b. Kodak – акции выросли в 30х раз на новостях о том, что компания будет производить химические элементы для лечения COVID-19

c. Nio — производитель электромобилей в Китае, который в 2020 произвел всего 43 тысячи автомобилей, но уже достиг рыночной капитализации в $100 млрд на новостях о партнерстве с NVDIA в области автопилота

3. Индикатор Уоррена Баффета (рыночной капитализации к ВВП) превысил рекордные показатели 2000 г.

4. В 2020 в США произошло 480 IPO, а на пике пузыря 2000 г — 406 IPO. Сумма привлеченных инвестиций превысила любые рекорды перед проколами предыдущих пузырей.

Кумулятивная сумма IPO на биржах в США

5. Активность ритейл инвесторов на рынке опционов в 2020 году выросла в 8 раз в сравнении с 2019 г., который уже превышал средние долгосрочные показатели, а левередж торговых счетов также побил все предыдущие рекорды

Сумма левереджа инвесторов, обеспеченного ценными бумагами

Крупнейший пузырь на рынке акций – Tesla:

a. Текущая рыночная капитализация Tesla — ~$770 млрд.

b. Продажи машин в 2020 г. – 500 тысяч штук. Иными словами – покупатель акции Tesla, покупает компанию по мультипликатору в $1.5 млн на 1 автомобиль, когда средняя стоимость одной реализованной машины колеблется в районе $50-60 тыс., а рекомендуемая розничная цена M3 – от $40 тыс. Акции компании General Motors торгуются по мультипликатору $9 тыс. за произведенный в 2020 автомобиль

с. С 2019 года акции Tesla выросли на 800% на фоне 17% роста продаж автомобилей.

d. В 2020 году продажи Tesla в Европе упали на 10% г/г в сравнении с ростом Европейского рынка электрокаров на более чем 100%

e. Tesla имеет рыночную капитализацию больше чем сумма всех: автопроизводителей США, Европы, Кореи, и японской Хонды. Данные компании кумулятивно продают автомобилей в 50х раз больше чем Тесла

f. Аналитики инвестиционных банков (например Morgan Stanley), пытающиеся обосновать рыночную цену, ожидают, что в 2023 гг. Tesla будет иметь бизнес по страхованию автомобилей, и лишь его оценка будет составлять $37 за акцию. Совместное предприятие Berkshire х Amazon x JP Morgan недавно объявили о приостановлении совместного проекта по созданию бизнеса по продаже лекарств по рецептам через интернет (менее зарегулированная отрасль чем автострахование)

g. На фоне культа Tesla, весной этого года на бирже разместилась компания Nikola, чьи акции выросли до $30 млрд. долларов. Однако Nikola не только не производит машин (стадия прототипа), но и у Nikola даже нет собственного завода, на мощностях которого она собирается производить свои автомобили

h. Если вы рассчитываете, что в 2021 г. Tesla может повторить доходность в 800%, то вы должны верить в то, что компания производящая всего 0.5 млн. автомобилей в год, по своей капитализации станет равна 37% всей экономики США

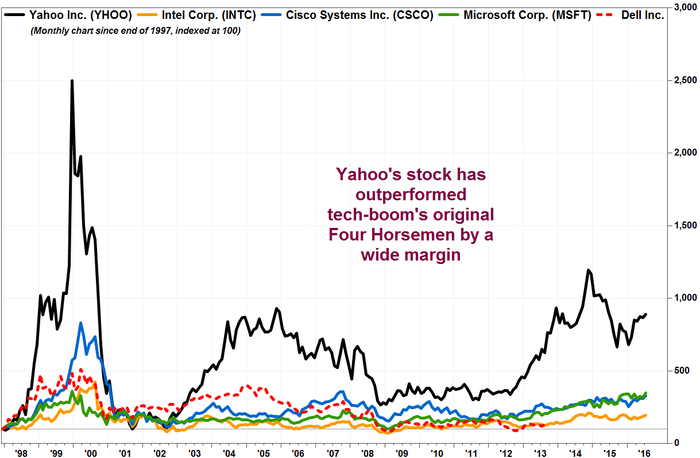

i. Многие ветераны рынка сравнивают динамику акций Tesla с динамикой акций Yahoo в 2000 г.. Тогда Yahoo недолго была крупнейшей в мире компанией по рыночной капитализации

Yahoo и другие технологические компании со времен прокола пузыря

Bitcoin — спекулятивный актив, не применим для расчетов по торговым операциям

a. В текущем состоянии Bitcoin не может стать приемлемой мерой для любого рода экономических расчетов

b. Если бы вы измерили инфляцию в США в Bitcoin-ах, то: в 2018 году инфляция на товары составила бы 275%; в 2019 г. была бы дефляция в 50%; а дефляция в 2020 составила бы 75%. Любая экономика может работать тогда, когда в пятницу вы приходите с работы и знаете, сколько товаров вы можете купить в воскресенье

c. Bitcoin, как и другие альтернативные активы, растут из-за того, что во всем мире — негативные реальные процентные ставки. Многие институциональные инвесторы (управляющие деньгами клиентов), вынуждены держать более $18 трлн. долговых обязательств с негативной доходностью к погашению, иными словами — с гарантированным убытком. Поэтому вместо небольшой порции портфеля с гарантированным убытком они выбирают актив с «неизвестной доходностью» (Bitcoin).

d. Применение технологии blockchain будет активно развиваться, но Bitcoin на сегодня имеет лишь применение «индикатора рыночного сентимента». Кто-то пытается сравнивать Bitcoin с золотом, однако это также не корректно ввиду реализованной волатильности Bitcoin’a и ввиду промышленного применения золота. Дневная ликвидность в золоте и финансовых продуктах, привязанных к золоту, составляет более $140 млрд. в день. А вот детальное расследование о том, как с большой вероятностью, большая часть всего торгового объема Bitcoin-ом на крипто-биржах вероятно является фейком

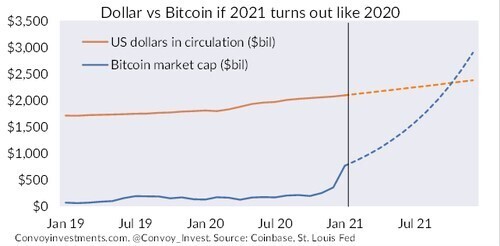

e. Если вы считаете, что в 21-ом Bitcoin повторит динамику и темпы роста 2020 года, то вы должны верить, что к июлю 2021 года капитализация Bitcoin превысит все наличные доллары в обращении. Вряд ли власти развитых экономик легализуют и в таких масштабах допустят торговлю активами, в которых нет идентификации выгодоприобретателя.

Предсказать точный момент, когда случится прокол пузыря, невозможно. Рынок может оставаться нерациональным дольше, чем мы — платежеспособными.

Так к примеру в 1980-х годах GMO предсказали пузырь в Японии, полностью распродали все позиции и ждали три года наблюдая безумие. На пике Японского пузыря в 1990 году индекс Японских акций торговался по 60x Price/Earnings, а вся недвижимость Японии оценивалась в 4х раза больше чем вся недвижимость США.

Прокол в переоцененных секторах и типах активов может начаться в любой момент. Большинство крупных инвесторов говорят о моменте начала массовой вакцинации в развитых экономиках.

Так инвесторы и финансисты поставят вакцину, поймут что мировая пандемия рано или поздно закончится, что государства не смогут бесконечно брать на себя долги всех участников экономики, посмотрят вокруг и увидят, что Теслы до сих пор редко встречаются на дорогах, экономика в ужасном состоянии, а цены на финансовые активы высоки. Все это подтолкнет инвесторов к фиксации прибыли.

Вот такой вот прекрасный разбор лишь маленькой части той вакханалии, что сейчас творится на виртуальном фондовом рынке.

А мы продолжим..

Так почему же рынок растет сейчас? Самый логичный вопрос, который задают все, кто в нем варится. Ведь они прекрасно понимают, что должно происходить все с точностью до наоборот. Карантин никуда не делся, людям запрещают работать, целые сектора экономики находятся на грани банкротства, покупательная способность упала примерно на 50% почти по все отраслям.

1. Все государства мира сейчас заливают эти гигантские долговые дыры деньгами, взятые у ЦБ под низкие проценты. Только вдумайтесь, совокупный долг всех стран, уже превысил 800 триллионов долларов. И самое смешное, что никто не говорит, а у кого же государства смогли набрать такую нереальную сумму. И откуда у тех, у кого они взяли в долг, такие деньги?! Простой вопрос, на который никто не хочет отвечать. Потому как этот ответ приведет всех по цепочке к тем, кто и владеет фондовым рынком. Именно поэтому все говорят о долге, но откуда он возник — молчание. Нив универах, ни в СМИ, этому не обучают. Как и не обучают тому, как государства будут отдавать этот долг? Ведь его отдать невозможно ни технически, ни теоретически. Такова финансовая модель в мире, вернее финансовая пирамида.

2. Ручное управление. Т.е. ХОЗЯЕВА ФОНДОВОГО РЫНКА, рисуют нужные им цифры. Якобы рынок пошел вверх. Это как росстат объявил ОФИЦИАЛЬНУЮ инфляцию в России в 2020 году — 4,91%, на что вся страна ржала в голос, когда сравнивали цены в магазинах в начале года и в конце. Реальная же инфляция составляет от 25%, в зависимости от продукции. Но для нас, рисуют нужные цифры. Инфляция настолько большая, что правительство даже начало вводить меры, чтобы поставщики не повышали цены.

Другими словами нынешнюю ситуацию можно описать так, как если родители каждый год дают учителям взятки, чтобы их сын переходил в следующий класс, но при этом ничего не зная, то когда он начинает поступать в универ, у родителей неожиданно закончились деньги. Так же и с фондовым рынком. Как только государства перекроют вентель с деньгами, то неожиданно все окажутся без прибыли и с нереальными долгами.

Готовится немыслимое, во истину масштабное событие, и если Фон Меллентин назвал Курскую битву — величайшей танковой битвой в истории войн, то Adblokovih называет надувшийся пузырь — величайшее кидалово терпил в истории финансов из 4-х актов.

И тем наивным людям, которые пока еще не стали сигать из окон, потеряв все сбережения, стоит крепко задуматься, куда и зачем они отдают деньги. Финансовую грамотность надо повышать не только исходя из статей с плюсовыми показателями, а из статей, как люди не только все теряли, но и оказывались в огромных долгах от игры на бирже. Такие тоже появились прошлой весной и тоже наивно верили в исторический график нефти на протяжении 150 лет, где она ни разу не имела отрицательную цену. Теперь распродают имущество, чтобы выплатить долги.

О вопросе диверсификации. Советы начинающим.

Забавно читать, как все финансовые гуру, советуют для сохранения сбережений, покупать акции множества компаний. Но при этом никто не обращает внимание на то, что при обрушении рынка, одно, тянет за собою другое. Падать будет весь рынок в целом, а не отдельные сегменты. Никакая диверсификация не спасет и спасти не может.

Для тех, кто давно варится в этом деле, никакие советы уже не помогут. Они свято верят, что рынком управляет сам рынок, а все остальное — это теория заговора. Они — игроманы, не способные провести многосторонний анализ. Для них, «страх упущенной выгоды», куда важнее той прибыли, что они могут зафиксировать сейчас, пока находятся в плюсе и покинуть рынок. Жадность тяжело преодолеть и тут я точно не советчик. Человек должен самостоятельно к этому прийти.

А для тех, кто начинает, то самый простой совет. Играйте только теми деньгами, которые вам не жалко потерять. Если жалко потерять все — то не играйте.

О ситуации в США. Байден / Трамп. Штурм Капитолия.

Ситуация в США конечно стоит рассматривать в отдельном посте, поскольку там разыгрывают весьма интересный сценарий. Но попробую изложить кратко.

1. Победа Байдена на выборах весьма своеобразна. Америку всеми силами в 2020 году раскалывали на две части. В начале БЛМ, затем выборами. Тут ситуация очень сильно напоминает сценарий Украины. Сейчас весь вопрос в том, продержится ли самый пожилой президент США за всю историю, до конца своего срока? Почему-то в этом большие сомнения.

И представим вариант, что если нет, и Трамп пойдет на новые выборы. Есть ли предпосылки к такому сценарию? Конечно есть и не малые. Трамп — фигура очень знаковая, его пиарили очень сильно еще задолго до выборов. И он явно не сказал своего последнего слова.

2. А теперь хочу обратить внимание на один важный момент. Примерно год назад или чуть позже, началось огромное давление на технологические корпорации. Гугл, Твиттер, Фейсбук, ЭПЛ и т.д., давят со всех сторон. Антимонопольщики во всех странах, как по команде начали судебные дела. Создатели приложений начали массированную атаку на ЭПЛ. От Гугла требуют продать весь рекламный бизнес сторонней компании. А после того, как соцсети начали блокировать Трампа, то общая концепция стала понятна. Сюда же добавим, что санкции Китаю никто не отменял и отменять не собирается. Уже начали блокировать сервисы для Сяоми. И естественно Китай не оставит это без внимания, когда Сяоми пойдет по пути Хуавея.

И представим на секундочку, что произойдет, если Байдена уберут со сцены и в результате нового майдана или перевыборов, Трамп вновь станет президентом?!) Догадаться не сложно, что по этим корпорациям, которые его нещадно банили в последние месяцы, он пройдется по максимуму.

Как уже говорил раньше, что обвал фондового рынка начнется исключительно с удара по технологическому сектору. Отсюда и всеобщее давление на него. Это примерно, как ситуация между США и Японией перед Перл-Харбором, когда США всеми возможными провокациями втягивали Японию нанести этот удар, чтобы обвинить их и начать войну.

Весь вопрос лишь в том, с чего именно начнется обвал?! Тут вариантов очень много.

3. Штурм Капитолия.

Тут ничего нового. Этот штурм, больше как символ того, что США ждет в самое ближайшее время. Даже на пикабу выкладывали несколько постов, где мужик с рогами был замечен и в акциях с БЛМ, и в акции при штурме, т.е. в начале он против Трампа, а затем — за. Это говорит нам лишь о том, что у этих событий один сценарист и одни и теже актеры, в чьи задачи входит разогревать толпу и направлять ее. И не просто так естественно, подобный штурм был обозначен в фильмах аж 80 годов кажется. Тут выкладывали картинки с этим.

Подобные акции нужны и необходимы(с точки зрения властей). Нужно принимать законы против всего этого, нужно готовиться к тому, что когда произойдет ликвидация долларовой системы, то люди, потерявшие все сбережения и пенсии выйдут на улицу. Именно для этого и организуют все данные митинги в большинстве странах. Ликвидация долларовой системы — означает и ликвидацию денег во всем мире и переход на новую систему. Это неизбежно при любом раскладе и при любых обстоятельствах.

О ситуации с курсами валют.

Один из самых забавных моментов и неприкрытая правда той афере, что сейчас происходит на фондовом рынке.

Те, кто вложился в валюту и держат их в ячейке, могут спать совершенно спокойно. Я напомню, в январе-феврале 2020 года, курс Евро был в районе 68 рублей, а индекс Доу Джонса на отметке 28-29 тысяч. Затем случился мартовский обвал и курс улетел к 92-95 рублям при обвале индекса к 18 тысячам. После, начался бешенный рост фондовых рынков, а курс рубля даже не шелохнулся. Открываем график Доу Джонса сегодня и что мы видим, почти абсолютный рекорд в виде 30777 пунктов. Открываем график рубля и вуаля, все теже 92 рубля за Евро. Как же так, спросите вы? Почему курс не упал, как это было во все года? А все дело в том, что он и не должен упасть. Экономика не только у нас, но и во всем мире, в глубоком дупле и никакого прогресса к ее восстановлению нет и быть не может в условиях карантина и просто повальной закредитованности населения и компаний. Ну, а что будет дальше, догадаться нетрудно, когда произойдет второй и третий обвал.

И тоже самое с нефтью, чья цена уже почти вернулась к ценам середины 2019 года, но курсам хоть бы хны)). Они упорно не желают видеть восстановление экономики и все находятся на уровне дна мартовского обвала.

Вот по этим показателям и можно отслеживать РЕАЛЬНОЕ восстановление экономики в мире от тех дешевых денег, что залили все государства свои экономики. Их хватило только на то, чтобы удерживать еле-еле на плаву то, что обвалилось в марте. А весь бешенный рост — не больше чем цифры, не имеющие никакой связи с реальностью.

Еще не верите, так просто пройдитесь по разным магазинам сами и поспрашивайте продавцов или менеджеров о том, упала ли покупательная способность, уменьшились выручки и т.д. Вам все скажут. Это и есть реальность, которую я вижу хотя бы по отчетам своей корпорации, где выручка просела примерно на 40-60% в зависимости от сектора. И она никак не может вернуться уже почти год на уровень января-февраля 2020.

Еще нужны доказательства ВИРТУАЛЬНОСТИ ФОНДОВОГО РЫНКА и ЕГО РУЧНОМ УПРАВЛЕНИИ?

Подведя краткие итоги.

Тем, кто хочет просто пощекотать нервы и поиграть свободными деньгами, то путь на фондовый рынок самый верный. Вы ничего там не заработаете, но эффект они дадут хороший. Заработать можно лишь одним способом, зашортить. Однако, либо нужно иметь огромный депозит, чтобы можно было продержаться до обвала, либо удачно войти. Лично по моим прикидкам и вычислениям, Доу Джон выше 34000 подняться не должен. Будь у меня свободные средства, с удовольствием поставил на падение. Это единственно возможный вариант сорвать быстро куш.

Тем, кто хочет разбогатеть на росте — этого сделать не получится. Вы ставите свои средства лишь на удачу. Вам конечно могут нарисовать на некоторое время неплохие цифры, но вы попадетесь на туже удочку, что и остальные игроки, когда рынок рухнет. Вы не захотите выходить из минусов и начнете ожидать очередного роста. Более того, нынешний рост, как и предыдущие — это та самая ловушка, которую и приготовили для вас ВЛАДЕЛЬЦЫ ФОНДОВОГО РЫНКА. Ведь когда он рухнет, куда вы понесете остатки своих кровных?! Верно, скупать акции на самом дне. Только в этот раз, роста уже не произойдет. Поэтому не сильно расстраивайтесь, потерей всего депозита. Так суждено, к этому вели рынок более ста лет и не ваша вина, что вы попадете под финальную раздачу.

Но самый разумный и дельный совет — это не заходить туда вовсе, а тем кто уже зашел — вывести свои кровные, с плюсом они сейчас или с минусом. Лучше потратьте их на что-нибудь материальное. Так, вы их хотя бы сохраните.

905 постов 5.6K подписчиков

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

-Кирдык скоро вашей Америке.

Ещё Сергей Бодров так говорил а она все процветает и процветает и богатеет и весь мир ебёт.

Я конечно могу ошибаться, не гуру, но ТС — если пузырь лопнет, то какая нахрен разница во что вложены твои деньги? Обесценится все к чертовой матери и рубль будет одним из первых

Так было интересно читать красно, легко написано ,ровно до того момента как «доллару придет конец»

Антипрививочники тоже пишут длинные посты. Сектанты ЗОЖа и веганы тоже. Но это не делает их точку зрения правильной )

Хотя риторика этого поста прям отсылает к сектантам)

Любые действия надо делать с умом и все будет хорошо

В фондовый рынок нужно инвестировать, а не играть на нем. И инвестировать на длительный срок. Там все эти пузыри мимо проходят, если конечно не вошёл в рынок уже на пике раздувания пузыря

Очередь на обоссать ТС тут:

Для меня торговля на рынке, как игра со стульями, все бегают вокруг них под музыку и всем весело, но когда раздатся хлопок от лопнутого пузыря, стульев всем не хватит, кто-то громко приземлится попой об пол.

Фиктивные компании накроются,ибо они растут на фоне ожиданий. А компания по производству стали или цемента с реальными заводами,ей то что грозит? Ну просядет чутка,а потом рост. Тесла переоценена,будет в жопе. Какую роль преследуют хозяева ФР,вот в чем вопрос. Ибо все события во вменяемом мире указывают на то что будет грандиозный шухер.

Про «Хозяев рынка» действительно звучит по сектантски, стоило внести пояснение в виде актуальных примеров картельных сговоров, а то люди представляют при таких словах жидомассонов.

А так полностью соглашусь. Просто большинство не понимает, что фондовый рынок действует по закону спроса и предложения, а не по какому либо ещё. Люди хотят покупать акции — они дорожают, не хотят — дешевеют. Причины «хотеть» и «не хотеть» могут быть объективными (кончилась денежная масса у населения) и субъективными (не верят в компанию). Похожая ситуация и с фиатными деньгами.

«Даже на пикабу выкладывали несколько постов, где мужик с рогами был замечен и в акциях с БЛМ, и в акции при штурме, т.е. в начале он против Трампа, а затем — за.»

Вас обманули, причем намеренно. Он был и там и там, но по разные стороны.

Всегда удивляюсь этому «даже на пикабу», пикабу используют в своих целях не меньше других инструментов и правдивость того что тут пишут очень сомнительная в большинстве случаев. К тому же никакой особой ответственности за откровенную ложь и манипуляции.

Кстати на тему что никто не знает- я сейчас конечно ошибусь в терминах, и знающие экономисты скажут что не так, но тем не менее. Когда то, кто то, непомню кто, получил то ли нобелевскую премию то ли еще какую премию, может что то по математике, хотя там нет нобелевки. Но суть в том, что никто не может предсказать курс то ли валюты, то ли акций и нет 100% инструмента для предсказания. Иначе, если бы такой инструмент был, все бы им пользовались, и начинает действовать как бы обратная связь, которая приводит к обратному.

нужно готовиться к тому, что когда произойдет ликвидация долларовой системы, то люди, потерявшие все сбережения и пенсии выйдут на улицу. Именно для этого и организуют все данные митинги в большинстве странах. Ликвидация долларовой системы — означает и ликвидацию денег во всем мире и переход на новую систему. Это неизбежно при любом раскладе и при любых обстоятельствах.

Спасибо за интересный пост.

В целом пост можно было сократить до пары фраз.

— Не играйте на бирже, на те деньги, которые не можете безболезненно потерять.

Потому как шанс потерять их сейчас велик как никогда))

А мои знакомые все ждут бакс по 200 рублей. Видать не дождутся)

спасибо за статью!

Весь этот бред разбивается простым фактом роста мировых индексов уже много лет. Некоторых даже веками.

Шах и мат казинольщикам.

В целом, кроме «хозяев рынка» все интересно. Я терял деньги на бирже,- знаю, что пока акции падают, и продавать их поздно, тешишь себя надеждой., что обойдется, и рынок скоро развернётся. Рынок регулируется ЦБ. А невидимая рука рынка только дефицит товаров умеет устранять. Тесла стоит больше чем сможет заработать за сотни лет. И конечно музыка скоро кончиться. Хотя Фейсбук уже много лет стоит дороже разумного. Биткоин 1.5 триллиона долларов стоит(пустота). Безумие,- луковицы тюльпанов. Но тогда когда история с тюльпанами была, нельзя было привлечь к IPO столько народу через интернет, вот когда рост вовлеченных в интернет торговлю остановиться рынок затормозиться и потихоньку начнет разворачиваться. А потом просядет до разумных показателей цена / доходность. Я думаю любая контора должна стоить столько сколько зарабатывает за 10-15 лет.

Забавно, когда мне, акционеру с 5 летним стажем, рассказывают о работе фондовой биржи. Причем такой ереси я ещё не слышал. Рухнет рынок и что? В истории он падал неоднократно, но рост был всегда. В общем даже комментировать не хочу, 💯 пришел чувак на фондовый рынок и решил наверняка срубить бабла, а тут раз и падение рынка, в итоге дурачок побежал продавать бумаги, лишь бы часть вернуть. Много объяснения подрыва пукан ТСа я не вижу.

Опааа,кого это выпустили из дурки? Я аж соскучиться успел.

Рекс текс пекс ипать вас в сраку

они не знают куда пойдет цена акции. Они лишь делают вид, что разбираются в сложных терминах фондового рынка, в этом их работа. И не больше.

Почти цитата получилась. Неудивительно, конечно.

«Первое правило Уолл-Стрит»

автор, видать, миллиардер, милостиво спустившийся с золотого унитаза трона к нам на пикабу)) чтобы научить нас , «как заработать свой первый миллиард» — без смс и регистрации))

Как протесты в США, повлияют на ликвидацию доллара?

И кто все таки дает в долг странам? Владельцы фондовых ринков?

с биткоином все на самом деле не так очевидно. Я не говорю, что сейчас в него надо входить и не оцениваю его пере или неоцененность, прошу прошу прощения за тавтологию.

Просто мое ИМХО что стоимость биткоина это стоимость отсутствия контроля за оборотом валюты. И отсутствия влияния конъюнктуры. Поэтому биткоин так или иначе но всегда будет в цене.

Согласен с автором, падать будем стремительным домкратом, наш рынок тоже. Затариваться можно будет на дне, года через два, вспомните сбер по 50 р.

покупайте акции РФ, у нас и пузырь маленький и дивиденды огромные

Цены на нефть снижаются, санкции против России не дали взрывного эффекта. ОПЕК+ ожидает визита Си Цзиньпина в СА, там может многое решиться

🛢 Цена нефти марки Brent опускается ниже $79 за баррель. Видимо, введённые санкции против России относительно потолка цен на нефть не дали взрывного эффекта (российскую нефть выше $60 за баррель перевозить нельзя, но цена Urals уже опустилась ниже $60). Стоит признать, что некий эффект оказывают и фондовые рынки (падает SPX, DAX).

Что же насчёт ОПЕК+? То альянс занял выжидательную позицию и сохранил квоты без изменений. Конечно, им необходимо время, чтобы оценить реакцию рынка и противопоставить свои аргументы (снижение добычи точно будет рассматриваться). Но думаю, что они ожидают главное событие этого года, а именно:

🇨🇳🇸🇦 Визит Си Цзиньпина в Саудовскую Аравию. Там обсудят оплату нефти юанями и диверсификацию резервов СА. А это может означать окончание эпохи нефтедоллара и приход нефтеюаня. США просто так не сдаться, мы уже наблюдали за конфронтацией насчёт Тайваня. За эту сделку ещё говорит один момент, что Саудиты не идут на поводу США и не наращивают добычу нефти, имея своё мнение или запасной план. Но Китай к этому уже подготовился:

▪️ Часть торговли перевёл в национальные валюты. С азиатскими странами и Россией

▪️ Сокращают бонды США. Нарастили золотовалютный резерв

▪️ Государственные хранилища нефти заполнены на год, вместо 90 дней

▪️ Подготовлены сети портов двойного назначения. Бесперебойная поставка нефти от России (теневой флот)

Поэтому интересные события ещё впереди, которые точно поваляют на сырьё (соответственно, и на российских эмитентов в лице: ЛУКОЙЛа, Роснефти, Татнефти, Газпромнефти), валюту и фондовые рынки.

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

Минфин предлагает заместить доллары на золото. Но в этой истории есть 2 стороны медали

🥇 Минфин: золото должно заместить доллары, лежащие у россиян в банках.

«Объёмы продаж золота населению в 2022 году выросли в десять раз — сообщил заместитель министра финансов Алексей Моисеев. Он также подчеркнул, что этого мало. Золото должно замещать доллары, которых у населения несколько сотен миллиардов. Понятно, что это всё надо менять на золото, которое мы сами же и производим.»

Есть две стороны медали. Начнём, пожалуй, рассматривать изначально покупателя:

▪️ Даже с учётом отмены НДС, спреды доходят до 15-20% при покупке/продаже слитков, монет. Как вы понимаете спред в бумажном долларе не такой внушительный

▪️ Ликвидность тоже играет свою роль. Доллар — ходовая валюта и во многом популярнее у простых граждан, чем золото

Теперь же перейдём к мотивам Минфина:

▪️ Мировая валюта — это преимущество. США получает сверхдоходы от эмиссии доллара как в наличной, так и в безналичной форме. Как итог Россия просто спонсирует их экономику, пренебрегая своей.

▪️ Отказ от токсичной валюты будет выгоден РФ. Контроль США за нашими расчетами сократится (не смогут замораживать счета, блокировать переводы и тот же резерв был бы в порядке).

▪️ Мы добываем золото и у нас его достаточно. Если спрос на золото ещё возрастёт, то это только пойдёт в плюс нашей экономики

‼️ Главное, что нужно понимать, что обсуждение новой валюты таких объединений, как ШОС и БРИКС идёт полным ходом. Предположу, что золото привяжут именно к новой валюте. Поэтому стремление Минфина понятно, в связи с политическими событиями отказ от доллара объясним и выбор в пользу золота логичен.

P.S. Кстати, чтобы понять, как мировая валюта влияет на экономику предлагаю посмотреть мультфильм от Рэйа Далио: Меняющийся мировой порядок. Показательно выглядит как США в 1933 и 1971 году кинуло всех доверчивых клиентов. У США не было достаточно золота для обеспечения доллара и дальнейший обмен долларов на золото мог бы вызвать более негативные последствия.

С уважением, Владислав Кофанов

Не смогли найти $200 млрд резервов ЦБ РФ

Западные чиновники не смогли найти $200 млрд резервов ЦБ РФ — фактически найти и заблокировать удалось только около $100 млрд, – сообщил замглавы Центра геоэкономики при Atlantic Council Чарльз Лихфилд.

Оценка в $300 млрд замороженных российских резервов основывалась на данных российского ЦБ. Где находятся оставшиеся $200 млрд и существуют ли они вообще, неизвестно.

Из-за того, что ЦБ публиковал данные о резервах только в январе, больше $300 миллиардов сейчас невозможно заморозить.

Маск устраивает «Большую стирку» про Твиттер и Байдена, а журналисты набрасывают на вентилятор новые факты про Tether

Всё самое важное, что произошло за неделю в мире финансов как в России, так и в мире: принято решение по потолку цен на российскую нефть, Бэнкман-Фрид никак не может перестать рассказывать охренительные истории про самого себя, банкротство BlockFi, а также хейт про Биткоин со стороны Центрального евробанка. (Под катом также текстовая версия выпуска.)

Запад решил, сколько должна стоить нефть из России

Евросоюз наконец договорился установить потолок цен на российскую нефть на уровне $60 за баррель, почти сразу после этого о поддержке ограничения заявили и Австралия вместе со странами G7 (включая Великобританию, США, Канаду и Японию).

Этот уровень лишь совсем чуть-чуть ниже тех цен, по которым российская нефть и так торгуется сейчас ($64). Потолок планируют пересматривать каждые пару месяцев так, чтобы он был хотя бы на 5% ниже рыночной цены.

А знаете, кто больше всего рад этой новости? Китайцы и индийцы, которые сейчас смогут торговаться с Россией по поводу цены за ее нефть гораздо более уверенным образом. Ну типа, «мы согласны принять ваши танкеры с нефтью по 60 долларов + плошка риса, ну или можете идти продавать ее в Евросоюз, лол, удачи!»

Си Цзиньпин be like: «Этот бокал я поднимаю за спонсора дешевой нефти в Китае – Евросоюз! Урсула, Партия гордится тобой, +100 социального рейтинга»

Опубликованы THE TWITTER FILES: Илон Маск утверждает, что истина где-то рядом

В любом учебнике юного революционера написано: после прихода новой власти первое, что надлежит сделать, – это максимально наглядно рассказать всем окружающим, почему старая власть была плохой. Илон Маск в каком-то смысле устроил переворот власти в Твиттере; ну и вот сейчас он, наконец, объявил неделю шокирующих разоблачений о «перегибах на местах», допущенных прошлой администрацией соцсети.

На прошлой неделе журналист Мэтт Тайбби, которому дали доступ ко внутрянке Твиттера, опубликовал длинный тред под названием THE TWITTER FILES с историей о том, как внутри соцсеточки принимались решения по поводу скандала с ноутбуком Хантера Байдена.

Если вы уже подзабыли, то в разгар подготовки к выборам президента США в 2020-м вдруг всплыл жесткий диск с ноутбука Хантера Байдена – сына некоего Джо Байдена. Из содержимого жесткого диска было в общих чертах понятно, что Хантер склонен к образу жизни настоящего Рокнрольщика – со всеми, так сказать, «вещественными» его атрибутами. И при этом не особо стесняется собственноручно свои развлечения документировать. (Как говорится: «дай сыну президента рыбу – и он будет сыт один день; дай ему смартфон – и он сам наснимает достаточно компромата на себя до конца жизни».)

Хантер Байден как будто бы пытался прожить мем «Мужики говорят «у меня нет депрессии»; также мужики: . »

В общем, наброс на вентилятор из всей этой истории в 2020-м получился знатный – и, конечно, не очень благоприятный для кандидата в президенты по фамилии Байден. В Твиттере тогда приняли решение забанить эту историю как фейк-ньюс – не позволять выводить ее в ленту пользователей, а потом и вовсе просто удалять любые ссылки на эту тему.

Ну и вот сейчас обнародованы детали внутренних обсуждений, сопровождавших это решение. Из которых, в общем-то, следует, что сначала было принято решение о бане истории, а потом уже все вместе пытались придумать – какими бы пунктами правил Твиттера это обосновать, ведь особо ничего подходящего найти не выходит?

В общем, рекомендую глянуть оригинальный тред, чтиво местами интересное (понятно, делайте скидку, что это несколько biased view). При этом, модерация такой массовой соцсети как Твиттер – это та еще задачка, которая вряд ли имеет «оптимальное и очевидное решение в вакууме». Уверен, что сам Маск тоже наломает достаточно дров в этой области, чтобы потом веселые треды с разоблачениями можно было строчить.

Сэм Бэнкман-Фрид не может молчать

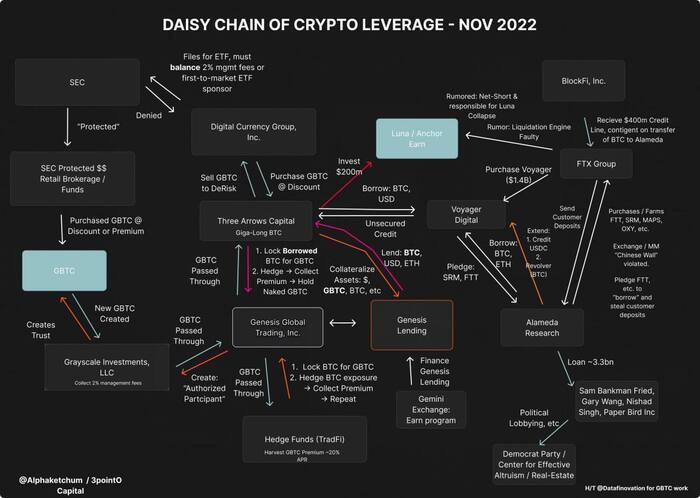

Помните фразу «всё, что вы скажете, может быть использовано против вас в суде», знакомую нам всем по голливудским фильмам? Так вот, адвокаты Сэма Бэнкмана-Фрида умоляют его просто тихо посидеть в своем багамском особнячке и постараться не отсвечивать – но тот совершенно неукротимо ходит по всяким разным интервью и рассказывает там сам про себя такое, что адвокаты стремительно вырывают у себя остатки седеющего волосяного покрова. (Если вы вдруг не в курсе всей этой ситуации с SBF/FTX, то начните с вот этой статьи.)

В печально известном интервью New York Times, SBF сказал в прямом эфире, что он предполагал в качестве худшего маловероятного сценария снижение котировок токенов FTT (составлявших значительную часть залогов в FTX) «на 30% за несколько дней». Сэм, котик, да даже Биткоин падал на ~50% за два дня в 2020-м – что уж ожидать от твоего ручного щиткоина!

Вообще, нарратив «я просто глупый и странный, а не хитрый мошенник» проходит красной нитью через все эти интервью. Видимо, Сэм надеется, что срок за невинную рукожопость окажется гораздо меньше, чем за намеренное мошенническое использование денег клиентов.

Также SBF: «Хз, как так получилось, что мои родители оказались владельцами домика на Багамах, купленного на деньги FTX – конечно, мы потом это всё планировали переписать обратно на компанию!» Ну-ну.

В другом интервью Бэнкман-Фрид признался, что клиенты криптобиржи FTX, по сути, торговали несуществующей криптой. Ну типа, клиенты делали депозиты в Alameda (другая компания SBF), так как у FTX не было своего банковского счета. Эти деньги так и оставались на Аламеде, а клиентам FTX просто рисовали красивые циферки в личном кабинете – вот они этими циферками и торговали (без какого-либо соответствия реальным активам, имеющимся у биржи).

Как говорится – Мавроди умер, но дело его живет.

BlockFi решил, что он всё-таки банкрот

BlockFi был лендинговой платформой – брал у одних криптанов под процент и одалживал другим под еще больший процент. В 2022 году примерно всё, что связано с блокчейном, бодро обвалилось – так что внезапно выяснилось, что большинство криптанов не могут вернуть ранее взятые долги. Тут BlockFi загрустил и начал задумываться о банкротстве.

Но им на помощь пришел могучий криптан, самый добрый, богатый и кудрявый, и летом 2022-го выдал им кредитную линию на $400 млн, так что BlockFi смог выжить. Этим криптаном был Эйнштейн (зачеркнуто) Бэнкман-Фрид. Правда, через несколько месяцев выяснилось, что и сам SBF все деньги профукал полностью – в итоге сначала забанкротились его собственные компании FTX/Alameda, ну а вот сейчас уже и сам BlockFi тоже «дозрел» и начал процесс банкротства.

Интересно, что BlockFi сейчас еще и подает в суд на Бэнкмана. Дело в том, что он отдал им в залог пакет акций Robinhood немаленького размера. А одновременно с этим еще и рисовал эти же акции на балансе FTX/Alameda в качестве самых «годных» активов, когда пытался стрясти с инвесторов экстренное финансирование на спасение FTX. Ну, ничего удивительного – если от тебя все одновременно чего-то хотят, и при этом у тебя есть какой-то большой и красивый актив – почему бы не пообещать его всем одновременно?

Сэм Бэнкман-Фрид: когда дневной план по скамным делам выполнен, и можно немного отдохнуть

Также в серии новостей «проекты, которые развалились из-за SBF»: децентрализованная криптобиржа Serum, организованная FTX, прекратила свою работу.

Журналисты набрасывают новый FUD про Tether

Wall Street Journal опубликовали статью, в которой привлекли внимание к нескольким неприятным для Tether вещам. В частности, из последнего отчета о резервах Tether следует, что выданные займы выросли более чем на полтора миллиарда долларов – что, в условиях еженедельных дефолтов и банкротств разных крупных крипто-игроков, не добавляет уверенности в надежности этих самых резервов.

Более того, журналисты намекают, что эти займы возникают при, собственно, выпуске новых USDT. То есть, Tether как бы «печатает» для кого-то новые токены, а взамен получает вместе крепких хрустящих долларов тупо обещание заплатить как-нибудь потом. Получается – обвинения в печатании ничем особо не обеспеченных USDT «из воздуха», которые я раньше считал не особо правдоподобными, начинают обретать чуть более осязаемую форму.

И еще один тревожный звоночек – это то, что начиная со второго квартала 2022 года из отчетов Tether под шумок пропала фраза «никакие займы не выдаются связанным сторонам». Хм, «теневой» криптобанк с непрозрачной отчетностью выдает миллиардные «обеспеченные» непонятно чем займы неким связанным сторонам. Как говорится – что же здесь может пойти не так?!

Рив Коллинз, ко-фаундер Tether, выступил на подкасте с официальным заявлением в стиле «вы все врёти, дела у Tether идут прекрасно» (правда, он вроде как продал свою долю в Tether много лет назад)

Справедливости ради, стоит отметить и положительные моменты: во-первых, в последнем отчете Tether за 30 сентября на $2,4 млрд уменьшилась графа «прочее» в резервах, в которой вообще непонятно что конкретно находится. Во-вторых, большую часть резервов (по крайней мере, по отчету) по-прежнему составляют весьма надежные бумаги типа US Treasuries – так что, чтобы усточивости USDT начало прямо серьезно что-то угрожать, сначала должен произойти полномасштабный «набег на банк», когда все ринутся обкэшивать свои токены Tether и вытащат из этой кубышки хотя бы миллиардов 40 долларов.

ЕЦБ хейтит Биткоин

Европейский ЦБ выпустил в своем блоге прелестную статью про Биткоин. Вот ее краткое содержание: «Биткоин – плохо! Биткоин цена падать, окружающая среда загрязнять, нелегальные транзакции помогать, спекулятивный пузырь надувать. Короче, Биткоин вот-вот умирать!»

Также в копилку цитат замечательных людей: Биткоин переживает «искусственно вызванный последний вздох перед дорогой к окончательной неактуальности». Судя по высоте полета художественного слога, авторы статьи мечтали сделать карьеру в написании слэш-фанфиков, но в итоге очутились в аналитическом отделе Европейского центробанка.

В общем, похоже, регуляторы всерьез готовятся к тигровому напрыгу с целью окончательно зарегулировать все небогоугодные криптовалюты.

Кристин Лагард (глава ЕЦБ) здесь как бы хочет сказать: «Вы вообще нормальные, этот ваш бетховен покупать?»

Выход этого выпуска новостей поддержали ребята из ТГ-канала «Моё дело», которые помогают бизнесу выжить в неравной борьбе с контролирующими органами. Практикующие бухгалтеры и юристы понятным русским языком рассказывают испытанные в боях с налоговой и другими проверяющими лайфхаки. Даже тетя Маша из бухгалтерии читает «Моё дело», чтобы не облажаться!

BlockFi подают заявку на банкротство. Кто следующий?

BlockFi (криптовалютная компания из США) подают заявку на банкротство. Согласно заявке, у BlockFi есть задолженность перед более чем 100 000 кредиторов, сообщил Reuters. Общая оценка долгов BlockFi от 1-10 млрд$

Журналисты Reuters получили доступ к документу BlockFi. В нем крипто-кредитор заявил об увольнении 2/3 своих сотрудников (около 292 человек).

11 ноября платформа приостановила депозиты и вывод клиентских средств. Они заявили, что не могут работать в обычном режиме, поскольку «отсутствует ясность» в отношении их крупнейшего кредитора FTX.com и его брокерского подразделения Alameda Research. Есть данные, что несмотря на приостановку деятельности, у BlockFi в наличии имеется капитал в размере около 256,9 млн.

BlockFi напрямую связала свои проблемы с крахом FTX. Эта криптобиржа еще в начале 2022 года оценивалась в $32 млрд. В ноябре ее хотела купить крупнейшая платформа Binance, но в итоге отказалась от сделки, и буквально на следующий день FTX подала заявление на банкротство.

Самыми крупными кредиторами являются:

1) Bankers Trust Company, LLC (730млн$).

2) West Realm Shires Inc. (275 млн$)

3) SEC Комиссия по ценным бумагам США (30 млн$)

⚡️Итак что мы имеем на сегодня:

❌ Sam Bankman Fried

❌ Three Arrows Capital

Скам FTX влечет за собой другие компании вы должны знать, что все эти компании работают на заимствованные средства, поэтому мы сейчас видим ситуацию схожую с 2008 годом, как запустился каскад после скама Lehman Brothers.

Советы трейдера на миллион)

Ответ на пост «Моя прелесть»

Думал над ответом, и пришла мысль ответить в стиле советского мема

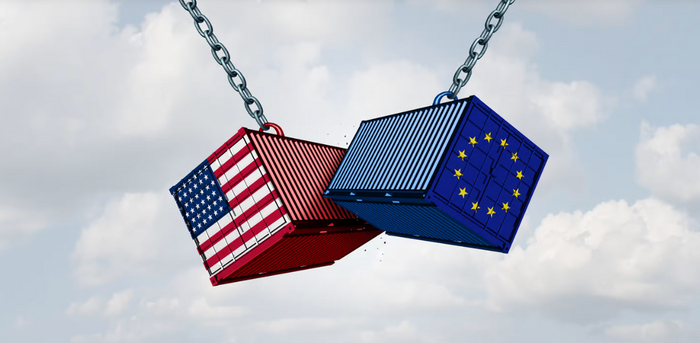

POLITICO: ЕС планирует субсидирование, поскольку промышленность сталкивается с «экзистенциальной» угрозой со стороны США

Европейская промышленность находится в аварийном состоянии из-за высоких цен на газ и новых щедрых субсидий для американских конкурентов.

Европа сталкивается с двойным ударом молота со стороны США. Помимо того, что цены на энергоносители, похоже, будут постоянно оставаться намного выше, чем в США, из-за войны на Украине, президент США Джо Байден также в настоящее время выделяет $369млрд субсидий для поддержки «зеленой» промышленности.

Чиновники ЕС опасаются, что предприятия теперь столкнутся с почти непреодолимым давлением, чтобы они переместили новые инвестиции в США, а не в Европу.

Противостояние Запада и России в телеграм «Бизнес-войны»

Россия готовится к нефтяному эмбарго. Перенаправление поставок в Азию, использование старых танкеров и смена пунктов назначения

В связи с приближающимся эмбарго на российскую нефть Россия предпринимает свои шаги, главный упор делая на танкерах и перенаправление поставок в Азию. С 5 декабря под запрет попадают поставки сырья, а с 5 февраля — нефтепродуктов. Евросоюз утвердил санкции еще летом в рамках шестого пакета. Исключение сделано для Болгарии и Хорватии. Также продолжатся поставки энергоресурсов по нефтепроводу «Дружба» в Чехию, Словакию и Венгрию.

Проблемы, которые поджидают Россию

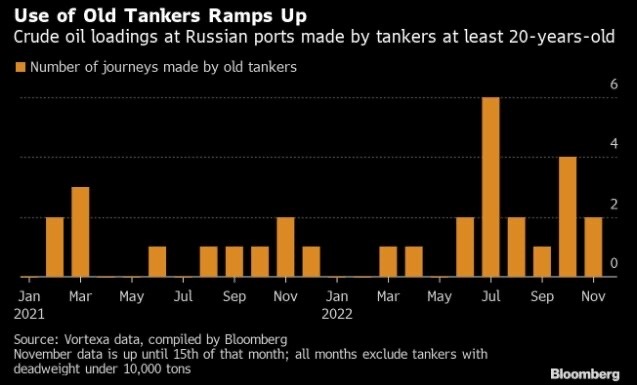

Стоит признать, что эмбарго навряд ли бы так пугало нефтяные компании России, если бы не запрет на страхование судов. Напомню, что с 5 декабря, если судно будет перевозить российскую сырую нефть, купленную по цене превышающую предельную (но цена пока не установлена), то этому судну будет запрещена техническая помощь, брокерские услуги, финансовая помощь и страхование, связанное с любыми перевозками в будущем. Теперь к основным проблемам:

В Великобритании располагается 90% мирового бизнеса страхования в этой сфере и она присоединилась к этим санкциям. Предложение по страховке будет ограниченное, а цены запредельные. Будет ли желание у альтернативных страховщиков работать с Россией? Думаю, что всё будет упираться в прибыль.

Последствия приближающегося запрета на страхование подтолкнуло Турцию вынести постановление о том, что судам, которые перевозят нефтепродукты, необходимо будет доказать наличие страховки. Это новое правило вступает в силу с 1 декабря, по сути Турция защищает свои воды, ибо страховка покрывает ущерб от разлива нефти, столкновений и т.д. Но всё это затруднит перевозку российской нефти танкерами, потому что 2 турецких пролива (Босфорский, Дарданеллы) соединяют Чёрное море с мировыми рынками. Тут, как говорится, и вашим и нашим. Очень хитрое поведение, чтобы угодить всем (газовый хаб с Россией, увеличение торговли между странами и скупка нефти, превышающая показатели прошлого года).

Стоит отметить, что крупнейшие нефтеналивные терминалы находятся на Балтике. Потенциально страны ЕС могут организовать досмотр танкеров, например, на выходе из датских заливов.

Что предпринимает Россия

Становится понятно, что Россия покидает Европейский рынок, но я уверен, что российская нефть до них будет доходить только теневым маршрутом и в других бочках (на примере той же Индии, которая скупает российскую нефть, половина приходится для них, а другая перерабатывается и продаётся обратно в Европу). Что предпринимает Россия:

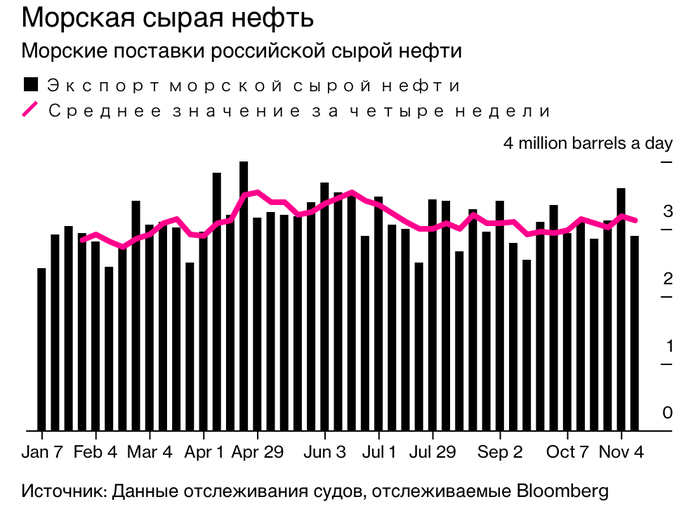

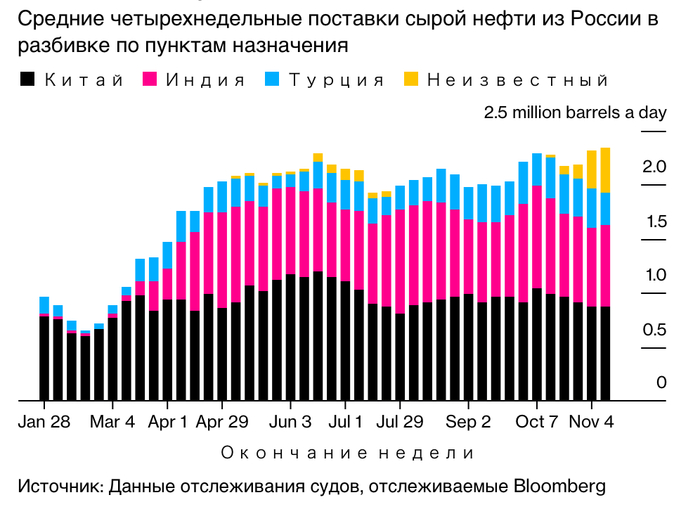

▪️ Объем сырой нефти на судах, направляющихся в Китай, Индию и Турцию. Три страны, которые стали крупнейшими покупателями вытесненных российских поставок, плюс объемы на судах, которые еще не указали конечный пункт назначения, выросли до рекордных 2,39 млн баррелей в день за четыре недели до 11 ноября. Запросы выросли более, чем в 2 раза.

▪️ Танкеры, перевозящие российскую нефть, становятся все более осторожными в отношении пунктов назначения. Произошел большой скачок количества судов, указывающих свой следующий пункт назначения Порт-Саид (Египет) или Суэцкий канал. А потом эти суда оказываются в портах Индии, Китая или ОАЭ.

▪️ В Кремле не раз отмечали, что прекратят поставлять нефть в те страны, которые поддержат санкции. Такое решение Москвы окажет значительное влияние на рынок. Это, в принципе, повысит цены на нефть. Но ведь США всеми силами пытается снизить цены, поэтому при обсуждении потолка цен на Urals некоторые были противниками такого подхода.

▪️ Скупка судов и создание теневого флота. Об этом уже не раз упоминается в различных СМИ, есть пример того же Ирана. Сейчас даже задействуют в перевозки нефтепродуктов корабли—ветераны, которым от 15 лет и более. Можно отметить, что соблазн больших денег в этой отрасли привлекает многих, а уж плавать в теневом флоте тем более.

Конечно, всё это может повлиять на доходы нефтяных компаний. Даже если удастся перераспределить все поставки, то возрастут издержки (логистика, корабли, скидка покупателям). Если прибыль упадёт, то бюджет РФ не досчитается доходов в виде налогов от НДПИ, которые, итак, хотят увеличить. Поэтому стоит держать в уме, что нефтяные компании могут просесть в прибыли, а государство начнёт повышать налоги, если бюджет начнёт испытывать дефицит (хотя сейчас мы видим, как Минфин выходит на фондовый рынок и берет в долг рекордные суммы, возможно, страхуя себя от потери с налога на нефть).

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

SI Save-Invest — несите денежки (от)сюда скорее

Навеяно любопытным диалогом с моим условно знакомым, которого встречаю ежедневно, пока гуляю с собакой. Заученная фраза про обеспеченную старость и пенсионные накопления меня, как профессионального параноика профдеформация заинтриговала. Ибо такими словами обычно маркируют очередную «красивую» схему нае. бизнеса — во всяком случае, по моему опыту (а ему я верю). Уточнила ссылку, пошла посмотреть и. нашла интересное.

Итак, встречайте: камбэк инвестиционного сервиса SI Save Invest https://www.save-invest.com/ (почему камбэк, расскажу ниже).

Потенциальному инвестору предлагается приобрести у надежной как швейцарские часы австрийской компании страховые полисы других иностранных компаний. При приобретении этих полисов можно не только застраховать себя, свою семью, дом, машину, небо и даже Аллаха, но и спустя N лет получить хорошую такую процентную выплату (если страховой случай таки не случился). Все было бы прекрасно и ничуть не больно, если бы не 2 маленьких таких нюанса.

Во-первых, у компании SI нет каких-либо разрешительных документов на оказание брокерских услуг на территории РФ, несмотря на требования ст.39 Федерального закона от 22.04.1996 N 39-ФЗ (ред. от 20.10.2022) «О рынке ценных бумаг».

Во-вторых, у их страховых партнеров (например, кипрский MedLife: https://www.medlife.net/ru/ ) нет никаких разрешительных документов на оказание страховых услуг на территории РФ, несмотря на мнение отечественного законодательства на сей счет: ст.6 Закона РФ от 27.11.1992 N 4015-1 (ред. от 01.04.2022).

То есть сверхнадежный брокер, гарантирующий вам прибыль, строит свою модель бизнеса на нарушении российского законодательства. Уже на этом фоне громкие слова о надежности иностранных партнеров звучат. немного неубедительно. А учитывая некоторые геополитические события, фраза про «уважаемых зарубежных партнеров» приобретает и вовсе издевательский оттенок. Но пипл все еще хавает. Дальше — больше.

На сайте самого «брокера» нет подробностей о реализуемых продуктах — как говорится, укажите свои данные, мы вам перезвоним и все расскажем, хотя на более ранних версиях проекта данные все-таки были. А как же тогда узнать об услугах столь уважаемых компаний? Через сеть ее агентов, и причина тому проста до банальности. Вот небольшой список фактов о деятельности данной организации, для гурманов в наличии расследования, инициированные ФСБ еще с 2000-х годов:

Очевидно, что после подобных мероприятий вести деятельность громко и открыто — как минимум затруднительно даже в нашей стране. Именно поэтому завлекают в эту сеть по принципу МЛМ, да-да — те самые «приведи N людей, получишь за каждого бонус М денег и т.д.». Даже рекламные фишки стандартные:

— обучение за счет компании (шок-контент, такого же никто и никогда не делал нигде в РФ),

— мероприятия только в лухари-отелях (это вообще стандарт пускания пыли в глаза, иначе никто не поверит, что тут собрались супер-пупер-успешные бузинессманы, которые презирают работников по найму),

— подарки сотрудникам в виде автомобилей (тоже МЛМный баян),

— конечно же, великая миссия по созданию счастливого общества. Тут все по классике, ибо в любой такой пирамиде в голову вбивают идею: ты вообще-то не только деньги зарабатывать сюда пришел, а ТВОРИТЬ ДИВНЫЙ НОВЫЙ МИР в компании таких же просветленных, как ты. С поправкой на реалии РФ — заработать себе на пенсию, но в целом суть риторики та же.

— традиционный флёр таинственности, недосказанности, я бы сказала, даже избранности и сверхценности конкретного продукта. Именно этой фишечкой частенько палятся МЛМщики, но то, приемлемо для какой-нибудь косметики, в корне несовместимо с фин.инструментами.

А еще они очень любят заказные отзывы:

На айрекомменде по этому «брокеру» в отзывах вообще сплошь пони с радугой, причем практически все отзывы от юзеров, у которых кроме этой инвест-конторы больше нет постов либо есть только посты, написанные с разбросом в пару дней до и после отзыва об австрийском брокере. Дабы не так палевно было.

Участвовать в мероприятиях данного «брокера» и обеспечить себе, наконец, безбедную старость до которой мне еще жить примерно столько же, сколько я уже прожила я, конечно же, отказалась. Знакомый попытался меня переубедить, но под конец выдохся от моих вопросов про лицензии (у МЛМщиков вообще достаточно простая тактика, которая не выдерживает лобового столкновения с неудобными вопросами от основной целевой аудитории таких пирамид логики и здравого смысла не ждут). После чего сообщил, что сам переводит деньги на свой полис регулярно, поэтому все надежно я так и не поняла, почему его платежи должны меня убедить; отсутствие у компании лицензии не является нарушением, потому что независимый аудитор KPMG не может лгать относительно прозрачности и законности организации, на которую я возвожу напраслину тоже не поняла связи независимого аудитора и законов РФ; а вот в интернетах все лгут и вообще за МЛМ будущее.

И ведь как минимум в Москве и МО такие ребята доверчивую публику находят, не исключено, что и в других регионах тоже. Не призываю инвестировать куда-то конкретно, не инвестировать совсем, просто при выборе любого фин.инструмента будеьте очень придирчивы и внимательность держите на максимуме, чтобы не попасться на удочку мошенников. Они частенько активизируются в непростые времена.

Хотя. когда времена в России простыми были-то?))

Собака моя, прогулки мои, знакомый человек с этой фин.пирамидой — тоже мой, потому тег Мое.

Льготная ипотека от застройщика несёт риски, ЦБР уже разработал план по ограничению таких схем

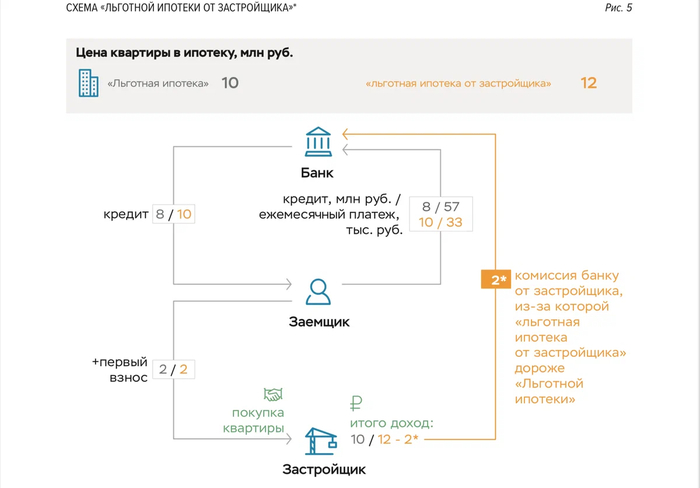

🏗 Я уже рассказывал о том, как застройщики начали «жаловаться», что у них доля не проданного жилья достигает 40% и они просят государство поспособствовать в реализации квадратных метров. Но беда не приходит одна и сейчас ЦБР обратил внимание на субсидированные ипотеки от застройщика (ставка доходит вплоть до 0,01%). Банк России намерен ограничивать распространение таких схем кредитования. Рассматривается введение по этим кредитам повышенных макропруденциальных надбавок, а также увеличение уровня резервирования, если эффективная ставка ниже рыночного уровня. Подробнее можно прочитать в докладе.

Экстремально низкие ставки по программам льготной ипотеки от застройщика достигаются за счет:

🦺 Завышения цен на квартиру. В среднем она продаётся на 20-30% дороже, чем если бы покупатель брал её за наличку при классической ипотеке или льготной от государства. Разница в цене квартиры передаётся банку в виде комиссии, чтобы компенсировать выпадающие проценты.

🦺 Реинвестирования комиссии банком. Банк зарабатывает на том, что полученная от застройщика комиссия в размере 20–30% от стоимости квартиры может быть реинвестирована, например, направлена на выдачу новых кредитов.

🦺 Банк получает субсидию от государства. По льготной и по семейной ипотеке при текущем уровне ставок.

‼️ В итоге, совокупная доходность данного продукта для банка может быть сопоставима с классической ипотекой при равном ожидаемом сроке погашения. Заёмщик несёт риски переплаты и невозможность продать на вторичном рынке квартиру без убытков в течении 4-5 лет (если идёт ровное погашение платежей и не будет переплат, а в такой ипотеке крайне невыгодно делать переплаты в ежемесячных платежах). Для банка риск в виде снижения комиссий (идёт конкуренция за застройщиков и демпинг процентов по комиссии), а, значит, недополучение доходов. Риск для государственного бюджета в том, что заемщикам будет выгодно обслуживать кредит в течение всего контрактного срока без досрочных погашений, тогда как для классической или льготной ипотеки характерно ускоренное погашение кредита. Для бюджета это означает увеличение общих расходов на выплату госсубсидий.

Ситуация на рынке жилья

Мы могли наблюдать, что выдача ипотеки значительно снизились в апреле – мае, но к концу лета достигла среднемесячных значений за второе полугодие прошлого года. В итоге, средневзвешенная ставка на рынке первичной ипотеки снизилась до 3,7% в августе, с 5,9% в январе 2022 года. При этом если смотреть аналитику по ипотеке от ДОМ.РФ, а там уже доступны данные за сентябрь, вырисовывается интересная тенденция (смотрите картинку). Количество выдаваемых кредитов в минусе, а объём выдаваемых средств на первичном рынке жилья в шикарном плюсе. Завышенные цены на жильё из-за льготной ипотеки от застройщика в деле (вторичный рынок почти мёртв). При этом ни для кого не секрет, что застройщики уже сдерживают старт продаж новостроек, чтобы создать ажиотаж (по новым проектным декларациям: только 43% квартир из опубликованных в 2022 году деклараций поступили в продажу). Предложения по квартирам значительно меньше, значит, спрос останется на том уровне, что хотят застройщики и спрос не упадёт.

Широкое распространение программ льготной ипотеки от застройщика искажает показатели состояния и динамики рынка (средние цены, объемы кредитования и сделок на рынке первичного жилья, ставки кредитования). Некоторая коррекция цен на жилье после существенного роста в последние годы позволила бы повысить доступность жилья для граждан. Однако, в результате действия программ цены на первичном рынке оказались завышены, фактически имеется маскировка снижения цен на недвижимость. ЦБР уже взял эту программу на заметку, при этом идёт откровенное сдерживание старта продаж новостроек. При новом регулировании льготной ипотеки от застройщика, спрос на данную ипотеку просядет, а учитывая, что в последние месяцы только она двигала рынок, то можем вернуться на показатели выдачи в месяце мае. Что же насчёт сдерживания, то это вопрос: сколько ещё осталось денег у застройщиков в резерве? При его исчерпании на рынок хлынет поток квартир и тогда предложений будет масса. Коррекция точно произойдёт, вопрос в том, с какой силой лопнет пузырь.

Что же насчёт акций на фондовом рынке таких эмитентов как: ПИК, Самолёт и ЛСР, то, видимо, ожидать сверх прибылей не стоит, а, значит, и никаких драйверов для роста не будет наблюдаться (как вам вещают известные телеграмм каналы). Про дивиденды на некоторый срок можно будет забыть или довольствоваться скромными суммами, но точно исчезнуть таким значимым компаниям не дадут.

Без иностранцев и «якоря»: что ждет российский рынок акционерного капитала

Рынок акционерного капитала в России показывает первые признаки оживления. С какими сложностями столкнутся компании, которые выйдут на IPO после паузы, кто может заменить иностранных институционалов в качестве якорных инвесторов и откуда можно ждать новых размещений?

По данным Refinitiv, 2021 год стал рекордным за 10 лет по объему средств, которые российские компании привлекли с помощью первичных размещений акций (IPO) — $3,7 млрд. Еще $2,8 млрд компании привлекли путем допэмиссий своих ценных бумаг. Накануне 2022 года на рынке ожидался бум — глава Мосбиржи Юрий Денисов в декабре говорил о переговорах с 30-40 компаниями, которые собирались разместить свои акции.

С началом «спецоперации»* на Украине о размещениях акций российским компаниям пришлось на время забыть. «IPO возможны в среднесрочной перспективе, но для этого нужно, чтобы стабилировался фондовый рынок, который сейчас в условиях отсутствия ликвидности торгуется по низким мультипликаторам, по которым никакие IPO невозможны», — говорил Forbes в начале лета топ-менеджер инвестиционного подразделения одного из крупных российских банков. Если в конце 2021 года планы по потенциальному выходу на фондовый рынок компании анонсировали едва ли не еженедельно, то в 2022-м — взяли долгую паузу.

Однако в сентябре стало известно о планах сразу двух российских компаний провести размещение акций. Провайдер решений в сфере кибербезопасности Positive Technologies сообщил о сборе заявок на участие во вторичном размещении акций (SPO), а сервис аренды самокатов Whoosh, как стало известно Forbes, планирует провести IPO. Как заявил на прошлой неделе в интервью «Коммерсанту» зампред Сбербанка Анатолий Попов, банк «работает с несколькими компаниями, которые планируют сделать первичные предложения акций уже в 2022 году».

Стоит ли ждать скорого возвращения российских компаний к размещениям акций и с какими трудностями им предстоит столкнуться в новой реальности фондового рынка?

Окно возможностей

Российский фондовый рынок с 24 февраля живет в новых условиях: на нем теперь доминируют розничные инвесторы, нерезиденты «недружественных» стран отрезаны от торгов, соответственно, западных институциональных инвесторов на рынке тоже нет. В свою очередь, российские инвесторы из-за санкций теперь крайне ограничены в возможностях вкладывать в иностранные активы.

Это ограничение по размещению рублевой ликвидности за рубежом сейчас поддерживает рынок акционерного капитала, который постепенно оживает, о чем и свидетельствуют новости от Positive Technologies, считает директор «СПК Групп» Евгений Пенкин. «Если нас не ждут какие-то новые потрясения, то первые компании протестируют рынок и, если у них получится удачно разместиться, это станет позитивным сигналом для остальных компаний», — говорит он.

О полноценном восстановлении на рынке акционерного капитала говорить рано — это скорее окно возможностей для акционеров и компаний, считает директор инвестбанка Aspring Capital Алексей Куприянов. «Рынок несколько восстановился от минимальных значений — с одной стороны, с другой — ЦБ достаточно агрессивно снижал процентную ставку и, соответственно, условия депозитов стали менее привлекательными для вкладчиков. Поэтому розничные и, вероятно, некоторые институциональные инвесторы стали возвращаться на рынок, что создает возможности для потенциальных эмитентов», — говорит Куприянов.

Активность размещений напрямую зависит от уровня цен на фондовом рынке: чем выше он оценивается, тем больше компаний стремится к размещению акций. «В последние полтора месяца индекс Мосбиржи растет (за это время он вырос более чем на 15%, до 2430 пунктов на закрытии 19 сентября. — Forbes). Но для роста активности в размещениях нужен более существенный подъем, например, возврат к 3000 пунктов», — полагает начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

На рынке есть ряд сдерживающих факторов, связанных с неопределенным будущим российской экономики. Тем не менее перспективы IPO на российском рынке можно оценивать положительно, считает руководитель блока корпоративно-инвестиционного бизнеса банка «Синара» Алексей Куприянов. «Ставки по депозитам серьезно снижаются, поэтому на фондовый рынок выходит больше инвесторов. Жду, что рынок публичных размещений оживет, стартуя со сделок до 10 млрд рублей, с дальнейшим ростом объемов», — говорит он.

Новые условия

Успешные размещения предполагают наличие якорных инвесторов — тех, что приобретают значительную часть объема предложения. Якорными инвесторами раньше выступали иностранцы, которые после начала «спецоперации» перешли в разряд «недружественных», напоминает директор аналитического департамента ИК «Регион» Валерий Вайсберг. Им нужно искать альтернативу. «Сегодня их, вероятно, можно найти в «дружественных» странах, учитывая объем прямых вложений фондов стран Персидского залива, однако в акции малой и средней капитализации они вряд ли будут инвестировать. Поэтому, на мой взгляд, новые эмитенты будут ориентироваться преимущественно на розничных инвесторов, что предполагает принадлежность к потребительскому сектору и достаточно скромные объемы первичного предложения», — говорит он.

В условиях увеличивающейся доли розничных инвесторов и отсутствия «недружественных» институционалов могут возникнуть сложности с проведением крупных IPO, говорит Алексей Куприянов из Aspring Capital. Он поясняет, что в России мало крупных институциональных инвесторов, а некоторые из них оказались под санкциями и акционеры тех или иных компаний могут не захотеть видеть их в качестве держателей бумаг. Участвовать в размещениях могут банки с большим количеством частных инвесторов, однако они не смогут закрыть большой объем размещений. «Один из возможных кандидатов на замену иностранных институционалов — это отечественные фэмили-офисы. В стране осталось большое количество состоятельных людей, некоторые из них попали под санкции, кто-то опасается размещать средства на Западе. Поэтому думаю, что фэмили-офисы состоятельных россиян частично смогут заменить западных институционалов, но не думаю, что это произойдет в полной мере, и крупные IPO будет непросто подписывать, потому что у этих людей нет привычки покупать миноритарные пакеты акций на IPO. Возможно, такой паттерн поведения появится», — говорит Куприянов.

Кто будет размещать акции

Главными кандидатами на проведение первичных размещений могут стать компании, у которых уже были такие планы, но их пришлось отложить. Среди компаний, от которых можно ждать первых после паузы IPO, — МТС-Банк, а также агрохолдинг «Степь», которым владеет АФК «Система», считает руководитель отдела аналитики и премиального обслуживания сервиса «Газпромбанк Инвестиции» Андрей Ванин. Также Мосбиржа сообщила, что в ближайшее время ожидает проведение двух–трех новых размещений компаний из области IT, напоминает он.

Также среди потенциальных кандидатов — сеть клиник «Медси» и фармацевтическая «Биннофарм Групп» (обе — из инвестиционного портфеля АФК «Система». — Forbes), добавляет Василий Карпунин из «БКС».

Наибольший интерес к размещению сейчас могут проявлять компании, которым необходимо привлечь дополнительный капитал и у которых есть ограничения на привлечение нового долга, добавляет Евгений Пенкин из «СПК Групп». «Дополнительное ограничение по сравнению с ситуацией год назад — условие наличия достаточного денежного потока и возможность платить дивиденды. Истории роста и капитализации сейчас не продаются», — подчеркивает он.

Сейчас о возможности размещения бумаг думают от 50 до 70 российских компаний, говорит Алексей Куприянов из инвестиционного банка «Синара». Вероятнее всего, на рынок выйдут несырьевые компании, в первую очередь финансового сектора, ретейла и технологий, полагает он.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением» «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.

Что будет с фондовым рынком РФ по итогам 2022 года: прогнозы экспертов

У российского фондового рынка есть большой потенциал не только для восстановления стоимости до уровней на начало года, но и для дальнейшего роста, уверен главный аналитик УК ТРИНФИКО Максим Васильев. «После введения беспрецедентных санкций для российского бизнеса компании показали способность нормально функционировать в условиях жестких ограничений», — напомнил он. Российский бизнес проявил гибкость и быстро переориентировал экспортные потоки, что способствует выстраиванию новых взаимоотношений с восточными странами, в первую очередь с Китаем и Индией.

Текущая конъюнктура позволяет ряду российских компаний получать рекордные размеры выручки благодаря высоким ценам на нефть, газ, уголь и удобрения, говорит Васильев.

Драйверы роста:

- фундаментальное укрепление операционных и финансовых показателей

- потенциальный приток ликвидности с депозитов, ставки по которым существенно снизились

- новости о возобновлении публикаций финансовых отчетностей весной 2023 года Как и куда инвестировать во время кризиса: отвечают эксперты

«Сейчас можно предположить, что мы находимся в трансформационной стадии, когда рынок стабилизировался, но еще не перешел к полноценной стадии восстановления и роста», — считает Васильев. Московская биржа частично начала открывать торги облигациями и акциями для иностранных инвесторов, что уже может трактоваться как снижение риска массовых и волнообразных распродаж на рынке, добавляет он.

На горизонте нескольких лет российский рынок акций обладает кратным потенциалом роста, считает директор по инвестициям УК «Открытие» Виталий Исаков. Фактором поддержки до конца года может стать улучшение понимания перспектив будущих дивидендных выплат, говорит он. «В сценарии восстановления дивидендных выплат — а это в конечном итоге происходило после каждого кризиса в истории российского рынка — акции с текущих уровней могут иметь кратный потенциал роста», — говорит он. По его мнению, интересные идеи с текущих уровней можно найти практически в любом секторе: нефтегазовом, финансовом, потребительском, IT.

Какие есть риски

Говорить о потенциале российского рынка в отрыве от внешнеполитических факторов бессмысленно, замечает инвестиционный стратег «Алор Брокер» Павел Веревкин.

«Ход СВО предугадать невозможно, а это в свою очередь создает множество диаметрально противоположных сценариев для рынка», — предупреждает он.

Помимо этого, не стоит забывать о рисках возможной рецессии мировой экономики и обвале спроса на сырьевых рынках, предупреждает эксперт.

Более 70% оборота на российском фондовом рынке после февральских событий приходится на физических лиц, говорит аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова. «Они заинтересованы в получении доходности и поиске новых инвестиционных идей и выглядят вполне готовыми при прочих равных продолжать осторожные покупки акций», — замечает она.

Однако ситуация может измениться в худшую сторону, если геополитическая напряженность усилится, а отдельных корпоративных драйверов в акциях появляться не будет, предупреждает она. «Например, очередным шоком для рынка стал бы отказ акционеров Газпрома от выплаты дивидендов (общее собрание назначено на 30 сентября)», — полагает она. Если же выплаты будут осуществлены (наиболее вероятный вариант), инвестиционное доверие как к самому газовому гиганту, так и к рынку в целом скорее продолжит восстанавливаться, считает аналитик.

Прогноз по индексу Мосбиржи на конец 2022 года

Отдельные компании российского фондового рынка могут показывать двузначный рост котировок за квартал, в то время как у другой группы может продолжаться ситуация стагнации выручки и прибыли, считает Васильев из ТРИНФИКО.

«При отсутствии новых вводных для российского фондового рынка, таких как, например, введение нового бюджетного правила, рост индекса Мосбиржи до конца года может составить до 10–15%», — считает он.

Потенциал роста на следующие 12 месяцев 2023 года может фактически удвоить капитал с учетом выплачиваемых дивидендов, поскольку только лишь восстановление индекса до значений 2021 года принесет клиентам до 75%, прогнозирует эксперт.

Исаков из УК «Открытие» ожидает роста индекса Мосбиржи до конца 2022 года к 3 000 пунктов.

«Наш базовый сценарий предполагает восстановление рынка осенью в районе 2 700 пунктов по индексу Мосбиржи», — говорит Веревкин из «Алор Брокер». Далее рынок может перейти в широкую боковую консолидацию в диапазоне 2 300–2 700 пунктов до появления позитивных либо негативных драйверов.

По его словам, из позитивных факторов следует выделить ожидаемую этой осенью «дивидендную лавину» голубых фишек. «Прогнозируемые выплаты могут составить порядка 400 млрд рублей, большая часть которых наверняка будет реинвестирована обратно в рынок. Учитывая сильно упавший free-float российского рынка (из-за заморозки «недружественных» нерезидентов), даже 250–300 млрд рублей могут оказать существенную поддержку», — считает Веревкин. К негативным факторам следует отнести риски падения сырьевых рынков на фоне рецессии мировой экономики, а также непрогнозируемые внешнеполитические условия.

Российский фондовый рынок сохраняет потенциал развития среднесрочного роста и вполне может подняться к концу текущего года, как минимум к пику начала апреля до 2 808 пунктов, говорит Кожухова. При преодолении этого уровня есть потенциал возвращения к показателям 22 февраля, считает она. Причиной роста могут стать дивидендные истории. В 2022 году практику выплат уже продолжили банк «Санкт-Петербург», ТМК, «Русская Аквакультура», а рекомендовали полугодовые дивиденды Газпром, «Новатэк», «Татнефть», «Фосагро», «Русал», «Самолет» и «Белуга», напоминает Кожухова.

Привлекательность российского рынка: каков потенциал

Уровень ставки по депозитам в банках сейчас составляет около 7%, а доходности по облигациям надежных эмитентов могут принести до 10% годовых, говорит Васильев.

«Этот уровень на текущий момент не может перекрыть рублевую инфляцию, что означает отрицательный уровень реальной ставки или, простым языком, потерю покупательной способности денег», — замечает он.

При сохранении текущей конъюнктуры только инвестиции в альтернативные активы, такие как акции или реальный сектор, способны защитить вложенные средства от инфляционного давления в долгосрочной перспективе, полагает аналитик.

Сейчас как никогда подходящий момент для покупки российских акций, ведь рынок находится в состоянии «обратного пузыря», большинство бумаг стоят безумно дешево относительно предполагаемых будущих финансовых результатов, считает Исаков.