Куда вложить деньги в 2022 году, чтобы получать доход?

Скачок инфляции до 8% к 2022 году вынуждает искать новые способы сбережения денег. Многие предпочитают стабильные банковские вклады, хотя максимальная ставка по ним редко превышает уровень инфляции. Как альтернативу некоторые выбирают инвестирование в рискованные инструменты: ПИФы, ETF, золото и другие. В данной статье не рассматриваются вложения в иностранной валюте и ценные бумаги иностранных компаний. Все доходности выполнены для рублёвых инвестиций, все ставки указаны в российской национальной валюте.

В условиях высокой инфляции как в рублях, так в иностранных валютах акции – это одна из немногих возможностей для инвестора не только уберечь капитал от обесценивания, но и получить шанс остаться в плюсе. Важно при этом помнить, что потенциал акций как генераторов доходности раскрывается, как правило, на длинном временном горизонте – от 3−5 лет и более. С учетом влияния геополитического фактора российский рынок с начала 2022 года просел почти на 50%, то есть по сути акции лидеров отечественной экономики сегодня можно купить с очень хорошей «скидкой» к их справедливым ценам. Такие «окна возможностей» для долгосрочных инвесторов открываются нечасто.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов:

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров. В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки:

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Акции

Акции — это доля в бизнесе какой-то компании. Начинающим инвесторам акции могут показаться сложным инструментом. Чтобы торговать ими на бирже, нужно открыть брокерский счёт в брокерской фирме или банке, имеющем дополнительную брокерскую лицензию.

Доход можно получить двумя способами: через дивиденды (это часть прибыли, которую акционерное общество распределяет по акциям) и от продажи акций по цене большей, чем цена приобретения. Другими словами, акциями можно торговать, получая доход за счёт колебаний цен. Инвесторам-новичкам лучше обратиться к посреднику — надёжному брокеру. Он удерживает комиссию за каждую сделку купли-продажи ценных бумаг. Некоторые брокеры берут плату за ведение брокерского счёта и за хранение ценных бумаг клиента.

Важно! Доход по акциям облагается налогом (13%). Его можно легально снизить, если открыть индивидуальный инвестиционный счёт (ИИС). Вопрос о том, как им пользоваться, какие типы есть у ИИС, заслуживает отдельного рассказа, об ИИС есть статьи и на нашем сайте.

Инвестирование в акции выгодно, так как:

- позволяет снизить риск за счёт пассивного дохода на дивидендах или использовать высокорисковые методы торговли ценными бумагами с возможностью повысить прибыль;

- порог входа небольшой — около 10 тыс. руб., акции некоторых компаний стоят менее 1000 руб.;

- при торговле (трейдинге) потолок дохода почти не ограничен. Такой способ вложения денег требует знаний. Даже если обращаться к посреднику, нужно понимать принцип биржевой торговли, разбираться в диверсификации портфеля.

Недостатки акций:

- за год реально получить несколько сотен процентов прибыли, но так же легко всё потерять;

- доходные в момент покупки акции могут упасть в цене, что сложно спрогнозировать.

Дивиденды не обязаны платить даже успешные компании с прибылью в балансе — Совет директоров может решить направить всю прибыль на развитие АО. История прошлых выплат дивидендов не гарантирует, что политика по выплатам не изменится в будущем. Акция считается одним из самых высокорисковых инструментов, поэтому начинать инвестировать с них надо очень осторожно.

Непрофессиональным инвесторам категорически не рекомендуется покупать (или продавать) ценные бумаги в кредит («с использованием финансового плеча»). Иначе говоря, если вы уверены, что акция Х, которая сейчас стоит 1000 руб., через месяц будет стоить 1100 руб., то всегда будет соблазн купить побольше ценных бумаг Х. Допустим, у вас есть 100 тыс. руб., а брокер предлагает взять у него в долг ещё 500 тыс. Подставить, так сказать, дружеское плечо. Если ваш расчёт правильный, то всё хорошо. А вот если нет… Через месяц у вас будет пакет акций, который вы купили за 600 тыс., но с текущей рыночной стоимостью его стоимость упала до 520 тыс. руб. После принудительной продажи ценных бумаг ваш «добрый» брокер заберет всю выручку в счёт оплаты долга с процентами. Итог операции: у вас не будет ни акций, ни денег. Если бы вы изначально играли на свои деньги, то легко выдержали краткосрочное падение курса и дождались бы роста акций и дивидендов.

Облигации

Покупка облигаций в 2022 году позволяет вложить деньги и получать пассивный доход. Этот инструмент напоминает кредит — компания или муниципальное образование, субъект РФ или государство, продавая их, берёт деньги в долг и выплачивает доход. Доход может быть периодическим, это проценты-купоны. Другой вариант дохода — дисконт, когда облигация размещается дешевле номинальной стоимости, а гасится по номиналу. Встречается и гибридный вариант: облигации с купонами могут размещаться с небольшим дисконтом. Как правило, купонные облигации выпускаются на долгий срок, а дисконтные краткосрочны.

Кроме дохода, объявленного при выпуске, зарабатывать на облигациях дополнительно можно за счёт досрочной продажи. Если цена на них выросла, владелец получит дополнительную прибыль.

Доходность по облигациям государства, субъектов РФ, а также крупнейших частных корпораций и банков не сильно отличается от банковских депозитов — в среднем до 10% годовых. Но на бирже есть и высокодоходные облигации — это либо бумаги молодых небольших компаний, либо бумаги корпораций, находящихся в сложной финансовой ситуации. Доходность в секторе высокодоходных облигаций измеряется в десятках процентов годовых, но и риск потерять все вложенные в них деньги практически такой же, как при инвестициях в акции.

Облигации менее рискованны, чем акции, но компания, выпустившая ценную бумагу, может обанкротиться. Важно отметить, что это правило относится к ценным бумагам одного и того же эмитента: акция нефтегазового гиганта надёжнее, чем облигация небольшого ломбарда.

Некоторые облигации малых компаний иногда становятся невостребованными, и продать их по рыночной цене бывает сложнее. Об этом важно помнить, если деньги могут понадобиться до объявленного момента погашения облигаций.

Преимущества облигаций:

- прибыль фиксирована и выше, чем по банковским вкладам;

- инвестор может спрогнозировать доход;

- управлять облигациями проще, чем акциями;

- ликвидность выше — облигации можно в любой момент продать.

Долговые ценные бумаги позволяют получать купонный доход согласно проспекту выпуска: каждый квартал, раз в полгода или раз в год, а в конце срока — основную сумму займа.

Недостатки облигаций:

- эмитент ценной бумаги может обанкротиться, а вы не только не получите доход, но даже не сможете вернуть вложения (хотя это практически не касается облигаций федерального займа и крупных компаний);

- если продавать облигации раньше срока, используется рыночная цена, а она постоянно меняется (как в большую, так и в меньшую сторону);

- покупать облигации на короткий срок не имеет смысла, оптимальным считается срок от 3 лет.

Хотя облигации считаются устойчивым инструментом инвестирования, стопроцентную надёжность они не гарантируют, поэтому вкладчик не защищён от риска потерять сбережения.

Гарантии Агентства по страхованию вкладов на держателей облигаций не распространяются.

Недвижимость

Для того чтобы получить дополнительный доход, можно купить как жилую, так и коммерческую недвижимость. Первая — это частные дома и квартиры, второй вариант — офисы, склады, магазины. Квартиру можно купить, чтобы потом перепродать дороже или сдавать в долгосрочную аренду. Порог входа достаточно высокий — минимум 2 млн руб. для регионов и от 7—8 млн руб. в столице (на момент написания статьи). Если арендатора удастся найти быстро и сдавать жильё постоянно, то доходность составит от 4%. В долгосрочном периоде в рублях жильё всегда дорожает, что может обеспечить дополнительный доход.

Однако помните: в моменты кризиса недвижимость в России, как правило, дешевеет (если пересчитать её цену в твердой валюте). Квартира в Москве за 8 млн руб. при 1 долларе за 35 рублей — это совсем не то, что та же квартира за 8 млн руб., но при 1 долларе, равном 70 руб.

Важно! В случае с коммерческой недвижимостью доходность выше — до 12%. Но и риски есть — спрос на офисы или торговые помещения может упасть, найти арендатора для сдачи недвижимости в аренду не всегда легко.

Преимущества инвестирования в недвижимость:

- регулярный пассивный доход от сдачи жилья и коммерческой недвижимости на долгий срок;

- ежегодный рост стоимости объекта.

Минусы:

- высокий порог входа;

- риск приобрести неликвидную недвижимость, которую сложно сдать или продать;

- падение стоимости жилья или коммерческой недвижимости во время кризиса.

Нет гарантии, что арендаторы найдутся сразу, заключат договор на длительный срок и не съедут через месяц.

Кроме того, доход от сдачи коммерческой недвижимости в аренду лучше получать, оформившись как индивидуальный предприниматель или зарегистрировав фирму (как правило, ООО). Оба варианта требуют затрат времени и денег.

Драгметаллы

Рынок драгоценных металлов позволяет вложить деньги в серебро, золото, а с недавних пор — в палладий и платину, хотя последние два инструмента начинающие, да и опытные инвесторы используют реже.

Заработать на драгметаллах можно, купив монеты, банковские слитки или открыв обезличенный металлический счёт (ОМС). Такой инструмент нужно рассматривать на долгосрочную перспективу, поскольку рост стоимости, к примеру, золота составляет около 3% в год.

Преимущества инвестиций в драгоценные металлы:

- золото, серебро и платина всегда остаются в цене, поэтому даже во время кризиса можно сохранить свои накопления;

- драгметаллы, в отличие от ценных бумаг, не могут обесцениться полностью.

Стоимость золота и других драгметаллов определяется на мировых биржах в твёрдой валюте, что защищает владельцев данных активов в момент обесценения рубля.

Основной способ заработать на драгметаллах — купить дешевле, продать дороже.

Минусы:

- в отличие от обычных депозитов, обезличенные металлические не защищены по системе страхования вкладов;

- рассматривать такой инструмент инвестирования можно только как долгосрочный;

- высокий порог входа. Цены на драгметаллы нередко снижаются, но обычно ситуация выравнивается.

Паевые инвестиционные фонды (ПИФы) напоминают сейф, куда пайщики складывают деньги. На эти деньги приобретаются ценные бумаги, недвижимость и другие активы. Управляющая компания (УК) распоряжается этим имуществом.

УК действует следующим образом: деньги выдаёт в качестве займа; недвижимость сдаёт в аренду; торгует ценными бумагами и др.

Пайщик может заработать за счёт погашения или продажи пая. Для некоторых фондов, вкладывающих активы в коммерческую недвижимость для её сдачи в аренду, может быть предусмотрена выплата периодических доходов, аналогичных дивидендам. Деятельность УК подконтрольна ЦБ РФ, поэтому имущество пайщиков защищено законом.

Преимущества ПИФов:

- доходность может быть выше, чем по облигациям и банковским вкладам;

- всю работу по вложению активов ведёт УК;

- интересы пайщика защищены законом;

- сумма комиссии УК не меняется на протяжении всего срока договора.

ПИФы бывают «открытые», «закрытые», интервальные. По первым УК должна обеспечить возможность их продажи пайщиком в любой момент. Закрытые — это их полная противоположность. В интервальных период предъявления паев к выкупу ограничен интервалами. Отметим, что ограничения во всех типах относятся только к обязанностям УК, на вторичном рынке (на бирже) пайщик закрытых или интервальных фондов может перепродать пай в любой момент. Правда, не факт, что на бирже найдется желающий купить этот самый пай.

Минусы ПИФов:

- доход не гарантирован, иногда пайщики теряют деньги;

- нужно платить НДФЛ, если получить доход от продажи паев, которыми пайщик владел меньше 3 лет;

- некоторые ПИФы доступны только для квалифицированных инвесторов.

В ЗПИФ (закрытых фондах) порог входа высок — начать инвестировать можно с суммы от 250 тыс. руб.

Exchange-Traded Funds — портфель ценных бумаг, где могут быть собраны акции разных компаний. Если, например, в портфеле 20 акций, то при покупке одной акции фонда инвестор становится владельцем части каждой из них. ETF удобен тем инвесторам, которые не хотят разбираться в каждом инструменте, следить за качеством портфеля — всё сделает фонд.

Плюсы:

- деятельность фонда контролируется ЦБ;

- акции можно купить дешевле, чем на бирже;

- невысокий порог входа;

- готовый диверсифицированный портфель.

Такой инструмент подходит и для розничных инвесторов, особенно в случае, если планируется покупка акций крупных компаний, которые отдельно стоят дорого.

Минусы:

- для работы нужен ИИС или брокерский счёт;

- нужно платить комиссию.

С дохода при продаже ETF, если акции куплены менее 3 лет назад, нужно платить НДФЛ.

Криптовалюта

Основные риски инвестирования в криптовалюту — невозможность точно оценить её внутреннюю стоимость. Цены на неё могут меняться как в большую, так и в меньшую сторону практически моментально, а справедливой фиксированной цены не существует. Порог входа для такого способа инвестирования — от нескольких тысяч рублей. Покупать можно через криптобиржи, электронные кошельки и p2p-площадки. Доходность может быть любой вплоть до 100% (причём не в год, а за считанные дни), но риск потерять все накопления очень высок. Причём не только от падения курса, но и от кражи столь специфического финансового инструмента. Долю криптовалюты в общем портфеле желательно удерживать на уровне не выше 5—10%.

Плюсы:

- практически нет потолка доходности;

- нет времени окупаемости, как, например, в случае инвестирования в недвижимость.

При покупке криптовалюты инвестор может хорошо заработать — буквально за один день, но и так же быстро всё потерять.

Минусы:

- высокорисковый инструмент;

- для криптотрейдинга нужно обучаться.

Криптовалюта подвержена внешнему влиянию, стоимость её может резко колебаться, а спрогнозировать это сложно.

Бизнес

Вложить деньги можно в открытие своего или чужого бизнеса (в начале или в уже существующий проект). Важно найти такую нишу, которая позволит получать стабильный ежемесячный пассивный доход.

Важно! Выгодно вкладываться можно и в онлайн-проекты — блоги, сайты, аккаунты, паблики. В онлайн-бизнесе часто нужен небольшой стартовый капитал, но иногда удаётся обойтись без вложений.

Плюсы инвестиций в бизнес:

- можно начать при минимальных вложениях;

- годовая доходность почти не ограничена;

- в онлайн-проекты можно не вкладываться на старте.

Собственный бизнес — вариант активного дохода, поскольку придётся участвовать в нём непосредственно: нанимать сотрудников, закупать сырьё или оборудование.

Минусы:

- чаще всего мгновенно получать доход нельзя — для развития любого проекта нужно время;

- бизнес может «прогореть» на фоне огромной конкуренции.

Рисково вкладываться и в чужие бизнес-проекты, особенно если не управлять ими лично.

Краудлендинг

Краудлендинг — высокорисковый инвестиционный инструмент с небольшим порогом входа. Прибыль здесь почти непредсказуема и зависит от того, насколько успешно работает бизнес, в который вложился инвестор. Этот метод напоминает кредитование: инвесторы выступают кредитором, а компания — заёмщиком, постепенно возвращая долг. Суть инвестиций заключается в том, что несколько людей объединяются на онлайн-платформе и вкладывают деньги в бизнес-проекты. В России этот вид инвестирования регулируется законодательством с начала 2020 года.

Плюсы:

- порог входа в среднем от 5000 руб.;

- доходность — от 20% годовых.

Инвестиционная платформа регистрируется в реестре ЦБ, подает ежегодную отчётность.

Минусы:

- высокие риски;

- способ больше подходит для профессиональных инвесторов.

В таком варианте вложений нельзя исключать вероятность дефолта заёмщика и потерю всех накоплений. Специалисты рекомендуют не вкладывать всю сумму в одну компанию.

Как подготовиться к инвестированию финансов?

Инвестору нужно не только выбрать инструменты, в которые выгоднее инвестировать, чтобы получить прибыль. Предварительно сформируйте финансовый резерв размером от 3 до 6 зарплат. Это позволит остаться на плаву, если, например, стоимость акций резко упадёт. Такая финансовая подушка позволит не принимать скоропалительных решений и выждать подходящий момент, чтобы продать ценные бумаги, недвижимость или другой инструмент.

Погасите займы и кредиты, не берите в долг. Начинать инвестировать с заёмными деньгами — не лучшее решение. Иначе можно уйти в минус и ещё остаться в должниках у кредитора, что создаст двойную финансовую нагрузку.

Запаситесь знаниями и продумайте стратегию инвестирования. Читайте профессиональные источники по инвестициям. Сегодня некоторые банки — например, Тинькофф, предлагают своим клиентам обучение основам инвестирования. При достаточном уровне знаний можно инвестировать самостоятельно, но чтобы уменьшить риски потерять деньги, можно обратиться к посредникам — брокерам.

Куда инвестировать, чтобы сохранить средства и получить прибыль — резюме

Куда сейчас вкладывать деньги инвестору-новичку, чтобы не потерять накопления? Специалисты советуют начинать с небольших сумм и проверенных низкорисковых надёжных инструментов, например, облигаций или акций крупных компаний.

Наименее рискованные варианты

Низкорисковый, но и наименее прибыльный вариант инвестирования:

- Банковские вклады. Средняя годовая ставка — до 6—7%, но до 1,4 млн руб. застрахованы.

- Облигации. Например, Облигации федерального займа (ОФЗ) выпущены российским государством, приносят небольшой пассивный доход.

Важно! Рисковые инвестиции должны занимать не более 10% портфеля, до 90% накоплений лучше вложить в проверенные варианты инвестирования, например, драгметаллы, облигации, недвижимость, банковские депозиты.

Самые доходные

Высокодоходные, но и пропорционально рискованные инвестиции — акции, опционы, ПАММ-счета (счета в доверительном управлении). Доходность по некоторым этим видам может достигать 3000%, но и риск потери денег тоже высок. Такие инвестиции обычно краткосрочные, выгоднее всего вкладывать в них.

Популярные вопросы

- инвестировать заёмные средства, взяв в долг у друзей, банка или МФО;

- не создавать финансовой подушки, так как есть риск продать ценные бумаги по невыгодной цене в момент финансового кризиса;

- не обучаться, даже если инвестируете через посредника.

Точно не стоит вкладывать в предложения с заоблачной доходностью – 150, 200 и даже 500%. Даже если компания работает легально, проверена ЦБ РФ, риски высоки, а новичок не сможет увидеть все подводные камни. Также для начинающих инвесторов могут быть сложны Форекс-трейдинг и криптовалюта.

Куда вложить деньги прямо сейчас: 6 вариантов с разным уровнем риска

Военная спецоперация, санкции, неопределенность и ограничения — в такой ситуации штормит не только фондовый рынок. Вспоминаем основные правила инвестиций и изучаем, во что можно вложить деньги в такое непростое время

В этом тексте вы узнаете:

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

копите подушку безопасности;

поставьте цель и определитесь с приемлемым уровнем риска;

не поддавайтесь панике и следуйте своей стратегии;

диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

ребалансируйте портфель, если в этом есть необходимость;

не бойтесь обращаться к профессионалам и уходить с рынка;

инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Банковские вклады

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на фондовый рынок , ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс., то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Средние риски

Корпоративные облигации

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Акции

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Во что надо вкладывать деньги

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

RB.RU готовит большое обновление — и мы хотим учесть пожелания и интересы вас, наших читателей. Если вы готовы поделиться своим мнением об RB.RU, переходите по ссылке, чтобы заполнить короткую анкету.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

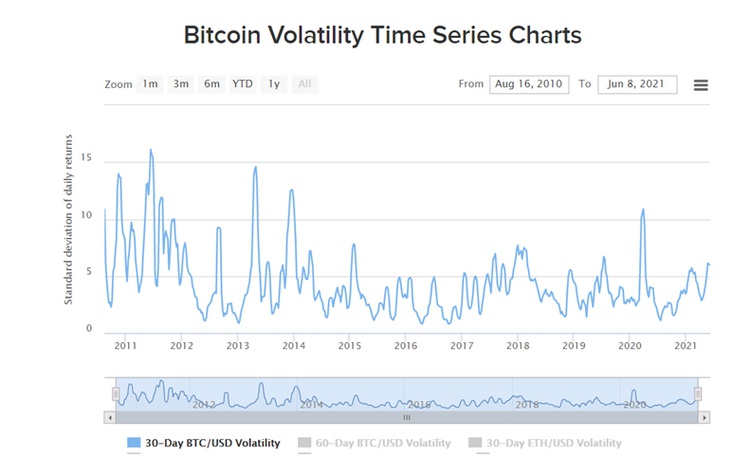

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

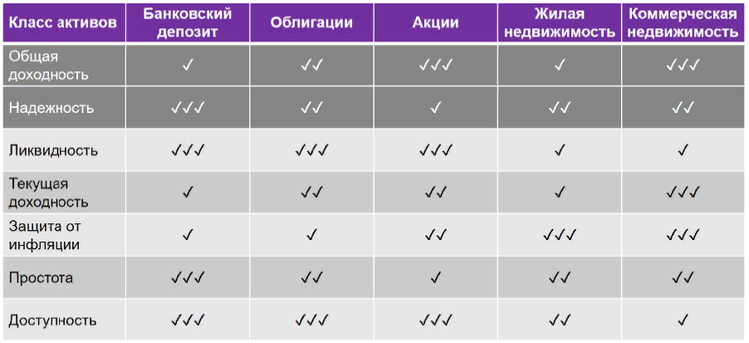

Куда стоит вложиться в 2021 году

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Источник https://www.vbr.ru/investicii/help/investicii/kuda-vlozhit-dengi-chtoby-poluchat-dohod/

Источник https://quote.rbc.ru/news/article/6247166c9a7947738e055053

Источник https://rb.ru/opinion/7-passive-income/