Про покупку золота как альтернативу доллару | И здесь хотят обобрать бедного инвестора

После того как многие банки (Тинькофф, Райф и прочие) стали выдавливать клиентов, вернее их долларовые счета, устанавливая ежемесячную комиссию за хранение валюты, я стал искать варианты, куда пристроить доллары. Обналичить нельзя, а продавать баксы по текущему курсу ниже 60 совсем не хотелось. И одним из них было инвестиции в золото.

Но все оказалось не так радужно. Всплыли ряд негативных нюансов.

Рост тарифов на покупку золота

Только я надумал переложить часть долларов в золото (через покупку GLDRUB_Tom), как выяснилось, что брокер Открытие (через кого я собственно и хотел осуществить золотые инвестиции) увеличил тарифы на операции с драг. металлами на бирже в 10 (десять) раз: c 0,08% до 0,8%. Неприятная новость, конечно. А что делать?

Я думал что скорее Тинькофф, у которого тоже есть доступ к торгам золота на Мосбирже, снизит тарифы. Которые, честно говоря, совсем сумасшедшие — 1,9% за сделку (на тарифе Инвестор). К слову, это более чем в 20 раз выше, чем до этого просил брокер Открытие (0,08%).

Такая аномалия на рынке не могла долго просуществовать. Рано или поздно, все кто хотел инвестировать в золото, узнали бы про альтернативный, но более дешевый вариант. Произошел бы переток клиентов туда, где более выгодно. Я немного ошибся в прогнозах. Открытие инвестиции сами сделали шаг навстречу (а вернее шаг назад), уменьшив разрыв в тарифных планах с конкурентом. И причем сделали — это красиво.

Вроде бы повысили в десять раз комиссии, но в то же время их тариф все равно остается одним из самых выгодных на покупку драг. металлов.

Золотые альтернативы — считаем выгоду

С одной стороны новость о повышении меня напрягла. Не очень хочется платить больше. А с другой стороны — какие есть альтернативы?

ОМС в банке? Это когда я был молодой и глупый, попал туда по неопытности. Да еще в Сбер. Спреды совершенно дикие. Достигающие 8-10%! Нет спасибо! Плавали. Знаем. Больше не хотим.

Что еще? Всерьез рассматривал золотые биржевые фонды — TGLD от Тинькофф. В основе фонда TGLD — биржевое золото GLDRUB_Tom, которые можно покупать напрямую на бирже.

А что выгоднее выбрать инвестору: купить GLDRUB_TOM на бирже или фонд TGLD?

Давайте прикинем, посчитаем быстро на пальцах.

Какие у нас исходные данные?

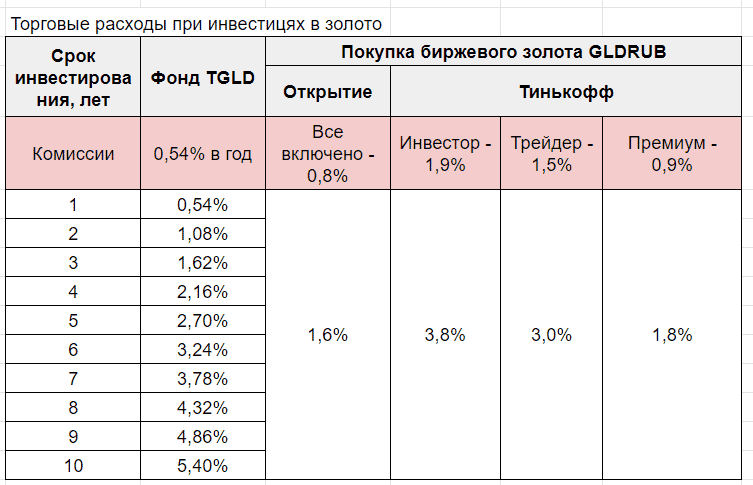

Комиссия за сделки по фонду TGLD — нулевые (для клиентов банка). При покупке биржевого золото GLDRUB — 1,9% в Тинькофф, в Открытие — 0,8%.

Зато у GLDRUB получаем бесплатное вечное хранение, в отличие от БПИФ TGLD, где нужно еще платить комиссию за управление — 0,54% в год.

Грубый расчет показывает, что выгоду можно оценить исходя из срока хранения (инвестиций).

К примеру, если я хочу вложиться в золото:

- на год — в фонде я заплачу 0,54% комиссий;

- за два года — 1,08%;

- за три — 1,62%;

- и так далее.

При покупке GLDRUB_Tom мои торговые расходы будет фиксированные, независимо от срока владения — это комиссия за покупку и продажу. Соответственно, при комиссии в 0,8% (если брать в Открытии) — мы получаем 1,6% фиксированных расходов. В Тиньке на тарифе Инвестор покупка и продажа золота обойдется в жуткие 3,8%. По расходам — это соответствует владению фондом в течение более 7 лет!

На Трейдере — затраты составят 3% (2 х 1,5%), на Премиуме — 1,8% (2 х 0,9%).

Для наглядности сделал небольшую табличку.

Получается, что при инвестициях в золото на срок до 3 лет, выгоднее покупать биржевой фонд TGLD?

Аномалии в ценах на золото?

Но это все в теории. На практике реальность немного другая.

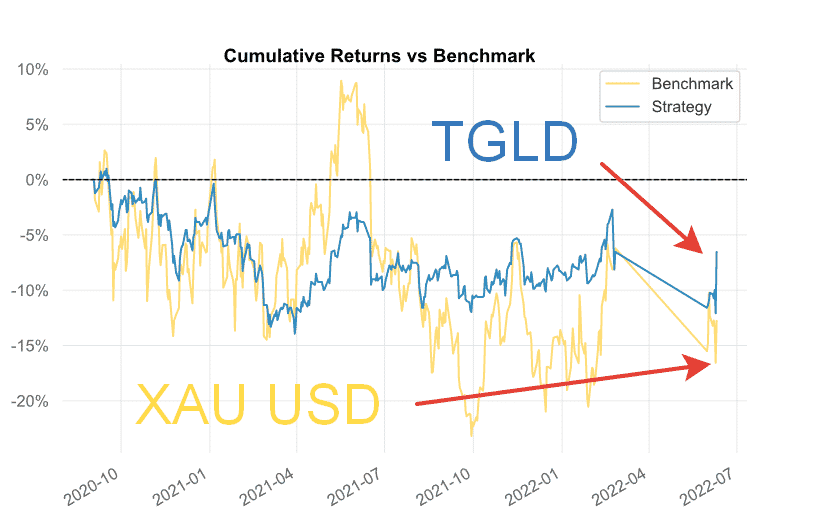

К примеру, в котировках GLDRUB_Tom — наблюдается дисконт к справедливой цене золота процентов на 5-6% (как это проверить перед покупкой). В тоже время поведение котировок золотого фонда Тинькофф (который содержит внутри себя GLDRUB) в последнее время для меня остается загадкой.

Я серьезно рассматривал его к покупке, но меня смутила динамика.

Следите за руками:

- Фонд TGLD торгуется в долларах.

- В день, когда я хотел его приобрести (10 июня), мировые цены на золото немного подросли — в пределах полпроцента. Котировки GLDRUB_Tom, которым владеет фонд — тоже выросли примерно на полпроцента. Курс рубля окреп процентов на пять.

- А что сам фонд TGLD? Котировки за день улетели вверх почти на 7%. Хотя, наоборот, они должны были снижаться (так как рубль в тот день сильно укрепился).

На графике ниже поведение золотого фонда Тинькофф TGLD (в долларах) и тройской унции золота на мировых рынках (XAU). Обратите внимание, что цены периодически могут двигаться в противоположные стороны.

Как-то не хочется брать фонд, с таким аномальным отклонением. Поэтому я буду продолжать покупать биржевое золото. Чем меньше посредников, тем надежнее выглядит конструкция — этот урок выучили все инвесторы в этом году.

Как вариант покупки золотого фонда от Тинькофф вижу только, если будет наблюдаться обратная картина — дисконт к биржевому золоту. Пока же все наоборот.

Как вы считаете, почему котировки фонда TGLD от Тинькофф так сильно отклонились от своего базового актива GLDRUB?

P/S. В комментариях подсказали, что можно снизить тарифы на покупку золота в Открытии до 0,008% (в сто раз!). Правда есть небольшой подвох — это абонентская плата. Я сделал небольшие расчеты, чтобы понять есть ли в этом выгода? Результаты меня приятно удивили. Читать далее.

Инвестиции в золото. Стоит ли игра свеч?

Инвестиции в золото – миф для дурачков или сильный финансовый инструмент? Как может какой-то кусок металла стоить баснословных денег? Да и вообще, стоить ли инвестировать в золото на долгосрок? Именно об этом мы и поговорим в нашей статье.

Предисловие

В течение последнего месяца я прочитал множество статей о достоинствах инвестирования в золото. Форумы то и дело кишат положительными или даже восторженными комментариями об этом драгоценном металле. Каждый раз, когда экономика начинает «шалить», золотые жуки входят в эту игру, крича с вершин об обречённости мира и о единственном шансе спасения – золоте. Я признаю, что многие их аргументы и вправду звучат убедительно. В момент моих начинаний, в 2006 году, я был еще студентом и чувствовал себя недостаточно опытным, чтобы высказывать своё мнение об этой ситуации. Но сейчас всё изменилось).

Теперь, после пятнадцати лет чтения статей и книг о деньгах, я имею большой багаж знаний об инвестициях и экономике в целом, чтобы ответить на возникший вопрос. И этот ответ таков: золото = сомнительные долгосрочные инвестиции. Я буду руководствоваться своим мнением, которое подтверждается n-ым количеством фактов. Поэтому не воспринимайте близко к сердцу.

Проще говоря: я не фанат драгоценных металлов, из-за чего мои инвестированные в них доллары и рубли составляют 0%. Думаю, это будет справедливо и в ближайшем будущем. Позвольте объяснить доводы о том, что в наше время золото – это не самый лучший вариант.

Прежде чем мы с головой окунёмся в это обсуждение, нужно понять, что я не являюсь экономистом или экспертом в этой отрасли.

Золотой эталон

Многие жители не любят текущую денежную систему, так как её основа – фиантная валюта. Фиатные деньги – это деньги не обеспеченные ничем. По сути – это просто кусок бумаги. Если говорить простыми словами, доллар имеет стоимость, установленную правительством, а не чем-либо конкретным. Кроме того, государство имеет полное право добавлять и удалять деньги из денежной массы, что тоже влияет на цену.

Все мировые валюты были обеспечены золотом. Согласно золотому стандарту, у вас была возможность обратиться в банк с просьбой конвертировать бумажные деньги в золото по легальному курсу. А для того, чтобы власти печатали больше денег, этот металл был необходим для поддержки.

В моём сознании есть тот факт, который говорит о причине Великой депрессии. Главную роль в этой идее, очевидно, играет золотой стандарт. И неспроста. Ведь в те времена валюты были больше подвержены спекуляциям и девальвации. Это и послужило поводом отказа банков США от таких принципов. Сейчас ни одна страна не использует золотой стандарт. Однако до недавнего времени большинство специалистов экономической и политической деятельностей считали его заслуженной реликвией.

Внутренняя ценность

Почему же сторонники золота так его любят? Всё предельно просто. Они говорят, что оно имеет внутреннюю ценность (у «The Street» есть объяснение этой концепции от Кевина Макэлроя).

Золотые жуки уверяют, что когда новое экономическое бедствие нанесёт удар (мы входим в пост-нефтяную экономику, динозавры сбегают из вымышленного острова Isla Nublar, или новый вирус истребляет половину человечества), бумажные деньги не будут такими востребованными, и торговля будет основываться на золоте. То есть благодаря своей внутренней ценности оно станет главной валютой. Мне так не кажется…

Представим, что я владелец магазина в сложнейшие времена. Ещё у меня на руках оружие для защиты себя и своих запасов. Итак, если я нахожусь в посткризисном мире, где сбежавшие динозавры правят всей природой, то я сомневаюсь, что мне будет необходимо наличие золота для дальнейшего выживания. Этот металл будет так же бесполезен, как и бумажные деньги. А всё потому, что люди сами привязали ему произвольное значение, и ценность золота во время кризиса исчезнет наравне с ценностью бумажных средств.

Возвратимся к нашему примеру. Согласитесь, что мне захочется получить что-то по-настоящему нужное взамен на товар из моего магазина: коробка яиц, патроны или стройматериалы для укрепления убежища. Так неужели я буду нуждаться в золоте? Что я с ним буду делать? Варить из него кашу?).

Мы никогда не будем знать наперёд об исходе событий той или иной ситуации, связанной с возвращением к золотому стандарту. При этом, оказавшись в мире с динозаврами, у нас в приоритете будут совсем другие вещи. А любая валюта казалась бы обычным кусочком переработанного дерева.

Инвестиции в золото + Финансовый пузырь

Одновременно с тем, как я пишу эту статью, цена за золота колеблется от 1700$ до 1750$ за унцию. Но это далеко не её предел, ведь совсем недавно ее цена была за 1800$ за унцию.

График золотых цен за всю историю, в том числе с учётом инфляции:

Стоимость золота достигла до дна в 1999 году: апрель-262$/унция (с поправкой на инфляцию-380$). С того момента, вплоть до мая 2011 года благородный металл имел впечатляющую доходность, размером в 20% почти каждый год. Золотые жуки ликовали: «Сейчас лучшее время для покупки!».

Если наблюдать за этим движением, то можно заметить, что в течение нескольких лет цена за драгметалл была в диапазоне от 1600$ до 1700$ за унцию. Но потом провал. Декабрь 2015 принёс с собой ценопад, и отметки снизились до 1070$. Но примерно до прошлого года цена колебалась между 1200$ и 1300$, после чего начался подъём к ценнику в 1700$ за унцию. Будет ли дальше расти золото? Скорее всего будет, но не так быстро, как акции голубых фишек.

Оглядываясь назад, я могу с уверенностью заявить, что тогда мы находились в золотом пузыре. И вероятно, начинаем входить в него сегодня (или мы уже там). Давайте вспомним похожие проблемные ситуации за последние двадцать лет.

- Во- первых, бум на технологические акции в конце девяностых (кризис доткомов)

- Затем, рост цен за жильё в середине нулевых (2007-2008 год)

- Потом второй биржевой пузырь в конце прошлого десятилетия (2009 год)

- И наконец, наш золотой пузырь.

Кроме того, вы можете утверждать, что в последние годы мы были и в другом пузыре финансового рынка, чего я не отрицаю полностью. В такие трудные времена продавцы убеждают всех, что это вовсе не пузырь, а справедливые цены. Многие из них действительно в это верят (хотя некоторые толком и не знают, чем занимаются).

После исчезновения пузыря, люди начали задаваться вопросами о своих сбережениях, а именно о том, что с ними будет. В апреле 2020 года цена на обсуждаемый металл высока. Её рост произошёл из-за повышения спроса. За последний год, особенно во время пандемии, экономическая политика США создала страх перед будущим, вследствие чего люди хватаются за золото, выступающим в роли некой страховки. Стоимость растёт. Но каков её максимум?

Золото в качестве долгосрочной инвестиции

Для меня самые убедительные аргументы против инвестиций в золото – это график цен на золото. Золотые жуки хвалят его, так как это «страховка от инфляции». Конечно, золото имеет тенденцию сохранять себестоимость по мере роста цен, но это единственное, что оно делает в долгосрочной перспективе.

Есть и другие вещи, которые имеют такое же свойство во время инфляции. Например, недвижимость, облигации, некоторые виды акций.

Если же вы хотите бороться с инфляцией, то для этого есть более подходящие варианты. Интересно узнать результаты?

Между 1926 и 2012 цены с учетом инфляции.

- Золото имело доходность, составляющую около 2,1% в год.

- Облигации – около 5,7% в год.

- Акции давали доходность в размере 6,4% в год.

- Цены на жильё росли приблизительно на 0,9% в год.

Очевидно, прошлые показатели не дают гарантии на будущие. Возможно, кто-то и прав, и в течение последующих тридцати лет годовая доходность золота будет 6,4%, а акций – 2,1%, но я все равно на стороне истории. Как говорится, хочешь узнать свое будущее – посмотри на свое прошлое.

Стоит ли вкладывать деньги в благородный металл?

Означает ли это то, что вам нужно избегать инвестиции в золото? Ни капли. Вы сами должны выбрать правильное решение, адекватно проводя исследование и поиск информации. Не поддавайтесь уговорам по радио или телевидению.

Вне зависимости от того, выступаете ли вы за или против золота, я настоятельно рекомендую читать рациональные статьи с разных сторон. Проанализируйте и понаблюдайте. Я не ярый противник благородного металла. А со временем можно пополнить их количество, но не в это время, когда цены находятся на самой вершине.

Мы действительно входим в другой золотой пузырь, который в конечном итоге лопнет также, как и биткоин. Когда это произойдёт, я смогу приобрести ещё немного золота. А сейчас я с удовольствием смотрю на американские горки со стороны людей, больных золотой лихорадкой.

Инвестиции в золото — плюсы и минусы металлических вкладов

Многие люди, пытающиеся сохранить свой финансовый капитал, нередко задумываются о покупке золота как о надежном эквиваленте наличных денег. Выгодно ли вкладывать денежные средства в драгоценный металл и какое золото лучше купить для инвестиций, об этом в статье.

Золотые монеты для инвестиций

В связи со снижением покупательной способности российского рубля, рассмотрим вопрос о том, какие золотые монеты лучше купить для инвестиций.

Существует два вида золотых монет – инвестиционные и памятные. Любой из них считается оптимальным способом инвестирования в золото.

Инвестиционные монеты изготовлены из драгоценного металла высокой пробы (золото, серебро и т. д. ) и выпущены Центральным банком. Они не обладают коллекционной ценностью, так как средний объем их выпуска равен нескольким тысячам штук.

Инвестиции в золотые монеты обеспечивают постоянный ежегодный прирост вложенных средств, однако незначительный ущерб монете существенно снижает ее стоимость.

К наиболее известным инвестиционным монетам относятся «Георгий Победоносец» (Россия), «Буффало» (США) и «Крюгерранд» (ЮАР).

Что касается памятных монет, то их покупка требует от инвестора определенных знаний, так как подобные монеты обладают исторической ценностью.

Особенность памятных золотых монет состоит в том, что их цена складывается из множества факторов: состояния, редкости и качества чеканки. Купить или продать такие монеты сложно.

Заработать на инвестиционных и памятных монетах можно только путем их продажи по более высокой цене. Самый безопасный способ для заключения сделки – обратиться в банк.

Вклад в золотые слитки

Еще один вариант как вложиться в золото, чтобы заработать, – это инвестиции в золотые слитки. По весу они бывают мерными и стандартными.

Масса мерных золотых слитков составляет от 1 до 1000 грамм драгоценного металла. Слиток весом от 11 до 13,3 кг считается стандартным.

Как лучше вложиться в золото:

- Купить слиток можно любого веса от 1 грамма.

- На золотом слитке должны быть указаны его масса, проба, тип и уникальный номер.

- Запрещено проводить любые действия со слитком без личного присутствия владельца металла.

- Погрешность при взвешивании не должна превышать 0,01 г.

- На каждый слиток золота обязан быть сертификат с данными актива и паспорт от изготовителя.

Перед тем как стать владельцем золотого слитка, необходимо обеспечить металлу безопасное хранение. Если повредить слиток или испортить документы, банк может не принять актив при продаже инвестором.

Внимание! Покупка слитка драгоценного металла у частного лица, не имеющего лицензии на проведение подобных сделок, запрещена законом.

Как вложиться в золото на бирже

Золотой вклад, осуществляемый через биржу, дает инвестору возможность владеть защитным активом виртуально, не требует расходов на его физическое хранение и позволяет зарабатывать как на падении рыночной стоимости драгоценного металла, так и на его росте.

Прежде чем делать инвестиции в золото, необходимо открыть брокерский или индивидуальный инвестиционный счет (ИИС) и скачать мобильное приложение биржевого брокера.

Рассмотрим более подробно варианты инвестирования в золото на фондовом рынке.

Ценные бумаги золотодобывающих компаний

Купить золото можно через инвестиции в золотодобывающие компании. У инвестора есть два способа фиксирования прибыли: продажа акции по более дорогой цене и / или дивиденды от компании.

Покупка акций эмитента, который занимается добычей золота, и отдельное приобретение драгметалла – это не одно и то же. Акции не дают никакого права на владение золотом, доходность по ценной бумаге зависит от факторов, которые иногда не находятся в прямой зависимости от биржевого курса драгметалла. Например, котировки акций подвержены конкуренции, размеру налогов, объемам выручки предприятия и т. д. Именно поэтому бывают моменты, когда золото на рынке растет, а биржевая стоимость акций снижается.

Среди крупнейших российских золотодобывающих компаний можно выделить «Полюс», «Петропавловск», «Бурятзолото» и др.

Что нужно знать? Для получения пассивного дохода в виде регулярных выплат дивидендов инвесторы могут формировать капитал из акций компаний. Однако стоит быть внимательным при выборе эмитента. Не все компании активно делятся прибылью со своими акционерами. В таком случае заработать можно только на курсовой разнице ценной бумаги.

Фонды драгметаллов

Если инвестор по каким-то причинам не может выбрать самостоятельно ценные бумаги для своего инвестиционного портфеля, то альтернативный вариант долгосрочного вложения денег – купить долю в ПИФе или акции ETF, осуществляющие торговлю драгметаллами. Капиталом управляет биржевой фонд, а инвестор получает доход при росте котировок.

Разберем типы фондов.

ПИФ – паевой инвестиционный фонд, привлекающий капитал инвесторов под собственное управление. Соразмерно количеству внесенных денежных средств участник ПИФа получает пай (долю в фонде). Если цена на актив, в который вложены деньги, будет расти, то и стоимость пая будет увеличиваться.

Примером инвестирования в золото можно назвать ПИФ «ВТБ – Фонд Золото». В состав паевого фонда входят золотые слитки с физическим хранением в России.

Фонды ETF

ETF представляет собой биржевой инвестиционный фонд, который работает с отдельными инструментами инвестирования (акции, облигации, драгоценные металлы и т. д. ) и формирует из них готовый набор активов. Чтобы стать участником фонда, нужно купить на бирже акцию ETF.

На российском рынке драгоценных металлов доступны вложения в золотой ETF-фонд «FinEx Gold ETF», копирующий динамику движения цен на золото.

Несмотря на то, что такие золотые фонды инвестиций, как ПИФы и ETF, относятся к формам коллективных инвестиций, у них есть ряд отличий.

В силу юридических сложностей продать паи сложнее, чем акции ETF. К тому же владельцы паев не застрахованы от ошибок управляющей компании при работе с активами на бирже. В данных обстоятельствах выгоднее инвестировать капитал в ETF-фонды, так как акции почти полностью повторяют движение базового актива, а доходность вложений по ним менее подвержена влиянию руководства фонда.

Фьючерсы

Самым высокорискованным и спекулятивным способом инвестирования считается фьючерс на золото.

Фьючерс – это обязательство покупателя приобрести у продавца определенный финансовый инструмент или товар по заранее оговоренной цене в будущем.

Если при исполнении фьючерсного контракта рыночная цена на товар выше, чем прописано в договоре, то разница – доход покупателя и убыток продавца. Если же курс фьючерса будет ниже, то прибыль получит уже продавец.

На Московской бирже можно заключить фьючерсный контракт на золото. Он существует в двух типах:

- Поставочный фьючерс на золото. Сделка заключается в рублях.

- Расчетный фьючерс на тройскую унцию золота. Котировки выражены в долларах.

Поставочный фьючерс отличается от расчетного тем, что по поставочному контракту продавец обязуется предоставить физическое золото в полном объеме, а при расчетном никаких поставок не организуется.

Ювелирные украшения как инвестиции

В последние годы в России наблюдается повышенный спрос на драгоценности в связи с нестабильностью национальной экономики. При этом важно понимать, что не каждое золотое украшение способно подорожать в цене, а массовое производство той или иной ювелирной драгоценности нельзя отнести к выгодным инвестициям.

Как правило, основные причины сводятся к тому, что на украшения широкого потребления торговая наценка выше реальной стоимости драгметалла, а качество сырья, используемое в производстве, не всегда соответствует должным пропорциям благородного металла.

Следующие категории ювелирных украшений можно отнести к инвестиционной привлекательности вложений:

- Изделия с крупными драгоценными камнями. Вес чистого золота в таких украшениях начинается от одного карата.

- Ювелирные украшения с исторической ценностью. Требуются десятилетия для признания возможной ценности актива.

Увеличение капитала при покупке золотых украшений возможно. При этом стоит помнить о том, что вложения требуют от инвестора долгосрочного инвестирования (10–30 лет) и высокого порога входа (от 5 тысяч долл.).

Обезличенные металлические счета

Обезличенный металлический счет (ОМС) – это специальный вклад, на котором отражаются драгоценные металлы клиента. Как обычный банковский вклад открывается в определенной валюте (рубль, доллар, евро), так и функционирование ОМС ведется на базе одного драгоценного металла – золота, серебра, платины или палладия.

Золотой вклад в банке позволяет частным инвесторам приобретать драгоценный металл не в материальном виде. Инвестиции осуществляются виртуально. Достаточно посмотреть состояние своего ОМС, чтобы убедиться в наличии на счету купленного золота.

Если владелец счета захочет превратить в физический металл золото, которое есть пока только на бумажном носителе, то он имеет на это право. Однако процедура очень сложная, при самостоятельном хранении актива возникает много трудностей, о которых инвестору стоит подумать заранее.

После открытия ОМС возможны следующие операции:

- Покупка или продажа металла.

- Выдача металла в виде слитков (не все банки могут осуществить эту процедуру).

- Переводы по металлическим счетам.

Обратите внимание! Доходность ОМС заключается в положительной разнице между ценой покупки драгоценного металла и его стоимостью при продаже. Проценты за хранение актива не начисляются, в систему страхования вкладов обезличенные металлические счета не входят.

Отмена НДС на золото

С 9 марта 2022 года в России при покупке золотого слитка не нужно платить налог на добавленную стоимость (НДС) в размере 20%. Решение, принятое Правительством РФ, охарактеризовано тем, что отмена налога на золото даст гражданам альтернативу покупке иностранной валюты.

Крупнейшие российские банки много лет поддерживали идею отменить НДС по причине низкого спроса со стороны населения на владение драгоценным металлом в физическом виде. Однако чиновники отказывались от данной инициативы из-за риска финансовых махинаций и потери части поступлений в государственный бюджет.

Сегодня нестабильная геополитическая ситуация в мире спровоцировала отток иностранного капитала с российского фондового рынка. В целях защиты граждан от высокого уровня волатильности американского доллара и других валют отмена НДС на инвестиционное золото –разумный шаг. Благодаря этому покупка золота может использоваться в качестве дополнительного способа сохранения сбережений без валютного риска.

Инвестиции в золото – плюсы и минусы 2022

Сделать вклад в золото на долгосрочный период – хороший способ вложения капитала. Однако, как и любой объект инвестирования, золото имеет свои преимущества и недостатки.

Плюсы инвестирования

- Высоколиквидный и надежный актив.

- Необязательно физическое владение золотом.

- Отсутствует налогообложение при покупке металла.

- Множество вариантов выгодных вложений в инвестиционное золото.

- Оптимальный способ сохранения капитала при экономическом кризисе.

Минусы инвестиций в драгоценный металл:

- Низкая прибыльность.

- Медленные темпы прироста капитала.

- Необходимость уплаты налога на прибыль при продаже золота.

- Вне зависимости от способов вложений, при самостоятельном инвестировании требуется соответствующая компетенция.

Инвестор может получить доходность в десятки процентов от владения драгоценным металлом, если будет инвестировать на срок от 5 лет при условии экономической стабильности в мире. В противном случае заработать удастся гораздо быстрее, так как золото – одно из самых популярных средств защиты от инфляции.

Стоит ли покупать сейчас

В силу повышенной политической и экономической напряженности сложно решить, стоит ли сейчас вложиться в золото. Сегодня в мировой экономике начинается финансовый кризис, поэтому ввиду хеджирования рисков и защиты сбережений от обесценивания спрос на обезличенные металлические счета, золотые монеты и слитки, ценные бумаги золотодобывающих компаний и фондов будет высоким.

С начала 2022 года стоимость золота на бирже увеличилась на 10%, и по мере ухудшения экономической ситуации драгоценный металл будет дорожать. К тому же с марта этого года покупка золота в российских финансовых учреждениях стала более доступной, так как был отменен 20-процентный налог на добавленную стоимость.

Популярные вопросы

Сегодня цена на золото за тройскую унцию составляет 1979 долларов. В течение последних 12 месяцев биржевая стоимость актива была в диапазоне от 1700 до 2000 долл. США. Вес одной унции равен 31,1 г драгметалла.

По мнению экспертов, в 2022 году ожидается значительный рост стоимости золота. Основные причины: геополитическая напряженность, валютный кризис в России, высокий уровень инфляции в ведущих странах и неопределенная ситуация с коронавирусом.

Да, золотые монеты или слиток золота можно продать в любых финансовых учреждениях, которые имеют право осуществлять операции с драгоценными металлами.

Источник https://vse-dengy.ru/zoloto-alternativa-dollaru.html

Источник https://lifeinvesting.ru/investicii-v-zoloto/

Источник https://www.vbr.ru/investicii/help/investicii/kak-vlozhitsya-v-zoloto-vse-sposoby-investicij-v-dragocennyj-metall/