Срочный рынок ФОРТС для новичков

Все начинающие трейдеры мечтают найти идеальный способ заработка — такой, чтобы быстро увеличить даже небольшой капитал. Все хотят тратить поменьше и получать побольше — это закон, по которому работает рынок и благодаря которому трейдеры могут зарабатывать. Но есть ли на бирже возможность действительно быстро получить большой заработок, не имея крупного стартового капитала? Есть — это срочный рынок, где торгуются фьючерсы и опционы. Но с ним не все так просто. Разберем особенности срочного рынка и узнаем, как использовать их для собственной выгоды.

Что такое срочный рынок и что на нем торгуется

Российские трейдеры чаще всего занимаются торговлей на Московской бирже. На ней торгуются самые разные активы: акции российских и иностранных компаний, облигации (в том числе облигации федерального займа), валюты, поставки товаров и многое другое. У каждого актива есть свои особенности торговли, поэтому вся биржа поделена на несколько рынков: фондовый, валютный, денежный, рынок драгметаллов и срочный рынок.

Российский срочный рынок также называют ФОРТС — эта аббревиатура расшифровывается как «Фьючерсы и Опционы Российской Торговой Системы». Из-за такого звучного названия некоторые новички путают его с Форекс, что, конечно же, неверно. Отметим, что на английском аббревиатура не меняется и остается FORTS (Futures and Options of Russian Trading System), поэтому не удивляйтесь, если увидите и такой вариант написания. Оба являются корректными — и на кириллице, и на латинице.

Обратите внимание, что ФОРТС — понятие исключительно для российской биржи. Для иностранных срочных рынков этот термин не используется.

Расшифровка аббревиатуры сразу подсказывает нам, что торгуется на срочном рынке — это фьючерсы и опционы. Эти ценные бумаги выделяют в отдельный рынок по одной простой причине — у них есть строго ограниченный срок действия. Это сильно влияет на формирование их цены и ее изменение. Акции и облигации могут завершиться (например, при банкротстве компании), но они не имеют четко оговоренного срока годности, в отличие от срочных бумаг.

Инструменты срочного рынка

На срочном рынке торгуются всего два инструмента — фьючерсы и опционы. Эти бумаги представляют собой отложенный контракт между продавцом и покупателем. Объясним суть этих бумаг на примере.

Представьте, что вы — предприниматель, торгующий зерном. Цена на ваш товар постоянно меняется то в одну, то в другую сторону. В текущий момент вы продаете зерно по 100 рублей за килограмм. К вам обращается фермер и просит продать ему 100 килограммовых мешков зерна по текущей цене, но через три месяца. Вы соглашаетесь, поскольку точно не знаете, упадет ли цена на зерно или поднимется. В этом случае вы с фермером заключаете контракт на поставку зерна. Если цена вашего товара на рынке станет ниже 100 рублей за кило, то вы останетесь в выигрыше — без контракта вы были бы вынуждены продавать зерно по рыночной цене. А если цена на зерно поднимется, то в выигрыше будет фермер — он купил у вас товар по цене ниже рыночной.

А теперь внимание — между фьючерсами и опционами есть существенная разница. Если вы заключаете фьючерсный контракт, то фермер будет обязан в любом случае выкупить ваше зерно по цене, указанной в контракте, даже если он остается в проигрыше. А вот опционы работают иначе — фермер будет иметь право отказаться от сделки, если та ему будет невыгодна. (Отсюда и название бумаги — option, то есть «опция», «возможность».) Особенности опционов мы рассмотрим чуть ниже.

И фьючерсы, и опционы на срочном рынке имеют ограниченный срок действия — от одного до трех месяцев. Дата, когда срок действия истекает и контракт реализуется, называется датой экспирации.

Оба инструмента могут быть поставочными или расчетными. Разница между ними заключается в том, как именно происходит расчет между покупателем и продавцом. Если контракт поставочный, то в день экспирации покупатель получит реальный актив — например, то же зерно или любой другой базовый актив (мы рассмотрим другие варианты базовых активов ниже). Если же речь идет о расчетном фьючерсе или опционе, то в день закрытия между покупателем и продавцом произойдет перерасчет стоимости базового актива. Это проще понять на конкретном примере, так что вернемся к зерну. По контракту продавец обязался продать его по 100 рублей за кило, а объем закупки составил 100 килограммов, то есть общая сумма контракта — 10 000 рублей. Если бы рыночная цена зерна на момент завершения контракта поднялась на 5 рублей за кило, то продавец должен будет выплатить покупателю 500 рублей. И наоборот, если бы цена упала на 5 рублей, то со счета покупателя на счет продавца должны будут перечислиться 500 рублей. На срочном рынке Московской бирже представлены и поставочные, и расчетные контракты.

Базовые активы

Фьючерсы и опционы — это производные ценные бумаги. Это означает, что их ценность базируется на другом активе. В нашем примере про фермера базовым активом было зерно — соответственно, это был товарный фьючерс или опцион. На практике фьючерсы и опционы могут базироваться практически на любых других активах биржи. Посмотрите на список срочных контрактов Московской биржи и убедитесь сами.

Акции

Фьючерсы на акции нередко рассматривают как покупку акций с использованием бесплатного кредитного плеча. Что это означает?

Предположим, что вы хотите купить 500 акций Газпрома, чтобы продать их подороже и получить большую прибыль. Но у вас нет средств, необходимых для покупки такого большого пакета акций. Вы можете одолжить деньги у своего брокера (и это будет называться маржинальной торговлей), а можете купить фьючерс на эти акции. Цена фьючерса обычно находится в районе 10% от базового актива, который он представляет. Грубо говоря, вы можете оперировать 500 акциями Газпрома, заплатив за них всего 1/10 от их стоимости. Это открывает большие возможности для коротких продаж, что позволяет умелым трейдерам быстро увеличивать свой капитал, работая на срочном рынке FORTS.

Подробнее о кредитном плече и маржинальной торговле вы можете прочитать в статье: «Кредитное плечо, маржа и взаимосвязь между ними».

Стоимость производных бумаг зависит от цен на базовый актив, поэтому вам нужно хорошо прогнозировать стоимость акций, чтобы успешно торговать фьючерсами и опционами.

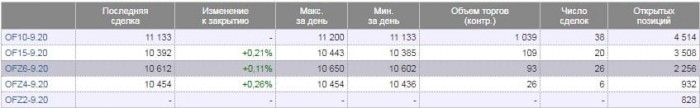

Облигации

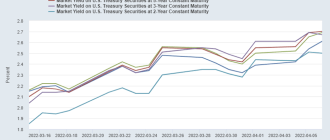

На Московской бирже представлены фьючерсы на облигации федерального займа. Срок погашения облигации, продаваемой через фьючерсный контракт, может составлять от 1 до 10 лет с даты экспирации самого фьючерса. Фьючерс на ОФЗ позволяет трейдеру эффективно управлять процентным риском на длинном сегменте кривой доходности.

Валюта

Курс валюты тоже может быть базовым активом. На срочном рынке ФОРТС можно найти фьючерсы на разные валютные пары — например, американский доллар к японской йене, рубль к американскому доллару, евро к российскому рублю и так далее. Как видите, не все валютные пары включают рубль.

Товары

Товарная секция рынка фьючерсов — пожалуй, самая древняя. Обычно контракты на поставку биржевых товаров используют для диверсификации портфеля, поскольку здесь колебания цен менее значительны, а значит, потерять деньги сложнее. На Московской бирже можно купить контракт на покупку нефти, природного газа, пшеницы и других товаров, выплатив лишь гарантийное обеспечение в размере от 6 до 15% стоимости базового актива.

Опционы

Основное отличие опционов от фьючерсов — возможность покупателя отказаться от покупки, если она ему невыгодна. Зачем же тогда их вообще продают? На самом деле, продажа опционов — это рискованное, сложное, но вполне прибыльное занятие. Дело в том, что продавец опциона, совершая сделку, получает денежную премию. Он останется в проигрыше, если разница цен к дате экспирации превысит эту премию и будет не на его стороне. Но в остальных случаях он получит прибыль.

ФОРТС — это отличная возможность быстро увеличить свой капитал. Срочный рынок хорош низким порогом вхождения — трейдер может получать ощутимую прибыль, даже начиная торговать с 10-20 тысячами рублей в кармане. Этому способствует бесплатное кредитное плечо, которое предоставляют фьючерсы и опционы. Но работать здесь нужно с осторожностью — потерять на ФОРТС деньги так же легко, как и заработать их. Если вы новичок, я не рекомендую начинать свою работу трейдера на срочном рынке — цены здесь меняются очень быстро, и это может привести к потере капитала и разочарованию в трейдинге. Вместо этого я советую для начала сосредоточиться на более «спокойных» сегментах — например, на торговле акциями. Освоившись с ними, вы сможете быстрее и вернее реагировать на колебания цен на FORTS.

Надеюсь, что в этой статье вы нашли ответы на вопросы, касающиеся срочного рынка. Поделитесь этой статьей с друзьями в соцсетях.

Чем торгуют на срочном рынке

Биржа — большой интересный финансовый мир. От количества рынков и инструментов у начинающего инвестора голова может пойти кругом. Валютный рынок с большим количеством валютных пар даёт возможность конвертировать деньги разных стран, не посещая пункты обмена, и при этом зарабатывать на изменении курсов. Любителей классики ждёт фондовый рынок с огромным выбором акций, паёв, облигаций. Для желающих заработать на процентах от займов или на посреднической комиссии есть такой сектор биржи, как денежный рынок. Инвесторы, у которых каждая минута расписана не только в быту, но и на бирже, предпочитают срочный рынок.

О том, чем торгуют на срочном рынке, мы расскажем в этой статье.

Что такое рынок FORTS и почему его называют срочным?

Обычно начинающие инвесторы оживляются, услышав слово FORTS. Очень уж похоже произношение на ещё одну аббревиатуру — FOREX. На самом деле это абсолютно разные понятия. ФОРТС (FORTS — Futures Options RTS) — один из секторов Московской биржи, на котором можно работать с уникальными биржевыми инструментами — фьючерсами и опционами.

Инструменты рынка ФОРТС, в отличие от инструментов других биржевых рынков, имеют определённый период срок действия (собственно, вот что значит срочный рынок). Фьючерсы и опционы имеют общее название — производные финансовые инструменты, или деривативы. А производные они потому, что их цена напрямую зависит от базового актива (об этом немного позже).

Срочный рынок весьма привлекателен для инвесторов, так как имеет весомое преимущество перед рынками базовых активов:

- отсутствие издержек по транзакциям;

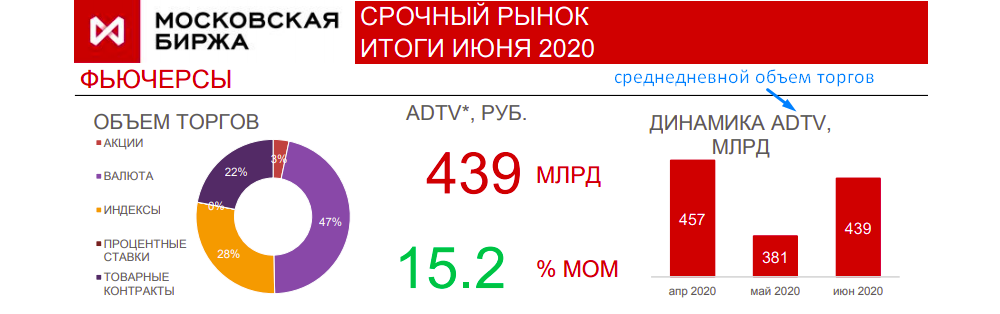

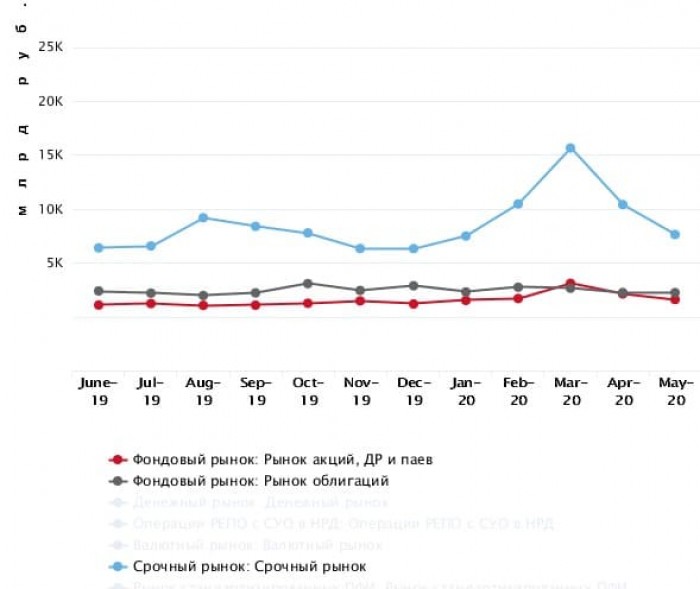

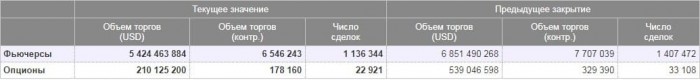

Благодаря этим плюсам, объёмы торгов инструментами срочного рынка значительно превышают показатели рынков с базовыми активами, кроме валютного.

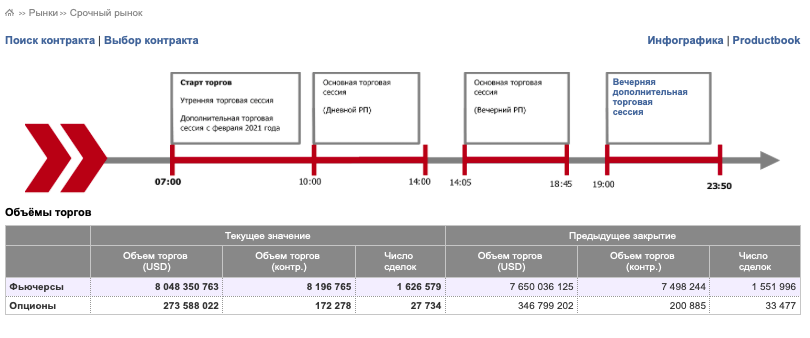

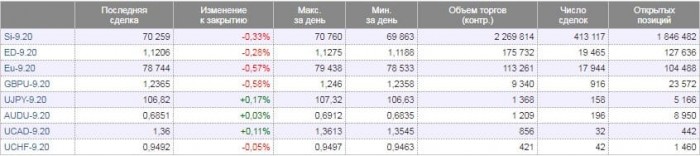

Рис. 1. Сравнительный график объёмов торгов на срочном и фондовом рынках. Источник: сайт Московской биржи

Чтобы лучше понять, чем торгуют на срочном рынке, рассмотрим каждый инструмент детально.

Опционы

Каждый, кто пытался найти работу в интернете, натыкался на рекламу бинарных опционов. Часто недобросовестные блогеры-трейдеры вводят в заблуждение тех, кто только начинает познавать трейдинг и инвестиции. Заблуждение заключается в том, что бинарный опцион это не биржевой инструмент. И ничего общего с тем биржевым опционом, что относится к срочному рынку (кроме части названия), он не имеет.

Опцион — это разновидность договора, по которому инвестор на заранее оговорённых условиях (стоимость, дата) имеет право продать или купить актив. По сути, объектом торгов является не актив, а право на его продажу или покупку.

В отличие от фьючерса, покупатель опциона в любой момент может отказаться от сделки по истечению контракта. Опцион — право, но не обязанность на действия с активом.

Опционы различаются по типу, базовому активу, стилю и системе расчёта премии опциона. Базовый актив опциона — фьючерс с соответствующим наименованием, поэтому списки доступных опционов и фьючерсов практически идентичны.

Фьючерсные контракты

Фьючерс — контракт между потенциальным покупателем и продавцом на покупку/продажу чего-либо в будущем.

Участники соглашения заранее договариваются, что совершат сделку в оговорённое время по установленной цене. Например, актуальная цена акций «Газпрома» — 195,81 руб. Покупатель заключает с продавцом договор, что через три месяца купит у него 10 тыс. акций по 195,81 руб. Если цена акции через три месяца будет выше, покупатель получит прибыль, а если упадёт в цене — будет в убытке.

На Московской бирже всё происходит автоматически. Не придётся куда-то ходить, вести переговоры, торговаться. Покупатель/продавец оставляет заявку; контракт заключается, когда вторая сторона на неё реагирует.

Между фьючерсом и его базовым активом всегда прослеживается корреляция. Если растёт цена актива, то и фьючерс также покажет рост, если актив падает — фьючерс идёт вниз.

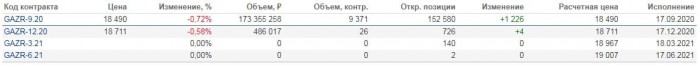

Рис. 3. Корреляция фьючерса на акции «Газпрома» (слева) с базовым активом (справа). Источник: сайт Московской биржи

Одновременно могут торговаться несколько фьючерсных контрактов с разными расчётными ценами и датами исполнения.

Рис. 4. Разные фьючерсные контракты на один актив (акции «Газпрома»). Источник: сайт Московской биржи

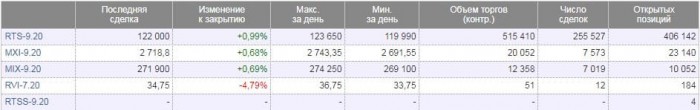

Какие фьючерсы можно встретить на Московской бирже

Фьючерсные контракты на МосБирже можно разделить на несколько подгрупп — по типу базового актива. В список входят такие базовые активы, как индексы, акции и облигации, валютные и товарные фьючерсы.

Чтобы подробнее узнать о любом из фьючерсных контрактов на бирже, нужно пройти по кнопке «Срочный рынок», выбрать контракт на актив в левом столбце и нажать на него.

После выбора откроется окно с полной информацией по фьючерсным контрактам конкретного актива.

Из того, чем торгуют на срочном рынке, можно сделать заключение, что он не для инвесторов. Он для трейдеров, так как больше подходит для скальпинга на небольших рыночных интервалах, но и инвесторы тоже заглядывают сюда, чтобы иметь возможность хеджировать то, что у них лежит в портфелях.

Торговля фьючерсами и опционами требует хорошего знания инструментов, поэтому перед работой на срочном рынке их нужно хорошо изучить — и в этом вам поможет «Открытый журнал».

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Фондовый рынок

Фондовый рынок — это место, где происходит торговля акциями, облигациями , валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг , но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

- У него всегда есть фиксированная торговая площадка, например, фондовый рынок Московской биржи;

- Обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- Установлены торговые процедуры по времени и стандартам;

- Все оформление сделок централизованно;

- Деятельность всех участников рынка контролируется уполномоченными органами;

- Существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

- Эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- Инвесторы — частные лица или компании, которые покупают ценные бумаги;

- Профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с изменением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженной на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов — также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть у практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшим объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например, Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам:

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно, этой формуле сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например, 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в 10 раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализе, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако, можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента, либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализ

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считанные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен, и помогает принять решение о заключении сделок.

Кроме фигур (паттернов) в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например, скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом, технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли, и говорит насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга и тот, и другой анализ.

Доходность

Доходность инвестирования — это показатель эффективности вложения в ценную бумагу. Он показывает, какую прибыль инвестору принес каждый рубль вложений, и считается в процентах. Соответственно, чтобы рассчитать доходность нужно прибыль, которую получил инвестор, поделить на сумму вложений инвестора. Сумма прибыли (или убытка) состоит из разницы стоимости ценных бумаг и доходов, полученных по этим бумагам — дивидендов и купонных процентов и за вычетом всех уплаченных комиссий и платежей (комиссии брокера, депозитария, регистратора, возможные проценты за вывод средств и налоги).

Доходность инвестирования в ценные бумаги можно рассчитать по формуле:

ДИ = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов — Стоимость бумаг в начале периода — Комиссии — Налоги)/Стоимость бумаг в начале периода

Например, инвестор в начале года вложил в ценные бумаги 500 тыс. рублей. В конце года общая стоимость его портфеля составила уже 550 тыс. рублей. За год он получил дивиденды на сумму 40 тыс. рублей. В качестве комиссий он уплатил 500 рублей. С дивидендов и полученной прибыли инвестор заплатил 13% налога. Прибыль инвестора, с учетом налога, составляет (550 тыс. — 500 тыс. + 40 тыс. — 500) х (100% — 13%) = 77 865 рублей. Доходность инвестиций составит 100%*77865/500000 = 15,53%

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник https://bayturin.ru/srochnyj-rynok-forts-dlya-novichkov/

Источник https://journal.open-broker.ru/trading/chem-torguyut-na-srochnom-rynke/

Источник https://quote.rbc.ru/dict/Stock_Exchange