Фондовый рынок

Фондовый рынок — это совокупность отношений между инвесторами, эмитентами и их посредниками, связанная с обращением ценных бумаг. Иначе говоря, это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Простыми словами, фондовый рынок — это экономическое понятие, обозначающее, где и с помощью чего можно купить ценные бумаги.

Рынок ценных бумаг является одним из самых популярных способов вложить свой капитал с возможностью получить прибыль. В отличие от, например, рынка недвижимости, он обладает высокой ликвидностью. Это значит, что активы оперативно и легко продаются и покупаются.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Фондовый рынок обеспечивает быстрое перераспределение денег между секторами экономики.

Большинство сделок по купле-продаже ценных бумаг заключается на специальных торговых площадках — фондовых биржах. Там бумаги можно купить по рыночной цене. Внебиржевая торговля связана с большими рисками, поскольку нет контроля над операциями. Вопреки стереотипам из кино, устройство современной биржи — это не место, где много брокеров кричат по телефону. Большинство сделок совершается онлайн.

На фондовом рынке совершают операции несколько участников.

- Эмитенты — субъекты, выпускающие ценные бумаги.

- Профессиональные посредники — банки, брокеры, инвестиционные компании. Они контролируют проведение операций на фондовой бирже.

- Инвесторы — физические лица, юридические лица или государство, покупающие ценные бумаги.

Зачем нужен фондовый рынок

Основная задача фондового рынка — перераспределять капитал между участниками сделок. Так происходит трансформация сбережений в инвестиции.

Существует ряд других функций, которые выполняет фондовый рынок.

- Сводит продавцов и покупателей. Компании привлекают дополнительные инвестиции и получают необходимую финансовую поддержку, а инвесторы получают прибыль от владения ценными бумагами.

- Обеспечивает постоянное движение капитала, минимизируя экономический застой. Капитал превращается в инвестиции.

- Концентрирует свободные денежные средства, накапливает денежную массу.

- Поддерживает отдельные компании и национальные экономики.

- Регулирует цены на ценные бумаги, тем самым определяя капитализацию предприятий.

- Показывает ситуацию на рынке благодаря чуткой реакции на изменения. Слухи, события, тенденции мгновенно меняют уровень спроса и предложения, а вместе с ними — и цены.

- Функция учета: обращающиеся на рынке ценные бумаги отражены в реестрах.

Что продается на фондовом рынке

Основа фондового рынка — ценные бумаги. Они являются предметом торговли и отличают фондовый рынок от других.

Ценные бумаги — это документы, соответствующие установленным законом требованиям и удостоверяющие обязательные и иные права, осуществление или передача которых возможны только при предъявлении таких документов. Ценными бумагами также признаются обязательственные и иные права, которые закреплены в решении о выпуске или ином акте и осуществление и передача которых возможны только с соблюдением правил учета этих прав (Статья 142 ГК РФ).

Такое определение дано в Гражданском кодексе РФ и закрепляет юридически статус ценных бумаг. Однако его можно упростить, оставив лишь сущность.

Ценные бумаги — документы, указывающие на определенные имущественные права владельца при предъявлении. Должны быть оформлены в соответствии со своим видом и общим критериям для таких документов.

Ценными бумагами, согласно Статье 142 ГК РФ, являются:

- Акция — закрепляет право владельца на дивиденды акционерного предприятия.

- Вексель — обязательство выплатить владельцу векселя определенную сумму денежных средств.

- Закладная.

- Инвестиционный пай паевого инвестиционного фонда.

- Коносамент.

- Облигация — предполагает право владельца вернуть номинальную стоимость облигации и процента по ней в определенный срок. Это своеобразный кредит, который организация берет у инвестора.

- Чек.

- Иные ценные бумаги, названные в таком качестве в законе и признанные таковыми в установленном законом порядке.

Помимо этих ценных бумаг, на фондовом рынке в обращении находятся производные финансовые инструменты: опционы, фьючерсы, варранты и т. д. Они удостоверяют право на покупку или продажу ценных бумаг.

Виды операций, классификация

Фондовый рынок представляет несколько финансовых инструментов, представляющих собой объекты сделок. К ним относят операции:

- фьючерсные;

- форвардные;

- опционные.

Фьючерс — это срочный контракт купли-продажи актива на бирже.

Заключая такой контракт, продавец и покупатель оговаривают только уровень цены и срок поставки через рынок ценных бумаг.

Форвардный контракт — срочный контракт о поставке товара.

Согласно такому договору, поставляется валюта либо товар определенного качества и количества на согласованную дату в будущем. Цена товара, курс валют и остальные условия фиксируются на момент свершения сделки.

Опцион — инструмент, согласно которому одна из сторон сделки приобретает право реализовать торговую операцию определенного актива по заранее установленной цене в оговоренный момент в будущем.

Эти финансовые инструменты являются основным объектом спекулятивного интереса.

Как заработать на фондовом рынке

Инвесторам безопаснее всего совершать сделки на фондовой бирже. Но напрямую торговать ценными бумагами инвестор не может: для заключения сделок необходимо открыть брокерский счет.

Брокерский счет — специальный счет, с помощью которого инвестор может совершать операции на фондовой бирже.

Брокерский счет также хранит историю операций. Со счетом инвестор взаимодействует не напрямую, а через официального представителя на бирже — брокера.

Брокер — это профессиональный участник фондового рынка, выступающий в роли посредника между инвестором и эмитентом. Он совершает сделки для инвестора.

Хотя брокер имеет большое значение в торговле на бирже, он является лишь посредником и не принимает решения за инвестора. Разрабатывать стратегию инвестирования необходимо самостоятельно. Брокер также не несет ответственности за риски и сделки. Если у инвестора недостаточно опыта, он может поручить разработку стратегии доверительному управляющему.

Доверительный управляющий — организация, которой инвестор доверяет управление пакетом ценных бумаг на заранее утвержденных условиях.

И брокер, и доверительный управляющий обязаны получить лицензию в Центральном банке РФ. До 2013 года лицензии выдавала Федеральная служба по финансовым рынкам. Реестры названий зарегистрированных компаний находятся в открытом доступе, и с ними стоит ознакомиться, прежде чем входить на фондовый рынок.

Становиться инвестором стоит лишь тогда, когда есть свободные средства, из которых можно извлечь дополнительную выгоду. Операции на фондовом рынке сопряжены с элементом риска. Согласно экономической теории и принципу экономического рационализма, не стоит использовать ресурсы, когда затраты от действия превышают возможные выгоды.

Есть несколько способов заработать на фондовом рынке. К примеру:

- На росте цены акции: купить акцию по дешевой цене и продать ее, когда она будет стоить дороже.

- Купить акции или облигации крупных компаний (например, сырьевого и банковского секторов экономики).

- Совершать спекуляции, т. е. деятельность по купле-продаже финансовых активов с целью получить выгоду в краткосрочной перспективе.

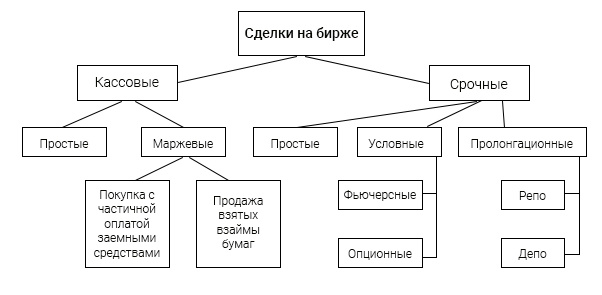

Основные типы сделок на фондовой бирже и их структура представлены на схеме.

Какие возможности дает фондовый рынок

Фондовый рынок обладает рядом преимуществ, по сравнению с другими видами инвестиций.

Фондовая биржа: что это, как работает и как на ней зарабатывать

Биржа — организованное место торговли ценными бумагами, товарами, производными финансовыми инструментами и услугами, где участники рынка покупают и продают соответствующие активы, а также стандартизированные контракты и услуги — либо от собственного имени, либо действуя в интересах клиентов.

По типу предлагаемых товаров биржи можно условно разделить на фондовые, товарные и валютные.

- На фондовых биржах торгуют различными ценными бумагами. В первую очередь — акциями. Это инструменты, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

- Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

- На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок Forex не относится к ним и считается внебиржевой площадкой.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

Это разделение нельзя считать строгим: многие площадки относятся к универсальным и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить деривативы не только на товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

Что такое фондовая биржа

Фондовая биржа — это централизованная площадка, на которой созданы необходимые условия для торговли ценными бумагами.

Она участник фондового рынка, который обслуживает его и обеспечивает заключение сделок с ценными бумагами. Фондовый рынок — это фактически рынок ценных бумаг (акций, облигаций, паев фондов) и деривативов (фьючерсов и опционов на финансовые активы). Но рынок ценных бумаг , помимо фондового, охватывает еще и рынки денежных и товарных инструментов.

Если провести простую и понятную аналогию, то фондовая биржа в чем-то похожа на фермерский рынок. Он предоставляет фермерам место для продажи товаров. Покупатели приходят на рынок, потому что смогут на нем купить различные сельскохозяйственные товары у разных фермеров. От рынка выигрывают как фермеры, так и покупатели. Сам фермерский рынок не участвует в купле-продаже сельскохозяйственных товаров — он лишь предоставляет пространство, где встречаются и торгуют фермеры и покупатели. Точно так же фондовые биржи объединяют компании, которые хотят продать ценные бумаги, и инвесторов, которые хотят их купить.

Работа фондовой биржи регулируется как внутренними, так и внешними документами, которые охватывают всех ее участников ( эмитентов , инвесторов, профессиональных фондовых посредников, организации инфраструктуры рынка), а также все виды деятельности и операций на ней.

Основные законодательные акты, которыми регулируется российский рынок ценных бумаг в целом и работа фондовых бирж в частности, — Федеральный закон от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» и Федеральный закон от 21 ноября 2011 года № 325-ФЗ «Об организованных торгах». Надзор за деятельностью работы российских фондовых бирж осуществляет Банк России.

По закону фондовая биржа — это организатор торговли на рынке ценных бумаг, и она не может заниматься другими видами профессиональной деятельности, кроме депозитарной (услуги по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги) и клиринговой (расчетное обслуживание участников рынка ценных бумаг). Торговля организуется только между членами биржи, другие лица участвуют в ней через посредников.

Задачи и функции биржи определяются тем положением, которое она занимает на рынке ценных бумаг как ее участник. Фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности (за исключением вопросов организации) не отличаются от последних.

Основные задачи фондовой биржи

- Организация и сопровождение торгов ценными бумагами. Биржа устанавливает и публикует единые для всех участников торгов четкие правила и требования, соблюдение которых позволяет инвесторам и эмитентам найти ликвидные и эффективные рынки — с «узким» спредом (небольшой разницей между ценой покупки и продажи в конкретный момент), безошибочными торговыми системами, большим оборотом и надежной защитой инвестора. Например, к компаниям, которые выходят на биржу, предъявляются высокие требования по раскрытию финансовой и бухгалтерской отчетности. Также строгий отбор проходят брокерские компании, являющиеся посредниками между частными инвесторами, биржей и эмитентами. Квалифицированные инвесторы должны соответствовать отдельным требованиям. Биржа обеспечивает работу системы регулирования торговли и надзор за исполнением сделок, заключенных на площадке.

- Обеспечение равновесных биржевых цен. Биржа предоставляет рыночное место большому количеству как продавцов, так и покупателей, в том числе для выявления приемлемой стоимости (цены) конкретных ценных бумаг. Биржа отслеживает поток заказов на каждую акцию, и именно поток спроса и предложения определяет цену акции. Например, если цена спроса (заявка на покупку, bid) составляет ₽400, это означает, что инвестор сообщает бирже, что он готов купить акцию за ₽400. В то же время кто-то другой готов продать акции за ₽410 — это уже цена предложения (заявка на продажу, ask). Разница между ценой спроса и ценой предложения называется спред (spread). Достоверность достигнутых в процессе биржевого торга цен обеспечивают открытость информации об эмитенте и его ценных бумагах, стандартизация методов установления цен, использование средств массовой информации для распространения информации о котировках и сделках. Это позволяет участникам торгов в равной мере иметь доступ к информации о последних ценах, по которым можно совершать сделки, а также об объемах заключенных сделок.

- Создание условий для продажи (первичные торги) и перепродажи ценных бумаг (вторичные торги). Биржа привлекает покупателей на первичные размещения (initial public offering, IPO), в результате которых инвесторы получают возможность вложить свободные денежные средства, а эмитент получает средства для развития. Одновременно с этим биржа является площадкой для вторичных торгов, обеспечивая передачу прав собственности. Инвесторы освобождаются от обязанности владения ценными бумагами «вечно» и могут менять стратегию инвестирования — в любое время продать не соответствующие ей и купить более привлекательные инструменты.

Нью-Йоркская фондовая биржа, главный торговый зал, 2022 год (Фото: By Tobias Deml — Own work, CC BY-SA 4.0 / Wikimedia Commons)

- Обеспечение открытости биржевых торгов. Биржа обязана обеспечить любому заинтересованному лицу одновременный и в одинаковом объеме доступ к информации о ценных бумагах. К такой информации относятся наименование ценных бумаг, дата и время заключения сделок, государственный регистрационный или идентификационный номер ценных бумаг, стоимость одной бумаги, количество проданных (купленных) бумаг и общий объем сделок за биржевой день.

- Обеспечение арбитража. Биржа должна предоставить участникам торгов возможность разрешения спорных ситуаций между ее членами и контрагентами. Как правило, их решают специальные арбитражные комиссии, члены которых независимы в своей деятельности и неподотчетны руководящим органам. Зачастую комиссия действует на правах негосударственного третейского суда, в этом случае ее решения являются обязательными к исполнению. Комиссия может назначать компенсации пострадавшей стороне. Решения арбитражной комиссии можно обжаловать через апелляцию.

- Гарантия исполнения сделок. Биржа гарантирует надежность ценных бумаг, которые котируются на ней. Для обеспечения надежности к торгам допускаются только бумаги эмитентов, прошедших многоуровневую проверку. Регистрация сделок, которую проводит биржа, подтверждает условия покупки или продажи бумаг.

- Этические нормы поведения участников биржевой торговли. На большинстве бирж приняты специальные соглашения, в которых прописаны стандарты поведения участников торгов. Среди разновидностей подобных документов можно встретить этический кодекс, кодекс добросовестного поведения, свод деловых правил и т. п. Как правило, в них излагаются основы взаимоотношений с клиентами на принципах честности, открытости, безопасности, ответственности и профессионализма.

Участники фондовой биржи

Основные участники торгов на фондовой бирже:

- инвестор — физическое или юридическое лицо, вкладывающее денежные средства в те или иные активы с целью их увеличения (дохода) и/или заинтересованное в получении прав, гарантированных той или иной ценной бумагой (например, права голоса);

- эмитент — компания, желающая привлечь инвестиции и размещающая для этого на бирже ценные бумаги. Помимо коммерческих организаций, эмитентом может быть регион, город или государство. Чтобы бумаги эмитента были допущены к торгам, ему нужно пройти процедуру проверки и впоследствии соответствовать предъявляемым требованиям;

- брокер — профессиональный участник торгов. По сути, брокеры — это посредники, которые обеспечивают взаимодействие инвесторов и эмитентов. Они обязаны получить лицензию на брокерскую деятельность от Банка России;

- доверительный управляющий — посредник, которому инвестор передает свои средства для последующих инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли;

- регистратор — лицензированная компания, ведущая реестры с полным учетом всех владельцев ценных бумаг;

- депозитарий — компания, хранящая и учитывающая ценные бумаги. Она выступает гарантом прав инвесторов;

- клиринговый или расчетный центр — компания, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок, то есть занимается передачей денег от покупателя ценных бумаг к продавцу.

Как работает фондовая биржа

Фондовая биржа — это централизованная площадка, где люди, корпорации и правительства могут покупать и продавать акции. Основная концепция инвестирования на фондовой бирже заключается в получении дохода либо за счет ожидаемого роста стоимости самой ценной бумаги, либо за счет дивидендов и купонных выплат по облигациям.

На текущий момент наиболее распространены следующие режимы работы бирж:

- аукционная биржа. На таких биржах трейдеры и брокеры физически находятся в биржевом зале и работают напрямую друг с другом, делая заявки на покупки и продажу устно. Исторически это был основной способ работы большинства бирж, и ряд площадок до сих пор проводит аукционы, на которых физически присутствуют продавцы и покупатели;

- электронная биржа. В последнее время электронная торговля стала наиболее распространенным методом биржевых операций. Здесь нет трейдеров и нет физической торговой активности. Вместо этого торговля происходит на компьютеризированной платформе, через которую связываются покупатели и продавцы. Эти биржи считаются более эффективными и более быстрыми, чем традиционные биржи. Сегодня многие биржи, которые раньше полагались исключительно на физическую торговую площадку, предлагают торговать через автоматизированные системы, используя оба метода одновременно. Однако есть и биржи, на которых торговля ведется исключительно через интернет-терминалы.

Время работы бирж не стандартизировано и может отличаться в зависимости от страны, а также от желания и возможности конкретной площадки обеспечить продавцам и покупателям доступ к торговым операциям. Кроме того, биржи могут разделять график торгов для различных инструментов. Время работы фондовых бирж вследствие разных часовых поясов в разных странах накладывается друг на друга, и торговля может идти круглосуточно.

Оптимизм на рынке, сентябрь 2008 года (Фото: By Alan Levine — Optimism in the Market, CC BY 2.0 / Wikimedia Commons)

Для отслеживания изменений на фондовой бирже, где могут регистрировать миллионы транзакций в день, используют индексы фондового рынка. Биржевой индекс — это показатель, который отражает, на сколько в среднем изменилась стоимость определенной группы ценных бумаг за некий момент времени, с помощью единого агрегированного значения, то есть индексы рассчитываются автоматизированными системами.

Например, S&P 500 отслеживает рыночную капитализацию более 500 крупнейших компаний США. Индекс FTSE 100 включает 100 крупнейших британских компаний, котирующихся на Лондонской фондовой бирже, Nikkei 225 (N225) — индекс Токийской фондовой биржи (Япония), рассчитывается как простое среднее арифметическое значение цен 225 наиболее ликвидных акций, IMOEX — индекс Мосбиржи — основной индикатор российского фондового рынка, включающий 43, по состоянию на май 2022 года, наиболее ликвидные акции крупнейших компаний из основных секторов экономики России.

Биржевые индексы помогают инвесторам сравнить текущие уровни цен с прошлыми ценами для расчета эффективности рынка, а также оценить как общее настроение на рынке ценных бумаг, так и конкретный сегмент. Опытные инвесторы часто советуют инвестировать в индексные фонды ( ETF , ПИФ ), которые отслеживают индексы фондового рынка, исходя из положения, что такие фонды неуклонно растут на долгосрочном горизонте.

Крупнейшие фондовые биржи

В мире насчитывается около 240 фондовых бирж. Десять самых крупных по капитализации бирж занимают в совокупности более половины общемирового рынка. Исходя из рыночной капитализации всех зарегистрированных на бирже компаний, которая представляет собой цену акции компании, умноженную на общее количество выпущенных акций, Нью-Йоркская фондовая биржа (NYSE) является крупнейшей в мире по состоянию на март 2022 года. Вторая по величине фондовая биржа — американская NASDAQ, за которой следует Шанхайская фондовая биржа (Китай) и Euroneюxt (Европа).

Топ-10 фондовых бирж по капитализации компаний, торгующихся на них, по данным Statista на август 2022 года:

- NYSE (США) — $24,19 трлн;

- NASDAQ (США) — $18,59 трлн;

- Shanghai Stock Exchange (Китай) — $6,87 трлн;

- Euronext (ЕС) — $5,62 трлн;

- Japan Exchange Group (Япония) — $5,29 трлн;

- Shenzhen Stock Exchange (Китай) — $4,9 трлн;

- Hong Kong Stock Exchange (Гонконг) — $4,53 трлн;

- National Stock Exchange of India (Индия) — $3,49 трлн;

- Saudi Stock Exchange (Tadawul — Саудовская Аравия) — $3,04 трлн;

- LSE Group (Великобритания) — $2,96 трлн.

Нью-Йоркская фондовая биржа (NYSE)

Нью-Йоркская фондовая биржа в Нью-Йорке (США) — крупнейшая в мире фондовая биржа по совокупной рыночной капитализации зарегистрированных на ней компаний (Фото: Wikimedia Commons)

Американская биржа NYSE формально работает с 1792 года — 230 лет. Нью-Йоркская фондовая биржа является крупнейшей фондовой биржей в мире с капитализацией фондового рынка чуть более $27,2 трлн по состоянию на март 2022 года. Компании, котирующиеся на NYSE, пользуются большим доверием инвесторов, потому что должны соответствовать требованиям первоначального листинга. В частности, акционерный капитал компании должен составлять не менее $50 млн и выполнять требования ежегодного обслуживания. Чтобы продолжать торговаться на бирже, компании должны удерживать цену выше $1 за акцию. По состоянию на май 2022 года на NYSE торгуются акции 7427 компаний.

NASDAQ

Американская биржа NASDAQ — первая в мире электронная фондовая биржа, которая начала работать в 1971 году, является традиционной площадкой для компаний, работающих в технологическом секторе. Капитализация NASDAQ с марта 2020 года выросла в два раза — с $11,23 трлн до $22,42 трлн к концу марта 2022 года, Для сравнения, NYSE за тот же период выросла с $25,53 трлн до $27,2 трлн. Опережающий рост NASDAQ во многом можно объяснить успехом акций информационных технологий во время глобальной пандемии коронавируса (COVID-19).

Шанхайская фондовая биржа (SSE)

Шанхайская фондовая биржа в Шанхае (Китай) — третья по величине фондовая биржа в мире (Фото: Wikimedia Commons)

Шанхайская фондовая биржа — крупнейшая фондовая биржа в Азии, базируется в Китае. Шанхайская фондовая биржа является третьим по величине фондовым рынком в мире по рыночной капитализации в размере $7,37 трлн по состоянию на март 2022 года. В отличие от Гонконгской фондовой биржи Шанхайская фондовая биржа по-прежнему не полностью открыта для иностранных инвесторов и часто зависит от решений центрального правительства из-за контроля, осуществляемого властями материкового Китая. Основное ограничение заключается в том, что акции китайских компаний категории А доступны только гражданам, проживающим в Китае. В Гонконге есть акции H, которые открыты для глобальных инвесторов. Рынок торговли ценными бумагами в Шанхае зародился в 1866 году. Официально Шанхайская фондовая биржа ведет свою историю с 1990 года.

Фондовые биржи в России

По данным Банка России, на 26 октября 2022 года лицензию биржи имеют шесть организаций:

- Московская биржа («Московская Биржа ММВБ-РТС»);

- «СПБ Биржа» (до июля 2021 года «Санкт-Петербургская биржа»);

- СПВБ («Санкт-Петербургская валютная биржа»);

- СПбМТСБ («Санкт-Петербургская международная товарно-сырьевая биржа»);

- «Биржа «Санкт-Петербург»;

- НТБ («Национальная товарная биржа»).

Из них только три можно отнести к фондовым биржам — Московскую биржу, СПБ Биржу и СПВБ, на которой работает фондовый отдел рынка.

Самые крупные фондовые биржи в России — Московская биржа и СПБ Биржа.

Московская биржа

В декабре 2021 года Мосбиржа представила новый бренд MOEX, который объединяет классический биржевой функционал, а также проекты по личным финансам и обучающие сервисы (Фото: Shutterstock)

В 1992 году была учреждена Московская межбанковская валютная биржа (ММВБ), которая впоследствии была преобразована в ПАО «Московская Биржа». Московская биржа обладает одной из самых широких линеек инструментов в мире. Инвесторам доступны операции с российскими и иностранными акциями, государственными и корпоративными облигациями, биржевыми фондами, валютами, драгоценными металлами, товарами, фьючерсами и опционами на российские и глобальные активы, а также инструменты управления ликвидностью. На площадке имеют листинг 3674 ценные бумаги (акции, облигации , паи фондов и ETF).

Капитализация рынка акций на 31 марта 2022 года составила ₽47,30 трлн ($578,63 млрд). Совокупный объем торгов на всех рынках Московской биржи в 2021 году составил ₽1 квадрлн, из них на рынок акций пришлось ₽29,9 трлн.

Торги и расчеты проводятся на программных платформах собственной разработки Мосбиржи. В состав группы входят центральный депозитарий и центральный контрагент. Более 19 млн россиян имеют брокерские счета на Московской бирже, почти 6 млн человек заключали сделки в 2021 году.

СПБ Биржа

СПБ Биржа ведет отсчет истории своего существования с 1997 года, когда на базе фондового отдела ЗАО «Биржа «Санкт-Петербург» в форме некоммерческого партнерства была создана «Фондовая биржа «Санкт-Петербург» для организации торгов ценными бумагами.

Основной фокус СПБ Биржа делает на торги иностранными ценными бумагами — на площадке имеют листинг 1817 ценных бумаг, из них 1763 — бумаги международных компаний (данные на май 2022 года). Стоимостной объем сделок по иностранным ценным бумагам на СПБ Бирже по итогам 2021 года составил $393,43 млрд.

Также СПБ Биржа организует торги товарными инструментами, российскими ценными бумагами, еврооблигациями.

Более 16 млн россиян имеют брокерские счета на СПБ Бирже, почти 845 тыс. человек заключали сделки в 2021 году.

СПБ Биржа является крупнейшим российским организатором торгов международными ценными бумагами в российской юрисдикции.

Как заработать на фондовой бирже

Самый простой и эффективный для большинства людей способ заработать на фондовой бирже — купить акции и облигации, держать их и периодически ребалансировать портфель. Для более сложных инструментов от инвестора потребуется больше усилий и вовлеченности в процесс. Как оценить доходность инструментов фондовой биржи и заработать на них, «РБК Инвестициям» рассказали эксперты.

Покупка акций

Акция — доля в бизнесе. Если компания имеет устойчивое финансовое положение, развивается, растет, стоимость ее акций в перспективе трех — пяти лет и более будет расти, каким бы ни был макроэкономический и геополитический фон.

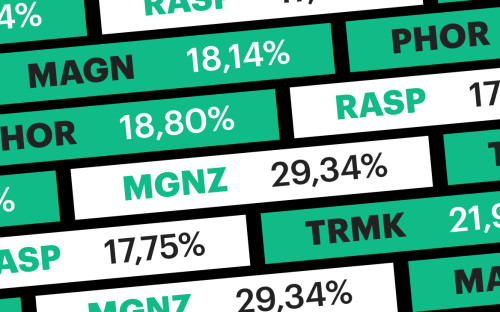

«За ориентир доходности акций можно принять динамику фонда «акций мира» Vanguard Total World Stock ETF (NYSE Arca: VT) либо индекс Мосбиржи (MOEX: iMOEX). В первом случае долгосрочная долларовая доходность лежит в диапазоне 5,7–7,8% в год плюс 2,2% в год дивидендами до налогов. Рублевая доходность iMOEX составляет 6,3–10,3% в год плюс 7,8% дивидендами минус НДФЛ», — рассказал инвестиционный советник Владимир Верещак.

Покупка облигаций

Облигации считаются более консервативным, надежным инструментом: заранее известны даты выплаты купонов и погашения, ниже волатильность , выше очередность выплаты при банкротстве эмитента.

«Доходность фонда «облигаций мира» Vanguard Total Bond Market ETF (NASDAQ: BND) отрицательная и варьируется в пределах от -1,08 до -2,68% в год в долларах США. Но можно рассчитывать на купонные выплаты порядка 2,14% в год до уплаты налогов. Полная среднегодовая доходность российских ОФЗ за последние десять лет по индексу Cbonds-GBI RU составляет 7,52% в год до НДФЛ. Доходность качественных корпоративных облигаций обычно выше на 1–3 п.п. в год», — говорит Владимир Верещак.

Покупка фьючерсов

Есть три основные стратегии заработка на фьючерсах: хеджирование, арбитраж и спекуляции, рассказала эксперт ИК «Велес Капитал», основатель «Велес Академии» Валентина Савенкова.

- Хеджирование — это страхование от неблагоприятного изменения цены интересующего инвестора актива. Например, при падении рынка акций вместо продажи инвестиционного портфеля инвестор может открыть короткую позицию во фьючерсном контракте и заработать таким образом на падении рынка. Доходность в данном случае не предусмотрена логикой стратегии, это защита от просадки.

- Арбитраж, или создание синтетических облигаций — это игра на разнице цены базового актива и фьючерсного контракта. Фьючерс, как правило, стоит дороже, чем базовый актив, в его цену включена стоимость денег. В среднем разница находится на уровне ключевой ставки России, по некоторым активам может быть больше или меньше. Задача — найти пару «базовый актив — фьючерс» с максимальной ценовой разницей и сыграть на этой разнице: если фьючерс дороже базового актива (ситуация контанго) — купить базовый актив, продать фьючерс, в дату исполнения произойдет сальдирование позиций, а разница в цене — это прибыль. Используется преимущественно с поставочными фьючерсами (акции, драгоценные металлы). Ожидаемая доходность превысит ключевую ставку на 2–3%. Основное преимущество перед облигациями: короткий срок и отсутствие кредитных рисков (в данной конструкции есть только системный риск, например — закрытие торгов на долгий срок, крах биржевой системы страны и т. п.).

- Спекуляции — это с точки зрения инвестиционного профиля стратегия для агрессивных инвесторов. Реализуется на коротких временных интервалах (от минутного до часового графика), для принятия решений преимущественно используется технический анализ. Ожидаемая доходность не ограничена — реально успешный фьючерсный трейдер может рассчитывать на 10–20% в месяц. Но и риск на капитал также не ограничен, можно потерять большую часть капитала за короткий срок — меньше одного года торговли. Требуются серьезная подготовка, прокачка навыков принятия торговых решений, время на совершение сделок (от двух часов в день до непрерывной торговли в течение торговой сессии) и соблюдение правил управления рисками.

Покупка опционов

Опционы — сложный финансовый инструмент, который дает больше разнообразных возможностей для заработка, отмечает Валентина Савенкова.

Опцион для покупателя — право, для продавца — обязательство совершить сделку с базовым активом. А значит, стратегии работы с ним как минимум различаются в зависимости от того, покупает инвестор опцион или продает.

Покупка опционов предполагает реализацию трех стратегий:

- хеджирование рисков (по аналогии с фьючерсами);

- совершение сделок с базовым активом с помощью опционов (со встроенным стоп-приказом в виде уплаченной опционной премии);

- спекулятивные операции с опционами (игра на изменении цены базового актива, в результате чего купленный опцион удается перепродать дороже до истечения срока его обращения).

«Продажа опционов может происходить в двух формах: продажа покрытых и непокрытых опционов. В случае с продажей покрытых опционов у вас на счете есть вся сумма для совершения сделки с базовым активом. Вы сидите в позиции до исполнения, ваш гарантированный доход — опционная премия. Риск — совершение сделки с базовым активом по цене хуже рыночной», — говорит эксперт.

Непокрытые опционы — чистая спекуляция. В этом случае продавец играет на распад временной стоимости опциона, рассчитывая на то, что цена базового актива не изменится, а опционная премия с каждым днем будет становиться дешевле, что позволит откупить проданный опцион дешевле и заработать на разнице с большим плечом.

Доходность спекулятивных операций с опционами сравнима с доходностью спекуляций фьючерсами — потенциально может быть выше, так как на опционах больше размер кредитного плеча.

Риск неограничен, притом что если на фьючерсах для полной потери капитала может понадобиться несколько сделок, то в случае с опционами лишиться всех денег можно, совершив всего одну сделку.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее Процедура включения ценной бумаги в список торгуемых на бирже активов.

Суть фондового рынка: объясняем понятным языком

Чтобы понять суть фондового рынка, в чем она проявляется, мало просто посмотреть на терминологию. Человеку будут долго объяснять насчет финансовых инструментов, капитализации, и, к сожалению, без привязки к реальным жизненными ситуациям проблематично даже зацепиться за часть материала. Однако специалисты фондового рынка уже спешат на помощь, дают ответы на распространённые вопросы.

Распространенные термины

Если посмотреть толковый словарь, в нем под фондовым рынком понимают финансово-экономический инструмент. На этом этапе стоит остановиться и все обдумать. Понятно, что инструмент используется человеком для достижения каких-либо целей. Фондовый рынок нужен для заработка денег.

Однако не стоит понимать под словом «рынок» обычный базар. Как говорилось ранее, лучше представить инструмент. Он не материален, его нельзя пощупать, но он реально помогает экономистам зарабатывать деньги. Второй момент – его экономически-финансовая сущность.

Экономическая сущность

Может показаться, что экономика и финансы очень близкие, однако это не совсем так. Разбирая фондовые рынки, в экономическую составляющую вкладывают хозяйственную деятельность. Лучше представить себе любую компанию. Люди в ней крутятся, занимаются производством, продажей, обменом и потреблением ресурсом. Основная цель – получение выгоды.

Финансовая сущность

Ну вот с финансами ни у кого вопросов не возникает. Напоминаем, что слово французское и оно означает денежные средства. Экономика без финансов мало что может показать. Большие таблицы, графики и диаграммы – это финансовая отчетность и она содержится в фондовом рынке.

Финансовая сущность

Цель фондового рынка

С финансово-экономическим инструментом разобрались, но цель его пока не ясна. На самом деле, фондовый рынок используется для регулирования оборота ценных бумаг. Опять же не надо представлять себе здание, где летают бумажки, речь идет о нематериальном объекте. Хотя ценные бумаги вполне материальны и люди не плохо на них зарабатывают.

Основной вопрос – да как этот фондовый рынок регулирует эти ценные бумаги? Говоря об обороте ценных бумаг, надо понимать, что они не только лежат под подушкой дома, но и иногда продаются, покупаются, обмениваются и сдаются в залог.

Все на практике

Для примера работы фондового рынка имеет смысл углубиться в историю. Отправляемся в 1611 год, город Амстердам. Вы не знали, но тут была организована первая финансовая биржа. В отличие от фондового рынка, финансовая биржа вполне материальный объект.

Итак, понятно, что в здании под названием финансовая биржа приезжают влиятельные люди. У них, конечно же, есть ценные Бумаги и желание продавать их, покупать, обменивать и сдавать в залог. Таким образом, инструмент (фондовый рынок) используется для заработка денег.

Все на практике

Про акции

Выше не один раз упоминались ценные бумаги, но лучше все пощупать поближе. Проще всего рассмотреть акции, про которые активно говорят по телевизору, но у простых людей они редко бывают на руках. А если попадают, то влиятельные люди стремятся быстрей их приобрести на выгодных условиях или наоборот продать, опять же на выгодных условиях для себя.

Известно, что акция – это ценная бумага, владелец называется акционером. Такой человек владеет частью прибыли компании. К примеру, есть завод, выпущено 100 акций, человек получает 1 ценную бумагу и уже может рассчитывать на пассивный доход.

Человек может подумать, что с одной акцией он может зайти в компанию и рассказывать свою мнение по поводу управления основными средствами, но это не так. Решения принимаются крупными акционерами. Если углубиться в вопрос, то акции не одинаковые – есть привилегированные и непривилегированные бумаги.

Слово сложное, но суть проста. Именно непривилегированные акции дают возможность принимать участие в собраниях акционеров. Привилегированные акции выглядят попроще. Их владельцы также способны рассчитывать на дивиденды, но к управлению доступ закрыт. А когда предприятие ликвидируется, можно получить какое-то ценное имущество.

Про акции

Принцип работы фондового рынка

Люди собираются на фондовой бирже и стараются выгодно приобрести либо реализовать ценные бумаги. В связи с этим возникает вопрос, что с ними происходит. Мы видим, акции скачут вверх-вниз, иногда находятся на одном уровне.

Все эти специалисты с прогнозами больше похожи на шарлатанов. На самом деле, фондовый рынок опирается на международную ситуацию. У вас есть, к примеру, одна акция завода. Это не означает, что все дорожает и она через время принесет доход.

Говоря о международной ситуации, важно следить за спросом на продукцию. Если завод производит старые утюги, значит его дни сочтены. Если рассматривается новое хай-тек предприятие с известными учредителями, это другое дело.

Вывод

Раньше обеспеченные люди зарабатывали на покупке товаров, а сейчас появились ценные бумаги. Фондовый рынок на деле оказался не таким страшным, поскольку со временем он открывается для простых людей. Работникам на предприятиях дают возможность приобрести акции, и это означает, что можно внести свой вклад в развитие данного финансово-экономического инструмента.

Источник https://wiki.fenix.help/yekonomika/fondovyy-rynok

Источник https://quote.rbc.ru/news/article/627e10719a79476d62900ee8

Источник https://bigbankir.ru/how-earn/sut-fondovogo-rynka/