История риска и доходности мировых фондовых рынков

Чтобы лучше понимать природу того, во что мы собираемся инвестировать, давайте взглянем на историю риска и доходности основных классов активов по всему миру и на доступную историю по России.

Это часть курса о создании своего инвестиционного портфеля. Информацию о курсе и другие статьи можно найти здесь.

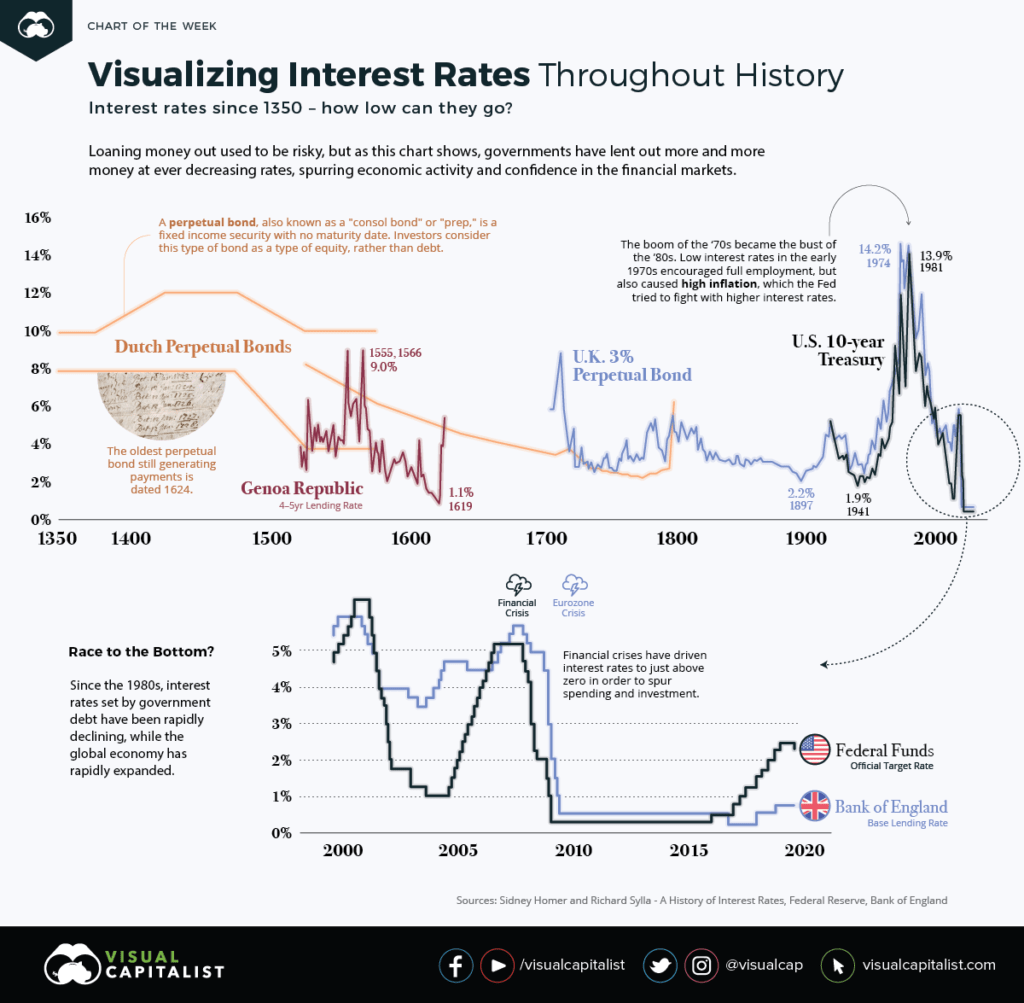

Ещё во времена Ренессанса европейские государства практиковали заимствования в виде государственных облигаций для финансирования своих войн или торговых кампаний. Историю ставок госдолга за последние 670 лет можно увидеть на графике ниже. Среди изображенных на нем бумаг есть голландские и британские вечные облигации (они не имели даты погашения), 4-5-летний долг Генуэзской морской и торговой республики и 10-летний госдолг США.

Инвесторы требовали больше доходности за больший риск ещё в XV веке. Чтобы убедиться в этом, достаточно посмотреть на ставки и связать их с историческими событиями. Например, процветание торговли в Генуэзской республике зависело от контроля средиземноморских торговых путей, поэтому потеря острова Хиос в 1566 году (он отошел Османской империи) нанесла серьезный удар по экономике республики и заставило ставки подняться, то есть компенсировать повышенный риск.

История ставок по государственным облигациям Нидерландов, Генуэзской республики, Великобритании и США, XIV–XXI вв. Источник: visualcapitalist.com

Посмотрим теперь на более современный период и долевой (акционерный) капитал. На графиках ниже изображены изменения долей стран в мировой капитализации за последние 120 лет.

Относительные размеры страновых рынков акций на конец 1899 года (слева) и 2018-го (справа). Источник: Credit Suisse Global Investment Returns Yearbook 2019. Изменение относительных размеров страновых рынков акций с конца 1899 года до конца 2017. Источник: Credit Suisse Global Investment Returns Yearbook 2018.

Кроме гегемонии США здесь можно заметить наличие и исчезновение российского рынка в 1917 году из-за известных всем событий (и его появление сильно позже). А также возникновение и коллапс огромного «пузыря» на японском рынке 1970-90-х годов. Всё это подчеркивает важность глобальной диверсификации. Так же как уход от отдельных ценных бумаг к покупке целых рынков через фонды позволяет уйти от риска отдельных эмитентов, включение в портфель нескольких стран или всего мира позволяет уйти от риска одной страны. Достичь этого можно за счёт покупки фондов, а не отдельных ценных бумаг.

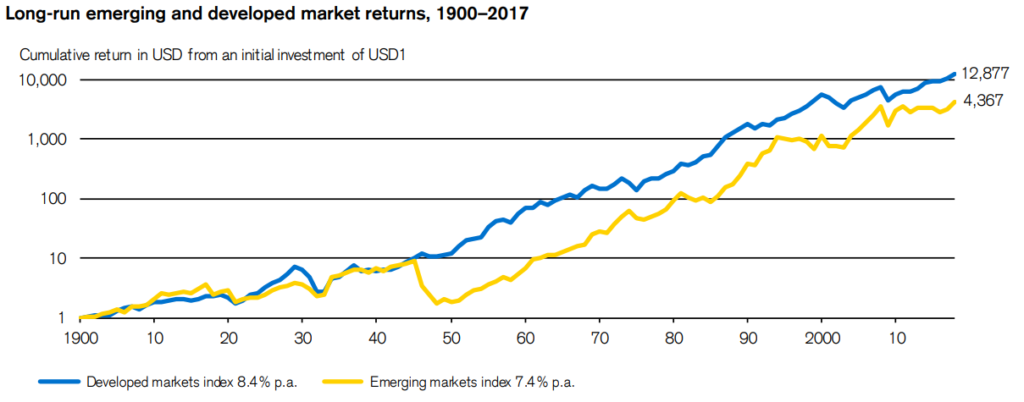

Доходность развитых и развивающихся рынков акций с конца 1899 года до конца 2017-го. Источник: Credit Suisse Global Investment Returns Yearbook 2018.

Теперь взглянем на историю мировых рынков акций в динамике за последние 117 лет. Здесь показано как вложение $1 в акции развитых (синяя линия) и развивающихся (желтая) стран росло со временем (доходность номинальная, то есть без вычета инфляции).

В начале XX века развивающиеся рынки показывали лучшую доходность, но исчезновение российского фондового рынка нанесло по ним удар (инвесторы в России тогда потеряли всё).

В период бычьего рынка 20-х годов лучшую доходность показывали развитые рынки, а развивающиеся отставали, зато они не так сильно пострадали от Великой депрессии после 1929 года.

Начиная с середины 30-х годов и до середины 40-х развитые и развивающиеся рынки показывали примерно одинаковую доходность. Всё это ещё раз показывает нам важность диверсификации — мы не знаем заранее какая страна или степень развитости экономики окажется лучшим вложением на предстоящем периоде инвестирования.

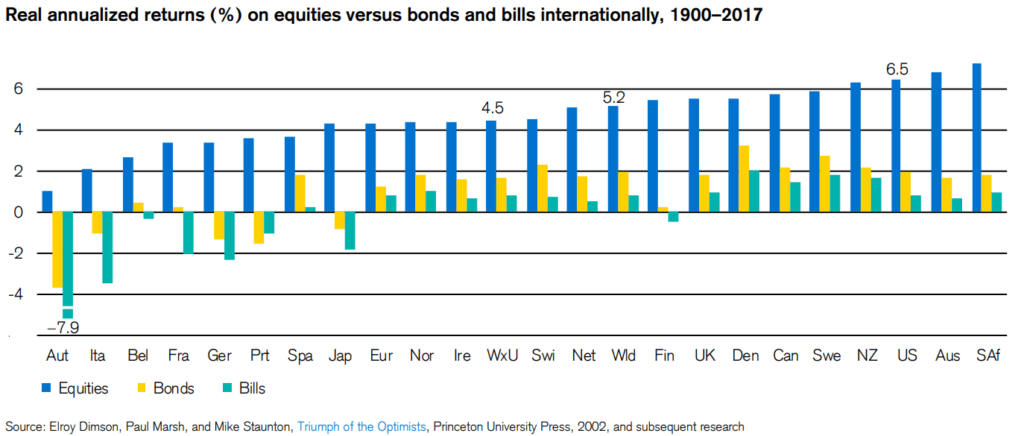

Реальная (выше инфляции) доходность акций, облигаций и векселей в разных странах за период с конца 1899 года по конец 2017-го. Источник: Credit Suisse Global Investment Returns Yearbook 2018.

На этом графике представлены годовые реальные (выше инфляции) доходности акций, облигаций и векселей в разных странах мира за последние 117 лет (включая выплаченные дивиденды и купоны). Здесь можно заметить, что странам, которые не участвовали в мировых войнах (или они хотя бы были не на их территориях), повезло больше, поэтому воспринимать эти цифры надо через эту призму (не обязательно Южная Африка будет доходнее Германии или Японии в будущем, просто она не была уничтожена во время Второй мировой войны и на неё не падали ядерные бомбы).

Годовая доходность акций всего мира (Wld) за 117 лет составила 5.2% выше инфляции (самый рисковый актив по СКО), облигаций – 2% и казначейских векселей (наименее рисковые) –

Мировые войны или нет, график ясно показывает, что премия за риск существует и те инвесторы, которые берут на себя больше рыночного риска, больше за него вознаграждаются. Обратите внимание, что облигации и векселя отдельных стран не всегда побеждали инфляцию даже на таком длинном периоде.

Риск и период инвестирования

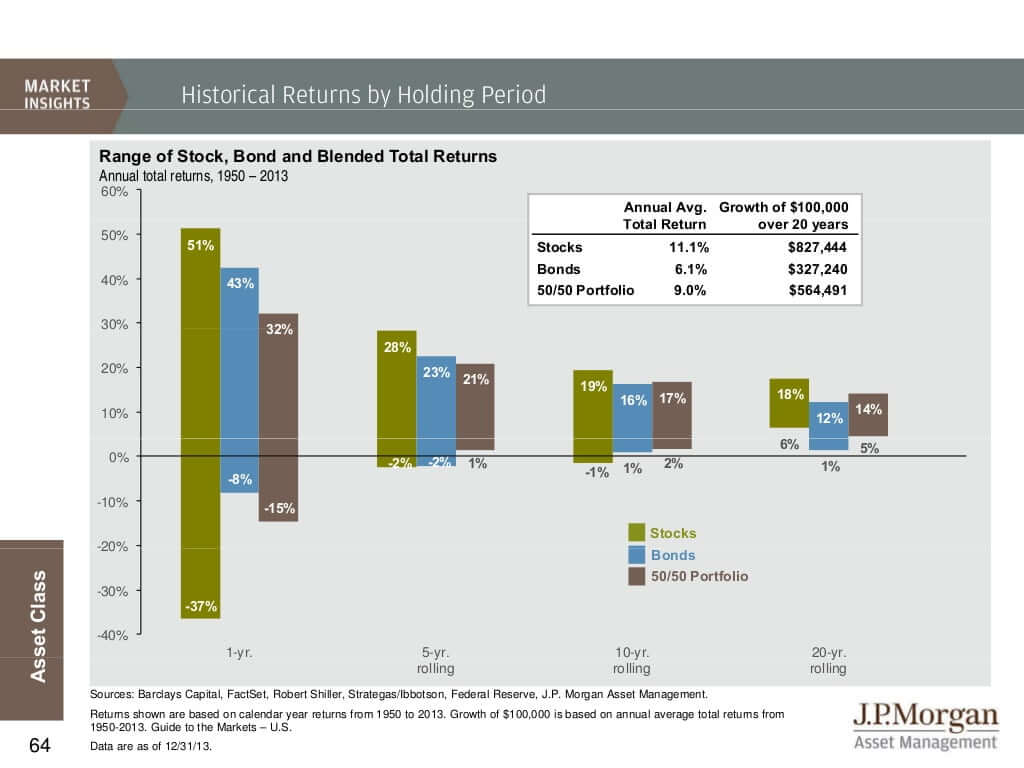

Лучшие и худшие номинальные доходности акций, облигаций и портфеля из них в долларах США на разных периодах времени. Источник: J.P. Morgan Asset Management.

Посмотрим теперь на поведение акций, облигаций и сбалансированного портфеля из них (50/50%) на скользящих периодах от 1 года до 20 лет (например, скользящий период в 5 лет это набор периодов 1950–1955, 1951–1956, 1952–1957 и так далее, а на графике выше показаны средние результаты по ним).

В верхних частях столбцов указана лучшая доходность из всех периодов той или иной длины, внизу – худшая. Можно заметить, что при увеличении срока инвестирования риск получения отрицательной доходности сокращается, а на периоде в 20 лет даже такой «тяжелый на облигации» портфель показал 5% годовых в качестве худшей из номинальных доходностей.

Помимо отдельных классов активов на доходность портфеля оказывает влияние ребалансировка (регулярное восстановление долей активов в портфеле). Подробнее мы будем говорить об этом позже, а пока давайте сложим отдельно взятые доходности акций и облигаций за весь период с картинки выше, взвешенные на их долю в портфеле и убедимся, что полученная доходность не равна доходности портфеля: 11.1% * 0.5 + 6% * 0.5 = 8.55% != 8.9%.

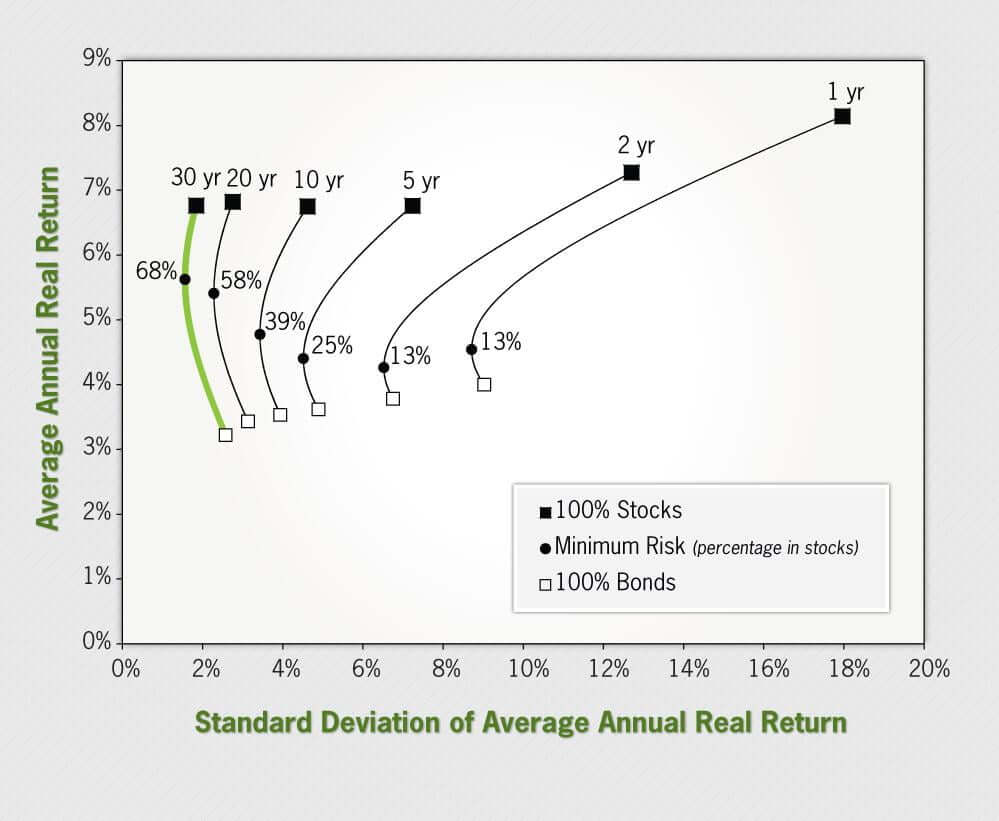

Множества портфелей из акций и облигаций на разных периодах инвестирования с 1980 по 2012 год, реальная годовая доходность и её СКО. Источник: Stocks for the Long Run. Jeremy Siegel (fifth edition; McGraw-Hill, 2014).

Важно осознавать, что при увеличении срока инвестирования снижается и рыночный риск, если измерить его, например, на наборе доходностей скользящих 5-ти или 10-тилетних периодов, как это сделано на графике выше. Причём особенно сильно снижается риск акций .

Этот график поначалу может быть сложно понять, но это того стоит. На нём в виде отдельных кривых изображены риск и доходность множеств портфелей из облигаций и акций США на разных инвестиционных периодах. По оси X здесь представлен риск (СКО), а по оси Y – доходность, всё в процентах годовых. Черные квадраты – это портфели из 100% акций, а белые квадраты – из 100% облигаций. Каждая точка на кривой – это портфель из какого-то соотношения между акциями и облигациями от 100% одного до 100% другого. Черными точками на кривых выделены портфели с минимальным риском на данном периоде, они называются эффективными (это не значит, что вам нужны именно такие портфели, это просто термин). А сама кривая называется границей эффективности (efficient frontier).

Оставим пока эти термины и разберемся что же происходит на графике. Четко видно, что при увеличении срока инвестирования сокращается возможный разброс доходностей (СКО становится меньше). Более того, на сроках в 20 лет риск акций (более рискованного актива) становится меньше риска облигаций (!), и наименее рисковый портфель с увеличением срока инвестирования содержит в себе больше акций (черные точки становятся выше справа налево). Естественно, если для скользящих доходностей и риска взять другой исторический период (не с 1980 по 2012 год), результаты могут немного отличаться, но суть останется прежней (например, акции могут просто сравняться по риску с облигациями на отрезках в 30 лет, а не показать меньший риск).

Итак, если ваш период инвестирования большой (а для пенсионных портфелей молодых людей он обычно такой), то большую часть капитала разумно держать в акциях . Слишком большое количество денег или облигаций в портфеле на таком сроке инвестирования ведёт к недополучению доходности при отсутствии снижения общего риска портфеля (то есть вы теряете доходность и получаете взамен разве что снижение краткосрочного риска). Это особенно справедливо для людей, которые ещё не обладают большим капиталом и находятся в фазе накопления, а не распределения капитала (то есть для большинства людей).

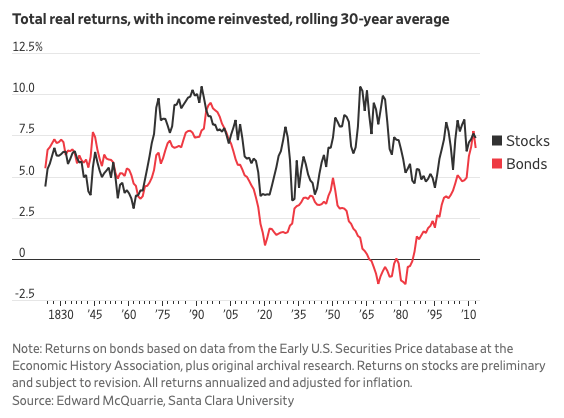

Реальная скользящая доходность акций и облигаций США на 30-летних периодах. Источник: Данные – Edward McQuarrie, Santa Clara University, график – WSJ.

Продолжая тему риска акций и облигаций на длинных сроках инвестирования можно взглянуть вот на какой факт. Многие думают, что облигации менее рискованны, чем акции, и на коротких периодах инвестирования это, безусловно, так. Но если взглянуть на 30-летние скользящие доходности акций и облигаций США, выяснится, что на некоторых периодах в 30 лет (!) облигации приносили отрицательную реальную доходность , в то время как с акциями США такого не происходило никогда.

Россия 2003–2018

Как уже было упомянуто выше, российский фондовый рынок исчезал на десятки лет и появился вновь лишь в 90-х годах XX века, поэтому изучить его доходность за многие десятилетия не представляется возможным. Сложно воспринимать и результаты 90-х годов со всеми их кризисами и перипетиями, да и доступные российские индексы имеют датой начала расчета минимум 2002-2003 год.

Чтобы сравнить риск и доходность российского рынка с остальным миром за доступный период, я построил графики прироста капитала по основным российским и западным активам в двух валютах – рубле и долларе США.

Capital-Gain.ru: Прирост вложенных 100 рублей за период с конца 2002 по конец 2018-го. Шкала логарифмическая. По данным MSCI, ICE, Bloomberg, ММВБ, Cbonds, ЦБР, LBMA. Capital-Gain.ru: Прирост вложенных 100 долларов США за период с конца 2002 по конец 2018-го. Шкала логарифмическая. По данным MSCI, ICE, Bloomberg, ММВБ, Cbonds, ЦБ РФ, LBMA.

Все дивиденды по акциям и купоны по облигациям реинвестировались (использованы индексы полной доходности). Доходности пересчитывались в рубли или доллары по курсу ЦБ РФ (долларовые индексы – в рубли, рублевые – в доллары). Чтобы было лучше видно динамику активов в начале инвестирования, шкалы на графиках сделаны логарифмическими (на линейных шкалах линии круче уходят вверх).

В качестве примера портфеля использовано такое распределение с ежегодной ребалансировкой (не является инвестиционной рекомендацией, портфель должен составляться индивидуально с учетом целей и ограничений инвестора):

- MSCI ACWI IMI: 52.5% (акции всего мира — развитые и развивающие страны; крупная, средняя и малая капитализация)

- MCFTR: 17.5% (акции российского рынка)

- Barclays Global Agg Bond (USD hedged): 15% (государственные и корпоративные облигации инвестиционного рейтинга всего мира)

- RGBITR: 15% (облигации федерального займа РФ – ОФЗ)

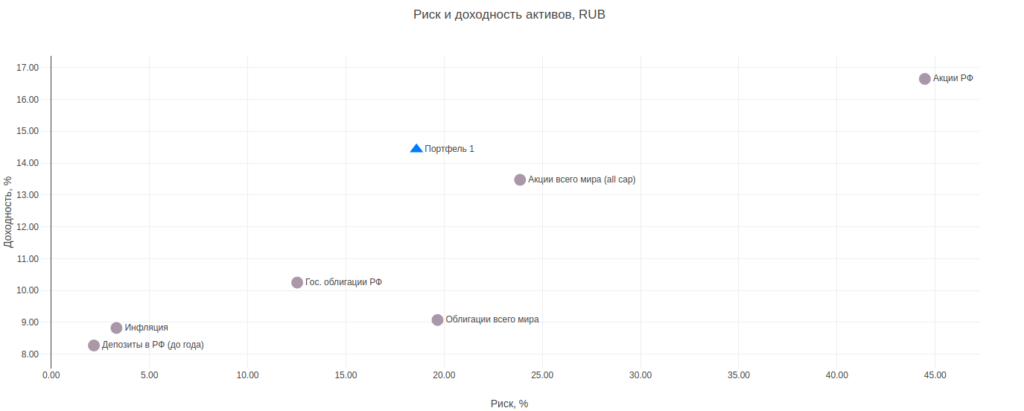

Номинальная доходность такого портфеля в рублях за период 2003–2018 составила 14.4% годовых, реальная (над инфляцией) – 5.15%. Доходность превысила депозиты сроком до 1 года (по данным ЦБ РФ) на 6.2% годовых. Риск (СКО) портфеля – 18.6% при риске входящих в него инструментов от 44.5% (MCFTR) до 12.5% (RBGITR).

Номинальная доходность такого портфеля в долларах США за период 2003–2018 составила 9% годовых, реальная (над инфляцией) – 6.8%. Доходность превысила 3-месячные казначейские векселя США на 7.7%. Риск (СКО) портфеля – 20.6% при риске входящих в него инструментов от 50% (MCFTR) до 5% (Barclays Global Agg Bond).

Обратите внимание, что сбережение в наличных долларах США привело бы к отрицательному по сравнению с инфляцией результату даже несмотря на девальвацию рубля в 2014-15 годах.

Если бы в конце 2002 года вы вложили в подобный портфель 100 рублей (хотя всех необходимых инструментов в России тогда ещё не было), вы бы получили в конце 2018-го 860 рублей, то есть ваш капитал вырос бы в 8.6 раза. Депозиты до года вернули бы вам 360 рублей, а государственные облигации 480 рублей. Уровень инфляции при этом вырос до 390 рублей, то есть на депозитах бы вы потеряли деньги, а портфель принес бы вам 470 рублей после вычета инфляции – увеличение покупательной способности почти в 5 раз.

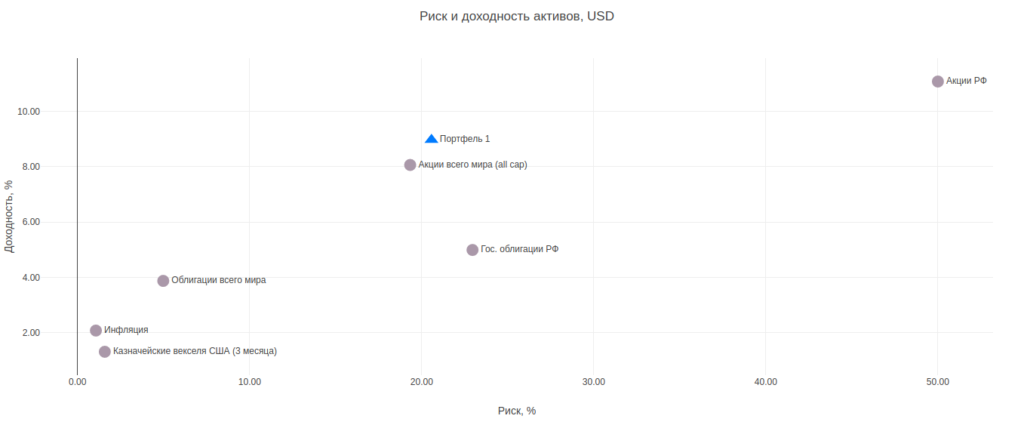

На последних двух графиках все эти активы показаны на плоскости риска (ось X) и доходности (ось Y), выраженных в процентах годовых. Чем выше и правее актив на плоскости, тем он доходнее и рискованнее (на периоде с 2003 по 2018 год включительно).

Наш модельный портфель, составленный из этих активов, находится примерно посередине по риску (оси X) и почти на самом верху по доходности (оси Y), что является свидетельством относительной эффективности портфеля. Легко на этих графиках заметить и другую закономерность — без риска не бывает и доходности.

Выводы

- Между риском и доходностью существует связь. Высокая доходность обычно требует от инвестора готовность к большему риску. Отсутствие риска несёт за собой и отсутствие доходности.

- Вам необходимо получить такую доходность, которая нужна для выполнения ваших целей. Для этого вам надо взять на себя столько риска, сколько позволяет получить эту доходность.

- При увеличении срока инвестирования риск (СКО) реальных доходностей акций (наиболее доходного класса активов) уменьшается и может сравняться или даже стать меньше риска облигаций, считающихся более безопасными на коротких дистанциях.

- Портфели на длительный срок инвестирования (больше ~10 лет) должны содержать в себе больше акций, чем облигаций, потому что на таком сроке это не ведёт к существенному увеличению риска и увеличивает доходность.

- Портфели на короткий срок инвестирования (меньше ~7–10 лет) уязвимы к краткосрочному риску, который у облигаций меньше, чем у акций, а значит должны формироваться преимущественно из облигаций.

Хотите научиться инвестировать? Пройдите мой обучающий курс о создании инвестиционного портфеля.

Нравится блог? Поддержите меня подпиской и получите доступ к преимуществам.

Оставьте отзыв

Как проходит изучение курса? Уже узнали что-то полезное? Что понравилось и не понравилось, что бы вы изменили? Оставьте отзыв о курсе, чтобы я мог сделать его лучше!

Итоги 2021 года: инвесторы и рынки

Итак, ушел 2021 год. Второй полноценный год коронавируса в мире. Он вновь унес множество жизней, но подарил надежду в виде разработки разными странами нескольких вакцин: несомненно, что без них жертв эпидемии было бы гораздо больше. Наверное, практически каждый сегодня знает среди знакомых не просто случаи заболевания, но и людей, перенесших достаточно тяжелую форму. А многие и тех, кто не перенес. Причем у вируса были свои планы: он явно мутировал в более заразную модификацию и во второй половине года во многих странах был отмечен новый всплеск болезни, несмотря на строгие (и соблюдаемые, хотя бы в развитых странах) меры.

Были свои планы и у фондовых рынков, которые вновь показали, что доходность активов и реальное положение дел в экономике могут расходиться довольно сильно. Ожидавшие конца пандемии для покупки ценных бумаг на росте экономики потеряли второй год, который для большинства рынков оказался очень удачным. Поговорим об этом, но сначала интересная картинка общей мировой капитализации отдельных активов:

На первом месте уверенно расположилось золото, а большинство следующих мест достались американским IT-компаниям, не первый год растущим как на дрожжах. На десятом месте расположился биткоин, похожий на золото отсутствием фундаментальных данных для оценки стоимости, однако существующий лишь в виде кода, т.е. в нематериальном виде.

Что касается его цены, то она давно парит в стратосфере, оторвавшись от реальности. При этом в будущем она имеет примерно равные шансы как приблизиться к земле (тут на мой взгляд может помочь кризис, когда людям понадобятся реальные деньги), так и уйти в новые межзвездные высоты. Если вы хотите угадывать криптовалютные тренды или отдельные колебания в них, то могу лишь пожелать вам удачи.

Мировой рынок акций

Как и в прошлом году, рынок акций США показал отличный рост. Про индексу S&P 500 он даже получился еще мощнее с результатом в 27%, тогда как индекс Nasdaq 100 притормозил, но все равно выдал 26.6%. Его динамику можно посмотреть здесь. Индекс мелких американских компаний Russel 2000 на этом фоне выглядит аутсайдером с результатом 13.7%.

Отлично выросла и Европа, причем не только в основных странах. Франция сумела показать почти 30% годовых в евро, Германия 15.8%. Доходность чистого индекса Мосбиржи составила 15.15% в рублях. Общий индекс зоны Евро Euro Area Stock Market Index (EU50) вырос на 21%, а рекордсменом региона в этом году стала Эстония с результатом почти 49%.

Зато лидеры азиатской экономики в этом году не блистали: особенно Китай с просадкой около 5-10% в национальной валюте по основным индексам. Причем фонд FXCN, отслеживающий Solactive GBS China ex A-Shares Large & Mid Cap USD, и вовсе выдал просадку более 25%, став привлекательным для покупки.

Но многие другие страны в секторе отработали очень мощно. Индия поднялась на 22%, Израиль на 31%. На целых 68% выросли Эмираты. Кстати, отличные результаты показал наш сосед Казахстан, выдав около 37%. Чем не преминула похвастаться компания FinEX, отслеживающая индекс казахстанских акций.

Доли стран в мировой капитализации акций

Мировая капитализация акций по индексу MSCI ACWI All Cap Index (USD) в конце 2021 года оказалась следующей:

По сравнению с концом 2020 года, США еще примерно на 4% увеличили свою капитализацию. Уменьшились доли Японии и Китая, за счет которых и прибавил рынок США (Европа была не менее успешна). Доли секторов при этом практически не изменились, разве что пару процентов прибавили информационные технологии.

Что здесь интересно? Китай, не так сильно отставая от США по ВВП (20.9 против 14.7 трлн. $) имеет лишь 3.5% по капитализации акций против 60% у США. Разрыв примерно в 17 раз. Сторонники сокращения этого дисбаланса уже несколько лет делают ставку на Китай, но результаты этого года показывают риски стратегии. О других китайских рисках я говорил в этой статье.

Товарные активы

В товарном секторе безудержный оптимизм: все активы выросли на несколько десятков процентов, а каменный уголь и вовсе в два раза. Не похоже, что мир уверенно движется в сторону альтернативных источников энергии. Впрочем, результаты нефти не сильно удивляют, поскольку в прошлом году она показала заметную просадку, а в марте-апреле 2020 г. и вовсе падала до смешных показателей. Общий товарный индекс S&P GSCI вырос сразу на 40%. Что по драгоценным металлам?

Благородные металлы показали обратную к прошлому году динамику, дружно уйдя в минус. В рублях картина не меняется, лишь немного сокращается просадка:

Валютный рынок

Индекс доллара DXY за 2021 год поднялся на 6.4%, отыгрывая прошлогоднее падение. Наиболее заметное укрепление доллара было к иене, около 7% к евро и бразильскому реалу. А вот рубль в этом году оказался устойчивым, практически не потеряв позиций. Впрочем, с учетом его сильного ослабления в прошлом году на 20% это нельзя назвать неожиданностью. Результатом стала низкая рублевая доходность по консервативным активам в долларах, взлетевшим в прошлом году – например, по еврооблигациям российских компаний.

Недвижимость в мире

Взяв за основу индекс FTSE NAREIT All REITs , по ссылке https://www.ftserussell.com/products/indices/nareit находим, как менялась недвижимость в ушедшем году:

Итого, стандартные индексы недвижимости из REITs выросли более, чем на 40%, и только ипотечные трасты показали более скромный результат в 15%. Инвестировать в трасты американской и международной недвижимости в 2021 году было выгодно.

Инфляция в США и Европе

🔥 Инфляция в США в 2020 г. составила лишь 1.2%, а по зоне евро и вовсе фиксировалась слабая дефляция -0.3%. Однако в 2021 году ситуация кардинально поменялась и в США, и в Европе:

Итого, даже по евро инфляция на ноябрь 2021 г. оказалось равной почти 5%, а по доллару достигла 6.8%. При этом, напомню, ключевая ставка в США составляет 0÷0.25%, по Еврозоне она равна нулю. Полагая доходность гос. облигаций развитых стран порядка 1% годовых, мы получаем аномальную ситуацию, когда инфляция превышает ее в 5-7 раз.

Все это заставляет вспомнить политику количественного смягчения, когда после кризиса 2008 года на рынок выводились крупные транши ликвидности, к удивлению многих не вызвавшие подъем инфляции. Так что актуальный вопрос в том, удастся ли избежать ее дальнейшего разгона в вернуть в целевые 2-3% годовых. При таких данных большинство инвесторов наверняка продолжит держать деньги в акциях, а из облигаций предпочтут высокодоходные и с защитой от инфляции.

Российская экономика

🔥 Ключевая ставка

В России политика ЦБ соответствовала сдерживанию инфляции. Стартовав в начале года с исторического минимума в 4.25%, к концу 2021 ставка добралась до 8.5%, повысив привлекательность банковских вкладов. Таким образом, цикл понижения ставок, который шел с 2015 года, сменился на противоположенный.

Понятно, что данная ситуация сделала депозит более привлекательным для хранения средств – однако реальная доходность за вычетом инфляции все равно в лучшем случае находится около нуля. Поскольку ключевая ставка на 1 января 2022 г. составила 8.5%, то в 2022 году доход от депозита не будет облагаться налогом до суммы 1 млн. руб. × 8.5% = 85 000 руб. Это ровно в два раза выше, чем в 2021. Подробнее здесь.

⚡ Инфляция

Официальная инфляция зафиксирована Росстатом на уровне 8.4%. Как всегда при заметном росте инфляции, эта цифра может вызвать скепсис, но к сожалению реальной альтернативы ей нет. Хотя свою личную потребительскую инфляцию вы посчитать вполне можете, если круг ваших товаров потребления остался примерно тем же и вы помните цены в начале года.

✅ Индекс МосБиржи, полная доходность

Индекс Мосбиржи полной доходности (брутто) показал результат примерно 19.5% в рублях. Итого, на дивиденды пришлось более 4% дохода: это меньше, чем раньше, но все равно больше, чем у развитых рынков. До осени рынок находился в фазе устойчивого роста с невысокой волатильностью, но осенью претерпел заметную коррекцию (вероятно, на фоне новостей о российских войсках у украинской границы). Небольшой рост в заключительной фазе года можно рассматривать как признак стабилизации ситуации по мнению владельцев российских бумаг. Ссылка на график, где можно посмотреть и нетто-доход: https://www.moex.com/ru/index/totalreturn/MCFTR/profitability .

✅ Индекс РТС, полная доходность

Индекс РТС полной доходности в этом году практически не отличался от рублевого индекса выше, поскольку и курс доллара был в течение года стабильным. Полная доходность в долларах составила около 18%. Таким образом, и рублевого, и валютного результата по российским активам хватило, чтобы обыграть и российскую, и американскую инфляцию. Ссылка на график: https://www.moex.com/ru/index/totalreturn/RTSTR/profitability .

❌ Российские облигации

Отрицательный результат индексов российских облигаций (из которого к тому же стоит вычесть инфляцию) не должен удивлять, если вспомнить, что год прошел под знаком повышения ключевой ставки, которая ухудшает доходность текущих выпусков. Подробнее об этой взаимосвязи тут. Государственные облигации из-за более длинного срока действия более волатильны и чувствительны к ставке, поэтому и упали ниже.

✅ Российская недвижимость

Индекс стоимости жилья в Москве довольно ровно рос весь год, в результате показав примерно столько же, сколько российский рынок акций (около 20%). Примерно на ту же величину (25%) выросли квартиры и в Санкт-Петербурге, где стоимость квадратного метра поднялась от 160 до 200 тысяч рублей:

◪ Банковский сектор

Крупных скандалов, касающихся банков, в 2021 году я не припоминаю. Закрывшихся банков по сравнению с прошлыми годами было очень немного: всего 37. Пожалуй, отмечу только ликвидацию ПАО «Евразийский банк», который в конце июня был присоединен к ПАО «Совкомбанк». На начало 2022 года в стране действует 354 банка.

Новым участником списка системно-значимых банков в 2021 году стал «Тинькофф Банк». На октябрь указанного года перечень включает в себя 13 банков:

Немного о себе и рынках

К концу ноября 2021 г. я открыл российский брокерский счет, о котором через месяц сделал подробный обзор. В моем случае это будет дополнение к зарубежному счету с меньшей суммой и заметной долей российских активов. Причина в том, что в последние два года на Мосбирже появилось достаточно инвестиционных фондов, чтобы сформировать неплохой инвестиционный портфель, использовать налоговые льготы и избежать взаимодействия с налоговой инспекцией.

Разумеется, на бирже еще представлены не все интересные варианты, а некоторые представлены странным образом – как, например, в случае фонда компании FinEX на развивающиеся рынки. На мой взгляд российскому рынку не хватает ее конкурента, создающему классические биржевые фонды ETF с низкой ошибкой отслеживания, которой грешит большинство БПИФ. Даже среди тех, которые просто покупают ETF на зарубежных рынках.

Тем не менее приятно видеть заметное падение комиссий, которые в случае открытых паевых фондов на зарубежные активы еще несколько лет назад могли составлять 5% и выше. Сегодня же вполне реально найти фонды с суммарными сборами менее процента. Те, кто предлагает больше, первые кандидаты на отток капитала. На данный момент завышенными комиссиями в основном злоупотребляют Альфа Капитал и Открытие.

Несколько лет отчетов лишний раз убеждают меня в том, что инвестиционный портфель лучшее решение для любого инвестора. Результаты меняются каждый год, мировые и российские тренды либо прерываются, либо продолжаются заметно дольше ожидаемого. Угадать будущих победителей (не только среди отдельных акций, но и целых классов активов) нет никакой возможности. Однако временной горизонт и соблюдение несложных правил позволяет каждому извлечь практическую пользу из фондовых рынков.

Итоги 2021 и Прогнозы 2022

Оглядываясь на уходящий год можно с уверенностью сказать, что это был бычий год для большинства фондовых индексов, сырья, доллара и криптовалют. Год белого металлического быка. Всем нам понадобились стальные нервы, чтобы пережить волатильность и инфляционный удар этого года. О том что несет 2022 год и как будут себя вести различные сегменты рынка читайте в нашем годовом обзоре Итоги 2021 и Прогнозы 2022.

Вступление

Оглядываясь на уходящий год можно с уверенностью сказать, что это был бычий год для большинства фондовых индексов, сырья, доллара и криптовалют. Год белого металлического быка. Всем нам понадобились стальные нервы, чтобы пережить волатильность и инфляционный удар этого года. Но мы были вознаграждены новыми победами и достижениями!

Нам есть чем гордиться. В 2021 году группа компаний Libertex получила новые награды: “Лучшая торговая платформа” от Forex Report, «Лучший форекс брокер» от European CEO, а также “Самый надежный брокер в Европе” от Ultimate Fintech. Терминал пополнился новым торговым функционалом, а клиенты получили возможность работы на новом типе счета — Libertex Portfolio, специально для инвесторов, предпочитающих традиционное инвестирование, без использования кредитного плеча.

Академии Libertex также есть чем гордится.

—Инвестиционные идеи (продукт для клиентов с депозитом от $500, уровень риска: средний) принес доходность 134% с начала 2021 года. Самыми прибыльными стали идеи по золоту, американскому фондовому рынку и биткоину.

—Нобелевские инвестиционные портфели (продукт для клиентов с депозитом от $5 000, уровень риска: низкий) принес доходность 27,2% с начала 2021 года. Самыми прибыльными позициями стали нефть, американские и европейские индексы.

—Премиум Маркет Ревью (продукт для клиентов с депозитом от $50 000, уровень риска: низкий) принес доходность 44% с начала 2021 года. Наиболее удачными стали идеи по нефти, европейскому фондовому рынку, американским акциям.

-В 2021 году аналитики Академии выпустили очередное исследование по криптовалютам “Криптоисследование 3.0”, в котором с высокой точностью указали на тенденции и ценовые ориентиры биткоина и других цифровых валют, представили уникальный материал по себестоимости и торговым моделям работы с криптовалютами.

Читайте о том, как будут себя вести различные сегменты рынка в нашем годовом обзоре Итоги 2021 и Прогнозы 2022.

Андрей Шевчишин

Руководитель отдела аналитики Академии Libertex

Валюты

В течение 2021 года доллар чувствовал себя достаточно уверенно. Индекс доллара смог укрепиться более чем на 4%. Рост американская валюта продемонстрировала по отношению к большинству основных оппонентов.

В периоды нестабильности валюта США традиционно пользуется повышенным спросом. В 2021 году было достаточно разных потрясений: ковидные ограничения, новые штаммы вируса, рост геополитической напряженности, дефолты. И на фоне всего этого инвесторы пытались диверсифицировать свои портфели, переводя часть средств в доллар США.

Кроме всего прочего, ФРС США дал сигнал о сворачивании программы количественного стимулирования. И это также идет на пользу доллару. Тем более, что, например, ЕЦБ пока упорно отказывается смотреть правде в глаза и предпринимать решительные меры в борьбе с инфляцией, которая уже более, чем в 2 раза превысила 2%-ый целевой уровень, установленный регулятором. Кроме того, Европа оказалась на грани энергетического кризиса, что также препятствует укреплению национальных валют еврозоны и Великобритании. Австралийский и новозеландский доллары традиционно считаются рискованными активами. Именно по этой причине они слабели к доллару США, даже несмотря на то, что Центральный Банк Новой Зеландии (РБНЗ) в 2021 году уже перешел к повышению ставки.

ПРОГНОЗ на 2022 год

Среди валют в 2022 году выиграет та, где быстрее всего будет найден баланс между сдерживанием инфляции и стабильностью экономики. Не секрет, что в последние несколько лет мировая экономика существует на фоне постоянного стимулирования. Если сейчас резко остановить печатный станок, разовьется масштабнейший кризис, который по силе будет сопоставим с «Великой депрессией». Поэтому инфляция – это один из немногих инструментов, способных снизить долговую нагрузку.

И в первую очередь долговую нагрузку США. Госдолг подбирается к отметке 29 трлн долларов. И в ближайшее время Конгресс должен принять решение о повышении потолка госдолга. В противном случае, США ждет неминуемая рецессия.

Пока же у доллара есть все шансы на то, что он будет оставаться одной из наиболее сильных валют. По итогам последних заседаний в 2021 году, ФРС США дал четко понять, что регулятор готов перейти к повышению ставки уже в 2022 году.

Рисунок. Ожидания представителей ФРС США по уровню ставок. Источник: Bloomberg

Таким образом, динамика основных валют по отношению к доллару будет обусловлена дифференциалом настроений в отношении монетарной политики. В частности, евро может оставаться слабым звеном. Дело в том, что глава ЕЦБ Кристин Лагард достаточно четко дала понять, что от европейского регулятора вряд ли стоит ждать повышения процентных ставок в 2022 году. Она отметила, что ужесточение денежно-кредитной политики сейчас может удушить восстановление экономики. Это значит, что евро может демонстрировать дальнейшее снижение в район уровня 1,0910.

В отличие от евро, фунт, при условии, что страна сможет справиться с энергетическим кризисом и вызовами COVID-19, способен дать доллару достойный отпор. Экономика в целом, восстанавливается, а Банк Англии готовится к ужесточению монетарной политики, так как озабочен растущим уровнем инфляции (4,2% в годовом выражении). Таким образом, по паре GBP/USD можно ждать движений в диапазоне 1,3300 – 1,4000.

Динамика сырьевых валют: канадского, австралийского и новозеландского долларов во многом будет обусловлена ценами на сырье. При этом, если предположить, что ситуация с коронавирусом стабилизируется и мир начнет постепенно наращивать деловую активность (в том числе, и в туристической отрасли), эта тройка может показать умеренное восстановление.

Ирина Рогова

Старший аналитик Академии Libertex.

Металлы

2021 год оказался не самым удачным для драгоценных металлов. Золото и серебро провели год в достаточно широких диапазонах. Металлы платиновой группы оказались под давлением, несмотря на попытки развить позитивную динамику в начале года.

Такая неоднородность динамики кроется в самой сути сектора металлов. С одной стороны, драгоценные металлы играют роль защитных инструментов и пользуются повышенным спросом в периоды нестабильности. А ее в 2021 году было более, чем достаточно: локдауны, связанные с коронавирусом, неопределенность в отношении монетарной политики ключевых Центробанков мира, риски дефолтов некоторых крупных компаний, политическая нестабильность, разрывы цепочек поставок. Но тот факт, что рынки обращали свое внимание на более высокодоходные активы, например, фондовые индексы, которые демонстрировали рост на фоне политики вливания ликвидности, проводимой большинством Центробанков, не позволил показать драгоценным металлам выраженную позитивную динамику.

Кроме того, практически все металлы используются в промышленности. И именно падение промышленного спроса оказывало на них негативное влияние. В частности, около 90% мирового спроса на палладий приходится на автомобильную промышленность. А данная отрасль чувствовала себя в 2021 году не слишком позитивно. Повсеместно фиксировалось сокращение производства. В августе 2021 года концерн Тойота заявил о сокращении производства на 40%. В Великобритании в октябре 2021-го производство откатилось к уровню 1956 года! Падение в сравнении с уровнями 2020 года составило 41%. Ожидается, что по итогам всего года (данные появятся лишь в начале 2022) производство мировых автопроизводителей в 2021 году сократится на 7 миллионов единиц. Все это привело к падению палладия за год на 26,5%.

ПРОГНОЗ на 2022 год

Стоит сразу отметить, что одним из ключевых факторов риска, который способен смешать все карты, остается коронавирус. Он постоянно мутирует, появляются новые штаммы, в разных регионах фиксируются всплески заболеваемости, которые приводят к введению ограничений и негативно сказываются на состоянии экономик.

Для промышленных металлов 2022 год вряд ли будет более позитивным, чем 2021. Возможное ужесточение монетарной политики Центробанками может привести, как минимум, к краткосрочному охлаждению в реальном секторе. А это негативный фактор для промышленных металлов. Платина не так широко используется сейчас в автомобилестроении, как палладий. И это добавляет негативных ожиданий в отношении спроса на данный металл. Ожидается, что в 2022 году по платине сформируется профицит предложения в размере 637 тыс. унций. В результате, ее котировки могут снизиться в район сильного уровня поддержки 754,8.

Палладий может чувствовать себя более уверенно. Ожидается, что к середине 2022 года ситуация в секторе автомобилестроения стабилизируется. И именно в этот период может ускориться рост спроса на этот металл. В результате, ожидается, что дефицит по итогам года составит 200 – 300 тыс. унций. Кроме того, металл используется в производстве новых процессоров, а это большой рынок. Не стоит забывать и о том, что Китай и США ввели жесткие нормы по добыче, плавке и использованию палладиевого сырья в силу негативного влияния данного процесса на экологию. Таким образом, если первая половина года будет не самой оптимистичной с вероятностью снижения котировок в район уровня 1500 долларов за унцию, то к концу года, палладий имеет шансы восстановить понесенные потери и вернуться в область 2300 – 2400 долларов. Золото и серебро будут чувствовать себя еще более уверенно. Эти металлы традиционно воспринимаются рынком как защитные. А защищаться будет от чего.

Во-первых, фондовый рынок выглядит перекупленным. Неудивительно. С момента начала пандемии Центробанки мира влили колоссальную ликвидность. Баланс ФРС США за 1,5 года раздулся на $3,5 трлн и достиг рекордных отметок, существенно превысивших $8,5 трлн.

Рисунок. Баланс ФРС США Источник: federalreserve.gov

Как только начнется отток ликвидности, а Центробанки уже говорят о том, что пора сворачивать программы количественного смягчения и многие уже перешли к этому процессу, инвесторы начнут искать активы, которые можно купить на фоне падения фондового рынка.

Во-вторых, вливания ликвидности вместе с ограничениями, связанными с коронавирусом, нарушившими цепочки поставок материалов и комплектующих, увеличившими сроки транспортировки, привели к скачку инфляции. В США индекс потребительских цен достиг максимального уровня за 30 лет, поднявшись до отметки 6,2% в годовом выражении. Превысил целевой уровень, установленный ЕЦБ, и показатель инфляции в еврозоне, добравшись до отметки 4,9%. Вдвое выше таргета банка Англии уровень инфляции в Великобритании.

Рисунок. Инфляция в годовом выражении в США (синие столбцы) и евозоне (черная линия) Источник: tradingeconomics

При этом, несмотря на уверения американского регулятора в том, что высокое ценовое давление – явление временное, есть основания полагать, что это не так и инфляция задержится на длительный промежуток времени, как минимум, до конца 2022 года. И глава ФРС США дал понять, что новый штамм COVID-19 может негативно сказаться на инфляционных рисках.

Рост инфляции будет поддерживаться высокими ценами на энергоносители, который, в свою очередь провоцируется, в том числе, энергетическим кризисом в европейских странах. Кроме того, если обратить внимание на данные по индексу продовольственных цен от ООН, то и тут тенденции наблюдаются отнюдь не оптимистичные. По последним данным (за октябрь 2021 года), показатель оказался выше аналогичного периода прошлого года на 31,3%, достигнув максимума с июля 2011 года.

Рисунок. Индекс продовольственных цен FAO Источник: Bloomberg

Растущая инфляция может подтолкнуть ФРС США и другие ЦБ к более раннему повышению ставки. Однако в текущих котировках золота уже заложено, как минимум, 2 повышения ставки в 2022 году. Поэтому даже начало процесса ужесточения монетарной политики вряд ли приведет к длительному падению котировок золота и серебра. В целом, к концу 2022 года можно ждать XAU/USD на отметке 2000 долларов за унцию, XAG/USD на уровне 28,40.

Источник https://capital-gain.ru/posts/risk-and-returns/

Источник https://investprofit.info/results-2021/

Источник https://www.fxclub.org/news/itogi-2021-i-Prognozy-2022