Как стать трейдером на Московской бирже

Московская биржа была образована в 2011 году. Благодаря слиянию Московской межбанковской валютной биржи (ММВБ) и биржи РТС она стала активно набирать авторитет на мировой финансовой арене, привлекая на свои торговые площадки инвесторов со всего мира.

Как работает Московская биржа

К прямым торгам на бирже допускаются только профессиональные участники, прошедшие сложную процедуру лицензирования и соблюдающие все требования биржи и контролирующих органов. Для участников торгов предусмотрены регулярные членские взносы.

Неаккредитованные инвесторы (например, розничные трейдеры или кредитные организации) тоже имеют доступ к работе на Московской бирже, но только через брокеров-посредников, роль которых играют лицензированные участники торгов.

Московская биржа даёт возможность работать с акциями, фьючерсами, валютными парами, биржевыми опционами и другими активами.

Вся информация о биржевых операциях накапливается и анализируется в дата-центре биржи. После совершения сделки в торговом терминале инвестора данные будет автоматически внесены в базу.

Система информационной безопасности постоянно совершенствуется. Каждый инвестор подтверждает все транзакции личной электронной подписью, что сводит к минимуму угрозу утечки данных.

Как начать торговать на Московской бирже?

Шаг 1 — выбор брокера

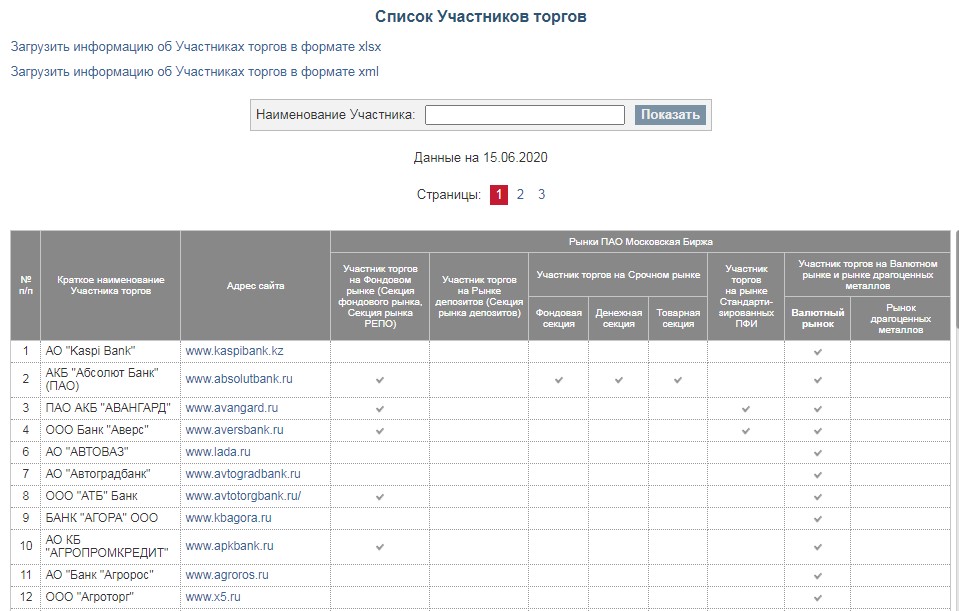

Как торговать на Московской бирже физическому лицу? Нужно выбрать брокера-посредника, который даст доступ к работе на бирже. На сайте Московской биржи есть полный список участников торгов, с которыми можно смело работать.

На официальном сайте каждого брокера можно найти обучающие материалы и информацию о тарифных планах, а также получить обратную связь по любым вопросам, связанным с работой на бирже.

Шаг 2 — открыть счёт у брокера

Для открытия счёта необходимо собрать небольшой пакет документов: паспорт, СНИЛС, ИНН и заявление или анкета. Можно выбрать один из ближайших к дому офисов брокера и посетить его лично, но проще открыть счёт онлайн — через портал Госуслуг или на сайте брокера. «Открытие Брокер» сделал процедуру регистрации максимально простой и понятной.

При открытии счёта через интернет все данные нужно вводить корректно, так как вся информация тщательно проверяется.

Шаг 3 — программное обеспечение

Чтобы получить доступ к рынку через своего брокера, на компьютер нужно установить специальный софт — торговый терминал.

Новичку для старта будет достаточно функций, которые встроены в самых распространённых терминалах — MetaTrader 5 или QUIK. После установки следует изучить базовые инструменты терминала.

Также осуществлять торговые операции можно через личный кабинет на сайте брокера или в мобильном приложении.

Шаг 4 — пополнение депозита

Для тренировки можно начать торговать на учебном счёте — никакого риска, но и прибыль только виртуальная. Чтобы зарабатывать реальные деньги, придётся пополнить брокерский счёт на минимальную установленную сумму или выше.

Чтобы не потерять средства в первые же дни, к торговле нужно подойти аккуратно. Перед началом работы следует разобраться, как торговать на МосБирже через терминал, изучить базовые понятия и принципы работы рынков, а также разработать собственную торговую стратегию и тщательно отбирать активы для покупки.

Рынки Московской биржи

Московская биржа объединяет в себе шесть рынков:

- фондовый;

- срочный;

- валютный;

- денежный;

- драгоценных металлов и товарных активов;

- стандартизированных ПФИ.

На каждом из этих рынков своя система торговли и финансовые инструменты. Из шести секций самые популярные — первые три. Для эффективной торговли рекомендуется не распыляться на несколько, а как следует изучить один из них.

Фондовый рынок Московской биржи интересен тем, кто хочет инвестировать в иностранные или отечественные акции. Здесь же можно работать с облигациями или паями.

Торговый период на фондовом рынке с 10:00 до 18:40 по московскому времени.

Срочный рынок предоставляет инвесторам возможность работать с фьючерсами и опционами — финансовыми инструментами, имеющими срок действия.

Торговый период срочного рынка — с 10:00 до 23:50 мск.

Валютный рынок Московской биржи. Многие трейдеры начинают свой путь с торговли валютой.

Все доступные валюты торгуются за российские рубли (десять валютных пар) или за доллары США (шесть валютных пар).

Торги на валютном рынке начинаются в 10:00 по московскому времени, а заканчиваются по-разному: доллар США — в 17:15, европейские валюты — в 15:15, азиатские — в 23:50.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как торговать на бирже?

Торговля ценными бумагами на фондовой бирже считается не лишенным риска, но увлекательным путем к обогащению. От инвестиций на бирже может получать доход как игрок со стажем, так и новичок. Впрочем, кроме изначальной смелости придется получить серьезные знания и опыт.

Торговать акциями на бирже имеет право любой. Однако для этого нужно заключить договор с посредником – компанией, у которой есть лицензия, дающая ей право оказания брокерских услуг

После подписания бумаг посредник-брокер открывает для физического лица счет, с помощью которого можно торговать ценными бумагами.

Как начать торговать на бирже? Видео

Подробный видеоурок о том, как начать инвестировать на фондовом рынке. Рассказываем понятным языком для начинающих инвесторов.

Торговля на бирже. Первые шаги

Разберем первые шаги подробнее:

- Для начала необходимо подписать договор с лицензированным брокером. На российском рынке у физлиц торговать без посредника на бирже не получится. Так, к примеру, если вас заинтересовала торговля на Московской бирже, вы можете изучить список лицензированных участников на сайте InvestFuture и заключить с выбранным брокером договор.

- Следующий пункт – выбрать тарифный план. Для этого нужно подумать на тему того, сколько операций в месяц вы планируете проводить. От объема сделок и будет зависеть тариф услуг брокера. Если операций будет немного, выбирайте фиксированную минимальную оплату за услуги брокера. Если же инвестиции планируется совершать активно, имеет смысл проанализировать тарифы и просчитать комиссию, которая берется за число заключенных сделок в определенный отрезок времени.

- Заключение договора. Это можно сделать двумя способами. Благодаря развитию интернета, самым популярным стал способ заключения договора через интернет, на сайте Госуслуг. О том, как это сделать, мы писали здесь. Но есть и второй вариант – прийти лично в офис брокерской фирмы. В последнем случае с собой нужно будет взять все необходимые документы, их список будет обязательно указан на сайте брокерской компании. После того, как все необходимые документы будут подписаны, на имя клиента откроют брокерский счет.

- Определиться с программным обеспечением. Выбрать торговый терминал трейдеру может помочь и сам брокер или предложить свой вариант программного обеспечения. Инструменты для работы трейдера QUIK и MetaTrader 5 – безусловные лидеры сферы софта на российском рынке.

- Настройка торгового терминала. Для установки, настройки и грамотной работы на программном обеспечении существуют специальные видеокурсы, на которых подробно и пошагово разбираются все этапы работы.

- Положить деньги на личный счет, чтобы начать торговлю. Для удобства возможно внесение средств как через кассу банка, так и с помощью огромного числа онлайн-сервисов. Рекомендуем пользоваться проверенными сервисами.

Одна из самых удобных и проверенных площадок для биржевой торговли – Московская биржа.

Структура Московской биржи

ММВБ начала свою деятельность в 1992 году. 20 лет спустя, в 2012-м, произошло ее слияние с РТС. В результате, Московская межбанковская валютная биржа начала именоваться ОАО «Московская биржа». Объединение с РТС позволило Московской бирже стать лидером в России по числу клиентов и количеству торговых операций, а также войти в топ-20 самых крупных бирж мира.

Воспользоваться посредническими услугами лицензированных Банком России брокеров и совершать торговые операции на бирже сегодня может любая кредитная организация, управляющая компания, различные НПФ, частные инвесторы

Список операций, доступных частным инвесторам, включает в себя покупку и продажу

- валюты;

- акций;

- облигаций;

- паев биржевых фондов;

- ценных бумаг;

- фьючерсов и опционов;

- драгметаллов (золота и серебра) и т.д.

Аналитики биржи говорят о повышенном интересе трейдеров к фьючерсам на индекс РТС, а также постоянный спрос на пары доллар-рубль и евро-рубль. Растет спрос на сделки с участием китайского юаня. Также на рынке торгуются ценные бумаги российских компаний из всех отраслей экономики и ряд крупных зарубежных компаний.

Инвестору лишь остается определиться с тем, во что вкладывать деньги – в покупку акций, облигаций или ETF.

Как происходят торги на бирже

Технически так: инвестор с помощью специального, подключенного к сети интернет оборудования отправляет заявку на совершение сделки. Эти данные поступают в дата-центр, где проводятся финансовые операции. Информация о пользователях и совершенных операциях хранятся в биржевой базе данных.

Московская биржа уделяет отдельное внимание вопросам защищенности личных данных. Для этого каждая операция в системе должна быть заверена электронной подписью трейдера.

На Московской бирже действуют три рынка, у которых есть свой график торгов: фондовый, срочный и валютный

- Фондовая секция позволяет покупать акции российских и зарубежных компаний. В торгах могут участвовать как российские, так и иностранные граждане. Период работы секции – с 10:00 до 18:40 (время московское).

- Валютная секция предоставляет возможность совершить сделку с целью покупки или продажи валюты: американских долларов, швейцарских франков, британских фунтов стерлингов, евро, китайских юаней и гонконгских долларов. Торговые операции на этой секции по большему количеству инструментов происходят с 10:00 до 23:50.

- В рамках срочной секции происходят сделки, связанные с покупкой фьючерсов и опционов. Здесь самые популярные активы – нефть, драгметаллы, сырье, индекс РТС, иностранные валюты. Период торгов – с 10:00 до 23:50 по московскому времени. Подробнее о принципах работы срочного рынка читайте здесь.

Новичкам следует знать, а опытным трейдерам – помнить, что вложенные в торговлю на бирже средства невозможно застраховать. Поэтому, решаясь заняться торгами на бирже, необходимо оценить все риски и изучить все доступные материалы по теме.

Помните об имеющихся рисках. Так, традиционно акции относятся к более рискованным активам, нежели облигации. Зато первые – более доходны

Опытные трейдеры рекомендуют придерживаться правила диверсификации: покупать активы разных компаний и из разных отраслей экономики. И, безусловно, уменьшить риск поможет правильный выбор надежного брокера.

5 фактов о Московской бирже: которые помогут новичку начать зарабатывать

Биржа — это «рынок», где происходит торговля ценными бумагами, валютой, драгоценными металлами, фьючерсами и даже зерном с сахаром. А еще это «место работы» инвестора. Вернее, работают на бирже его деньги, а сам он тем временем либо занимается расчетами, либо… молится.

Мировых бирж, имеющих глобальное значение, несколько десятков. Как правило, путь к ним для начинающего инвестора лежит через Московскую биржу — крупнейшую по объему торгов российскую площадку.

1. Московская биржа состоит из нескольких сегментов

Чтобы понять структуру биржи, проще всего представить супермаркет с различными отделами — мясным, бакалейным, овощным. Так вот в состав биржи входят несколько рынков:

- торговый, где заключаются контракты по товарам (зерно, металлы, нефть);

- срочный (фьючерсы и опционы);

- валютный (покупка и продажа иностранной валюты);

- и денежный (сделки РЕПО между крупными банками и государственными структурами).

Однако для начинающего инвестора интерес представляет в основном только фондовый рынок, где идет торговля акциями, облигациями, а также другими видами финансовых инструментов. Суть его заключается в том, чтобы свести вместе покупателей и продавцов ценных бумаг. В результате первые предоставляют кредит вторым и спустя определенное время получают прибыль.

Общее количество торгуемых Московской биржей ценных бумаг на 1 января 2022 составляло 259 акций от 210 эмитентов и 2007 облигаций от 379 компаний. В общем есть, из чего выбрать.

2. Торговать самостоятельно на бирже нельзя

«Человек с улицы» не может явиться на биржу и начать там орудовать да хозяйничать. Всеми сделками занимается посредник между биржей и трейдерами (людьми, инвестирующими в ценные бумаги) — брокер. Как правило, основной критерий выбора брокера — это низкая комиссия, которую он берет за сделку. Однако при этом не стоит забывать и такие характеристики, как надежность с добропорядочностью. Обычно биржи выкладывают в общий доступ рейтинг надежных брокеров-операторов.

Далее инвестор оформляет специальный счет, с которого брокеру переводятся деньги на осуществление сделок (порог входа, обычно, варьируется в районе 30 тысяч рублей). Торговля проходит дистанционно с помощью специальных программ (например, QUIK — универсальный терминал для работы на фондовом рынке в России). Все решения о покупке или продаже тех или иных активов принимает инвестор.

3. На бирже зарабатывают двумя способами

Деление условное, но основных источников дохода инвестора (как начинающего, так и опытного) всего два: это краткосрочная и долгосрочная сделки. Первый вариант — это спекуляции ценными бумагами (трейдинг). Игрок рассчитывает получить быструю прибыль за счет падения рынка и образовавшейся разницы в цене на акции. То есть трейдер продает взятые в долг у брокера бумаги по текущей рыночной цене, а затем быстро выкупает их после падения котировки по меньшей цене. Долгосрочная же сделка — это инвестирование в ценные бумаги с расчетом на рост их стоимости в будущем.

В первом случае трейдерами применяется технический анализ для изучения изменения цен в течение определенного отрезка времени. Инвесторы же во главу угла своей стратегии ставят анализ финансовых показателей то или иной компании-эмитента. Более детально узнать о «шорт»- и «лонг»-сделках, а также других тонкостях инвестирования можно в статье «7 ошибок начинающего инвестора».

На этом, кстати, основные сведения о Московской бирже, которые обязательно нужно знать начинающему инвестору, заканчиваются. То есть «работать» на бирже можно и не зная «специфики», которая последует далее. Но никогда не знаешь, в какой момент подробности окажутся полезны.

Как зарабатывают на Московской бирже

4. На Московской бирже больше не кричат

Раньше успех того или иного инвестора напрямую зависел от выносливости голосовых связок брокера. Чтобы оставить заявку на покупку или продажу актива, он должен был перекричать не только остальных своих коллег, но и шум бесчисленных звонков (брокеры получали распоряжения инвесторов по телефону).

«Система выкриков» осталась в прошлом — к концу 80-х годов биржи начали переходить на электронные торги. Это значит, что брокер теперь просто оставляет в компьютерных системах заявки на куплю-продажу, которые видят остальные игроки рынка. Таким образом формируется спрос и предложение на активы, результатом становится рыночная цена.

Перед тем, как сделка будет заключена, компания-посредник на бирже — центральный контрагент, — покупает акции у продавца и продает их покупателю. Это защитная функция фондового рынка, снижающая риски для всех участников процесса. Кстати, на Московской бирже центральный контрагент — Национальный клиринговый центр.

Заявки, которые по воле инвестора, подает брокер бывают двух видов: рыночные и лимитные. Первый предполагает торг по текущей цене. В лимитной заявке инвестор сам назначает желаемую цену, при которой готов совершить сделку. Если в ходе торгов может она совпадает с рыночной, операция происходит. В противном случае заявка так и останется невостребованной до конца торгового дня.

Московская биржа

5. Сделки можно проводить без денег

Сделка на фондовом рынке заключаются по рыночной цене, то есть устраивающей продавца и покупателя в данный момент. Есть еще понятие order-driven market. По сути, это инструмент, который позволяет автоматически заключить сделку, если спрос и предложение на актив оказываются лучшими, то есть, когда пересекаются самая низкая продажная цена и самая высокая покупная среди всех представленных на торговой сессии.

При этом акции торгуются с «отложенным исполнением» по формуле Т+2 (где «Т» — это момент сделки, а «2» — количество дней). Это значит, что, купив акции, инвестор получает их только через два дня, в этот же срок продавцу поступают и деньги. Отложенное исполнение дает игрокам фондового рынка возможности для маневров. В принципе, можно участвовать в сделках, не обладая всеми средствами (но необходимо иметь определенное обеспечение – акции или часть заявленных денег). Кстати, сделки по облигациям осуществляются по формуле Т+1.

Торговая сессия фондового рынка на Московской бирже длится с 6:50 до 23:50 (для всех рынков, кроме срочного — он открывается ровно в 7 утра) по московскому времени и состоит из аукциона открытия, торговой сессии и аукциона закрытия.

Это главные факты о Московской бирже, зная которые, можно смело начинать самостоятельно торговать на фондовом рынке. Однако после первых сделок обычно появляются новые вопросы. За ответами вы всегда можете вернуться в наш блог.

Источник https://journal.open-broker.ru/trading/kak-stat-trejderom-na-moskovskoj-birzhe/

Источник https://investfuture.ru/edu/articles/kak-nachat-torgovat-na-birzhe

Источник https://beststocks.ru/journal/start-trading-on-the-moscow-exchange/