«Мой портфель упал больше чем на миллион рублей, но это не синоним потери»

Евгения Обухова

редактор отдела экономика и финансы журнала «Эксперт»

22 апреля 2022, 12:38

Частный инвестор с двадцатилетним стажем Сергей Пятенко — о том, как теперь анализировать рынок акций, почему он и дальше планирует покупать только дивидендные бумаги акции и о ставших всем очевидными рисках инвестиций в любые западные активы.

Российский рынок акций застыл в нерешительности — на жаргоне трейдеров это называется «нет идей для роста». В самом деле, сейчас инвесторы оказались в максимально возможной неопределенности: вроде доходы компаний, особенно сырьевых, должны расти, но что будет с дивидендами — неясно. А ведь дивидендная идея была одной из важнейших для российских бумаг. Теперь банки, к примеру, дивиденды по итогам 2021 года платить точно не будут. Навес из акций, которые были в конце февраля в руках иностранцев (а нерезиденты обеспечивали половину оборота акциями на Мосбирже), также вызывает большие вопросы — как и в какой срок эти акции удастся продать или передать тем, кто хочет и может их выкупить? Индекс Мосбиржи находится на том же уровне, что весной 2020 года, во время ковидного провала.

В то же время интерес частных инвесторов к ценным бумагам жив — в марте 2022 года на Мосбирже было открыто 753 тыс новых брокерских счетов, а количество физлиц, имеющих такие счета, приблизилось к отметке 19 млн человек, это больше четверти экономически активного населения.

Можно ли найти какие-то ориентиры сейчас, опираясь на прошлый опыт? Что изменилось кардинально для нашего рынка акций и как теперь на нем работать? Об этом мы решили поговорить с частным инвестором с многолетним стажем, автором только что вышедшей в издательстве «Питер» книги «Фондовый рынок для россиян» Сергеем Пятенко. Более двадцати лет он был партнером ведущей отечественной аудиторско-консалтинговой компании ФБК, написал несколько книг о личных финансах, имеет степень доктора экономических наук. Вместе с тем Сергей Васильевич более 20 лет работает на российском фондовом рынке, компанией «Велес-капитал» внесен в реестр квалифицированных инвесторов. О своей инвестиционной стратегии, своем портфеле, а также о том, какие изменения происходят в работе с акциями, Пятенко рассказал «Эксперту».

— Сергей Васильевич, прежде всего, жив ли наш фондовый рынок?

— Жив. Но в новой реальности. Попробуем сформулировать ее исходные предпосылки.

- Наш рынок работает.

- Он будет жить, пока есть единая страна Россия.

- В долгосрочном плане основные принципы работы сохраняются, но кое-что весьма существенное уже меняется — так, наконец, полным ходом идет избавление от иллюзий возможности в обозримом будущем безопасных вложений «в что-либо западное».

- Значение фундаментальных факторов сохраняется, но роль многих факторов заметно трансформируется.

— Стратегические перспективы любых акций по-прежнему будут определяться фундаментальными особенностями бизнеса той или иной компании. Но теперь в число важнейших рисков будет входить любая серьезная зависимость существенных факторов бизнеса от объявивших нам войну «недружественных стран».

— Имеет ли смысл вообще работа на российском рынке акций в новых условиях? Половину оборота на рынке акций делали иностранцы, теперь этого не будет. Ликвидность сокращается вполовину. Рынок становится слишком маленьким. Компаниям нет смысла на нем находиться, привлечь капитал тоже будет сложно. Вы видите какие-то позитивные сценарии?

— Да, есть ряд позитивных соображений. Иранский рынок под санкциями работает уже десяток лет. И растет в среднем под 40% в год. А там заметно меньше и экономика, и привлекательность рынка. Да, многие иностранцы уйдут. Но кто-то и придет, в том числе с большими средствами. Так, китайцы (и не только они) уже понимают, что очень скоро их вложения во все западное тоже будут замораживаться. Желание подстраховаться от очередного западного ограбления будет серьезно усиливать внимание к нашим акциям/облигациям. А нас есть много десятков привлекательных эмитентов. Да и нашим компаниям весьма полезно быть на российском рынке. Акции/облигации — это «длинные деньги». Наш рынок может быть нормальным каналом привлечения таких средств. С меньшими рисками. Все же убедились: «там» в любой момент, по щелчку пальцев «независимые» агентства ликвидируют рейтинг, аудиторы отзовут заключения, регуляторы закроют доступ и т.д. Поэтому привлечение денег в более безопасных юрисдикциях становится интереснее. Десяток лет назад и наш рынок был в разы меньше. И ничего, работал. Сейчас же серьезные деньги есть и внутри РФ. И будут возвращаться в страну из оффшоров. «Там» рисков больше, чем здесь. Так что наш рынок способен и далее выполнять свои важные хозяйственные функции. Но меры стимулирования его развития были бы чрезвычайно полезны.

— Если мы берем любую книгу о портфельной теории, в ней будет сказано, что диверсификация должна быть не только по акциям, не только по отраслям, не только по классам активов, но и страновая. В последние три года мы видели взрывной рост инвестиций российских граждан в зарубежные акции — прежде всего американских компаний. Но, насколько я знаю, вы и раньше считали, что тут есть риски, о которых многие долгое время не задумывались.

— Да, это так. Риски «западного ограбления» нарастали уже пару десятков лет. Вероятно, уже скоро не только для некоторых олигархов, а для нас всех на Западе будут введены серьезные «ограничения» на владение любыми активами. Не экспроприация, нет, что вы ни в коем случае, а просто по-западному лицемерно — будет некий режим заморозки и постепенной конфискации любых активов россиян — акций, недвижимости и т.д. Некоторые действия уже случились — ограничен доступ россиян к купленным американским акциям и дивидендам по ним. Вроде бы «временно». По всей видимости, потом будет предложено подписать какие-то вроде бы технические, но аккуратно антироссийские бумаги типа тех, которые предлагаются теннисистам или деятелям культуры. Мягко так отречься от страны. А без подобного подписания не видать вам вложенных на Запад денег.

— По аналогии с заморозкой активов олигархов, попавших в SDN-лист? Вы считаете, это может коснуться и долларовых счетов или акций компаний США, принадлежащих обычным российским инвесторам?

— Да. Условно говоря, следующие мы с вами — как «столпы режима». Было бы удивительно, чтобы, воюя с нами, Запад этого не сделал. Покупка ценных бумаг, как и другие инвестиции «на Запад», всегда были связаны с особыми рисками. В любой момент можно оказаться объектом разных санкций. На обозримое будущее новая реальность — это война Запад-Восток. У нее есть причины и следствия. Рынок продолжит функционировать, но военные факторы будут накладывать свой отпечаток на все процессы. Все «западные» вложения могут быть заблокированы/конфискованы. Цель проста: нанести нам максимальный ущерб, по возможности получая с этого доход. Представьте: в 1940 г. у вас были бы любые вложения в Европе. Какова была бы судьба уютного домика или акций европейских компаний? Сейчас поступят примерно также. Отберут только потому, что вы россиянин.

Всего лишь падение

— Сергей Васильевич, сколько вы потеряли на падении рынков в феврале-марта этого года?

— Еще до большого обвала, стоимость моего портфеля упала более чем на миллион рублей. Потом еще столько же, и даже больше. Но для меня это не синоним потери. Об акциях стоит думать как о своей доле в компании. Если бизнес работает, получает прибыль, платит дивиденды, и ты не собираешься свою долю продавать, то не так важно, сколько она стоит. Более существенна ее доходность.

— Что вы делали в этот период?

— Потихоньку докупал. Особенно когда дивиденды приходили. Начиная с ноября и по февраль. На фондовом рынке, исходя из истории и статистики, надо быть морально готовым к периодическим падениям. За 40-50 лет инвестирования вы встретите: резкое снижение на 10% каждые год-два; падение на 20% раз в 3-4 года; обвал на 30% через 6-7 лет; обрушение рынков на 40% каждые 10 лет. Все это даже без геополитических потрясений.

— Что именно докупали? И как сейчас действуете?

— Обычно я действовал в зависимости от ситуации в моем портфеле и на рынке. Допустим, чего-то у меня 7% < в портфеле>, а чего-то 5. А они сегодня припали примерно одинаково. Тогда я, скорее, прикуплю то, чего у меня 5%. Сейчас приходится учитывать новые риски. Но, по-прежнему стремлюсь к разумной диверсификации и стараюсь ориентироваться «на горизонт» не меньше чем на 3-5 лет. Точно же угадать на 5-10 лет, кто — ТЭК, металлурги, связь, горнодобывающая промышленность, сельское хозяйство и т.п, — будет больше платить дивидендов и тем более сильнее вырастет, мне кажется, не очень реалистично. Главный враг хорошей стратегии — это мечта об идеальном. Нет методов, позволяющих всегда принимать идеальное решение. «По жизни» надо делать прагматичный выбор и мириться с тем, что где-то есть лучший вариант.

— Насколько разнообразный у вас портфель?

— Даже если у вас есть не более 200-500 тыс. руб., то и их практичнее вложить в пяток компаний. Потом, допустим, до 5 млн. руб. — уже стремиться не менее, чем к 10 бумагам. Далее, мне кажется оптимальная диверсификация для частного лица — между 10 и 25 бумагами. Меньше — маловато. Больше — едва ли рационально. Непрофессионалам сложно обрабатывать информацию о нескольких десятках бумаг. У меня акции 19 компаний. Могу сказать, что почти все — это крупные российские эмитенты, и они входят в ESG рейтинг «Эксперта».

— С чего вы начинали как инвестор?

— Я начинал 20 лет назад. Тогда у меня была стабильная зарплата и было желание, чтобы мои деньги работали на меня. Не могу сказать, что закидывал каждый месяц, но довольно регулярно я отправлял деньги на брокерский счет.

— Вы всегда покупали именно акции?

— Почему-то в книгах об инвестициях не пишут одну простую вещь: стратегия на фондовом рынке должна быть частью вашей общей финансовой стратегии.

Мы не существуем отдельно на фондовом рынке, мы существуем в жизни в целом. Многое зависит от того, какая у вас «денежная подушка безопасности», стабильна ли зарплата, есть ли иные постоянные доходы и т.д. К примеру, если у вас хорошая зарплата и досталась от бабушки квартира, которую вы сдаете, то есть смысл активно заниматься акциями. А если у вас кредит и нестабильный доход — то разумнее предпочесть ОФЗ и корпоративные облигации. У меня была нормальная зарплата и некоторые другие доходы, поэтому создав «подушку безопасности», я сосредоточился на акциях.

«Купил и держи» — все еще вполне разумно

— Вы на рынке два десятилетия. Можете ли вы сказать, что в последние годы российские компании стали лучше относиться к миноритариям?

— Да, наши частные компании постепенно стали заметно «теплее» относиться к небольшим акционерам. Так, многие уже платят дивиденды, как принято на зрелых рынках — четыре раза в год, большинство же наших «частников» — уже 2-3 раза в год. Но, государственные, например, «Газпром» или Сбербанк этого не делают, хотя им ничто не мешает. Кроме отсутствия желания хоть как-то учитывать интересы «акционерных народных масс». При этом они могут тратить громадные средства в далеких от своей деятельности сферах, например, масштабно финансируя профессиональные футбольные клубы, уменьшая тем самым прибыль и дивиденды. Продолжение подобных расточительств в современных условиях уже смотрится, мягко говоря, диковато.

— Выплаты четыре раза в год удобны инвестору, потому что более равномерны и меньше сказываются на котировках бумаги, нет такого выраженного дивидендного гэпа, как при выплате раз в год?

— Да, главное удобство — равномерность. Так, если реинвестировать дивиденды, то очевидна разница — четыре раза в год, или один раз. Потом, все же знают — получать зарплату два раза в месяц значительно комфортнее, чем один. Отсутствие дивгэпов тоже приятно, но это в фокусе внимания в основном у спекулянтов. Для инвесторов — тех, кто вкладывает деньги не меньше чем на 3-5 лет — этот параметр сильно значимым не является.

— Был ли у вас опыт выкупа бумаг в ходе принудительных оферт, где акции оценивались бы заведомо ниже справедливой цены?

— Нет, для практики 100-200 крупнейших компаний-эмитентов (а я имею дело только с ними) — это события экзотические.

— А когда вы продаете акции?

— Принцип «купил и держи» может быть вполне разумен. Если вам кажется некомфортным владеть чем-то 5-10 лет, то лучше это вообще не покупать. Никто не может знать, что будет с рынком на коротких отрезках. На длинных же он растет. Но я продавал некоторые бумаги, когда с компаниями происходили серьезные изменения. Например, когда в «Магните» сменился главный акционер: Галицкий продал свою долю ВТБ. Эффективный частный собственник сменился неэффективным государственным.

— За чем вы в принципе считаете важным следить?

— За фундаментальными факторами бизнеса. 40 лет трудовой деятельности я занимался обработкой информации и выделением из нее самого существенного. Поэтому много чего смотрю, много чего читаю. Мне это не в напряг. Тут для частного лица самое главное, на мой взгляд, выработать фильтры на информационный шум. И помнить, что слушать надо всех — но решать в итоге самому.

Понимаете, то, что кто-то что-то вчера сказал, обычно долгосрочного значения для компании это не имеет. Но есть реально значимые факторы. Например, была ситуация, когда у «Алросы» («Алмазы России-Саха») был запас алмазов, и они могли его при увеличении спроса продавать. Но потом они запас продали, и теперь не могут продать больше, чем они добывают. Но точно так же важно, что цены на алмазы, скорее всего, будут расти. При этом «Алроса» — это почти 30% мирового алмазного рынка. Подобного рода факторы значимы практически всегда.

— В связи с этим очень интересен вопрос защиты от девальвации. Потому что, если мы посмотрим на долларовый индекс РТС, который не вырос до сих пор до уровня 2008 года, получается, что российские акции нам не дали полноценной защиты от девальвации.

— Это не совсем так. Напрашивается такая аналогия: вы купили однушку в 2008 году за 150 тыс долл., сейчас эта однушка стоит 120, но за это время она вам принесла 80 тыс долл. дохода. Это реальные цифры примерной стоимости и выручки от однушек в этом периоде. (В Москве). С акциями схема похожая. Если вы купили нормальные акции, то их стоимость в рублях будет расти, как минимум, вровень с инфляцией. Независимо от того, это металлурги или банки. А получаемые дивиденды — ваш чистый доход. Поэтому акции тоже защитный актив от инфляции. На длинном отрезке времени.

— Вы предлагаете смотреть на так называемую total return — доходность, включающую и рост котировок, и дивиденды?

— Так они же не существует отдельно одно от другого. Если вы купили хорошие акции, то все эти годы получали дивиденды. Кстати, на 80 тыс. долларов, полученных от сдачи, не купишь еще одну однушку. Но на дивиденды всегда можно купить еще акций. Если смотреть на долларовый индекс, то схема такая. Допустим, на 10 тыс. долл. вы в 2008г. купили «индексных акций». Допустим, через 12 лет этот пакет стоил в долларах 9 тыс. долл. Но все это время ежегодная дивидендная доходность таких акций составляла в рублях примерно 5-7%. Не забудем про эффект «сложенного процента» — т.е. на второй год вы получали дивиденды уже с эквивалента 10500 долл. и т д. И если вы все это время покупали новые акции, то они вам приносили и дополнительные доходы, и те 10 тыс. долл., которые вы вложили в 2008 году, существенно выросли. Сегодня общий такой портфель стоил бы около 20 тыс. долл. В итоге: инфляция ест все, но не у всех.

— Да. Но все же как быть с таким моментом, как пример Японии, японского Nikkei, который 30 лет не мог добраться обратно до пика 1994-го года. А если российский рынок настигнет такая вещь? 30 лет без роста — довольно долгий срок.

— Отметим: в течение этих лет дивиденды японцы исправно платили. Но в то время важным фактором было и то, что западный мир серьезно сдерживал их развитие, «ставил на место», чтобы не путались под ногами. А, так, например, опыт Ирана в условиях санкционной войны показал, что при всех проблемах вложения в акции и тут оказались неплохой защитой от инфляции. За 10 лет (с 2012г.) в Иране среднегодовой темп инфляции был 25%, а ежегодный прирост их фондового рынка — 38%, т.е он приносил примерно 13% реальной годовой доходности.

— Насколько имеет смысл нам смотреть на активы развивающего мира, начиная с Китая, заканчивая азиатскими странами, и может быть, африканскими?

— «Поворот на Восток» — по всей видимости, это уже не просто лозунг, а неизбежность. В этой связи китайский, как и другие азиатские рынки заслуживают тщательного изучения. Прежде всего, специалистами-аналитиками. Да и всеми остальными тоже. Во-первых, туда перемещаются важнейшие факторы хозяйственного развития мира. Во-вторых, война Запада против Востока будет способствовать нашему неизбежному сближению с этим регионом. Вообще же про вложения в другие страны: обычному человеку первые лет 10-15 на фондовом рынке можно этим и не заморачиваться. Конечно, если мы с вами обсуждаем проблемы тех, у кого, допустим, больше 20-ти миллионов на фондовом рынке, то это интересная тема для разговора: например, не прикупить ли чего китайского. Но 20 миллионов — это в 20 раз больше, чем есть в среднем у человека на российском фондовом рынке. И первые 10 лет, пока у вас нет 10-ти миллионов, вам вполне хватит 10-15 бумаг из первых 100-200 крупнейших российских компаний. Это не значит, что совсем ничего иностранного покупать не надо. Ради интереса и опыта вполне можно попробовать. Но в пределах 5-7% от общей стоимости вашего портфеля. Больше, на мой вкус, рискованно.

Размышлять как совладелец

— Возвращаясь к вашему опыту, считали ли вы совокупную какую-то, может быть, среднюю доходность по портфелю своему, включая дивиденды, включая выходы. Как вы это делаете, как к этому вообще подходить?

— Допустим, у вас есть недвижимость для сдачи, очень ли важно, а сколько она сейчас стоит? Если вы не собираетесь продавать, то это лишь справочная информация. С акциями лишь немного иначе. Мне достаточно понимать, как изменилась за год стоимость портфеля и каждой из 19 бумаг. Важно, сколько и от кого получено дивидендов. Вот живете вы своей жизнью, работаете. Есть у вас портфель. Интересно, конечно, всегда смотреть, как он меняется. А вот, сколько получили дивидендов — важнее. Тут уже возникает практический вопрос: сколько из них потратить, а сколько и во что вложить. Чем человек моложе, тем лучше больше вкладывать в фондовый рынок. А достигнув почтенного возраста, постепенно можно и тратить большую часть дивидендов.

— Я правильно понимаю, что вы держите только дивидендные акции?

— Да. Это в каком-то смысле «идейная» точка зрения. Допустим, что, например, «Яндекс» когда-нибудь станет великой компанией, и вы озолотитесь владея его акциями. Может быть так, а может, и нет. Пока там дивидендов не платят. При этом, наверное, владельцы/топ-менеджмент, (хотя я там никого лично не знаю) нормальные деньги получают. Когда люди с вами делятся прибылью, это уже говорит, что они способны учитывать чужие, в том числе ваши, интересы. А это очень важная информация. Но когда акции не дивидендные, то, во-первых, значит, что думают только о своем, иные интересы учитывать, не готовы, во-вторых, есть большой риск, что завтра эти акции рухнут, а владельцы/менеджмент куда-то исчезнут. У медиков существуют тысячи параметров здоровья, но есть всем известный «температура». Вот если она «не в норме», значит в организме что-то не так. Ежели нет прибыли и не платят дивидендов — это первый признак, что риски большие. Ну, кто-то человек рисковый и может поиграть. Можно посмотреть на все компании, которые не платили дивидендов, и посчитать долю «ставших великими». А потом соотнести это с результатами всех тех, кто платил, дивиденды и продолжал нормально работать. Мне кажется, при таком сравнении выяснится, что ставки на «акции роста» немножко похожи на игру в казино.

— Были в вашем портфеле такие компании, у которых, например, случился плохой год, в этом году дивиденды не распределяют. И как вы анализировали, единично это, продолжится ли, продавать или нет?

— Анализировать разумно базовые факторы бизнеса. Конечно, были ситуации — вот у всех был ковидный год. Или нынешняя «штормовая» ситуация. Кто-то переносит дивиденды, кто-то платит меньше. Иногда у компании может быть своя очевидная причина — произошла какая-то катастрофа, или произошел обвал на рынке основного товара. Надо смотреть: если это один год из 10-ти и собственник тот же, ничего не поменялось, ну значит, просто вот такой год сложился. Если в бизнес в порядке, то будет и прибыль, и дивиденды. Вот сейчас, кстати, интересный случай. Х5 Group зарегистрирована в Голландии. С ней РФ расторгла соглашение об избежание двойного налогообложения. В моем обывательском восприятии есть опасение, что теперь надо будет платить не один, а два налога на дивиденды: 13% нашего и 15% голландского (речь о НДФЛ — прим. «Эксперта»). Может быть, я неправ. Но дружественная к миноритариям компания, наверное, могла бы сама разъяснить ситуацию. Дальше возникает вопрос, иметь ли дело с этой компанией, или не иметь. Каждый может решать самостоятельно.

— Может быть, философский вопрос, но, когда ты смотришь на рынки, смотришь на новости, все-таки он все время возникает. Американские индексы и вообще акции, не оторвались ли окончательно от реального сектора?

— Понимаете, какая штука: а в чем измерять отрыв? Когда едут велогонщики по шоссе, можно сказать 100 метров, километр. Изначально фондовый рынок, он и формировался для того, чтобы реагировать на проблемы, которые только могут возникнуть, а могут, и нет. Или, наоборот, излучать оптимизм. А он то ли имеет реальные основания, то ли нет. Рынок всегда «чуть в отрыве». Если экономика в целом растет, то финансовая сфера увеличивается быстрее — она такая по природе. Условно говоря, если экономика вырастет на 1%, кредитно-банковская сфера будет расти на 3-5%, а фондовый рынок на 7-10%. И наоборот. Примерно так было всегда.

— Есть такой момент, как мультипликаторы, которые довольно четко показывают, сколько стоят компании своих выручек или прибылей. И для человека, который покупает бизнес, это ведь очень понятный индикатор. Да, вы купили условный магазин, который у вас отобьется за 10 лет. Или вы купили магазин, который отобьется за 50 лет. Разница есть. И вот как раз сейчас мы наблюдаем вот это P/E на уровне, который был перед Великой депрессией 1929-го года. Компаний, которые стоят 40 годовых своих прибылей, все больше. Или не имеющих прибыли вообще. И вот это кажется некой странностью.

— Когда я только начинал работать, еще в науке, тоже натыкался, причем в американских изданиях, чуть что — вспоминают 1929-й год. И мне многоопытные люди сказали: «Ты, молодой, привыкай. При каждом чихе начинают писать, что это призрак Великой Депрессии. Пойдешь на пенсию, а они также будут про этот призрак писать». С тех пор прошло 45 лет, а новой Великой депрессией также пугают. Во-первых, не факт, что таких компаний становится все больше. Во-вторых, не ясно, что это означает.

— Стоп! Их больше становится количественно. То есть, условно говоря, раньше было 100, стало 1000. А теперь соотнесем с общим количеством компаний. И тут мы выясним, доля таких компаний не так, чтобы сильно растет.

— Но при этом их мультипликаторы так велики, что это повышает мультипликаторы общие, всего рынка. Ну я бы не сказала, что это никак не отражается. Отражается. Если мы смотрим как раз показатель по всему рынку, средний, он как раз и находится на уровне довольно высоком. И за счет как раз таких как «Тесла» и прочие, которых там 20 лет назад невозможно было бы представить, с таким показателем акций. А теперь она есть.

— Когда-то считалось, что любые долги — это очень плохо. Потом осознали: кредит — нормальное явление. А спустя много десятилетий привыкли — долг может быть большим и постоянно находиться на высоком уровне у многих участников хозяйственных процессов. Т.е эволюция восприятия постепенно изменяла и деловую практику. То, что невозможно было представить, становилось нормой жизни. Периодически финансовые активы растут сильно опережающим темпом относительно реальных. А «техника безопасности» всегда вырабатывалась эмпирическим путем. То есть, если переформулировать вопрос: «Стало ли на фондовом рынке рисков за последние 30-40 лет больше?» Думаю, что нет. Просто были одни риски, потом появились другие.

— Просто, когда такие странные примеры накапливаются, весь фондовый рынок начинает подспудно вызывать вопросы: «Не сошел ли с ума весь этот рынок? Может я лучше куплю квартиру и буду сдавать ее в аренду?»

— Вы знаете, некоторые основания для таких размышлений есть всегда. Но зачастую проблема не в инструменте, а в его использовании. Обычно не так важно, как ведет себя рынок и ваши бумаги. Критически важно, как ведете себя вы. Так, в России индекс, конечно, может на годы «застыть в боковике». Есть такой риск. Но, такой же, как риск любого из нас не прожить эти 30 лет. Понимаете, между всеми крайностями есть масса промежуточных ситуаций, из них и состоит жизнь. Стратегически разумные рискуют меньше, но обычно за 5-10 лет зарабатывают больше, чем тем, кто, не является прагматичным инвестором. Рисковому максимализму спекулянта альтернатива — разумная достаточность инвестора. Лет пять лучше и не думать о спекуляциях, кредитных плечах и т. д. Да и потом обычному человеку («любителю») очень опасно участвовать в таких профессиональных «забавах». Идея купить квартиру и ее сдавать — нормальный элемент личной стратегии. Или перевести ее в нежилое помещение и сдавать «под офис». Любой план лучше отсутствия стратегии. Но у всех разный опыт и ценности, цели и их приоритеты, представление о рисках и т. д. Поэтому не может быть едино правильной точки зрения на личную финстратегию и однозначно верных суждений о портфеле на фондовом рынке. Разумно формировать стратегию, комфортную именно вам.

Заинтересовавшимся, но еще не вляпавшимся – краткий ликбез про трейдинг.

Пишу, в первую очередь, для своей дочери, которая увидела предложение от Сбера в мобильном приложении Сбера по покупке акций Сбера и рекламное обещание заработка на этом, и задала мне простой вопрос – «почему бы не купить и не заработать?». Поэтому, когда будете комментировать, пожалуйста, учтите, что это будет читать молодая девушка, которая ничего не знает о трейдинге и инвестициях. Также данный пост будет полезен всем тем, кто просто интересуется, но ничего еще не знает про реалии трейдинга.

Я не буду касаться экзотических видов торговли и инструментов (алго- и высокочастотный роботрейдинг, опционы, депозитарные расписки, арбитраж и др.), а лишь классические виды торговли и инструменты. Это не учебное пособие и не советы про трейдинг, а просто краткий ликбез для общего понимания.

Сразу отмечу мою личную позицию – я настоятельно никому не рекомендую связываться с любой разновидностью трейдинга без фундаментальной подготовки. Даже простое инвестиционное «купить и держать» требует некой базовой подготовки инвестора к реалиям, и далеко не каждый образованный финансовый консультант способен обеспечить безопасность и эффективность инвестирования своего клиента. Думать надо всегда своей головой! Поэтому, если после прочтения всего ниженаписанного будет очень сильное желание «попробовать», тогда надо будет начать с чтения нескольких книг про интересующий вид трейдинга или инвестирования, анализа и управления капиталом из ТОП-100 книг, которые удачно расположены в соответствующем разделе Смарт-Лаб.

Термины и определения

- Трейдинг – это, по-русски – покупка/продажа финансовых инструментов или товаров на организованных торгах (бирже).

- Трейдер – непосредственный покупатель/продавец финансовых инструментов или товаров на бирже через торговый терминал брокера.

- Биржа – технологическая площадка, где организатор торгов предоставляет продавцам и покупателям возможность совершать сделки по заранее определенным правилам и гарантирует исполнение сделок при заключении таковых.

- Кухня (дилер) – прокладка между трейдером и биржей, которая транслирует через свою платформу котировки финансовых инструментов, предоставляя покупателям и продавцам совершать виртуальные сделки на закрытых для трейдеров биржах и не является организатором торгов (а соответственно не дает никаких гарантий!). То есть покупатели и продавцы совершают сделки с кухней по транслируемым котировкам и условиям на платформе кухни, но сами сделки будут зеркально совершаться кухней на бирже (а может и не будут), при этом финансовый результат сделки рассчитывается по алгоритмам кухни (и насколько они соответствуют реальным транзакциям на бирже и реальным котировкам – это останется тайной).

- Торговая система – совокупность торговых правил (ситуативные поведенческие модели и торговые алгоритмы), системы управления рисками и капиталом, рабочего распорядка, а также некоторых индивидуальных нюансов трейдинга, обеспечивающих трейдеру прибыльность от его действий. Каждый трейдер разрабатывает собственную торговую систему в течение достаточно длительного периода своего становления в профессии, а в последующем постоянно её адаптирует под изменяющиеся реалии рынка, увеличение депозита/портфеля, накопление опыта и изменение рамок психологического комфорта. Все торговые системы строго индивидуальные, поэтому её нельзя купить/украсть/скопировать, а можно только самостоятельно разработать.

Инструменты для трейдинга

Самыми распространенными инструментами для трейдинга (базовыми активами) являются акции и облигации, далее по популярности идут валюты и отдельным направлением – товары.

- Акции оборачиваются на бирже постоянно, они меняют свою цену (в зависимости от успехов компании-эмитента и конъюктуры рынка), а также иногда приносят дивиденды. Тут можно заработать как на классической спекуляции (купить подешевле, продать подороже), так и на средне- и долгосрочных инвестициях (купить и долго держать, получая дивиденды и прибыль за счет роста стоимости акции).

- Облигации – это долговые бумаги компаний или государственных структур, купив которые трейдер, по сути, кредитует компанию/государство за некий оговоренный процент (купон), который выплачивается по оговоренному сроку (раз в месяц, квартал, полугодие). Спекулировать на облигации достаточно сложно, так как изменение ее стоимости слишком незначительное во времени и, как правило, полностью нивелируется купонными выплатами (то есть по мере выплаты купона, облигация теряет в своей стоимости размер купона). Упрощая можно сопоставить облигации с банковскими депозитами.

- Валюты – здесь все понятно и без пояснений с одной оговоркой – в отличие от форекса, на бирже покупаются и продаются не валютные пары, а сами валюты, которые можно выводить в банк и получать в конечном итоге на руки. На форексе же сделок с покупкой и продажей валют не происходит (см. термин Кухня).

- Металлы – хороший инструмент для среднесрочных спекуляций и хеджирования рисков при управлении инвестиционным портфелем. Для трейдера интересна не фактическая покупка металлов (с поставкой), а торговля ими в обезличенной форме (без фактической поставки) или через деривативные инструменты (например – фьючерсный контракт).

- Товары – как и металлы – покупаются и продаются без фактической поставки или деривативы. Хотя можно и купить фактический товар (например, несколько бочек нефти), но в последующем придется организовать приемку товара 😊.

- Фьючерсы – самый популярный инструмент для краткосрочных спекуляций на бирже. Если коротко, то всеми инструментами, перечисленными выше, можно спекулировать через фьючерсные контракты (которые являются деривативными финансовыми инструментами по отношению к базовым активам). Фьючерсы бывают поставочными (то есть в конце срока действия контракта производится поставка базового актива) и расчетными (то есть в конце срока действия контракта производится расчет между изначальной стоимостью покупки/продажи контракта и конечной текущей стоимостью контракта). Конец срока действия контракта называется экспирацией. Высоколиквидные фьючерсы можно легко купить и продать на бирже, при этом их цена меняется в прямой зависимости от стоимости базового актива (т.е. фьючерс на акции Сбера вырастет на 1%, если акции Сбера вырастут на 1%). Как правило трейдер не дожидается экспирации фьючерса, а торгует им внутри периода жизни контракта (что вовсе не мешает покупать акции, валюту, товары через фьючерсные поставочные контракты, но это уже история не про спекуляции).

Еще стоит упомянуть расчетные фьючерсы на биржевые индексы, которые также являются популярным и удобным инструментом для спекуляций и хеджирования.

Рынки для трейдинга

- Фондовый рынок – акции и облигации.

- Валютная секция – валюты.

- Срочная секция – фьючерсы.

- Товарный рынок – металлы, товары.

- Форекс (Foreign Exchange) – валютно-обменная биржа. Трейдеру-частнику тут делать нечего, т.к. здесь нельзя купить или продать валюту, если трейдер не является зарегистрированным участником торгов (банком). Выход на форекс для трейдера возможен только через Кухню (см. определение выше).

- Российский рынок – ММВБ/РТС, СПБ. Торговля в рублях, автоматическая оплата налогов, отсутствие валютных рисков, бесплатное движение денежных средств между рынками и банковским счетом. Основной плюс российского рынка – высокая доступность и удобство работы на нем, а также юридическая защищенность собственных средств. Все российские рынки и инструменты доступны через одного брокера (по сути – любого крупного) и часто – через единый брокерский счет, что еще больше добавляет удобства в торговле.

- Зарубежный рынок – NYSE, LSE, CME и др. Торговля в валюте той страны, где базируется соответствующая биржа, ручной расчет и оплата налогов, валютные риски, далеко не бесплатное движение денежных средств. Основной плюс зарубежных рынков – высокая ликвидность, большой выбор инструментов, защита от обвалов рубля.

Разновидности трейдинга

В общем плане можно обозначить 4 вида торговли на фондовом рынке:

- Высокочастотная торговля (краткосрочная спекуляция) или скальпинг. Очень быстрая торговля в пределах нескольких секунд или минут (или даже пипсов – шагов изменения цены) на сделку на секундных и минутных графиках до 5M. Быстрый заход, быстрый выход, минимальная прибыль, минимальные риски. Не подразумевает набора позиции — только вход и выход. Не требует фундаментального и технического анализа торгуемого актива (в широком смысле). Только анализ графика. Общий доход формируется за счет большого количества сделок. Самый нервный способ торговли, поэтому чаще всего алгоритмизируется (то есть программируется в торговых роботах), но и имеет свое место в ручном трейдинге (при наличии титановых яиц). Подразумевает, что торговля ведется каким-то одним (или максимум двумя) инструментами – фьючерсными контрактами. Доходность может достигать 30-50% в месяц, но и просадки могут быть до 50% депозита (хотя как доходность, так и просадка не имеют ограничений при таком виде трейдинга).

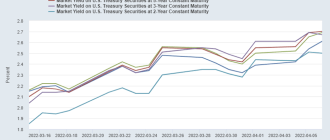

- Внутредневная торговля (краткосрочная спекуляция) или интрадей. Как следует из названия – краткосрочная торговля в пределах от нескольких минут до нескольких часов на минутных графиках 5M-30M и это второй по сложности вид торговли после скальпинга. Все позиции, как правило, закрываются до конца торговой сессии (то есть без переносов через ночь или выходные). Не подразумевает последовательного набора позиции, однако часто практикуется 1-2-3 добора по вектору движения или улучшения цены входа. Не требует глубокого фундаментального анализа (только в общих для определения основных тенденций и рисков), но требует постоянного технического анализа каждого торгуемого инструмента и связанных инструментов (при торговле фьючерсом на золото важно отслеживать индекс доллара, например). Внутри дня торговля может вестись одновременно 4-6 инструментами – фьючерсными контрактами. Акциями торговать внутри дня нет смысла, так как слишком высокая комиссия биржи за сделки. Доходность может достигать 10-15% в месяц, но и просадка может быть в тех же пределах.

- Позиционная торговля (среднесрочная спекуляция). Торговля в промежутке от нескольких недель до нескольких месяцев на часовых и дневных графиках 1H-1D. Требует проведения фундаментального анализа и широкого технического. Подразумевает последовательный набор позиции, учет дивидентов, учет календаря корпоративных событий эмитента. Торговля ведется акциями (могут совершаться хедширующие сделки со фьчерсами на связанные активы), при этом портфель должен содержать не менее 5 инструментов из разных отраслей (например, можно составить такой портфель — Аэрофлот, Роснефть, Сбер, Северсталь, М.Видео, МТС). Достаточно безопасный стиль торговли, но требует большого депозита, грамотного анализа и умения ждать. Доходность может составлять 3-5% в месяц, но в тяжелые моменты просадка по стоимости портфеля может достигать десятков процентов.

- Инвестиционная торговля. Суть торговли сводится к классическому «купи и держи». То есть производится набор портфеля из акций и облигаций без целей продажи активов, но с целью получения дивидендов и инвестиционного дохода за счет увеличения стоимости активов, а также купонных выплат по облигациям. Требует глубокого и регулярного фундаментального анализа перед покупкой новых активов, а также с целью недопущения обесценивания уже купленных активов (чтобы успеть поймать банкротство/дефолт до того, как оно произойдет). В рамках управления портфелем вполне допускается перекладывание денег из одного эмитента в другого, при существенных изменениях конъектуры и долгосрочного прогноза по эмитенту.

Опытные трейдеры, как правило, совмещают позиционную и инвестиционную торговлю в своей торговой системе, но это уже уровень профессионала со стажем, что помимо опыта подразумевает и существенный размер депозита (от десяти млн руб).

Риск менеджмент трейдера

Ключевой аспект трейдинга – это разработка системы риск-менеджмента под каждый вид торговли, рынок и вид инструмента. Есть одна аксиома – трейдер может управлять (читай — контролировать) только своими рисками, но не доходами. В торговом терминале можно построить миллион графиков, подключить автоматическую аналитику, использовать 100500 фильтров и индикаторов, но в итоге единственное, на чем следует фокусировать свое внимание – это на рисках каждой сделки, так как, по факту, трейдер ничего другого контролировать не может. Только риски. Поэтому выходить на рынок живыми деньгами можно только после разработки собственной системы управления рисками и выработки жесткой дисциплины соблюдения этих параметров (про дисциплину скажу отдельно ниже).

Сам по себе риск-менеджмент (РМ) нужен не для минимизации потерь трейдера при ошибочных сделках (типа срабатывания СТОП), а для сохранения депозита. То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль торговой системы трейдера.

Система РМ выставляет различные параметры для контроля рисков в торговой системе, такие как: лимит на убыток при входе в сделку, лимит на размер позиции, лимит на дневной убыток и т.д. Например, при скальпинге могут быть такие параметры:

- Торговля единовременно одним инструментом.

- Длительность сделки не более 5 минут (закрывать сделку длиннее 5M).

- Лимит убытка в сделке — 5 тиков, потом закрытие.

- Не входить в сделку, если нет технического ожидания роста позиции на 15 тиков (или снижения при шорте).

- 3 неудачных захода в сделку — пауза на 1 час.

- Не входить в «прыгающую» свечу.

- Дневной лимит убытка – 5% депозита. Потом перерыв до следующей сессии.

Если начать торговать одним фьючерсным контрактом на евро-доллар (например) с 100% соблюдением указанных параметров риск-менеджмента, то это позволит избежать серьезных убытков, но заработок возникнет только в сочетании со другим фактором — умением предсказать краткосрочное движение цены инструмента .

Для других инструментов и стилей торговли нужно выставлять другие параметры рисков. При этом важным разделом системы РМ являются общие лимиты трейдера, такие как лимит убытка в день, лимит убытка в неделю, лимит просадки в сделке, лимит на суммарный размер позиций, лимит на количество сделок в единицу времени, правила вывода прибыли и т.д.

Рабочий график трейдера

Рабочий график (распорядок) крайне важен. Трейдинг – это тяжелая и очень нервная работа, которая состоит далеко не только и не столько из совершения сделок в терминале. Трейдер должен иметь расписанный по часам рабочий день – что и когда он делает. Нельзя сесть утром в терминале и сидеть неподвижно до ночи, т.к. это 100% приведет к потере контроля над рисками и сливу депозита . В рабочем распорядке должны быть выделены окна для отдыха (когда нет никаких сделок и работы с аналитическими материалами), отдельное время для анализа, отдельное для торговли, четкое начало и окончание дня.

Рабочее место трейдера должно обеспечивать не только комфортную работу, но и надежную работу с учетом особенностей вида торговли (например, для интрадея: высоконадежное подключение к серверу брокера, достаточная площадь для визуализации анализируемой информации, высококачественные манипуляторы для ввода информации, резервированное электрообеспечение терминала).

Вне зависимости от итогов торгового дня трейдер должен четко соблюдать рабочий распорядок и переключаться на иные виды активностей, но никак не пытаться «доторговать до плана» или «отбить убытки».

Рабочий распорядок трейдера является частью торговой системы трейдера.

Дисциплина трейдера

Отдельно хочу сказать пару слов про дисциплину трейдера — никакие правила управления рисками не спасут депозит, если трейдер не умеет три вещи на уровне безусловных рефлексов:

- Четко соблюдать правила риска и торговли и никогда от них не отступать.

- Четко соблюдать правила риска и торговли и никогда от них не отступать.

- Четко соблюдать правила риска и торговли и никогда от них не отступать.

Основные враги трейдера

- Уверенность, что он понял рынок и точно знает, что будет дальше.

- Эмоции при удачных и неудачных сделках.

- Отсутствие рефлексии — анализа собственных сделок в конце дня/недели/месяца/года.

- Лень делать домашнее задание до начала торгов и после окончания торгов.

- Отсутствие четко зафиксированного рабочего распорядка.

- Желание отыграться (лудомания).

- Желание добрать недополученную прибыль (лудомания).

- Усреднение и умножение позиции (нарушение собственной системы риск-менеджмента).

- Ловля падающих ножей (торговля в надежде на мгновенный разворот — см.пункт 1).

- Ловля отскока дохлой кошки (торговля в надежде дальнейшего роста при отсутствии сигналов на то — см.пункт 1).

- Торговля индикаторов (фигуры и осцилляторы).

- Торговля чужого опыта и рекомендаций.

Журнал сделок трейдера

Ну и еще пара слов про домашнее задание. Как уже понятно из всего написанного выше, очень важно готовиться к торговой сессии и анализировать итоги сессии после ее окончания. На это обязательно надо выделять отдельное время в своем распорядке дня. Также очень важно постоянно дорабатывать собственную систему управления рискам, так как на нее влияет постоянная изменчивость рынка, изменение размера депозита, полученные уроки от рынка, изменение собственного психоэмоционального фона.

Поэтому очень важно вести учет собственных сделок для последующего расчета риска и его контроля (как минимум — дата, время, цена и объем входа в позицию, доборы, уровни СТОП и ТЕЙК, время и цена закрытия позиции). Также такой журнал нужен для анализа торгового дня, своей торговой системы, качества системы риск-менеджмента. В таком журнале, помимо автоматического расчета различных значений, можно строить и другую аналитику — по доходности, эффективности, обороту и т.д.

Послесловие

В качестве послесловия. Все, что я написал — это лишь верхушка айсберга . Нужны годы практики, десятки часов изучения околорынка, желательно пара прочитанных книг и (неизбежно) три-пять слитых депозитов. Думаю, что не сильно ошибусь, если скажу, что – десять лет торговли – это только начало пути трейдера. Лично я начал предпринимать первые осмысленные действия на фондовом рынке только спустя восемь лет практики.

Сейчас я торгую только на фондовом рынке фьючерсами (внутри дня) и акциями (внутри квартала). В перспективе планирую заняться еще облигациями, но пока нет достаточного размера депозита для них.

Так что не стоит обольщаться на скорый результат в торговле на бирже, каким бы простым и понятным не казался трейдинг, или сколько бы ни стоил эксклюзивный интенсив от гуру околорынка. Трейдер становится трейдером только через боль личных потерь и титаническую стойкость характера.

Новичкам фондового рынка: честный разговор об акциях

«Шлите денег — отбатрачу,

Я их все прохохотал».

Тот, кто впервые выходит на фондовый рынок как частный инвестор, сразу думает о двух активах: акциях и валюте. Эти инструменты кажутся простыми и прозрачными. Но если бы всё было так просто, эту статью писал бы долларовый миллионер для долларовых миллионеров. Акции — инструмент коварный и крайне непростой, он требует профессионального подхода и не прощает ошибок. Это уже далеко не те случаи, которые показывают в захватывающих фильмах про биржевиков XX века — это фондовый рынок 2020. Даже первый шаг должен быть очень серьёзным.

Важный Disclaimer

После первой статьи серии мы получили обширный фидбэк и даже статью-ответ, где нас обвинили в том, что мы тупо популяризируем работу на бирже как лёгкий способ заработка. Поэтому расставим все точки над i.

- Наша серия статей — для новичков всех специальностей, а не только для программистов, аналитиков и математиков. Именно поэтому мы не окунаем читателей в разработку своих алгоритмов и сложную аналитику.

- Мы знаем сами и убеждаем вас — работа на бирже не быстрый и не лёгкий способ заработать. Заработать на основной работе и фрилансе проще и эффективнее. Но поскольку интерес к фондовым инструментам непрерывно растёт, мы хотим осветить эту тему доступно для всех. Во многом мы стараемся предостеречь читателей от потери больших сумм.

- Мы не продаём никакие финансовые продукты и стратегии, единственное, что есть у RUVDS для желающих попробовать себя на фондовом рынке, это сервера с предустановленным ПО METATRADER 5 (такая классная платформа со своим языком программирования и огромными возможностями). Такие же у нас есть и для любых других целей.

- Если у вас есть вопросы и пожелания, пишите в комментариях. Возможно, в конце цикла мы выпустим публикацию с ответами на наиболее важные вопросы.

Что такое акция?

Акция — это ценная бумага, которую выпускает юридическое лицо. Приобретая акции компании, вы становитесь её владельцем в той пропорциональной доле, которую составляет количество акций у вас на руках. У компаний может быть от нескольких штук до миллионов акций, в зависимости от правового статуса акционерного общества акции могут принадлежать только сотрудникам или определённому кругу лиц (ЗАО), а могут быть распределены между неограниченным кругом лиц (ОАО, а ещё точнее ПАО — публичное акционерное общество).

Нас с вами сегодня и далее будут интересовать компании, которые не только выпустили акции, но и вышли на IPO — совершили первую публичную продажу акций акционерного общества неограниченному кругу лиц.

Акции бывают обыкновенные и привилегированные. Обыкновенные акции наделяют своего владельца правом голоса. Если вы или ваши родные владеете какими-то акциями, то наверняка каждый год к вам приходят пухлые конверты с кучей бумаг с предложением проголосовать по вопросам жизни компании, в том числе за состав совета директоров (интересно, хоть кто-то отправил бумаги с галочками обратно?).

Привилегированные акции права голоса инвестору не дают, но гарантируют дивиденды (в том числе выше обычных). Кроме того, в случае банкротства компании первыми получат выплаты именно владельцы привов. Привилегированные акции наряду с обычными могут быть доступны к покупке на фондовых биржах (стоит поискать отметки ао и ап), но их присутствие на фондовом рынке не обязательно.

Компании выпускают акции, чтобы привлечь деньги инвесторов. Как только происходит IPO (Initial Public Offering) на бирже, компания становится открыта для внешнего инвестирования. Ну и конечно, вокруг акций компаний начинаются рыночные торги (спекулятивные покупки и продажи и т.д.), то есть пока компания пользуется деньгами инвесторов, инвесторы пользуются акциями для получения спекулятивного дохода (ну или дивидендного дохода).

Кажется, всё однозначно: стоимость компании поделили на количество акций, появилась стоимость одной акции. Инвестор покупает акцию (тем самым предоставляя свои деньги) и ждёт дивидендов (доли от прибыли компании). Идеально! Но всё, что попадает на рынок (в том числе на фондовый рынок), попадает в спекулятивный процесс (спекуляция — это хорошее деловое слово, которое означает, что ценные бумаги покупаются и продаются в много циклов с целью извлечения прибыли (наживы)). Так вот, спекулятивный процесс возникает из-за того, что многочисленные трейдеры рынка имеют различные взгляды на развитие компаний, строят разные прогнозы, а также могут иметь свои спекулятивные цели — кто-то покупает акции, кто-то их продаёт исходя из анализа и целей. В результате всех рыночных процессов формируется рыночная цена акций компаний.

И, как бы удивительно это ни было, но справедливая рыночная цена акции описывается самым простым графиком, которого мы с вами касались даже в школе или на сонном курсе экономической теории в вузе — кривой спроса и предложения: если акцию все хотят купить, цена растёт, если акцию распродают — цена падает. Вот в точке, когда покупатель готов купить по цене продавца, наступает справедливая цена для момента времени.

Как выбрать акции для покупки?

Точно не на хайпе, не на слухах и т.д. Мы должны были выпустить эту статью ещё в середине мая, но сознательно отказались от этого, потому что в мае шли страшные колебания фондового рынка и мы опасались, что окрылённые публикацией новички рванут заводить мобильные брокеры и тратить свои деньги на падающие и мусорные бумаги. Это самый нелогичный, нерациональный и опасный путь начинающего инвестора.

Реальная история автора. В далёком 2008 году я скопил 80 000 рублей и хранил их в банке. Уже тогда я, выпускник финансового факультета, мечтал о карьере финансового воротилы, поэтому следил за всем рынком и торговался в учебных программах за демо-деньги. И вот я увидел, как на фоне кризиса акции Газпрома поехали вниз. Одухотворённый инсайтом, я прямо в обед отпросился из офиса и умчался в банк покупать акции на свои единственные (!) накопления. К моей чести, в банке было 160 человек с такими же симптомами — жажда купить/продать свою частичку Газпрома, духота, давка, обмороки. Спустя два обеда я купил акции (обменял свои реальные и многострадальные деньги на запись по счетам) и был счастлив. Уоррен Баффет и Джордан Белфорт никогда себя так не ощущали! Ровно до того момента, как акции превратились в тыкву… К слову, моя заработная плата была 19 700. Умён, а?! Кстати, те акции у меня до сих пор на руках. Как памятник моему долбо… ну вы поняли.

Итак, в начале августа 2008 я купил 300 акций на 75000 рублей (по 250, на бирже стоили 242), тогда это было шикарное понижение с пика в 360 рублей за акцию. С того момента акции достигали 260 всего пару раз, и на данный момент при цене 193 рубля за акцию я имею 57 900 из своих 75000. Плюс 28 800 дивиденды за всё время. Итого 86 700 р. С учётом инфляции — так себе утешение.

Если бы я положил все 80 000 на это время на депозит (средняя ставка за эти годы примерно 5,5%), то сегодня у меня было бы почти 137 000 рублей. Согласитесь, яркая картина ошибки новичка.

Давайте остановимся и извлечём важные уроки для новичков из этого реального примера.

- Не торгуйте на эмоциях и на падении — вашей экспертизы точно не хватает для таких рисков.

- Не тратьте на формирование портфеля акций последние или важные деньги (например, первый взнос на ипотеку или автомобиль).

- Не приобретайте ценные бумаги бесцельно, ради эксперимента — у вас должна быть стратегия и приблизительная финансовая цель с заданным периодом её достижения. Так вы будете работать над эффективной стратегией, а не искать доход путём перебора.

- Не приобретайте акции на основании одного фактора: разового падения, выхода новой продукции, назначения нового руководителя и т.д.

- Не считайте себя покорителем Уолл-стрит, Санкт-Петербургской или Московской биржи. Вспомните себя в первый рабочий день в жизни — примерно так же поначалу стоит себя ощущать на фондовом рынке, даже если вы мощный программист, который написал торговый алгоритм. Слишком много подводных камней.

Не стоит покупать акции только одной компании — диверсифицированный портфель с разнообразными активами практически всегда безопаснее и доходнее, чем акции отдельной компании. Собирая портфель или портфели акций, вы защищаете себя от отраслевых рисков, репутационных рисков компаний и от страновых проблем каждого отдельного эмитента.

Анализируйте каждого эмитента. Всегда привлекательными являются так называемые голубые фишки — компании с акциями первого эшелона с высокой ликвидностью, стабильным ростом и доходностью. Мне приходилось слышать, что голубые фишки названы такими, потому что газ горит голубым цветом — это довольно забавная и отчасти печальная версия, которая имеет право на существование в России. На самом деле, название голубых фишек пришло к нам из покера, где фишки голубого цвета самые дорогие. Газ тут ни при чём.

Так вот, акции голубых фишек в портфеле это всегда хорошо, но самые интересные движения и самые доходные позиции, как правило, показывают акции технологического сектора, финансового сектора, ретейла не из числа голубых фишек.

Составлять портфель акций стоит не наобум, а исходя из стратегии и анализа.

▍Методы выбора акций

Итак, явно есть стратегии выбора акций для своего портфеля. Их много, я с лёгкостью могу назвать десяток, но в рамках статьи предпочту раскрыть три самых понятных и полезных на начальном этапе.

Метод покупки акций «Дурацкая четверка»

Дурацкая четвёрка не потому что она дурацкая, а потому что стратегия простая, понятная и не трудозатратная. Двое экспертов, О’Хиггинс и Джон Даунз, как-то выяснили, что если инвестировать в 10 компаний из индекса Доу-Джонса, имеющие акции с наибольшим доходом (оценивается по размеру дивидендов), либо в акции 5 компаний с высоким доходом, но с низкой стоимостью самих бумаг, можно выйти в плюс гораздо быстрее, чем если вкладываться в сам индекс (да-да, это тоже финансовый инструмент, и мы ещё обязательно поговорим об индексах и других интересных инструментах инвестирования — ликбезить, так по полной). Ещё они подметили, что среди акций этой самой пятёрки наибольшую доходность имели бумаги, расположенные в списке на втором месте. Находки подтвердились многочисленными наблюдениями.

Так появилась до дурацкого простая стратегия.

- Смотрим акции компаний из индекса Доу-Джонса (это вам на Санкт-Петербургскую биржу) и выбираем 10 с самыми высокими дивидендами (эта информация всегда открыта).

- Выбираем из них пятёрку акций с самой низкой ценой.

- Инвестируем в акции со второй по пятую, причём 40% денег уходит в компанию с самой дешёвой акцией, а остальные 3 части по 20% — в три оставшиеся.

Покупка акций под конкретную идею

Эта стратегия больше подходит прошаренным профессионалам, чем новичкам, однако она тоже понятная и, если вы хорошо знаете какую-то отрасль или даже имеете свои инсайды, то она отлично себя показывает. Можно купить акции компании, предвидя успех какого-либо важного события: выхода финансовой отчётности, новой продукции, успешного разрешения проблемы и т.д.

Приведу два ярких примера из последних двух лет.

Первая — Apple. В последнее время акции компании хоть и продолжали расти по тренду, но проседали в отдельные периоды, в том числе на фоне экономических войн и особенно заметно на фоне пандемии COVID-19, когда пришлось закрыть заводы в Китае, а потом принять ограничительные меры для магазинов розничных продаж. Однако 15 апреля 2020 года компания в точном соответствии со слухами представила миру удачный сиквел легенды — iPhone SE второго поколения. Это достойное устройство, которое хорошо само по себе, но и имидж старшего брата явно сыграет на руку объёму продаж. После этого события начался небольшой рост, который продолжился более уверенным после выплат дивидендов, превышающих прошлогодние. На графике легко увидеть эти события (D — это дивиденды):

С Газпромом ситуация оказалась куда веселее. Он долгое время топтался в определённом коридоре и со стороны казалось, что ожидать чего-то от этих акций не стоит, особенно в ключе мировых событий вокруг газовой отрасли. Однако любопытные инвесторы могли обнаружить, что 31 марта 2019 года вышла консолидированная промежуточная сокращенная финансовая отчетность, из которой можно было узнать об ощутимо повышенных дивидендах и успешных результатах работы корпорации. Если вы посмотрите отчётность на актуальный период, она уже не вызывает такой эйфории. Так что, зная, что выйдет предсказуемо хорошая отчётность, можно было использовать акции гиганта в портфеле.

Кстати, работать «на идею» особенно актуально именно для ценных бумаг ИТ, телекома и технологий, так как именно они довольно предсказуемы и в них иногда случаются преднамеренные или случайные сливы инсайдерской информации. Только важно уметь увидеть знаки и информацию первым, а не когда она попадёт в новости на российский РБК. Поэтому учите английский и находите совокупность личных источников оперативной информации по вашим эмитентам — для любого трейдера очень важный навык.

Метод покупки сильно недооцененных акций

Ещё один излюбленный профессиональный метод. Ваша задача: найти акции по цене ниже ликвидационной стоимости. Для оценки акций используется система мультипликаторов и оценочных показателей, наиболее популярным из которых является коэффициент Грэма.

К грэма = (активы компании — долги компании) / количество акций компании

Однако этот метод применим не для всех компаний: более половины компаний фондового рынка имеют долги, превышающие стоимость активов (это не значит, что они банкроты, к слову). А раз так, мы начнём искать компании, у которых активы превышают долговые обязательства. Для них высчитываем коэффициент Грэма по приведённой выше формуле. В отдельный столбец записываем коэффициенты, в отдельный — цену за акцию на текущий момент. Для приобретения в ваш портфель подойдут акции, цена которых не превышает ⅔ от коэффициента Грэма.

Есть несколько дополнительных моментов, которые стоит учитывать.

- Не нужно бросаться покупать такие акции сразу — сперва узнайте причину снижения стоимости акций и отрезок времени, на котором происходило падение.

- Цена не должна быть слишком низкой и постоянно падать на историческом отрезке — бросовые акции приобретать опасно, они могут иметь низкую ликвидность.

- Отношение цены акции к остаточной стоимости основного капитала не должно превышать 0,8.

- Долги компании, приходящиеся на одну акцию, должны быть менее 10% от её цены.

- Отношение цены акции к оборотным средствам компании должно быть положительным (положительный денежный поток).

- Отношение цены акции к объему продаж продукции компании не должно быть выше 0,3.

- Средний объем торгов за день должен составлять не менее 10 000 акций — это, кстати, практически золотое правило для акций любой компании. Объём ниже может говорить о низком спросе на акции, их низкой ликвидности и, как следствие, невостребованности рынком. Кстати, необычный всплеск объёма торгов наблюдается в кризисные периоды, когда все стремятся избавиться от активов на фоне падения рынка.

Важный совет при выборе акций: выбирайте акции компаний, которые вам понятны, деятельность которых вам понятна. Так вы сможете легко оценивать новости и их возможные последствия для рынка, с которым вы сами в той или иной форме взаимодействуете. Здесь читателям Хабра точно повезло: акции технологических компаний сегодня — интересный, разнообразный, живой и перспективный сегмент фондового рынка.

К слову, вы можете приобрести у вашего брокера готовые пакетные стратегии с учётом свободной суммы, периода вложения, допустимого риска и ожидаемой доходности. Как показывает мой опыт, готовые портфельные стратегии имеют годовую доходность чуть выше банковского депозита и редко «улетают» в ноль. Но это не ваша работа и не ваше развитие внутри фондового рынка. Это просто способ сохранить и чуть-чуть приумножить деньги (помните об инфляции и о необходимости уплаты НДФЛ 13%).

▍С чего начать анализ акций?

Золотым стандартом фондового рынка является проведение технического и фундаментального анализа.

Фундаментальный анализ — это анализ движения акций, основанный на совокупности экономических факторов: бухгалтерской и финансовой отчётности компаний-эмитентов, страновых финансовых событий, международной экономики, ситуации в отрасли и т.д. Это серьёзная, вдумчивая работа с цифрами и фактами, на основании результатов и выводов которой можно выбирать акции и совершать сделки (покупать и продавать активы).

Технический анализ — это анализ, основанный на историческом движении цены актива, представленном в форме графиков. Если коротко, он исходит из парадигмы экстраполяции поведения рынка в прошлом на аналогичные современные условия. Технический анализ полагает, что схожие паттерны поведения приведут к схожему движению цен.

Дополнительно в основе технического анализа лежит тезис о том, что график цены актива учитывает всё. Это чистая правда: вся необходимая информация уже отражена в динамике цены. Учитываются как объективные факторы, так и психологический настрой трейдеров (например, сейчас вы можете видеть, как каждое сообщение о микровспышке COVID-19 основательно пессимизирует рынок).

Иногда технический анализ выглядит так

Один вид анализа выбрать нельзя, потому что фундаментальный анализ помогает трейдеру выбрать активы для покупки, а технический анализ подсказывает, на каком промежутке времени лучше совершить ту или иную сделку.

Давайте немного познакомимся с интерфейсами аналитических сайтов.

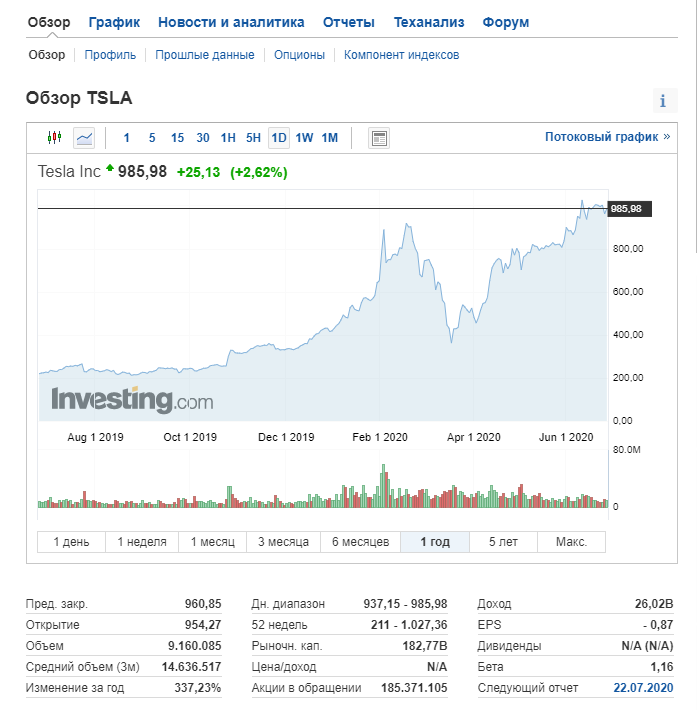

Заходим на классный сайт investing.com (можно выбрать любой другой).

Мне надоело говорить о Газпроме, давайте рассмотрим акции Tesla

Вы можете увидеть вкладки с новостями по эмитенту, технический анализ (настоящий), форум и т.д. Если вы изучите исторические данные и посмотрите, как влияли события на рост, вы уже сможете понять, стоит ли иметь дело с компанией. Например, высказывания Маска и аварии Tesla на дорогах влияют на движение трендов цены акций гораздо ощутимее, чем презентация Tesla Cybertruck (реакция инвесторов была довольно сдержанной).

А теперь давайте посмотрим на какую-нибудь российскую компанию. Например, Норникель. Практически на любом графике изменения цен российских компаний можно без анализа найти эти спады. Все они приходятся на лето-осень 2008 года. Российский рынок чрезвычайно чувствителен к кризисам, стагнацию и экономическим спадам. Редко кто удерживает свои позиции — все ползут вниз вместе с рынком. Вы как раз можете видеть, как бурно вырос объём торгов в кризисном интервале.

Почти всё дешевеет. Но я хочу вас предостеречь от покупки акций в такие периоды — восстановление экономики может оказаться долгим, а компании могут иметь свои внутренние проблемы ввиду экономического коллапса. Справедливости ради стоит отметить, что отскок бывает всегда, но ощутим он только инвесторами на больших объёмах активов.

Именно графики разного типа лежат в основе технического анализа. Подробный пример с техническим анализом, сделанным без программы и алгоритма, можно посмотреть здесь (классно разжёвано, нет смысла нам здесь разбирать пример так же).

А вот если бы мы с вами подняли документы, проанализировали финансовые и производственные показатели деятельности компании, оценили дивиденды, динамику прибыли и затрат и т.д., мы бы провели фундаментальный анализ. Его обычно любят меньше, потому что он похож на бухгалтерию.

Если вы хотите вникать и быть самостоятельным инвестором или работать трейдером в компании-брокере, вам необходимы оба типа анализа: увы, без них наша с вами интуиция не стоит ровным счётом ничего (и приносит убытки).

Существуют такие вот рекомендации по акциям на основе технического анализа:

Точно такие вы можете увидеть на Quote и других ресурсах для анализа рынков. К ним можно прислушиваться, но лучше всего изучать эти рекомендации в совокупности с изучением рынков и конкретных компаний — так вы поймёте, в каком направлении двигаться в изучении активов вашего портфеля (будущего портфеля) и увидите, насколько далеки ваши выводы от экспертных.

Для изучения финансового анализа рекомендую вам такие книги:

- Алексей Герасименко «Финансовая отчётность для руководителей и начинающих специалистов»

- Бенджамина Грэхема «Разумный инвестор»

- Джек Швагер «Технический анализ. Полный курс»

- Джон Мэрфи «Технический анализ фьючерсных рынков: теория и практика»

▍Как купить акции и начать с ними торги?

Простой путь

Можно купить акции у эмитента (условно, прийти в Сбербанк и купить акции Сбербанка). Коротко поговорим об этом способе, так как такое инвестиционное поведение имеет место быть. Помните мою историю с Газпромом? Ну так вот, многие тогда купили акции по цене аж в 111-115 рублей и просто держали — с того самого 2008 года по 2019-ый. И они немного выиграли, а это не какие-то там трейдеры, а просты пенсионеры, бюджетники и клерки, в которых была жива память о ваучерах (во мне тоже была жива, мозгов не хватало). Они, конечно, не сильно прикидывали стратегию, просто повезло. А вот профессионалы на этих крутых горках заработали очень неплохие капиталы (из реальных простых физиков, кто сидел на QUIK с незапамятных времён, есть результат — трёшка в Питере на сочетании кропотливой работы с акциями Газпрома, Сбера и с валютой).

Недостатков у этого способа много, в том числе необходимость держать акции свыше 3 лет, чтобы получить налоговый вычет НДФЛ (ну или вам придётся его заплатить), низкая скорость транзакции покупки и продажи (просто ножками идёте в банк и там около часа возитесь с этой историей), банковская комиссия и даже разговор со службой безопасности банка, если им что-то вдруг кажется подозрительным.

Совет простой: если хотите вложить деньги вот так вдолгую, получать дивиденды и потом просто продать акции, то лучше делать это через ИИС (индивидуальный инвестиционный счёт). Не буду здесь писать, что это такое и почему это удобно и выгодно, оставлю ссылку на хороший пост (спойлер: ИИС — вещь).

Путь самурая

Но наш с вами путь — покупать акции у брокера (физические лица не допускаются к торгам на бирже). Вы можете проконсультироваться у персонального брокера и выбрать свой портфель, а можете подключиться к платформе или приложению и начать выбирать инструменты самостоятельно. В любом случае ваши действия будут поручением брокеру совершить сделки от вашего имени и за ваш счёт.

В первой статье мы уже говорили, как выбрать брокера, как обучиться. Поэтому перейдём к старту практики. Вам понадобится автоматизированный терминал для работы с фондовым рынком.

Торговые терминалы (QUIK, Metatrader и проч.) в современном мире — это важная штука, настоящая торговая платформа, где у вас есть возможность проводить технический анализ, работать с котировками, открывать и закрывать позиции, писать свои алгоритмы (тут Metatrader особенно хорош). Обычно все эти терминалы запускаются с десктопа (ну и выглядят, к слову, как суровый информативный и аналитический десктопный софт). Однако в 2020 году для трейдинга лучше использовать платформы, размещённые на VPS — это истина, написанная нервами.

У RUVDS есть специальные образы с трейдерским софтом (для рукожопов), позволяющие запускать адские машинки по смыву семейного бюджета даже на servercore (так, вы же помните, что до середины пути профессионального трейдера нельзя торговать на панике, на негативе и использовать для торговли последние деньги или деньги, отложенные на важные покупки?).

Тут стоит остановиться и сказать, что у нас есть все основания сказать, что в VPS для трейдеров мы лучшие (даже не боясь ФЗ «О рекламе»): 1. у нас 10 дата-центров по всему миру; 2. умеренные цены на VPS, в которые уже включены лицензии OS Windows (все платформы работают только на ней; 3. мы раньше сами торговали роботами и знаем толк во всех этих крайне важных для автоматизированного трейдинга пингах, latency и т.д. 4. брокеры выбирают именно нас (можете посмотреть в списке клиентов, мы обещали их не рекламировать — не рекламируем).

Так, ладно, завязываем с хвастовством. Важно другое.

- Торгуя с помощью VPS, вы торгуете довольно секьюрно: ни домашние, ни родные, ни коллеги не спалят, что было у вас на рабочем столе. К тому же никто случайно лапой, мохнатой и хвостатой задницей или ручкой пятилетки не залезет в терминал и не устроит обвал на биржах и ваш личный инвесторский дефолт (про обвал преувеличено, про личные баги их-за посторонних вмешательств — жизнь).

- Ваши интерфейсы для торговли доступны 24/7 из любой точки мира, где есть интернет, и доступны в том числе через любой терминал, включая планшет и смартфон. Учитывая, что чем дальше, тем больше внимания нужно уделять трейдингу, это очень удобно.

- Как только вы отключаетесь, доступ к VPS закрывается, поэтому можно не бояться утери смартфона или ноутбука — диким волкам с Уолл-стрит может достаться оборудование (что печально), но не достанется возможность «ого, это чё, щас нажмём» торгануть вашими активами. Это сейчас смешно, а когда дело доходит уже до 100 000 рублей в обороте, настигает паранойя (про миллион и выше мы молчим, начинающий инвестор резко эволюционирует в серьёзного делового человека с натянутыми стальными канатами вместо нервов).

торговый робот (платформа, терминал) + VPS = скорость, безопасность, доступность

Если вы вдруг не сталкивались с торговым терминалом (роботом), то вкратце — это особая платформа, на которой трейдер поддерживает связь с брокером, отдавая ему распоряжения купить и продать активы в тот или иной момент. В терминале можно отслеживать индексы, новости, проводить технический и фундаментальный анализ, следить за индикаторами, тестировать стратегии (тестирование проходит на исторических данных).

Ваша стратегия торгов сперва будет больше похожа на копирование шагов других трейдеров, но постепенно у вас сформируется своя стратегия. Главное, соблюдать ряд важных правил (и лучше помнить о них всегда).

- Золотое правило: не шортить (не открывать короткие сделки за счёт получения кредита с плечом от брокера).

- Не бояться фиксировать убыток и не держать токсичные активы, даже если это грозит вам определённым убытком.

- Не покупать акции в стадии активного роста.

- Не покупать акции с негативной репутацией в надежде на «отыграть» свой доход.

- Отказаться от приобретения акций компаний-банкротов.

- Не покупать акции с низкой ликвидностью.

- Обязательно обращать внимание на дивиденды — иногда они покрывают курсовую разницу и выгоднее держать акции ради них (а иногда ради них строить целую стратегию).

- Быть психологически готовым к убыткам и прибыли, не впадать в азарт, а действовать максимально трезво, хладнокровно и разумно. Это действительно очень трудно, в начале работы с фондовым рынком вы познакомитесь и с паникой, и с эйфорией.

Второй ваш союзник — терпение. Хорошие сделки требуют зачастую несколько недель или месяцев, и это время стоит методично выжидать, не прекращая анализ ни на секунду.

Третий ваш союзник — холодный рассудок и расчёт. Не ведитесь на явные тренды и воззвания на форумах трейдеров, будьте сильны своим умом. Работа на фондовом рынке — это аналитическая работа и тщательный разбор огромного количества показателей, а не игра наудачу.

Приступая к работе с акциями в частности с фондовым рынком в целом, помните, что это не разовая игрушка и не компьютерная игра. Эта деятельность легко становится вашей второй работой и отнимает много времени. Я убеждён, что в наше время попробовать себя в инвестировании, освоить основы трейдинга исключительно полезно и нужно, потому что это важная часть экономики и даже ИТ-сферы. Но, начиная, всегда сопоставляйте риски: возможно, добавив к вашей основной работе 2-3 часа нагрузки или взяв сайд-проект по основной специальности, вы заработаете проще и больше.

Решать только вам.

P.S.: в следующей серии будут облигации, там всё гораздо проще. Или нет.

Источник https://expert.ru/2022/04/22/moy-portfel-upal-bolshe-chem-na-million-rubley-no-eto-ne-sinonim-poteri/

Источник https://smart-lab.ru/blog/668986.php

Источник https://habr.com/ru/company/ruvds/blog/508660/